| .. |

|

|

April 2020

|

|

|

|

.. |

| |

Voorwoord bestuur HCC!beleggen

|

| Bron: Henk Andeweg, secretaris |

12 maart 2020 een gedenkwaardige dag voor Nederland en alle Nederlandse beleggers; de BV Nederland gaat op slot. Het aantal krantenartikelen, journaals en apps die over het Coronavirus gaan, zijn ontelbaar geworden. Ongekend in de letterlijke zin. Niemand kende dit fenomeen en niemand zag dit zo aankomen. Alleen Trump lijkt alles te beheersen en doet zijn boude uitspraken. Elke tweet van hem doet de beurzen stijgen of dalen. Zo kennen we hem weer…..

Graag had ik met jullie teruggekeken op een mooi 74e symposium, want ook dat zou weer ‘ongekend’ worden. We keken er naar uit, maar het ging niet door. De inzet van ons organisatieteam, met oude en nieuwe namen, is enorm geweest. We waren er klaar voor. We hebben het nu verschoven naar 31 oktober 2020. Een nieuwe datum dus met nieuwe kansen: Zet 31 oktober in je agenda. We zien je daar. |

Dat het virus ook onze passie, het beleggen treft, is buiten kijf. Een passie en hobby die ons scherp houdt en altijd aanleiding is om onszelf verder te bekwamen en alert en nieuwsgierig te zijn. Actieve beleggers en belangstellenden zijn spreekwoordelijk betrokken mensen, die je niet alleen om een boodschap kan sturen, maar die ook oog hebben voor hun omgeving, zowel veraf als dichtbij. Dan is ‘binnen zitten’ bijna een straf.

Gelukkig hebben we onze elektronische hulpmiddelen om deze periode ‘contactloos’ door te komen. Maar ook fronsende wenkbrauwen na wellicht een snel aantal genomen beslissingen. Een hoge volatiliteit niet alleen op de beurzen, maar ook thuis. “Heb ik het wel goed gedaan, moet ik niet nu al reageren?” Adviezen kan ik daarbij niet geven, maar toewensen dat je in staat bent weloverwogen en weinig risicovol te reageren en besluiten te nemen, des te meer.

Bij onze symposium in oktober 2019 waren volgens onze enquête 8% van de mensen geen beleggers. ‘Nu of nooit instappen’ leeft zeker bij een deel van hen. Of ‘stil zitten als je geschoren wordt’, bij onze ervaren mensen.

Het bestuur realiseert zich en sprak er recent over dat wij ook moeten kijken naar onze potentiele toekomstige mede-beleggers. Of te wel, hoe kunnen we de huidige jeugd betrekken en enthousiasmeren. Mocht je ideeën hebben, laat ze weten. In elk geval komt het bestuur erop terug. Want als we de jeugd hebben, dan heeft HCC!beleggen ook de toekomst.

Covid-19 raakt veel families. Het verdriet is groot en de angst voor nieuwe besmettingen evenzeer. Wij allen leven met hen mee en als bestuur hopen we dat jullie allen in goede gezondheid deze periode doorkomen.

We wensen jullie naast goede resultaten, ook wijsheid, gezondheid van jezelf en allen die je lief zijn en moed toe in deze ingewikkelde tijd. We steken graag ook een hart onder de riem van hen die op enigerlei wijze bij de zorg betrokken zijn. En denken daarbij ook aan de voor ons vaak onbekenden, die dichtbij of verderaf slachtoffer van deze pandemie zijn geworden. |

| HCC!beleggen zoekt actieve vrijwilligers |

Wat doe jij met je geld?

En met je vrije tijd?

HCC!beleggen is op zoek naar actieve vrijwilligers voor de redactie. Het vinden van artikelen over beleggen, aanschrijven auteurs om een artikel aan te leveren, samenstellen van de nieuwsbrief . Als thema willen we de beginnende belegger op weg helpen om de kennis ¨Starten met beleggen¨ bij te brengen. Ben jij een enthousiaste belegger?

Meld je dan aan via de redactie van HCC!beleggen.

Redacteuren

We zoeken redacteuren die zo’n één à twee uur per week willen besteden aan het aanleveren van artikelen voor onze website en/of de nieuwsbrieven. Het gaat dan om onder meer artikelen over economische onderwerpen, specifieke beleggingsartikelen of andere voor onze leden interessante onderwerpen.

Die nieuwsbrief moet natuurlijk ook in elkaar gezet worden. Ben je handig met een computer en heb je ongeveer vier uur per maand tijd, dan kun je je hiervoor aanmelden. Dit kan natuurlijk ook in combinatie met het leveren van de content voor website en/of nieuwsbrief.

Nu bestaat de redactie uit 3 personen, onze bedoeling is om minimaal 6 personen in ons redactieteam te hebben. Liever nog meer. Hoe meer redactieleden er zijn hoe minder tijd je hoeft te besteden per maand. |

|

|

|

| |

|

|

| |

| Turbo’s doorrollen |

| Bron: Jan Kolkman, 31 januari 2020 |

Jan Kolkman,

oprichter van Stockpicker-signaal |

Jan Kolkman is een belegger in aandelen en turbo's. Zijn ervaring, voornamelijk Technische Analyse, beslaat inmiddels meer dan 55 jaar en zijn slogan is:

Wil je het beter doen dan de rest

Dan moet je het anders doen dan de rest |

Wanneer je in aandelen belegt en je wilt wat meer profiteren van een opgaande markt, is het logisch dat je gaat uitkijken naar een instrument waardoor je versnelling, een hefboom, kunt inbouwen.

Een mogelijkheid daartoe is het kopen van wat call opties. Maar een heel belangrijk nadeel van opties is dat de looptijd vervliegt. Een optie heeft namelijk een aflooptijd, of expiratiedatum zoals dat officieel heet. Daar heeft de optie-handelaar wat op gevonden. Je kunt namelijk ook een call optie gaan verkopen, oftwel schrijven zoals dat in het jargon heet.

Het nadeel daarvan vind ik dat je het mogelijk in actie komen uit handen geeft. Bij een geschreven call optie geef je namelijk het recht om aandelen op te vragen uit handen, doordat de optie-schrijver een leveringsplicht heeft waarvoor hij een vergoeding heeft ontvangen. |

Er is naast de handel in opties namelijk nog een andere mogelijkheid om met een hefboom te gaan beleggen. En dat is de handel in turbo’s. Wanneer je een stijgende trend voor een aandeel verwacht ga je een turbo long kopen. Het voordeel van turbo’s is dat deze geen expiratiedatum hebben.

En als de koers van de onderliggende waarde dan dat doet wat je verwacht, is het goed van tijd tot tijd eens te kijken of je op een interessante manier kunt doorrollen. Daarmee bedoel ik dat je turbo’s met een lage stoploss gaat verkopen en daarvoor in de plaats turbo’s met een wat hogere stoploss terugkoopt.

Zo deed ik in juli 2019 de volgende transacties:

VERKOOP

250 GALAPAGOS Binck Turbo’s XL long 83.99 op 7.83 = 1958 euro

150 GALAPAGOS Binck Turbo’s XL long 90.16 op 6.56 = 984 euro

OPBRENGST 2942 euro.

TERUGKOOP

400 GALAPAGOS Binck Turbo XL LONG 134.51 op 2.16 voor totaal 864 euro.

Wat had ik daarmee bereikt ?

Doordat de ratio bij al deze turbo’s TIEN is, geeft een bezit van 10 turbo’s het belang van één aandeel weer.

Mijn belang in het aandeel Galapagos was op het peil van 40 stuks gebleven terwijl het kapitaalbeslag 2078 euro minder was.

Wat betekent dat ?

Wanneer ik het oude bezit van 250 turbo’s 83.99 had gehouden, die nu 11.73 euro noteren en die 150 turbo’s 90.16 die 11.12 euro waard zijn, dan was dat totaal 4600 euro.

Nu ik geruild heb is mijn bezit 400 turbo’s 134.51 met een koers van 6.72 Euro, dat dus totaal 2688 euro waard is.

Dus een voordeel van 2688 PLUS 2078 CASH minus 2942 is 1824 euro.

Het komt er op neer dat turbo’s een fantastisch instrument zijn wanneer je weet wat je doet, dus als je de trend goed hebt ingeschat.

Dit doorrollen heb ik niet alleen met Galapagos gedaan, maar ook met Adyen, Apple, Genmab, Nvidia en Shopify, waardoor ik een aanmerkelijk hoger rendement heb behaald dan wanneer in de oude turbo’s met een lage stoploss was blijven zitten en helemaal in vergelijking wanneer ik had belegd in alleen maar die aandelen.

Waarschuwing

Maar ten slotte wil ik nog wel een waarschuwing meegeven. Wees niet te gretig door een heel hoge stoploss te kiezen, want als de koers van de onderliggende waarde, het aandeel dan even daalt, kan het stoploos niveau worden doorbroken als gevolg waarvan de turbo wordt beëindigd. En dat is jammer want aan het daarop volgende herstel doe jij niet mee. |

| |

|

|

| |

|

|

| |

| Hcc Beleggen interessegroep Computerbeleggersgroep-ZH |

|

Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002 houden wij ons bezig met “Beleggen met behulp van de computer”. Het accent ligt daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op objectieve grondslagen. Sinds de oprichting in 2002 houden wij ons bezig met “Beleggen met behulp van de computer”. Het accent ligt daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op objectieve grondslagen. |

| Wij komen 9 keer per jaar bijeen in Delft. |

| Klik hier voor meer info Contactadres: janroozenburg@kpnplanet.nl |

|

|

| |

|

|

| |

| Wat als mijn bitcoins ‘private keys’ verloren zijn? |

| Bron: Nathan van Buuren |

|

|

Nathan van Buuren

Ik ben 21 jaar en ik ben sinds 2016 dagelijks een aantal uur bezig met bitcoins. Het is erg lastig om een dergelijk protocol te begrijpen aangezien het iets is wat de mensheid nog nooit gezien heeft. Ik heb dan ook een aantal boeken gelezen over bitcoins en vele documentaires/ video's/ films gekeken omtrent bitcoins, en probeer zelfs een onderneming op te zetten rondom bitcoins.

Vragen stellen kan via de e-mail: nvanbuurenzakelijk@gmail.com. Ik hoor uw vragen en verhalen graag! |

|

De ‘private keys’ zijn in essentie de wachtwoorden van uw bitcoins-portemonnee. Aangezien er geen bitcoins-helpdesk is waar u een nieuw wachtwoord aan kunt vragen is het erg belangrijk dat de private keys niet zomaar verloren kunnen gaan. Maar wat als dat wel gebeurt?

Een veel genoemd voorbeeld is het scenario waarbij iemand met bitcoins overlijdt en de nabestaanden niet weten hoe ze de bitcoins kunnen bemachtigen.

Het bemachtigen van bitcoins wanneer er niets van de private keys bekend is wordt al snel lastig, maar is zeker niet onmogelijk. |

Private keys/ seed phrase

Tegenwoordig krijgt iedereen bij gebruik van een bitcoins portemonnee een zogenaamde ‘seed phrase’. Dit is een combinatie van 12 of 24 woorden die gebruikt kunnen worden om toegang te krijgen tot de private keys. Het is gebruikelijk dat de portemonnee aangeeft dat de seed phrase op papier moet worden opgeschreven. Op deze manier heeft u een fysieke back-up van uw portemonnee. Mocht uw computer kapot gaan kunt u de seed phrase gebruiken om de bitcoins terug te krijgen. Als nabestaanden zou je dan ook gelijk willen weten of de persoon in kwestie zijn of haar private keys of seed phrase heeft opgeschreven. Als de private keys of seed phrase zijn opgeschreven kunt u hiermee de bitcoins terugvorderen.

Het is ook mogelijk dat de persoon in kwestie zijn of haar seed phrase in meerdere gedeeltes heeft opgeschreven en uit veiligheidsredenen de verschillende gedeeltes op verschillende fysieke locaties heeft neergelegd. Dit zorgt ervoor dat een inbreker niet gelijk uw complete verzameling aan private keys heeft bij het vinden van de back-up. Dan is het van belang om zo veel mogelijk delen van de private keys of seed phrase te weten te krijgen. Des te meer er bekend is, des te makkelijker het terugvorderen van de bitcoins zal worden. Het terugvorderen kan bijvoorbeeld met zogenaamde ‘brute force attacks’.

Brute force attacks

Om te snappen hoe dit werkt zullen we eerst kijken naar hoe de seed phrase in elkaar zit. De woorden van de seed phrase komen uit een lijst van 2048 woorden. Uit een lijst van 2048 woorden kunnen 2048 tot de macht 12 verschillende combinaties gemaakt worden. Dit is een gigantisch groot nummer. Bij een brute force attack zal een computer letterlijk alle mogelijke combinaties stuk voor stuk langsgaan en proberen of de seed phrase de juiste is.

Als er dus niets bekend is van de seed phrase zal de computer dus in principe 2048 tot de macht 12 = ongeveer 5.440.000.000.000.000.000.000.000.000.000.000.000.000 combinaties moeten proberen en hopen om uiteindelijk tot de juiste te komen. Met de huidige computerkracht zou dit echter letterlijk langer duren dan ons universum oud is. Maar wat nu als er 8 van de 12 woorden bekend zijn? Dan moet u er alleen nog zien achter te komen wat de overige 4 woorden zijn. Er zijn in dit geval nog maar 2048 tot de macht 4 = 17.592.186.044.416 mogelijke combinaties. Dit aantal combinaties is wél te berekenen in redelijke termijn, en als dit het geval is zou de seed phrase kunnen achterhaald worden middels een brute force attack. Dit zal echter wel wat geld kosten aangezien er computerkracht voor nodig is om dit te doen. Het is dan nog maar de vraag of het aantal bitcoins méér waard is dan de kosten die benodigd zijn om de bitcoins terug te krijgen.

Stel dat er niets van de seed phrase of private key bekend is, zijn de bitcoins dan écht verloren?

Gelukkig zijn er zelfs in dit geval nog mogelijkheden. Wanneer je als nabestaanden niets af weet van de private keys zijn er nog bedrijven die jou kunnen helpen met de zoektocht naar de private keys. De zogenaamde ‘bitcoins recovery services’ willen dan uiteraard wel een gedeelte van de bitcoins krijgen wanneer ze de private keys succesvol hebben bemachtigd.

Mocht iemand echt definitief zijn of haar private keys kwijtraken is dit natuurlijk erg vervelend. Voor anderen is dit echter weer een voordeel; wanneer bitcoins definitief verloren raken zijn er minder bitcoins in omloop en is de rest van de bitcoins schaarser, en dus ook waardevoller.

Hoe kan ik mijn bitcoins veiligstellen tegen definitief verlies?

Een van de meest veilige manieren om dit te doen is om de private keys of seed phrase in verschillende delen op te schrijven en om deze op verschillende fysieke locaties te verspreiden. Bijvoorbeeld één deel in huis, één deel bij een betrouwbare kennis en één deel in de schuur of berging. Ook kunt u een deel van de codes op een USB stick noteren. Let er wel op dat de USB dan enkel offline en via veilige, virusvrije apparaten gebruikt. Vervolgens is het van belang om met uw meest betrouwbare kennis(sen) te bespreken waar de verschillende delen te vinden zijn. Ook is het handig om bij elk deel een geheugensteun te schrijven omtrent waar de rest van de informatie te vinden is. |

|

|

| |

|

|

| |

HCC!robotbeleggen

|

Wij, dat zijn ruim 20 enthousiaste HCC-beleggers, wizz-kids en wizz-senioren. In project RoBo (voluit: "HCC-Beleggings Robot Bouwen") bouwen we een ambitieuze beleggings-robot waarmee gewone HCC-beleggers (en onze kinderen) goede resultaten kunnen behalen, ook bij dalende koersen. De ontwerp-eisen: "beter dan de bank", betrouwbaar en vrij simpel in gebruik.

Eind 2020 moet een werkend prototype klaar zijn, eind 2021 een soepel werkende robot.

Nieuwe deelnemers

In het project is plaats voor iedereen die ervaring heeft met systematisch beleggen. Maar we zoeken speciaal naar :

- programmeurs die (ook) Visual Basic.NET beheersen

- beleggers met praktische kennis van statistische analyse en verbeteren

- mensen met AI-ervaring - speciaal mbt. AI programmeren

Aanbod

Als je NU instapt hebben we een aantrekkelijk aanbod voor je :

Je stapt natuurlijk in de rijdende trein - we zijn al goed op weg. Je kunt zo beginnen.

Onder de nieuwe projectleden worden 10 licenties Omnitrader Professional (OT) verdeeld - we bouwen de robot op OT, één van de beste platforms voor beleggen.

Wij kunnen het gebruiken voor €185 per jaar (i.p.v. aanschaf € 2.000). We betalen feitelijk alleen voor de data - gebruik van het programma is gratis.

Je krijgt hulp bij de installatie van OT, en je kunt nog profiteren van de educatieve workshops voor OT, Testen, Strategie etc. en van de Helpdesk-hulp.

Ga naar de website van robotbeleggen |

|

|

| |

|

|

| |

| Het afgelopen (en komende) decennium |

| Bron: Hendrik Oude Nijhuis, Beterinbeleggen |

|

Hendrik Oude Nijhuis

Auteur, oud bestuurslid HCC Beleggen en BSC Duitenberger.

Oprichter Warrenbuffet.nl |

| Hendrik Oude Nijhuis heeft zich jarenlang verdiept in ‘s werelds beste beleggers. Hij is medeoprichter van Beterinbeleggen.nl en zijn bestseller over Warren Buffett is via de website http://www.warrenbuffett.nl/ gratis beschikbaar. Deze column is niet bedoeld als individueel advies tot het doen van beleggingen. |

Aandelenmarkten hebben een prachtig decennium achter de rug. De bekende S&P 500-beursindex steeg het afgelopen decennium met 13,6% per jaar waar in het decennium ervoor nog sprake was van een negatief rendement.

Aardig is eens te kijken naar de vijf componenten die dat fraaie rendement van de S&P 500 de afgelopen tien jaar verklaren. Het gaat hierbij om omzetgroei (3,9%), winstmargestijging (3,4%), inkoop van eigen aandelen (1,4%), stijging van de waardering (2,2%) en dividend (2,1%).

Technologiebedrijven in het algemeen en in het bijzonder de zogeheten FAANG-aandelen - Facebook, Amazon, Apple, Netflix en Google (Alphabet) - hebben zowel de omzetgroei als de winstmargestijging van de S&P 500 de voorbije tien jaar gestuwd. Een soortgelijke bijdrage aan de groei van de omzet en de winstmarge de komende tien jaar lijkt mij onwaarschijnlijk.

De impact van technologiebedrijven op de ontwikkeling van de winstmarge van de S&P 500 is bijna niet te overschatten. Zonder de technologiebedrijven zou de operationele marge van de S&P 500 de afgelopen tien jaar onveranderd zijn gebleven. |

Komende decennium

Om een schatting te maken van het rendement van de S&P 500 de komende tien jaar is zelf een schatting te maken van de genoemde vijf componenten (om deze vervolgens op te tellen).

Persoonlijk veronderstel ik dat de brede aandelenmarkt niet langer ondergewaardeerd is, maar overgewaardeerd evenmin. Een bijdrage aan het rendement vanwege een hogere waardering veronderstel ik dus niet. Van een verder oplopende winstmarge ga ik niet uit en voor de omzetgroei ga ik uit van jaarlijks 3% (iets lager dan afgelopen decennium vanwege de impact vanuit de technologiehoek).

De bijdrage aan het rendement van de inkoop van eigen aandelen (1,4%) en dividend (2,1%) veronderstel ik onveranderd. Voor het komende decennium veronderstel ik daarmee tezamen een rendement van circa 6,5% per jaar. Dat is duidelijk meer dan wat ik van obligaties verwacht maar vermoedelijk ook een stuk minder dan waar menig belegger op lijkt te rekenen...

Aandeelhoudersvergadering Berkshire Hathaway

Komende zaterdag (2 mei) vindt in Omaha in de Verenigde Staten Buffett's jaarlijkse aandeelhoudersvergadering plaats. Een opvallende editie want deze keer zonder de tienduizenden beleggers die gewoonlijk daarvoor naar Omaha afreizen. En eveneens zonder onze 'Hollandse borrel' die we anders zelf na afloop van de aandeelhoudersvergadering hadden georganiseerd...

Ondanks de afwezigheid van beleggers gaat de aandeelhoudersvergadering wel gewoon door. U kunt Buffett live in actie zien want net als afgelopen jaar is de aandeelhoudersvergadering te volgen via een live-stream van Yahoo Finance.

Warren Buffett (89) beantwoordt komende zaterdag onvoorbereid urenlang vragen van beleggers over het bedrijf en de aandelenmarkt maar ongetwijfeld ook over de actualiteit, zoals voorgelegd door een of meerdere journalisten die wel fysiek aanwezig zijn. De livestream begint komende zaterdag om 22:00 uur Nederlandse tijd en is te bekijken via deze link:

Actualiteit

Of Buffett's briljante zakenpartner Charlie Munger (96) wel in Omaha zal zijn, of aanwezig middels een videoverbinding, is vooralsnog onduidelijk. Waar Buffett de afgelopen paar weken in aanloop naar de aandeelhoudersvergadering de media gemeden heeft gaf Munger al wel zijn kijk op de actualiteit.

En opvallend: ondanks de enorme cashreserve bij Berkshire Hathaway van US $128 miljard en fors gedaalde aandelenkoersen is van een koopjesjacht volgens Munger beslist geen sprake (geweest): "Ik zou zeggen dat wij [Buffett en Munger] als de kapitein van een schip te zien zijn die weet dat de allerzwaarste orkaan ooit eraan komt. Onze prioriteit is de orkaan te doorstaan en wanneer de orkaan gepasseerd is zitten we maar wat graag met heel veel liquiditeiten", aldus Munger.

Documentaire

Als voorproefje op de aandeelhoudersvergadering wijzen we u graag nog eens op de mooie BBC-documentaire 'Warren Buffett - The World's Greatest Money Maker' over het leven en de beleggingsfilosofie van Warren Buffett. Deze documentaire is een aantal jaren geleden op tv uitgezonden en geeft een uniek inkijkje in het leven van Warren Buffett.

Aan het woord komen onder meer familieleden, vrienden en collega's van Buffett evenals Microsoft-oprichter Bill Gates die Buffett bovenal prijst vanwege zijn bijzondere levensfilosofie.

De youtube documentaire link. |

|

|

|

| |

|

|

| |

| Coronavirus maakt beursexperts somber |

| Bron: Corné van Zeijl, Actiam |

|

|

Corné van Zeijl

Corné van Zeijl is analist en strateeg bij ACTIAM. |

Daarnaast is hij een graag geziene beurscommentator bij onder meer RTL Z en BNR en schrijft hij columns voor verschillende media. Zijn opleiding heeft hij aan de Haagse Hogeschoold gevolgd.

|

De professionals zijn een stuk somberder geworden.

De oorzaak voor die somberheid is vanzelfsprekend vooral de economische effecten van het Corona virus.

De beleggingsexperts hadden gedacht dat de AEX in januari zou gaan stijgen. De deal tussen China en de Verenigde Staten zou immers getekend worden en de stemming onder beleggers zat er goed in. Er was echter geen rekening gehouden met de aanslag op de Iraanse generaal Soleimani.

Deze effecten op de beurzen waren snel weggeëbd. Vervolgens kwam de tweede ‘unknow unknown‘, het nieuwe coronavirus.

Dat heeft een dermate serieuze impact op de wereldeconomie, dat beleggers zich hieraan niet konden onttrekken. Logisch: 17% van de wereldeconomie komt uit China. In 2003 ten tijde van de uitbraak van het SARS-virus was dat nog geen 4%.

Het is te begrijpen dat aandelen hierdoor flink onderuitgingen. Per saldo eindigde de AEX 2,5% lager.

|

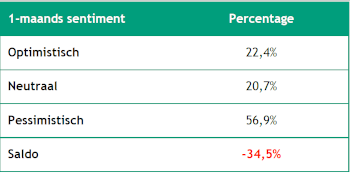

De sterke verandering van de marktomstandigheden heeft er ook voor gezorgd dat het sentiment onder de experts sterk is gedaald.

Het optimisme van afgelopen maand is volledig verdampt.

De belangrijkste reden die de experts aangaven was het coronavirus.

1-maands sentiment

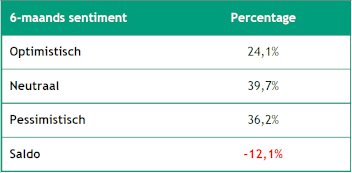

6-Maands verwachtingen veranderen niet veel

De verwachting voor de 6-maands horizon was al somber en blijft ook somber.

Maar het saldo veranderde daar niet zoveel. De experts verwachten dat de effecten van het coronavirus over een halfjaar wel zijn verdwenen.

Dan ontstaan er echter weer zorgen over de Amerikaanse presidentsverkiezingen.

6-maands sentiment

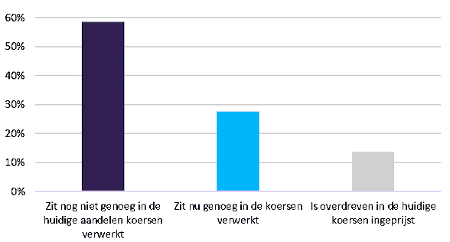

Speciale vraag: Het coronavirus

De speciale vraag van deze maand ging over de effecten van het coronavirus. Vanzelfsprekend hebben de economische effecten een flinke impact op de aandelenkoersen gehad. De speciale vraag van deze maand ging over de effecten van het coronavirus. Vanzelfsprekend hebben de economische effecten een flinke impact op de aandelenkoersen gehad.

De vraag is: zitten de economische effecten van het coronavirus voldoende in de huidige koersen verwerkt?

Het nieuwe coronavirus:

- Zit nog niet genoeg in de huidige aandelenkoersen verwerkt.

- Zit nu genoeg in de koersen

- Is overdreven in de huidige koersen ingeprijst.verwerkt.

Aandelenkeuzes januari

De performance van de gekozen aandelen was afgelopen maand prima. Dat kwam voor een belangrijk deel door de keuze van Galapagos. Dat aandeel continueerde de opgaande trend. Bovendien is de winstontwikkeling niet afhankelijk van de economie. In deze fase is dat belangrijk voor beleggers.

Vandaar dat ook andere veilige aandelen zoals Unilever, Heineken, Wolters Kluwer en Adyen zijn gestegen ondanks deze sombere beurs.

Bij de floppers was Arcelor Mittal de grootste daler. Ook Shell deed het slecht. Enerzijds door de daling van de olieprijs en anderzijds door de slechte kwartaalcijfers.

Per saldo gingen de toppers met 0,3% omhoog, terwijl de floppers met 5,0% daalde.

Aandelenkeuzes februari

Voor februari blijven beleggers voor de veilige keuzes gaan. Niet vreemd, gezien het brede beurspessimisme.

Bij de verwachte floppers zien we vanzelfsprekend het tegenovergestelde beeld. In deze lijst zijn dan ook met name cyclische bedrijven te vinden. Opmerkelijk is wel dat het lievelingetje van de beurs, ASML, nu bij de floppers staat. Dat komt niet zo vaak voor.

Conclusie

Het coronavirus heeft ook op de aandelenbeurs duidelijk zijn effect gehad. De geïnterviewde professionals zijn daardoor een stuk somberder voor de korte termijn geworden. Voor de lange termijn is er niet veel veranderd. De verwachting is dat de effecten van het virus op de economie dan wel voorbij zijn. |

|

|

| |

|

|

| |

| Hcc Beleggen interessegroep CoSA |

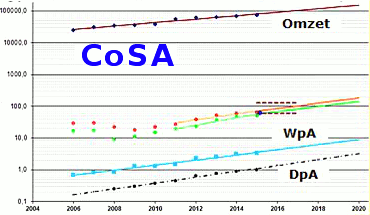

CoSA, Computerondersteunde Selectie van Aandelen, gebaseerd op fundamentele analyse van bedrijven. Er wordt primair gekeken naar omzet, nettowinst, eigen vermogen, dividenden en winst per aandeel om de kwaliteit van een bedrijf te bepalen. Pas als het bedrijf kwalitatief aan minimum eisen voldoet wordt er naar de koersen gekeken. |

Indien u meer wilt weten over de activiteiten van CoSA, kunt u de voorlopige CoSA-webpagina (klik hier), raadplegen of contact opnemen met de voorzitter: Jan van der Meulen via CoSA-L@beleggersonline.nl

U kunt zich met hetzelfde mailadres aanmelden voor het ontvangen van informatie, zoals de wekelijks verschijnende CoSA-nieuwsbrief en voor het verkrijgen van toegang tot de voor CoSA-leden beschikbare Europese CoSA/SSG-verzameling. |

|

|

| |

|

|

| |

| Prestatie waardering uitgelegd |

| Bron: Erick Erdtsieck, Florizon |

|

|

Erick Erdtsieck

Bedrijfskundig analist/adviseur en is samen met Martin Boer oprichter van Florizon.com. |

Erick Erdtsieck heeft als levensmotto "hoe werkt het (hier) en waar kan ik bijdragen?".

Hij is sinds 1991 bezig met onderzoek naar financiële modellen. Hierbij is de focus steeds meer komen te liggen op de fundamentele analyse; het doorgronden van de cijfers en inzichtelijk maken van risico's. |

Vorige week kreeg ik een vraag van een gebruiker hoe Florizon te gebruiken bij het timen van je aan- of ver-koop. Hoe weet je nu of het een goed moment is om in te stappen? Kan ik daarvoor de prestatie waardering gebruiken? Misschien kun je de grafieken toelichten en aangeven hoe jij deze gebruikt.

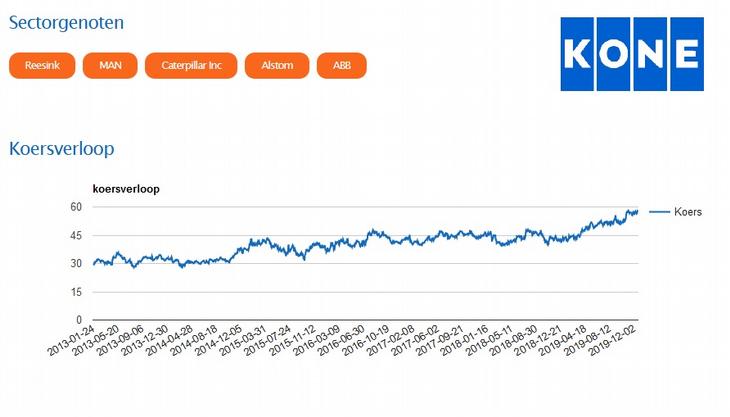

Aan de hand van het bedrijfsprofiel van KONE zal ik de grafieken toelichten en wat dieper op de materie ingaan.

Bedrijvenprofiel

In het rechter kader van In de volgende figuur vind je de fundamentele waardering. Voor KONE is die 7,45. Op een schaal van 1-10 een mooi rapportcijfer. Tevens zie je achter de naam van het bedrijf het sterrenoordeel. Die is 5, de hoogste waarde. |

Fig1 Bedrijfsprofiel van KONE, topkwaliteit!

Navigatie

Via de knop 'Heavy Machinery' kom je uit bij een tabel die alle sectorgenoten op een rijtje zet, zodat je kunt zien hoe KONE het doet in de vergelijkbare populatie. Met de volgende knop bezoek je de website van KONE.

Daar kun je info over het bedrijf vinden, bijv. de financiële rapporten of het laatste nieuws. Met de knoppen bij sectorgenoten, navigeer je naar die bedrijven.

Koersverloop

De eerste grafiek van het bedrijfsprofiel toont het koersverloop.

Fig2 De koersontwikkeling van KONE, nieuwe toppen!

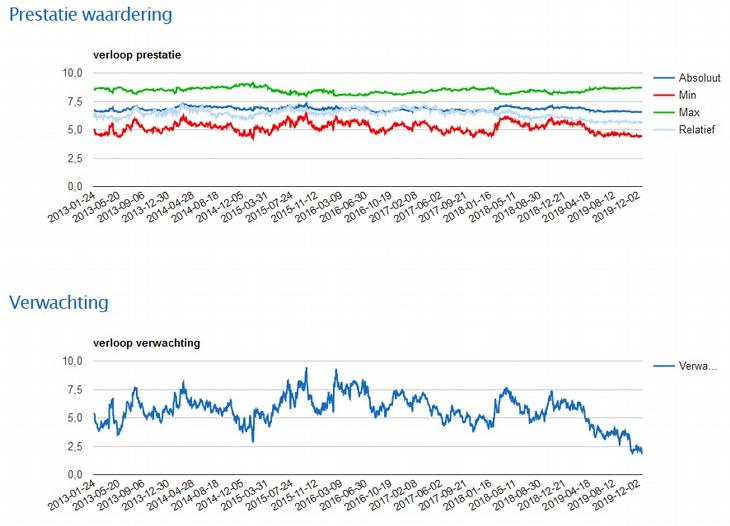

Fundamenteel oordeel

De tweede grafiek en de bijbehorende tabel vormen het fundamenteel oordeel.

Het oordeel is gebaseerd op 2 modellen, getoond in de grafiek met de blauwe lijnen. Het absolute oordeel is 7,4 (ook in de tabel sterrenverloop) en het relatieve oordeel is 7,5. Het gemiddelde is 7,45. Dit getal vind je ook in het kader bovenaan.

Het oordeel verandert in de tijd, immers er komen steeds nieuwe jaarverslagen in het systeem te zitten. Bij KONE is het beeld erg stabiel. De periodes waarin het oordeel 4 sterren was, komen overeen met de grotere bandbreedte in de grafiek. Hier vonden we een te grote variatie in de onderliggende meetgegevens. Dat geeft onzekerheid aan.

Waarderingsoordeel

De prestatie van KONE is nu 6,08. Een voldoende op een schaal van 1-10. Dit getal vind je niet in het bedrijfsprofiel, maar in de vergelijkingstabellen. De waarde is weer het gemiddelde van 2 modellen: het gemiddelde van beide blauwe lijnen in de derde grafiek.

De verwachting van KONE is 1,88%. Die vind je in de vierde grafiek. Het getal geeft het verwachte rendement aan per jaar inclusief dividend. Dat is dus niet zoveel meer. Ondanks de goede kwaliteit van 7,45 en 5 sterren, drukt de verwachting van 1,88% de prestatie naar 6,08.

Prestatie en verwachting van KONE, lage verwachting neemt een “hapje” uit de fundamentals

Lange termijn outperformance

De prestatiewaarde is een mix van kwaliteit en verwacht rendement. We laten kwaliteit veel zwaarder wegen dan verwacht rendement, ongeveer 4:1. Immers kwaliteit geeft op langere termijn een outperformance. Dat kunnen we aantonen.

In het eenvoudige validatie model zie je nu een rendement van 44%. Bekijk historie bij Florizon.

Het model doet niets anders dan alles op prestatie sorteren, iedere dag opnieuw en dan de top 12 kiezen als belegging. Zelfs dan is op lange termijn een overrendement te maken, nu 10,3% per jaar ex dividend over 7 jaar.

Dat is ook de precies de reden waarom we zo hechten aan de prestatie. Je hoeft de markt helemaal niet te timen! Prestatie is een leuke indicator voor een lange termijn belegger, het bevat veel fundamentele kracht met een beetje verwachting. De prestatiewaarde is geen goed timingsinstrument.

Timen van een aankoop van een bedrijf

Wil je toch timen, dan moet je kijken naar het markt sentiment en de verwachtingsgrafiek. Bij KONE, de onderste. Daar zie je dat het verwachte rendement onder de 2% is gegaan. In de volgende paragraaf gaan we in op het markt sentiment.

Hoe mooi een bedrijf ook is, bij een verwachting(s potentie) van 2% stap ik niet in een aandeel. Bij KONE kon dat ook bij 7,58% (4-4-2018) of 7,39% (24-10-2018) oftewel onder de 40 euro. Controleer deze momenten in de grafiek. Door met de muis over de grafiek te “hooveren” verschijnt de waarde.

Als je een aankoop wilt timen, dan moet je in het algemeen genomen concessies doen aan de kwaliteit. Er zijn maar weinig momenten waar kwaliteit goedkoop is in te slaan. Je moet op zoek naar bedrijven met een hoge verwachting, zonder te veel aan kwaliteit in te boeten.

De hoogste verwachtingen zitten bij de slechtste bedrijven. Ik gebruik een voorzichtige satelliet strategie om een mandje van lage kwaliteit te kopen met een hoge verwachting. Florizon biedt een verwachtingen overzicht om deze bedrijven op te sporen. Bekijk hoog-rendement bij Florizon.

Door de verwachting zwaarder te laten wegen kom je automatisch op mindere kwaliteit te zitten. De prestatie van deze bedrijven is dus lager, de lagere kwaliteit werkt veel harder door dan de hogere verwachting. Toch kun je nu naar de prestatie kijken en de wat hogere bedrijven kiezen als kandidaat, bijv. die met een prestatie groter dan 6.

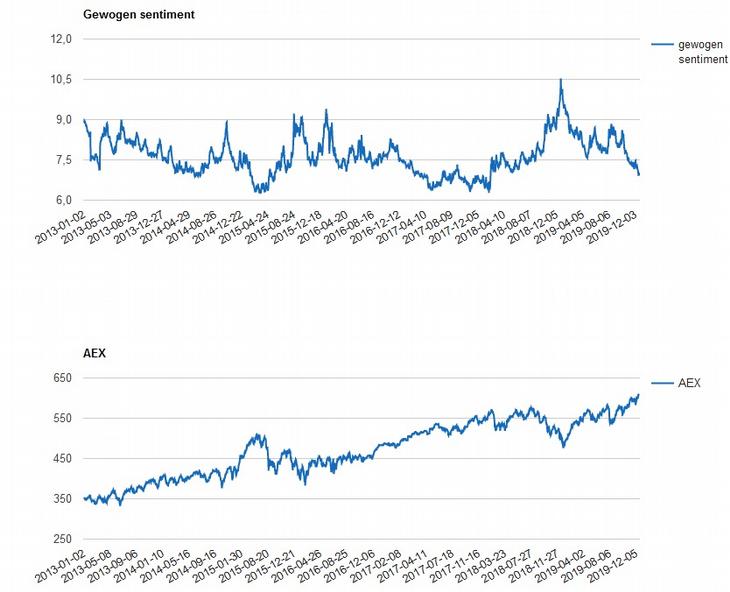

Timen van de markt

De sentiment indicator doet een uitspraak over de waardering van de markt. Bekijk sentiment bij Florizon.

Het gewogen sentiment lig nu op 6,91% (d.d. 19-12-2019), de tweede grafiek bij sentiment. Er waren wel betere tijden om in te stappen, kijk naar de pieken in de grafiek, en naar de standen van de indexen op deze data.

Het sentiment kun je lezen als een te behalen rendement van de markt. Maar ook als een rapportcijfer.

Hoe hoger de index hoe lager het sentiment, er valt steeds minder te halen.

Met beide instrumenten (sentiment en verwachting individueel aandeel) heb je dus een algemeen en een specifiek beeld van de potentiële waarde.

Timen met de Aandelen Assistent

Met de Aandelen Assistent, ons 2de validatie model proberen we het timen nog specifieker te krijgen. Met meer instelbare criteria kan het timen van de markt worden gecombineerd met bijv. de prestatiewaarde.

Langzaam zullen we meer criteria toevoegen. Het nadeel is dat het ingewikkelder wordt, het voordeel dat je nog nauwkeuriger geautomatiseerd de aan- en verkopen kunt bepalen, met als doel het verslaan van de markt.

Later zal ik hier een verhaaltje over schrijven.

Combineren van strategieën

Eigenlijk gebruik ik een aantal strategieën naast elkaar:

1. Een rustige core, goede kwaliteit en enige verwachting, dus hoge prestatie al moet je wel goed kijken naar de samenstelling van prestatie.

2. Kwalitatief goede of redelijke dividend aandelen, minstens 3 sterren

3. Een gewaagde satelliet, mindere kwaliteit en een zeer hoge verwachting

4. Hedging, het afdekken van de portefeuille bij een verslechterd sentiment

5. Hedging met edelmetalen

Door meerdere strategieën te combineren zet je niet alles op een paard, maar spreid je je kansen nog meer. Je hebt altijd periodes dat de ene strategie beter werkt dan de andere. Dat is nu net het idee ervan. Het kost allemaal wel meer tijd natuurlijk. Je moet van beleggen wel een beetje je hobby maken.

Ten slotte

De bedoeling van Florizon is om juist zonder studie toch te kunnen beleggen in aandelen, en dat een beetje op een verantwoordelijk wijze met een leuk rendement. Daar werken we voortdurend aan.

Op lange termijn biedt de prestatiewaarde een goede manier om te beleggen. Een portefeuille bestaat uit mooie kwaliteit bedrijven die tegen een stootje kunnen.

Op de kortere termijn is er de behoefte bij de belegger om de markt meer te timen. Florizon biedt daarvoor goede instrumenten, zoals verwachtingswaarde, 4-maands momentum (hier nog niet behandeld) en de Aandelen Assistent waar het allemaal samen komt. Aan de hand van de instellingen worden vele miljoenen combinaties doorgerekend waarmee een aan- en verkooplijst wordt gegenereerd en ter evaluatie aan de gebruiker aangeboden.

|

|

|

| |

|

|

| |

| Sleep well at Night |

| Bron: Fred Hendriks, Beter beleggen dan de bank |

|

|

Fred Hendriks

Adviseur (hoog) Dividend Beleggen en

auteur van het boek “Beter beleggen dan de bank”

|

Fred Hendriks heeft carrière gemaakt in managementfuncties bij Amerikaanse ICT-bedrijven. Daar maakte hij kennis met hoog dividendbeleggen. Auteur van het boek ‘Beter beleggen dan de bank’.dat in 2017 enkele maanden op nummer 1 van de beleggingsboeken stond.

Via www.beterbeleggendandebank.nl worden beleggers op de hoogte gehouden en is een

actuele voorbeeldportefeuille beschikbaar. |

De meeste Nederlanders houden niet zo van beleggen en dat is jammer.

Als je onze beleggingscultuur vergelijkt met die van de gemiddelde Amerikaan dan zijn de verschillen enorm. Amerikanen houden van beleggen en zijn er mee opgegroeid; maar er zijn ook veel Amerikanen die noodgedwongen beleggen.

In de VS bestaan immers niet zulke mooie pensioenregelingen c.q. pensioenfondsen zoals bij ons. De meest Amerikanen moeten zelf een vermogen opbouwen voor bijvoorbeeld voor hun oude dag.

Daarom heeft de Amerikaanse overheid en veel Amerikaanse bedrijven in de loop der jaren een beleggingscultuur gecreëerd met talloze unieke (dividend) regelingen. Hiermee kunnen Amerikanen sparen/beleggen voor vermogen op basis van dividend.

Dividend is immers inkomen; daarmee kun je sparen en (her)beleggen en zo een kapitaal op te bouwen in eigen beheer. Nederlanders kunnen daar ook gebruik van maken, maar de meesten weten dat (nog) niet.

Toch stellen veel Nederlanders zich de vraag of ook voor hun “beleggen voor vermogensvorming” of voor een beter rendement op hun spaargeld de goede weg is. Men realiseert zich dat beleggen “moet”, wanneer je op termijn nog iets wilt opbouwen, maar toch blijft men huiverig. Er zijn immers zoveel verschillende beleggingsmogelijkheden en beleggingsmethodieken; de meesten blijven daarom aarzelen. |

Beleggen voor (hoog) dividend en niet primair voor koerswinst is dan een rustig en lucratief alternatief. Je bouwt geleidelijk aan een “SWAN- portefeuille” op basis (hoog)dividend-fondsen. Een eenvoudige methodiek, geschikt voor onervaren beginners en zij die rustig willen slapen.

SWAN betekent “Sleep Well At Night”.

SWAN-beleggers/investeerders beleggen op basis van een “SWAN- portefeuille”. In de VS gebruikt men deze term meestal voor op dividend gerichte portefeuilles en beleggers. Zij gebruiken het dividend om (deels) van te leven en/of (deels) te herinvesteren in nieuwe fondsen om hun vermogen te laten groeien. Een “SWAN-portefeuille” zou een dividendrendement van ca 10% per jaar moeten hebben. En daar streven we naar bij ‘Beter beleggen dan de bank’.

Een SWAN- portefeuille met 10% rendement, hoe doe je dat?

Zoals gezegd, de meeste beleggers zijn primair gericht op koerswinst. Enig dividend beschouwen ze als meegenomen. Zij vergeten meestal de gouden regel m.b.t tot de kracht van dividend namelijk dat:

Dividend, herbeleggen van dividend en dividendgroei de belangrijkste factoren zijn voor het verkrijgen van positieve beleggingsresultaten. En met ca 10% rendement per jaar gaat dat snel.

Bovendien herstellen stabiele dividendfondsen veelal sneller na een beurscorrectie. Vanzelfsprekend is het belangrijk dat de selectie van fondsen in een hoogdividend/SWAN- portefeuille gericht moet zijn op fondsen die een trackrecord hebben van continu, stabiel, betaalbaar en liefst groeiend dividend. Voor een SWAN-portefeuille is dat essentieel.

Prefs en Babybonds

Voor een veilige en gebalanceerd SWAN-portefeuille zijn ca 7-8 verschillende typen hoogdividend-fondsen nodig. Sommigen van u, die al in Amerika beleggen, kennen misschien al diverse soorten dividend-fondsen zoals REIT’s (Real Estate Investment Trusts).

Minder bekende typen hoogdividend-fondsen zijn de zogenaamde Preferente aandelen (Prefs) en Babybonds. Beide typen zijn fondsen met een laag risico.

Babybonds zijn obligaties in kleine coupures van 25 $ zodat ze ook goed bereikbaar zijn voor particulieren. Vandaar de naam Babybonds.

Preferente aandelen zijn aandelen die gedurende een looptijd een vast dividend uitkeren.

Beide type fondsen worden als volgt gekenmerkt:

- Uitgevende partijen zijn grote gevestigde, dus meestal stabiele, beursgenoteerde ondernemingen

- Uitgiftekoers is meestal 25$

- Beperkt koersrisico; gedurende de looptijd blijft de koers meestal schommelen rond de 25$

- Continu jarenlang gelijk dividend (maandelijks of per kwartaal) en geheel belastingvrij!

- “Geld terug” wanneer de uitgevende organisatie het fonds van de beurs haalt (dat mag na een bepaald datum, maar hoeft niet)

- De fondsen zijn dagelijks verhandelbaar op de grote beurzen van de VS.

- Dividendrendementen liggen tussen 7 en 10% netto.

Wanneer u met dividend-beleggen begint is dit een veilige weg om te starten.

Laag risico, onmiddellijk inkomen en bij afloop uw geld terug, mooier kan het toch niet. |

|

|

| |

|

|

| |

|

|

| Disclaimer: Deze publicatie komt tot stand op de redactie van beleggersonline.nl de website van de HCC IG Beleggen. Noch de mate waarin de berichten, voorgestelde scenario’s, risico’s en voorspellingen de marktverwachtingen weerspiegelen, noch de mate waarin zij in de realiteit zullen tot uiting komen, kunnen worden gewaarborgd. De voorspellingen zijn indicatief. De gegevens in deze publicatie zijn algemeen en louter informatief. Ze mogen niet worden beschouwd als beleggingsadvies. De schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen en/of de Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk voor eventuele verliezen. De waarde van uw beleggingen kan fluctueren, behaalde resultaten uit het verleden geven geen garantie voor de toekomst. |

|

|

|