..

|

|

|

September

2016

|

|

|

|

..

|

|

| Stilte

voor de Storm? |

Inschrijving voor dit

voor HCC leden

gratis Symposium start per 10 september.

|

De Amerikaanse beurzen

staan

dicht bij een all time high. Toch zijn er de nodige onzekerheden: effecten

Brexit, verkiezingen Amerika en in Europa, effectiviteit maatregelen centrale

banken, etc. Stijgt de beurs nog verder of staan we aan de vooravond van

een crash?

Op het

komende 67ste symposium

zullen diverse sprekers, elk vanuit hun eigen invalshoek, ingaan op de door hun

gebruikte beleggingsmethode. Zo zult u o.a. worden bijgepraat over dividend

beleggen, index beleggen, het leren van professionals, fundamenteel beleggen,

optie beleggen, portefeuille selectie om even een paar onderwerpen te

noemen.

Aan het eind van de dag zult u met een groot aantal groot aantal, vaak van

elkaar verschillende, ideeën naar huis gaan. U kunt deze dan zelf direct,

afhankelijk van u eigen situatie, inpassen en toepassen in u beleggingen.

Daarnaast zijn er zoals altijd ook weer een groot aantal leveranciers aanwezig

die u graag wegwijs maken in de door hun geboden diensten. De locatie is verder

goed geschikt om de door u in de loop van de jaren opgedane contacten aan te

halen en nieuwe contacten te leggen.

|

Sprekers onder andere:

- Menno van Hoven

- Jim Tehururing

- Yannick Lunshof

- Wouter Keller

- Aat Schornagel

- Jan van der Meulen

- Phillipe Dassonville

|

Op

de website van HCC

Beleggen vind u onder de tab Symposia meer informatie: klik hier

|

Reserveer

alvast 8 oktober in uw agenda.

|

|

|

|

|

|

|

|

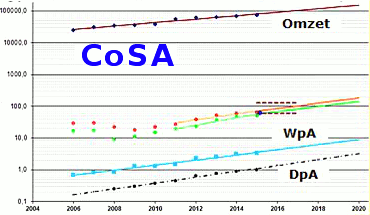

| CoSA

en Koersgroei Beleggen |

Bron:

HCC Beleggen CoSA-werkgroep

|

In

ons

vorige artikel hebben we een beknopte beschrijving gegeven van de drie methoden

die we hebben ontwikkeld voor het selecteren van aandelen afhankelijk van het

beleggingsdoel dat men gekozen heeft: Koersgroei beleggen, Dividend beleggen en

Dividend Herbeleggen. In dit artikel gaan we nader in op KoersGroei

beleggen.

Koersgroei beleggen

Deze methode selecteert aandelen waarvan verwacht kan worden dat hun koers na

een periode van circa vijf jaar verdubbeld zal zijn. In het algemeen kopen we

deze aandelen voor kapitaalsvorming over een periode van drie tot tien jaren.

Omdat dit een betrekkelijk korte periode is, hebben we voorkeur voor aandelen

waarvan de koersen sneller groeien, hetgeen veelal aandelen van zich nog

ontwikkelende en uitbreidende bedrijven zullen zijn.

De methode die wij hebben ontwikkeld voor het selecteren van koersgroei

aandelen is gebaseerd op de NAIC-methode. Deze is circa 60 jaar geleden in de

VS ontwikkeld en heeft in die jaren goede resultaten opgeleverd. NAIC maakt

gebruik van de volgende data uit de laatste 10 beschikbare jaarverslagen:

|

De Omzet en de

Nettowinst; |

|

Per aandeel het Eigen

Vermogen, de Nettowinst

en het Dividend; |

|

De Hoogste en de

Laagste koers van de

beschikbare boekjaren. |

|

Wij hebben daaraan nog

toegevoegd:

De Vrije kasstroom per aandeel en het percentage dat de Lange Schuld uitmaakt

van het Eigen Vermogen + Lange Schuld. |

Uit deze basisgegevens leiden we – met behulp van enige wiskunde –

kengetallen af die de basis vormen van de selectieprocedure. Aan de hand van

een koersgroeiaandeel bespreken we enkele relevante kengetallen.

Als voorbeeld van een KG-aandeel (=koersgroeiaandeel) kiezen we Buffalo Wild Wings (BWLD).

|

Buffalo Wild Wings is

een restaurantketen met

6600 voltijdse medewerkers, heeft heden ongeveer 1200 eigen en

franchisevestigingen in de USA, Canada, Mexico en de Filippijnen. Het bedrijf

is in 1982 opgericht en is sinds meer dan 12 jaar op de Nasdaq-beurs

genoteerd.

|

|

De keuze van het

KG-aandeel bepalen we met de

laatste wekelijkse CoSA-rangtabel, in dit voorbeeld die van 19aug2016 en hier

afgebeeld voor zover relevant met betrekking tot KG-aandelen.

Er zijn zes koopwaardige KG-aandelen. Omdat we vooral geïnteresseerd zijn

in pure KG-aandelen, waarvan het rendement van de opbrengst primair wordt

bepaald door de koerswinst, zoeken we in de ranglijst naar aandelen die geen

dividend uitkeren. Om ook aan de NAIC-voorwaarde te voldoen moet volgens de

NAIC-prognose de koers in de komende vijf jaren minstens zijn verdubbeld. Aldus

valt de keuze op Buffalo Wild Wings. Er moet aan meer voorwaarden worden

voldaan, zie het punt hierna.

|

|

Bedrijven met hoge

koersgroei zijn doorgaans

relatief jonge bedrijven, die de winsten aanwenden voor verdere groei en

daardoor geschikt zijn voor beleggen op de middellange termijn ten behoeve van

kapitaalgroei. Snelle kapitaalgroei is de belangrijkste reden om te beleggen

m.b.v. koersgroeiers. Betrouwbare koersgroei is daarbij wel een voorwaarde om

niet voortdurend op het vinkentouw te moeten zitten, dus de groei in de

afgelopen acht à tien jaren dient stabiel te zijn, hetgeen we zien in de

onderstaande grafiek. De tabel bevestigt de stabiliteit met de hoge waarden van

de R-kwadraten voor omzet en nettowinst. We zien ook dat de W/EV, winst t.o.v.

het eigenvermogen, en de meerjarige schuld, LS, tevredenstellend zijn.

|

|

Conclusie: Buffalo Wild Wings is terecht een

volgens CoSA koopwaardig KG-aandeel en geschikt voor de middellange

termijn.

|

Betekenis afkortingen:

TR

|

=

|

Total

Return = Prognose

rendement/jr uit koerswinst en dividend komende 5 jaar.

Het koersdoel over 5 jaar is de prognose voor de hoogste koers over 5

jaar.

|

W/V-ratio

|

=

|

De

verhouding tussen de

verschillen van de recente koers

* met de (berekende) hoogste koers en

* met de (berekende) laagste koers in de periode van - 5 tot + 5

boekjaren.

|

W/EV

|

=

|

(RoE)

De winst t.o.v. het

eigen vermogen in het laatste boekjaar.

|

%LS

|

=

|

(Debt/Equity)

LS/(LS+EV) in het laatste boekjaar

(LS=Langlopende schuld).

|

R^2

|

=

|

De

R-kwadraat; een maat

voor de gemiddelde afwijkingen t.o.v. de groeilijnen.

|

K/W

|

=

|

De

verhouding van de koers

t.o.v. de winst per aandeel (WpA).

|

CFpA

|

=

|

(Vrije

kasstroom per

Aandeel) Als alle CFpA de laatste 5 boekjaren ≥ 0 dan zien we de CFpA van

het laatste boekjaar, anders de laagste in die boekjaren.

|

Omzetgr%

|

=

|

Op

basis van historische

data berekende groei% van de Omzet

|

WpAgr%

|

=

|

O.b.v.

historische data

berekende groei% van de Winst/aandeel

|

SJKR%

|

=

|

Samengestelde

Jaarlijkse

Koersgroei Rendement. Dit is geen kengetal maar de prognose voor de

Koersgroei.

|

Voor elk kengetal hebben we grenzen geformuleerd waaraan het kengetal moet

voldoen om het aandeel op grond van dat kengetal als koopwaardig te mogen

beschouwen. In de Rangtabel kleurt de desbetreffende cel dan groen. Vervolgens

krijgt een aandeel alleen dan een Koop-oordeel als het voor alle kengetallen

koopwaardig is.

Voor bovengenoemde kengetallen zijn de grenzen:

| 14,8%

< TR < 35% |

3

< W/V < 10

|

W/EV

>12%

|

%LS

< 70%

|

R^2

Omzet > 0,90

|

| R^2

WpA > 0,85 |

7

< K/W < 30 |

CFpA

> 0 |

Omzetgroei%

> 10% |

WpAgroei%

> 12% |

Werkgroep CoSA

Indien u meer wilt weten over de activiteiten van CoSA, kunt u de voorlopige

CoSA-webpagina (klik hier), raadplegen of contact opnemen met de

voorzitter:Jan

van der Meulen via CoSA-L@beleggersonline.nl

U kunt zich met hetzelfde

mailadres aanmelden voor het ontvangen van informatie, zoals de wekelijks

verschijnende CoSA-nieuwsbrief en voor het verkrijgen van toegang tot de voor

CoSA-leden beschikbare Europese CoSA/SSG-verzameling.

|

|

|

|

|

|

|

| Boekwaarde,

beurswaarde en intrinsieke waarde |

Bron: Hendrik Oude Nijhuis

|

Hendrik Oude Nijhuis

Auteur, oud bestuurslid HCC Beleggen en BSC Duitenberger.

Oprichter Warrenbuffet.nl |

|

Hendrik Oude Nijhuis heeft

zich

jarenlang verdiept in

‘s werelds beste beleggers. Hij is medeoprichter van Beterinbeleggen.nl

en zijn

bestseller over Warren Buffett is via de website http://www.warrenbuffett.nl/

gratis beschikbaar. Deze column is niet bedoeld als individueel advies tot het

doen van beleggingen. |

Op de website van het Centraal Bureau voor de Statistiek (CBS) werd onlangs een

artikel

geplaatst over een interessante, in samenwerking met de

Universiteit Hasselt uitgevoerde, studie. De studie betrof een vergelijking van

de boek- en beurswaarde van beursgenoteerde Nederlandse bedrijven.

Wat is het geval? In de onderzochte periode die loopt van 2000 tot 2014 werd op

de aandelenmarkt voor bedrijven voortdurend beduidend meer betaald dan de

boekwaarde van deze bedrijven. Aan het eind van 2014 betaalden beleggers op de

beurs voor bedrijven ruim drie keer de boekwaarde.

Boekwaarde

De markt- oftewel de beurswaarde van een bedrijf is eenvoudig te berekenen.

Namelijk door de koers te vermenigvuldigen met het aantal aandelen. De

boekwaarde van een bedrijf wordt elk kwartaal door accountants vastgesteld door

de schulden van de waarde van de bezittingen af te trekken. Maar vooral de

bezittingen zijn soms lastig te waarderen.

Wanneer sprake is van een banktegoed van EUR 100,- is de boekwaarde daarvan

uiteraard ook EUR 100,-. Maar zaken als aandelenbelangen, machines, gebouwen en

inventaris zijn lastiger te waarderen. Gebouwen bijvoorbeeld worden na verloop

van tijd tot nul afgeboekt terwijl de waarde ervan in de praktijk soms juist

flink gestegen is.

En soms staat er nog voor een groot bedrag inventaris in de boeken maar is die

inventaris veel minder waard dan gedacht. Zo moest technologieconcern Cisco

Systems rond de eeuwwisseling miljarden afboeken toen bleek dat een enorme

voorraad kabels van het bedrijf veel minder waard was dan gedacht. Meer recent

moesten oliebedrijven vanwege de lage olieprijs stevig afboeken.

Uit studies blijkt dat beleggers beter af zijn met het gespreid beleggen in

aandelen van bedrijven met een relatief lage koers/boekwaarde-verhouding. Dit

wordt verklaard door het 'value'-effect: beleggers zijn soms te optimistisch en

soms te pessimistisch over bepaalde aandelen en juist de aandelen waarover

beleggers te pessimistisch zijn renderen gemiddeld uiteindelijk extra

goed...

Intrinsieke waarde

Wanneer er geen sprake is van competitieve voordelen - denk aan sterke merken,

patenten of distributievoordelen - geldt dat de intrinsieke waarde van een

bedrijf meestal gelijk is aan de boekwaarde. De operationele activiteiten maar

ook groei hebben vanuit aandeelhoudersperspectief dan geen waarde.

De intrinsieke waarde van een bedrijf - doorgaans lastig, zo niet onmogelijk,

exact vast te stellen - bestaat uit de som van alle toekomstige winsten,

verdisconteerd naar het heden. Is sprake van duurzame competitieve voordelen

dan ligt de intrinsieke waarde vaak ruim boven de boekwaarde.

Het is beslist aantrekkelijk om voor aandelen meer dan de boekwaarde te betalen

zolang de intrinsieke waarde maar ruim boven de beurswaarde ligt. Is van

competitieve voordelen geen sprake dan zijn de boekwaarde en intrinsieke waarde

zoals gezegd meestal aan elkaar gelijk. In dat geval is het kopen van aandelen

enkel rationeel wanneer dat kan tegen een prijs die stevig onder de boekwaarde

zelf ligt.

|

|

|

|

|

|

|

Hcc Beleggen interessegroep CoSA

|

|

CoSA, Computerondersteunde Selectie van Aandelen,

gebaseerd op fundamentele analyse van bedrijven. Er wordt primair gekeken naar

omzet, nettowinst, eigen vermogen, dividenden en winst per aandeel om de

kwaliteit van een bedrijf te bepalen. Pas als het bedrijf kwalitatief aan

minimum eisen voldoet wordt er naar de koersen gekeken. |

Indien u

meer wilt

weten over de activiteiten van CoSA, kunt u de voorlopige CoSA-webpagina

(klik hier), raadplegen of contact opnemen met de

voorzitter: Jan van der Meulen via CoSA-L@beleggersonline.nl

U kunt zich met hetzelfde mailadres aanmelden voor het ontvangen van

informatie, zoals de wekelijks verschijnende CoSA-nieuwsbrief en voor het

verkrijgen van toegang tot de voor CoSA-leden beschikbare Europese

CoSA/SSG-verzameling. |

|

|

|

|

|

|

| Lopende

kosten beleggingsfondsen dalen door afschaffen provisie |

Bron: Robert van den Oever, 19 augustus,

2016, Morningstar

|

Het

provisieverbod heeft duidelijk gevolgen gehad voor de kosten van

beleggingsfondsen in Nederland. Fondsbeleggen is goedkoper geworden. Niet

alleen in Nederland, maar gemiddeld genomen in heel Europa. Dat blijkt uit een

studie naar de kosten van beleggingsfondsen in Europa, uitgevoerd door

Morningstar. Het

provisieverbod heeft duidelijk gevolgen gehad voor de kosten van

beleggingsfondsen in Nederland. Fondsbeleggen is goedkoper geworden. Niet

alleen in Nederland, maar gemiddeld genomen in heel Europa. Dat blijkt uit een

studie naar de kosten van beleggingsfondsen in Europa, uitgevoerd door

Morningstar.

Het afschaffen van provisies die aanbieders betalen aan adviseurs voor het

afsluiten van beleggingsproducten per 1 januari 2013 heeft Nederland een

bijzondere positie in Europa gegeven. Want alle beleggingsfondsen worden nu

verhandeld in een provisievrije aandelenklasse, de zogeheten ‘clean share

class’.

Dat heeft invloed op het kostenplaatje dat er aan de beleggingsfondsen hangt,

aldus Nikolaj Holdt Mikkelsen, de analist van Morningstar die het onderzoek

leidde. Door het wegvallen van de vergoedingen zijn de lopende kosten voor

beleggingsfondsen flink gedaald. Dat geldt niet alleen voor Nederland, maar het

effect is in heel Europa merkbaar.

Europabreed

Alle fondsen tezamen, aandelen, obligaties en andere categorieën, actief

en passief, leiden tot een gemiddeld lopende-kostenniveau in Nederland van

0,75%. Dat is beduidend minder dan de 1,18% die als gemiddeld overall cijfer

uit de bus kwam in Morningstars vorige kostenonderzoek dat werd gepubliceerd in

2013. Bekijk in onderstaande tabel de kostenniveaus voor de onderzochte

Europese landen:

Kosten verschillen per

categorie

Als we de kosten splitsen naar vermogenscategorie, dan blijken allocatiefondsen

de duurste, met 1,47% gemiddeld, gemeten over heel Europa. Aandelenfondsen zijn

tweede met 1,27% lopende kosten gemiddeld.

Obligatiefondsen zijn beduidend goedkoper dan allocatie- en aandelenfondsen.

Europabreed kosten ze gemiddeld 0,74%. Geldmarktfondsen zijn het goedkoopst met

0,15%.

Uit onderstaande grafiek blijkt behalve de verschillen tussen de

categorieën ook heel duidelijk dat alle categorieën goedkoper zijn

geworden in vergelijking met de vorige studie uit 2013.

Passieve aandelenfondsen in

opkomst

De kostenstudie van Morningstar brengt verder aan het licht dat passieve

fondsen in Nederland een pijlsnelle opkomst hebben gemaakt, en dan met name

passieve aandelenfondsen. Het marktaandeel van in Nederland gevestigde passieve

aandelenbeleggingsfondsen steeg van 1% in 2013 naar 26% in 2016. Dit gaat dus

niet over marktaandeel uit verkoop op de Nederlandse markt. Dit percentage

betreft de vestigingsplek, dus het kan gaan om Nederlandse fondsen die

Europawijd verkocht worden. Net zoals in Nederland veel fondsen uit de grote

aanbiedersmarkten Luxemburg en Ierland verkocht worden.

Nederland is in dit opzicht dus snel gegroeid, maar Zwitserland ook, en dat

land was al groot in passief. Van 21% passieve aandelenproducten in 2013 steeg

Zwitserland in 2016 naar 50%.

Zwitserland is niet alleen de grootste, maar ook de goedkoopste in passieve

aandelenproducten: het gemiddeld kostenniveau ligt op 0,12%. Voor Nederland is

dat 0,30%.

Ter vergelijking: het gemiddeld kostenniveau van actieve aandelenfondsen in

Nederland is 0,85%. In 2013 was dat nog beduidend hoger op 1,29%.

Kosten pan-Europees gedaald

Bekijken we de fondskosten met een pan-Europese blik, dan concludeert

Morningstar dat de gemiddelde lopende kosten voor het gehele Europese

fondsenuniversum in 2016 uitkomen op 1%, en dat is iets lager dan de 1,09% die

in 2013 werd vastgesteld. De daling wordt veroorzaakt doordat in diverse landen

steeds meer beleggers kiezen voor een provisievrije aandelenklasse, concludeert

Holdt Mikkelsen. Dat komt dus niet alleen door de opmars van die klasse in

Nederland, maar het is een ontwikkeling die breder wordt gedragen.

Verdelen we het Europese universum in actieve en passieve fondsen, dan valt op

dat passieve fondsen een stuk goedkoper zijn. Gemiddeld kost een actief fonds

in Europa 1,38%, terwijl een passief fonds 0,31% kost. Zoals boven beschreven

is passief aan een opmars bezig. Van de fondsen die in het onderzoek werden

betrokken, is 10,3% te kenschetsen als passief, een toename ten opzichte van

2013, toen passief goed was voor 8% van het Europese fondsenuniversum.

De volledige studie naar de kosten van beleggingsfondsen in Europa vindt u hier (pdf) .

Lees meer over kosten van

beleggingsfondsen:

- De kracht van lage kosten

|

|

|

|

|

|

|

Hcc Beleggen interessegroep

Noordbeleggen

|

groep Noordbeleggen

is

gestart in maart 2006 rond het beleggingsprogramma Vestics.

Inmiddelszijn wij verder gegaan in de boeiende wereld van het beleggen.

Zo doen we onze beleggingen op individuele basis en komen zo'n vijf keer per

jaar bijeen. Het zijn 'interactieve' bijeenkomsten waarin nieuwtjes en

ervaringen onder het genot van een kopje koffie worden uitgewisseld.

Naast het bespreken van het vaste onderwerp: de 'echte' portefeuille, komen ook

onderwerpen als: ervaring met broker software, handelssystemen, indicatoren,

werking van opties/turbo's enz aan bod.

Met als rode

draad:

|

- Selecteren van Aandelen.

- Selecteren van Opties.

|

- Werking en selectie van Turbo's

- Selecteren van Beleggingsfondsen

|

Benieuwd? Kom kom gerust een keer kijken of het iets voor je is. Mail voor meer

info naar Ben

Rietveld

|

|

|

|

|

|

|

| Positief

rendement voor Nederlandse beleggingsinstellingen |

Bron: DNB

|

In het tweede kwartaal van 2016 is het beheerde vermogen van de Nederlandse

beleggingsinstellingen toegenomen van EUR 766,7 miljard naar EUR 805,1

miljard.

Dit werd grotendeels veroorzaakt door een totaalrendement van 3,5% (EUR 26,8

miljard), een recordniveau sinds het eerste kwartaal van 2015. Daarnaast zette

de groei van hypotheekfondsen door als gevolg van nieuwe inleg door beleggers.

Via deze fondsen staat inmiddels EUR 19,1 miljard aan Nederlandse hypotheken

uit, het hoogste bedrag ooit.

Eind juni 2016 bedroeg het totale vermogen van Nederlandse

beleggingsinstellingen EUR 805,1 miljard (zie figuur 1). Het vermogen van de

sector is voor het vierde kwartaal op rij gegroeid en nadert het recordniveau

van eind maart 2015, toen een bedrag van EUR 814,9 miljard werd bereikt. Het

aantal Nederlandse fondsen is daarentegen relatief stabiel gebleven. Momenteel

bestaat de populatie uit 1821 fondsen.

De groei van de beleggingsfondsen werd met name veroorzaakt door een behaald

totaalrendement van 3,5% kwartaal-op-kwartaal. Dit rendement is het hoogste

behaalde rendement sinds het eerste kwartaal van 2015. De koerswinst op de

beleggingen in aandelen bedroeg in het eerste kwartaal 2,8% (zie figuur 2), in

lijn met de stijging van aandelenindices zoals de MSCI World Index

(2,9%). Ook obligatie- en vastgoedfondsen lieten een hoog rendement zien

(respectievelijk 3,6% en 3,2%). Het rendement van vastgoedfondsen werd

voornamelijk behaald door winst bij de indirecte vastgoed-investeringen, zoals

aandelen en participaties in beleggingsinstellingen. Gemengde fondsen en

hedgefondsen behaalden een rendement van respectievelijk 1,7% en 1,5%. Echter,

het hoogste rendement werd door overige fondsen behaald (5,9%)

In de categorie overige fondsen vallen hoofdzakelijk grondstoffondsen, private

equity fondsen en hypotheekfondsen. In het afgelopen jaar hebben deze laatste

fondsen een snelle groei laten zien, met een verdubbeling van hun balanstotaal

tot gevolg. Het totaalbedrag aan uitstaande hypotheken vanuit beleggingsfondsen

aan Nederlandse particulieren bedroeg eind juni EUR 19,1 miljard, het hoogste

niveau ooit (zie figuur 3). De groei ten opzichte van een kwartaal eerder

bedroeg EUR 2,3 miljard, ofwel 14,0% kwartaal-op-kwartaal.

In het tweede kwartaal van 2016 bereikte het belegde vermogen van Nederlandse

beleggingsinstellingen dat wordt geïnvesteerd in andere beleggingsfondsen

een recordomvang: EUR 112,4 miljard. Van dit bedrag wordt 52% geïnvesteerd

in fondsen uit Verenigde Staten, Luxemburg en Engeland. Daarnaast wordt 27%

geïnvesteerd in andere Nederlandse beleggingsinstellingen. Fondsen die

meer dan 50% van hun portefeuille in andere beleggingsinstellingen investeren

staan bekend onder de noemer funds-of-funds. In de

beleggingsinstellingenstatistiek van DNB worden ze ingedeeld in de categorie

van de fondsen waarin ze beleggen.

Links: Beleggingsinstellingen

|

|

|

|

|

|

|

Hcc

Beleggen

interessegroep Computerbeleggersgroep-ZH

|

|

Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen.

|

| Wij komen 9 keer per jaar

bijeen. Afwisselend

in Berkel & Rodenrijs en Delft. |

| Klik hier voor meer info Contactadres: janroozenburg@kpnplanet.nl |

|

|

|

|

|

|

- Redactieleden gezocht -

|

| Bron: Redactie

HCC

Beleggen |

De HCC Beleggen

organiseert een aantal

activiteiten. De bekendste activiteiten die wij organiseren zijn de

beleggerssymposia, die we tweemaal per jaar houden in De Bilt, de regiogroepen

en deze nieuwsbrief. Een toenemend aantal mensen wil ook aktief meedoen. En dat

Kan.

Voor de organisatie van onze symposia

zijn wij voortdurend op zoek naar mensen die een bijdrage willen leveren aan de

totstandkoming hiervan. Voor de organisatie van onze symposia

zijn wij voortdurend op zoek naar mensen die een bijdrage willen leveren aan de

totstandkoming hiervan.

Het is niet alleen leuk om dergelijke evenementen te organiseren, maar het is

ook een ideale gelegenheid om je netwerk uit te breiden met interessante

contacten.

--

Redactieleden gezocht --

Voor de nieuwsbrief en de website zijn wij dringend op zoek naar mensen die de nieuwsbrief en/of

website redactioneel willen beheren en/of het aandurven een column, een artikel of recensie te

schrijven.

--

Webmaster gezocht

--

Voor de website zijn wij dringend op zoek naar mensen die de website willen

beheren.

Zonder deel uit te maken van de organisatie kunt u vanzelfsprekend ook meedoen

aan

één van de Regio- of Belangstellingsgroepen.

Maar ook andere dingen doen zoals het geven van een aardige lezing, met

anderen handelsstrategieën uitwerken, software onder de knie krijgen of

gewoon een groep vormen waarmee je samen de markt analyseert/bespreekt, behoort

tot de mogelijkheden.

Bestuursleden worden

telkens voor een

vaste periode benoemd met een maximum van 2 periodes en om die reden zijn wij

altijd op zoek naar mensen die bereid zijn de kar te trekken.

Ben jij enthousiast en denk je dat een vrijwilligersfunctie jou op het lijf

geschreven is, neem dan per email contact op met het HCC Beleggen bestuur of met

de redactie

|

|

|

|

|

|

|

|

|

| Disclaimer: Deze

publicatie komt tot stand op de redactie van beleggersonline.nl de website van

de HCC IG Beleggen. Noch de mate waarin de berichten, voorgestelde

scenario’s, risico’s en voorspellingen de marktverwachtingen

weerspiegelen, noch de mate waarin zij in de realiteit zullen tot uiting komen,

kunnen worden gewaarborgd. De voorspellingen zijn indicatief. De gegevens in

deze publicatie zijn algemeen en louter informatief. Ze mogen niet worden

beschouwd als beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen en/of de

Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk voor eventuele

verliezen. De waarde van uw beleggingen kan fluctueren, behaalde resultaten uit

het verleden geven geen garantie voor de toekomst. |

|

|

|

|

|

|