..

|

|

|

Augustus

2016

|

|

|

|

..

|

|

| CoSA

en Beleggingsdoelen |

Bron:

HCC Beleggen CoSA-werkgroep

|

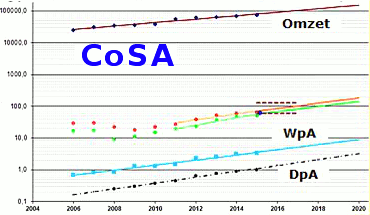

In eerdere artikelen hebben we gememoreerd dat wij diverse methoden hebben

ontwikkeld die beleggers helpen om aandelen te selecteren afhankelijk van het

beleggingsdoel dat zij voor ogen hebben. Sinds kort hebben we daaraan een

nieuwe methode toegevoegd: Dividend Herbeleggen. Elk van deze drie methoden is

gebaseerd op Fundamentele Analyse van aandelen. In dit artikel beschrijven we

deze methoden op hoofdlijnen met de beleggingsdoelen waarvoor ze met name

geschikt zijn. In volgende artikelen zullen we dieper op elk van de methoden in

gaan.

Koersgroei beleggen

Deze methode selecteert aandelen waarvan verwacht kan worden dat hun koers na

een periode van circa vijf jaar verdubbeld zal zijn. In het algemeen kopen we

deze aandelen voor kapitaalsvorming over een periode van drie tot tien jaren,

bijvoorbeeld voor de aanschaf van een huishoudelijk apparaat, het vervangen van

een auto door een nieuwer exemplaar of voor studiekosten van een lid van de

familie. Omdat dit een betrekkelijk korte periode is, hebben we voorkeur voor

aandelen waarvan de koersen sneller groeien, hetgeen veelal aandelen van zich

nog ontwikkelende en uitbreidende bedrijven zullen zijn.

Dividend Herbeleggen

Dividend Herbeleggen gaat er van uit dat uitgekeerd dividend wordt gebruikt

voor de aankoop van meer aandelen in het bedrijf. Deze methode is geschikt voor

vermogensvorming op de zeer lange termijn van minstens tien jaren, bijvoorbeeld

ten behoeve van een aanvullend pensioen. CoSA zoekt naar bedrijven die liefst

tien of meer jaren hebben bestaan en beursgenoteerd waren en zijn. CoSA stelt

minder hoge eisen aan de koersgroeisnelheid, omdat het om lange termijnen met

laag risico, stabiele groei en dividenden gaat. Het zijn aandelen van volwassen

bedrijven, die gedurende vele jaren tot heden hebben bewezen stabiele groei te

kunnen realiseren, ook al is het geringe groei, en langzaam groeiend

dividenduitkeringen hebben verwezenlijkt met ten opzichte van elkaar hoge

waarden van de zgn. correlatiecoëfficiënt, een maat voor de

stabiliteit van de groei. CoSA baseert de beoordelingen op zoveel mogelijke

beschikbare tot maximaal tien historische boekjaren. Het is een belangrijke

voorwaarde.

Dividendgroeibeleggen

Dividendgroeibeleggen wordt gebruikt om een beschikbaar vermogen om te zetten

in aandelen die voor de lange termijn geschikt zijn voor het genereren van

extra inkomsten door dividenduitkeringen. Het is een uitermate geschikte vorm

van beleggen om na pensionering het tevoren opgebouwde vermogen te benutten

voor aanvulling op AOW en bedrijfspensioenen.

Deze aandelen hebben een andere karakteristiek dan beide hiervoor genoemde

wijzen van beleggen. Zij zijn minder gevoelig voor koersfluctuaties en indirect

risicomijdend daar de uitkerende bedrijven door hun dividendbeleid de

aandeelhouders beter en langer aan zich binden. Bovendien is het uitkeren van

periodieke dividenden voor aandeelhouders het meest betrouwbare signaal over

het welzijn van een bedrijf en het gevoerde beleid. Het rendement van deze

aandelen wordt bepaald door de netto dividendopbrengsten daar deze uitsluitend

worden gerelateerd aan de aankoopkoers en derhalve niet afhankelijk zijn van

later negatief of positief koersverloop. De aandelen zijn vooral geschikt om

regelmatig extra inkomsten te ontvangen door de dividenden die veelal per

kwartaal worden uitgekeerd.

Samenhang methoden

Veel beleggers combineren deze methoden. Zij bouwen eerst gedurende lange of

middellange tijd door Dividend-Herbeleggen en Koersgroei-beleggen kapitaal op

en gaan daarna over op Dividend-aandelen om uit het verworven vermogen

regelmatige extra inkomsten te genereren. Veel Amerikanen zorgen op deze wijze

voor hun eigen (aanvullend) pensioen.

In volgende artikelen zullen we nader ingaan op de drie genoemde methoden.

Daarbij komen aan de orde

- op basis van welke kengetallen we aandelen beoordelen,

- welke eisen we aan deze kengetallen stellen

en

- hoe de selectie van aandelen met behulp van de

Rangtabel kan worden

uitgevoerd.

Werkgroep CoSA

Indien u meer wilt weten over de activiteiten van CoSA, kunt u de voorlopige

CoSA-webpagina (klik hier), raadplegen of contact opnemen met de

voorzitter:Jan

van der Meulen via CoSA-L@beleggersonline.nl

U kunt zich met hetzelfde mailadres aanmelden voor het ontvangen van

informatie, zoals de wekelijks verschijnende CoSA-nieuwsbrief en voor het

verkrijgen van toegang tot de voor CoSA-leden beschikbare Europese

CoSA/SSG-verzameling

|

|

|

|

|

|

|

Hcc

Beleggen

interessegroep Computerbeleggersgroep-ZH

|

|

Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen.

|

| Wij komen 9 keer per jaar

bijeen. Afwisselend

in Berkel & Rodenrijs en Delft. |

| Klik hier voor meer info Contactadres: janroozenburg@kpnplanet.nl |

|

|

|

|

|

|

| Somberheid

blijft volgens beursenquete Van Zeijl |

Bron: Corné van Zeijl

|

De experts waren voor juli nog steeds somber en toch werd het een mooie maand.

Een plus van 4.4% maar liefst. Ondanks deze stijging blijven de experts hun

pessimistische bril ophouden. Dat is natuurlijk wel consequent gedrag. Als de

koersen stijgen en de omstandigheden niet, is er des te meer reden om somber te

blijven. Voor de komende maand komt het cijfer uit op -23% uit. Bij 0% zijn er

evenveel experts positief als negatief. De optimisten, hoe bescheiden ook in

aantal, denken dat het beleid van centrale banken nog verder zal worden

aangezet.

En natuurlijk blijft het TINA argument van kracht. Maar de experts die weinig

van de beurs verwachten zien hun menig ondersteund omdat de sociale en

economische onrust alleen maar toeneemt terwijl de koersen stijgen. Oftewel

steeds meer problemen, maar niemand lijkt zich er wat van aan te trekken.

- optimistisch 27%

- neutraal 23%

- pessimistisch 50% -23%

Voor de lange termijn is het beeld ook niet erg optimistisch. Zoals u in de

grafiek ziet gebeurt dat niet zo vaak. Er worden hier dezelfde argumenten

aangedragen.

- optimistisch 29%

- neutraal 27%

- pessimistisch 44% -15%

Ik heb deze maand ook maar eens de 1-jaars gemiddelden er bij gehaald. De

donkerblauwe lijn is het gemiddelde voor de lange termijn antwoorden. Dat is

nog nooit zo negatief geweest. Eerdere diepte punten waren eind 1999, begin

2008, zomer 2010 en najaar 2012. De licht groene lijn is het 1 jaars gemiddelde

van de korte termijn antwoorden. Het is duidelijk te zien, dat de experts op

lange termijn altijd optimistischer zijn dan op de korte termijn. Alleen nu dus

niet.

Toppers floppers

De keuzes waren deze maand prima. De top aandelen deden het beter dan de index,

terwijl de floppers juist wat achter bleven. Precies zoals het moet. Per saldo

een plus van 2,2%. Prima. Toch is er ook wel wat op aan te merken. De

particuliere beleggers volgens de IEX enquête hadden Arcelor Mittal bij

de toppers gezet. Dat aandeel steeg afgelopen maand met 40,5%. Wow. Ze hadden

overigens ook nog SBM Offshore Het een-na-beste aandeel in de AEX ) bij de

floppers gezet.

Maar met knallers als Arcelor mocht dat de pret niet drukken. Het fictieve

hedge fonds van de IEX lezers heeft een plus van 10,5% laten zien. Daar kan de

professionele hedge fonds wereld alleen maar jaloers naar kijken, want die

laten al jaren een dramatisch resultaat zien.

|

|

|

HEINEKEN

|

4

|

2,0%

|

ING

|

4

|

8,9%

|

RANDSTAD

|

3

|

6,4%

|

AHOLD

|

3

|

7,2%

|

---------

|

gemiddeld

|

|

6,1%

|

|

ALTICE

|

-5

|

-1,5%

|

AEGON

|

-4

|

3,3%

|

BOSKALIS

|

-3

|

6,4%

|

GEMALTO

|

-3

|

7,6%

|

--------

|

|

|

3,9%

|

|

|

|

|

Ahold en SBMO topper voor de maand juli, Royal Dutch Shell flopper

Voor de komende maand waren er veel verschillende antwoorden. Ieder aandeel is

wel genoemd, wat niet vaak voor komt. Bij de toppers kwam Ahold en SBMO naar

boven drijven. Gevolgd door ABNAMRO, AEGON en Randstad . Bij de floppers kam

Royal Dutch Shell duidelijk naar voren. De genoemde argumenten waren daar de

slechte cijfers, de twijfel aan het dividend en de dalende trend in de

olieprijs. Verder werd de lijst gecompleteerd door Arcelor, Altice en Unibail

Rodamco.

|

|

|

AHOLD

|

3

|

SEMO

|

3

|

ABNAMRO

|

2

|

AEGON

|

2

|

RANDSTAD

|

2

|

|

ROYAL

DUTCH SHELL

|

-5

|

ACELORMITTAL

|

-3

|

ALTICE

|

-2

|

UNIBAIL-RODAMCO

|

-2

|

|

Ondanks de vakantie deden er deze maand 48 experts aan de enquête

mee.

Dit artikel is ook eerder

verschenen op Analist.nl

|

|

|

|

|

|

|

|

|

|

|

| Markowitz-chimpansees,

Beursgorilla’s en beleggingszoogdieren |

Bron:

Willem D. Okkerse

|

Nu de OK-Score AEX portfolio formeel is opgeheven, kunnen wij, zonder verdere

commerciële uitgangspunten, op ons gemak de resultaten van de

afgelopen jaren eens nader beschouwen. Wij doen dit aan de hand van Markowitz,

alsmede de openbare uitkomsten zoals die zijn terug te vinden bij het

Effectenhuis Commissionairs door toetsing aan de Moderne Portefeuille

Theorie.

Moderne Portefeuille

Theorie

De moderne portefeuilletheorie (MPT) is een benadering van beleggen die ervan

uitgaat dat beleggers hun beschikbare vermogen investeren in een verhouding die

gebaseerd is op hóe de verwachte rendementen van de effecten met elkaar

samenhangen. Voorstanders van de MPT beweren, dat indien de analyse goed wordt

uitgevoerd, dit tot een optimale beleggingsportefeuilles leidt. Anderen zweren

in het kader van spreiden-is-risico-mijden bij Markowitz en volgen slaafs de

AEX.

Ze vergeten echter dat Markowitz geen wet is maar een theorema. Markowitz geldt

onder de cruciale veronderstelling van het aselect verwijderen van 1 fonds uit

een portefeuille. Dat verhoogt het risicoprofiel en verlaagt dus het rendement.

Inmiddels is door ondergetekende alsmede door Dr. Walkshäusl van de

Universiteit van Regensburg ook wetenschappelijk aangetoond dat selectief

verwijderen van slechte ondernemingen leidt tot een aanzienlijk HOGER rendement

tegen een LAGER risico.

De optimale

portefeuille

Een portefeuille is optimaal als er bij het gegeven risiconiveau geen hoger

rendement verkregen kan worden. Dit risico niveau wordt aangeduid met de

Standaard Deviatie (S.D.) van de (maandelijkse of jaarlijkse afwijkingen)

van de portefeuille in relatie tot zijn benchmark (normaliter de totale

verzameling van alle aandelen) waaruit wordt gekozen. De evaluatie van

portefeuillebeslissingen wordt gedaan door bij de afweging van het risico

versus rendement, gebruik te maken van de grootheden Alfa, Bèta en het

R-kwadraat.

Willem D. Okkerse

(1946)

is CEO van het OK-Score Institute in Rotterdam

en Brussel. |

| Hij

begon in 1995 na in 1989 cum

laude zijn MBA te hebben behaald

aan een PhD onderzoek dat in 2000 de OK-Score ® opleverde. Voordien was hij

voorzittend partner van een adviesgroep gespecialiseerd in strategie en

corporate finance en bekleedde gedurende 1995-2000 o.a. de functie van CFO van

de milieu organisatie Green Cross van Mikhail Gorbachov. Tevens was hij

gastdocent aan de Universiteiten van Delft en Leuven alsmede de Hogeschool van

Arnhem en lid van de Raad van Advies van de Hogeschool van

Amsterdam |

Alfa

Alfa is de out-performance, die een portefeuille/beleggingsfonds heeft behaald

bovenop van wat verwacht zou mógen worden volgens een bepaald

beleggingsmodel. Een positieve Alfa geeft aan dat een fonds het beter heeft

gedaan dan op basis van de gegeven Bèta verwacht mocht worden. Evenzo

geeft een negatieve Alfa aan dat het fonds een under performance heeft, gegeven

de verwachtingen die behoren bij de Bèta van het fonds.

De Alfa wordt berekend door zowel van de index als van het betreffende fonds de

risicovrije rente (zeg 2%), af te trekken en dan het resultaat van de index te

vermenigvuldigen met de Bèta van het fonds.

Die uitkomst is de zogenaamde “expected return”, ofwel de uitkomst,

die het fonds - gegeven zijn risico - in vergelijking met de index tenminste

zou moeten halen. Het verschil tussen die uitkomst en zijn échte

uitkomst (op annual return = rente op rente basis) is de Alfa. Het geeft met

name de kwaliteit aan van de gemaakte keuzes van de beheerder boven de

invloeden van de index zelf. Hoe hoger de Alfa, hoe beter de kwaliteit van de

beheerderskeuze.

Bèta

De Bèta is een maatstaf voor de gevoeligheid van een fonds voor

bewegingen van de markt en is een tevens risicomaatstaf. De Bèta van de

markt (index) is per definitie 1.00. Een Bèta van 1.10 betekent dat een

fonds het gemiddeld 10% beter doet dan de markt als de markt opwaarts beweegt,

en gemiddeld 10% slechter als de markt daalt. Als de Bèta van een fonds

0.80 is, betekent dit dat een fonds tijdens een marktstijging het gemiddeld 20%

minder goed doet dan het marktgemiddelde, en gemiddeld 20% beter scoort dan het

marktgemiddelde bij een koersdaling. De Bèta wordt berekend door deling

van de variantie van de resultatenreeks van de betreffende index door de

covariantie van de resultatenreeks van de fondsenreeks met de indexreeks.

R-kwadraat

De R-kwadraat is dat gedeelte in het rendement van een fonds dat verklaard kan

worden door bewegingen in zijn benchmark index. Een R-kwadraat van 100

indiceert dat alle bewegingen in de index volledig gevolgd worden door

bewegingen in het rendement van het fonds. Als een fonds alleen in

indexaandelen belegt, zal het meestal een R-kwadraat dicht bij 100 laten zien.

Als omgekeerd een R-kwadraat laag is, betekent dit dat slechts een klein

gedeelte van het rendement van een fonds wordt verklaard door de index zelf.

Zij wordt berekend door de correlatie tussen fonds en index te kwadrateren.

De S.D.

De S.D. van de AEX - en in dit geval de AEX Total Return (dus inclusief

dividend) - in de periode 2003-2013 bedroeg op grond van de navolgende

uitkomsten 22,4%. Dit betekent dat een belegger gemiddeld (95% van de gevallen)

rekening moest houden met een uitslag naar boven en naar beneden van 2x22,4% op

het gemiddelde resultaat van 8,1% ofwel van plus 53% tot min 36,7%. In 2008

bleek deze inschatting door de min 52% zelfs ruim onvoldoende. De black swan

was born.

|

AEX

Gross Return |

OK-Score

AEX portefeuille |

| 2003 |

8,44 |

30,71 |

| 2004 |

6,76 |

3,51 |

| 2005 |

30,56 |

28,96 |

| 2006 |

17,19 |

14,77 |

| 2007 |

7,51 |

13,19 |

| 2008 |

-50,26 |

-21,30 |

| 2009 |

42,15 |

29,50 |

| 2010 |

9,24 |

6,91 |

| 2011 |

-8,80 |

3,08 |

| 2012 |

14,05 |

14,47 |

| 2013

(30.9.2013) |

12,28 |

18,39 |

Interessant daarbij is dan natuurlijk allereerst om vast te stellen welk totaal

rendement deze reeksen opleveren. Dit is voor de AEX Gross Return het

welgetelde percentage van 71,8%, totaal hetgeen de annual return (een rente op

rente) van 5,2% per jaar oplevert en voor de OK-Score portefeuille 245% met een

a

Harry M.

Markowitz

(1927)

|

Affiliation

at the time of the award: City University of New York. he

constructed a micro theory of

portfolio management for individual wealth holders.

Rewarded with

a "Nobel" prize for "their

pioneering work in the theory of financial economics" together with Merton

Miller and William Sharpe

Lees

meer

|

nnual return van 12,3%

Risico

Volgens Markowitz zou een spreiding over 25 aandelen van de AEX minder risico

(lees S.D.) moeten opleveren dan een spreiding over het door de OK-Score

geselecteerde aantal van min. 8 en max. 20 aandelen uit die AEX. Bij het AEX-OK

Fonds werden de fondsen niet aselect maar uitsluitend met behulp van het

OK-Score Model geselecteerd. M.a.w. de “slechte” ondernemingen

werden verwijderd uit de index.

Aangezien de S.D. van de OK-Score portefeuille volgens bovenstaande uitkomsten

met 15,1% duidelijk LAGER was dan de S.D. 23,4% van de AEX Gross Return,

betekent dit dat het risico van beleggen met de OK-Score theorie dus sowieso al

veel LAGER was dan het beleggen in de AEX index.

Alleen daaruit moge duidelijk zijn dat de OK-Score beter moet werken dan het

opgooien van een muntstuk ad 50/50 of het gooien van een pijltje op een

dartboard zoals bij de zoogdieren het geval was.

Vergelijkend

warenonderzoek

Dit brengt ons op de volgende te vergelijken uitkomsten : Annual return

OK-Score : 12,3% terwijl de Bèta van de OK-Score met de AEX 0,81 is. Om

nu de Alfa te berekenen wordt de hiervoor omschreven formule gehanteerd.

De OK-Score is een classificatie van de

financiële gezondheid en levensvatbaarheid van een bedrijf op basis van

een beoordeling van de gegevens van ten minste vijf opeenvolgende jaarverslagen

in hun onderlinge samenhang en ontwikkeling.

De aan de OK-Score ten grondslag liggende methode is ontwikkeld door Willem

Okkerse en is gebaseerd op de verzamelingenleer. Het totaal van die

classificaties wordt een credit score of credit rating genoemd.

Bron: Wikipedia

[red] |

| OK-Score AEX |

: 12,3%

rendement minus 2% risico

vrijbeleggen |

= 10,3% |

| AEX |

: 05,2%

rendement minus 2% risico

vrijbeleggen |

= 03,2% |

Verwacht rendement van de OK-Score op grond van de lagere Bèta is 0,81 x

3,2% =2,6%

Alfa is dus het bereikte risicolose resultaat van 10,3% minus het te verwachten

risicolose rendement van 2,6% = 7,7%

Het R2 is 79,25 m.a.w. er wordt door de beheerder een duidelijk afwijking

gemaakt van de index

De bereikte Alfa = 7,7%

Voor het eerst in de geschiedenis is het mogelijk gebleken om met een

aanzienlijk lager risico dan de index en met minder spreiding toch een

aanzienlijk hoger risicovrij rendement te scoren.

Een Alfa van 7,7%, hetgeen ruim bemeten boven alle beleggersorganisaties in

Europa uitkomt geeft met name de kwaliteit aan van de keuzes die met de

OK-Score uit de index gemaakt kunnen worden.

De wetenschappelijke quintessence daarbij is, dat de tot nog toe gangbare

theorie, dat een hoger rendement alleen met méér risico gepaard

gaat, hiermee volledig ontkracht wordt.

Dit lijkt mij een doorbraak te zijn van de Markowitz gedachten en een

fundamentele aanpassingsmogelijkheid te bieden voor het ALM (Asset &

Liability Management) proces.

Wij hebben er daarbij maar vanaf gezien om naast de Alfa van de OK-Score, de

resultaten van andere fondsbeheerders te plaatsen; zij zijn daartoe m.i. zelf

uitermate goed toe in staat.

|

|

|

|

|

|

|

|

|

Hcc Beleggen interessegroep CoSA

|

|

CoSA, Computerondersteunde Selectie van Aandelen,

gebaseerd op fundamentele analyse van bedrijven. Er wordt primair gekeken naar

omzet, nettowinst, eigen vermogen, dividenden en winst per aandeel om de

kwaliteit van een bedrijf te bepalen. Pas als het bedrijf kwalitatief aan

minimum eisen voldoet wordt er naar de koersen gekeken. |

Indien u

meer wilt

weten over de activiteiten van CoSA, kunt u de voorlopige CoSA-webpagina

(klik hier), raadplegen of contact opnemen met de

voorzitter: Jan van der Meulen via CoSA-L@beleggersonline.nl

U kunt zich met hetzelfde mailadres aanmelden voor het ontvangen van

informatie, zoals de wekelijks verschijnende CoSA-nieuwsbrief en voor het

verkrijgen van toegang tot de voor CoSA-leden beschikbare Europese

CoSA/SSG-verzameling. |

|

|

|

|

|

|

| Nieuwe

records. En nu? |

Bron:

Hendrik Oude Nijhuis

|

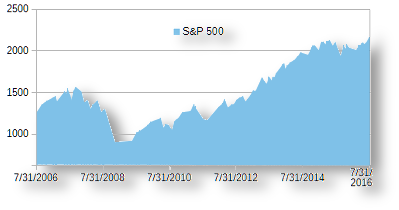

's Werelds belangrijkste beursindex, de Amerikaanse S&P 500, bereikte

onlangs een record. Nooit eerder stond deze index hoger. Voor de Dow Jones

geldt precies hetzelfde.

Tegenwind gaat liggen

De records zijn opvallend te noemen wanneer u weet dat de totale winst van de

bedrijven in de S&P 500 al vier kwartalen op rij daalt. En voor dit

kwartaal wordt opnieuw een winstdaling voorzien.

Vanwege de in waarde gestegen dollar is de winst die Amerikaanse bedrijven

buiten de Verenigde Staten behalen in dollars gerekend minder waard geworden.

En vanwege de fors gedaalde olieprijs zagen energiebedrijven de winst flink

dalen en moest bovendien stevig worden afgeboekt.

De tegenwind die samenhangt met beide effecten zal echter op vrij korte termijn

gaan liggen. Het afgelopen jaar is de dollar niet meer zoveel sterker geworden

en bovendien is de olieprijs al zo'n 70% gestegen vergeleken met de laagste

niveaus van begin dit jaar.

Hendrik Oude Nijhuis

Auteur, oud bestuurslid HCC Beleggen en BSC Duitenberger.

Oprichter Warrenbuffet.nl |

|

Hendrik Oude Nijhuis heeft Management,

Economics & Law aan de Universiteit Twente gestudeerd en

heeft zich jarenlang verdiept in de

strategieën van ‘s werelds beste beleggers. Zijn bestseller over

Warren Buffett is via de website http://www.warrenbuffett.nl/ gratis beschikbaar. Deze

column is

niet bedoeld als individueel advies tot het doen van

beleggingen. |

Redelijke waarderingen

Waarschijnlijk dat de winst van de bedrijven in de S&P 500 binnen enkele

kwartalen weer opwaarts zal tenderen. Dit vanwege de gestage groei van de

Amerikaanse economie en vermindering van de genoemde negatieve effecten.

Uitgaande van de verwachte winst voor de komende vier kwartalen komt de

koers/winst-verhouding voor de S&P 500 nu uit op 16,5.

Een waardering van 16,5 keer de winst is iets lager dan het langjarig

gemiddelde van 16,7 keer de winst. Hierbij merken we nog op dat de extreem lage

renteniveaus eigenlijk juist een wat hoger dan gemiddelde waardering zouden

rechtvaardigen.

Perspectief

Begin dit jaar was sprake van paniek op de aandelenmarkten en niet eerder

begonnen aandelen het jaar zo slecht als dit jaar. En meer recent was sprake

van enige paniek vanwege de sterke koersdalingen die volgden op het nieuws dat

de Britten voor een vertrek uit de Europese Unie hadden gestemd. Het schetsen

van enig perspectief lijkt zo bezien geen slecht idee.

Tussen het jaar 1900 en 2000 steeg de Dow Jones van 66 punten tot 11.497

punten. Dat is een gemiddelde stijging van 5,3% per jaar. Veronderstel ik

eenzelfde rendement voor de toekomst - onredelijk lijkt mij dit niet - dan

impliceert dit een stand van ongeveer 30.000 punten omstreeks het jaar 2025. Om

rond 2050 voor het eerst boven de 100.000 punten uit te komen.

Waar menig belegger de schrik van de dalingen van eerder dit jaar nog amper te

boven is en sommige beurzen op een recordstand staan geef ik beleggers de raad

niet zozeer te focussen op de korte termijn. Momenteel lijken aandelenmarkten

nog geenszins overgewaardeerd en goed bezien zijn nog veel hogere niveaus

uiteindelijk gewoon een kwestie van tijd...

|

|

|

|

|

|

|

| Seizoenspatronen |

Bron: Jan Kolkman

|

Jan Kolkman,

oprichter van Stockpicker-signaal |

| heeft

tientallen jaren ervaring opgedaan

met de belegging in

aandelen bij een grote beleggingsmaatschappij en hij heeft zich daarna, via

cursussen, symposia en heel veel lezen, gespecialiseerd in technische analyse.

Hij hanteert diverse algemeen gebruikte indicatoren en daarnaast ook signalen

uit eigen koker. |

In het dagelijks leven hebben we op vele terreinen te maken met

seizoenspatronen. Zo kwam ik begin jaren 90 op het idee of er bij aandelen ook

sprake was van een seizoenspatroon. Daarbij dacht ik in eerste instantie aan

het aandeel Heineken.

Ervan uitgaande dat er in de zomer meer bier wordt gedronken dan in de

winterperiode ging ik aan de slag met maandelijkse koersen in de periode 1973

– 1992. En dat deed ik niet alleen voor Heineken, maar voor nog

zo’n 700 andere aandelen wereldwijd.

Ik ging er daarbij van uit in welke zesmaands periode er de meeste winst te

behalen zou zijn in elk van die aandelen.

Uit dat onderzoek bleek dat de zesmaands periode van eind oktober tot eind

april het meest lucratief was.

Dat gold ook voor Heineken, dus juist niet de zomerperiode !!

| Sell in May and go away, |

| but come back in

September. |

Deze uitspraak was dus nog steeds geldig. En elk jaar denk ik er weer aan. Zo

in de geest van: Het is nu eind april, dus moet ik niet uit de markt

stappen?

Wanneer ik op zo’n moment de situatie bekijk zie ik daarvoor geen

aanleiding, maar achteraf blijkt het toch dat het niet zo gek was geweest

afscheid te nemen van bepaalde aandelen.

| Zo

stond eind april

2016: |

|

|

|

de AEX op 440 |

en nu, |

426 na een low van 409, |

|

de DAX toen 10039 |

en nu, |

9597 na een low van

9214, |

|

de Dow toen 17774 |

en nu, |

17410 na een low van

17063, |

|

de S&P 500 toen

2065 |

en nu, |

2036 na een low van

1992, |

|

de Nasdaq toen 4775 |

en nu, |

4692 na een low van

4574. |

Wat is de oorsprong van dat

fenomeen Sell in

May?

Een veel gehoorde mening is dat de beurshandelaren in New York eind april hun

biezen pakten en de warme stinkende stad verlieten om de zomer in hun zomerhuis

aan de heerlijk koele kust te gaan vieren. In die tijd waren die locaties

natuurlijk nog verstoken van communicatiemogelijkheden zoals we die nu

kennen.

Daarom bouwden die beurshandelaren hun posities af om ze na de zomer, in

september, weer op te bouwen.

In het boek Technical Analysis Explained van Martin J. Pring schrijft hij op

pagina 262 over de aparte seizoenmatigheid – als goede beursstemming

– op de dag voor een feestdag zoals in 2016:

|

New Year |

- 1 januari |

|

President’s Day |

- 15 februari |

|

Memorial Day |

- 30 mei |

|

Independance Day |

- 4 juli |

|

Labor Day |

- 5 september |

|

Thanksgiving Day |

- 24 november |

in vergelijking met een gemiddelde beursdag, geen feestdag zijnde.

Er is nog een ander seizoenspatroon te ontdekken, namelijk het weekpatroon.

Maandag blijkt steeds weer gemiddeld de slechtste dag van de week te zijn en

vrijdag de beste. We doen er dus goed aan onze aankopen bij voorkeur op maandag

te plannen en onze verkopen op vrijdag. Ik zie in dit patroon de overweging van

de particuliere belegger, maar ook van de professional – want ook hij is

maar een mens met emoties ! – die in het weekend de situatie, vooral na

een minder goed week, nog eens heeft overdacht en besluit toch maar te

verkopen. Aan de andere kant op vrijdag, en dan speciaal na een goed verlopen

week, nog wat aandelen bij te kopen in de verwachting dat ze de volgende week

duurder zullen zijn.

Tot slot de seasonality gedurende de dag.

Over het algemeen zie je in het eerste half uur van een beursdag dat de koersen

stijgen, dan urenlang ongeveer gelijk blijven om in het laatste halfuur nog

even een spurt in te zetten.

Daarom zeg ik:

Houd rekening met deze seizoenspatronen en werk altijd met limieten en geef

nooit een bestens order op. Dan kan er zo maar iemand zijn, speciaal in een

dunne markt, die een belachelijk bod neerzet en jouw aandelen koopt voor een

prijs die voor jou om te huilen is.

|

|

|

|

|

|

|

Hcc Beleggen interessegroep

Noordbeleggen

|

groep Noordbeleggen

is

gestart in maart 2006 rond het beleggingsprogramma Vestics.

Inmiddelszijn wij verder gegaan in de boeiende wereld van het beleggen.

Zo doen we onze beleggingen op individuele basis en komen zo'n vijf keer per

jaar bijeen. Het zijn 'interactieve' bijeenkomsten waarin nieuwtjes en

ervaringen onder het genot van een kopje koffie worden uitgewisseld.

Naast het bespreken van het vaste onderwerp: de 'echte' portefeuille, komen ook

onderwerpen als: ervaring met broker software, handelssystemen, indicatoren,

werking van opties/turbo's enz aan bod.

Met als rode

draad:

|

- Selecteren van Aandelen.

- Selecteren van Opties.

|

- Werking en selectie van Turbo's

- Selecteren van Beleggingsfondsen

|

Benieuwd? Kom kom gerust een keer kijken of het iets voor je is. Mail voor meer

info naar Ben

Rietveld

|

|

|

|

|

|

|

| Hoog

dividend: te mooi om waar te zijn |

Bron:

Jeffrey Schumacher, Morningstar.

|

Jeffrey Schumacher CFA, Senior Fondsanalist

bij Morningstar Benelux |

| na

zijn opleiding aan de VU Amsterdam en

het behalen van het

certificaat Chartered Financial Analyst (CFA) aan het CFA Institute is hij

vanaf juni 2011 als Senior Fund Analyst werkzaam bij Morningstar. Daavoor

was hij van 2006 tot 2009 werkzaam bij Theodoor Gilissen Bankiers als

Equity/Commodity Analyst en aansluitend tot juni 2011 werkzaam als

Vermogensbeheerder Services / Fund Trading bij SNS

Securities. |

In

vergelijking met de almaar dalende rente op obligaties en de zuinige

rentevergoeding op een spaarrekening, wordt het dividendrendement van aandelen

steeds aantrekkelijker. Dividendbeleggers moeten echter waakzaam blijven en een

hoog dividendrendement eerder met een kritische blik benaderen dan met gejuich

ontvangen.

Negatieve rente op obligaties. Iets wat lang niet voor mogelijk werd gehouden,

is vandaag de dag de realiteit voor obligatiebeleggers.

Bij een negatieve rente wordt een crediteur feitelijk betaald om geld te lenen,

met andere woorden, de uitlener (obligatiehouder) accepteert een lagere totale

opbrengst in de toekomst dan het bedrag dat hij nu uitleent. De omgekeerde

wereld dus.

Waar deze unieke situatie zich eerst voordeed bij zeer kortlopende

staatsobligaties van de traditionele veilige havens zoals Duitsland, is er

volgens Fitch inmiddels een zee van 11,7 biljoen euro aan obligaties waar

beleggers per saldo vrijwillig geld op inleveren.

Voor bedrijfsobligaties ontvangen beleggers doorgaans nog wel een positieve

vergoeding, maar ook hier staat er druk op de opbrengsten.

Exceptionele omstandigheden

Tegen de achtergrond van dalende obligatierentes is het dividendrendement van

aandelen erg aantrekkelijk geworden.

De onderstaande grafiek toont aan dat het dividendrendement van bijna 70% van

de Europese bedrijven hoger is dan het effectief rendement van de iBoxx EUR/GBP

Corporate Bond Index. Gemiddeld ligt dit percentage op 20%.

Dit illustreert de exceptionele marktomstandigheden waar beleggers vandaag de

dag mee te maken hebben.

Hoewel het hoge dividend als een magneet werkt op beleggers die op zoek zijn

naar rendement, dienen zij zich er wel van bewust te zijn dat een

dividenduitkering geen zekerheid is.

Een bedrijf bepaalt zelf of er dividend wordt uitgekeerd aan

aandeelhouders.

In moeilijke marktomstandigheden waar de winst en kasstroom van bedrijven onder

druk staan, kan het management van een onderneming besluiten om het dividend te

verlagen of helemaal te schrappen.

Het hoge dividendrendement lijkt dan in eerste instantie een mooie belofte,

maar beleggers lopen het risico om met lege handen te komen te staan, als de

resultaten van het betreffende bedrijf te wensen overlaten.

Waarschuwingssignaal

Het dividendrendement bestaat uit de variabelen dividend en de

aandelenkoers.

Een hoog dividendrendement komt voort uit ofwel een hoog dividend ofwel een

lage koers. Dat eerste is positief, maar dat laatste niet. Als om die reden het

dividendrendement hoog is, dan is dat eerder een waarschuwingssignaal van de

markt dat een handhaving van het dividend onrealistisch is. Want een lage koers

weerspiegelt een gebrek aan vertrouwen bij beleggers over de toekomstige

verdienkracht van het bedrijf.

De onderstaande grafiek laat zien dat gemeten sinds 1995, dividenden doorgaans

vrij betrouwbaar zijn wanneer het dividendrendement lager is dan 6%.

Hier ligt het gerealiseerde dividendrendement vlak bij het voorspelde

dividendrendement.

Voor aandelen die een hoger dividendrendement bieden, draait het in veel

gevallen op een teleurstelling uit. Het hoge dividend wordt niet of slechts

gedeeltelijk uitbetaald.

Voorbeelden zijn er legio: bankaandelen gedurende de financiële crisis,

telecomaandelen in 2012 en mijnbouwers en oliebedrijven vandaag de dag. Een

hoog dividend kan dus weleens minder duurzaam zijn dan gedacht en is dus niet

altijd een beter dividend.

Lees meer over

dividendbeleggen:

-Hier kraakt het dividend. (Jeffrey Schumacher over de

risico's van een hoog dividend)

-Tien niet te missen weetjes over

dividendbeleggen

-Dividendfondsen bekeken door vier lenzen |

|

|

|

|

|

|

- Redactieleden gezocht -

|

| Bron: Redactie

HCC

Beleggen |

De HCC Beleggen

organiseert een aantal

activiteiten. De bekendste activiteiten die wij organiseren zijn de

beleggerssymposia, die we tweemaal per jaar houden in De Bilt, de regiogroepen

en deze nieuwsbrief. Een toenemend aantal mensen wil ook aktief meedoen. En dat

Kan.

Voor de organisatie van onze symposia

zijn wij voortdurend op zoek naar mensen die een bijdrage willen leveren aan de

totstandkoming hiervan. Voor de organisatie van onze symposia

zijn wij voortdurend op zoek naar mensen die een bijdrage willen leveren aan de

totstandkoming hiervan.

Het is niet alleen leuk om dergelijke evenementen te organiseren, maar het is

ook een ideale gelegenheid om je netwerk uit te breiden met interessante

contacten.

--

Redactieleden gezocht --

Voor de nieuwsbrief en de website zijn wij dringend op zoek naar mensen die de nieuwsbrief en/of

website redactioneel willen beheren en/of het aandurven een column,

een artikel of recensie te schrijven.

--

Webmaster gezocht

--

Voor de website zijn wij dringend op zoek naar een of meerdere die de website

willen

beheren .

Zonder deel uit te maken van de organisatie kunt u vanzelfsprekend ook meedoen

aan

één van de Regio- of Belangstellingsgroepen.

Maar ook andere dingen doen zoals het geven van een aardige lezing, met

anderen handelsstrategieën uitwerken, software onder de knie krijgen of

gewoon een groep vormen waarmee je samen de markt analyseert/bespreekt, behoort

tot de mogelijkheden.

Bestuursleden worden

telkens voor een

vaste periode benoemd met een maximum van 2 periodes en om die reden zijn wij

altijd op zoek naar mensen die bereid zijn de kar te trekken.

Ben jij enthousiast en denk je dat een vrijwilligersfunctie jou op het lijf

geschreven is, neem dan per email contact op met het HCC Beleggen bestuur of met

de redactie

|

|

|

|

|

|

|

|

|

| Disclaimer: Deze

publicatie komt tot stand op de redactie van beleggersonline.nl de website van

de HCC IG Beleggen. Noch de mate waarin de berichten, voorgestelde

scenario’s, risico’s en voorspellingen de marktverwachtingen

weerspiegelen, noch de mate waarin zij in de realiteit zullen tot uiting komen,

kunnen worden gewaarborgd. De voorspellingen zijn indicatief. De gegevens in

deze publicatie zijn algemeen en louter informatief. Ze mogen niet worden

beschouwd als beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen en/of de

Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk voor eventuele

verliezen. De waarde van uw beleggingen kan fluctueren, behaalde resultaten uit

het verleden geven geen garantie voor de toekomst. |

|

|

|