..

|

|

|

Mei

2016

|

|

|

|

..

|

|

| Geslaagd

symposium |

Bron: HCC Beleggen

symposiumorganisatie

|

We kunnen terug kijken op een geslaagd symposium. Niet alleen inhoudelijk

was het een geslaagde dag maar ook de sfeer was prima. De bezoekers hebben

een inspirerende dag gehad waarbij ze inspiratie opgedaan hebben in hun

benadering van en mbt hun inzicht in beleggen.

Op de website http://www.beleggersonline.nl/

is het

programma terug te zien Klik Hier.

De presentaties zijn terug te vinden in de sectie Downloads op onze website Klik Hier.

Bij het schrijven van deze nieuwsbrief staan er inmiddels een aantal video's op

youtube (https://hcc.nl/youtube)

en wordt er nog hard gewerkt aan het klaar

maken van de resterende.

De bezoekers hebben, naast interactie met standhouders en medebezoekers,

inhoudelijk een divers aantal onderwerpen tot zich kunnen nemen komen. Een

willekeurige greep:

- Crowdfunding, handelstechnieken en fonds

selectiemethode zijn de

onderwerpen die aan de orde gekomen zijn.

- Willem Okkerse heeft uitgelegd hoe hij met de OK score

geld verdient.

- Ruud Smets deed hetzelfde over hoe je dat, met een

beurs genoteerde fonds

van hedgefunds, kan doen

- Aat Schornagel heeft veel over het handelen in opties

verteld en een aantal

systemen hiervoor laten zien.

- standhouders oa: Foxware met een optie analysepakket,

Lynx (broker),

Analist en Morningstar met focus op fondsenselectie, Theta Capital met info

over hedgefunds, VoordeGroei met crowdfunding voor MKB en particuliere

beleggers.

Wilt u er de volgende keer (weer) bij zijn?

-- Noteer zaterdag

8 oktober in uw

agenda! --

Met vriendelijke groet en tot 8 oktober,

Jos van den Berkmortel, symposiumorganisator.

|

|

|

|

|

|

|

| Structuur

op de weg naar rendement…. |

Bron: Ben van den Anker

|

Alle begin is moeilijk, maar daarmee is niet gezegd dat beleggen moeilijk is!

In deze column geef ik een aantal tips die beginnende beleggers wellicht verder

kunnen helpen in de zoektocht naar rendement.

Er zijn veel tips beschikbaar in de literatuur die allemaal hun merites

hebben.

Deze vijf gouden regels doen het voor mij:

- 1. Vind het wiel niet zelf uit

- 2. Doe je huiswerk

- 3. Gebruik een margin of safety

- 4. Diversificatie

- 5. Weet wanneer te verkopen

Een keer per kwartaal melden beleggersguru’s hun posities aan de

Securities and Exchange Commision (SEC). In de U.S. bestaan websites als

bijvoorbeeld secfilings.com, waar u een gratis alert kunt creëren voor

wijzigingen in de formele documentatie van beursgenoteerde bedrijven.

Dit geldt bijvoorbeeld ook voor inside buys / sells. Met een aandeleninkoop van

een insider is over het algemeen vertrouwen in de toekomst van het bedrijf

gemoeid. Het plaatsen van een alert geeft u redelijk snel inzage in deze nieuwe

feiten.

Als het nieuws jou bereikt,

weet een ander het

al

Over het algemeen moet je echter als belegger aannemen dat, als het nieuws jou

bereikt, het anderen al veel eerder heeft bereikt.

Er zijn guru’s die het kopiëren van andere guru’s tot hun

businessmodel maken.

Mohnish Parbrai bijvoorbeeld heeft zijn strategie voornamelijk gebaseerd op

value investing in de stijl van Warren Buffet. Ook hierbij geldt overigens, dat

rendementen in het verleden behaald geen garantie voor de toekomst

bieden.

Het klakkeloos kopiëren van de keuzes die guru’s maken kan u slecht

opbreken; zie bijvoorbeeld de recente rendementen van Bill Ackman met zijn

Pershing Square.

Fondsen en ETFs geven vaak inzage in de opbouw van het fonds. Van kleine

fondsen kunt u de selectie aanschaffen, maar u kunt natuurlijk uit de

fondsopbouw ook een beperktere keuze maken. Hiermee bespaart u de fondsfee.

Veel bekende fondsen, waaronder redelijk presterende Nederlandse fondsen,

hebben een alleszins beperkt aantal bedrijven in portefeuille. Aan indexhuggers

heeft de belegger hier overigens niets. Dit soort fondsen verdienen hun fee

letterlijk gewoonweg niet (kies dan een ETF!). Het meerjarengemiddelde van de

fondsperformance geeft u zicht op het onderscheidend vermogen van het

fonds.

Ben van den Anker (1976) is schrijver / columnist en lid

centrale directie aan het Candea

College |

| Hij

heeft zijn PhD in Business &

Management tijdens een

negenjarig verblijf in Zuidoost Azië aan de International Graduate School

of Business (University of South Australia) behaald. Hij is auteur van het boek

The perceived role of Host Country Nationals in Expatriate Adjustment (2010,

Ben van den Anker). Zijn onderzoek richt zich met name op de rol van

cross-culturele interactie in het functioneren van expatriates. Daarnaast is

hij voor de International Business Review revisor voor wetenschappelijke

artikelen op het snijvlak business en management. |

Margin of safety

Een goede voorbereiding is bij dit alles belangrijk. Diverse sites leveren

gedetailleerde informatie over de langetermijn ratio’s van bedrijven.

Screeners kunnen u de bedrijven op een presenteerblaadje leveren waarbij u de

criteria vaststelt. Finviz.com heeft bijvoorbeeld een sterke gratis screener,

maar cruciaal is dat u weet waar u naar zoekt.

Adviezen van analisten zijn daarnaast interessant; hierbij moet wel meegenomen

worden dat veel adviezen uiteindelijk niet het rendement behalen wat de analist

heeft ingeschat.

Een wijziging in een analistenreport vormt vaak wel een katalysator voor

koersbewegingen op de zeer korte termijn. Seekingalpha.com en 4-traders.com

zijn aanraders voor diegenen die baat hebben bij analyse en

datafilters.

De margin of safety refereert naar een veiligheidsbuffer waardoor u geen

kostbare fouten maakt.

Aandelen gekocht op hun hoogste koers kunnen hoger, maar er is ook een gerede

kans dat ze lager gaan.

Een bedrijf heeft tenslotte niet iedere dag een hoogste koers ooit en

‘what goes up must come down’ heeft altijd nog zo gewerkt. Kopen

wanneer ‘het bloed door de straten stroomt’ kan echter wel een

margin of safety bieden.

Diegenen die in januari 2016 op een dieptepunt in de markt hebben

ingekocht kunnen nu redelijke rendementen tegemoet zien.

Het aloude value investing principe om onder boekwaarde te kopen moet kritisch

bezien worden. Banken en verzekeraars noteren nu flink lager dan

boekwaarde.

De rendementen zijn ook beperkt door negatieve rente en regelgeving rond het

aanhouden van reserves. De korting is dus als het ware al ingeprijsd. Slechts

al de markt ten goede keert zal de weg terug naar boekwaarde misschien mogelijk

zijn.

Hetzelfde is voor oliebedrijven te zeggen; diegenen die niet omvallen zullen de

weg terug naar boven gaan maken in een aantal jaren tijd. Kopen als ‘het

bloed door de straten stroomt’ is dus enkel zinvol als de vooruitzichten

op lange termijn positief zijn; een onderliggende analyse van het bedrijf is

dus ook hier noodzakelijk.

De eigenschap van data om uiteindelijk terug naar het gemiddelde te bewegen

levert hiermee waarde op. In het begin van dit jaar zijn waren veel beleggers

druk aan het ‘bodemvissen.’ Van een bodem kan de koers uiteindelijk

alleen maar omhoog gaan. De vraag of de bodem bereikt is blijft dan cruciaal.

Wie het antwoord op deze vraag weet hoeft zich geen zorgen meer te maken over

de te behalen rendementen!

Methodisch te werk gaan

Het is wijs niet alle eieren in één mand te plaatsen. Verdeel uw

beleggingen over verschillende categorieën; bijvoorbeeld real estate,

metalen, aandelen, ETFs, obligaties en cash. Een twintig tot dertigtal aandelen

/obligaties wordt over het algemeen als voldoende spreiding gezien, waarbij

binnen categorieën ook nog gekozen kan worden voor een verdeling in

binnen- en buitenlandse items.

Een te grote portefeuille heeft als nadeel dat u de ontwikkelingen al snel niet

meer bij kunt houden en beleggingen misschien te lang in portefeuille

houdt.

Bij verkopen loont het een strategie te hanteren; of dit nu een koersstijging

of daling van 10% of iets anders is.

Het gaat erom dat u methodisch te werk gaat en dat uw rendement op basis van

een methode tot stand komt en niet een toevalstreffer is. Hierbij is het

onvermijdelijk dat er soms verkeerde beslissingen genomen worden. Had ik nog

maar wat langer gewacht dan had ik wel ……% rendement kunnen

behalen. We kennen het allemaal wel…. In beleggen kijken we naar de

toekomst, niet naar beslissingen die we in het verleden anders hadden moeten

maken.

De hoop het verleden te kunnen veranderen moeten we maar opgeven!

Hoewel alle begin moeilijk is, is dit einde zeker niet gemakkelijk. Het

bovenstaande is slechts een beknopte poging tot methodisch handelen en hopelijk

een aanleiding tot verdere studie!

|

|

|

|

|

|

|

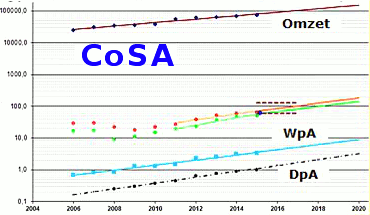

| CoSA

en Beginnen met Beleggen |

Bron: HCC Beleggen CoSA-werkgroep

|

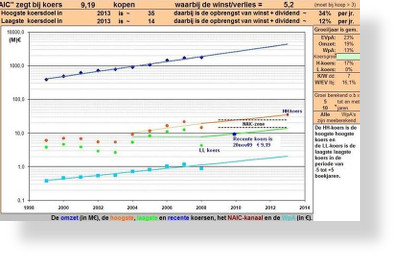

In dit artikel gaan we in op de betekenis die fundamentele analyse van aandelen

en de methoden die CoSA hiervoor heeft ontwikkeld, kunnen hebben voor de

beginnende belegger.

Ook iemand die zijn geld

op een

spaarrekening heeft staan, is een belegger. En het kan gegeven zijn

persoonlijke omstandigheden heel verstandig zijn om alleen geld op een

spaarrekening aan te houden. Ook in deze tijden waar de rente voor de

spaarrekening erg laag is.

De (beginnende) belegger waarvoor wij dit artikel hebben geschreven is iemand

die het verantwoord acht om zijn kapitaal te verdelen over bijvoorbeeld een

spaarrekening, obligaties en aandelen.

Hij is zich bewust van de verschillende risico’s die aan deze assets

verbonden zijn. En weet ook dat een investering in aandelen er een voor de

lange termijn dient te zijn. Denk daarbij aan een periode van minstens 5 jaar.

Dit artikel richt zich dus niet op de ‘trader’ die wil profiteren

van korte termijnbewegingen van de aandelenkoers.

Welke aandelen?

Verstandig beleggen in aandelen doe je niet door af te gaan op het advies van

de buurman die zegt zoveel verdient te hebben met beleggen of een aandeel te

kopen omdat het wordt aanbevolen in de media. Onderzoek wijst uit dat beleggen

op deze manier voor de meeste beleggers slechts tot verlies leidt. Wij vinden

het evenmin verstandig om je te beperken tot aandelen genoteerd in Amsterdam.

Die vijver is klein.

Verstandig

beleggen in aandelen betekent dat je op zoek gaat naar aandelen van bedrijven

die hoge kwaliteit bieden. Die zoektocht geschiedt op basis van een objectieve,

gestructureerde aanpak waarbij aandelen worden geselecteerd aan de hand van

kengetallen en grenzen voor die kengetallen die het onderscheid tussen

Koopwaardig, Houden en Verkopen kunnen bepalen. Verstandig

beleggen in aandelen betekent dat je op zoek gaat naar aandelen van bedrijven

die hoge kwaliteit bieden. Die zoektocht geschiedt op basis van een objectieve,

gestructureerde aanpak waarbij aandelen worden geselecteerd aan de hand van

kengetallen en grenzen voor die kengetallen die het onderscheid tussen

Koopwaardig, Houden en Verkopen kunnen bepalen.

We adviseren daarbij te streven naar het vormen van een portefeuille van

aandelen met aandacht voor spreiding over diverse sectoren. Het is gebruikelijk

om geleidelijk een portefeuille met uiteindelijk bijvoorbeeld 15 of 20 aandelen

in de portefeuille op te bouwen. Hierdoor beperken we het risico dat we lopen:

Als één aandeel een tegenvallend resultaat oplevert, weegt dat

minder zwaar in de totale opbrengst aan koerswinsten en

dividenduitkeringen.

De CoSA-werkgroep heeft methoden ontwikkeld die de belegger kunnen helpen bij

het op deze wijze selecteren van kwaliteitsaandelen. Deze methoden zijn

gebaseerd op de NAIC-methode die circa 60 jaar geleden in de VS is ontstaan. De

NAIC-methode heeft een goed trackrecord. Het gemiddeld rendement bedraagt 13,9%

per jaar.

We volgen ongeveer 500 aandelen: 125 genoteerd in Europa en 375 in de VS.

Daarbij onderscheiden we op dit moment twee categorieën aandelen:

KoersGroei-aandelen en DividendGroei-aandelen.

Verschillen tussen

KoersGroei(KG) en

Dividendgroei(DG) aandelen

We merkten eerder op dat wij het kopen van aandelen beschouwen als een

investering voor de lange termijn. In die periode moet je opgaande en dalende

markten verwachten, maar de geschiedenis leert dat kwaliteitsaandelen op de

lange duur een aantrekkelijk rendement bieden

Uitgaande van de doelstelling die de belegger heeft geformuleerd, wordt bepaald

welk deel van het te beleggen kapitaal geïnvesteerd zal worden in

aandelen. Vervolgens is het verstandig nader te bepalen hoe de investeringen

verdeeld zullen worden over KG- en DG-aandelen. KG-aandelen zijn gevoeliger

voor koersvariaties, maar daar staat tegenover dat deze aandelen op de

(middel)lange termijn gemiddeld een hoger rendement leveren. Het rendement van

een investering in KG-aandeel wordt bepaald door de actuele koers te

vergelijken met de aankoopkoers.

KG-aandelen zijn vooral geschikt om vermogen of kapitaal te doen toenemen ten

behoeve van latere grotere aankopen of een ten behoeve van aanvullend

pensioen.

DG-aandelen hebben een andere karakteristiek. Zij zijn minder gevoelig voor

koersfluctuaties en indirect risicomijdend daar de uitkerende bedrijven door

hun dividendbeleid de aandeelhouders beter en langer aan zich binden. Bovendien

is het uitkeren van periodieke dividenden voor aandeelhouders het meest

betrouwbare signaal over het welzijn van een bedrijf en het gevoerde beleid,

betrouwbaarder dan de winst per aandeel(WpA) bijvoorbeeld. Het rendement

van DG-aandelen wordt bepaald door de netto dividendopbrengsten daar deze

uitsluitend worden gerelateerd aan de aankoopkoers en derhalve niet afhankelijk

zijn van later negatief of positief koersverloop.

Een belangrijk verschil tussen KG-en DG-beleggen is, dat bij koop van

DG-aandelen ten behoeve van het verkrijgen van extra inkomsten door

dividenduitkeringen, primair gelet wordt op dividendgroei en minder op

koersgroei, terwijl bij KG-aandelen primair gelet wordt op koersgroei en

minder op dividenduitkeringen. Het maakt daarom DG-aandelen minder kwetsbaar in

turbulente tijden.

DG-aandelen zijn vooral geschikt om regelmatig extra inkomsten te ontvangen

door de dividenden die veelal per kwartaal worden uitgekeerd. Wat door velen

wordt gedaan, is eerst met KG-aandelen kapitaal/vermogen gedurende lange of

middellange tijd op te bouwen en daarna over te gaan op DG-aandelen voor het

benutten van het verworven vermogen voor regelmatige extra inkomsten.

Veel Amerikanen zorgen op deze wijze voor

hun eigen (aanvullend) pensioen.

Hoe kan CoSA de Belegger

helpen

De CoSA-werkgroep

vergroot

de kennis van de fundamentele analyse bij beleggers door het publiceren van

artikelen over dit onderwerp. Daarnaast stelt de werkgroep instrumenten

beschikbaar waarmee de belegger zich een oordeel kan vormen over de kwaliteit

en dus koopwaardigheid van een aandeel.

We volgen een

verzameling van aandelen

die in potentie in aanmerking komen voor opname in de eigen

portefeuille. Elke week verschijnt onze

Nieuwsbrief waarin we artikelen opnemen die meer inzicht geven in onze

werkwijze. Ook stellen we daarbij een

wekelijkse Rangtabel beschikbaar met alle gevolgde aandelen met de waarden van

de berekende kengetallen.  Deze

Rangtabel

is een goed hulpmiddel voor de selectie van aandelen. Beleggers kunnen

desgewenst de eisen die we aan de kengetallen stellen nog naar eigen voorkeur

wijzigen. Deze

Rangtabel

is een goed hulpmiddel voor de selectie van aandelen. Beleggers kunnen

desgewenst de eisen die we aan de kengetallen stellen nog naar eigen voorkeur

wijzigen.

Verder kan een Excel-programma met hulpbestanden van de Europese aandelen

gedownload worden waarmee de belegger een analyse van een aandeel kan maken.

Daardoor krijgt hij meer inzicht in de wijze waarop de beoordeling van een

aandeel tot stand komt.

Werkgroep CoSA

Indien u meer wilt weten over de activiteiten van CoSA, kunt u de voorlopige

CoSA-webpagina (klik hier), raadplegen of contact opnemen met de

voorzitter: Jan

van der Meulen via

CoSA-L@beleggersonline.nl U kunt zich met hetzelfde mailadres

aanmelden voor het ontvangen van informatie, zoals de wekelijks verschijnende

CoSA-nieuwsbrief en voor het verkrijgen van toegang tot de voor CoSA-leden

beschikbare Europese CoSA/SSG-verzameling. Voor HCC-leden is deze service

gratis!

|

|

|

|

|

|

|

Hcc

Beleggen interessegroep Computerbeleggersgroep-ZH

|

|

Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen.

|

| Wij komen 9 keer per jaar

bijeen. Afwisselend

in Berkel & Rodenrijs en Delft. |

| Klik hier voor meer info Contactadres: janroozenburg@kpnplanet.nl |

|

|

|

|

|

|

| Berkshire

Hathaway, Een belegging en de inflatie |

Bron: Jan Kolkman met een reactie van

Hendrik Oude

Nijhuis

|

Begin

april

heb ik een presentatie bijgewoond over het fenomeen Warren Buffett waarbij

iemand uit de zaal vroeg: Kun je ons nu ook vertellen hoe de grafiek er uit zou

zien met inflatiecorrectie ?

Het antwoord was: dat maakt niets uit....

Ik was van plan die vragensteller na de presentatie nog even aan te spreken,

maar kon hem helaas niet meer vinden.

Daarom wil ik zijn vraag op deze manier beantwoorden.

De inflatie is het percentage dat de Consumer Price Index is gestegen in een

periode van 12 maanden. De CPI geeft aan wat een bepaald pakket

consumentengoederen kost, waarbij de beginperiode op 100 wordt gesteld.

Een belegging die je voor inflatie wilt corrigeren stel je op de begindatum op

100, net als de CPI op die datum. Om nu het voor inflatie gecorrigeerde

beleggingsresultaat te berekenen deel je de reeks van de belegging door de

reeks van de CPI.

In de Berkshire tabellen*)

zie je de ontwikkeling

van de Market Value van Berkshire Hathaway, de CPI en de Market Value reeks

gedeeld door de CPI reeks.

Rente-op-rente effect

|

Jaar 0

|

|

|

100 |

| 1e jaar |

+ 20 % |

= |

120 |

| 2e jaar |

+ 20 % |

= |

144 |

| 3e jaar |

+ 20 % |

= |

172.8 |

| 4e jaar |

+ 20 % |

= |

207.36 |

| 5e jaar |

+ 20 % |

= |

248.83 |

En verder de vergelijking met de Standard & Poor’s 500 Composite

Index op de zelfde manier.

De spreker had helemaal gelijk dat je deze reeks als het ACHTSTE WERELDWONDER

zou kunnen zien, want het effect van de rente-op-rente, vooral met grote

groeipercentages is fenomenaal.

Dat rente-op-rente effect is goed zichtbaar als je bij voorbeeld iets 20

procent per jaar laat groeien gedurende vijf jaar.

Jan

Kolkman

Reactie Hendrik Oude Nijhuis:

Beste Jan,

Leuk idee het rendement van

Berkshire

Hathaway eens te bekijken gecorrigeerd voor inflatie.

Met mijn punt dat inflatie

(en bijvoorbeeld

de hoogte van de vermogensrendementsheffing eveneens) ‘niet uit

maakt’ bedoel ik dat inflatie sowieso speelt, voor welke investering dan

ook gekozen worden. Ongeacht de inflatie en vermogensrendementsheffing blijft

het streven voor beleggers beleggingen te vinden met een zo aantrekkelijk

mogelijke rendement- / risicoverhouding.

Vriendelijke groeten,

Hendrik Oude

Nijhuis

|

*)Berkshire Tabellen Download: Zie beleggersonline.nl Klik Hier

|

|

|

|

|

|

|

| Beleggen

voor beginners: beleggingsfondsen in een notendop |

Bron: Jeffrey Schumacher, Morningstar

Benelux

|

Spreiden

Een van de belangrijkste regels van beleggen is het spreiden van

risico’s. Niet alle eieren in één mandje, maar

risico’s tegen elkaar wegstrepen. Met een mooi woord noemen we dat

diversificatie. Als particuliere belegger met een kleiner belegbaar vermogen is

dat niet altijd makkelijk te bewerkstelligen.

U kunt wel een portefeuille samenstellen van 50 verschillende aandelen, maar

als dat betekent dat u van ieder bedrijf maar 1 aandeel kunt kopen, dan gaat

dat gepaard met relatief hoge transactiekosten. Beleggers die tegen dit dilemma

aanlopen, kunnen ervoor kiezen om te beleggen via beleggingsfondsen.

Gezamenlijk beleggen

Een beleggingsfonds is een investeringsvehikel dat beleggers samenbrengt. Een

fonds verzamelt vermogen van individuen om deze vervolgens namens de groep te

beleggen in een portefeuille van effecten, zoals obligaties en aandelen.

Wanneer een belegger geld stort in een fonds, wordt hij aandeelhouder in het

fonds. Hoeveel aandelen een belegger in het fonds krijgt, hangt af van de koers

van het beleggingsfonds. De som van de waarde van alle aandelen van beleggers

in het fonds is het fondsvermogen (of Assets under Management).

De fondsbeheerder

Het beheer van een beleggingsfonds is in

handen van een fondsbeheerder (in het Engels aangeduid als portfolio manager of

“PM”) die in dienst is bij een fondshuis (asset manager). Dat kan

een enkele beheerder of een team zijn, eventueel ondersteund door

analisten. Het beheer van een beleggingsfonds is in

handen van een fondsbeheerder (in het Engels aangeduid als portfolio manager of

“PM”) die in dienst is bij een fondshuis (asset manager). Dat kan

een enkele beheerder of een team zijn, eventueel ondersteund door

analisten.

Deze professionele beheerder beschikt over kennis van financiële markten

en houdt zich fulltime met het beheer van het fonds bezig. Hij belegt het

fondsvermogen volgens vooraf gestelde regels in het prospectus (mandaat), met

als doel een bepaalde index (benchmark) te verslaan.

Bijvoorbeeld een wereldwijd aandelenfonds dat zich tot doel stelt om de MSCI

World Index te verslaan.

De fondsbeheerder kan binnen de gestelde grenzen zelf bepalen waarin hij het

geld van beleggers investeert. Beleggers geven dus de controle uit handen, maar

krijgen daar wel expertise voor terug. Voor het beheer betaalt de belegger een

vergoeding aan het fondshuis: de lopende kosten, of in het Engels Ongoing

Charge.

Jeffrey Schumacher CFA, Senior Fondsanalist

bij Morningstar Benelux |

| na

zijn opleiding aan de VU Amsterdam en

het behalen van het

certificaat Chartered Financial Analyst (CFA) aan het CFA Institute is hij

vanaf juni 2011 als Senior Fund Analyst werkzaam bij Morningstar. Daavoor

was hij van 2006 tot 2009 werkzaam bij Theodoor Gilissen Bankiers als

Equity/Commodity Analyst en aansluitend tot juni 2011 werkzaam als

Vermogensbeheerder Services / Fund Trading bij SNS

Securities. |

De hoogte van deze kosten kunt u terugvinden in het Key Investor Information

Document (KIID), een document dat fondshuizen verplicht zijn te verstrekken aan

(potentiële) beleggers en dat op de website van de fondsbeheerder kan

worden gedownload.

De beheervergoeding is doorgaans lager dan de kosten die een belegger zou maken

indien hij alle transacties zelf zou doen.

De beleggingsportefeuille

De fondsbeheerder koopt verschillende effecten.

Dus niet 1 of 2, maar hij zal het fondsvermogen beleggen in tientallen tot soms

honderden effecten om diversificatie tot stand te brengen. Het aantal

beleggingen en het soort effecten, dus aandelen of obligaties, verschilt per

strategie, mandaat en de overtuiging van de beheerder.

Alle effecten tezamen noemen we de beleggingsportefeuille.

De individuele aandelen of obligaties worden ook wel aangeduid als

“posities” of “holdings”.

Een belegger die een beleggingsfonds koopt krijgt dus eigenlijk een

dwarsdoorsnede op kleine schaal van het fonds.

De portefeuille van een fonds kan uit verschillende componenten bestaan.

Er zijn fondsen die enkel in aandelen of obligaties beleggen en daarbinnen zijn

er ook nog diverse stromingen. Er zijn ook fondsen die in vastgoed

beleggen.

Of in een combinatie van aandelen, obligaties en vastgoed. Dit noemen we

mixfondsen. Daarnaast keren sommige fondsen ontvangen dividenden

(=winstuitkering) of coupons (=rente) uit aan beleggers. Dat noemen we

distributie-klasse. Of ze houden deze uitbetalingen aan om deze weer te

herinvesteren in het fonds. Dat heet kapitalisatie-klasse. Ook is er een

verschil tussen fondsen die valutarisico’s afdekken (hedgen) of juist

niet.

Rendement

De beleggingsportefeuille die de fondsbeheerder samenstelt bestaat dus uit

meerdere effecten. De effecten in de portefeuille stijgen en dalen in waarde,

wat uiteindelijk het rendement van de portefeuille bepaalt. Het netto rendement

(rendement na kosten) kan worden afgezet tegenover een benchmark.

Pas op: sommige

fondsaanbieders laten

echter bruto rendementen (rendement voor kosten) zien wanneer ze de prestaties

van het fonds vergelijken met de benchmark!

Het hele beleggingsproces

ziet er dan als

volgt uit:

Het selecteren van een

beleggingsfonds

Beleggingsfondsen bieden beleggers dus de mogelijkheid voor eenvoudige en

efficiënte diversificatie, toegang tot diverse markten en

beleggingsstijlen, expertise en schaalvoordelen in de vorm van lagere kosten

.

Er is echter ook een nadeel voor fondsbeleggers. Het kiezen van het juiste

beleggingsfonds is geen sinecure. Er zijn zeer veel fondsen beschikbaar, maar

diverse onderzoeken hebben aangetoond dat gemiddeld genomen 80% van de actief

beheerde beleggingsfondsen achter blijft bij de benchmark.

Dat zijn teleurstellende cijfers, maar het betekent ook dat er fondsen zijn die

wel waarde toevoegen.

Voor het selecteren van beleggingsfondsen kijken beleggers vaak naar

historische rendementen (track record). De Morningstar Rating (de

“sterren”) is ook gebaseerd op historische, voor risico

gecorrigeerde rendementen. De schaalverdeling loopt van 1 ster voor de slechtst

presterende fondsen tot 5 sterren voor de beste fondsen.

Dit kan een interessant vertrekpunt zijn, maar het is absoluut niet het

eindstation. Een fonds kan 5 sterren hebben op basis van zijn goede prestaties

uit het verleden, maar er kunnen belangrijke zaken zijn veranderd. Is de

fondsbeheerder nog wel dezelfde? Is het proces gewijzigd? Zijn de kosten

verhoogd? Allemaal factoren die het track record minder relevant maken voor de

huidige situatie en die negatief kunnen uitpakken voor de toekomst. Dit kunt u

echter niet uit het aantal sterren aflezen, die kijken alleen maar naar het

verleden. En rendementen uit het verleden…

Kwalitatieve analyse

De Morningstar Analyst Rating is een kwalitatieve beoordeling die wordt

uitgevoerd door de fondsanalisten van Morningstar, waarbij het beleggingsteam,

proces, fondshuis, rendement & risico en kosten uitgebreid geanalyseerd

worden. Deze beoordeling resulteert in een rating. Die kan positief of negatief

uitvallen, of neutraal. Morningstar hanteert de ratings Negative, Neutral en,

aan de positieve zijde, Bronze, Silver en Gold. Deze kwalitatieve beoordeling

gaat dus veel verder dan een analyse van historische rendementen. Beleggen in

beleggingsfondsen kan zorgen voor gemak, maar u moet wel eerst gedegen uw

huiswerk doen om het juiste beleggingsfonds te selecteren.

Dit is het eerste artikel uit een vierdelige reeks waarin Morningstar de

basisbegrippen van beleggen uitlegt voor de beginnende belegger. Lees ook de

andere delen uit deze serie: Op zoek naar alpha

|

|

|

|

|

|

|

Hcc Beleggen interessegroep

Noordbeleggen

|

groep Noordbeleggen

is

gestart in maart 2006 rond het beleggingsprogramma Vestics.

Inmiddelszijn wij verder gegaan in de boeiende wereld van het beleggen.

Zo doen we onze beleggingen op individuele basis en komen zo'n vijf keer per

jaar bijeen. Het zijn 'interactieve' bijeenkomsten waarin nieuwtjes en

ervaringen onder het genot van een kopje koffie worden uitgewisseld.

Naast het bespreken van het vaste onderwerp: de 'echte' portefeuille, komen ook

onderwerpen als: ervaring met broker software, handelssystemen, indicatoren,

werking van opties/turbo's enz aan bod.

Met als rode

draad:

|

- Selecteren van Aandelen.

- Selecteren van Opties.

|

- Werking en selectie van Turbo's

- Selecteren van Beleggingsfondsen

|

Benieuwd? Kom kom gerust een keer kijken of het iets voor je is. Mail voor meer

info naar Ben

Rietveld

|

|

|

|

|

|

|

| Hefboomproducten

- deel1 |

Bron: Jan Kolkman

|

Een

ieder

weet dat je aandelen kunt kopen en verkopen, maar er zijn mensen die een

grotere hoeveelheid willen aanschaffen dan hun financiële middelen

toestaan. Je kunt stellen dan leen je toch gewoon een bedrag bij de bank of een

rijke oom. Een

ieder

weet dat je aandelen kunt kopen en verkopen, maar er zijn mensen die een

grotere hoeveelheid willen aanschaffen dan hun financiële middelen

toestaan. Je kunt stellen dan leen je toch gewoon een bedrag bij de bank of een

rijke oom.

Maar een bank is een instelling die je alleen maar geld wil lenen als je kunt

aantonen dat het niet nodig hebt. En niet iedereen heeft iemand met centen in

de familie of kennissenkring.

Daar heeft de effectenhandel wat voor bedacht, namelijk hefboomproducten. Die

zijn er in de loop van de jaren in allerlei variëteiten bedacht, zoals

- premie-affaires in de vorm van hausse-premies en

baisse-premies

- keuren in de vorm van koperskeur en verkoperskeur

- warrants, een niet-gestandaardiseerde voorloper van de

opties

- opties in de vorm van call opties en put opties

- turbo’s in de vorm van turbo’s long en turbo’s short,

deze laatste categorie wordt ook in de handel gebracht onder naam Sprinters en

Speeders. Turbo’s waren ontwikkeld door de ABN-Amrobank, daarna waren ook

andere banken die dit product op de markt brachten, maar ABN-Amrobank ging niet

akkoord dat zij de naam turbo zouden gebruiken.

Hausse-premie

Stel je wilt 1000 aandelen Philips kopen op 24 gulden – ja inderdaad

guldens want we zitten nog midden in de jaren 70, toen de euro nog niet was

bedacht - maar je hebt daarvoor niet voldoende middelen beschikbaar. Dan kon

je, wat toen heel gebruikelijk was, een hausse-premie afsluiten met een

uitoefeningsprijs van bij voorbeeld 26 gulden en een expiratie-datum, dat is de

laatste dag dat je dat recht kunt uitoefenen, van 1 februari volgend jaar.

Jan Kolkman,

oprichter van Stockpicker-signaal |

| heeft

tientallen jaren ervaring opgedaan

met de belegging in

aandelen bij een grote beleggingsmaatschappij en hij heeft zich daarna, via

cursussen, symposia en heel veel lezen, gespecialiseerd in technische analyse.

Hij hanteert diverse algemeen gebruikte indicatoren en daarnaast ook signalen

uit eigen koker. |

Jouw bank ging dan met die order naar de specialist op dat gebied in Amsterdam,

Van Kollem & Zoon. Dit was de specialist in Premiën en Keuren. Daar

betaalde je zeg 1,50 gulden voor. Daarmee had je het recht om 1000 aandelen

Philips te kopen voor 26 gulden, onafhankelijk wat de koers van het aandeel zou

doen. Stel dat de koers was gestegen tot 32 gulden. Dan was de waarde van je

hausse-premie (32 – 26 =) 6 gulden waard. Dat is dus een rendement van

300 %. Had je aandelen gekocht dan was je winst (32 – 24 =) 8 gulden, wat

een rendement van slechts 33 procent inhield.

Was de koers echter gedaald van 24 naar 21 gulden en je had aandelen gekocht,

dan was het verlies dus (24 – 21 =) 3 gulden maal 1000 aandelen is 3000

gulden. Had je in plaats daarvan gekozen voor de hausse premie, dan was die

waardeloos afgelopen, maar je verlies was beperkt tot je inleg van 1500 euro.

In dit laatste geval ging je dus je recht om te kopen niet uitoefenen, want dan

zou je 26 gulden moeten neertellen, terwijl je ze op dat moment op de beurs

voor 21 gulden op de kop kon tikken.

Premie-affaires konden voor elk willekeurig aantal aandelen worden gesloten.

Wilde je bij voorbeeld een hausse premie op 83 aandelen, dan kon dat. Het was

dus echt maatwerk.

Een hausse-premie, en ook een baisse-premie, is dus een recht om te kopen

respectievelijk te verkopen, en geen plicht. Je tegenpartij heeft de plicht de

aandelen te leveren respectievelijk af te nemen en heeft in ruil daarvoor een

vergoeding ontvangen.

Dit in tegenstelling tot een termijntransactie, of future. Een future is dus

geen hefboomproduct. Het is een contract voor de levering van goederen, waarbij

de koper de plicht heeft de goederen af te nemen en de afgesproken prijs te

betalen, terwijl de verkoper de plicht heeft de goederen te leveren en de

afgesproken prijs te accepteren. Dat is dus onafhankelijk van de prijs op het

moment van levering. Hier hebben dus beide partijen een verplichting aangegaan.

Dit soort transacties zie je veel bij land- en tuinbouwproducten.

Dit doet me denken aan…(om even de legendarische uitspraak van Posthumus

Meijes te gebruiken):

15 ton aardappelen

Naast warrants – waarover later meer - hadden wij als collega’s het

ook wel eens over de handel in commodities. Op een dag kwam het gesprek om op

termijn aardappelen te kopen.

Zo’n contract houdt in dat er 15.000

kilo aardappelen worden geleverd. O ja, er moest ook nog een leveringsdatum

worden bepaald. Over een half jaar, dat lijkt ons een redelijke termijn om

winst te maken. Wij waren namelijk niet van plan die aardappelen echt te laten

leveren, wij wilden ze in een later stadium met winst doorverkopen. Zo’n contract houdt in dat er 15.000

kilo aardappelen worden geleverd. O ja, er moest ook nog een leveringsdatum

worden bepaald. Over een half jaar, dat lijkt ons een redelijke termijn om

winst te maken. Wij waren namelijk niet van plan die aardappelen echt te laten

leveren, wij wilden ze in een later stadium met winst doorverkopen.

We denken er nog even over na, want we weten helemaal niets van die hele

aardappelhandel. Dan besluiten we met ons tweeën dat we niet iets in de

aardappelhandel gaan doen. Punt. Uit.

En wat zie ik als ’s avonds thuis kom ? Pal voor mijn huis staan

drie levensgrote aanhangwagens met elk 5 ton aardappelen.

Mijn eerste gedachte was : Verdorie, hebben we dan toch die aardappelen gekocht

en nog voor directe levering ook !!

Wat was het geval ?

We hebben geen contract om aardappelen te kopen, niet over zes maanden en niet

nu. En die drie aanhangwagens vol aardappelen heeft de aardappelgroothandelaar

van een paar straten verderop even in het parkeerhaventje bij ons voor de deur

neer gezet.

Wat een opluchting !!

|

|

|

|

|

|

|

Hcc Beleggen interessegroep CoSA

|

|

CoSA, Computerondersteunde Selectie van Aandelen,

gebaseerd op fundamentele analyse van bedrijven. Er wordt primair gekeken naar

omzet, nettowinst, eigen vermogen, dividenden en winst per aandeel om de

kwaliteit van een bedrijf te bepalen. Pas als het bedrijf kwalitatief aan

minimum eisen voldoet wordt er naar de koersen gekeken. |

Indien u

meer wilt

weten over de activiteiten van CoSA, kunt u de voorlopige CoSA-webpagina

(klik hier), raadplegen of contact opnemen met de

voorzitter: Jan van der Meulen via CoSA-L@beleggersonline.nl

U kunt zich met hetzelfde mailadres aanmelden voor het ontvangen van

informatie, zoals de wekelijks verschijnende CoSA-nieuwsbrief en voor het

verkrijgen van toegang tot de voor CoSA-leden beschikbare Europese

CoSA/SSG-verzameling. |

|

|

|

|

|

|

| Hoeveel

is genoeg? |

Bron: Hendrik Oude Nijhuis

|

Hoeveel geld is genoeg om de rest van uw leven iedere dag helemaal zelf te

kunnen bepalen hoe u de dag invult, ook al is de pensioengerechtigde leeftijd

nog (lang) niet bereikt? Aan het einde van dit artikel kunt u eenvoudig zelf

bepalen hoeveel voor u genoeg is...

Duizendjarige hypotheek

Veel van de hypotheken die tegenwoordig afgesloten worden hebben een looptijd

van dertig jaar. Een jong persoon is daarmee - mits alles goed gaat - rond het

bereiken van zijn pensioengerechtigde leeftijd van zijn hypotheek verlost.

Tegenwoordig wordt er vaak voor gekozen om gedurende de hele looptijd hetzelfde

maandbedrag te betalen. De netto maandlast is dan in het begin lager aangezien

vooral dan geprofiteerd wordt van de hypotheekrenteaftrek. In de beginperiode

bestaat de maandlast grotendeels uit rente en maar voor een heel klein deel uit

aflossing. Aan het einde van de looptijd is dat exact andersom.

Wie erin slaagt elke maand enkele honderden euro's extra af te lossen kan de

looptijd van zijn of haar hypotheek fors inkorten. Andersom geldt ook. Want

betaalt u maandelijks ook maar iets minder dan neemt de totale duur van

afbetalen extreem snel toe.

Een paar honderd euro minder betalen iedere maand volstaat om van een

dertigjarige hypotheek een eeuwigdurende hypotheek te maken, omdat in het begin

maar zo weinig echt wordt afgelost. Zoiets kan een duizendjarige hypotheek

genoemd worden. Of een aflossingsvrije hypotheek.

Oneindig inkomen

Het verhaal van de duizendjarige hypotheek heeft met rente en schulden te

maken. Voor bezit geldt omgekeerd overigens hetzelfde. Zolang aan vermogen niet

meer onttrokken wordt dan het reële rendement (dus gecorrigeerd voor

inflatie!) kan oneindig lang van opbrengsten genoten worden.

Hendrik Oude Nijhuis

Auteur, oud bestuurslid HCC Beleggen en BSC Duitenberger.

Oprichter Warrenbuffet.nl |

|

Hendrik Oude Nijhuis heeft Management,

Economics & Law aan de Universiteit Twente gestudeerd en

heeft zich jarenlang verdiept in de

strategieën van ‘s werelds beste beleggers. Zijn bestseller over

Warren Buffett is via de website http://www.warrenbuffett.nl/ gratis beschikbaar. Deze

column is

niet bedoeld als individueel advies tot het doen van

beleggingen. |

Om een idee te krijgen van het bedrag dat nodig is om financieel gezien

oneindig verder te kunnen dient u een schatting te maken van uw uitgaven op

jaarbasis. Dit bedrag moet vervolgens worden vermenigvuldigd met een factor 20

tot 50. De factor 20 impliceert een (reëel) rendement van 5% terwijl de

factor 50 een rendement van 2% impliceert.

Uitgaande van 4% heeft u een bedrag gelijk aan 25 keer uw totale jaarlijkse

uitgaven nodig om financieel gezien oneindig verder te kunnen.

Waarom 4% best redelijk is

Bij de veronderstelling van 4% zijn uiteraard vraagtekens te plaatsen, zeker

vanwege de huidige lage rente. Zelf menen we echter dat 4% een heel redelijk

aanname is en 5% eigenlijk eveneens nog wel. Daar hebben we twee verschillende

redenen voor...

De eerste reden is dat met het gespreid beleggen in aandelen een gemiddeld

rendement van 4% prima haalbaar zou moeten zijn (Wharton-professor Jeremy

Siegel toonde in zijn onderzoeken aan dat aandelen over langere periodes een

reëel rendement van ongeveer 6,5% opleveren).

De tweede reden die de aanname van 4% redelijk maakt is dat we voorbij zijn

gegaan aan alle mogelijke extra inkomsten in de toekomst alsook eventuele

besparingsmogelijkheden. Denk wat mogelijke extra inkomsten betreft

bijvoorbeeld aan het te gelde maken van een hobby, bijverdiensten uit arbeid of

ondernemerschap, eventuele erfenissen en pensioenen (inclusief AOW).

Kortom, rekenen met 4% is best redelijk. Daarmee volstaat een bedrag van 25

keer uw jaaruitgaven om oneindige verder te kunnen ook al ligt de

pensioengerechtigde leeftijd nog vele decennia in de toekomst. Het is het idee

van de duizendjarig hypotheek maar dan omgekeerd en in uw voordeel...

|

|

|

|

|

|

|

Actief worden binnen onze vereniging -

Redactieleden

gezocht -

|

| Bron: Redactie

HCC

Beleggen |

De HCC Beleggen

organiseert een aantal

activiteiten. De bekendste activiteiten die wij organiseren zijn de

beleggerssymposia, die we tweemaal per jaar houden in De Bilt, de regiogroepen

en deze nieuwsbrief. Een toenemend aantal mensen wil ook aktief meedoen. En dat

Kan.

Voor de organisatie van onze symposia

zijn wij voortdurend op zoek naar mensen die een bijdrage willen leveren aan de

totstandkoming hiervan. Voor de organisatie van onze symposia

zijn wij voortdurend op zoek naar mensen die een bijdrage willen leveren aan de

totstandkoming hiervan.

Het is niet alleen leuk om dergelijke evenementen te organiseren, maar het is

ook een ideale gelegenheid om je netwerk uit te breiden met interessante

contacten.

--

Redactieleden gezocht --

Voor de nieuwsbrief en de website zijn wij dringend op zoek naar mensen die het

aandurven een column, een artikel of een recensie te schrijven en/of mede

de nieuwsbrief en website willen beheren.

Zonder deel uit te maken van de organisatie kunt u vanzelfsprekend ook meedoen

aan

één van de Regio- of Belangstellingsgroepen.

Maar ook andere dingen doen zoals het geven van een aardige lezing, met

anderen handelsstrategieën uitwerken, software onder de knie krijgen of

gewoon een groep vormen waarmee je samen de markt analyseert/bespreekt, behoort

tot de mogelijkheden.

Ben jij enthousiast en denk je dat een vrijwilligersfunctie jou op het lijf

geschreven is, neem dan per email contact op met het HCC Beleggen bestuur of met

de redactie

|

|

|

|

|

|

|

|

|

| Disclaimer: Deze

publicatie komt tot stand op de redactie van beleggersonline.nl de website van

de HCC IG Beleggen. Noch de mate waarin de berichten, voorgestelde

scenario’s, risico’s en voorspellingen de marktverwachtingen

weerspiegelen, noch de mate waarin zij in de realiteit zullen tot uiting komen,

kunnen worden gewaarborgd. De voorspellingen zijn indicatief. De gegevens in

deze publicatie zijn algemeen en louter informatief. Ze mogen niet worden

beschouwd als beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen en/of de

Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk voor eventuele

verliezen. De waarde van uw beleggingen kan fluctueren, behaalde resultaten uit

het verleden geven geen garantie voor de toekomst. |

|

|

|

|

|

|