..

|

|

|

Januari

2019

|

|

|

|

..

|

|

|

Het 72ste symposium van hcc

beleggen staat weer vast op 23 maart

2019 ( inschrijving is geopend) Het 72ste symposium van hcc

beleggen staat weer vast op 23 maart

2019 ( inschrijving is geopend)

De symposia van HCC Beleggen zijn zeer gewild en ook drukbezocht,

met altijd een keur aan sprekers, zo was het vorige symposium was

een groot succes met 180 bezoekers en boeiende sprekers en met een

levendige beursvloer die volledig geïntegreerd was in de

presentatie sessies.

Voor beleggers zijn deze symposia altijd zeer inspirerend met

diverse invalshoeken en elke keer is er weer iets nieuws. Dat kan

een andere blik op dividend beleggen zijn, of het handelen van de

mens wat verder onderzocht zoals Helene van Dijk dat deed met een

interactieve sessie. Zie het verslag van het vorige (71ste) HCC Beleggen symposium

Ook het 72ste hcc beleggen

Symposium met als thema: "what Goes down Goes

up" belooft weer

volle zalen te trekken

De sprekers houden we nog even geheim tot we zeker weten dat ze

komen.

Aan het eind van de dag heb je altijd weer wat opgestoken wat je in

je eigen beleggingsplan of strategie kan toepassen.

De locatie is verder goed geschikt om je in de loop van de jaren

opgedane contacten aan te halen en nieuwe contacten te

leggen.

|

Dus schrijf nu vast in voor

het:

HCC

Beleggen 72ste

symposium op zaterdag 23 maart 2019 Klik hier

Locatie: Cultureel & Vergader Centrum H.F. Witte,

Henri

Dunantplein 4, 3731 CL, De Bilt |

|

|

|

|

|

|

|

Waarom

en hoe beleggen op de lange termijn? |

| Bron: HCC Beleggen CoSA-werkgroep |

|

|

CoSA,

Computerondersteunde Selectie van Aandelen, gebaseerd op

fundamentele analyse van bedrijven.

Er wordt primair gekeken naar

omzet, nettowinst, eigen vermogen, dividenden en winst per aandeel

om de kwaliteit van een bedrijf te bepalen. Pas als het bedrijf

kwalitatief aan minimum eisen voldoet wordt er naar de koersen

gekeken. |

Het is nuttig om de wijze van beleggen met CoSA wat uitgebreider dan tot nu toe

het geval was, uit te leggen.

CoSA gaat uit van beleggen o.b.v. de groei van de koersen op de meer of minder

lange of zelfs zeer lange termijn, d.w.z. gedurende minimaal vijf jaren tot

zelfs enkele tientallen jaren als je belegt voor je (extra) pensioen.

Koersgroei is uiteraard een voorwaarde, maar een niet voldoende voorwaarde,

want CoSA gaat expliciet uit van exponentiële groei van de netto opbrengsten,

d.w.z. groei van de koersen en de dividenden.

De netto opbrengst hangt af van omzet, netto winst e.d.

Exponentiele groei

De vraag rijst dan waarom exponentiële groei een voorwaarde is en of

exponentiële groei mogelijk is voor de lange termijn.

Het antwoord is, dat exponentiële groei primair wordt veroorzaakt door de

exponentiële toename van de wereldbevolking en door het verlengen van de

levensduur van de bevolking. |

Die

toename wordt mogelijk door het vergroten van de hoeveelheid en het

verbeteren van de kwaliteit van het voedsel, van de zorg, van de

benodigde energie, van de infrastructuur, van het transport, van de

communicatie etc. etc.

M.a.w. er zijn meer bedrijven en exponentieel meer producerende bedrijven en

diensten nodig om de hiervoor genoemde exponentiële toename van bevolking en

welvaart mogelijk maken.

Het is dus niet alleen het gevolg van die toename, maar ook de oorzaak van

verdere toename. Uiteraard zal de groei per land verschillend zijn en soms

negatief, zodat het verschil maakt in welk land je belegt.

Secundair neemt het aantal toeleveranciers van de primaire bedrijven en

diensten toe, w.o. technische, ontwikkelende en ontwerpende bedrijven en

diensten, geschikt voor beleggen op de middellange en lange termijn,

bijvoorbeeld ASML.

Omzetten exponentieel

vergroten

Het voorgaande betekent dat we uitsluitend beleggen in aandelen van bedrijven

die in staat zijn om gedurende (zeer) lange tijd de omzetten exponentieel te

vergroten. Primair zijn dat wereldwijd opererende bedrijven en diensten die

meegroeien met de in punt 2 genoemde wereldwijd toenemende groei, bijvoorbeeld

Unilever en Exxon Mobil.

We achten de kans daarop waarschijnlijker als een bedrijf dat reeds lang in

goede en slechte economische tijden heeft weten te realiseren. Desondanks moet

de waarschijnlijkheid van voortgezette exponentiële groei voortdurend in de

gaten worden gehouden en moeten signalen over de eventuele wijzigingen in de

kwaliteit van een bedrijf zo vroegtijdig mogelijk worden geconstateerd.

Welke aandelen

CoSA onderzoekt welke aandelen van bedrijven voldoen aan het hiervoor

beschrevene en in welke mate dat het geval is. We onderscheiden daarmee drie

soorten van beleggen, nl. exponentiële koersgroei, exponentiële dividendgroei

en vergrote exponentiële groei door herbeleggen van dividenden in combinatie

met koersgroei. Voor elk van de drie beleggingssoorten wordt een ranglijst van

koopwaardigheid met aanvaardbaar risico gemaakt.

We willen natuurlijk ook zo tijdig mogelijk weten wanneer een aandeel

koopwaardig is of niet meer koopwaardig is én, belangrijker nog, wanneer een

aandeel verkocht zou moeten worden.

Om die reden is de werkgroep CoSA momenteel bezig om na het verschijnen van

financiële kwartaal- en halfjaarrapportages de eventuele gevolgen van die

rapportages grafisch zichtbaar te maken en zo nodig de koop- en verkoopadviezen

aan te passen.

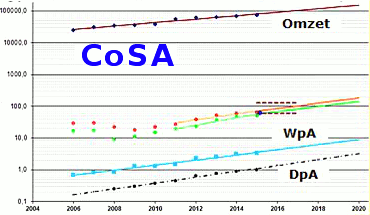

Groei zichtbaar in CoFa

De exponentiële groei wordt in CoFA zichtbaar door de semi-logaritmische

weergave van omzet, koersen, WpA, DpA en EVpA in de grafieken met een lineaire

tijdas en een logaritmische as voor de genoemde waarden, zodat het exponentiële

verloop van de waarden wordt omgezet in lineair verloop.

Ter illustratie wordt het verloop van omzet, koersen, eigen vermogen, netto

winst en dividenden weergegeven.

We zien evenwijdig oplopende historische omzet en netto winst, historisch

oplopend eigen vermogen en constant historisch verloop van de dividenden.

Het actuele verloop van de winst geeft een afname van het groeitempo aan en

daarmee ook van het actuele koersverloop.

Het actuele verloop van de dividenden geeft aan dat het bedrijf de

dividenduitkeringen handhaaft.

Indien u meer wilt

weten over de activiteiten van CoSA, kunt u de voorlopige CoSA-webpagina (klik hier), raadplegen of contact opnemen met de

voorzitter: Jan van der Meulen via e-mail. U kunt zich met hetzelfde

mailadres aanmelden voor het ontvangen van informatie, zoals de wekelijks

verschijnende CoSA-nieuwsbrief en voor het verkrijgen van toegang tot de voor

CoSA-leden beschikbare Europese CoSA/SSG-verzameling. |

|

|

|

|

|

|

|

Financiële

positie pensioenfondsen verslechterd |

Bron: DNB, Statistisch Nieuwsbericht 29

januari 2019

|

Vrijwel alle pensioenfondsen zagen hun financiële positie in het vierde

kwartaal van 2018 verslechteren. Dat kwam door wereldwijd forse dalingen op

aandelenmarkten en dalende rentes.

Het vermogen van de Nederlandse pensioenfondsen nam daardoor af met EUR 46

miljard naar EUR 1.328 miljard, terwijl de verplichtingen toenamen met EUR 40

miljard tot EUR 1.286 miljard.

Dat blijkt uit cijfers die pensioenfondsen aan toezichthouder De Nederlandsche

Bank hebben verstrekt

Dekkingsgraad

pensioenfondsen met 7 procentpunt gedaald naar 103,3%

De dekkingsgraad, de graadmeter voor de actuele financiële positie van

pensioenfondsen, daalde door al deze ontwikkelingen van 110,3 procent aan het

einde van het derde kwartaal naar 103,3 procent aan het einde van het vierde

kwartaal (zie grafiek 1). |

De

voor kortingen op pensioenen relevante beleidsdekkingsgraad (het gemiddelde van

de laatste twaalf maanddekkingsgraden) daalde voor de sector als geheel met 0,6

procentpunt naar 108,4 procent. Dat ligt weliswaar boven de wettelijk vereiste

minimum beleidsdekkingsgraad van 104,2 procent, maar verhult dat het merendeel

van de deelnemers pensioenaanspraken heeft bij een fonds met een aanzienlijk

lagere beleidsdekkingsgraad.

grafiek 1

Bij meerderheid deelnemers

voldoet pensioenfonds niet aan minimum beleidsdekkingsgraad

Net zoals eind 2017 heeft het merendeel van de actieve, gewezen en

pensioengerechtigde deelnemers een pensioenaanspraak bij een pensioenfonds dat

een beleidsdekkingsgraad heeft die onder het wettelijk vereiste minimum ligt

(zie grafiek 2).

grafiek 2

Eind 2018 waren 3,5 miljoen actieve, 4,9 miljoen gewezen en 2,0 miljoen

pensioengerechtigde personen deelnemer bij een pensioenfonds waarvan de

beleidsdekkingsgraad niet aan de wettelijke minimumeis voldeed. Dat zijn 63%

van alle actieve deelnemers, 50% van alle gewezen deelnemers respectievelijk

59% van alle pensioengerechtigde deelnemers.

Meer informatie

Voor dit bericht is

gebruik gemaakt van de volgende statistieken:

|

|

|

|

|

|

|

|

Somberheid

is weer terug |

Bron: Corné van Zeijl, Actiam

|

|

|

Corné van Zeijl

Corné van Zeijl is analist en strateeg bij ACTIAM. |

Daarnaast

is hij een graag geziene beurscommentator bij onder meer RTL Z en BNR en

schrijft hij columns voor verschillende media. Zijn opleiding heeft hij aan de

Haagse Hogeschoold gevolgd.

|

De

somberheid is weer terug. In januari was men wel enthousiast en dat heeft goed

uitgepakt.

De AEX steeg met 6,7%. Dat is stevig.

De speciale vraag gaat over de economie.

De experts verwachten een terugval van de economische groei, maar geen recessie.

Qua aandelenkeuzes is ING weer eens top 1 favoriet.

En Altice staat zoals zo vaak bovenaan bij de floppers.

Het enthousiasme onder de experts voor januari heeft heel goed uitgepakt. De

AEX ging met maar liefst 6,7% omhoog. Voordat u magische voorspelkrachten aan

deze groep met experts gaat toekennen, ook voor december 2018 was men erg

enthousiast en u weet hoe deze maand is verlopen.

Met deze stijging is de december daling meer dan goed gemaakt. Januari 2019 is

daarmee bijna de beste januari maand ooit. Het moet alleen januari 1984 voor

laten gaan. Dat record zal niet snel gebroken worden, want toen gingen de

koersen met 17,3% omhoog.

|

Voor

februari verwacht 30% van de ondervraagden een stijging van de AEX, terwijl 37%

van een daling uitgaat. Ergo het pessimisme is weer terug. Over de winsten had

men niet veel te vertellen. Maar de huidige kwartaalberichten zijn dan ook

redelijk in lijn der verwachting. De economie behoort tot de belangrijkste

zorgen.

6 maands outlook neutraal

Voor de wat langere termijn is men neutraal. Ook hier was 30% positief gestemd,

maar het percentage pessimisten was lager; 27%.

Speciale maandvraag, Hoe

denkt u over de economie?

Deze maand ging de speciale vraag over de economische vooruitzichten. Deze

worden steeds een beetje somberder. We hebben de experts dan ook de vraag

voorgelegd wat nu? Maar liefst 54% denkt dat het in Europa een periode van

mindere economische groei gaat worden. Maar geen recessie. Tenminste 15% van de

geënquêteerden verwacht dat wel. 13% denkt dat als Brexit en de

handelsbesprekingen goed zijn afgelopen, dat we dan weer een stuk zonniger

tegen de economie aankijken. En 18% denkt dat huidige terugval vooral door

eenmalige factoren komt.

Goede maand voor expert

keuzes

De aandelenkeuzes waren goed in januari. Alleen Unilever viel bij de verwachte

toppers erg tegen. Met een min van 2% was het het slechtste aandeel in de AEX.

Maar de overige namen in het lijstje deden het allemaal prima. Bij de floppers

was er ook één uitzondering, Arcelor Mittal met een plus van 11%. Pers saldo

stegen de toppers met 7,8% terwijl de floppers met slechts 6,8% in koers

groeiden.

ING favoriet en Altice weer

niet

Voor de komende maand staat zowaar ING weer eens op nummer 1. Alle ellende van

het afgelopen jaar lijkt vergeven en vergeten. Op nummers twee staat Shell. De

experts denken dat het effect van de mooie cijfers nog even doorlopen.

Altice staat wederom bovenaan bij de floppers. Daar staat het de laatstee

maanden bijna onafgebroken. Hoewel nu met wat minder overtuiging. Net na Altice

komen KPN en Randstad. KPN waarschijnlijk omdat de overnamegeruchten welllicht

verdampen en Randstad om het een cyclisch gevoelig bedrijf is.

Er deden deze maand 70

beleggingsexperts aan de enquête mee.

|

|

|

|

|

|

|

| Hcc

Beleggen

interessegroep Computerbeleggersgroep-ZH |

|

Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. |

| Wij komen 9 keer per jaar

bijeen. Afwisselend

in Berkel & Rodenrijs en Delft. |

| Klik hier voor meer info Contactadres: janroozenburg@kpnplanet.nl |

|

|

|

|

|

|

|

Waarom

actieve fondsen zo weinig succes hebben |

Bron: Robert van den Oever, Morningstar

|

Actief fondsbeheer is een lastig vak.

Data van Morningstar laten zien dat actieve belegggingsfondsen in Amerikaanse

aandelen tegenwoordig veel minder vaak hun benchmark verslaan dan vroeger.

Morningstar onderzoekt hoe dat komt. Stijlverschillen tussen fondsen werken

vaak niet: de verschillen tussen rendementen van verschillende stijlen worden

steeds kleiner.

Actieve belegggingsfondsen in Amerikaanse aandelen zijn tegenwoordig veel

minder succesvol in het verslaan van hun benchmark dan vroeger. De data van

Morningstar tonen dat onomstotelijk aan, zo zullen we in dit artikel laten zien. |

Er

liggen drie belangrijke redenen aan deze ontwikkeling ten grondslag, analyseert

Jeffrey Ptak, Morningstar’s wereldwijde hoofd manager research:

- Fondsen outperformen gemiddeld genomen minder vaak. En

als ze dat al doen, dan is dat met een kleiner percentage.

- De prestaties van de diverse beleggingsstijlen, die

zich onderscheiden op omvang en groei versus waarde, verschillen steeds minder

van elkaar.

- De ‘verkeerde’ stijlen (large-cap en groei) zijn

toonaangevend.

Sommige van die ontwikkelingen zullen mettertijd weer ombuigen, voorspelt Ptak.

Bijvoorbeeld de stijlen small-caps en waarde zullen uiteindelijk weer opveren.

Maar andere trends lijken structureler van aard te zijn. Dat noodzaakt de

fondsaanbieders om hun kosten te heroverwegen, vindt Ptak.

Steeds lastiger

Actief beheer is een lastig vak: de meeste actieve beleggingsfondsen lukt het

niet om hun benchmark te verslaan over een volledige marktcyclus. Dat was

altijd al zo, maar het lijkt erop dat het steeds minder fondsen lukt om te

outperformen.

Dat blijkt uit onderstaande grafiek die laat zien welk percentage actieve

Amerikaanse aandelenfondsen zijn benchmark verslaat (na aftrek van kosten) over

de vijfjaarsperiode van december 1997 tot en met december 2018. De resultaten

van de voortschrijdende perioden zijn nogal wisselend, maar de trend op de

langere termijn is onmiskenbaar dalend:

Wat is er aan de hand? Om dat te ontdekken, moeten we eerst kijken naar het

overrendement vóór aftrek van kosten. Hoe hoger dat is, hoe groter de kans dat

het fonds na aftrek van kosten zijn benchmark weet te verslaan. Ook het

percentage fondsen dat overrendement boekt vóór kosten, vertoont een dalende

trend, zo blijkt uit onderstaande grafiek:

Overrendement krimpt

We gaan nog een stap verder dan dit succespercentage door het overrendement

zelf in beeld te brengen. We kijken wederom naar de vijfjaarsperiode van

december 1997 tot en met december 2018 voor het gemiddelde overrendement in

procenten, voortschrijdend per jaar. De grafiek maakt duidelijk dat het

overrendement vóór aftrek van kosten steeds kleiner wordt:

Volgens sommigen wordt deze ontwikkeling veroorzaakt doordat de concurrentie

toeneemt, waarbij minder vaardige beleggers het actieve universum de rug

toekeren zodat er een beter geoutilleerde en geïnformeerde groep beleggers

overblijft. En dan wordt het die overblijvende partijen steeds moelijker om

zich te onderscheiden, want ze moeten tegen sterkere concurrenten opboksen.

Stijlverschillen verdwijnen

Je onderscheiden in actief beheer kan door een bepaalde beleggingsstijl

consequent door te voeren met als doel om een deel van de markt te bestrijken

dat voor overrendement kan zorgen. Om te kijken of dat ook echt werkt, kunnen

we kijken naar de rendementen van de verschillende beleggingsstijlen.

Ook hier zijn oude adagia gaan schuiven: het onderscheid in rendement tussen de

verschillende stijlen is aan het vervagen. Hoezeer de dispersie tussen de

populaire beleggingsstijlen aan het afnemen is, blijkt uit onderstaande

grafiek. Die geeft de negen segmenten van de Morningstar Style Box weer over de

vijfjaarsperiode december 1997-december 2018:

Het gat tussen de best en slechtst presterende beleggingsstijlen is in de loop

der jaren steeds kleiner geworden. Een andere manier om dit af te beelden is om

het rendementsverschil in procenten per jaar zichtbaar te maken:

Deze ontwikkeling betekent dat actieve beheerders min of meer beroofd worden

van een van hun wapens, namelijk het (deels) uitwijken naar een andere

beleggingsstijl dan die hun hoofdmandaat vormt. Bijvoorbeeld een beheerder van

een actief large-cap aandelenfonds kan tijdelijk voor een deel in small-caps

beleggen als hij goede redenen ziet om daar overrendement te verwachten. Evenzo

kan een beheerder van een fonds in waarde-aandelen een uitstapje maken naar

groei-aandelen als dat loont.

Maar als de stijlrendementen zo weinig van elkaar verschillen als in de

afgelopen paar jaar, dan is er weinig speelruimte voor zulke manoeuvres.

Verkeerde stijl kiezen

Het wordt nog erger, want de uitdagingen voor actieve fondsbeheerders gaan

verder dan alleen dispersie. Voor veel beheerders geldt dat de voor hen

'verkeerde' stijlen de laatste jaren aan kop gaan: large-cap en groei-aandelen.

In de vijfjaarsperiode hebben large-cap aandelen het duidelijk beter gedaan dan

small-caps en de groei-stijl heeft waarde verslagen, zo toont onderstaande

afbeelding:

Stel nu dat een actieve beheerder uitwijkt naar een stijl die anders is dan

zijn mandaat aangeeft. Dat betekent impliciet de verwachting dat de 'eigen'

stijl het slechter zal doen dan andere stijlen (of dat puike aandelenselectie

het nog kan redden). Dat betekent ook dat als die 'eigen' stijl achterblijft

bij andere stijlen, de benchmark van die 'eigen' stijl ook zal achterblijven en

dat het uitstapje naar de afwijkende stijl het verschil gaat maken voor de

beheerder.

Maar ook als de gemandateerde 'eigen' stijl wel de winnaar is, dan is het juist

daardoor lastig om het nog beter te doen dan de benchmark. Hoe dan ook zit de

actieve fondsbeheerder dus in een lastig parket.

Dit alles in acht genomen is het geen verrassing dat beheerders van fondsen in

de stijlen large-cap en groei, die de markt aanvoerden, het moeilijk hebben

gehad met hun streven naar outperformance: ze konden hun benchmark amper

verslaan en hun portefeuilledeel in andere stijlen bleef achter.

Daarom is het niet toevallig dat het succespercentage het kleinst is onder

actieve large-cap groeifondsen. Over de recente voortschrijdende

vijfjaarsperioden is hun succespercentage teruggevallen tot onder de 15%.

Kosten verlagen

Als de trends structureel zijn, dan is er volgens Ptak maar één oplossing:

drastisch in de kosten snijden. Dat doen sommige fondshuizen al wel, maar het

is nog niet genoeg, want de overrendementen vóór aftrek van kosten zijn sneller

gedaald dan de lopende-kostenfactoren. Daardoor komen sommige fondsen in de

niet benijdenswaardige positie dat hun jaarlijkse kosten bijna even hoog zijn

als hun overrendement, en soms zelfs hoger. Dan blijft er weinig aantrekkelijks

over aan de actieve benadering.

Veel fondsen zijn volgens Ptak 'priced to fail'. Met andere woorden: ze zijn zo

duur dat ze niet kunnen renderen. Alleen als ze het mes zetten in hun kosten,

kunnen ze hun predikaat actief waarmaken.

Lees meer:

|

|

|

|

|

|

|

|

What

goes down, goes up |

| Bron: Martin Boer, Florizon |

|

|

Martin Boer

Data analist, ICT specialist en is samen met Erick Erdtsieck oprichter van Florizon.com. |

| Martin

Boer heeft zich na zijn studie Sterrenkunde aan de Rijks Universiteit Groningen

in zijn werk als ICT specialist altijd bezig gehouden met data analyse en

patroonherkenning. De beurs lijkt weliswaar een complex probleem maar bestaat

de praktijk uit kleine behapbare deelproblemen zodra je in staat bent voldoende

afstand te nemen. Dit is een van de pijlers waarop Florizon is gebaseerd. |

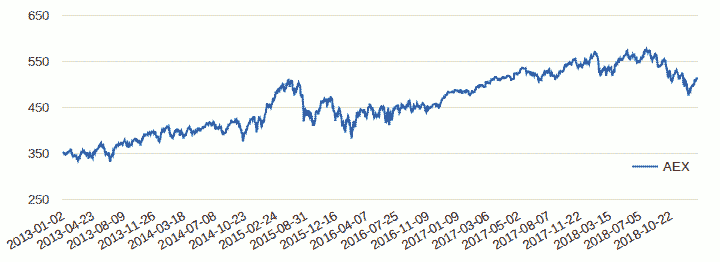

Het thema van het komende HCC symposium is behoorlijk actueel; in december

kregen de beurzen een enorme tik te verwerken.

Voor veel beleggers zal de jaarwinst in enkele dagen verdampt zijn of zelfs tot

verliezen geleden hebben.

Het probleem...

Het probleem voor zowel fundamentele als technische beleggers is dat de focus

normaal op een enkel bedrijf gelegd wordt; de fundamentele belegger bestudeert

het jaarverslag, en de technische belegger kijkt naar de koersgrafiek.

Beide methodieken missen hierdoor informatie over de markt in z'n geheel.

Een oplossing...

Door alle informatie van alle verschillende bedrijven op een grote bult te

gooien en daar rekenkundige modellen op los te laten, zijn we in staat iets te

roepen over de markt in z'n geheel. De grafiek hieronder is hiervan het

resultaat. |

Het marktsentiment: lagere koersen in de AEX geven

betere verwachtingen

Deze grafiek zegt iets over de gemiddelde waardering van aandelen over de hele

markt

heen. Het is dus mogelijk om horizontale lijnen over de grafiek heen te leggen.

Het idee is dat wanneer het sentiment hoger is dan de gekozen waarde we te maken

hebben met een gunstig koopmoment, en als het sentiment lager is dan de gekozen

waarde, de aandelen wereldwijd aan de dure kant zijn, en het dus een minder

gunstig

koopmoment is.

Een belegger die een hekel heeft aan het nemen van risico's zou kunnen

besluiten alleen

aandelen te kopen als het sentiment hoger ligt dan 8,5. Iemand die wel van een

gokje

houdt, zou bijv. 7,5 als waarde kunnen nemen.

Niet zaligmakend...

Helaas is het sentiment niet in staat om de ongelukkige keuzes van Trump of May

te

voorspellen. Zelfs een aartsconservatieve belegger die het sentiment als

leidraad had

genomen, had begin december groot kunnen inslaan, en daar 2 weken later een

enorme

spijt van kunnen hebben. En wie alleen aandelen wil kopen bij een sentiment van

9 of

hoger, krijgt haast nooit een kans om in te stappen.

Desondanks...

Toch heeft een grafiek met het sentiment wel waarde; want de werkelijkheid van

'what

goes down, goes up' bestaat natuurlijk wel, alleen moet je als belegger dan wel

wat geld

achter de hand hebben om op het juiste moment in te stappen.

We zijn nu ruim een maand later en de AEX heeft zich zo'n 10% herstelt ten

opzichte van

de horror kerst. Het sentiment is wat dat betreft toch een waardevolle

indicator.

Ontwikkeling van de

AEX de afgelopen 6 jaar, de opwaartse trend hervat

Wie het vertrouwen had om rond de kerst in te stappen had de afgelopen maand 10%

rendement kunnen halen, zelfs met een redelijk willekeurige portefeuille.

Dit maakt het sentiment een waardevolle aanvulling op andere tools om de juiste

aankoop

en verkoop momenten te kiezen. |

|

|

|

|

|

|

| Hcc Beleggen interessegroep

CoSA |

CoSA, Computerondersteunde Selectie van Aandelen, gebaseerd op fundamentele

analyse van bedrijven. Er wordt primair gekeken naar omzet, nettowinst, eigen

vermogen, dividenden en winst per aandeel om de kwaliteit van een bedrijf te

bepalen. Pas als het bedrijf kwalitatief aan minimum eisen voldoet wordt er

naar de koersen gekeken. |

Indien u

meer wilt

weten over de activiteiten van CoSA, kunt u de voorlopige CoSA-webpagina

(klik hier), raadplegen of contact opnemen met de

voorzitter: Jan van der Meulen via CoSA-L@beleggersonline.nl

U kunt zich met hetzelfde mailadres aanmelden voor het ontvangen van

informatie, zoals de wekelijks verschijnende CoSA-nieuwsbrief en voor het

verkrijgen van toegang tot de voor CoSA-leden beschikbare Europese

CoSA/SSG-verzameling. |

|

|

|

|

|

|

|

Amerikaanse

energiefondsen weer in het vizier |

| Bron: Fred Hendriks,

Beterbeleggendandebank.nl |

|

|

Fred Hendriks Adviseur

(hoog) Dividend Beleggen

en auteur van het boek

“Beter

beleggen dan de bank” |

Fred

Hendriks heeft

carrière gemaakt in managementfuncties bij Amerikaanse

ICT-bedrijven. Daar maakte hij kennis met hoog dividendbeleggen.

Auteur van het boek ‘Beter beleggen dan

de bank’.dat in 2017 enkele

maanden op nummer 1 van de beleggingsboeken stond.

Via www.beterbeleggendandebank.nl

worden beleggers op de

hoogte gehouden en is een

actuele voorbeeldportefeuille beschikbaar. |

Zoals we hebben gezien zijn veel fondsen afgelopen december fors in koers

gedaald, meer door het marktsentiment dan vanwege bedrijfseconomische redenen.

Bedrijven en fondsen veranderen immers niet abrupt van aard wanneer het

sentiment verandert. Maar we hebben er wel mee te maken.

Tegelijk

was 2018 een van de beste dividend jaren ooit voor beleggers in Amerikaanse

hoogdividend-fondsen met gemiddeld een netto dividendrendement van ca 8-12%.

De gedaalde beurskoersen in december boden prima kansen om (extra) in te

stappen met nog hogere dividendrendementen tot gevolg.

Dit geldt met name voor de “echte” hoogdividend-fondsen die onder de

Amerikaanse RIC-wetgeving vallen zoal bijvoorbeeld REIT’s (Real Estate

Investment Trusts).

Dit is ook een van de redenen dat HD-fondsen sneller opveren dan gemiddeld.

Instappen op een lagere koers geeft immers een hoger dividendrendement dus dat

zie je vele Amerikaans beleggers ook doen. |

Mede

hierdoor is de koersdaling van de meest HD-fondsen alweer tenietgedaan en is

het koersverlies vrijwel ingelopen. In mijn boek “Beter beleggen dan de bank”

beschrijf ik alle typen hoogdividend-fondsen. Er bestaan ca. 7 soorten/typen

HD-fondsen. Een van deze typen betreft Amerikaanse MLP’s.

Wat zijn MLP’s?

MLP staat voor Master Limited Partnership. MLP’s zijn bedrijven in de

Amerikaans energievoorziening.

Ze houden zich vooral bezig met energiewinning en met infrastructuur

activiteiten zoals gas/olieopslag, pijpleidingen etc. Amerika kent vele MLP’s,

waaronder talloze “miljarden bedrijven”.

De VS heeft zich ten doel gesteld binnen afzienbare tijd in de eigen

energiebehoefte te kunnen voorzien.

Er zijn op dit moment veel activiteiten gaande in de olie en gasindustrie.

Naast de winning van olie is gastransport, verwerking en opslag van olie en

gasproducten sterk in ontwikkeling. Veel MLPs zijn daarom onderdeel van een

groot energiebedrijf. MLPs betalen vrijwel geen belasting. Daarom wordt van ze

verwacht dat ze het extra kapitaal gebruiken om aan beleggers een hoog dividend

uit te keren. De interesse van beleggers levert flink wat geld op, dat weer kan

worden gebruikt om de energie infrastructuur verder uit te breiden. MLP’s zijn

gevoelig voor schommelingen in de olieprijs.

Van 2002 tot 2015 hebben de MLP’s een rendement van gemiddeld 16 procent per

jaar opgeleverd (koerswinst en dividend). De laatste jaren hebben MLP’s

fors onder druk gestaan. Zo werden ze in 2015 hard getroffen door de sterke

daling van ruw olie. Vele MLP’s moesten dan ook hun financiële structuur

herzien, sommige zijn zelfs verdwenen waardoor er nu minder MLP’s zijn.

Opveren in 2019?

Vrijwel alle analisten de VS zijn het erover eens dat de MLP’s in 2019 gaan

opveren omdat:

- Al “het negatieve” van de laatste jaren al ruimschoots

in de koersen is verwerkt.

- De meeste MLP’s op dit moment financieel veel sterker

zijn dan voorheen

- Er aanzienlijk minder MLP’s over zijn

- Sommigen het dividend in 2018 hebben verlaagd en dus nu

een prima instapmoment creëren voor (hoog) dividendbeleggers

- En...omdat 40 % van de MLP’s het dividend intussen

alweer hebben verhoogd.

Een recent citaat van de beheerder van een van de belangrijkste MLP/ETF’s (Jay

Hatfield) zegt veel:

The public midstream companies including MLPs are

trading at stupid cheap prices.

This is a sector that once it starts to move up and gain investor interest

could easily double over a one to two-year period.

Een voorbeeld van een MLP is

Golar LNG Partners (GMLP)

Golar is een energiebedrijf dat zich richt op alle facetten van LNG, vloeibaar

gas. Men exploiteert LNG-schepen op lange termijncontracten. Daarnaast

ontwikkelt men andere LNG-projecten zoals terminals, pijpleidingen en

opslagfaciliteiten. Op dit moment is het dividendrendement ruim 12%.

Het is dan ook niet verwonderlijk dat MLP’s weer in de schijnwerpers komen bij

zowel particuliere als institutionele beleggers. MLP’s zijn daarom ook

een interessante keus voor inkomensgerichte beleggers die een hoogdividend

wensen en daarnaast een aanzienlijk kans op koerswinst “willen meepakken”.

U ook? |

|

|

|

|

|

|

Focus

AFM-toezicht 2019

|

| Bron: AFM |

De Autoriteit Financiële Markten (AFM)

richt zich in 2019 voor een belangrijk deel op het beheersen van de gevolgen

van brexit voor de Nederlandse kapitaalmarkten.

Mogelijk komt 30 tot 40% van de Europese handel in aandelen en obligaties naar

Nederland.

Een ander belangrijk speerpunt is het voorkomen van onverantwoord

gebruik van technologie en data als gevolg van de voortschrijdende

digitalisering van financiële dienstverlening.

Ook gaat in 2019 extra aandacht

uit naar het tegengaan van witwassen en andere financieel-economische

criminaliteit.

- Toezicht AFM richt zich in 2019 op zeven speerpunten

- AFM bereidt zich voor op verschillende brexit-scenario’s

- Markt moet zich voorbereiden op een no deal brexit

- Aandacht voor onverantwoord gebruik van technologie en

data

- Extra focus op tegengaan financieel-economische

criminaliteit

|

De

AFM houdt risicogestuurd toezicht. Jaarlijks publiceert de

toezichthouder in januari de speerpunten, de bijbehorende

toezichtactiviteiten en de begroting voor het komend jaar in de AFM

Agenda.

Trends en ontwikkelingen

Deze keuze van activiteiten is onder meer gebaseerd op de belangrijkste

trends en bijbehorende risico’s. Een verkenning van deze trends is eind

oktober 2018 gepubliceerd in AFM

Trendzicht 2019.

Naast politieke onzekerheid (met name brexit) zijn dat de

voortschrijdende digitalisering van financiële dienstverlening, en de

rol van de financiële sector in de transitie naar een duurzame

samenleving en economie.

AFM bereidt zich voor op

verschillende brexit-scenario’s

Het toezicht op nieuwe partijen en markten als gevolg van brexit is het

meest in het oog springende speerpunt. De AFM bereidt zich voor op

verschillende brexit-scenario’s. Mogelijk komt 30 tot 40% van de

Europese kapitaalmarkt naar Nederland. Dit geldt zowel voor de

aandelen- als obligatiemarkt.

Dit vraagt niet alleen meer capaciteit

voor het verlenen van nieuwe vergunningen. Er zal ook meer doorlopend

toezicht nodig zijn en het vraagt forse investeringen in IT. Voor de

AFM zal dit significante financiële en operationele gevolgen hebben,

waarvoor door de minister van Financiën financiële ruimte is gecreëerd

om extra capaciteit te werven en de benodigde investeringen te doen.

Markt moet zich voorbereiden

op een no deal brexit

Het is zorgwekkend dat tien weken voordat het Verenigd Koninkrijk de

Europese Unie beoogt te verlaten, er nog steeds grote onzekerheid is

over de voorwaarden. In combinatie met de verdeeldheid in het Britse

parlement, vergroot dit de kans op een no deal brexit. In dat geval

kunnen ondernemingen hun toegang tot de Britse financiële markten

verliezen, is de continuïteit van de effectenhandel en internationale

bank- en verzekeringsdiensten onzeker, en blijft de uitbesteding naar

Britse partijen niet zonder meer mogelijk.

Het is daarom belangrijk dat

financiële instellingen zich actief voorbereiden op een no deal brexit

en waar nodig hun voorbereidingen opschalen.

Onverantwoord gebruik van

technologie en data

Het toenemend gebruik van (nieuwe) technologie en data biedt kansen

voor financiële ondernemingen en voordelen voor consumenten, maar

brengt ook risico’s met zich mee. De AFM wil voorkomen dat

marktpartijen onverantwoord gebruikmaken van technologie en data. Zo

worden in 2019 de online beslisomgevingen van verschillende aanbieders

van beleggingsproducten onderzocht.

Ook wordt een verkenning gedaan

naar het toenemend gebruik van (klant)data en de risico’s voor de

solidariteit binnen de verzekeringssector.

Extra aandacht voor

tegengaan witwassen en andere financieel-economische criminaliteit

Afgelopen jaar is opnieuw gebleken dat het vertrouwen in de financiële

sector wordt geschaad als financiële ondernemingen of

accountantsorganisaties, al dan niet bewust, een rol spelen bij

financieel-economische criminaliteit. De AFM streeft ernaar dat

financiële ondernemingen integriteitsrisico’s beheersen en grijpt in

waar nodig.

Zeven speerpunten

De AFM Agenda 2019 bevat in totaal zeven speerpunten. In aanvulling op

bovenstaande zijn dat de aanpak van niet-passende financiële producten,

aandacht voor duurzaamheid in de financiële sector, de aanpak van

marktrisico’s in de kapitaalmarkten, en een duurzame verbetering van de

kwaliteit van accountantscontroles.

Versterken en vernieuwen

toezicht

Binnen de eigen organisatie blijft de AFM investeren in dataverwerking

en analyse.

Met de verwachte toename van het handelsvolume als gevolg

van brexit en het toezicht dat de AFM daarop moet houden, wordt

datagedreven toezicht alleen maar belangrijker.

|

|

|

|

|

|

|

|

Een

gedicht (suggestie van Warren Buffett) |

Bron: Hendrik Oude Nijhuis, Warrenbuffet.nl

|

|

Hendrik Oude Nijhuis

Auteur, oud bestuurslid HCC Beleggen en BSC Duitenberger.

Oprichter Warrenbuffet.nl |

| Hendrik Oude Nijhuis heeft

zich jarenlang verdiept in ‘s werelds

beste beleggers. Hij is medeoprichter van Beterinbeleggen.nl

en zijn bestseller over Warren Buffett is via de website http://www.warrenbuffett.nl/

gratis beschikbaar. Deze column is niet bedoeld als individueel advies tot het

doen van beleggingen. |

Waar de omstandigheden waar bedrijven in werkelijkheid mee te maken hebben

veelal schommelen tussen vrij goed en niet zo goed prijzen beleggers aandelen -

van dezelfde bedrijven (!) - alsof de omstandigheden zouden fluctueren tussen

fantastisch en dramatisch.

Scherpe en vooral ook aanhoudende koersdalingenvormen een emotionele beproeving

voor beleggers.

Een berg aan zorgen

De situatie nu - eind 2018 - is eigenlijk niet eens zo anders dan die van een

paar maanden geleden, toen aandelen een stuk hoger stonden.

Waar beleggers toen nauwelijks risico's zagen (dat is juist een risico!) is er

nu sprake van een berg aan zorgen.

Zorgen over de economische groei, over de bedrijfswinsten, over het beleid van

de centrale banken en over de handelsoorlog tussen de Verenigde Staten en

China.

|

De

zogeheten berg der zorgen bestaat verder uit onder meer onzekerheid rondom de

Brexit, Italiaanse begrotingsperikelen en de sociale onrust in Frankrijk. En

wellicht dat inmiddels ook het scherpe fluctueren van de aandelenmarkten zelf

aan de berg van zorgen kan worden toegerekend.

Op de beurs kan het stoplicht ieder moment van groen in rood veranderen, zonder

op oranje te staan.

Ik weet niet of aandelen het komende jaar zullen stijgen of dalen, laat staan

wat er op nog kortere termijn gebeurt. Maar de aanzienlijke berg van zorgen,

aantrekkelijke waarderingen en recordbedragen besteed aan de inkoop van eigen

aandelen stemmen ons eerder optimistisch dan pessimistisch.

Het gedicht

Wanneer aandelenmarkten sterk dalen zoals recent doen beleggers er volgens

Buffett verstandig aan een aantal regels uit het gedicht "If..." van de Britse

dichter Rudyard Kipling (1865 -1936) te lezen, zo stelt Buffett in zijn meest

recente jaarverslag:

If...

If you can keep your head when all about you are

losing theirs...

If you can wait and not be

tired by waiting...

If you can think - and not

make thoughts your aim...

If you can trust yourself

when all men doubt you...

Yours is the Earth and

everything that's in it.

Vrij vertaald:

Als...

Als je je hoofd erbij kunt houden wanneer iedereen

om je heen de kluts kwijtraakt...

Als je kunt wachten zonder

het wachten beu te worden...

Als je kunt denken - en

niet gedachten maken je doel is...

Als je je zelfvertrouwen

niet verliest wanneer iedereen aan je twijfelt...

Zal heel de wereld zich aan

jou onthullen.

|

|

|

|

|

|

|

| Hcc Beleggen interessegroep

Noordbeleggen |

groep Noordbeleggen

is

gestart in maart 2006 rond het beleggingsprogramma Vestics.

Inmiddelszijn wij verder gegaan in de boeiende wereld van het beleggen.

Zo doen we onze beleggingen op individuele basis en komen zo'n vijf keer per

jaar bijeen. Het zijn 'interactieve' bijeenkomsten waarin nieuwtjes en

ervaringen onder het genot van een kopje koffie worden uitgewisseld.

Naast het bespreken van het vaste onderwerp: de 'echte' portefeuille, komen ook

onderwerpen als: ervaring met broker software, handelssystemen, indicatoren,

werking van opties/turbo's enz aan bod.

Met als rode draad:

- Selecteren van Aandelen.

-

Selecteren van Opties.

-

Werking en selectie van Turbo's - Selecteren van Beleggingsfondsen

Benieuwd? Kom kom gerust een keer kijken of het iets voor je is. Mail voor meer

info naar Ben

Rietveld |

|

|

|

|

|

|

|

HCC

Beleggen bestuur zoekt nieuwe leden. |

Wat doe jij met je geld?

En met je vrije tijd?

HCC!beleggen is voortdurend op zoek naar actieve

vrijwilligers.

Op dit

moment zoeken we dringend

leden die willen plaatsnemen in het bestuur.

Ben jij een enthousiaste belegger en wil je ook wat doen voor onze

vereniging? Meld je dan aan via het

bestuur of de redactie

van HCC!beleggen.

Wat wil je doen?

Er is behoefte aan vrijwilligers die zich met verschillende zaken

willen bezighouden. Zo zoeken we mensen die graag in het bestuur

willen plaatsnemen, symposia en andere bijeenkomsten organiseren,

verschillende redacteuren voor diverse werkzaamheden, maar ook zijn

we opzoek naar mensen die graag contacten onderhouden met

bijvoorbeeld leden en/of sprekers/standhouders voor onze

symposia.

Bestuur

Binnen

het bestuur van HCC!beleggen is voortdurend behoefte aan

versterking/vervanging.

We zijn in verband met drukke prive-werkzaamheden en omstandigheden

dringend zijn op zoek naar bestuursleden voor alle functies.

Redacteuren

Ook mensen

die

op regelmatige basis zo’n één à twee uur willen besteden aan het

beoordelen, aanleveren of klaarmaken van artikelen voor onze website

en/of sociale media en de nieuwsbrieven zijn welkom.

Het gaat dan om onder meer

artikelen over economische onderwerpen, specifieke

beleggingsartikelen of andere voor onze leden interessante lezenswaardigheden.

Ook kunt u als redacteur interessante onderwerpen selecteren danwel schrijven,

recenties over

boeken, artikelen en software schrijven of promotie voor onze club verzorgen?.

Die nieuwsbrief moet natuurlijk ook samengesteld worden. Ben je

handig met een computer en heb je een paar uur per maand tijd,

dan kun je je hiervoor aanmelden. Dit kan natuurlijk ook in

combinatie met het leveren van de content voor website en/of

nieuwsbrief.

Contactpersonen

Heb je meer affiniteit met mensen dan met teksten? Wees welkom want

we zijn ook naarstig op zoek naar sociaal bedreven, communicatief

vaardige mensen die contacten met bijvoorbeeld auteurs, sprekers en

standhouders voor

symposia en andere events, maar ook met leden willen onderhouden. Ook hiervoor

wordt

natuurlijk wel interesse in beleggen verwacht.

Heb je zin en tijd ons te helpen, meld je dan aan via het het bestuur van HCC!beleggen |

|

|

|

|

|

|

|

|

| Disclaimer: Deze

publicatie komt tot stand op de redactie van beleggersonline.nl de website van

de HCC IG Beleggen. Noch de mate waarin de berichten, voorgestelde

scenario’s, risico’s en voorspellingen de marktverwachtingen

weerspiegelen, noch de mate waarin zij in de realiteit zullen tot uiting komen,

kunnen worden gewaarborgd. De voorspellingen zijn indicatief. De gegevens in

deze publicatie zijn algemeen en louter informatief. Ze mogen niet worden

beschouwd als beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen en/of de

Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk voor eventuele

verliezen. De waarde van uw beleggingen kan fluctueren, behaalde resultaten uit

het verleden geven geen garantie voor de toekomst. |

|

|

|

inhoudsopgave adverteerders

indien niet

gebruikt - rij mag weg

|

|

|