..

|

|

|

Januari

2019

|

|

|

|

..

|

|

Zet vast in in uw Agenda: 23 maart

2019, 72ste HCC Beleggen symposium in De Bilt

|

|

|

| Symposium

voor de laatste keer !? |

Bron: Frans Schreiber, Voorzitter HCC

Beleggen

|

|

|

Frans Schreiber RBA

Voorzitter HCC

Beleggen,

|

Hij is sinds 1992 lid van HCC beleggen en een

fanatieke belegger met behulp van de computer.

Frans is specialist in het ontwerpen en traden van automatische

handelssystemen sinds 1992.

Opleiding: Faculteit Diergeneeskunde, aan de Universiteit Utrecht.

Register Beleggings Analist, opleiding VU. Seminars TradeStation,

Kaufman, Larry Williams, Schwager, Rafke. Lid van de Nevada Club,

New York. |

Beste leden,

namens het bestuur van onze interessegroep wil ik u

een heel voorspoedig en vooral gezond 2019 toewensen!

Het afgelopen jaar was enerverend jaar, niet

alleen omdat de beurskoersen de weg naar beneden insloegen en Trump

niet langer de beurs omhoog kon twitteren, maar vooral omdat onze

vrijwilligers de afgelopen keer een formidabel symposium hebben

georganiseerd!

De opkomst was op recordhoogte en het rapportcijfer van de

bezoekers was een zeer ruime voldoende. De organisatie had de

inrichting veranderd en dat gaf een veel betere sfeer en

bedrijvigheid. Daarnaast waren er meer standhouders dan voorheen en

waren ook de sprekers van een uitzonderlijk hoog niveau. Chapeau

aan Robert, Cees, Leo, Fred, Jan Anco, Joop en Jos!

|

Er

is

versterking gekomen voor de organisatie van deze dag doordat Cees

en Fred een helpende hand boden, waardoor Jos meer op de

achtergrond kon fungeren en een stapje terug kan doen in de

toekomst. Daarnaast is Ben gestart als webmaster waardoor Leo het iets

rustiger aan kan doen.

Dat gezegd hebbende, toch is er een grote kans dat het komende

72ste symposium het laatste wordt.

Het

bestuur loopt op haar laatste benen. Joop, onze penningmeester, wil zich per

april terugtrekken en zijn functie

neerleggen. Er heeft zich nog niemand gemeld om hem op te

volgen. Daarnaast is de functie van secretaris al meer dan een jaar

vacant.

En ook ik moet mijn functie neerleggen omdat

ik voor mijn werk veelvuldig in buitenland ben en dat laat zich niet

langer combineren met het werk ten behoeve van HCC beleggen.

Kortom, per maart zit de HCC groep beleggen ZONDER dagelijks bestuur en dat

houdt in dat alle activiteiten zullen worden gestopt.

Dat zou erg

jammer zijn, want met name het symposium is altijd een hoogtepunt van het

jaar voor veel leden.

Daarom, zijn er nog leden, die onze groep een warm hart toedragen

en - voor een tijdje - willen plaatsnemen in het bestuur? We doen

een dringend beroep op u!

Met vriendelijke groet,

Frans Schreiber

voorzitter HCC groep beleggen

06 200 13 744

f.schreiber@hccnet.nl

|

|

|

|

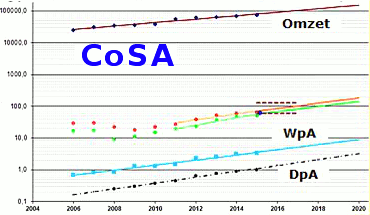

| Hcc Beleggen interessegroep

CoSA |

CoSA, Computerondersteunde Selectie van Aandelen, gebaseerd op fundamentele

analyse van bedrijven. Er wordt primair gekeken naar omzet, nettowinst, eigen

vermogen, dividenden en winst per aandeel om de kwaliteit van een bedrijf te

bepalen. Pas als het bedrijf kwalitatief aan minimum eisen voldoet wordt er

naar de koersen gekeken. |

Indien u

meer wilt

weten over de activiteiten van CoSA, kunt u de voorlopige CoSA-webpagina

(klik hier), raadplegen of contact opnemen met de

voorzitter: Jan van der Meulen via CoSA-L@beleggersonline.nl

U kunt zich met hetzelfde mailadres aanmelden voor het ontvangen van

informatie, zoals de wekelijks verschijnende CoSA-nieuwsbrief en voor het

verkrijgen van toegang tot de voor CoSA-leden beschikbare Europese

CoSA/SSG-verzameling. |

|

|

|

|

|

|

|

2018,

een rampjaar voor aandelen |

Bron: Ronald Kok, Analist

|

|

|

Ronald Kok (RBA)

Financieel analist, entrepeneur en uitgever van o.a. Analist.nl |

| Na zijn

economie opleiding aan de

Erasmus Universiteit Rotterdam, VBA aan de VU Universiteit van Amsterdam

bleef hij zich verder specialiseren w.o. EFFAS , en focust hij zich nu

vooral op financiële analyse en de praktische toepasbaarheid van

beleggingsstrategieën. Zijn aandachtsgebieden zijn vooral de Amerikaanse

en Europese aandelen. Daarnaast focust Ronald zich ook op

derivatenstrategieën, asset-allocatie en

risicomanagement. |

Het jaar 2018 gaat te boeken als een jaar van winstnemingen na jaren van vrij

forse koersstijgingen.

Het gemiddelde mondiale aandeel koerst dit jaar ruim 8,8 procent lager

exclusief het eventueel ontvangen dividend. De Griekse hoofdaandelen waren dit

jaar de grootste verliezers in Europa.

Het gemiddelde aandeel in Athene verloor ruim 28 procent. Andere grote

verliezers waren de beurzen van Warschau, Parijs, Italië en Finland. De

Russische aandelen waren dit jaar met een verlies van 4,1 procent relatief

gezien de besten.

Ajax aan kop in NL

Het gemiddelde Nederlandse aandeel verloor in 2018 ruim 10,6 procent

hetgeen net iets slechter is dan het gemiddelde.

Grote verliezen waren

er voor onder andere Beter Bed, BE Semiconductor (na jaren van extreme

koerswinsten), Wessanen, PostNL en Kendrion.

Bij de winnaars op het

Damrak zien we Ajax (vooral door de transfers en de successen in

Europa), Basic-Fit, Ahold Delhaize en Wolters Kluwer.

|

Geen extreme uitslagen in de

VS

In New York zagen we bij de blue chips niet veel grote negatieve uitschieters

met uitzondering van General Electric dat ruim 59 procent verloor. Andere blue

chips met grote verliezen waren onder andere Kraft Heinz, Philip Morris

International en Goldman Sachs. Bij de winnaars zien we de relatief

defensievere aandelen zoals Merck KGaA & Co., Microsoft, Pfizer en Nike. De

Amerikaanse techaandelen verloren circa 7 procent. Grote verliezen waren er

voor Applied Materials, BlackBerry en Celgene.

Opvallend is dat de winnaars ook hier weinig extremen bevatten. De grootste

winnaars zijn Adobe, Netflix en Amazon zij het met relatief beperkte winsten

van circa 22 procent dit jaar. Echter op langere termijn waren de Amerikaanse

techaandelen extreem lucratief met bijna een vervijfvoudiging sinds 2008 (toen

de beurzen hard in elkaar klapten).

Zelfs internetaandelen omlaag

Het is natuurlijk geen verrassing dat bijna alle sectoren op stevige verliezen

staan in 2018. De offshore aandelen waren met een verlies van ruim 30 procent

de slechtste sector in 2018. Andere slechte sectoren waren de automobielsector,

de telecomsector en de metaalsector.

Opvallend is dat dat zelfs de internetaandelen dit jaar op verlies staan.

Netflix is hier één van de weinige aandelen in deze sector dat in het groen

staat.

De supermarktsector en de voetbalclubs staan dit jaar als enigen op winst. De

supermarktsector won dit jaar een half procentje. De voetbalclubs, wat

eigenlijk niet een echte aandelensector genoemd kan worden, staat dit jaar

bijna 6 procent hoger hetgeen vooral door de winsten van Ajax, Sport Lisboa e

Benfica en Juventus kwam.

Rendementen per sector in

2018

|

|

|

|

|

|

|

Performance

aandelen Amsterdam 2018

|

| Bron: Jan Kolkman, Stockpicker-signaal |

Jan Kolkman,

oprichter van Stockpicker-signaal |

| heeft

tientallen jaren ervaring opgedaan

met de belegging in

aandelen bij een grote beleggingsmaatschappij en hij heeft zich daarna, via

cursussen, symposia en heel veel lezen, gespecialiseerd in technische analyse.

Hij hanteert diverse algemeen gebruikte indicatoren en daarnaast ook signalen

uit eigen koker. |

Hoe is het jaar 2018 geweest voor de aandelen die zijn genoteerd in Amsterdam

en zijn opgenomen in één van de drie indices AEX (de hoofdfondsen), de AMX (de

midkap aandelen) en de AScX (de smallcaps).

We hebben allemaal ondervonden dat de volatiliteit, de beweeglijkheid dus, hoog

was de laatste maanden en dat de aandelen gemiddeld bijna 17 procent zijn

gedaald.

Hoe de performance van de individuele aandelen was is te zien in de bijgaande tabel in de blauwe kolom.

Verder is het interessant te zien hoe de diverse aandelen het gedurende het

jaar hebben gedaan.

Daartoe is ook de hoogste en de laagste koers per individueel aandeel in de

tabel vermeld en diverse verhoudingsgetallen.

|

Onderaan

de lijst vind je ook de indices. Daarbij is opvallend dat die indices gemiddeld

veel minder fluctuatie hebben laten zien, hetgeen bij een oppervlakkige

beschouwing vreemd lijkt.

Dit is echter te verklaren doordat de pieken en de dalen van de individuele

aandelen op heel verschillende tijdstippen zijn neergezet, wat een nivellerend

effect veroorzaakt.

De kolommen "% wijziging Hoog/Laag" respectievelijk "% wijziging

Laag/Hoog" zijn ingevuld aan de hand van de tijdsvolgorde waarin die top

respectievelijk dal is ontstaan, dus of er sprake was van een stijging dan wel

een daling.

Het FD van maandag 31 december vraagt zich af of het jaar 2018 een jaar is om

snel te vergeten. Doordat de koersen zijn gedaald staan ze nu wel op een niveau

dat een flink aantal columnisten niet meer zal jammeren dat de beurs veel te

duur is.

Johan Cruijff zou zeggen: Ieder nadeel heb z'n voordeel. |

|

|

|

| Hcc

Beleggen

interessegroep Computerbeleggersgroep-ZH |

|

Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. |

| Wij komen 9 keer per jaar

bijeen. Afwisselend

in Berkel & Rodenrijs en Delft. |

| Klik hier voor meer info Contactadres: janroozenburg@kpnplanet.nl |

|

|

|

|

|

|

| Lessen

uit de financiële crisis |

Bron: Robert van den Oever, Morningstar

|

De huidige bull-markt op de aandelenbeurzen duurt al meer dan negen jaar. Dat

biedt de mogelijkheid om terug te kijken naar het moment dat de crisis op zijn

diepst was en daar lessen uit te trekken.

Een belangrijke les is dat laag instappen loont, zo bewijzen de cijfers over de

afgelopen negen jaar.

Groot ongeloof zou de belegger ten deel zijn gevallen die in maart 2009 had

durven voorspellen wat sindsdien echt is gebeurd: een fikse bull-markt van dik

negen jaar. Dat leek op dat moment net zo onwaarschijnlijk als wanneer iemand

in september 2017 zou hebben gezegd dat binnen een paar maanden de markt zou

halveren in een stevige correctie. Toch is ook dat echt gebeurd.

Dat laat maar weer eens zien dat beleggers niet op de korte termijn moeten

denken, waarschuwt Dan Kemp, chief investment officer van Morningstar

Investment Management.

Laag instappen

Een belangrijk punt dat de crisis ons heeft geleerd, is de kracht van de

waarderingen waarmee een belegging begint. Met andere woorden: wat het oplevert

om bij lage waarderingen in te stappen. Kijk daarvoor eens naar de

waarderingsmaatstaven op drie ijkmomenten tijdens de crisis en daarna: in

september 2007, zo'n beetje de top van toen, februari 2009 als diepste punt en

nu.

Uit de tabel blijkt dat op basis van de meeste waarderingsmaatstaven de markt

momenteel dichter bij de piek van 2007 ligt dan bij het dieptepunt van 2009.

Hoewel de toekomst uiteraard vol onzekerheid zit, kunnen beleggers wel nadenken

over waarschijnlijkheid van zaken.

De sleutel daarbij is waardering op basis van fundamentals. Dus niet uit angst

wegvluchten van beleggingen, maar bekijken wat een faire waardering is, ook in

het licht van eventuele economische neergang. Pas dan kan de belegger echt

bepalen of er sprake is van overwaardering of onderwaardering. De huidige

aandelenmarkt lijkt aan de dure kant, vindt Kemp.

Misinterpretatie indicatoren

Een andere les is dat de indicatoren voor de gezondheid van de economie en de

financiële markten verkeerd geïnterpreteerd worden. Als we teruggaan naar maart

2007, dan leek het er economisch allemaal florissant uit te zien. Het

maandelijkse bulletin van de Europese Centrale Bank (ECB) uit maart 2007 maakt

gewag van 'een middellange-termijn outlook die gunstig blijft'.

De ECB ziet in het bulletin van toen alle omstandigheden aanwezig voor 'een

solide groei van de economie' en ook een 'sterk momentum' voor zowel de export

vanuit de eurozone als de binnenlandse vraag in de eurolanden. De gunstige

financieringscondities zullen volgens de ECB leiden tot 'aanhoudend sterke

bedrijfswinsten en ook tonemende consumptie en hogere werkgelegenheid'.

Zonder meer een juichverhaal dus, maar hoe anders pakte het korte tijd later

uit. Morningstar's Dan Kemp wil er maar mee illustreren dat het grootste risico

zich soms vlak voor je neus bevindt, zonder dat je het ziet.

Lees meer analyses van Dan Kemp:

- Stevige koersdalingen in oktober: trap niet in de val van de

angst

- Laat je niet afleiden door sentiment: houd koers

|

|

|

|

|

|

|

|

Winst

nemen |

| Bron: Jan Kolkman, Stockpicker-signaal |

Jan Kolkman,

oprichter van Stockpicker-signaal |

| heeft

tientallen jaren ervaring opgedaan

met de

belegging in aandelen bij een grote beleggingsmaatschappij en hij

heeft zich daarna, via cursussen, symposia en heel veel lezen,

gespecialiseerd in technische analyse. Hij hanteert diverse

algemeen gebruikte indicatoren en daarnaast ook signalen uit eigen

koker. |

“Winst nemen, dat doe ik niet meer. Verlies nemen, dat bevalt me

wel.”

Dat zei eens een presentator tijdens een seminar. En, het

belangrijkste: hij boerde heel goed met deze strategie.

Het was

ergens laat in de zomer toen hij op 35 % winst zat !!

Daar was hij

tevreden mee, want er zijn nog zo veel andere dingen waar je je

tijd aan kunt besteden!!

Wat was zijn strategie?

Wanneer hij een aandeel zag met een behoorlijk winstpotentieel, dan

ging hij call opties kopen.

En gelijk na zijn aankoop gaf hij een

trailing stop loss order op voor het geval het onderliggende

aandeel, tegen de verwachting in, zou dalen.

|

Hoeveel verlies je

acceptabel vindt, dat mag

een ieder voor

zichzelf invullen. Wanneer je een heel klein percentage invult, dan

zul je heel veel keren voorzichtigheidshalve verkopen, terwijl de

koers daarna weer vrolijk door stijgt. En als je een groot

percentage invult, dan ben je een behoorlijk deel van je

investering kwijt. Het is dus een kwestie van afwegen wat

naar jouw smaak het beste uitpakt.

Doordat hij geen gewone stop loss order opgaf, maar een trailing

stop loss wist hij te profiteren van de koersstijging die volgde.

Hier een voorbeeld :

| Koers |

Stop

loss |

Trailing

stop loss |

| 80 |

72 |

72 |

| 84 |

72 |

76 |

| 82 |

72 |

76 |

| 90 |

72 |

82 |

| 93 |

72 |

85 |

| 84 |

72 |

85 |

| 65 |

72 |

-- |

Door het opgeven van die trailing stop loss order heeft hij mooi

geprofiteerd van de koersstijging van 80 naar 93, evenals de

belegger die een standaard stop loss order opgaf.

Maar de belegger

met de trailing stop loss order stapte al op 85 uit, terwijl degene

met de gewone stop loss order dat pas op 72 deed.

Zo heeft de laatste maar liefst 21 euro, of 23 procent, verloren

ten opzichte van de hoogste koers, terwijl hij toch opgaf om

maximaal 8 euro kwijt te willen raken.

Door deze manier van werken maak je mooi gebruik

van de stelregel:

|

Cut your losses and let your

profits run.

|

It’s not whether you’re right or wrong that’s

important,

but how much you make

when you’re right and

how much you lose

when you’re wrong

George Soros

|

Hoeveel moet je winnen als je verloren hebt ?

VERLIES

PERCENTAGE |

BEDRAG |

BENODIGD

WINST-PERCENTAGE |

| 0 |

10000 |

0 |

| -5 |

9500 |

5.3 |

| -10 |

9000 |

11.1 |

| -15 |

8500 |

17.6 |

| -20 |

8000 |

25.0 |

| -25 |

7500 |

33.3 |

| -30 |

7000 |

42.9 |

| -35 |

6500 |

53.8 |

| -40 |

6000 |

66.7 |

| -45 |

5500 |

81.8 |

| -50 |

5000 |

100.0 |

| -60 |

4000 |

150.0 |

| -70 |

3000 |

233.3 |

| -80 |

2000 |

400.0 |

| -90 |

1000 |

900.0 |

Je bent misschien van mening dat je als belegger je verlies niet zo

ver laat oplopen, maar het is in de jaren 1929 – 1932 wel gebeurd

dat de Dow Jones Industrial Average daalde van 381 naar 41 punten,

dat is bijna 90 procent.

Zo hebben we ook nog de Nikkei 225, de

Japanse index, die daalde van 38957 in december 1989 naar 6995 in

oktober 2008, wat een daling van 82 procent betekende. En dat zijn

dan indices, gemiddelden van de markt, dus individuele aandelen

zijn nog heel wat meer in waarde gedaald.

Je zegt wellicht, ja dat was vele jaren geleden in Verweggistan.

Dat komt nu en hier niet meer voor.

Vergis je niet, want we hebben

onze eigen AEX van 703 in augustus 2000 naar 217 in maart 2003 zien

dalen. Dat is min 69 procent.

En recenter van 564 in juli 2007 naar

195 in maart 2009. Dat was min 65 procent.

Van die grote dalingen word

je misschien somber gestemd, maar daar is geen reden voor, het is een oproep om

alert te zijn.

|

Want er zijn vele kansen om het op de beurs goed te doen. Ik las

een paar weken geleden een Nieuwsbrief van de bekende columnist

Hendrik Oude Nijhuis en zag een grafiek wat er in aandelen is

gebeurd in de periode van januari 1802 tot december 2013, dus in de

afgelopen ruim 200 jaar.

Die grafiek die laat zien dat wanneer één

van je verre voorvaderen 1 dollar had belegd, en zijn nazaten die

aandelen in portefeuille hadden gehouden, er negen honderd dertig

duizend vijf honderd vijftig dollar van had gemaakt.

Ter vergelijking laat de grafiek ook zien dat obligaties daarbij

ver achterbleven.

De kortlopende stegen van 1 naar 278 dollar en de

langlopende obligaties van 1 naar 1505. Je vraagt je af wat goud

dan wel deed? Dat ging van 1 naar 3,21, dus ruim een

verdrievoudiging.

Het mooie van deze grafiek is dat de cijfers

allemaal zijn gecorrigeerd voor inflatie.

Onthoud wel dat er maar één

plek is waar succes voor werk komt.

En dat is in het woordenboek..

|

|

|

|

|

|

|

|

|

Het

wordt niks met de AEX |

| Bron: Hendrik Oude Nijhuis,

BeterInBeleggen |

|

Hendrik Oude Nijhuis

Auteur, oud bestuurslid HCC Beleggen en BSC Duitenberger.

Oprichter Warrenbuffet.nl |

|

Hendrik Oude Nijhuis heeft

zich

jarenlang

verdiept in ‘s werelds beste beleggers. Hij is medeoprichter van Beterinbeleggen.nl

en zijn bestseller over Warren

Buffett is via de website http://www.warrenbuffett.nl/ gratis

beschikbaar. Deze column is niet bedoeld als individueel advies tot

het doen van beleggingen. |

Af en toe geef ik een presentatie voor beleggers. Bij een

presentatie onlangs gaf ik aan dat een gespreide portefeuille die

bestaat uit aantrekkelijk gewaardeerde kwaliteitsbedrijven na een

daling vaak al vrij vlot - meestal binnen een paar jaar - weer

nieuwe recordstanden bereikt.

Een van de beleggers in de zaal vroeg zich hierop af hoe het dan

eigenlijk zit met de AEX. De Amsterdamse beursindex bereikte rond

de eeuwwisseling een recordstand van iets meer dan 700 punten. En

nog altijd noteert de AEX ruim onder die recordstand (de AEX

noteert momenteel onder de 500 punten).

Geen herbeleggingsindex

Er is vrijwel geen slechtere beursindex denkbaar dan onze eigen

AEX-index. Daarvoor zijn twee belangrijke redenen... |

Eerste

reden is dat de AEX anders dan bijvoorbeeld de Duitse

beursgraadmeter DAX geen herbeleggingsindex is. Op het moment dat

een AEX-bedrijf dividend uitkeert daalt de index. Keert een bedrijf

uit de DAX-index dividend uit dan heeft dat geen invloed op de

stand van de DAX.

Zou het dividend ook bij de AEX meegerekend worden (zoals bij veel

andere beursindices gangbaar is) dan heeft ook de AEX de

recordstanden van weleer inmiddels alweer ruimschoots

overtroffen.

Wijze van samenstelling

De tweede reden waarom de AEX zo’n slechts beursindex is heeft te

maken met de wijze van samenstelling. Dikwijls belanden juist de

populairste - vaak dure - aandelen in de AEX. En die aandelen

krijgen dan ook nog eens een relatief zware weging...

Voor de keuze om een bepaald aandeel in de AEX op te nemen wordt

gekeken naar de handelsomzet. Dit is het aantal verhandelde

aandelen van een bedrijf vermenigvuldigd met de koers. Voor de

weging in de AEX wordt vervolgens vooral afgegaan op de beurswaarde

(het aantal uitstaande aandelen van een bedrijf vermenigvuldigd met

de koers).

Zowel de handelsomzet als de beurswaarde van een bedrijf hangen

sterk samen met de heersende collectieve emoties van beleggers: in

aandelen waarover beleggers enthousiast zijn wordt veel gehandeld

en dergelijke bedrijven hebben doorgaans een stevige waardering (en

daarmee een relatief hoge beurswaarde).

Gevolg van bovenstaande is dat met name de lievelingsaandelen van

het moment in de AEX-index belanden. En dan bovendien nog eens een

relatief zware weging krijgen.

Van vol in tech naar vol in

banken

De samenstellingswijze maakt dat de AEX rond de eeuwwisseling

gevuld kon zijn met een groot aantal overgewaardeerde

techbedrijven: UPC, WorldOnline, KPN, KPNQwest, Versatel en

Getronics. Telkens met een forse weging vanwege de op dat moment

torenhoge beurswaardes.

Een aantal jaar later zijn juist banken en verzekeraars als ING,

ABN AMRO, Fortis en Aegon zwaar vertegenwoordigd in de AEX. In 2007

bestond de AEX als de enige effectenbeurs ter wereld voor ongeveer

de helft uit banken en verzekeraars. Juist, exact aan het begin van

de kredietcrisis...

Op dit moment is het niet zo dat de AEX opnieuw voor de helft uit

een bepaalde sector bestaat. Maar opgemerkt is wel dat vier

bedrijven in de AEX - Royal Dutch Shell, Unilever, ING en ASML -

samen goed zijn voor meer dan de helft van het gewicht. De andere

21 bedrijven in de AEX - waaronder Philips, Ahold en Heineken -

zijn tezamen goed voor minder de helft van het gewicht.

Omdat de AEX geen herbeleggingsindex is alsook vanwege de wijze van

samenstellen zal het nog wel even duren voordat de recordstanden

van weleer gepasseerd worden. Daar als belegger al te zeer op

focussen is weinig zinvol, veel beter trekt u uw eigen

plan...

|

|

|

|

| Hcc Beleggen interessegroep

Noordbeleggen |

groep Noordbeleggen

is

gestart in maart 2006 rond het beleggingsprogramma Vestics.

Inmiddelszijn wij verder gegaan in de boeiende wereld van het beleggen.

Zo doen we onze beleggingen op individuele basis en komen zo'n vijf keer per

jaar bijeen. Het zijn 'interactieve' bijeenkomsten waarin nieuwtjes en

ervaringen onder het genot van een kopje koffie worden uitgewisseld.

Naast het bespreken van het vaste onderwerp: de 'echte' portefeuille, komen ook

onderwerpen als: ervaring met broker software, handelssystemen, indicatoren,

werking van opties/turbo's enz aan bod.

Met als rode draad:

- Selecteren van Aandelen.

-

Selecteren van Opties.

-

Werking en selectie van Turbo's - Selecteren van Beleggingsfondsen

Benieuwd? Kom kom gerust een keer kijken of het iets voor je is. Mail voor meer

info naar Ben

Rietveld |

|

|

|

|

|

|

| Gemiddeld

zijn de beleggingsexperts erg voorzichtig voor 2019 |

Bron: Corne van Zeijl, Actiam

|

|

|

Corné van Zeijl

Corné van Zeijl is analist en strateeg bij ACTIAM. |

Daarnaast

is hij een graag geziene beurscommentator bij onder meer RTL Z en BNR en

schrijft hij columns voor verschillende media. Zijn opleiding heeft hij aan de

Haagse Hogeschoold gevolgd.

|

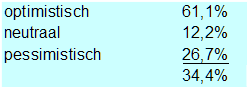

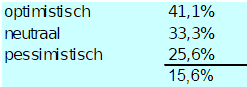

De gemiddelde verwachte AEX stand is slechts 502, dat is een stijging van

2,9%.

1/3 van de ondervraagden verwacht overigens een daling.

Vorig jaar was men ook erg bescheiden, maar met een 10,4% koersdaling was dat

niet bescheiden genoeg.

De experts verwachten in 2019 het meeste van Galapagos en ASML.

En erg weinig van Altice. Maar liefst 27 experts kozen dat aandeel als

slechtste aandeel van 2019.

De keuzes van afgelopen jaar waren overigens uitstekend.

|

Matig enthousiasme voor 2019

De experts in de ACTIAM enquête waren voor 2018 uitermate bescheiden met hun

AEX verwachtingen. Men ging uit van een stijging van slechts 2,5%. Dat was

daarmee een van de laagste verwachtingen sinds deze enquête van start is gegaan

in 1994.

Maar die bescheidenheid was nog niet bescheiden genoeg. De AEX is op 487,88

2018 uitgegaan.

Dat betekent een koersverlies van 10,4%. Daarmee heeft Nederland het in

Europees perspectief niet eens zo heel slechts gedaan.

Het is de 26e keer dat deze jaar enquête wordt gehouden. In deze 26 jaar is de

AEX slechts 6x lager geëindigd. De experts hebben ooit 1x een daling verwacht

en dat voor 1999. Men vond toen de waardering wat overmatig, maar dat ging tot

in 2000 nog veel verder omhoog.

Er was één expert die dacht dat AEX naar 487 zou gaan. Zijn commentaar een jaar

geleden:

“De jarenlange bullmarkt in aandelen komt in de 2e

helft van 2018 ten einde.”

Hij ontvangt zo snel mogelijk bericht.

2019 verwachting 502

Voor 2019 verwacht men een stijging tot iets boven de 500 punten. 501,95 om

precies te zijn.

Dat is een verwachte stijging van slechts 2,9%. De mediaan ligt op 517 punten.

Ongeveer 1/3 denkt dat de AEX in 2019 lager zal eindigen (vorig jaar was dat

1/5).

25 mensen gaan er van uit dat de AEX boven de 550 komt op oudejaarsdag. Drie

profs gaan er zelfs van uit dat de AEX met een 6 zal beginnen.

De meeste experts verwachten dat er in 2019 veel politieke onzekerheid (die

lijkt me makkelijk), meer bewegelijkheid in de koersen, een continue lage

rente, hoewel wellicht een tikje hoger dan nu en minder economische groei zal

komen.

Veel zal natuurlijk afhangen van hoe Brexit zal verlopen en belangrijker, hoe

de handelsbesprekingen tussen de US en China zullen eindigen. Ook denken

diverse experts dat de markt wel even uitgeziekt is.

Gezien de extreme daling in de waardering van de AEX kan ik me die redenering

voorstellen.

De koers/winstverhouding van de AEX is het afgelopen jaar gedaald van 16,3 naar

11,7. Dat is een vrij extreme afwaardering.

Aandelen toch favoriet

Qua beleggingscategorie gaat de overgrote meerderheid er van uit dat je toch in

aandelen moet beleggen. Maar liefst 65% denkt dat aandelen het meest zullen

opleveren. Cash is tweede.

Er waren maar twee experts die voor de optie obligaties zijn gegaan.

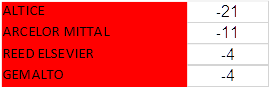

Goede aandelenkeuzes voor 2018

De keuzes over 2018 hebben het relatief goed gedaan. De top aandelen zijn met

9,6% gedaald. Dat is iets beter dan de AEX. Maar de flopaandelen waren ook echt

flopaandelen. Deze zijn gemiddeld 17,8% in waarde gedaald. Er zaten bij de

floppers maar liefst drie aandelen bij die meer dan 30% van hun waarde

verloren.

De beste keuze was geweest: Ahold long +20%, ING short -39%. Deze combinatie

had één persoon, maar dan precies andersom. De winnaar van 2018 had Wolters

Kluwer long +19% en Unibail short -36%. Nummer 2 had Vopak long +9% en Arcelor

Mital short -33%.

Voor 2019 zijn de toppers :

Galapagos en ASML strijden om de eer van het meest populaire aandeel van 2019.

Beide aandelen hebben het afgelopen jaar ook al redelijk gedaan. Galapagos is

2% gestegen in een rode beurs en het verlies op een aandeel ASML was slechts 5%

gedaald.

Galapagos stond vorig jaar ook al op nummer 1. De lijst wordt vervolmaakt met

KPN, ING en AEGON. Deze laatste twee aandelen haalden vorig jaar ook de toppers

lijst.

En van Altice kunt u maar beter afblijven. Maar liefst 27 deelnemers denken dat

dit het slechtste aandeel van 2019 gaat worden. 6 denken er overigens van, dat

het best nog wel een positief kan verrassen. De lijst wordt vervolmaakt met

Arcelor Mittal, RELX en Gemalto. Dit laatste aandeel wordt vooral door

pessimisten gekozen. Er mag overigens van uit worden gegaan dat zowel Altice

als Gemalto eind van het jaar niet meer in de AEX index zitten.

ASML favoriet voor januari

Voor de januari zijn overigens dit de volgende keuzes. De keuzes van afgelopen

maand deden het niet zo goed. De floppers stegen per saldo met 8,7% terwijl de

floppers met 7,6% naar beneden gingen.

Januari belooft een goede maand te worden.

Voor januari is men aardig optimistisch. Maar liefst een dikke 60% verwacht een

mooie stijging in januari.

Ook voor het komende halfjaar is het optimisme eindelijk weer een beetje terug.

Overigens druppelen er nog steeds antwoorden binnen. Dus u kunt dit het beste

zien als de flash versie enquête. Deze uitslagen zijn gebaseerd op 90

antwoorden.

Ik wens u alle goeds voor het komende jaar. Veel plezier, geluk en gezondheid.

Met vriendelijke groet,

Corne van Zeijl

|

|

|

|

|

|

|

|

De

beleggingswens voor 2019 |

Bron: Tjerk Smelt,

Indexus

|

|

|

Tjerk Smelt

DSI Beleggingsadviseur bij Indexus. |

| Tjerk

schrijft

regelmatig over diverse beursgerelateerde onderwerpen en maakt

dagelijks de vertaalslag van uitgangspunten en doelstellingen naar

een verantwoorde beleggingsportefeuille. Meer weten over

indexbeleggen? Download

gratis ons eBook ‘ETF, Theorie &

Praktijk’ |

Als belegger heb je altijd wat te wensen. Rendement is nooit

rendement genoeg, kosten zijn altijd te hoge kosten en risico is

altijd teveel risico.

Hoe vaak je niet hoort: ‘U mag mijn vermogen

beleggen wanneer u mij 6% per jaar kunt garanderen, en dan mag u de

rest zelf houden!’.

Tja, u begrijpt, die gesprekken moet je zo kort mogelijk houden.

Als belegger mag je zeker wat te wensen hebben, daarvoor ga je

immers beleggen, maar het moet wel reëel blijven.

Beleggen betekent

het hogere risico accepteren om kans te hebben op meer. En ‘meer’ ,

is het meerdere van de spaarrente.

Maatschappelijk

verantwoord

Naast de gebruikelijke, bovengenoemde wensen komt er de laatste

jaren steeds vaker een toevoeging: maatschappelijk verantwoord

beleggen.

‘Maar, dan moet het niet ten koste gaan van het

rendement.’

|

Wie dit als eerste op de

kaart heeft gezet

is onbekend, maar je

wordt er nu mee doodgegooid. Wanneer je de radio aanzet blijkt elke

huis-tuin-en-keukenbank tegenwoordig super duurzaam te zijn en

super duurzaam te beleggen.

De ene partij is de grootste, de andere de eerste, de volgende

beste, de gang naar de bank met de groene stempel is overbodig

geworden. Duurzaam is de nieuwe norm. Of toch niet?

Het mooie van duurzaam beleggen is dat de essentie van het

beleggen: een goed rendement neerzetten met een passend risico

tegen acceptabele kosten, een beetje naar de achtergrond is

verdreven. De pitch ligt op het thema duurzaam, met af en toe de

toevoeging dat het niet veel extra hoeft te kosten, dat het niet

ten koste hoeft te gaan van het rendement. In een jaar als 2018

komt dat niet slecht uit.

De transparantie van de duurzame portefeuille is een stuk lager dan

simpelweg een MSCI-World of AEX. De vergelijking is lastiger te

maken van goed en slecht. Rendement of geen rendement, in ieder

geval heb je goed gedaan voor mens en milieu en dat is zeker wat

waard.

Controversiële wapens in de

reguliere index

Op dit moment is er een lobby gaande van beleggers die de

indexaanbieders sommeert om producenten van controversiële wapens

te weren uit de reguliere indices. Dat zou een mooie ontwikkeling

zijn! Dan zou een belangrijke reden om ‘duurzaam’ te gaan beleggen

automatisch gerealiseerd worden. Veel beleggingsproducten volgen

toch grotendeels de toonaangevende indices en sowieso het

indexbeleggen groeit en groeit. Wanneer deze lobby tot resultaat

leidt is de volgende stap de tabaksindustrie weren, daaropvolgend

de sterk vervuilende industrie, de kinderarbeid, et cetera, et

cetera. Alle reguliere indices worden zo vanzelf 100% duurzaam. En

wat is dan de norm? Beleggen!

De wens voor 2019

De wens kan dan gewoon weer teruggaan naar de kosten, de risico’s

en de rendementen. In de tussentijd groeit het aantal mogelijkheden

van ‘duurzaam’ beleggen vrolijk door. Door de groeiende interesse,

door het groeiend belegd vermogen en de toegenomen concurrentie

zijn de kosten sterk omlaag gegaan. Het verschil in kosten van de

reguliere indexbeleggingen met de duurzame indexbeleggingen mag

bijna geen naam meer hebben. En extra mogelijkheden om bijvoorbeeld

het valutarisico of de volatiliteit af te dekken komen bij bosjes

op de markt. En dat ook nog allemaal 100% transparant, althans,

wanneer we het over indexbeleggen hebben. Nu de rendementen nog,

dat mag absoluut de wens voor 2019 zijn!

|

|

|

|

|

|

|

|

Hoog

Dividend, de basis in mindere tijden |

| Bron: Fred Hendriks,

Beterbeleggendandebank.nl |

|

|

Fred Hendriks Adviseur

(hoog) Dividend Beleggen

en auteur van het boek

“Beter

beleggen dan de bank” |

Fred

Hendriks heeft

carrière gemaakt in managementfuncties bij Amerikaanse

ICT-bedrijven. Daar maakte hij kennis met hoog dividendbeleggen.

Auteur van het boek ‘Beter beleggen dan

de bank’.dat in 2017 enkele

maanden op nummer 1 van de beleggingsboeken stond.

Via www.beterbeleggendandebank.nl

worden beleggers op de

hoogte gehouden en is een

actuele voorbeeldportefeuille beschikbaar. |

We hebben met gemengde gevoelens het jaar 2018 achter ons gelaten.

Dit keer zagen we niet de vrij gebruikelijke positieve eindejaars-

rally, maar een forse negatieve op vrijwel alle beurzen

wereldwijd.

Het jaar 2018 was ook een van de meest roerige jaren m.b.t.

beleggen in bepaalde typen Amerikaanse fondsen met als dieptepunt

de zogenaamde Pripps-verordening.

Hierdoor kunnen Europeanen

voorlopige geen Amerikaanse ETF’s en Closed end Funds (CEF’s) meer

kopen via Europese Brokers. Daarvoor moet u een Amerikaanse Broker

inschakelen, hoewel ook dat niet meer zo eenvoudig is.

Amerikaanse

brokers zijn immers kopschuw geworden voor Europese klanten. Ook de

nieuwe privacywetgeving heeft daaraan bijgedragen.

Veel fondsen zijn de laatste tijd op een overdreven wijze in koers

gedaald, meer door het marktsentiment dan vanwege

bedrijfseconomische redenen. |

Er

zijn talloze aanleidingen voor de recente koersdalingen zoals de angst voor

verdere

rentestijgingen, handelsoorlogen, Brexit, olieprijzen en een

“shut-down” van de Amerikaanse overheid.

Geldt dan toch het spreekwoord “men lijdt het meest door het lijden dat men

vreest”? ... Ik denk het wel.

Bedrijven en fondsen veranderen immers niet abrupt van aard wanneer het

sentiment verandert. Maar we hebben er wel mee te maken.

Veel fondsen zijn de laatste tijd op een overdreven wijze in koers

gedaald, meer door het marktsentiment dan vanwege

bedrijfseconomische redenen. Er zijn talloze aanleidingen

voor de recente koersdalingen zoals de angst voor verdere

rentestijgingen, handelsoorlogen, Brexit, olieprijzen en een

“shut-down” van de Amerikaanse overheid. Geldt dan toch het

spreekwoord “men lijdt het meest door het lijden dat men vreest”?

Ik denk het wel.

Bedrijven en fondsen veranderen immers niet abrupt van aard wanneer

het sentiment verandert. Maar we hebben er wel mee te maken.

(Hoog) Dividend compenseert in

mindere tijden.

Langzamerhand lijkt dividendbeleggen ook in Nederland meer aandacht

te krijgen. Logisch, omdat alle geleerden het er wel over eens zijn

dat dividend een belangrijk aspect is bij beleggen, zo niet het

belangrijkste.

Wanneer u (al vele jaren) belegt in Amerikaanse fondsen die onder

de “RIC-wetgeving” vallen (zogenaamde RIC-Fondsen) dan heeft u

altijd een hoog dividendrendement kunnen behalen van wel 8-12 % per

jaar netto. RIC-fondsen zijn immers verplicht om 90% van hun winst

aan de aandeelhouders te betalen in de vorm van (hoog) dividend. In

ruil betalen deze fondsen in de VS geen winstbelasting. Let wel;

het gaat hier om duizenden grote gerenommeerde fondsen en bedrijven

die dagelijks op de Amerikaanse beurzen verhandelbaar zijn. Een

voorbeeld van een type RIC-fonds is de zogenaamde Real Estate

Investment Trust (REIT).

REIT’s staan erom bekend dat ze hoog en veelal voorspelbaar inkomen

produceren waarvan het meeste dividendinkomen is. REIT’s zijn

daarom veiliger dan een gemiddeld aandeel. REIT’s genereren inkomen

vanuit lange termijn huur-, of financiële contracten. Ze bieden

daarom meestal een significant hoger dividend dan gemiddeld.

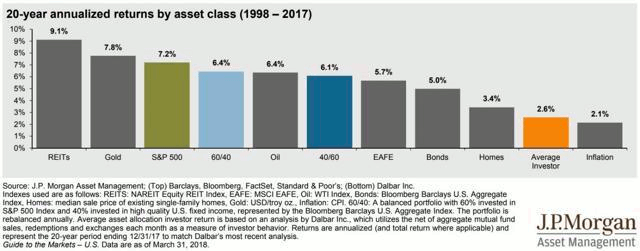

Onderstaand plaatje van Morgan Stanley toont de zogenaamde “Asset

Classes” en hun rendement gedurende de laatste 20 jaar. In dit

plaatje staat de “asset class “REIT” ruimschoots aan kop vanaf 1998

met een rendement van ruim 9% per jaar.

Kwalitatief goede REIT’s (en andere typen RIC-fondsen) vormen dus

een goede basis voor uw portefeuille in goede en slechte

tijden.

Wanneer u belegt in Amerikaanse hoogdividend-fondsen wordt

eventueel koersverlies dus ruimschoots beperkt of zelfs te niet

gedaan. Het koersverlies, dat men in mindere tijden lijdt, wordt

dan bijna volledig gecompenseerd door het ontvangen (netto)

dividend. Wanneer u al meerdere jaren (hoog) dividend ontvangt

vanuit uw portefeuille, dan is de huidige correctie op de beurzen

niet plezierig maar financieel gezien minder een probleem. De

afgelopen jaren hebben HD-beleggers immers kunnen genieten van

koerswinsten + dividenden, die ruimschoots compenseren voor de

daling in 2018.

Gelukkig gaan correcties altijd voorbij en de aandelenprijzen

zullen weer herstellen. Dat is sinds 1950 al bijna 40 keer zo

gegaan.

Stabiel dividendjaar

2018

Voor beleggers in Amerikaanse Hoog Dividend fondsen was 2018 een

uiterst stabiel dividendjaar is. Van de fondsen die wij volgen,

zijn de meeste dividenden constant gebleven of zelfs gestegen. Een

aantal fondsen heeft zelfs een extra eindejaars-dividenduitkering

betaald.

M.a.w. over de dividendinkomsten in 2018 hebben beleggers weinig te

klagen.

Instapmoment met (nog) hoger dividend? Dalende beurskoers bieden

prima kansen om in te stappen met nog hogere dividendrendementen.

Dit geldt met name voor REIT’s maar ook voor andere typen

hoogdividend-fondsen. Ook voor preferente aandelen (prefs) geldt

dit, die overigens vrijwel altijd blijven schommelen rond hun basis

uitgiftekoers van meestal 25$ en een (hoog) vast dividend geven.

Mocht u dus nog willen meeliften met hogere dividendrendementen en

waarschijnlijk op termijn opverende koersen, dan is dit uw kans. U

zult dan wel uw focus moeten verleggen van koersbewegingen naar

stabiel (Amerikaans) dividend, het zogenaamde

inkomensgericht-beleggen. De Amerikaanse dividendcultuur is immers

volledig onvergelijkbaar met de onze maar kan op termijn veel

lucratiever uitpakken. Omschakelen is voor velen wel even wennen

maar op termijn slaapt u er veel beter van. |

|

|

|

|

|

|

|

HCC

Beleggen bestuur zoekt nieuwe leden. |

Wat doe jij met je geld?

En met je vrije tijd?

HCC!beleggen is voortdurend op zoek naar actieve

vrijwilligers.

Op dit

moment zoeken we dringend

leden die willen plaatsnemen in het bestuur.

Ben jij een enthousiaste belegger en wil je ook wat doen voor onze

vereniging? Meld je dan aan via het

bestuur of de redactie

van HCC!beleggen.

Wat wil je doen?

Er is behoefte aan vrijwilligers die zich met verschillende zaken

willen bezighouden. Zo zoeken we mensen die graag in het bestuur

willen plaatsnemen, symposia en andere bijeenkomsten organiseren,

verschillende redacteuren voor diverse werkzaamheden, maar ook zijn

we opzoek naar mensen die graag contacten onderhouden met

bijvoorbeeld leden en/of sprekers/standhouders voor onze

symposia.

Bestuur

Binnen

het bestuur van HCC!beleggen is voortdurend behoefte aan

versterking/vervanging.

We zijn in verband met drukke prive-werkzaamheden en omstandigheden

dringend zijn op zoek naar bestuursleden voor alle functies.

Redacteuren

Ook mensen

die

op regelmatige basis zo’n één à twee uur willen besteden aan het

beoordelen, aanleveren of klaarmaken van artikelen voor onze website

en/of sociale media en de nieuwsbrieven zijn welkom.

Het gaat dan om onder meer

artikelen over economische onderwerpen, specifieke

beleggingsartikelen of andere voor onze leden interessante lezenswaardigheden.

Ook kan je als redacteur interessante onderwerpen selecteren danwel schrijven,

recenties over

boeken, artikelen en software schrijven of promotie voor onze club verzorgen.

Die nieuwsbrief moet natuurlijk ook samengesteld worden. Ben je

handig met een computer en heb je een paar uur per maand tijd,

dan kun je je hiervoor aanmelden. Dit kan natuurlijk ook in

combinatie met het leveren van de content voor website en/of

nieuwsbrief.

Contactpersonen

Heb je meer affiniteit met mensen dan met teksten? Wees welkom want

we zijn ook naarstig op zoek naar sociaal bedreven, communicatief

vaardige mensen die contacten met bijvoorbeeld auteurs, sprekers en

standhouders voor

symposia en andere events, maar ook met leden willen onderhouden. Ook hiervoor

wordt

natuurlijk wel interesse in beleggen verwacht.

Heb je zin en tijd ons te helpen, meld je dan aan via het het bestuur van HCC!beleggen |

|

|

|

|

|

|

|

|

| Disclaimer: Deze

publicatie komt tot stand op de redactie van beleggersonline.nl de website van

de HCC IG Beleggen. Noch de mate waarin de berichten, voorgestelde

scenario’s, risico’s en voorspellingen de marktverwachtingen

weerspiegelen, noch de mate waarin zij in de realiteit zullen tot uiting komen,

kunnen worden gewaarborgd. De voorspellingen zijn indicatief. De gegevens in

deze publicatie zijn algemeen en louter informatief. Ze mogen niet worden

beschouwd als beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen en/of de

Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk voor eventuele

verliezen. De waarde van uw beleggingen kan fluctueren, behaalde resultaten uit

het verleden geven geen garantie voor de toekomst. |

|

|

|