|

Nieuwsbrief van HCC Beleggen. Website:

http://www.beleggersonline.nl

|

|

..

|

|

|

Februari

2018

|

|

|

|

..

|

|

Zet vast in uw agenda:

70ste HCC Beleggen

Symposium,

De Bilt, 28 april 2018

|

|

|

|

HCC!beleggen

zoekt dringend leden die mee willen helpen het komend symposium te

organiseren

|

|

|

|

|

|

|

Visie

op valutarisico |

Bron: Beterinbeleggen, Hendrik Oude

Nijhuis

|

|

Hendrik Oude Nijhuis

Auteur, oud bestuurslid HCC Beleggen en BSC Duitenberger.

Oprichter Warrenbuffet.nl |

|

Hendrik Oude Nijhuis

heeft zich

jarenlang

verdiept in ‘s werelds beste beleggers. Hij is medeoprichter van

Beterinbeleggen.nl

en zijn bestseller over Warren

Buffett is via de website http://www.warrenbuffett.nl/ gratis

beschikbaar. Deze column is niet bedoeld als individueel advies tot

het doen van beleggingen. |

Afgelopen jaar daalde de dollar zo'n 15% ten opzichte van de euro.

Als gevolg hiervan profiteerden Europese beleggers maar beperkt van

de opmars van de Amerikaanse aandelenbeurzen in 2017.

Waarom niet afdekken?

Zelf beleg ik regelmatig in bedrijven die in de Verenigde Staten

beursgenoteerd zijn en een vraag die ik van meerdere beleggers

ontvangen heb is waarom ik het valutarisico niet afdek.

De vraag impliceert dat het valutarisico niet is afgedekt maar dat

is goed beschouwd eigenlijk wel het geval...

De bedrijven die ik als veelbelovende beleggingen beschouw zijn

vaak wereldwijd actief maar in de Verenigde Staten beursgenoteerd.

Daalt de dollar dan ten opzichte van andere valuta dan zorgt enkel

dit voor een hogere omzet en winst, in dollars gerekend. Dit

vertaalt zich in stijgende koersen en de dollardaling verklaart dan

ook deels de opmars van de Amerikaanse beurzen afgelopen jaar.

Bij multinationals die in Europa beursgenoteerd zijn vragen

beleggers zich vaak helemaal niet af hoe al dan niet rekening te

houden met valutarisico's. En eigenlijk is dat best vreemd. Een

bedrijf als Koninklijke Ahold Delhaize bijvoorbeeld behaalt ruim de

helft van de omzet (en de winst) in de Verenigde Staten...

Communicerende vaten

Zoals koersen van multinationals ogenblikkelijk reageren op

valutaschommelingen geldt iets soortgelijks voor de gehele

economie. Ook op macroniveau is namelijk sprake van een dergelijk

communicerende vaten-effect.

Daalt de dollar stevig ten opzichte van de euro dan stuwt dat de

Amerikaanse export terwijl de Amerikaanse import erdoor afgeremd

wordt. De hogere economische groei die het gevolg is maakt

investeren in de Verenigde Staten extra aantrekkelijk en dat zorgt

voor een tegengestelde beweging waarbij juist de dollar aan kracht

zal winnen ten opzichte van de euro.

Waar aandelenbeurzen vanwege waardecreatie bij de onderliggende

bedrijven gestaag opwaarts tenderen is iets soortgelijks bij de

wisselkoersverhouding tussen belangrijke valutaparen als de euro en

de dollar niet het geval. Hier is zoals gesteld sprake van een

communicerende vaten-effect waarbij noch de euro noch de dollar

voortdurend zal verzwakken.

Ten tijde van de introductie van de euro in 1999 kon onze huidige

munt worden ingeruild voor US $ 1,17 wat ongeveer gelijk is aan de

huidige wisselkoers. Overigens werd in oktober 2000 het historische

dieptepunt van 0,82 dollar per euro bereikt. Een aantal jaren later

was de euro bijna dubbel zoveel waard: in juli 2008 kon een euro

worden ingeruild voor US $ 1,60.

Zelf dek ik valutarisico’s zoals al gesteld niet actief af. Daarmee

vermijd ik enerzijds de kosten die daarmee samenhangen maar geldt

anderzijds wel dat ik van valutafluctuaties soms enige tijd

voordeel heb en op andere momenten juist weer nadeel. Over een

langere periode bezien veronderstel ik echter vanwege het

communicerende vaten-effect dat de invloed van valutaschommelingen

op het rendement beperkt zal zijn.

Valutakoersen laten zich op korte termijn overigens nauwelijks

voorspellen (er is vrijwel geen zakenbank die de stijging van de

euro afgelopen jaar had voorzien). Ik meen er dan ook vooral

verstandig aan te doen simpelweg goed gespreid te beleggen in

mooie, winstgevende bedrijven wanneer ze aantrekkelijk gewaardeerd

zijn. En tussentijdse valutaschommelingen? Die neem ikzelf

eigenlijk gewoon voor kennisgeving aan...

|

|

|

|

|

|

|

| Hcc

Beleggen

interessegroep Computerbeleggersgroep-ZH |

|

Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. |

| Wij komen 9 keer per jaar

bijeen. Afwisselend

in Berkel & Rodenrijs en Delft. |

| Klik hier voor meer info Contactadres: janroozenburg@kpnplanet.nl |

|

|

|

|

|

|

|

Winnaars

aandelenscreeners verslaan winnaars ETF’s |

| Bron: Ronald Kok,

Analist.nl |

|

|

Ronald Kok (RBA)

Financieel analist, entrepeneur en uitgever van o.a. Analist.nl |

| Na zijn

economie

opleiding aan de Erasmus Universiteit Rotterdam, VBA aan de

VU Universiteit van Amsterdam bleef hij zich verder

specialiseren w.o. EFFAS , en focust hij zich nu vooral op

financiële analyse en de praktische toepasbaarheid van

beleggingsstrategieën. Zijn aandachtsgebieden zijn vooral de

Amerikaanse en Europese aandelen. Daarnaast focust Ronald zich ook

op derivatenstrategieën, asset-allocatie en

risicomanagement. |

Wie de krant openslaat en leest over de discussie tussen actief en

passief zal zich ongetwijfeld afvragen waarom er überhaupt nog

zoveel actieve fondsen bestaan. Onderzoeken van onder andere Dow

Jones Indices laten zien dat op 5-jaarsbasis ruim 80 procent van de

actieve fondsen het slechter doet dan de passieve fondsen.

Dus ja ook, wij zijn zeker van ETF ’s maar we moeten ook de

voordelen van actief beheer via aandelenscreeners niet

onderbelichten. In dit artikel kijken we naar de verschillen tussen

de beste ETF ’s en de beste aandelenscreeners.

Actieve fondsen desastreus

We zien hier onder de percentages van de actieve fondsen dat het

slechter deed dan hun benchmarks. Op 1-jaarsbasis zien we al dat

ruim de helft van de actieve fondsen het slechter doet dan hun

passieve ‘evenknies’.

Als we in de tabel verder naar rechts kijken zien we de percentages

underperformances nog verder oplopen.

Op 10-jaarsbasis zien we vooral bij de meer ontwikkelde (en dus

efficiëntere) markten de percentages zelfs de 100 procent naderen.

Dat betekent dus dat op de langere termijn er praktisch geen

beleggingsfondsen zijn die het beter doen dan hun benchmarks.

Dus ja dit onderstreept nog maar eens onze voorkeur voor ETF

’s.

Bron: S&P Dow

Jones

Indices

We zien hier boven de percentages van de actieve fondsen dat het

slechter deed dan hun benchmarks. Op 1-jaarsbasis zien we al dat

ruim de helft van de actieve fondsen het slechter doet dan hun

passieve ‘evenknies’. Als we in de tabel verder naar rechts kijken

zien we de percentages underperformances nog verder oplopen. Op

10-jaarsbasis zien we vooral bij de meer ontwikkelde (en dus

efficiëntere) markten de percentages zelfs de 100 procent naderen.

Dat betekent dus dat op de langere termijn er praktisch geen

beleggingsfondsen zijn die het beter doen dan hun benchmarks. Dus

ja dit onderstreept nog maar eens onze voorkeur voor ETF ’s.

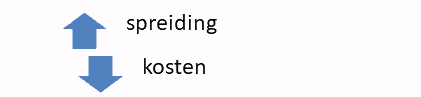

Maar zijn ETF ’s dan

zaligmakend?

Niets is 100% zaligmakend in de beleggingswereld maar ETF ’s

benaderen het toch zeker wel. U heeft met ETF ’s zeer lage kosten

en een hoge spreiding. Dit zijn juist de ingrediënten die een

belegger nodig heeft.

De voordelen van ETF ’s:

Sterke voorkeur gelijk

gewogen

maar die zijn er juist zo weinig

Wanneer we echter naar het totale spectrum aan ETF ’s kijken zien

we helaas een wirwar aan ETF ’s. Er zijn al bijna meer ETF ’s dan

losse aandelen en wordt er in onze ogen dan ook veel te veel

‘gefreeride’ met de goede naam die ETF ’s zeker hebben. Verder zien

we een enorm verschil tussen de rendementen van de

marktkapitaalsgewogen en de gelijk gewogen ETF ’s. Bij de

marktgewogen ETF ’s wegen vooral de grote bedrijven zwaar en bij de

gelijk gewogen ETF wegen alle aandelen (ongeveer) evenveel. We zien

dat gelijk gewogen ETF ’s het op de langere termijn fors beter

hebben gedaan dan hun marktkapitaalsgewogen collega’s. Dit komt

vooral door het feit dat de kleinere aandelen bij de gelijk gewogen

ETF net zo zwaar wegen als de grootsten. Historisch zien we dat

juist de kleinere aandelen hogere rendementen hebben. Een klein

bedrijf kan immers veel makkelijker qua omzet verdubbelen dan een

groter bedrijf.

Uiteraard zijn de risico’s van de kleinere aandelen wel weer hoger

maar dit wordt door een hoge spreiding (lees ruim 30 aandelen) goed

bestreden. Het grote probleem zit hem echter in het feit dat er nog

amper gelijk gewogen ETF ’s zijn. In de VS is dit aantal wel hoger

(zie hier bijvoorbeeld de Guggenheim S&P 500 ETF die het al

jaren beter doet dan de klassieke marktkapitaalsgewogen S&P 500

index, VFB-schrijver Etienne Verhelle duidde mij hier op). Verder

zien we dat de gemiddelde rendementen van de in Europa actieve ETF

’s relatief summier zijn: op 5-jaars basis ligt het gemiddelde

rendement op +4,5% (bron:

ETF .com). We moeten opmerken dat er helaas nog geen

veel langere rendementsperiodes voor ETF ’s zijn want de het gros

ervan bestaat amper een paar jaar. Die +4,5% is dus weliswaar

positief maar steekt nog steeds schril af tegen die van de beste

aandelenscreeners.

Beleggers moeten in onze ogen dus op zoek naar 3 dingen:

- lage kosten

- hoge spreiding

- gelijk gewogen beleggen

Nu deze combinatie in ETF -land nog erg lastig is te vinden komen

we dus uit bij de aandelenscreeners.

Veel aandelenscreeners nog

beter

dan ETF ’s

Beleggers die zo min mogelijk willen doen raden wij daarom ook

zeker portefeuilles met ETF ’s aan. Beleggers die echter meer

willen en dit dan ook op een verantwoorde manier willen doen raden

wij aan om zelf ETF ’s te maken op basis van aandelenscreeners.

Hiermee bedoelen we dus dat beleggers op basis van de meest

relevante beleggingscriteria aandelen koopt en deze zelf beheert.

De voorwaarde hierbij is om echter zeker een stuk of 30

verschillende aandelen te kopen. Want niemand kan de toekomst

voorspellen (ook superbelegger Warren Buffett kocht bedrijven die

later failliet zijn gegaan). Het grote voordeel van spreiding moet

u dus absoluut gebruiken.

Winnaars

aandelenscreeners

In de tabel hier boven ziet u de rendementen op de langere termijn

voor de beste aandelenscreeners voor de Amerikaanse, Europese en

Russische aandelen.

U ziet in de 2e kolom van links de gemiddelden per jaar staan. We

zien dat deze tussen de 15 en circa 30 procent lagen. De criteria

van de hier vermelde aandelenscreeners zijn vooral gebaseerd op de

klassieke ‘value’ criteria.

Voorbeelden hiervan zijn de koers/winst-verhouding, het

dividendrendement, de boekwaarde, omzetgroei, schuldgraden,

kastroom per aandeel et cetera.

U ziet hier bijvoorbeeld onderaan het mandje KW 5-10 staan. Dit

mandje bevatte jaarlijks puur de aandelen met

koers/winst-verhoudingen tussen de 5 en de 10. 1 maal per jaar werd

het mandje opnieuw herzien en als een aandeel niet meer aan het

criteria voldeed ging het er uit. Dit mandje leverde tussen 2004 en

2017 ruim 16 procent per jaar op (inclusief

dividendrendementen).

Opvallend is dat het mandje met de aandelen met de hogere

koers/winst-verhoudingen juist slechter scoorde; dat mandje leverde

circa 3 procent per jaar op. Hier uit blijkt maar weer dat op de

langere termijn waarderingen van aandelen absoluut relevant

zijn.

Natuurlijk zijn de rendementen in de tabel maar historische

gemiddelden en zeggen deze weinig over de toekomst. Maar dito geldt

natuurlijk ook voor de gemiddelde ETF -rendementen. De 0-waarden in

de tabel staan voor het feit dat er in dat jaar geen aandelen aan

de criteria van het aandelenmandje voldeden.

Als we op de website ETF .com bij de ETF -winnaars kijken dan is er

in Europa niet één ETF te vinden die op 5-jaarsbasis jaarlijks meer

dan 20 procent scoorde. We tonen hier de Europese ETF ’s die de

afgelopen 5 jaar minimaal 10 procent per jaar opleverden. Van het

totale ETF -spectrum op ETF .com zijn er maar 13 ETF ’s die aan

deze eis hebben voldaan. Het gemiddelde van de 5-jaars winnaars lag

op gemiddeld 13 procent per jaar.

Winnaars ETF ’s

We zien dus dat de beste aandelenscreeners het een stuk beter

hebben gedaan: +20% voor de beste aandelenscreeners versus + 13%

voor de beste ETF ’s. Natuurlijk is dit vrij arbitrair want we

keken alleen naar de winnaars en zegt het verleden niet zoveel over

de toekomst. De vergeleken periodes zijn echter wel vrij behoorlijk

(bij de aandelenscreeners zijn het de resultaten vanaf 2004).

Actief beleggen dus niet

dood

Onze conclusie is dat het dus zeker mogelijk is om op een vrij

gedegen manier met een beperkt risico het beter te doen dan de

bijna altijd goed scorende ETF ’s. Essentieel is natuurlijk dat u

weinig transacties doet maar wel een grote spreiding aanhoudt. Dit

zijn natuurlijk de speerpunten van de ETF ’s. En deze aanpak kan

natuurlijk alleen maar bij buy & hold strategie. Concluderend

raden wij beleggers dus aan om breed gespreide portefeuille aan te

houden met aandelen die zijn geselecteerd op basis van de meest

succesvolle aandelencriteria. |

|

|

|

|

|

|

|

Lindt

& Sprüngli |

| Bron: Jan Kolkman,

Stockpicker-signaal, 23 januari 2018 |

Jan Kolkman,

oprichter van Stockpicker-signaal |

|

heeft tientallen jaren ervaring opgedaan

met de

belegging in aandelen bij een grote beleggingsmaatschappij en hij

heeft zich daarna, via cursussen, symposia en heel veel lezen,

gespecialiseerd in technische analyse. Hij hanteert diverse

algemeen gebruikte indicatoren en daarnaast ook signalen uit eigen

koker. |

- Wordt Lindt & Sprüngli overgenomen

?

- Nestlé aast al jaren op een overname van

Lindt & Sprüngli, maar wil geen

vijandig bod uitbrengen

- Nestlé heeft sinds vorig jaar een nieuwe

topman,

die waarschijnlijk meer focust

kernactiviteiten

- Nestlé heeft recent de snoepgoed-divisie in

Amerika

verkocht,

maar zegt daarbij dat de chocolade-activiteiten

buiten de Verenigde Staten niet worden

afgestoten

Citaat uit het Financieel

Dagblad

van woensdag 17 januari 2018:

“Het Zwitserse

levenmiddelenconcern Nestlé heeft zijn zoetwarendivisie in de

Verenigde Staten voor 2,8 miljard dollar verkocht aan Ferrero, de

Italiaanse branchegenoot doe vooral bekend is van de merken Nutella

en Kinder, (maar ook van Mon Cheri, Tic Tac en Ferrero Rocher-

JK).

De verkoop is de eerste grote desinvestering van Nestlé sinds

topman Mark Schneider vorig jaar het roer overnam. Het Zwitserse

concern wil zich voortaan toeleggen op gezondere en sneller

groeiende productgroepen als koffie, mineraalwater en

diervoeding.

Nestlé benadrukte de chocoladebelangen buiten de Verenigde Staten

niet te zullen verkopen. Ook stelde het de Amerikaanse

levensmiddelenmarkt in bredere zin niet de rug te zullen

toekeren.”

Geschiedenis

Het is allemaal begonnen in 1845 in de Marktgasse in Zürich,

Zwitserland in een klein patisserie winkeltje. David

Sprüngli-Schwarz en zijn zoon Rudolf probeerden toen iets nieuws:

ze besloten om chocolade te maken, meer specifiek vaste chocolade

wat de laatste trend uit Italië was. Tot dan kenden mensen

chocolade enkel als een drank.

Het nieuwe chocolade product werd al snel populair en tegen 1870

hadden ze al meerdere winkels geopend in Zürich en voerden ze hun

producten reeds uit naar andere Europese landen en zelfs naar

India.

In 1898 werd de publieke “Chocolat Sprüngli AG’ opgericht om

voldoende middelen te verzamelen om daarmee verder te kunnen

groeien en een jaar later in 1899 kochten ze van Rodolphe Lindt

zijn chocoladefabriek, zijn merk alsook de geheime productie

recepten.

Zo werd Chocoladefabriken Lindt

& Sprüngli AG geboren.

Dit was een belangrijke stap want Rodolphe Lindt had in 1879 het

unieke ‘conchage’ proces ontwikkeld wat er toe leidde dat de

chocolade een zacht smeltende textuur kreeg wanneer het gegeten

werd.

In het het zelfde jaar 1899 werd eveneens de eerste steen gelegd

van een compleet nieuwe fabriek net buiten Zürich in Kilchberg,

waar tot op de dag van vandaag nog steeds de Zwitserse Lindt

chocolade gemaakt wordt.

In de jaren die volgden groeide het succes van het merk sterk.

Lindt chocolade werd geëxporteerd naar alle landen in de wereld.

Maar het is pas vanaf de jaren 70 dat dankzij enerzijds verdere

innovatie en kwaliteitsverbeteringen, en anderzijds het oprichten

van eigen businessunits en nieuwe productiesites in Frankrijk,

Duitsland, Italië en de Verenigde Staten de internationale groei

een hoge vlucht nam.

Vandaag is Lindt & Sprüngli erkend als wereldleider in het luxe

chocolade-segment met een uitgebreide selectie van producten in

ruim honderd landen. Gedurende het ruim 170-jarig bestaan is het

merk uitgegroeid tot één van de meest innovatieve en creatieve

chocolademakers met zes productiesites in Europa, twee in de

Verenigde Staten en verkooporganisaties in vier continenten.

Indien u meer informatie wilt weten, zie dan ook op www.lindt.com

Dit was voor mij aanleiding te denken dat Nestlé, die al jarenerg

begerig kijkt naar de Zwitserse chocoladefabrikant Lindt &

Sprüngli, een bod zou kunnen uitbrengen voor een totale overname.

Uit betrouwbare bron heb ik enige jaren geleden al eens vernomen

dat Lindt & Sprüngli maar één blijk van welwillendheid hoeft te

geven en dat Nestlé een bod uitbrengt. Te meer omdat Nestlé

benadrukt chocoladebelangen buiten de Verenigde Staten niet te

zullen verkopen, brengt mij op die gedachte.

Wanneer je een grafiek bekijkt, dan zie je in een top van 6300 in

het najaar 2015 en een top van 5950 in het voorjaar 2017 een

dalende weerstandslijn, terwijl een stijgende steunlijn kan worden

getekend langs de dalen van 4900 in het najaar 2016 en 5250 in de

zomer 2017. Daaruit ontstaat een symmetrische driehoek, waar de

koers moest uitbreken. Eenvoudig door het voortschrijden van de

tijd. Nou dat heeft-ie gedaan, de koers bereikte een top van ruim

6000, dat wil zeggen een fractie hoger dan de tweede top in de

dalende weerstandslijn.

Om een aandeel Lindt & Sprüngli te kopen moet al het lieve

sommetje van 70.000 Zwitserse Franken neertellen. Je zou ook een

belang kunnen nemen door PartizipationsScheine (PS) aan te

schaffen, die een kleine 6000 Franken kosten. Maar voor wie die

bedragen nou niet wil inleggen is een mogelijkheid om turbo’s te

kopen.

Er is een turbo long met een stoploss niveau van 4527 (ISIN:

DE000CE6CBE4) en de ander met een stoploss van 5127 (ISIN:

DE000CE6E3M1). Ik moet er bij zeggen dat er niet veel handel is in

de turbo’s.

De theoretische koers van een turbo long is te berekenen met de

volgende formule:

Koers van de onderliggende waarde MINUS het financieringsniveau van

de turbo GEDEELD DOOR de ratio MAAL de valuta-koers Zwitserse Frank

/ Euro.

Voor de eerstgenoemde turbo is dat 5870 MINUS 4527 = 1343 / 1000 =

1.343 * 0.848 = 1.14 euro. De meest recente koers is 1.13 euro.

Voor de andere is het 5870 MINUS 5125 = 745 / 1000 = 0.745 * 0,848

= 0.63 euro. De meest recente koers is 62 cent.

Als er een bod komt

Ik neem aan dat als er een bod komt dit toch minstens 7500 Franken

zal zijn. Bij een koers van 7500 is de ene turbo long dan 7500

MINUS 4527 = 2973 GEDEELD DOOR 1000 = 2.973 MAAL 0.848 = 2.52 euro

waard.

En de andere 7500 MINUS 5125 = 2375 GEDEELD DOOR 1000 = 2.375 MAAL

0.848 = 2.01 euro.

Dat zijn niet te versmaden stijgingen van ruim 120 respectievelijk

meer dan 220 procent

|

|

|

|

|

|

|

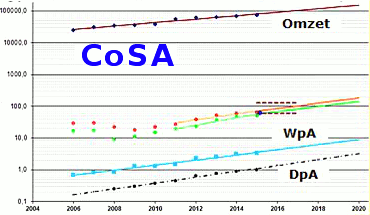

| Hcc Beleggen interessegroep

CoSA |

CoSA, Computerondersteunde Selectie van Aandelen, gebaseerd op fundamentele

analyse van bedrijven. Er wordt primair gekeken naar omzet, nettowinst, eigen

vermogen, dividenden en winst per aandeel om de kwaliteit van een bedrijf te

bepalen. Pas als het bedrijf kwalitatief aan minimum eisen voldoet wordt er

naar de koersen gekeken. |

Indien u

meer wilt

weten over de activiteiten van CoSA, kunt u de voorlopige CoSA-webpagina

(klik hier), raadplegen of contact opnemen met de

voorzitter: Jan van der Meulen via CoSA-L@beleggersonline.nl

U kunt zich met hetzelfde mailadres aanmelden voor het ontvangen van

informatie, zoals de wekelijks verschijnende CoSA-nieuwsbrief en voor het

verkrijgen van toegang tot de voor CoSA-leden beschikbare Europese

CoSA/SSG-verzameling. |

|

|

|

|

|

|

|

Zit

er nog waarde in Amerikaanse aandelen? |

Bron: Robert van den Oever,

Morningstar

|

Met Donald Trump een jaar in in functie als president van de

Verenigde Staten kijkt Morningstar's Dan Kemp naar de Amerikaanse

aandelenmarkt. Die is overgewaardeerd, constateert Kemp, en

hij laat zien waar u als belegger op moet letten.

De Amerikaanse aandelenmarkt is ontzettend divers, en daarom is het

belangrijk om verder te kijken dan alleen de cijfermatige

vaststelling dat Amerikaanse aandelen overgewaardeerd zijn, stelt

Dan Kemp, chief investment officer van Morningstar Investment

Management. Door op een dieper liggend niveau te onderzoeken wat de

fundamentele aantrekkelijkheid is, kunnen we de kansen op rij

zetten op een gevarieerde manier: op basis van omvang, stijl en

zelfs kwaliteit.

Uitgaande van een lange-termijn fundamentele benadering stelt Kemp

vast dat 6 van de 10 sectoren in Amerikaanse aandelen momenteel

overgewaardeerd zijn. Niet verrassend zijn dat de sectoren die

sterk in de belangstelling staan, zoals technologie, maar ook

consumentengoederen, grondstoffen en industrie. De grootste

drijfveren achter de overwaardering zijn hoge winstmarges in

combinatie met hoge koersen in vergelijking tot de kasstromen op

lange termijn.

Had politiek invloed?

Het jaar 2017 werd gedomineerd door politieke gebeurtenissen en

stond in het teken van het eerste jaar van Donald Trumps

presidentschap. Na zijn inauguratie volgde een reeks directieven

die zo’n beetje overal impact op hadden, van immigratie tot handel.

Al in januari vorig jaar vaardigde Trump 17 executive orders uit,

en ruim 50 in totaal gedurende het hele jaar, en dat sloeg de hoop

dat hij zijn extreme campagnebeloften mogelijk toch niet zou

omzetten in daden, de bodem in. Een cynische buitenstaander zou

kunnen zeggen dat Trump zijn eerste jaar als president aanpakte

zoals een zevenjarige aan een marathon zou beginnen. Hoe je ook

denkt over zijn eerste jaar in het Oval Office, Trump is duidelijk

a man on a mission.

Het is dan ook geen verrassing dat politiek een duidelijke invloed

heeft gehad op het sentiment rond de financiële markten. Tegelijk

moeten we ook door die ruis heen kijken, en ons realiseren dat

politiek zelden of nooit invloed heeft op de fundamentele factoren

die de financiële markten drijven, doceert Kemp. Dat betekent dat

actuele aandelenkoersen op grond van sentiment op korte termijn uit

de pas kunnen gaan lopen ten opzichte van hun fundamentals, maar

uiteindelijk zullen ze op lange termijn weer naar het niveau dat

past bij die fundamentals toe worden getrokken.

Kansen in small caps

Veel beleggers denken dat blootstelling aan Amerikaanse aandelen

dient als diversifiëring van de portefeuille of als mogelijkheid om

beter rendement te maken. Door op de snelst groeiende sectoren te

mikken, zoals technologie, of de beroemdste namen zoals Google en

Apple, denken sommige beleggers dat ze er beter uitspringen dan

wanneer ze uitsluitend in lokale aandelen beleggen.

Maar als we die gedachte de maat nemen aan de hand van data, dan

blijkt het niet juist te zijn. Sterker nog, als we uitsluitend naar

de Amerikaanse markt kijken, dan blijken small caps op basis van

waardering aantrekkelijker te zijn dan de technologiereuzen.

Als we dieper in dit segment duiken, dan blijken small cap

techbedrijven nog altijd goed vertegenwoordigd; zij zijn goed voor

zo’n 23% van het stijlsegment small cap groei in de Morningstar

Style Box, het model dat aandelen aan de hand van 9 segmenten

indeelt volgens de criteria omvang (small, mid of large) en stijl

(waarde, groei of een mix daarvan).

Echter, de aantrekkelijkste kansen zijn te vinden in andere

sectoren zoals small cap gezondheidszorg, die goed is voor 19% van

het segment small cap groei. Die is beduidend aantrekkelijker

gewaardeerd in relatie tot de Fair Value.

De dollar

Valuta-effecten zijn een lastige factor als het gaat om beleggen en

het is ook een factor die vatbaar is voor ruis op de korte termijn.

Maar wij hebben geconstateerd dat een van de betrouwbaarste

benaderingen is om de huidige wisselkoers te vergelijken op basis

van pariteit met de aanschafprijs. Op die basis hebben we een reeks

beredeneerde analyses uitgevoerd en vastgesteld dat het Britse pond

nog altijd ondergewaardeerd is ten opzichte van de Amerikaanse

dollar in het licht van de lange termijn, ondanks de recente

aansterking.

Beleggers die bezorgd zijn over plotse dalingen ('drawdowns') die

worden veroorzaakt door valutaschommelingen, kunnen buitenlandse

posities hedgen of hun blootstelling aan lokale beleggingen

vergroten. In dit opzicht moet blootstelling aan opkomende markten

zorgvuldig worden aangepakt, want het kan lastig zijn om te hedgen,

en bovendien zijn opkomende markten valuta bovengemiddeld gevoelig

voor plotse dalingen in tijden van marktstress.

|

|

|

|

|

|

|

|

Voorbij

de Bitcoin hype |

Bron: William Chau, traderacademie.nl

|

Heeft u gehandeld in Bitcoin?

Als u dat gedaan heeft, hoop ik dat u vooral short was en niet

long.

Sinds 10 december 2017 kunnen Bitcoins ook als futures verhandeld

worden op de CME en sindsdien is de Bitcoin zowat de helft in

waarde gedaald.

De top was op 17 december 2017 en Bitcoin haalde toen bijna de

20.000 dollar, maar staat momenteel rond de 11.000 dollar (zie

grafiek). .

Hier had u natuurlijk op kunnen inspelen met de bitcoin futures op

de CME, alhoewel futures geen producten zijn voor beginnende

beleggers en de margins op de Bitcoin futures ook niet mis

zijn.

Om in 1 Bitcoin futures contract te handelen moet u momenteel

omgerekend minimaal zo’n 19.000 Euro in uw beleggingsrekening

hebben staan, maar de opbrengsten/verliezen zijn dan ook flink: een

prijsbeweging van 5 dollar staat gelijk aan 25 dollar.

|

|

William Chau

Actief trader en oprichter van traderacademie.nl |

Na een

carrière in

het bedrijfsleven is William zelfstandig verder gegaan. Hij houdt

zich al jarenlang bezig met traden en heeft hierin diverse

cursussen en opleidingen gevolgd. Zijn methodieken zijn

Marktprofiel en Order Flow. Naast actief traden is zijn passie het

overdragen van deze kennis aan geïnteresseerden. Vanuit deze

gedachte is traderacademie.nl onstaan.

website: traderacademie.nl

|

Dus was u short gegaan rond de top, laten we zeggen rond de 18.000

dollar en was u rustig blijven zitten tot laten we zeggen 12.000

dollar, dan was uw winst dus ( 6.000 / 5 ) x 25 = 30.000

dollar.

Overigens had u dan meerdere uitstapmomenten gehad, maar de eerste

was al op 22 december. Dat zou dan een trade geweest zijn van

tussen de 3 of 6 dagen, afhankelijk van wanneer u short was

gegaan.

Het tweede moment kwam 2 dagen later, het derde op 30 december,

waarna de Bitcoin weer een stuk omhoog schoot, maar sinds 16

januari vertoeft de Bitcoin eigenlijk steevast onder de 12.000

dollar.

En zeg nou zelf, het was wel vrij duidelijk dat de Bitcoin niet

door kon blijven stijgen, dus heeft u deze trade kunnen uitvoeren,

al dan niet met futures, dan feliciteer ik u.

Wat staat de toekomst van de Bitcoin verder te verwachten?

Voorspellingen zijn altijd lastig, maar als je het aan mij vraagt,

zullen we de Bitcoin de komende maanden alleen maar verder zien

dalen. Mede door winstnemingen en opkomst van vele andere

cryptocurrencies zoals Ethereum.

Dat was het weer voor deze keer. Trade veilig en tot de volgende

keer.

Disclaimer: Dit artikel wordt uitsluitend ter informatie

beschikbaar gesteld en vormt geen uitnodiging of aanbod tot het

kopen of verkopen van effecten of andere financiële instrumenten.

De waarde van uw belegging kan fluctueren. In het verleden behaalde

resultaten bieden geen garantie voor de

toekomst.

|

|

|

|

|

|

|

| Hcc Beleggen interessegroep

Noordbeleggen |

groep Noordbeleggen

is

gestart in maart 2006 rond het beleggingsprogramma Vestics.

Inmiddelszijn wij verder gegaan in de boeiende wereld van het beleggen.

Zo doen we onze beleggingen op individuele basis en komen zo'n vijf keer per

jaar bijeen. Het zijn 'interactieve' bijeenkomsten waarin nieuwtjes en

ervaringen onder het genot van een kopje koffie worden uitgewisseld.

Naast het bespreken van het vaste onderwerp: de 'echte' portefeuille, komen ook

onderwerpen als: ervaring met broker software, handelssystemen, indicatoren,

werking van opties/turbo's enz aan bod.

Met als rode draad:

- Selecteren van Aandelen.

-

Selecteren van Opties.

-

Werking en selectie van Turbo's - Selecteren van Beleggingsfondsen

Benieuwd? Kom kom gerust een keer kijken of het iets voor je is. Mail voor meer

info naar Ben

Rietveld |

|

|

|

|

|

|

|

Pessimisme

is terug |

| Bron: Corné van Zeijl,

Actiam |

|

|

Corné van Zeijl

Corné van Zeijl is analist en strateeg bij ACTIAM. |

| Daarnaast

is hij een

graag geziene beurscommentator bij onder meer RTL Z en BNR en

schrijft hij columns voor verschillende media. Zijn opleiding heeft

hij aan de Haagse Hogeschoold gevolgd. |

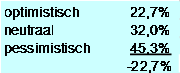

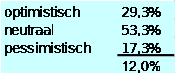

Hierbij de uitslag van de enquête onder beurs experts.

Na een mooie januari maand is het pessimisme weer helemaal

terug.

Dat komt vooral vanwege de rente angst.

Opvallend is dat men voor de 6 maands vooruitzichten nog wel

optimistisch is.

Het meest populaire aandeel voor februari is ING.

En Altice staat weer hoog bij de floppers.

Het pessimisme is weer helemaal terug. In de afgelopen maanden

werden de experts weer wat optimistischer maar voor februari is het

pessimisme weer helemaal terug. 23% verwacht een stijging en 45%

gaat van een daling uit.

Het is vooral renteangst die parten speelt.

De hoge waardering zijn alleen te rechtvaardigen met een lage rente

en als daar verandering in komt, ziet het plaatje er anders

uit.

Het optimisme over januari heeft zich overigens uitstekend

uitbetaald.

De AEX ging met 2,9% omhoog.

Lange termijn optimisme

Opvallend is dat voor de langere termijn de verwachtingen nog een

stuk positiever zijn. Niet zoveel als het vroeger was, maar toch.

Daar focust men vooral op de sterke economische groei. Dat is

natuurlijk heel goed voor de onderliggende winsten.

Toopers en floppers

De keuze over de afgelopen maand waren erg goed. Hoewel de kar

vooral door de top keuze van Galapagos werd getrokken. Per saldo

stegen de toppers 3,9% meer dan de floppers. Dat is een mooi

resultaat.

ING is de topper voor

februari

Voor februari is Galapagos niet meer bij de toppers terug te

vinden. Men vindt het wel even genoeg geweest. ING staat et kop en

schouder bovenaan de lijst. Vooral omdat het als een van de weinige

aandelen die profiteert van een rentestijging. Verder staan KPN

Randstad en Unibail erbij. Dat laatste aandeel is opmerkelijk, want

OG aandelen doen het meestal slecht bij stijgende rentes, maar

blijkbaar vindt men het aandeel wel genoeg gedaald.

Altice is deze maand weer helemaal terug bij de floppers. Er zijn

experts die denken dat het bedrijf het niet gaat redden. Afgelopen

maand stond het aandeel er niet bij, en zowaar het aandeel daalde

ook niet.

Er deden deze maand 75 experts met de enquête mee. |

|

|

|

|

|

|

|

HCC!beleggen

zoekt dringend mensen die mee willen helpen het komend

symposium te organiseren |

Wat doe jij met je geld?

En met je vrije tijd?

HCC!beleggen is voortdurend op zoek naar actieve

vrijwilligers ( Op dit

moment

zoeken we

dringend leden die mee willen helpen het komend

symposium te organiseren).

Verder

zoeken we leden die deel willen nemen aan het bestuur

(secretaris)

en

ook bijvoorbeeld mensen die de redactie over de nieuwsbrief mede

willen voeren of als webmaster willen fungeren.

Ben jij een enthousiaste belegger en wil je ook wat doen voor onze

vereniging? Meld je dan aan via het

bestuur of de redactie

van HCC!beleggen.

Wie zoeken we?

Er is behoefte aan vrijwilligers die zich met verschillende zaken

willen bezighouden. Zo zoeken we mensen die graag in het bestuur

willen plaatsnemen, verschillende redacteuren voor diverse

werkzaamheden, maar ook zijn we opzoek naar mensen die graag

contacten onderhouden met bijvoorbeeld leden, en/of

sprekers/standhouders voor onze symposia.

Bestuur

Binnen het bestuur van HCC!beleggen is dringend behoefte aan

versterking. We zijn op zoek naar een secretaris, maar

indien je affiniteit hebt met beleggen en je bestuurlijke ambities

op een ander gebied liggen, komen we ook heel graag met je in

contact.

Redacteuren

We zoeken redacteuren

die

zo’n één à twee uur per week willen besteden aan het aanleveren van

artikelen voor onze website en/of sociale media en de

nieuwsbrieven. Het gaat dan om onder meer artikelen over

economische onderwerpen, specifieke beleggingsartikelen of andere

voor onze leden interessante onderwerpen selecteren dan wel

schrijven beoordelen promoten etc.

Die nieuwsbrief moet natuurlijk ook in elkaar gezet worden. Ben je

handig met een computer en heb je ongeveer vier uur per maand tijd,

dan kun je je hiervoor aanmelden. Dit kan natuurlijk ook in

combinatie met het leveren van de content voor website en/of

nieuwsbrief.

Contactpersonen

Heb je meer affiniteit met mensen dan met teksten? Wees welkom want

we zijn ook naarstig op zoek naar sociaal bedreven, communicatief

vaardige mensen die contacten met bijvoorbeeld sprekers voor

symposia maar ook met leden willen onderhouden. Dit zal ongeveer

twee uur van je tijd per maand kosten. Ook hiervoor wordt

natuurlijk wel interesse in beleggen verwacht.

Heb je zin en tijd ons te helpen, meld je dan aan via het het bestuur of de redactie van HCC!beleggen

|

|

|

|

|

|

|

|

|

| Disclaimer: Deze publicatie komt tot stand op de redactie

van beleggersonline.nl de website van de HCC IG Beleggen. Noch de

mate waarin de berichten, voorgestelde scenario’s, risico’s en

voorspellingen de marktverwachtingen weerspiegelen, noch de mate

waarin zij in de realiteit zullen tot uiting komen, kunnen worden

gewaarborgd. De voorspellingen zijn indicatief. De gegevens in deze

publicatie zijn algemeen en louter informatief. Ze mogen niet

worden beschouwd als beleggingsadvies. De

schrijver(s) van deze publicatie en het

bestuur van de HCC IG Beleggen en/of de Redactie van de Nieuwsbrief

zijn derhalve niet aansprakelijk voor eventuele verliezen. De

waarde van uw beleggingen kan fluctueren, behaalde resultaten uit

het verleden geven geen garantie voor de

toekomst. |

|

|

|