..

|

|

..

|

|

|

|

|

|

|

|

Zet

vast in uw agenda: 69ste HCC Beleggen

symposium, 28 oktober 2017 |

|

|

| Zomer

2017 |

Bron: Frans Schreiber, voorzitter HCC

Beleggen

|

|

|

Frans Schreiber RBA

Voorzitter HCC

Beleggen,

Partner en bestuurder bij Elite

Fund

Management, deze instelling staat onder toezicht van de AFM en

DNB.

|

Hij is

sinds 1992 lid van HCC beleggen en een fanatieke belegger met behulp van de

computer.

Frans is specialist in het ontwerpen en traden van automatische handelssystemen

sinds 1992.

Het door hem beheerde All Markets Fund is geheel gebaseerd op deze automatische

handelende computersystemen.

Daarnaast is hij beheerder van het Long/Short Fonds de Dutch

Darlings, dat alleen handelt in aandelen op de Amsterdamse beurs. Beide

fondsen hebben een vergunning van de AFM.

Opleiding: Faculteit Diergeneeskunde, aan de Universiteit Utrecht. Register

Beleggings Analist, opleiding VU. Seminars TradeStation, Kaufman, Larry

Williams, Schwager, Rafke. Lid van de Nevada Club, New

York. |

Beste

beleggers, de zon staat hoog aan de hemel, mensen zijn op vakantie en de

volatiliteit lijkt bijna wel dood. Moeten we nog beleggen of juist

niet?

Daar is moeilijk een

antwoord op te geven. Ten gevolge van een sterker wordende euro zijn de beurzen

in Europa de laatste maanden in een neerwaartse

trading range gekomen, waar weinig plezier aan viel te ontlenen. Echter onze

AEX (!) wist zich onttrekken aan deze algemene malheur.

Vanaf het dieptepunt in

begin juli, is de AEX juist weer aan het stijgen en

onttrekt zich aan de negatieve invloed van de sterke Euro. Dit is een sterk

teken!

Ook onze vereniging hcc

groep Beleggen is stijgende in haar prestatie!

We zijn druk bezig om ons

69e symposium te organiseren. Het lijkt weer een

prachtige dag te worden.

Het bestuur heeft een

vacature voor een nieuwe secretaris, daar

Winfried wegens andere bezigheden zijn functie als secretaris heeft moeten

neerleggen.

Het is hooguit een half

uurtje per week en natuurlijk zeggenschap over de

richting van onze interessegroep voor de toekomst. We hebben een gezellig

bestuur, graag willen we iemand uitnodigen om te reageren, van harte

welkom.

Ik wens u een prachtige

zomer toe, met weinig volatiliteit!

|

|

|

|

|

|

|

| Niet

alle ETF's zijn hetzelfde |

| Bron: Tjerk Smelt, Indexus |

|

|

Tjerk Smelt

Financieel- en beleggingsadviseur bij Indexus. |

Tjerk

schrijft regelmatig over

diverse beursgerelateerde onderwerpen en maakt dagelijks de vertaalslag van

uitgangspunten en doelstellingen naar een verantwoorde

beleggingsportefeuille.

Meer weten over indexbeleggen? Download gratis ons eBook "ETF, Theorie &

Praktijk" |

Omdat beleggers de vele voordelen van ETF's hebben omarmd groeit het aantal

beschikbare ETF's in rap tempo.

Een belegger die bijvoorbeeld wenst te beleggen in de Eurostoxx50 heeft zeer

veel keus.

Los van alle varianten kun je al kiezen uit enkele tientallen ETF's die

rechttoe rechtaan beleggen in deze index.

De grote uitdaging voor de belegger is het vinden van de juiste ETF.

Maar hoe moet je de ETF's vergelijken?

Waar moet je precies op letten?

Op het eerste gezicht zijn de ETF's immers gelijk.

Verschillende aanbieders, maar dezelfde index, wellicht zelfs dezelfde beurs of

beurzen van notering.

Het is meer dan de moeite waard om daadwerkelijk onder de motorkap te kijken

voordat je de auto koopt!

Aandachtspunten bij het kopen van ETF's

| * |

(Total)

Expense Ratio: Dit is de meest eenvoudige wijze van vergelijken: puur de

kosten vergelijken die elke ETF-provider op zijn website weergeeft in de vorm

van de TER (Total Expense Ratio);

immers waarom 0,2% betalen voor een ETF als het ook voor 0,1% kan!

Hoe logisch dit ook is, helaas wordt er door de meeste beleggers niet veel

verder gekeken. |

| * |

Tracking

Difference: Simpelweg het

verschil tussen het rendement van een ETF en dat van de benchmark.

Een grote misvatting is dat het repliceren van een index een eenvoudige opgave

is en dat ETF's altijd spot-on presteren met de te volgen benchmark.

In werkelijkheid vertoont bijna elke ETF een zekere mate van Tracking Error,

dus een verschil tussen het koersrendement van de ETF in vergelijking tot de

prestatie van de te volgen index.

Het is lastig om exact te achterhalen of het achterblijven van een ETF van

structurele aard is.

Het kan bijvoorbeeld komen door de wijze van replicatie van de index; dit kan

uiteindelijk zowel positief als negatief uitpakken.

Let wel; theoretisch zal een ETF door het kostencomponent te allen tijde iets

achterblijven ten opzichte van de index. |

| * |

Tracking

Error: De volatiliteit van het

verschil tussen de prestatie van een ETF en dat van de benchmark. Hiermee wordt

berekend hoe consistent een ETF presteert; hoe consistent de index gevolgd

wordt. |

| * |

Replicatiemethode:

Dit houdt de wijze in waarop een index gevolgd wordt. Kort gezegd zijn er drie

methodes.

De eerste is volledige replicatie. De

naam zegt het al, alle onderliggende waarden worden in de juiste verhouding

gekocht en aangehouden.

De volgende methode is optimalisatie.

Bij deze methode worden de belangrijkste componenten aangekocht.

Onderliggende waarden die nauwelijks tot niet meetellen in de index worden niet

of niet helemaal aangekocht. Het opnemen van deze componenten weegt dan niet op

tegen de kosten die ermee gemoeid zijn en de kans dat daardoor de index niet

goed gevolgd wordt. Dit komt dus meestal voor bij zeer breed gespreide

indexen.

De derde mogelijkheid is de synthetische

structuur. Daarbij worden de onderliggende waarden niet aangekocht, maar

wordt er een prijsafspraak, een soort derivaat, gemaakt met de tegenpartij.

Het voordeel is dat de onderliggende index 1 op 1 gevolgd wordt.

Van een tracking error is vaak bijna geen sprake. Wel kan er een

tegenpartijrisico zijn. In de praktijk is dat risico klein of niet

aanwezig. |

| * |

Wegingsmethode:

Een index kan 1 op 1 gevolgd worden, maar er kunnen ook varianten op gemaakt

worden.

Denk hierbij bijvoorbeeld aan gelijkgewogen indexen (alle componenten tellen

initieel mee voor hetzelfde belang) of aan varianten waarbij bepaalde sectoren,

regio's of individuele posities een maximale weging mogen hebben. Dit kan

zowel bij aandelen- als obligatie ETF's het geval zijn. |

| * |

Concentratie:

ETF's staan juist bekend om de grote spreiding door middel van een transactie.

Anders dan de naam van een ETF doet vermoeden kan deze spreiding op

verschillende wijzen gerealiseerd worden. Er zijn bijvoorbeeld wereldwijde

indexen die bestaan uit bijvoorbeeld 1600 onderliggende aandelen; maar er

bestaan ook indexen met 'slechts' 250 aandelen.

De volgende vraag is wat het belang is van de grootste posities in een ETF; het

kan bijvoorbeeld zo zijn dat de top-10-posities voor meer dan de helft

meetellen. Dat betekent een grote concentratie. Het een hoeft niet slechter of

beter te zijn dan het ander, maar het is wel van belang om dit van tevoren te

weten. |

| * |

Spread:

Oftewel het verschil tussen de koop- en de verkoopkoers. Over het algemeen kan

gesteld worden dat de ETF's met het grootste vermogen onder beheer ook de

krapste spread kennen.

De liquiditeit (dus de mate waarin je makkelijk in grote volumes in en uit kan

stappen tegen krappe spreads) is het grootste bij de grote ETF's.

Tegelijkertijd trekken de grote ETF's ook de meeste professionele

handelaren waardoor de concurrentie toeneemt en de spreads over het algemeen

nog krapper worden. Het aantal professionele handelaren op een bepaalde ETF kan

daardoor ook een belangrijk argument zijn. |

| * |

Beurs:

Een ETF staat net als een aandeel genoteerd aan een effectenbeurs. Vanuit

Nederland gezien zijn de transactiekosten niet op elke beurs gelijk. Veel

ETF's hebben een notering aan meerdere beurzen.

De beurs het dichtst bij huis is vaak het goedkoopste. Wel is het handig om te

letten op de volumes die er omgaan in het betreffende fonds. Want wanneer de

spread het grootste is op de goedkoopste beurs, kan je alsnog het duurste uit

zijn. |

Conclusie

De optelsom van bovenvermelde punten is dat je net als bij elke andere

beursinvestering goed je huiswerk dient te doen. Blind een aandeel of obligatie

kopen is net zo slim als blind een ETF kopen.

Ook al staan ETF's bekend om de eenvoud, brede (-re) spreiding en lage

kosten; toch dien je goed te onderzoeken waarin je investeert en wat eventueel

de alternatieven zijn.

Vergelijken loont; er zijn immers niet voor niets meer dan 5000

noteringen! |

|

|

|

|

|

|

| Hcc

Beleggen

interessegroep Computerbeleggersgroep-ZH |

|

Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. |

| Wij komen 9 keer per jaar

bijeen. Afwisselend

in Berkel & Rodenrijs en Delft. |

| Klik hier voor meer info Contactadres: janroozenburg@kpnplanet.nl |

|

|

|

|

|

|

| Beleggingsstijl

groei versus waarde: wie wint? |

| Bron: Robert van den Oever,

Morningstar |

Waardebeleggen betekent kopen op onderwaardering tegen een lage prijs, met als

doel om op lange termijn te profiteren als een aandeel die onderwaardering gaat

inlopen op weg naar zijn Fair Value.

Groeibeleggen betekent een hogere prijs willen betalen voor een aandeel dat

sterke groeiperspectieven heeft. De hoge prijs wordt gerechtvaardigd door de

hoge groei en rendementen die in het verschiet liggen.

Het onderscheid tussen waarde en groei vormt de basis voor de Morningstar Style

Box, de matrix met negen segmenten die de beleggingsstijl combineert met de

marktkapitalisatie van een aandeel. Waarde, Groei en Gemengd samengevoegd met

Small-, Mid- en Large Cap.

Wie wint?

Morningstar propageert beleggen voor de lange termijn op basis van de

waarde-stijl. Echter, in kortere periodes kan de groei-stijl het juist beter

doen. Dan Kemp, chief investment officer van Morningstar Investment Management,

onderzoekt de prestaties van beide beleggingsstijlen. Wie wint?

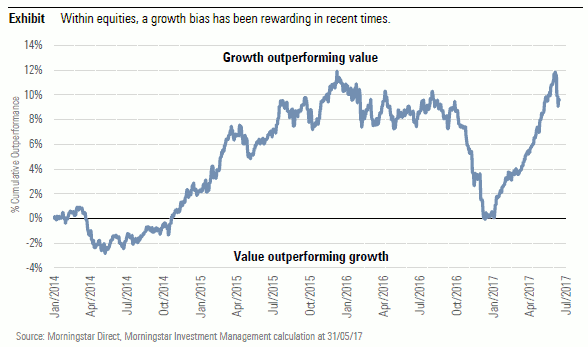

De laatste paar jaar doet groei-beleggen het beter dan waarde-beleggen.

Onderstaande grafiek laat zien dat over de periode vanaf 2014 groei bijna

voortdurend een veel hoger rendement haalt dan waarde:

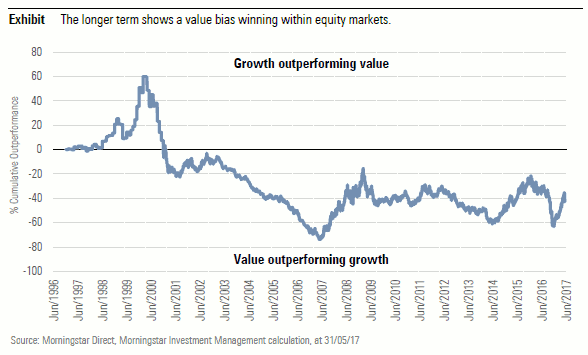

Maar nemen we een langere periode, dan blijkt waarde juist weer in het voordeel

te zijn.

Onderstaande grafiek gaat terug tot juni 1996. Afgezien van een korte periode

waarbij groei aanvankelijk hoger scoort, laat de lijn duidelijk zien dat

waardebeleggen het grootste deel van de gemeten periode een beter rendement

oplevert.

Drijfveren van multi-asset

Kijken we in meer in detail naar factoren die het rendement bepalen, dan is het

zinvol om te zien welke drijfveren er ten grondslag liggen aan de beslissingen

van mixportefeuilles, ofwel de multi-asset strategie. Om de asset allocatie te

bepalen en te variëren, hanteren mixfondsen doorgaans deze drie

stijlen:

* Macro-economisch

gedreven

De asset allocatie wordt bepaald door de macro-economische inzichten van de

fondsbeheerder en de vooruitzichten voor economische groei, inflatie, rente

enzomeer. Deze indicatoren worden gebruikt om een voorspelling voor de markt te

doen met een horizon van ongeveer drie jaar.

* Momentum-gedreven

De belangrijkste drijfveer is de korte en middellange termijn prijstrend in de

markt van aandelen, obligaties en andere vermogenscategorieën. Ook de

trends bij onderliggende economische indicatoren en winstontwikkeling van

bedrijven kan een rol spelen. Fondsmanagers vergroten in hun portefeuille de

weging van assets die een stijgende prijsontwikkeling doormaken of die een

toenemend groeipatroon laten zien.

* Waarderingsgedreven

Deze benadering is gebaseerd op de Fair Value schattingen zoals de

Morningstar-analisten die berekenen. Aan de hand van deze Fair Value

calculaties bepalen fondsmanagers welke aandelen betere waarde en een

gunstigere risico-rendementsverhouding bieden.

Zulke portefeuilles bevatten meer aandelen die bij het grote publiek uit de

gratie zijn geraakt en zijn tegendraads. De benadering is fundamenteel lange

termijn. Dat vereist discipline om te blijven zitten als koersen in een dip

raken, maar ook als euforie op de beurzen de koersen omhoog laat schieten.

Het is zaak om dan niet meteen per se die winst te willen verzilveren, als het

doel op de lange termijn ligt.

Lange termijn sleutel tot

rendement

De lange termijn is de sleutel tot een bestendig rendement. Want uit onderzoek

dat zich richtte op langdurige periodes, komen volgens Kemp twee belangrijke

conclusies naar voren:

De eerste is dat trends iets zijn van de korte termijn. Omhoog of omlaag, het

wordt vroeg of laat altijd weer gevolgd door een tegengestelde beweging. Hoe

langer de periode is, hoe meer die verschillen afgevlakt raken. De hierboven

beschreven aanpak van momentum-beleggen werkt bijvoorbeeld uitstekend in een

opgaande markt, maar zodra er een correctie komt, is er een groot risico op

flinke verliezen.

Tweede conclusie is dat er een verband is tussen waardering en toekomstig

rendement (of verlies).

Als de markt noteert tegen waarderingen die aan de onderkant van de historische

range liggen, dan zijn de toekomstige rendementen hoger dan gemiddeld en de

verliezen (verschil tussen piek en diepste punt in een cyclus) kleiner dan

gemiddeld.

Omgekeerd, als de markt noteert tegen het hoogste punt van de historische

range, dan zijn toekomstige rendementen kleiner en verliezen groter dan

gemiddeld.

Tegendraads

Om een goed rendement te boeken, is een tegendraadse benadering (contrarian

approach) nodig, maar de wetenschap van behavioral investing leert dat dat

makkelijker gezegd dan gedaan is. Daar komt nog bij dat de incentives in de

fondsindustrie voor de manager doorgaans gericht zijn op de korte termijn en

geduld niet belonen.

Het antwoord op de vraag wie er wint, hangt samen met de periode die de

belegger kiest, is de conclusie van Kemp.

Op de korte termijn kan groei het duidelijk beter doen dan waarde. Maar op de

langere termijn komt uit de waarde-strategie een hoger rendement

tevoorschijn.

Lees

meer over Waarde

versus Groei:

- Stijl bewust

- Groei-aandelen zijn de smaakmakers op de beurs

- Marktbarometer mei: small

caps blijven duidelijk achter |

|

|

|

|

|

|

| Lage

koers/winst-verhoudingen altijd goed |

Bron: Ronald Kok, Analist.nl

|

|

|

Ronald Kok (RBA)

Financieel analist, entrepeneur en uitgever van o.a. Analist.nl |

| Na zijn

economie opleiding aan de

Erasmus Universiteit Rotterdam, VBA aan de VU Universiteit van Amsterdam

bleef hij zich verder specialiseren w.o. EFFAS , en focust hij zich nu

vooral op financiële analyse en de praktische toepasbaarheid van

beleggingsstrategieën. Zijn aandachtsgebieden zijn vooral de Amerikaanse

en Europese aandelen. Daarnaast focust Ronald zich ook op

derivatenstrategieën, asset-allocatie en

risicomanagement. |

De koers/winst-verhouding geldt steevast tot de meest bekende

aandelenratio’s.

We zien in de praktijk dat deze ratio nog steeds ‘als een

tierelier’ werkt want mandjes met aandelen met lagere

koers/winst-verhoudingen leveren veel meer op dan die met hogere.

En dit is op zich vreemd want als deze ratio erg populair is dan zou het effect

in de praktijk absoluut weggevaagd zijn want markten zijn immers behoorlijk

efficiënt.

Desalniettemin blijven wij absoluut een grote fan van deze ratio. De

onderstaande grafiek toont de rendementen van mandjes met aandelen met

koers/winst-verhoudingen tussen de 5 en de 10. Gemiddeld leverden deze

mandjes jaarlijks ruim 16 procent per jaar op.

Uiteraard kan niet 1 ratio de markten voorspellen want ook dit mandje met

‘goedkope’ aandelen verloor ruim 40 procent in 2008. Dit zien we

bij alle screeners die wij volgen maar het verlies van dit mandje was wel

relatief lager. De onderstaande tabel laat de rendementen van deze screener

zien onderverdeeld in de verschillende marktkapitalisaties. De microcaps zijn

de bedrijven tot aan 250 miljoen euro marktkapitalisatie. En dit loopt zo

verder op tot de megacaps die de allergrootste bedrijven ter wereld zijn.

Wat ons opvalt is dat we bij de verschillende marktkapitalisaties vrij weinig

verschillen zien. De meest rechter kolom laat de jaargemiddelden zien en hier

zien we geen hele grote afwijkingen. Wel dat de microcaps het het beste hebben

gedaan maar dit komt ook deels doordat microcaps in het algemeen het beter doen

in verband met de extra compensatie voor de hogere risico’s (de

‘size’ premie).

Om de rendementen nog verder te duiden laten we de rendementen zien wanneer we

in 2004 100 euro in dit mandje belegd hadden. Dit mandje is nu middden 2017

ruim 540 euro waard (inclusief de herbelegde dividenden).

U ziet hier de val van het kapitaal in 2008 maar dit werd in de jaren er op

ruimschoots gecompenseerd.

|

|

|

|

|

|

|

| Monetaire

en financiële statistieken Nederland |

| Bron: DNB.nl |

De onderstaande

grafieken

bestrijken een groot aantal deelgebieden. Financële

markten bijvoorbeeld is onderverdeeld naar rentes, wisselkoersen,

aandelenkoersen en de emissiemarkt, Financële instellingen

naar banken, pensioenfondsen etc. Veel deeltabellen zijn er ook over de

betalingsbalans. Verder zijn kerngegevens bijeengebracht over financële

stabiliteit en de Nederlandse economie (o.a. in een macro-economisch

scorebord). De mini tabellen zijn voorzien van links naar door u zelf aan te

passen grafieken op de website van DNB.nl.

Uitstaande leningen banken

( In procenten ) |

Spaardeposito's met

opzegtermijn ( In procenten )

|

Nieuwe woning hypotheken mfi's (In miljarden

euro's

)

|

Rente jongste

10-jarige

staatslening ( In procenten

)

|

Goudprijs per kg

( In duizenden

euro's )

|

Saldo lopende rekening 4kw.som (

In miljarden euro's )

|

Extern vermogen

( In miljarden

euro's )

|

Euro-dollar wisselkoers

|

Bruto emissies lang

schuldpapier

(In miljarden euro's

)

|

Solvabiliteit verz. onder toezicht

( In procenten )

|

Beleidsdekkingsgr. pensioenfondsen

( In procenten )

|

Beleggings-instellingen

|

|

|

|

|

|

|

|

| Hcc Beleggen interessegroep

Noordbeleggen |

groep Noordbeleggen

is

gestart in maart 2006 rond het beleggingsprogramma Vestics.

Inmiddelszijn wij verder gegaan in de boeiende wereld van het beleggen.

Zo doen we onze beleggingen op individuele basis en komen zo'n vijf keer per

jaar bijeen. Het zijn 'interactieve' bijeenkomsten waarin nieuwtjes en

ervaringen onder het genot van een kopje koffie worden uitgewisseld.

Naast het bespreken van het vaste onderwerp: de 'echte' portefeuille, komen ook

onderwerpen als: ervaring met broker software, handelssystemen, indicatoren,

werking van opties/turbo's enz aan bod.

Met als rode draad:

- Selecteren van Aandelen.

-

Selecteren van Opties.

-

Werking en selectie van Turbo's - Selecteren van Beleggingsfondsen

Benieuwd? Kom kom gerust een keer kijken of het iets voor je is. Mail voor meer

info naar Ben

Rietveld |

|

|

|

|

|

|

| Het

gaat helemaal mis |

| Bron: Hendrik Oude Nijhuis, Beter in beleggen |

|

Hendrik Oude Nijhuis

Auteur, oud bestuurslid HCC Beleggen en BSC Duitenberger.

Oprichter Warrenbuffet.nl |

|

Hendrik Oude Nijhuis

heeft zich

jarenlang verdiept in

‘s werelds beste beleggers. Hij is medeoprichter van Beterinbeleggen.nl

en zijn

bestseller over Warren Buffett is via de website http://www.warrenbuffett.nl/

gratis beschikbaar. Deze column is niet bedoeld als individueel advies tot het

doen van beleggingen. |

Mogelijk leest u dit artikel vanwege de onheilspellende titel. Maar nee, ik

meen niet dat het met de aandelenmarkten helemaal mis dreigt te gaan.

Graag vertel ik juist eens waarom pessimisten soms zo slim lijken en waarom u

zich daar maar beter bewust van bent...

Verlies voelt erger

Een van de redenen waarom pessimisten soms slimmer lijken is de impliciete

veronderstelling dat zij kennelijk op basis van onderzoek iets te weten zijn

gekomen. Iets wat optimisten nog niet ontdekt hebben.

Vertel beleggers na een paar weken van stevige koersdalingen dat het met

aandelen wel goed komt en sceptische blikken vallen u ten deel.

Vertel dat een crash aanstaande is en u heeft wel meteen de volledige

aandacht.

Dat verlies emotioneel sterker wordt gevoeld dan winst van gelijke omvang

speelt hierbij ongetwijfeld een rol.

Een artikel over een aanstaande crash wordt veel beter gelezen dan een bericht

dat alles langzaam beter wordt, ook al geldt dit laatste meestal en voor de

meeste mensen. Pessimisme laat zich soms lastig onderscheiden van kritisch

nadenken en wordt vaak serieuzer genomen dan optimisme.

Andere horizon

Zoals u waarschijnlijk wel bekend is Warren Buffett over de toekomst bijzonder

optimistisch gestemd. Volgens hem heeft het systeem van de vrije markt het

menselijk potentieel 'ontketend'.

Jeremy Siegel, economieprofessor en auteur van de klassieker 'Stocks for the

Long Run', staat wat aandelenmarkten betreft al eveneens als optimist te

boek.

Dat Buffett en Siegel zo optimistisch zijn is niet omdat zij geen risico's

zien. Buffett bijvoorbeeld erkent dat hij geen idee heeft of aandelen over een

jaar hoger of lager zullen staan. Beide heren hanteren simpelweg een andere

(langere) horizon dan vele anderen.

Dit verschil lijkt subtiel maar helpt te verklaren waarom pessimisten soms

gelijk lijken te hebben ondanks vooruitgang op allerlei gebied.

Een illusie

En dan is er nog een illusie die pessimisme verleidelijk maakt... Wellicht

herinnert u zich de hoge olieprijzen in de jaren 80? Consumenten pasten zich

hierop aan en probeerden zo weinig mogelijk brandstof te gebruiken.

Olieproducenten investeerden juist volop om extra te kunnen produceren.

Gevolg: lage olieprijzen in de jaren 90.

Aan de lage brandstofprijzen pasten consumenten zich opnieuw aan.

Brandstofslurpende auto's vonden vooral in de Verenigde Staten gretig aftrek.

Olieproducenten waren nog maar weinig geneigd om extra te investeren.

Gevolg: hogere prijzen met zelfs een piek van zo'n US $ 150 per vat in

2008.

Opmerkelijk is nu het volgende: ondanks dat iedereen wel bekend was met het

aanpassingsvermogen in het verleden werd omstreeks 2008 het idee van 'Peak Oil'

alom omarmd.

De heersende gedachte was dat olieprijzen steevast heel hoog zouden

blijven.

Maar net als in het verleden pasten vraag en aanbod zich aan.

Consumenten kochten zuinigere auto's, olieproducenten investeerden fors en er

werd eveneens flink wat geld gestopt in alternatieve vormen van energie.

Vrijwel iedereen had onderschat hoe goed men zich aan hoge prijzen kan

aanpassen.

Psychologen noemen het fenomeen in bovenstaand voorbeeld wel de illusie van het

einde van de geschiedenis. Het structureel onderschatten van het

aanpassingsvermogen in de toekomst vormt een extra reden waarom pessimisme soms

zo verleidelijk is.

Wie voor de langere termijn belegt doet er verstandig aan zich bewust te zijn

van de factoren die pessimisten slim doen lijken en pessimisme verleidelijk

maakt. Want wie decennialang te conservatief belegt heeft uiteindelijk - met

terugwerkende kracht - werkelijk reden voor pessimisme. |

|

|

|

|

|

|

| Experts

blijven maar somber |

Bron: Corné

van Zeijl,

Actiam

|

|

|

Corné van

Zeijl

Corné van Zeijl is analist

en strateeg bij

ACTIAM. |

Daarnaast

is hij een graag

geziene beurscommentator bij onder meer RTL Z en BNR en schrijft hij columns

voor verschillende media. Zijn opleiding heeft hij aan de Haagse Hogeschool

gevolgd.

|

Juli was een mooie beursmaand.

De AEX steeg maar liefst 3,6%.

Dit werd vooral gedragen door de grote vier. ING, ASML, Shell en Unilever

lieten allemaal weer een mooie koerswinst zien.

De midkap index steeg daarentegen slechts een magere 0,6%, vooral door een

reeks van teleurstellingen bij onder andere Refresco, OCI, Intertrust en Air

France KLM.

Er was daar overigens ook een mooie uitschieter, BESI met plus 17%.

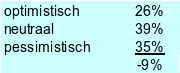

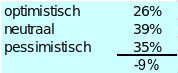

Maar deze mooie performance beïnvloedt de mening van de experts niet. Men

is en men blijft somber. En dat voor 7e keer op rij maar liefst. Sinds deze

sombere reeks begon is de AEX 10% gestegen.

De redenen die voor de somberte werden aangegeven, waren de traditionele

slechte augustus maand en de mogelijke acties van de ECB.

Over de economie en de winsten maakt men zich geen zorgen.

Een genoemde reden om juist positief te blijven is nog steeds het TINA

argument. Op aandelen krijg je immers een stuk meer rendement dan op

obligaties.

Lange termijn vooruitzichten

Ook voor de lange termijn blijft men somber, om dezelfde reden als voor de

korte termijn. Opvallend is dat de percentages voor de korte en de lange

termijn precies aan elkaar gelijk zijn.

Mooie performance

aandelenkeuzes

De experts hebben deze maand een mooie performance neergezet. Aan de positieve

kant lieten alle aandelen een plus zien. En bijna allemaal zelfs beter dan de

AEX.

Bij de floppers was Gemalto de grote knaller met een min van maar liefst 17,4%.

Dat tikt flink aan. Jammer dat men ook Arcelor Mittal had gekozen. Maar goed,

de floppers stegen gemiddeld 5,6% en de floppers verloren 1,0%.

Een long short zouden een plus van 6,6% hebben opgeleverd. Dat is een mooie

score.

AEGON topper voor augustus

Ondanks

de goede performance van AEGON, blijft het aandeel bij de toppers

staan. Dat geldt ook voor AholdDelhaize. Gemalto staat er ook bij de toppers.

Opvallend want vorige maand was het nog een flopper. Dat komt vooral omdat veel

experts een rebound in de koers verwachten. De zoveelste

winstwaarschuwing was de zoveelste klapt in het gezicht van beleggers. Maar

Gemalto’s koersdaling was zo heftig, dan men dat toch wat overdreven

vindt.

Bij de floppers staan twee rente gevoelige aandelen, Altice met zijn vele

schulden en Unibail omdat alle onroerend goed fondsen als sector rentegevoelig

zijn.

Aan de enquête van deze maand deden 57 beursprofessionals mee.

|

|

|

|

|

|

|

| Nederlanders

hebben veel vertrouwen in echtheid eurobankbiljetten |

| Bron:

DNB |

De Nederlandsche Bank peilt elke twee jaar hoe het Nederlandse publiek denkt

over het eurobankbiljet.

Het laatste onderzoek onder ruim 1000 Nederlanders in 2017 laat zien dat 74%

van de Nederlanders de vormgeving van de biljetten mooi vindt en dat men steeds

meer vertrouwen heeft in de echtheid van de biljetten.

Waardering

Bijna driekwart van de respondenten is positief over het uiterlijk van de

eurobiljetten. Daarmee blijft de waardering voor onze bankbiljetten hoog

(figuur 1). De

waardering verschilt

overigens per denominatie.

Het nieuwe biljet van 20 euro, uitgegeven in november 2015, wordt door 29% van

de respondenten het mooist gevonden. Slechts 3% vindt de 5 euro het mooist.

Fig 1 - Waardering

eurobiljetten

Vertrouwen blijft toenemen

Nederlanders hebben een groot vertrouwen in de echtheid van de eurobiljetten.

Sinds 2005 neemt dit vertrouwen gestaag toe (figuur

2).

Bij de laatste meting geeft 84% van de ondervraagden een rapportcijfer van 7 of

hoger en 53% geeft zelfs een 8 of hoger. In 2015 was dit nog 79%

respectievelijk 51%.

Mede vanwege dit hoge vertrouwen heeft maar liefst 71% van de ondervraagden in

de afgelopen vijf jaar niet één keer een bankbiljet

op echtheid gecontroleerd.

Het toenemende vertrouwen staat los van de ontwikkeling van de hoeveelheid

valse eurobiljetten, die in de afgelopen twee jaar stabiel is gebleven.

Fig 2 - Vertrouwen in

echtheid

Kwaliteit bankbiljetten op

peil

In het algemeen zijn de ondervraagden tevreden over de kwaliteit van de

eurobankbiljetten.

Als gevraagd wordt hoe men de biljetten er uit vindt zien als het gaat om vuil,

scheuren, tape et cetera,zegt 81% dat de biljetten netjes of heel netjes

zijn.

Dat geldt voor de euro 50 nog sterker: 85% van de ondervraagden beoordeelt deze

biljetten als netjes of heel netjes. Het biljet van 5 euro komt er slechter af,

want dan is nog maar de helft van de ondervraagden van mening dat deze

biljetten netjes of heel netjes zijn.

Downloads

Rapport Motivaction Kennis en waardering eurobankbiljetten

2017

(PDF, 963.0 kB) |

|

|

|

|

|

|

|

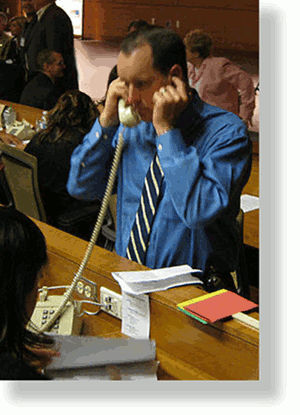

Waarschuwing voor boilerrooms |

| Bron:

Redactie |

Er

zijn in

Nederland diverse organisaties actief die consumenten, zonder dat daarom is

gevraagd, telefonisch benaderen met een geweldig investeringsaanbod.

Vrijwel altijd blijkt er sprake te zijn van fraude en gaat het om een boiler

room..

Een boiler room is een verzamelnaam voor personen en organisaties die met

behulp van gehaaide verkopers naar potentiële beleggers bellen (cold

calling) om ze over te halen te investeren in waardeloze of nepaandelen.

Beleggers worden onder grote druk gezet om geld naar het buitenland over te

maken. Boiler rooms gebruiken vaak betrouwbaar ogende websites. Soms gebruiken

ze namen die lijken op die van een bekende financiële organisatie.

Boiler rooms brengen hun ‘slachtoffers’ het hoofd op hol met

overtuigende verkooppraatjes dat er grote winsten zijn te behalen. Er wordt een

relatie opgebouwd met de gedupeerden door regelmatig te bellen en in het begin

goede resultaten (op papier) te laten zien. Ze wekken ook de indruk dat het om

een echt eerlijk bedrijf gaat met een vergunning van de AFM en om belangrijke

handel. Je moet snel beslissen, want anders zijn de aandelen al

verkocht.

Voorkom dat je wordt

opgelicht

Geloven in de mooie beloftes en ingaan op de investeringsvoorstellen kan je

veel geld kosten. Weet ook dat het in Nederland verboden is om consumenten

zomaar te bellen met het aanbod aandelen te kopen of verkopen.

Boiler rooms bieden vaak aandelen aan die waardeloos zijn of zelfs helemaal

niet bestaan. Sommige boiler rooms misleiden beleggers doordat zij de naam

gebruiken van een bekende financiële organisatie of een naam die lijkt op

die van een gerenommeerde financiële organisatie.

Kopers van deze aandelen worden later vaak opnieuw opgelicht, doordat ze worden

benaderd om hun stukken tegen een aantrekkelijke vergoeding aan buitenlandse

instellingen te verkopen. Zij moeten daarvoor een vergoeding van enkele

duizenden euro's betalen, waarna zij niets meer van hun 'bemiddelaar'

vernemen.

- Ga nooit in op aandelenverkoop per telefoon of e-mail.

Vaak zijn ze erg

volhoudend, ga dan ook niet in gesprek en hang elke keer direct op.

- Raadpleeg de registers

van de AFM of de website van de buitenlandse

toezichthouder in het land waar de instelling zegt te zijn gevestigd om te zien

of zij over een vergunning beschikken. Bel de organisatie terug met de gegevens

die je uit de registers haalt, om er achter te komen wie ze zijn.

- Check op internet via zoekmachines of er iets bekend is

over de aanbieding.

Worden er extreem hoge rendementen voorgespiegeld of is het aanbod te mooi om

waar te zijn? Dan is het ook niet waar!

- Betaal geen restriction fee of andere onduidelijke

kosten aan onbekende

instellingen.

- Controleer op internet via zoekmachines de naam van het

aandeel.

- Wees altijd extra alert als bedrijven of personen geld

vragen over te maken

naar een buitenlandse bankrekening of via zogenaamde

Moneytransfer-systemen.

- Bekijk ook de waarschuwingslijsten van de AFM. Op de waarschuwingslijst

boiler room staan ondernemingen die ongevraagd mensen hebben benaderd met een

beleggingsvoorstel. De AFM heeft vastgesteld dat de ondernemingen die op deze

waarschuwingslijst staan niet beschikken over een AFM-vergunning of een

Europees Paspoort. De AFM adviseert beleggers niet in te gaan op

aanbiedingen van instellingen die op deze waarschuwingslijst staan.

- Raadpleeg ook de waarschuwingslijst

van IOSCO. Daar staan waarschuwingen van aangesloten buitenlandse

toezichthouders.

Om consumenten te wijzen op specifieke boiler rooms gebruikt de AFM waarschuwingslijsten-boiler rooms. Een onderzoek van

de

toezichthouder zelf kan leiden tot zo’n waarschuwing. Ook neemt de AFM

waarschuwingen over van buitenlandse toezichthouders.

Via Check je aanbieder kun je zoeken op een naam en

controleren

of er voor gewaarschuwd is. Wil je snel zien voor welke boiler rooms wij recent

(laatste update van 31 juli 2017) hebben

gewaarschuwd?

bronnen:

AFM: diverse publicaties

Wikipedia: Arrest Alpine Investments |

|

|

|

|

|

|

| HCC!beleggen

zoekt actieve vrijwilligers |

Wat doe jij met je geld?

En met je vrije tijd?

HCC!beleggen is op zoek naar actieve vrijwilligers om deel te nemen aan het

bestuur (zo zoeken we op dit moment een secretaris),

bijvoorbeeld de redactie

over de nieuwsbrief te voeren, als webmaster te fungeren, te helpen bij het

organiseren van symposia en andere bijeenkomsten en meer. Ben jij een

enthousiaste belegger?

Meld je dan aan via het bestuur

of de redactie van HCC!beleggen.

Wie zoeken we?

Er

is behoefte aan vrijwilligers die zich met verschillende zaken willen

bezighouden. Zo zoeken we mensen die graag in het bestuur willen

plaatsnemen, verschillende redacteuren voor diverse werkzaamheden,

maar ook zijn we opzoek naar mensen die graag contacten onderhouden met

bijvoorbeeld leden, en/of sprekers/standhouders voor onze symposia.

Bestuur

Binnen het bestuur van HCC!beleggen is dringend behoefte aan

versterking. We zijn op zoek naar een secretaris, maar

indien je affiniteit hebt met beleggen en je bestuurlijke ambities op

een ander gebied liggen, komen we ook heel graag met je in contact.

Redacteuren

We zoeken redacteuren

die zo’n één à twee uur per week willen besteden aan het

aanleveren van artikelen voor onze website

en/of de nieuwsbrieven. Het gaat dan om onder meer artikelen over economische

onderwerpen,

specifieke beleggingsartikelen of andere voor onze leden interessante

onderwerpen.

Die nieuwsbrief moet natuurlijk ook in elkaar gezet worden. Ben je handig met

een computer en heb je ongeveer vier uur per maand tijd, dan kun je je hiervoor

aanmelden. Dit kan natuurlijk ook in combinatie met het leveren van de content

voor website en/of nieuwsbrief.

Contactpersonen

Heb je meer affiniteit met mensen dan met teksten? Wees welkom want we zijn ook

naarstig op zoek naar sociaal bedreven, communicatief vaardige mensen die

contacten met bijvoorbeeld sprekers voor symposia maar ook met leden willen

onderhouden. Dit zal

ongeveer twee uur van je tijd per maand kosten. Ook hiervoor wordt natuurlijk

wel interesse in beleggen verwacht.

Heb je zin en tijd ons te helpen, meld je dan aan via het het bestuur of de

redactie van HCC!beleggen

|

|

|

|

|

|

|

|

|

| Disclaimer: Deze

publicatie komt tot stand op de redactie van beleggersonline.nl de website van

de HCC IG Beleggen. Noch de mate waarin de berichten, voorgestelde

scenario’s, risico’s en voorspellingen de marktverwachtingen

weerspiegelen, noch de mate waarin zij in de realiteit zullen tot uiting komen,

kunnen worden gewaarborgd. De voorspellingen zijn indicatief. De gegevens in

deze publicatie zijn algemeen en louter informatief. Ze mogen niet worden

beschouwd als beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen en/of de

Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk voor eventuele

verliezen. De waarde van uw beleggingen kan fluctueren, behaalde resultaten uit

het verleden geven geen garantie voor de toekomst. |

|

|

|