|

.. |

|

|

December

2016

|

|

|

|

.. |

|

| CoSA

en Dividend Herbeleggen |

| Bron:

HCC Beleggen CoSA-werkgroep |

Dit is het laatste artikel in onze serie waarin we de verschillende

beleggingsmethoden bespreken die wij hebben ontwikkeld.

Deze keer besteden we aandacht aan Dividend Herbeleggen.

Dividend Herbeleggen

Deze beleggingsmethode gaat er van uit dat uitgekeerd dividend wordt gebruikt

voor de aankoop van meer aandelen in het bedrijf. Deze methode is geschikt voor

vermogensvorming op de zeer lange termijn van minstens tien jaren, bijvoorbeeld

ten behoeve van een aanvullend pensioen. CoSA zoekt naar bedrijven die liefst

tien of meer jaren bestaan en beursgenoteerd waren en zijn. CoSA stelt minder

hoge eisen aan de koersgroeisnelheid, omdat het om lange termijnen met laag

risico, stabiele groei en dividenden gaat. Het zijn aandelen van volwassen

bedrijven, die gedurende vele jaren tot heden hebben bewezen stabiele groei te

kunnen realiseren met redelijke groei en overeenkomstig groeiende

dividenduitkeringen. Het ten opzichte van elkaar hoge waarden hebben van de

zgn. correlatiecoëfficiënt is een maat voor de stabiliteit van de

groei. CoSA baseert de beoordelingen op zoveel mogelijk beschikbare tot

maximaal tien historische boekjaren. Dat is een belangrijke voorwaarde.

Evenals voor de methode Dividendgroeibeleggen gebruiken wij een aantal

basisgegevens uit de jaarverslagen van de laatste 10 jaar die de basis vormen

voor het selecteren van koopwaardige aandelen.

- De Omzet en de Nettowinst;

- Per aandeel de Nettowinst, het Dividend en de Vrije

Kasstroom;

- Bedrijfskenmerken, zoals meerjarige schulden, vrije

kasstroom, K/W en

W/EV.

Uit deze basisgegevens leiden we weer kengetallen af die in de

selectieprocedure worden gebruikt. Zie hiervoor aan het einde van dit artikel.

Aan de hand van een DividendHerbeleg aandeel bespreken we enkele relevante

kengetallen. Als voorbeeld van een DH-aandeel (=DividendHerbelegaandeel) kiezen

we Union Pacific Corporation, een zeer groot spoorwegbedrijf in de USA

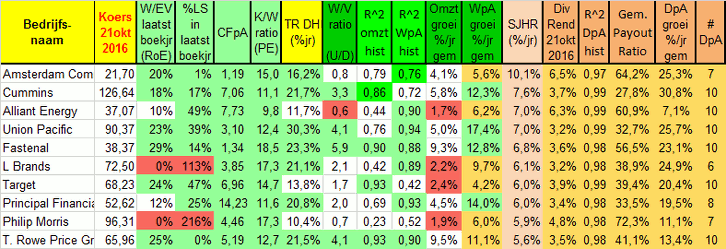

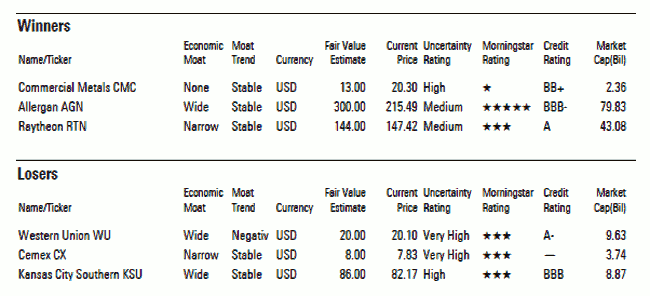

- Union Pacific Corporation zien we in het hier

afgebeelde deel van de

wekelijks geactualiseerde CoSA-rangtabel op de vierde plaats. Slechts de voor

DH-aandelen meest relevante kenmerken worden hier getoond. Van de 520 in de

huidige CoSA-verzameling voorkomende aandelen blijken momenteel 31 DH-aandelen

bovenin de ranglijst koopwaardig te zijn. De tien hier getoonde DH-aandelen

zijn de meest koopwaardige.

- Het kenmerk, dat de plaats in de ranglijst bepaalt, is

de SJHR, het

samengesteld jaarlijkse procentuele herbeleggingsrendement. De SJHR wordt

berekend met behulp van de geprognosticeerde herbeleggingswaarden in de vijf

boekjaren volgend op de historische boekjaren. In de SJHR wordt de opbrengst

van de koerswinst en de herbelegde dividenden getalsmatig uitgedrukt.

- Union Pacific Corporation verzorgt de infrastructuur en

het vervoer van

reizigers en vracht in 23 staten van West-Amerika. Het bedrijf bestaat sinds

1863 en de spoorwegen hebben een totale lengte van ruim 50.000 km. Het is

minstens vanaf 1980 beursgenoteerd op de NYSE.

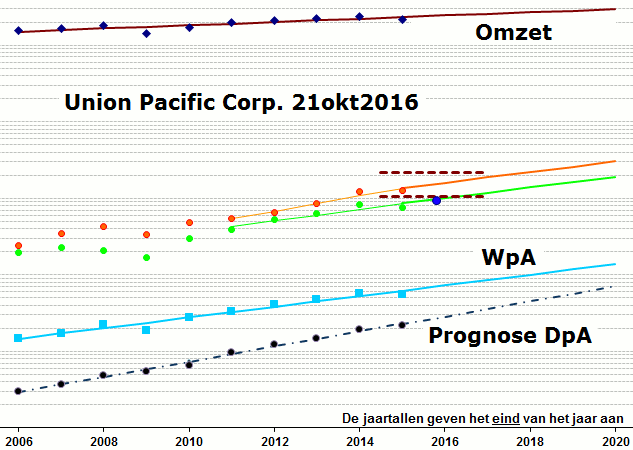

- De afgebeelde CoFA-grafiek laat zien, dat de groei van

de omzet en WpA

stabiel is en redelijk gelijk oplopen, hetgeen vertrouwen voor de (nabije)

toekomst rechtvaardigt. De R-kwadraten van omzet en WpA in de tabel hierboven

bevestigen dat. We zien ook, dat de W/EV, de meerjarige schuld (%LS), de CFpA,

de K/W, de WpA-groei en de het uitkeringspercentage t.o.v. de nettowinst

(Payout) goede tot zeer goede cijfers hebben.

- De dividenduitkeringen, DpA, groeiden gedurende 10

historische boekjaren

gemiddeld met 25,7 %/jr en hebben een R^2 = 0,99, zodat de dividenduitkeringen

een stabiele inkomstenbron zijn. Wel zal de dividendgroei in de jaren na 2016

wat moeten afnemen om, meer dan tot nu toe het geval was, gelijk met de WpA op

te lopen.

Conclusie: Bij koop

van een DH-aandeel

voor de lange termijn gaat het niet primair om hoge WpA- en omzetgroei, maar om

dividenduitkeringen met een aantrekkelijk samengesteld jaarlijks procentueel

dividendrendement, SJHR, nu 7,0 %/jr. Omdat de omzet en winst van Union Pacific

voor een belangrijk deel bestond uit vervoer van steenkolen en dat de laatste

jaren is afgenomen, zal er een wijziging in het beleid van het bedrijf

noodzakelijk zijn. Amerikaanse beleggers hebben er meerdere artikelen over

geschreven, w.o. Visie op groei na het derde .kwartaalrapport.

Alles bij elkaar genomen is Union Pacific terecht op een hoge koopwaardige

plaats in de ranglijst terecht gekomen.

Betekenis afkortingen:

| TR |

= |

Total

Return =

Prognose rendement/jr uit koerswinst en dividend komende 5 jaar. |

|

|

Het

koersdoel over

5 jaar is de prognose voor de hoogste koers over 5 jaar. |

|

W/V-ratio |

= |

De

verhouding

tussen de verschillen van de recente koers |

|

|

*

met de

(berekende) hoogste koers en |

|

|

*

met de

(berekende) laagste koers in de periode van - 5 tot + 5 boekjaren. |

| W/EV |

= |

(RoE)

De winst

t.o.v. het eigen vermogen in het laatste boekjaar. |

| %LS |

= |

(Debt/Equity) LS/(LS+EV) in

het laatste boekjaar

(LS=Langlopende schuld). |

| R^2 |

= |

De

R-kwadraat; een

maat voor de gemiddelde afwijkingen t.o.v. de groeilijnen. |

| K/W |

= |

De

verhouding van

de koers t.o.v. de winst per aandeel (WpA). |

| CFpA |

= |

(Vrije

kasstroom

per Aandeel) Als alle CFpA de laatste 5 boekjaren ≥ 0 dan zien we de CFpA

van het laatste boekjaar, anders de laagste in die boekjaren. |

|

Omzetgr% |

= |

Op

basis van

historische data berekende groei% van de Omzet |

| WpAgr% |

= |

O.b.v.

historische

data berekende groei% van de Winst/aandeel |

| SJDR% |

= |

Samengestelde

Jaarlijkse Dividendgroei Rendement, volgens DG methode. |

| Gem.

Payout

ratio |

= |

Gemiddelde

van

Dividend/aandeel als percentage van Winst/aandeel over de

laatste 5 historische boekaren. |

| Voor

elk

kengetal hebben we grenzen geformuleerd waaraan het kengetal moet voldoen om

het aandeel op grond van dat kengetal als koopwaardig te mogen beschouwen. In

de Rangtabel kleurt de desbetreffende cel dan bruin. Vervolgens krijgt een

aandeel alleen dan een Koop-oordeel als het voor alle kengetallen koopwaardig

is. |

Voor

de DG-

kengetallen zijn de grenzen:

| SJDR ≥

3,5% |

Actueel div.

rend. ≥ 2,0% |

R^2 DpAgroei

≥ 0,97 |

CFpA >

0 |

DpAgroei ≥

5% |

| Omzetgroei%

≥ 0% |

WpAgroei% ≥

2% |

Aantal

Dividendcijfers ≥ 5 |

20% ≤

Gem |

Pay-out ≤

75% |

|

Werkgroep CoSA

Indien u meer wilt weten over de activiteiten van CoSA, kunt u de voorlopige

CoSA-webpagina (klik hier), raadplegen of contact opnemen met de

voorzitter:Jan

van der Meulen via CoSA-L@beleggersonline.nl

U kunt zich met hetzelfde

mailadres aanmelden voor het ontvangen van informatie, zoals de wekelijks

verschijnende CoSA-nieuwsbrief en voor het verkrijgen van toegang tot de voor

CoSA-leden beschikbare Europese CoSA/SSG-verzameling. |

|

|

|

|

|

|

| Het

kan nog 11% rendement op obligaties! |

| Bron: Willem Okkerse |

Willem D. Okkerse

(1946) is CEO van het OK-Score Institute in Rotterdam en Brussel. |

|

Hij begon in 1995 na in 1989 cum laude

zijn MBA te hebben behaald

aan een PhD onderzoek dat in 2000 de OK-Score ® opleverde. Voordien was hij

voorzittend partner van een adviesgroep gespecialiseerd in strategie en

corporate finance en bekleedde gedurende 1995-2000 o.a. de functie van CFO van

de milieu organisatie Green Cross van Mikhail Gorbachov. Tevens was hij

gastdocent aan de Universiteiten van Delft en Leuven alsmede de Hogeschool van

Arnhem en lid van de Raad van Advies van de Hogeschool van

Amsterdam |

Het

heeft

dit jaar behoorlijk gestormd op de Duitse beurs voor MKB-obligaties, de

Mittelstandsmarkt.

We bedoelen daarmee in het bijzonder een reeks probleemgevallen zoals de

schroothandelaar Scholz, de producent van houten brandstofkorrels German

Pellets, de Oost-Europese exploitant van landbouwgrond KTG Agrar en tenslotte

de Hamburgse zeevrachtvervoerder Rickmers.

Allemaal zijn ze in zwaar weer terecht gekomen.

De OK-Score was echter onverbiddelijk. Al de obligaties van Scholz, KTG Agrar

en Rickmers werden afgewezen! Zo is tijdig voorkomen dat we op de klippen zijn

gelopen.

Mittelstandsmarkt

De uitgifte van leningen op de Mittelstandsmarkt, de beurs voor leningen voor

het Duitse midden- en kleinbedrijf, heeft sinds 2011 een vlucht genomen.

Dat jaar zitten we nog midden in de kredietcrisis en banken hebben hun

kredietkraan dichtgedraaid. Ondernemingen zitten ondertussen te

springen om nieuw kapitaal onder het mom dat ze hun groei of uitbreiding willen

financieren. In werkelijkheid kraken hun balansen.

Het is niet een tekort aan vreemd vermogen, maar een tekort aan eigen vermogen

dat de bedrijven parten speelt. Beleggers hebben dit niet door en zijn verblind

door de relatief hoge coupons van zeven tot negen procent. Klinkende namen,

langdurige aanwezigheid in het straatbeeld; beleggers denken dat imago gelijk

staat aan een goudgerande financiële status.

De laagdrempelige instap middels coupures van duizend euro maakt ze ook nog

eens aantrekkelijk voor particuliere beleggers. De dalende rente in de jaren

die erop volgen maakt de lokroep van de hoge couponvergoedingen alleen maar

sterker.

Helaas is het op de MKB-markt niet allemaal botertje tot de boom en door de

aanhoudende kredietcrisis vallen er steeds meer lijken uit de kast. Medio 2016

blijkt dat 40 van de 160 obligaties op de Mittelstandsmarkt in de problemen

zit. Een kwart van de getroffen bedrijven heeft noodgedwongen de betaling van

de rente gestaakt of opgeschort. Dit laat vanzelf zijn sporen in de koersen

achter.

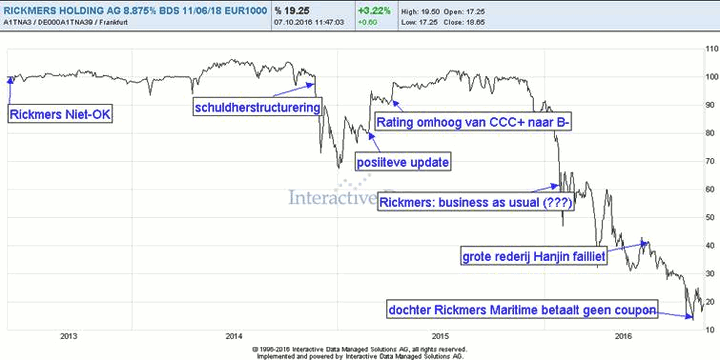

Rickmers Holding AG

Laten we als voorbeeld de obligaties van de Duitse zeevervoerder Rickmers

Holding eens onder de loep nemen. In mei 2013 kondigt de onderneming een

vijfjarige lening aan met een rentevergoeding van 8,875% per jaar.

Instappen?

Het familiebedrijf Rickmers kan bogen op een lange traditie in de scheepvaart.

Inmiddels beschikt het bedrijf over 120 schepen die, deels in eigendom, deels

geleased aan derden, actief zijn in zowel zware ladingen als containervervoer.

In ons eerste oordeel komen wij al tot de conclusie dat Rickmers averij zal

oplopen. ‘De vooruitzichten van Rickmers zijn niet realistisch.’ De

OK-Score uitkomsten zijn zelfs onthutsend. Reeds vier jaar achtereen de

allerslechtste OK-Klasse 10. ‘Onverbiddelijk, afgewezen. Ook omdat uit de

jaarrekening een bedrag van 50 tot 80 miljoen niet te traceren valt. Alle mooie

woorden ten spijt is dit een tent met een bak schuld, een schuld die in de

toekomst niet meer te financieren valt. Ondanks het mooie coupongebaar zou ik

deze kruik aan mij voorbij laten gaan.’ zo luidde ons advies.

De eerste anderhalf jaar lijkt er nog geen vuiltje aan de lucht en wordt de

rente op de obligatie netjes uitbetaald, maar dan. In november 2014 zitten de

banken en Rickmers met elkaar om tafel om de schuld te herstructureren. Kort

daarvoor had Rickmers de bestaande lening nog met 25 mln euro opgehoogd naar

275 mln euro. Beleggers worden zenuwachtig en doen de obligaties in de

verkoop.

Nadat Rickmers in januari 2015 een geruststellende update geeft over de

positieve onderhandelingen met de banken, herstellen de obligaties zich. Begin

april verhoogt het Duitse ratingbureau Creditreform de kredietstatus van

Rickmers zelfs nog met een frutseltje, van CCC+ naar B-.

Eind november 2015 laait de veenbrand weer op. Rickmers moet 300 miljoen euro

afboeken. De onderneming houdt vol op schema te liggen, maar als in januari

2016 de obligaties opnieuw een schuiver maken komt Rickmers met een inderhaast

opgesteld persbericht: ondanks de moeilijke marktomstandigheden is er niets aan

de hand, alles is onder controle.

In 2016 ziet de zeetransportsector zich geconfronteerd met voortdurende

stagnatie van de wereldwijde handel. Daarbij doet overcapaciteit de industrie

de das om. Eind augustus vraagt de grootste reder van Zuid-Korea, Hanjin,

surseance van betaling aan, enkele dagen later gevolgd door een faillissement.

Als vlak daarna de Singaporese dochter van Rickmers de rentebetaling op een

obligatie opschort, belandt ook de obligatie van Rickmers zelf op een nieuw

dieptepunt.

Wat voor de obligaties Rickmers geldt, geldt ook voor de meeste andere

leningen. Door de snelheid waarmee de dalingen zich voltrekken hebben beleggers

geen tijd om nog weg te komen, met alle financiële drama’s van

dien.

Inmiddels staat het OK-Score Wereld Rente Dividendfonds (beleggend in Bonds)

voor dit jaar op 11% rendement.

Bovenstaand verhaal is de

bewerking van

Willem Okkerse van een recent artikel van Ron Boer, partner Het

Effectenhuis Commissionairs in Amsterdam. |

|

|

|

|

|

|

| Hcc Beleggen interessegroep

Noordbeleggen |

groep Noordbeleggen

is

gestart in maart 2006 rond het beleggingsprogramma Vestics.

Inmiddelszijn wij verder gegaan in de boeiende wereld van het beleggen.

Zo doen we onze beleggingen op individuele basis en komen zo'n vijf keer per

jaar bijeen. Het zijn 'interactieve' bijeenkomsten waarin nieuwtjes en

ervaringen onder het genot van een kopje koffie worden uitgewisseld.

Naast het bespreken van het vaste onderwerp: de 'echte' portefeuille, komen ook

onderwerpen als: ervaring met broker software, handelssystemen, indicatoren,

werking van opties/turbo's enz aan bod.

| Met als rode

draad: |

- Selecteren van Aandelen.

- Selecteren van Opties.

|

- Werking en selectie van Turbo's

- Selecteren van Beleggingsfondsen

|

Benieuwd? Kom kom gerust een keer kijken of het iets voor je is. Mail voor meer

info naar Ben

Rietveld |

|

|

|

| Dividenden

een veel te grote verleiding |

| Bron: Ronald Kok, Analist.nl |

De hype rondom dividendaandelen is al jaren zeer misplaatst.

Beleggers trappen jaarlijks nog en masse in de meest bekende value trap die er

in beleggingsland te vinden is.

Dit zijn de sceptische woorden van fondsmanager Rupert Rucker van

Schroders

Focus niet alleen op

dividendrendement

”En natuurlijk levert het dividendrendement op de langere termijn zeer

significant deel van het totaalrendement op” zo stelt Rucker. ”Maar

beleggers lijken maar al te vaak verleid te worden door relatief hoge

dividendrendementen, maar dit is doorgaans niet voor niets” zo waarschuwt

hij.

Het is volgens hem zeer kort door de bocht en roekeloos door puur naar de

hoogtes van de dividendrendementen te kijken. Voorbeelden van

rampscenario’s zijn er te over volgens hem waar bij hij onder andere naar

de drama’s rondom Tesco en KPN verwees.

Dividendpaniek is goed

koopmoment

Waar beleggers vaak en masse naar de nooduitgang rennen als een bedrijf

aankondigt om haar dividend te verlagen of zelfs in te trekken reageert Rucker

vaker precies andersom. Hij noemt dividendverlagingen of dividendstakingen

zelfs hele goede koopmomenten omdat dan als het ware de aandelen vaak massaal

gedumpt worden. Hij noemt dit zelfs een ‘perfect storm’ omdat 1

bedrijven de tering naar de nering zetten en flink aan kosten gaan besparen en

2 dat beleggers het aandeel flink dumpen op de markten.

Beleggers moeten echter wel een langere adem hebben want volgens Rucker duren

saneringsperiodes bij bedrijven toch zeker zo’n 5 jaar.

Als voorbeeld hiervan noemt hij Tesco dat jaren terug zwaar in de problemen

kwam, daardoor haar dividend stopte en waardoor het aandeel dus ook omlaag

kelderde. Na verloop van tijd kwam er het herstel en bleek het leed alweer gauw

geleden en werden ook de dividendbetalingen weer hervat.

Analist.nl Nieuwsdienst: +31 084-0032-842

nieuws@analist.nl |

|

|

|

|

|

|

| Particuliere

beleggers delen flink tik uit aan experts. |

| Bron: Corné van Zeijl, Actiam |

Het optimisme is weer helemaal terug.

Dat komt vooral door het enthousiasme wat de Trump plannen te weeg hebben

gebracht.

Ook december is meestal wel een goede maand.

NB de gestegen rente, met name in de US, kan natuurlijk ook wel een dingetje

worden.

Met de overwinning van Trump is het optimisme onder de experts weer terug. De

fiscale stimulansen van Trump zullen goed zijn voor de economie en de beurs.

Daarnaast is december meestal wel een mooie maand. Ook Italië werd even

onder de loep genomen. Of zoals een expert zei “Iedereen is bang voor

Italië, dus dat zal wel weer meevallen”. Verder hebben we natuurlijk

nog de FED rentevergadering, maar daar had iemand het over. Die stijging lijkt

een zekerheidje. Er wordt tenslotte een 100% kans ingeprijst. Van de ECB

verwachten enkele experts dat het met 6 maanden wordt verlengd. Ik was van de

week in Londen en daar verwacht men dat ook.

Er was een expert die het bijna perfect had voorspeld. Ik herhaal even zijn

letterlijke worden : “Trump wint maar het tegenovergestelde gebeurd van

wat iedereen verwacht. Na in eerste instantie een kleine schrikreactie stijgt

de Dow Jones naar een All Time High. Reden: de rente stijgt en er wordt

gedraaid uit obligaties richting aandelen.” Alsof de man een glazen bol

had.

| optimistisch |

51% |

| neutraal |

25% |

| pessimistisch |

24% |

|

--- |

27% |

Ook het lange termijn optimisme is weer een flink stuk hoger. Voor een

dergelijk optimisme moeten terug het begin van het jaar.

| optimistisch |

37% |

| neutraal |

43% |

| pessimistisch |

21% |

|

--- |

16% |

Dramatische portefeuille

keuzes

De portefeuille keuzes van experts waren dramatisch. Een fictief long / short

fonds was de afgelopen jaren mooi aan het stijgen, maar in november was men in

staat om het slechtste aandeel bij de toppers te zetten, (Ahold -11%). Ook KPN

had men beter weg kunnen laten (-9%) En dat terwijl men een van de betere

aandelen juist bij de floppers had neergezet, (Arcelor +16%). Per saldo zou een

dergelijk fonds 4,5% hebben verloren. De particuliere beleggers hadden juist

een top maand. Zij hadden AEGON bij de toppers gezet (+22%). Hun fonds steeg

met 7,3%. We kunnen dus stellen dat de IEX lezers de experts hebben ingemaakt.

Hoewel ze nog een hoop uit het verleden hebben goed te maken. De expert die het

novemberscenario perfect had voorspeld was AEGON long gegaan (+22%) en Gemalto

short (-3%).

|

|

|

| GALAPAGOS |

6 |

0,8% |

| AHOLD |

5 |

-10,5% |

| ING |

4 |

7,1% |

| KPN |

4 |

-8,5% |

|

|

|

|

|

|

|

|

|

|

|

--------- |

| gemiddeld |

|

5,5% |

|

| ARCELORMITTAL |

-10 |

16,1% |

| UNIBAIL-RODAMCO |

-5 |

-4,0% |

| ROYAL

DUTCH SHELL |

-4 |

5,6% |

| AKZO NOBEL |

-2 |

-0,2% |

| PHILIPS |

-2 |

-1,2% |

| UNILEVER |

-2 |

-0,8% |

| WOLTERS

KLUWER |

-2 |

-3,5% |

|

|

--------- |

|

|

-2,3% |

|

|

|

|

|

|

AEGON nu ook favoriet bij

experts, Arcelor

weer top flopper

Voor de komende maand hebben de experts ook AEGON bij de toppers gezet. Samen

met ING (5) en Ahold (4). Verder zijn er veel lage beta aandelen, zoals

Heineken en Unilever. ArcelorMittal staat wederom bovenaan, gevolgd door Royal

Dutch Shell en Unibail.

|

|

|

| AEGON |

6 |

|

| ING |

5 |

|

| AHOLD |

4 |

|

| GEMALTO |

3 |

|

|

HEINEKEN |

3 |

|

| UNILEVER |

3 |

|

|

|

|

|

| ARCELORMITTAL |

-9 |

|

| ROYAL

DUTCH SHELL |

-5 |

|

| UNIBAIL-RODAMCO |

-3 |

|

| ABNAMRO |

-2 |

|

| ALTICE |

-2 |

|

| NN |

-2 |

|

| PHILIPS |

-2 |

|

|

|

|

Deze maand deden er 63 experts aan de enquête mee, waarvoor mijn

dank. |

|

|

|

|

|

|

| Over

Trump, inflatie en de dollar |

| Bron: Hendrik Oude Nijhuis |

Beleggers zijn soms onnavolgbaar.

Toen duidelijk werd dat Republikein Donald Trump de verkiezingen zou winnen

raakten aandelen wereldwijd in vrije val.

Voor de Amerikaanse en de Europese aandelenbeurzen stonden openingsverliezen

van zo'n 5% in het verschiet.

De Japanse Nikkei sloot de dag af met een verlies van 5,3% en na stevige

verliezen bij opening van de beurzen in Europa keerde het sentiment alweer.

De tien beursdagen die volgden waren voor aandelen de beste in jaren.

De Amerikaanse beurzen bereikten zelfs nieuwe records. Vrijwel geen deskundige of tv-station die

de

overwinning van Trump had zien aankomen. En vrijwel geen beursanalist die had

voorzien dat wanneer Trump zou winnen aandelen en de dollar zouden stijgen,

laat staan zo fors.

Inflatiepresident

Waar de Amerikaanse centrale bank waarschijnlijk nog dit jaar de rente zal

verhogen lijkt de nieuwe regering onder aanvoering van Trump door middel van

overheidsbeleid de economie juist extra te willen stimuleren. Dit onder meer

door belastingverlagingen voor bedrijven en door investeringen in

infrastructuur.

Het verwachte beleid van Trump stuwt de inflatie en in anticipatie hierop deden

beleggers obligaties in de uitverkoop waardoor de rente is gestegen. De koers

van een obligatie en de rente bewegen omgekeerd: dalen obligaties in koers dan

stijgt de rente.

Een hogere rente maakt de Verenigde Staten voor beleggers extra aantrekkelijk

en vandaar dat de dollar is gestegen ten opzichte van andere valuta. Een sterke

dollar vormt zelf overigens weer een rem op de inflatie in de Verenigde Staten.

Goed beschouwd kan gesteld worden dat Trump de Amerikaanse

inflatieverwachtingen al stuwt en via de sterke dollar inflatie reeds wordt

geëxporteerd.

Valutakoersen laten zich heel lastig voorspellen en de vraag is of beleggers er

verstandig aan doen dit te proberen. Vanwege het effect van communicerende

vaten bewegen valutaparen zoals de euro en de dollar veelal in een bepaalde

bandbreedte: is de dollar duur en de euro goedkoop dan vormt dit een stimulans

voor de Europese economie, en omgekeerd geldt uiteraard hetzelfde.

Valutarisico’s

Hendrik Oude Nijhuis

Auteur, oud bestuurslid HCC Beleggen en BSC Duitenberger.

Oprichter Warrenbuffet.nl |

|

Hendrik Oude Nijhuis

heeft zich

jarenlang verdiept in

‘s werelds beste beleggers. Hij is medeoprichter van Beterinbeleggen.nl

en zijn

bestseller over Warren Buffett is via de website http://www.warrenbuffett.nl/

gratis beschikbaar. Deze column is niet bedoeld als individueel advies tot het

doen van beleggingen. |

In navolging van Warren Buffett focussen aandelenbeleggers beter niet zozeer op

macro-economische zaken en valutakoersen maar vooral op individuele bedrijven

en de waarderingen daarvan. Sterke en op aandeelhouderswaarde gerichte

bedrijven zijn vooral in de Verenigde Staten te vinden waar men meer dan in

Europa en Japan op creatie van aandeelhouderswaarde is gericht.

De valutarisico's van het beleggen in Amerikaanse aandelen zijn overigens vaak

kleiner dan verondersteld. Dit komt doordat vaak een behoorlijk deel van de

omzet buiten de Verenigde Staten zelf behaald wordt. Ter indicatie: voor de

bedrijven die deel uitmaken van de S&P 500 gaat het om bijna de helft van

de totale omzet.

Records zijn normaal

Gestuwd door de onderliggende waardecreatie tenderen aandelenbeurzen

uiteindelijk opwaarts. De records van de Amerikaanse beurzen zijn dan ook geen

aanleiding om aandelen voorlopig te mijden. En zelfs al zijn aandelenmarkten

overgewaardeerd dan nog zijn er vaak voldoende individuele aandelen te vinden

die wel aantrekkelijk gewaardeerd zijn.

De Dow Jones bereikte onlangs voor het eerst het niveau van 19.000 punten.

Uitgaande van een rendement van 6% tot 6,5% per jaar - ongeveer in lijn met

rendementen uit het verleden - staat deze index aan het einde van Trump's

eerste presidentstermijn op een niveau van circa 25.000 punten. Dit lijkt

misschien optimistisch gedacht maar goed beschouwd is zo'n niveau dan eigenlijk

heel normaal...

Hendrik Oude Nijhuis heeft zich jarenlang verdiept in ‘s werelds beste

beleggers. Hij is medeoprichter van Beterinbeleggen.nl en zijn bestseller over

Warren Buffett is via gratis beschikbaar. Deze column is niet bedoeld als

individueel advies tot het doen van beleggingen. |

|

|

|

|

|

|

|

Hcc Beleggen

interessegroep Computerbeleggersgroep-ZH |

|

Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. |

| Wij komen 9 keer per jaar

bijeen. Afwisselend

in Berkel & Rodenrijs en Delft. |

| Klik hier voor meer info Contactadres:

janroozenburg@kpnplanet.nl |

|

|

|

| Winnaars

en verliezers onder het beleid van Trump |

| Bron: Robert van den Oever, Morningstar , 16

november, 2016 |

Welke sectoren kunnen profiteren van het beleid dat de aankomende Amerikaanse

president Donald Trump voor ogen heeft? En welke sectoren zullen daar onder te

lijden hebben? Morningstar weegt de potentiele winnaars en

verliezers.

Het directe effect van de verkiezing van Donald Trump tot 45e president van de

Verenigde Staten is verwaarloosbaar, aangezien Morningstar analyses maakt voor

de lange termijn, gebaseerd op de fundamentals van bedrijven en sectoren. Maar

wijzigingen in het beleid die de aankomende nieuwe president voorstaat, kunnen

de komende jaren wel effect gaan hebben op sectoren, afhankelijk van de

accenten die Trump legt.

Op basis van zijn eerdere uitspraken is een beeld te vormen van waar hij

tijdens zijn presidentschap meer aandacht aan wil geven. Bijvoorbeeld

investeren in infrastructuur. Of het – al dan niet deels – ongedaan

maken van Obamacare, de collectieve zorgverzekering die officieel Affordable

Care Act heet. En niet te vergeten Trumps wens om de belastingen te verlagen,

voor burgers en voor bedrijven.

Achterstallig onderhoud

Als de investeringen in wegen, bruggen en spoorlijnen inderdaad gaan toenemen,

dan kan de staalsector en de bouw profiteren. De staalbedrijven lieten

afgelopen week direct na Trumps verkiezingsoverwinning al een duidelijke rally

zien. Trump heeft voorgesteld om in de komende 10 jaar zo’n 1 biljoen

dollar te investeren in achterstallig onderhoud. Dat geld heeft hij niet, maar

hij mikt op een model waarbij private partijen mee investeren in ruil voor een

terugverdienmogelijkheid, zoals tol heffen op een nieuwe weg.

Die nadruk op publiek-private samenwerking betekent volgens Morningstar veel

onzekerheid en vraagtekens over de haalbaarheid. Het is dus lang geen

uitgemaakte zaak dat bedrijven hier snel en veel van kunnen gaan

profiteren.

Grondstoffen

In samenhang met de te verwachten investeringen zullen ook de bedrijven die te

maken hebben met grondstoffen profiteren, zoals mijnbouwers, en de grondstoffen

zelf. Met name koper zette na de verkiezingen de rally voort die het al beleeft

sinds eind oktober. Maar Morningstar-analist Jeffrey Stafford maant beleggers

tot kalmte. Het is volgens hem onwaarschijnlijk dat Trumps plannen de vraag

naar koper merkbaar zullen doen toenemen op de lange termijn. Zo veel koper

hebben investeringen in infrastructuur immers niet nodig.

Gezondheidszorg

Eventuele wijzigingen in het beleid voor de gezondheidszorg kunnen grote

gevolgen hebben. Als de Affordable Care Act geheel of gedeeltelijk ongedaan

gemaakt wordt, dan vallen zo’n 20 miljoen nieuwe verzekerden weer uit het

systeem. Dat zou het omzetvolume drukken van de zorgbedrijven die de medicijnen

en zorghulpmiddelen leveren.

Het is nog onduidelijk of de hele Act van tafel gaat, of dat die wordt

aangepast. Volledig intrekken lijkt Morningstar-analist Damien Conover

onwaarschijnlijk, aangezien de wet voor sommige groepen juist voordelig heeft

uitgepakt. Wijzigingen kunnen negatieve gevolgen hebben voor bedrijven als er

minder vraag naar zorg en zorgproducten komt.

De andere kant van de medaille is dat als er geen Act is, er ook een deel

regulering wegvalt. Die regulering zou in de praktijk lagere prijzen en lagere

marges voor de zorgbedrijven betekenen. Het risico op prijsverlagingen is nu

kleiner dan het zou zijn geweest onder een regering-Clinton.

Analist Conover heeft de Fair Value berekeningen voor de healthcare-bedrijven

die hij volgt vooralsnog ongemoeid gelaten, aangezien de impact van de

Republikeinse plannen nog niet in te schatten is.

Vrij personenverkeer in gevaar?

Morningstar neemt ook de softwarebedrijven in ogenschouw vanwege Trump, want

hij wil de immigratie beperken, of met voorwaarden omkleden. Dat kan een effect

hebben op de grote softwarebedrijven die voor hun personeelsbestand putten uit

de hele wereld. Vrij personenverkeer is voor die bedrijven van levensbelang om

de juiste ontwikkelaars aan te kunnen trekken en vast te houden. Onder Trump is

dat straks wellicht minder vanzelfsprekend dan nu.

Invoerheffingen

Wat de industriebedrijven betreft kunnen de autobedrijven last krijgen van

Trumps protectionsme. Direct na de verkiezingsuitslag moesten de

automultinationals al een flinke veer laten. De autoconcerns vrezen Trumps

ideeën over het aanpassen van internationale handelsverdragen en dat leidt

tot grote onzekerheid in de auto-industrie. De Europese en Japanse autobouwers

zouden geconfronteerd kunnen worden met invoerheffingen.

Defensie-uitgaven

Trump wil meer spenderen aan defensie. Naar verwachting zal het defensiebudget

van de VS stijgen naar boven 650 miljard dollar in 2019, vergeleken met 583

miljard dollar die de regering-Obama heeft begroot voor 2017. Ook heeft hij de

Europese NAVO-bondgenoten opgeroepen om hun defensie-uitgaven op te schroeven

en zich te houden aan de afspraak dat ze 2% van hun bruto binnenlands product

uitgeven aan defensie. Veel Europese NAVO-landen geven minder uit dan 2% en

Trump heeft dat bekritiseerd. Hij vindt dat die landen te makkelijk de rekening

naar de VS schuiven.

Grensoverschrijdend

Bij de defensieve consumentengoederen zullen de fundamentals niet veranderen,

maar wel zijn andere factoren van invloed, zoals wisselkoerseffecten. Bedrijven

met een blootstelling aan Mexico, door aldaar gevestigde dochterbedrijven

bijvoorbeeld, kunnen invloed ondervinden van de dalende Mexicaanse peso. Maar

dat zijn kortetermijneffecten.

Een ander effect ligt op de loer voor bedrijven die hun productie hebben

uitbesteed naar China. Trump wil dat werk en die banen terughalen naar de VS,

dus wijziging van handelsverdragen of importvoorwaarden kunnen zulke bedrijven

hinderen. Voor Morningstar blijft de kwaliteit van bedrijven met een Economic

Moat, ofwel langdurig concurrentievoordeel, vooropstaan.

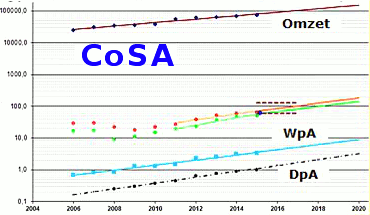

Samenvattend komen de aandelenanalisten van Morningstar op basis van de boven

geschetste ontwikkelingen tot het volgende lijstje met winnaars en

verliezers:

Volatiliteit leidt tot

koopkansen

In algemene zin stellen de Morningstar-aandelenanalisten dat de

verkiezingsoverwinning van Trump vooralsnog tot meer volatiliteit op de markten

kan leiden, zolang nog niet duidelijk is wat zijn beleid precies gaat inhouden.

De dips op de beurzen die de volatiliteit met zich meebrengt, kunnen beleggers

gebruiken om kansen te benutten tegen aantrekkelijke waarderingen.

Lees meer:

- Trump president: Morningstar analyseert de

gevolgen |

|

|

|

|

|

|

| Hcc Beleggen interessegroep

CoSA |

CoSA, Computerondersteunde Selectie van Aandelen, gebaseerd op fundamentele

analyse van bedrijven. Er wordt primair gekeken naar omzet, nettowinst, eigen

vermogen, dividenden en winst per aandeel om de kwaliteit van een bedrijf te

bepalen. Pas als het bedrijf kwalitatief aan minimum eisen voldoet wordt er

naar de koersen gekeken. |

Indien u

meer wilt

weten over de activiteiten van CoSA, kunt u de voorlopige CoSA-webpagina

(klik hier), raadplegen of contact opnemen met de

voorzitter: Jan van der Meulen via CoSA-L@beleggersonline.nl

U kunt zich met hetzelfde mailadres aanmelden voor het ontvangen van

informatie, zoals de wekelijks verschijnende CoSA-nieuwsbrief en voor het

verkrijgen van toegang tot de voor CoSA-leden beschikbare Europese

CoSA/SSG-verzameling. |

|

|

|

|

|

|

| Risico’s

van crowdfunding mogelijk onderschat |

| Bron:

Redactie |

De Autoriteit Financiële Markten (AFM) evalueert momenteel de

crowdfundingvoorschriften die per 1 april 2016 zijn geïntroduceerd.

De evaluatie bestaat uit verschillende consumentenonderzoeken en een

consultatieronde.

Deze onderzoeken worden uitgevoerd in samenwerking met

crowdfundingplatformen.

Voorlopige bevinding

Op basis van de eerste uitkomsten komt de AFM tot de voorlopige bevinding dat

een deel van de investeerders de risico’s van crowdfunding onderschat.

Een groep investeerders schat de kans op mislukking van een project in op

minder dan 2,5%.

Crowdfunding (ook

wel publieksfinanciering

genoemd) is een alternatieve wijze om een project te financieren. Om een

project te financieren gaan ondernemers in de meeste gevallen naar de bank om

een kredietaanvraag te doen en zo startkapitaal te verkrijgen. Crowdfunding

verloopt echter zonder financiële intermediairs, maar zorgt voor direct

contact tussen investeerders en ondernemers.

Crowdfunding gaat in principe als volgt: een groep of persoon, dat kan zowel

een ondernemer als particulier zijn, wil een project starten, maar heeft

onvoldoende startkapitaal. Om dit kapitaal te verwerven biedt hij of zij het

project aan (bijvoorbeeld op een platform op het internet) en vermeldt het

benodigde bedrag erbij. Op deze manier kan iedereen investeren in het project.

Het idee erachter is dat veel particulieren een klein bedrag investeren en dat

deze kleine investeringen bij elkaar het project volledig financieren. Dit in

tegenstelling tot bankkredieten en grootinvesteerders, waarbij er sprake is van

slechts één of enkele investeerders die een groot bedrag

inbrengen. Deze kleine investeerders noemt men the crowd het Engelse woord voor

de mensenmassa.

Op sommige crowdfunding-websites gaat het geïnvesteerde geld niet direct

naar het project, de ondernemer ontvangt het geld pas als (ten minste) 100% van

het bedrag binnen is. Indien deze 100% niet wordt behaald krijgen de

investeerders hun geld terug of worden toegezegde investeringen niet

geïncasseerd. Lees meer op Wikipedia

|

Dat lijkt, op basis van de huidige kennis, geen realistische inschatting.

Daarnaast acht ongeveer 40% van de respondenten de risico’s van

crowdfunding lager dan die van beleggingsfondsen én aandelen.

De risicokwalificatie die het crowdfundingplatform aan een project geeft, vindt

de consument belangrijk.

De investeerder zal zelf dan ook een gedegen analyse zal moeten doen. De

AFM erkent dat er aanleiding is om zelf scherper te kijken naar de wijze waarop

de platformen projecten beoordelen en hoe ze klanten daarover informeren.

Net als bij het beleggen in andere productcategorieën, is het ook voor

crowdfundbeleggen van belang dat er verantwoord wordt geïnvesteerd door

consumenten. Investeren in crowdfunding kan een mooi rendement opleveren.

De risico’s nog onduidelijk.

De AFM raadt consumenten aan een verantwoord deel van hun vermogen in

crowdfunding te investeren en dit te spreiden over meerdere projecten. Als

richtlijn hanteert zij maximaal 10% van het vrij belegbaar vermogen.

De AFM komt tot de voorlopige conclusie dat crowdfunding-investeerders

regelmatig een hoger percentage van hun vrij belegbaar vermogen investeren in

crowdfunding.

Doel van de evaluatie

Met de recente consumentenonderzoeken beoogt de AFM de effectiviteit van het

toezicht op de crowdfundingsector en de werking en voorschriften te

verbeteren.

De AFM krijgt hiermee inzicht in de ontwikkelingen van crowdfunding, de daaraan

gelinkte risico’s, en onderzoekt of de huidige voorschriften en

regelgeving hiertoe effectief zijn.

De AFM onderzoekt daarnaast ook de eventuele kosten van de voorschriften. Die

kunnen bijvoorbeeld bestaan uit drempels die consumenten ervaren of

administratieve lasten van platformen. Tevens worden stakeholders opgeroepen om

input aan te dragen. Voor meer info zie website AFM.

De rapportage van de volledige evaluatie wordt in het voorjaar van 2017

verwacht. |

|

|

|

|

|

|

| Consument

of participant? |

| Bron: Redactie HCC Beleggen |

De HCC Beleggen

organiseert een aantal

activiteiten. De bekendste activiteiten die wij organiseren zijn de

beleggerssymposia, die we tweemaal per jaar houden in De Bilt, de regiogroepen

en deze nieuwsbrief. Een toenemend aantal mensen wil ook aktief meedoen. En dat

Kan.

Voor de organisatie van onze symposia

zijn wij voortdurend op zoek naar mensen die een bijdrage willen leveren aan de

totstandkoming hiervan. Voor de organisatie van onze symposia

zijn wij voortdurend op zoek naar mensen die een bijdrage willen leveren aan de

totstandkoming hiervan.

Het is niet alleen leuk om dergelijke evenementen te organiseren, maar het is

ook een ideale gelegenheid om je netwerk uit te breiden met interessante

contacten.

Bestuursleden

gezocht

Bestuursleden worden telkens voor een vaste periode benoemd met een maximum van

2 periodes en om die reden zijn wij op zoek naar mensen die bereid zijn de kar

te trekken.

Redactieleden gezocht

Voor de nieuwsbrief en de website zijn wij dringend op zoek naar mensen die de nieuwsbrief en/of

website redactioneel willen beheren en/of het aandurven een column, een artikel of recensie te

schrijven.

Webmaster gezocht

Voor de website zijn wij dringend op zoek naar mensen die de website willen

beheren.

Zonder deel uit te maken van de organisatie kunt u vanzelfsprekend ook

meedoen

aan

één van de Regio- of Belangstellingsgroepen.

Maar ook andere dingen doen zoals het geven van een aardige lezing, met

anderen handelsstrategieën uitwerken, software onder de knie krijgen of

gewoon een groep vormen waarmee je samen de markt analyseert/bespreekt, behoort

tot de mogelijkheden.

Ben jij enthousiast, wil je niet alleen consumeren maar ook participeren, neem

dan per email contact op met het HCC Beleggen bestuur of met

de

redactie |

|

|

|

|

|

|

|

|

| Disclaimer: Deze

publicatie komt tot stand op de redactie van beleggersonline.nl de website van

de HCC IG Beleggen. Noch de mate waarin de berichten, voorgestelde

scenario’s, risico’s en voorspellingen de marktverwachtingen

weerspiegelen, noch de mate waarin zij in de realiteit zullen tot uiting komen,

kunnen worden gewaarborgd. De voorspellingen zijn indicatief. De gegevens in

deze publicatie zijn algemeen en louter informatief. Ze mogen niet worden

beschouwd als beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen en/of de

Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk voor eventuele

verliezen. De waarde van uw beleggingen kan fluctueren, behaalde resultaten uit

het verleden geven geen garantie voor de toekomst. |

|

|

|