..

|

|

|

November

2016

|

|

|

|

..

|

|

| Stilte

voor de storm |

| Bron: Frans Schreiber, voorzitter

Hcc-Beleggen |

Het

67e

symposium afgelopen maand 8 oktober, georganiseerd door onze kommissie, had het

thema “Stilte voor de storm”. En dat was goed bedacht !. Het

67e

symposium afgelopen maand 8 oktober, georganiseerd door onze kommissie, had het

thema “Stilte voor de storm”. En dat was goed bedacht !.

Op dit moment teisteren meer dan ooit veel onzekerheden de markten.

Het beleid van de ECB, zal dat voortgezet worden of wordt de stroom van gratis

geld naar de markt gestopt?

Wat zal er in Amerika gebeuren, wordt Trump gekozen, die pleit voor een

“nationalisatie” van Amerikaanse belangen, of komt Hilary in

het witte huis, belaagd met emails waaruit blijkt dat ze dubbele belangen

heeft.

In december heeft Italië een referendum, waarbij de bevolking mag kiezen

of ze voor de hervormingen in de economie zijn of niet? En als ze dat niet

zijn, wat gebeurt er met de Italiaanse leningen?

Onze kommissie heeft er niet veel vertrouwen in, vandaar de titel. Om onze

beleggers gedegen deze onzekere tijd in te laten gaan, waren veel gerenommeerde

sprekers aangetrokken.

Menno van Hoven brak de dag open met boeiend verhaal over de bouw uw eigen

dividendmachine. In plaats van minder dan 1% op uw spaarrekening, kunt u

volgens Menno betere aandelen kopen met een goed dividend. Als de aandelen

zakken, dan stijgt het dividend rendement en wanneer u dan koopt, verdient u

nog meer rendement!

Vervolgens kwam Martijn Rozemuller aan het woord. Hij zegt dat beleggen door

particulieren vooral geld kost doordat particulieren op verkeerde momenten

handelen en het kost geld door professionals doordat deze een hoge

beheervergoeding vragen. Daarom adviseert hij ETF’s, die weinig kosten

hebben. Op deze manier spaar je wel tot 1% extra kosten uit op jaarbasis en dat

geeft een hoger eindbedrag.

Jim Tehupuring gaf een goed overzicht over ProBeleggen en hoe deze adviezen tot

stand komen. Jim vindt technische analyse niet genoeg, het verhaal moet

fundamenteel kloppen. Zo vindt hij ASML te duur en verkoopt deze, terwijl

Rodamco onterecht is gezakt en deze koopt hij volop bij.

Wouter Keller gaf een college over echt beleggen. Zijn modellen lopen terug tot

begin 1900 en op basis daarvan kan hij precies uitrekenen wanneer je moet

beleggen en waarin. Zijn nieuwe model Defensieve Asset Allocatie wordt

gepubliceerd op academische websites en wordt volop gedownload. Ook de

beleggers in de zaal hebben zijn model nagebouwd en zijn enthousiast over de

resultaten.

Als laatste kwam Aat Schornagel. Als laatste kwam Aat Schornagel.

De zaal zat bomvol, er kon geen belegger meer bij.

Aat heeft zijn eigen theorie over dagopties, en die gaat dwars tegen de

gevestigde studies in.

Maar Aat kan het bewijzen, want hij handelt volop fors voor zichzelf en andere

geïnteresseerden.

"Put your money where your

mouth is",

is een gezegde in beleggersland en Aat volgt dit op en is een meester in

dagoptie handel.

Kortom, het was een leerzame en enerverende dag, ik hoop u volgende keer weer

te zien

Met een vriendelijke groet,

Frans Schreiber, voorzitter Hcc-Beleggen. |

|

|

|

|

|

|

| Wat

hebben we aan de koers/winst-verhouding? |

| Bron: Ronald Kok, Analist.nl |

|

|

Ronald Kok (RBA)

Financieel analist, entrepeneur en uitgever van o.a. Analist.nl |

| Na zijn

economie opleiding aan de

Erasmus Universiteit Rotterdam, VBA aan de VU Universiteit van Amsterdam

bleef hij zich verder specialiseren w.o. EFFAS , en focust hij zich nu

vooral op financiële analyse en de praktische toepasbaarheid van

beleggingsstrategieën. Zijn aandachtsgebieden zijn vooral de Amerikaanse

en Europese aandelen. Daarnaast focust Ronald zich ook op

derivatenstrategieën, asset-allocatie en

risicomanagement. |

Wat hebben we aan de koers/winst-verhouding?

Wanneer we het over valuebeleggen hebben, horen we vaak al gelijk de term

koers/winst-verhouding.

Het zoeken op de Engelse term ‘price/earnings ratio’ levert zeker

al ruim 28 miljoen pagina’s met resultaten op.

Blijkbaar vinden beleggers dit dus een belangrijke ratio, maar is dat wel

terecht?

De koers/winst-verhouding staat uiteraard voor niets anders dan de huidige

koers van het aandeel ten opzichte van de winst per aandeel. Dit klinkt heel

eenvoudig maar wanneer wij in systemen als die van Bloomberg en Reuters kijken

zien we al gauw een scala aan varianten.

De beurskoers is uiteraard een eenvoudige maar welke winst per aandeel moeten

we nu pakken? Die van vorig jaar, die over dit jaar (en dus nog onbekend is en

uiteraard alleen maar geschat kan worden), of een historisch gemiddelde, met of

zonder eenmalige baten/lasten et cetera.

U leest het al met de term ‘winst per aandeel’ kunt u heel veel

kanten op.

Enorm veel varianten

Dit enorme scala aan varianten biedt daarom veel ruimte voor datamining en

datasnooping. Hiermee bedoelen we dat onderzoekers simpelweg hun definitie van

de winst per aandeel aan kunnen passen zodat er betere uitkomsten komen. Dit is

helaas van alle dag in de financiële wereld. Zo lezen we vaak dat

bijvoorbeeld de ‘forward price/earnings-ratio’ over de periode 2010

tot en met 2015 een enorm voorspellende waarde had voor de oliesector. Wanneer

we echter een andere periode of een andere sector zouden pakken zien we vaak

weer totaal andere resultaten. Onze visie is dan ook om alles zo simpel

mogelijk te houden en meer naar de nettowinst per aandeel te kijken en er geen

varianten van gaan gebruiken.

|

Robert

J.

Shiller

Detroit, USA

29 maart 1946 |

Nobelprijs samen met

Eugene Fama, Lars Peter

Hansen in 2013 “voor

de empirische analyse van de prijzen van activa”

|

Veel kritiek is er verder ook op het feit dat de gebruikte winst per aandeel

maar een momentopname is. Een bedrijf kan net veel activa verkocht of gekocht

hebben en daardoor ontstaat al direct een vertekend beeld van de winst;

die door eenmalige baten en lasten enorm kan fluctueren. Het is daarom veel

eerlijker om over een langere periode dan slechts 1 jaar naar de winst per

aandeel te kijken.

Eén van de meest betrouwbare varianten van de koers/winst-verhouding is

daarom de CAPE-ratio (cyclical adjusted price/earnings ratio) die door de

Amerikaanse professor (en Nobelprijswinnaar) Robert Shiller ontworpen is.

Deze ratio kijkt niet alleen naar 1 winst per aandeel maar naar het gemiddelde

van de afgelopen 10 jaar.

Op deze manier worden éénmalige baten en lasten er uitgefilterd

en krijgt u een veel beter beeld van de meer duurzame winst (of verlies) per

aandeel van het bedrijf.

Hoe lager de koers/winst-verhouding hoe goedkoper het aandeel?

Zoals gezegd is de koers/winst-verhouding de beurskoers ten opzichte van de

winst per aandeel. Het is doorgaans het credo dat hoe lager de

koers/winst-verhouding is hoe goedkoper het aandeel is, en omgekeerd. Veel

onderzoeken van de Amerikaanse aandelenmarkten laten vaak een dergelijk verband

zien.

Bron: Mebane Faber

(mebfaber.com)

De bovenstaande grafiek van de Amerikaan Mebane Faber laat inderdaad het

negatieve verband zien: hoe lager de koers/winst-verhouding hoe hoger het

rendement. En bij de hogere koers/winst-verhoudingen zien we zelfs negatieve

rendementen ontstaan. Deze data gaat echter over de Amerikaanse aandelen en

over de Europese aandelen zijn nog maar relatief weinig onderzoeken gedaan.

We kijken daarom naar het artikel “Global value: building trading models

with the 10-year CAPE” van Faber dat in augustus 2012 gepubliceerd werd.

Voor dit onderzoek werd gekeken naar het nut van de CAPE-ratio voor 32 landen.

Ook hier zien we een behoorlijk negatief verband tussen de hoogte van de

CAPE-ratio en het opvolgende aandelenrendement. In de tabel hier ziet u dat dus

de hogere rendementen vooral gerealiseerd werden door de aandelen met de lagere

koers/winst-verhoudingen en de lagere rendementen (en ook de verliezen) werden

voornamelijk door de aandelen met de hogere koers/winst-verhoudingen

gerealiseerd. Er zit hier een jaar tussen het moment van de aandelenselectie en

het gemeten rendement.

Is de CAPE-ratio dan dus een gouden voorspeller?

Nee absoluut niet. Integendeel kan het soms zijn, want wie in 2014 een mandje

met de aandelen met de laagste CAPE-ratio’s had gekocht had in 2015 forse

verliezen. Met de CAPE-ratio kunt u dus niet zomaar makkelijk de winnaars van

de toekomst vinden. U moet dit meer zien als de aandelenvariabele met relatief

de hoogste voorspelbaarheid in het verleden. Bij volgende bijdragen gaan we

verder in op combinaties van variabelen (zoals die van Josef Piotroski en Josef

Lakonishok. |

|

|

|

|

|

|

| Hcc

Beleggen

interessegroep Computerbeleggersgroep-ZH |

|

Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. |

| Wij komen 9 keer per jaar

bijeen. Afwisselend

in Berkel & Rodenrijs en Delft. |

| Klik hier voor meer info Contactadres: janroozenburg@kpnplanet.nl |

|

|

|

| Rendement

en Risico en Crowdfunding |

Bron: Ivo Feeke, Voordegroei B.V.

|

Een belegger die al wat vermogen opgebouwd heeft en naar zijn

beleggingsportefeuille kijkt, heeft natuurlijk een rendements- en risico

vraagstuk.

Deze stelt zich wellicht vragen of neemt de volgende punten in zijn afweging

mee:

- Lage rente op spaarboekjes, zoektocht naar meer

rendement;

- Diversificatie, kan een lening/financiering aan een

(startende) ondernemer

met een mooi of interessant idee spreiding aanbrengen in mijn beleggingen?

- Ik heb als belegger weinig impact op (AEX)

beursgenoteerde en andere

wereldwijd actieve bedrijven;

- Crowdfunding lijkt een relatief gemakkelijke, goedkope

en snelle manier om

financiering te verkrijgen;

- Investeerders voelen zich direct betrokken bij het

bedrijf of de persoon

die investeringsvraag heeft;

- Beleggers vinden het leuk, aantrekkelijk of leerzaam om

op deze manier te

investeren en beleggen;

- Ik zoek een eenvoudige en directe toegang tot de

financiering van start-ups

en bestaande MKB-bedrijven, of partijen actief in creatieve , zorg- en

vastgoedsector;

- Als belegger wil ik op een bijzondere manier betrokken

zijn bij de

doelstelling van de geldvrager en/of hun inleg voor een deel als een gift zien

of de projecten staan dichter bij persoonlijke drijfveren en de beleving van de

belegger.

Rendement

Zo zijn bovenstaande punten en motivaties maar een deel van de veelvoorkomende

vragen en afwegingen. Vanuit een pure beleggingsoptiek is rendement en risico

bij veel beleggers nog steeds van doorslaggevend belang. En algemeen gezien kun

je de categorie ergens tussen obligaties en aandelen plaatsen op de

efficiënte grenslijn.

Dit is natuurlijk afhankelijk van de vorm en rentepercentages/rendement als ook

specifieke risico’s van aflossingen en terugbetalingen. Je ziet ook

beleggingen aangeboden worden die meer weg hebben qua karakteristieken tussen

aandelen en private equity.

Duidelijk moet zijn dat er misschien op termijn wel, afhankelijk van volumes en

wereldwijde groei, als instrument een nieuwe categorie zou kunnen ontstaan ten

opzichte van de huidige in de wet opgenomen karakteristieken bij bijvoorbeeld

de door AFM ontwikkelde Risicowijzer.1) Het is belangrijk bij de keuze om

een deel van het vermogen te beleggen in deze alternatieve categorie, dat deze

past in het totale beleggingsplaatje. Zeker als er een emotionele connectie is,

moet een belegger proberen rationeel een project/onderneming/ondernemer te

beoordelen.

En of de belegger als private lender zijn geld investeert en daardoor zijn

asset allocatie verandert wanneer hij een belegging toevoegt aan zijn

beleggingsportefeuille.

Verhouding risico en verwacht rendement van MKB/Crowdfunding leningen ten

opzichte van andere beleggingscategorieën.

Risico's

Net zoals bij andere assets is het belangrijk om te realiseren dat er

risico’s verbonden zijn aan deze beleggingscategorie. Dit kunnen

afhankelijk van de onderneming specifieke beleggingsrisico’s zijn die

inherent zijn aan aandelenbeleggingen.

Maar ook gelden nog andere risico’s dan bij beursgenoteerde aandelen.

Denk hierbij aan:

- Operationele risico’s van platform: misschien enigszins

vergelijkbaar

met risico en track record van beheerders van fondsen.

- Faillissementsrisico: is ook hier net zo goed aanwezig

en het is belangrijk

om te zien wat er met de belegging zelf, de markt of de informatievoorziening

gebeurt als het platform onverhoopt failliet zou gaan.

- De partij die financiering ontvangen heeft voldoet niet

aan rente- en

aflossingsverplichtingen: zeker als een belegger geld verstrekt in de vorm van

een lening geldt ook hier, net als bij obligaties, dat tussentijds (of op het

einde van de looptijd) rente en terugbetaling van kapitaal moet gebeuren.

- Zowel kwaliteit van belegging als platform: sommige

platforms proberen de

kwaliteit van de ondernemingen waarin belegd gaat worden te borgen met ratings

en (externe) beoordelaars die risico’s en bedrijfsvoering analyseren en

voorzien van een rapport.

- Verhandelbaarheid/liquiditeit: in vergelijking met

beursgenoteerde

beleggingen is het belangrijk om te beseffen dat het geïnvesteerde geld in

een onderneming of project niet zomaar elke dag er uit gehaald kan worden. Er

zijn verschillende platformen die ook voor wat betreft tussentijds kopen en

verkopen een markt onderhouden waarbij beleggers hun investering opnieuw aan

kunnen bieden aan andere geïnteresseerden. Dit is niet standaard altijd

zo!

Ref:

1) Zorgvuldig advies vermogensopbouw: risico, wijzer of niet? Artikel VFP 4

april 2011 F Husken & RGJ van Beek en https://www.afm.nl/~/profmedia/files/wet-regelgeving/beleidsuitingen/leidraden/risicoprofielen.ashx?la=nl-nl

Aanbevelingen voor een betere aansluiting tussen beleggingen en

risicoprofielen, September 2015.

|

|

|

|

|

|

|

| Experts

in de ban van Trump |

| Bron: Corné van Zeijl, Actiam |

De optimisten en de pessimisten waren vorige maand volledig in evenwicht. En

dat goldt ook voor de beurs. De AEX ging met een hele bescheiden 0,1% omhoog.

De aandelenkeuzes waren simpel uitstekend. De toppers stegen met 5,5%, terwijl

de floppers met 2,3% daalden.

Precies zoals het moet.

Voor de komende maand blijft men erg terughoudend.

Veel beursprofessionals waren in de ban van Trump. Blij als het straks 9

november is.

Daarnaast is de stijgende rente een factor war iedereen het over heeft.

Voor de komende maand zet men zijn geld in op Galapagos. Dit aandeel stond

vorige maand nog bij de floppers. Van Arcelor kunt u maar beter afblijven.

Unibail komt op de tweede plaats, vooral vanwege de angst voor een verder

stijgende rente.

Deze maand houden voor al de Amerikaanse verkiezingen de experts bezig. Men is

er niet over uit welke kandidaat zal winnen. En welke koersreactie bij welke

kandidaat hoort. Een mooie uitspraak van experts, die optimistisch was. All

bets are off als Trump wint. Een tweede belangrijke ontwikkeling waar belegger

zich mee bezig houden is de ontwikkeling van de rente. Er werd zelfs al de

vergelijking met 1987 getrokken, toen ook stijgende aandelen koersen

gepaard gingen met een stijgende rente. Een laatste vermeldenswaardige factor

is de relatief goed winstontwikkeling. Het cijfers seizoen is tot dusverre best

redelijk. Per saldo is er een miniem optimisme waarneembaar op de korte

termijn. 40% denkt dat de AEX zal stijgen en 33% verwacht een daling. Maar het

is nog steeds ver onder het gemiddelde.

| optimistisch |

40% |

| neutraal |

26% |

| pessimistisch |

33% |

|

--- |

7% |

Ook voor de lange termijn zijn de verwachtingen erg terughoudend. En ver onder

het lange termijn gemiddelde. En dezelfde factoren worden aangehaald.

| optimistisch |

32% |

| neutraal |

42% |

| pessimistisch |

26% |

|

--- |

5% |

Goede aandelenkeuzes in

oktober

Voor de aandelenkeuzes was het wederom een hele mooie maand. Vooral Randstad

deed het uitstekend. Ook aan de short kant werden goed gescoord. 3 van de 4

floppers gingen naar beneden. Alleen jammer dat ook ABNAMRO er bij stond. In

een stijgende rente omgeving doen bank aandelen het goed en dus ook ABNAMRO met

een plus van maar liefst 14,1%. Een fictief hedgefonds van de particuliere

beleggers liet per saldo een verlies van 1,3% zien. Zij hadden ING en ABNAMRO

bij de floppers staan.

|

|

|

| ROYAL

DUTCH

SHELL |

4 |

2,4% |

| KPN |

3 |

0,5% |

| RANDSTAD |

3 |

15,7% |

| SMBO |

2 |

3,5% |

|

|

--------- |

|

|

5,5% |

|

| GALAPAGOS |

-4 |

-2,6% |

| GEMALTO |

-4 |

-13,2% |

| WOLTERS

KLUWER |

-4 |

-7,5% |

| ABNAMRO |

-3 |

14,1% |

|

|

--------- |

|

|

-2,3% |

|

|

|

|

|

|

Galapagos duidelijk

favoriet, Arcelor

niet

Voor de komende maand is Galapagos opvallend van flopper naar de topper gegaan.

6 experts denken dat het de grootste stijger zal worden. Verder zijn Ahold, KPN

en ING favoriet. Men vindt duidelijk Arcelor Mittal te ver gestegen en te veel

op de muziek van de stijgende ijzer erts prijzen vooruit gelopen. In een

stijgende renteomgeving moet je geen onroerend goed aandelen hebben. Ondanks

dat de koers van Unibail daardoor al met bijna 10% is gedaald afgelopen maand,

staat dit aandeel met overtuiging op nummer 2 . Op nummer 3 staat Shell en dan

volgt een flinke lijst met aandelen die allen per saldo twee flop stemmen

hebben gekregen.

|

|

|

| GALAPAGOS |

6 |

|

| AHOLD |

5 |

|

| ING |

4 |

|

| KPN |

4 |

|

|

|

|

|

|

|

|

|

|

|

| ARCELORMITTAL |

-10 |

|

| UNIBAIL-RODAMCO |

-5 |

|

| ROYAL

DUTCH SHELL |

-4 |

|

| AKZO NOBEL |

-2 |

|

| PHILIPS |

-2 |

|

| UNILEVER |

-2 |

|

| WOLTERS

KLUWER |

-2 |

|

|

|

|

Aan de enquête deden 57 experts mee. |

|

|

|

|

|

|

| Hcc Beleggen interessegroep

Noordbeleggen |

groep Noordbeleggen

is

gestart in maart 2006 rond het beleggingsprogramma Vestics.

Inmiddelszijn wij verder gegaan in de boeiende wereld van het beleggen.

Zo doen we onze beleggingen op individuele basis en komen zo'n vijf keer per

jaar bijeen. Het zijn 'interactieve' bijeenkomsten waarin nieuwtjes en

ervaringen onder het genot van een kopje koffie worden uitgewisseld.

Naast het bespreken van het vaste onderwerp: de 'echte' portefeuille, komen ook

onderwerpen als: ervaring met broker software, handelssystemen, indicatoren,

werking van opties/turbo's enz aan bod.

| Met als rode

draad: |

- Selecteren van Aandelen.

- Selecteren van Opties.

|

- Werking en selectie van Turbo's

- Selecteren van Beleggingsfondsen

|

Benieuwd? Kom kom gerust een keer kijken of het iets voor je is. Mail voor meer

info naar Ben

Rietveld |

|

|

|

| Biotech,

moet je daar nu nog in beleggen ? |

Bron: Jan Kolkman, Stockpicker-Signaal, 25

oktober

2016

|

Wanneer je daarover nadenkt zeg je al gauw: deze sector heeft een prachtige

performance laten zien met een stijging van meer dan 600 procent in de laatste

tien jaar voor de Nasdaq Biotech Index.

Sindsdien laat de sector het wat afweten.

| TICKER |

NAAM |

LAAGSTE

IN 10 JAAR |

HOOGSTE

DAARNA |

%

WIJZIGING |

KOERS

NU

|

%

WIJZIGING

SINDS HOOGSTE |

| ^NBI |

NASDAQ BIOTECH

INDEX |

590.26

|

4194.87

|

PLUS

610,7 % |

2788.28

|

MINUS

33.5 % |

GEN.CO

|

GENMAB

|

23.23 |

1294.00

|

PLUS

5470.4 %

|

1147.00 |

MINUS

11.4 % |

GLPG.AS

|

GALAPAGOS |

10.00

|

66.19

|

PLUS

561.9 %

|

59.99

|

MINUS

9.4 % |

Een switch?

Je kunt je afvragen of je er goed aan doet zo’n high performer als Genmab

er uit te gooien en in de plaats daarvan wat andere biotech-aandelen op te

pikken die wat achtergebleven zijn in de periode dat sommige het zo goed deden.

Ik ben van mening dat er voor Genmab nog steeds goede mogelijkheden zijn. Het

is wel een bedrijfstak waarin de volatiliteit groot is, dat wil zeggen dat de

koersen forse uitslagen laten zien.

Aan de andere kant kun je je afvragen waarom een aandeel als Genmab het zo goed

heeft gedaan. Het antwoord is naar mijn mening dat het bedrijf goede resultaten

heeft laten zien, en daarmee de Food and Drug Administration (de FDA), de

Amerikaanse toezichthouder, heeft overtuigd, een goede kaspositie heeft en (het

belangrijkste van allemaal) een brede pijplijn heeft aan medicijnen in

ontwikkeling.

Waarom is een ruime kas zo

belangrijk?

Een biotech met een interessante pijplijn, die krap bij kas zit, heeft dan niet

de mogelijkheid al zijn noodzakelijke onderzoeken zelf te bekostigen. Het

risico dat het bedrijf dan loopt is dat een farmareus een bod uitbrengt, dat

gezien de mooie pijplijn wel heel erg laag is.

Waarom zoveel nadruk op

biotech?

Wat is de oorzaak dat er in de selectie van interessante aandelen van

Stockpicker-Signaal zo vaak bedrijven zitten die medicijnen ontwikkelen met

dikwijls de focus op kanker ?

We worden steeds ouder. En hoe ouder een lichaam, hoe groter de kans op

biologische afwijkingen die tot kanker kunnen evolueren. De strijd daartegen is

de laatste jaren versneld en dat zal de levensverwachting de komende jaren

gevoelig verlengen. In het Belgische tijdschrift Knack schreef Michel

Vandersmissen onlangs een interessant artikel met de titel ‘In de

toekomst zullen veel mensen twee of drie kankers krijgen èn

overleven’.

Waardoor worden die felle

koersfluctuaties

veroorzaakt ?

Bedrijven in de biotech komen nogal eens met spectaculair nieuws, waardoor een

bepaalde ziekte beter behandelbaar zal zijn. Maar dit soort bedrijven doet dan

ook duizenden proeven in hun zoektocht naar een goed medicijn. En de praktijk

leert dan zo’n 92 procent van die proeven niet succesvol is. Van de tests

die wel aan de verwachtingen voldoen bereikt slechts een klein deel het stadium

dat er zeg maar meer dan 1 miljard dollar omzet per jaar kan worden

gerealiseerd.

Wanneer een test niet succesvol is, dus niet wordt goedgekeurd voor toelating

op de markt door de FDA dan zien we dat een koers volledig kan instorten, zoals

een aantal jaren geleden gebeurde met Prosensa, dat een medicijn tegen

Spierdystrophie van Duchenne ontwikkelde, en is het soms het einde van de

company. Prosensa was in feite een one-product-company, waar het risico dus

extra groot is.

Een tegenvallend bericht kan dus de oorzaak zijn van een stevige koersval, al

kan ook een algehele beursmalaise een relatief grote koersdaling in een sector

als biotech veroorzaken.

Dit is speciaal het geval als de koers van zo’n aandeel het recentelijk

heel goed heeft gedaan, want dan zit iedereen op winst. Daardoor komt men in de

verleiding winst te nemen, terwijl je bij de verkoop van een ander element uit

de portefeuille een verlies zou realiseren.

Jan Kolkman,

oprichter van Stockpicker-signaal |

| heeft

tientallen jaren ervaring opgedaan

met de belegging in

aandelen bij een grote beleggingsmaatschappij en hij heeft zich daarna, via

cursussen, symposia en heel veel lezen, gespecialiseerd in technische analyse.

Hij hanteert diverse algemeen gebruikte indicatoren en daarnaast ook signalen

uit eigen koker. |

Zelf had ik aandelen Prosensa, die ik bij de overname door Biomarine heb

verkocht. In plaats daarvan heb ik deze zomer aandelen Sarepta gekocht.

Dat was de concurrent van Prosensa. Ik kocht ze op het moment dat ze op het

punt stonden een goedkeuring van de FDA te krijgen.

Maar helaas voor Sarepta die goedkeuring kwam niet. De koers stortte in van 22

naar 14 dollar en ik ging er van uit dat Sarepta met de ontwikkeling door zou

gaan en een nieuwe aanvraag bij de FDA zou indienen. Een paar weken later heb

ik een deel verkocht op 50 dollar en de rest op 54.

Galapagos

Een bedrijf als Galapagos is een biotech met ook een breed

ontwikkelingsprogramma, zeg maar een brede pijplijn.

Een kandidaat-medicijn van Galapagos dat momenteel erg in de belangstelling

staat is Filgotinib tegen reumatoïde artritis (RA). Het grote voordeel van

Filgotinib, ten opzichte van de gangbare medicijnen tegen reuma, is dat je kunt

volstaan met één pilletje per dag en daardoor verlost bent van al

die vervelende injecties.

Een belangrijk punt in de publicaties van een bedrijf in de biotech is de

cashpositie, in feite veel belangrijker dan de gangbare omzet- en

winstontwikkeling. Want een biotech met weinig cash, maar een goede pijplijn,

is een makkelijke prooi voor een farmaceut die goed in de slappe was zit.

Zo’n biotech die niet voldoende cash heeft om zijn onderzoek te voltooien

kan dan zo maar voor een prikkie worden weggekaapt. Je kunt stellen dat dit

leuk is voor de aandeelhouder, maar ik ben van mening dat het interessant is

voor de korte-termijn-belegger, maar een belegger met een wat langere horizon

ziet liever dat het bedrijf NIET wordt overgenomen, of pas in een later

stadium. Om de eenvoudige reden dat dan de overnameprijs aanmerkelijk hoger

ligt.

Galapagos is een bedrijf met een brede, maar vooral interessante pijplijn voor

onder meer Filgotinib voor de behandeling van RA en voor de Ziekte van Crohn

(een aandoening aan het spijsverteringskanaal) en nog een kandidaat-medicijn

tegen taaislijmziekte of Cystic Fibrosis (CF).

Per 31 maart 2016 had Galapagos een bedrag van 979 miljoen euro in kas. Dat is

21.35 euro per aandeel. Dit kwam door een succesvolle introductie op de NASDAQ

en een deelname van de Amerikaanse farmaceut Gilead van 14,7 procent in het

aandelenkapitaal van Galapagos.

Galapagos in de AEX

Met ingang van maandag 20 juni 2016 is het aandeel is opgenomen in de

AEX-index in Amsterdam. Dit is interessant omdat de nog steeds groeiende groep

van index-beleggers dan in het aandeel gaan beleggen en dat meer analisten het

aandeel gaan volgen.

Biotech en Hillary Clinton

Als nadeel voor de medicijnfabrikanten in het algemeen wordt nogal eens genoemd

het feit dat Hillary Clinton in haar campagne voor het presidentsschap

aankondigt wat te gaan doen aan de hoge prijzen van bepaalde medicijnen. En

niet te vergeten onze eigen Minister van Volksgezondheid, Edith Schippers,

pleit ook voor lagere medicijnprijzen. En toch ben ik van mening dat zij goed

werk doen, want door een lagere prijs wordt de gevraagde hoeveelheid groter en

30 patiënten, die 500 dollar voor een pil betalen, leveren meer op dan 10

patiënten van 1000 dollar. Bovendien worden meer patiënten geholpen

en is de ziektekostenverzekering dan meer bereid dat medicijn in het

vergoedingspakket op te nemen.

Verder heeft Galapagos bekend gemaakt dat het werkt aan manieren om het succes

van reumamiddel Filgotinib te herhalen. Half juni zei Galapagos elke twee jaar

een fase-3 testprogramma te willen beginnen. Ook wil het elk jaar drie

klinische zogeheten Proof-of-Concept medicijnen leveren. De ambitie duidt er

volgens KBC op dat Galapagos bezig is met het opbouwen van een ‘duurzaam

en gediversifieerd productportfolio’. KBC handhaaft zijn buy-advies met

een koersdoel van 70 euro.

Overzicht dit jaar

| TICKER |

NAAM |

KOERS ULTIMO

2015

|

LAAGSTE

IN 2016 |

HOOGSTE

DAARNA |

KOERS

NU

|

%

WIJZIGING

IN 2016 |

| ^NBI |

NASDAQ BIOTECH

INDEX |

3540.44

|

2517.40

|

3154.36

|

2788.28

|

MINUS

21,2 % |

GEN.CO

|

GENMAB

|

917.50

|

605.00 |

1294.00

|

1147.00 |

MINUS 25

% |

GLPG.AS

|

GALAPAGOS |

57.70

|

32.50

|

66.19

|

59.99

|

MINUS

4.0 % |

Overname?

Het komt er op neer dat geen van beide genoemde biotech ondernemingen

overgenomen wil worden. De CEO van Genmab heeft onlangs gezegd dat als er een

bod zou worden gedaan het wel op de dubbele koers van dit moment zou moeten

plaats vinden voordat hij daarmee instemt.

Ik ben van mening dat Genmab in de komende drie jaar een koers kan laten zien

van het vijfvoudige van het huidige niveau en ik acht Galapagos tot een zelfde

prestatie in staat. Voor beide stel ik wel de voorwaarde dat ze NIET worden

overgenomen.

|

|

|

|

|

|

|

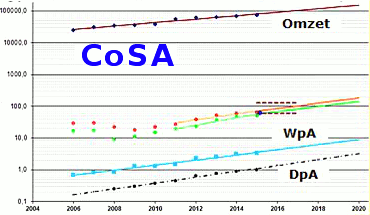

| Hcc Beleggen interessegroep

CoSA |

CoSA, Computerondersteunde Selectie van Aandelen, gebaseerd op fundamentele

analyse van bedrijven. Er wordt primair gekeken naar omzet, nettowinst, eigen

vermogen, dividenden en winst per aandeel om de kwaliteit van een bedrijf te

bepalen. Pas als het bedrijf kwalitatief aan minimum eisen voldoet wordt er

naar de koersen gekeken. |

Indien u

meer wilt

weten over de activiteiten van CoSA, kunt u de voorlopige CoSA-webpagina

(klik hier), raadplegen of contact opnemen met de

voorzitter: Jan van der Meulen via CoSA-L@beleggersonline.nl

U kunt zich met hetzelfde mailadres aanmelden voor het ontvangen van

informatie, zoals de wekelijks verschijnende CoSA-nieuwsbrief en voor het

verkrijgen van toegang tot de voor CoSA-leden beschikbare Europese

CoSA/SSG-verzameling. |

|

|

|

| Factorbeleggen:

op zoek naar de steen der wijzen |

| Bron: Willem D. Okkerse MBA |

Willem D. Okkerse

(1946) is CEO van het OK-Score Institute in Rotterdam en Brussel. |

| Hij

begon in 1995 na in 1989 cum laude

zijn MBA te hebben behaald

aan een PhD onderzoek dat in 2000 de OK-Score ® opleverde. Voordien was hij

voorzittend partner van een adviesgroep gespecialiseerd in strategie en

corporate finance en bekleedde gedurende 1995-2000 o.a. de functie van CFO van

de milieu organisatie Green Cross van Mikhail Gorbachov. Tevens was hij

gastdocent aan de Universiteiten van Delft en Leuven alsmede de Hogeschool van

Arnhem en lid van de Raad van Advies van de Hogeschool van

Amsterdam |

In de institutionele wereld wordt er naarstig gezocht naar de Steen der

Wijzen.

De behoefte aan een ho(o)g(er) rendement en een laag risico is zeer

gewenst.

Omdat in deze kringen het credo nog steeds is dat een hoger rendement alleen

maar kán samenvallen met een hoger risico, beperkt dit

Nobelprijswinnaar’s dogma in ernstige mate hun blikveld.

Myopia tiert welig en u merkt dat vooral aan uw

pensioenvoorzieningen.

Dit ondanks het feit, dat diezelfde institutionele wereld met het

factorbeleggen zélf wel op zoek is naar het omgekeerde oftewel een hoger

rendement met een lager risico.

Dat dit mogelijk moet zijn zoals ik reeds in mijn proefschrift stelde, kon

gelukkig ook in de praktijk bewezen worden, zie daartoe het diagram aan het

einde van dit artikel.

In 2013 werd deze theorie door Dr. Walkshäusl van de Universiteit van Regensburg

nogmaals bewezen *1) .

Vergroten van de kans op

succes

Je kunt de kans op succes namelijk vergroten door te beleggen in bewezen

factoren. De vraag is alleen: welke factoren en vooral welke bewijzen? Tot nog

toe blijkt dat in de meeste portefeuilles van de door de institutionele

beleggers aan vermogensbeheerders verstrekte mandaten het R2 meestal tegen de

99 aanschurkt, hetgeen indiceert dat in feite de index word gevolgd. Dat is dus

geen factorbeleggen!

Het gevolg is dat men naarstig op zoek is naar die “factoren” die

het resultaat WEL (gedeeltelijk) kunnen verbeteren zoals er inmiddels zijn:

value investments, een methode waar aandelen worden gekocht waarvan de

beurswaarde ónder de intrinsieke waarde ligt. Als tweede b.v. low

volatility investments, waarbij koersfluctuaties als maatstaf genomen worden en

bijvoorbeeld “short en long term reversal” methodieken waarin

“fallen angels” op korte of lange termijn weer als koopwaardig

worden beschouwd. Meestal met zeer beperkt succes.

Laboratorium versus praktijk

In het laboratorium, lees de testfase, worden namelijk de meest interessante

vaststellingen gedaan die in de praktijk toch onvoldoende werken. De modes

operandi zijn veelal vergelijkbaar met het onderzoek van Altman

naar de

Z-Score. In het laboratorium een zogenaamde zekerheid biedend van ca. 80%

maar in de praktijk niet boven de 55% realiserend.

Zo blijken de in het laboratorium zichtbaar mogelijke verbeteringen van het

rendement in de harde praktijk achteraf toch tegen te vallen. In de

institutionele kringen heet het dan: “de geboekte resultaten kennen geen wetenschappelijke

consensus”.

Dat is volgens mij ook per definitie uitgesloten omdat die mate van zekerheid

nooit boven de 70 tot 80% kán komen. Net als in het onderzoek van Altman

met de Z-Score is namelijk de vooraf gestelde premisse fnuikend voor de

betrouwbaarheid van het model. Bij Altman luidde die premisse dat “de

ratio’s van een failliet bedrijf slechter zouden zijn dan van een lopend

bedrijf”. De facto blijkt dat soms de ratio’s van lopende bedrijven

zelfs slechter zijn dan van gefailleerde bedrijven. De ratio’s lopen dus

niet lineair.

Ditzelfde doet bijvoorbeeld opgeld bij een onderzoek met statistische

zekerheden naar de mate waarin

“het rendement van een portefeuille met ondergewaardeerde bedrijven, lees

beurswaarde/intrinsieke waarde <1, beter zou zijn dan het rendement van een

portefeuille met niet ondergewaardeerde bedrijven, lees beurswaarde/intrinsieke

waarde >1”.

Net als bij het onderzoek van Altman zijn ook deze uitkomsten niet lineair. De

focus ligt bij dit soort onderzoeken namelijk op de uitkomst van een ratio

(lees de intrinsieke waarde) met een mening (lees de beurswaarde). Zowel in de

één, lees de intrinsieke waarde, kunnen reeds al dan niet

moedwillige fouten zitten en de andere, lees de beurswaarde is op zichzelf al

geheel en al speculatief en zal dus per definitie altijd een bias in de

beoordeling blijven geven.

Modelfouten

M.a.w. onderzoek langs de weg van statistische zekerheid uit waarnemingen van

beursfondsen in relatie met de beurskoersen leidt als gevolg van de

non-lineairiteit van die waarnemingen tot een ingebakken modelfouten. Dit is

dezelfde theorie die ik met mijn PhD onderzoek met betrekking tot de werking

van de Z-Score kon bewijzen. Voor de diehards daarbij de professionele

uitkomsten van bijna 14 jaar OK-Score Magnificent Twenty, de OK-Score selectie

uit de S&P 500 in vergelijking met de S&P 500 equal weighted Gross

Return.

| Periode

1.1.2003-30.09.2016 |

OK-SCORE MAGNIFICENT

TWENTY |

S&P 500 EW

GR |

| Total return |

693% |

293% |

| Compounded annual

return |

16,5% |

10,6% |

| Standard

Deviation |

18,9% |

21,2% |

| Beta |

0,9 |

1,0 |

| Alpha |

6,8% |

|

ref:

*1) Bron: Fundamentalrisiken und Aktienrenditen: Auch

hier

gilt, mit weniger Risiko zu einer besseren Performance in: Corporate Finance

biz, 03/2013, pp. 119-123. |

|

|

|

|

|

|

| Het

Lindy-effect |

| Bron:

Hendrik Oude Nijhuis |

Hendrik Oude Nijhuis

Auteur, oud bestuurslid HCC Beleggen en BSC Duitenberger.

Oprichter Warrenbuffet.nl |

|

Hendrik Oude Nijhuis heeft

zich

jarenlang verdiept in

‘s werelds beste beleggers. Hij is medeoprichter van Beterinbeleggen.nl

en zijn

bestseller over Warren Buffett is via de website http://www.warrenbuffett.nl/

gratis beschikbaar. Deze column is niet bedoeld als individueel advies tot het

doen van beleggingen. |

De intrinsieke waarde van een bedrijf is gelijk aan de waarde van alle

toekomstige winsten, verdisconteerd naar het heden.

Dat idee, in 1938 omschreven in het boek 'The Theory of Investment Value' van

John Bur Williams, is 78 jaar later nog altijd actueel. Het idee heeft tot nu

toe de test der tijd doorstaan en verwacht mag daarom worden dat dit idee

voorlopig ook nog wel actueel blijft.

Nieuwe ideeën moeten zich altijd eerst een tijd bewijzen.

Lindy-effect

De aanname dat een oud idee in ieder geval voorlopig actueel zal blijven sluit

aan bij het zogeheten Lindy-effect. Dit effect veronderstelt dat de verwachte

resterende levensduur van zaken als ideeën, technologieën en

bedrijven ongeveer gelijk is aan de actuele leeftijd ervan.

Iemand die een horloge een half jaar in bezit heeft zal deze volgens het

Lindy-effect ook ongeveer nog een half jaar in bezit hebben. Een horloge dat al

een eeuw een familie-erfstuk is zal dat volgens het Lindy-effect gemiddeld

beschouwd de komende eeuw eveneens zijn.

De verwachte resterende levensduur van mensen en dieren neemt af naarmate de

jaren verstrijken. Iemand van 50 jaar heeft een kortere verwachte resterende

levensduur dan iemand van 40 jaar. Maar bij het Lindy-effect geldt dus precies

het omgekeerde: de verwachte resterende levensduur neemt juist toe met het

verstrijken van de tijd.

Een voorbeeld zijn bedrijven. Van alle startende bedrijven stopt een flink

percentage in het eerste jaar alweer. En van de bedrijven die het eerste jaar

hebben overleefd stopt een percentage in het volgende jaar, maar dit percentage

is al wat minder. Kortom, de verwachte resterende levensduur van een bedrijf

van een jaar oud is langer dan die van een net gestart bedrijf.

Coca-Cola en Facebook

Volgens het Lindy-effect heeft een bedrijf dat 100 jaar bestaat nog een

resterende levensverwachting van eveneens 100 jaar. En een bedrijf dat 10 jaar

bestaat nog een resterende levensverwachting van 10 jaar.

Belangrijk: het Lindy-effect geeft een indicatie van de GEMIDDELDE verwachte

levensduur. Voor afzonderlijke gevallen zegt dit effect niet per definitie

iets. Een bedrijf dat net 100 jaar bestaat kan dus best het jaar erop ten onder

gaan. Of juist nog langer dan 100 jaar bestaan.

Coca-Cola is opgericht in 1892 en op basis van het Lindy-effect bestaat dit

bedrijf nog eveneens 124 jaar. Daarmee is de veronderstelde houdbaarheidsdatum

van Coca-Cola het jaar 2140.

Facebook werd in 2004 opgericht en op basis van het Lindy-effect heeft de

sociale netwerksite nog twaalf jaar voor de boeg. Maar bestaat Facebook in 2028

nog (2016 + 12 jaar) dan is de verwachte resterende levensduur verdubbeld:

volgens het Lindy-effect mag dan verwacht worden dat Facebook nog 24 jaar

bestaat om naar verwachting rond het jaar 2052 ten onder te gaan.

Lindy-effect op de beurs

niet

zichtbaar

Wanneer het idee van de waarde van een bedrijf ('alle toekomstige winsten,

verdisconteerd naar het heden') gecombineerd wordt met het Lindy-effect mag

verwacht worden dat bedrijven die al lang bestaan hogere waarderingen hebben

dan bedrijven die kortgeleden zijn opgericht. Maar op de beurs lijkt daarvan

geen sprake...

Juist heel wat van de bedrijven die relatief kortgeleden zijn opgericht - en

waarvan beleggers torenhoge verwachtingen hebben - worden fors gewaardeerd,

veel meer dan op basis van het Lindy-effect terecht zou lijken. Denk

bijvoorbeeld aan relatief nieuwe bedrijven als Facebook, Amazon en Netflix.

De stokoude bedrijven van

Warren

Buffett

Buffett hecht zoals bekend veel waarde aan het goed begrijpen van de bedrijven

waarin hij belegt en waarvan hij de toekomst goed kan inschatten. Het doen van

zulke inschattingen is minder lastig voor bedrijven die al lang bestaan en alle

denkbare omstandigheden - recessies, depressies, hoge en lage

grondstoffenprijzen, wereldoorlogen, etc. - al eens meegemaakt en overleefd

hebben.

Anders dan veel andere beleggers maar in lijn met het Lindy-effect lijkt

Buffett intuïtief een voorkeur te hebben voor bedrijven die de test der

tijd hebben doorstaan. Het verbaast zo bezien niet dat de vijf grootste

posities van Buffett, samen goed voor ruim 60% van de beleggingsportefeuille

van Berkshire Hathaway, allemaal stokoude bedrijven zijn:

- Het gefuseerde levensmiddelenconcern Kraft-Heinz, Kraft

is in 1903

opgericht en Heinz in 1869.

- De Amerikaanse bank Well-Fargo, opgericht in 1852.

- Frisdrankfabrikant Coca-Cola, opgericht in 1892.

- Technologieconcern IBM, opgericht in 1911.

- Financieel dienstverlener American Express, opgericht

in 1850.

|

|

|

|

|

|

|

Consument

of participant?

|

| Bron: Redactie

HCC

Beleggen |

De HCC Beleggen

organiseert een aantal

activiteiten. De bekendste activiteiten die wij organiseren zijn de

beleggerssymposia, die we tweemaal per jaar houden in De Bilt, de regiogroepen

en deze nieuwsbrief. Een toenemend aantal mensen wil ook aktief meedoen. En dat

Kan.

Voor de organisatie van onze symposia

zijn wij voortdurend op zoek naar mensen die een bijdrage willen leveren aan de

totstandkoming hiervan. Voor de organisatie van onze symposia

zijn wij voortdurend op zoek naar mensen die een bijdrage willen leveren aan de

totstandkoming hiervan.

Het is niet alleen leuk om dergelijke evenementen te organiseren, maar het is

ook een ideale gelegenheid om je netwerk uit te breiden met interessante

contacten.

Bestuursleden

gezocht

Bestuursleden worden telkens voor een vaste periode benoemd met een maximum van

2 periodes en om die reden zijn wij op zoek naar mensen die bereid zijn de kar

te trekken.

Redactieleden gezocht

Voor de nieuwsbrief en de website zijn wij dringend op zoek naar mensen die de nieuwsbrief en/of

website redactioneel willen beheren en/of het aandurven een column, een artikel of recensie te

schrijven.

Webmaster gezocht

Voor de website zijn wij dringend op zoek naar mensen die de website willen

beheren.

Zonder deel uit te maken van de organisatie kunt u vanzelfsprekend ook meedoen

aan

één van de Regio- of Belangstellingsgroepen.

Maar ook andere dingen doen zoals het geven van een aardige lezing, met

anderen handelsstrategieën uitwerken, software onder de knie krijgen of

gewoon een groep vormen waarmee je samen de markt analyseert/bespreekt, behoort

tot de mogelijkheden.

Ben jij enthousiast, wil je niet alleen consumeren maar ook participeren, neem

dan per email contact op met het HCC Beleggen bestuur of met

de redactie

|

|

|

|

|

|

|

|

|

| Disclaimer: Deze

publicatie komt tot stand op de redactie van beleggersonline.nl de website van

de HCC IG Beleggen. Noch de mate waarin de berichten, voorgestelde

scenario’s, risico’s en voorspellingen de marktverwachtingen

weerspiegelen, noch de mate waarin zij in de realiteit zullen tot uiting komen,

kunnen worden gewaarborgd. De voorspellingen zijn indicatief. De gegevens in

deze publicatie zijn algemeen en louter informatief. Ze mogen niet worden

beschouwd als beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen en/of de

Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk voor eventuele

verliezen. De waarde van uw beleggingen kan fluctueren, behaalde resultaten uit

het verleden geven geen garantie voor de toekomst. |

|

|

|