..

|

|

|

Januari

2016

|

|

|

|

..

|

|

Zet alvast in uw agenda:

|

2 april 2016 |

66 ste HCC Beleggensymposium |

|

|

|

| 2016

kan nog wel eens spannend worden! |

Beste Beleggers,

Allereerst

wil ik u, als voorzitter van de groep Hcc-Beleggen, namens alle vrijwilligers

en mijzelf, een gezond en voorspoedig 2016 wensen. Beleggen is belangrijk, maar

de waarde van gezondheid is niet in geld uit te drukken en belangrijker dan het

rendement op onze investeringen.

Echter wij zijn geen yoga club, noch praten we met bomen.

Wij proberen met onze collega clubleden, met behulp van internet, computer

software en/of grafieken een goed rendement te maken en in elk geval de AEX te

verslaan.

Dit kan op verschillende manieren: aandelen, opties, futures, turbo’s,

valuta, vastgoed, etc., de mogelijkheden zijn eindeloos.

Dat geeft aan de ene kant een uitdaging aan de belegger, aan de andere kant is

er een gevaar dat hij door de bomen het bos niet meer ziet.

Keep it simple

Dus één van de belangrijkste regels in beleggers land is: keep it

simple! Dat betekent dat strategieën op de achterkant van een sigarendoos

(bestaan deze trouwens nog?) uit te leggen moeten zijn.

Als dat niet kan of de adviseur heeft uren nodig om u duidelijk te maken, hoe

het werkt, hoedt u dan voor dit soort modellen. Niet dat de adviseur het

niet goed bedoeld of berekend heeft, maar niemand kan in de toekomst kijken en

hoe gecompliceerder het model, des te groter het aantal factoren, en des

te moeilijker wordt het voor het model de toekomst te voorspellen, daar er

altijd wel een factor is, die verkeerd is ingeschat.

Flexibel

Een andere belangrijke regel is: wees flexibel! De markt is de baas en bepaalt,

mijn of uw mening is niet belangrijk. Als de meeste markten omhoog gaan, ga dan

niet short. En andersom, als de meeste markten dalen, koop dan geen aandelen,

maar wacht totdat de markt is uitgebodemd of ga short. Blijf niet passief in

een ETF zitten, omdat deze zo goedkoop is.

Trend

Hoe moet u dat dan in de praktijk doen? De lijstjes van de banken volgen, de

tips van een goeroe kopen? Onderzoek heeft meerdere malen aangetoond, dat dit

soort dingen niet werken, althans niet voor de koper van de lijstjes.

Eén ding werkt al meer dan 100 jaar en over dit onderwerp zijn talloze

publicaties verschenen, namelijk de trend of het momentum. Het kopen van assets

of aandelen met de hoogste momentum geeft gemiddeld een beter rendement, dan

passief in een index beleggen. Je maakt weliswaar hogere kosten, maar deze

worden meer dan goed gemaakt door het hogere rendement.

Spannend jaar

Hoe lijken de markten dit jaar? Hoe staan de momenta dit jaar?

Nou, dat kan nog wel spannend worden! Zowel in Europa, Amerika, China en

zuid-Amerika draaien de momentums naar beneden en zijn (bijna) negatief. Dat

betekent dat het wel eens een moeilijk aandelenjaar kan worden. Tenzij Draghi

nogmaals een extra geldpers aanzet, kan het wel eens zijn, dat u aan uw short

posities meer geld gaat verdienen dan aan long zitten.

Als u dat niet kan of wilt, zoek dan een adviseur of fonds, die dat wel doet

voor u. Want het kopen van ETF’s – het passief volgen – van

een index is inderdaad goedkoop qua kosten, maar kan duurkoop zijn qua

rendement.

Ik wens u veel wijsheid en een gezond 2016 !

Frans Schreiber, voorzitter HCC Beleggen.

|

|

|

|

|

|

|

| Beoordeling

Aandeel als DividendGroeier |

Bron: HCC Beleggen CoSA-werkgroep

|

In ons vorige artikel

hebben we de

methode DividendGroeiBeleggen besproken. Deze is

bijvoorbeeld geschikt voor beleggers die geïnteresseerd zijn in aandelen

die door de uitkering van dividenden extra inkomsten genereren en waarvan

daarnaast koersgroei, dus ook vermogensgroei verwacht kan worden.

Bij de selectie van dividendgroeiers vervullen het dividendrendement, de groei

van het dividend per aandeel en de stabiliteit en de continuïteit van deze

groei een primaire rol.

Voor het opbouwen van een portefeuille van dergelijke dividendgroeiers maken we

gebruik van een Tabel met aandelen die we volgen. In die Tabel staan de

aandelen op volgorde van geschiktheid als dividendgroeier.

De Tabel is in een eerder artikel toegelicht en telt nu ruim 400 aandelen uit

zowel Europa als de VS. De Tabel biedt o.a. de mogelijkheid te selecteren op

DividendGroeiers.

In dit artikel geven we een voorbeeld van de bespreking van een aandeel dat

hoog in de Tabel staat. Deze bespreking beoordeelt de koopwaardigheid van het

aandeel.

Commentaar

Op de tweede plaats in de Tabel met ranglijst van 2015wk46 staat, volgens de

CoSA-voorwaarden voor dividendgroeiers t.b.v. extra inkomsten, Omega

Healthcare. We gaan daarom het aandeel nader bekijken om te bezien in hoeverre

het die tweede plaats verdient.

Mensen willen bij ziekte of letsel graag herstellen, maar beseffen inmiddels

steeds meer het belang van het voorkomen van ziektes door het verbeteren van de

wijze van leven. Het zijn bedrijven als Omega Healthcare die zich daar met hun

producten op richten.

Hoewel we bij dividendgroeiers geen hoge eisen stellen aan de groei van de

nettowinst en de omzet, zijn de respectievelijke groeicijfers van 9,3%/jr en

17,6%/jr welkom. Met de K/W-verhouding = 8,2 en de groei van het eigen vermogen

(EVpA) die gelijk oploopt met de netto winst per aandeel (WpA) zitten we in

veilig vaarwater. Zie onderstaand grafiekje. (Klik hier voor de uitgebreide grafiek)

Belangrijker voor de dividendgroeibelegger is op het moment van kopen het

dividendrendement, want dat bepaalt voor de komende jaren het verder oplopende

dividendrendement.

Gelet op de actuele koers, zouden we bij nu kopen een dividendrendement

(DpA/K), behalen van 6,5%/jr. Jaarlijks is de groei van het rendement

vervolgens 9,9%, hetgeen betekent, dat we gedurende vijf jaren gemiddeld

8,4%/jr dividendrendement kunnen verwachten. Een rendement dat ruim boven de

inflatie- en vermogensbelastinggroei uitkomt.

Tot slot, als we bijvoorbeeld na vijf jaren het aandeel zouden verkopen, dan

ontvangen we ook nog de koerswinst van gemiddeld 9,3%/jr, mits het bedrijf even

succesvol blijft.

Conclusie

Omega Healthcare staat terecht hoog in de ranglijst als dividendgroeier met,

als extra, redelijke koersgroei.

Indien u meer wilt weten over de activiteiten van CoSA, kunt u de voorlopige

CoSA-webpagina (klik hier), raadplegen of contact opnemen met de

voorzitter: Jan

van der Meulen via CoSA-L@beleggersonline.nl

U kunt zich met hetzelfde mailadres aanmelden voor het ontvangen van

informatie, zoals de wekelijks verschijnende CoSA-nieuwsbrief en voor het

verkrijgen van toegang tot de voor CoSA-leden beschikbare Europese

CoSA/SSG-verzameling.

|

|

|

|

|

|

|

| Topprestaties onder de

alternatieve

beleggingen |

Advertentie: Alphafondsen.nl

|

|

|

|

|

|

|

|

|

| Wat

is

er mis, Hendrik? |

Bron: Hendrik Oude Nijhuis

|

"What's

wrong, Warren?" "What's

wrong, Warren?"

Dat was de titel van een artikel

in december 1999 in het financiële magazine Barron's.

Gesuggereerd werd dat Buffett's aanpak niet langer werkte. Binnen drie maanden

zette de crash van de Nasdaq in.

En in de eerste vijf jaar na de eeuwwisseling presteerden value-aandelen haast

ongekend veel beter dan zogeheten groeiaandelen.

Wereld op z'n kop

De voorbije twaalf maanden rendeerden value-aandelen een min van 9,3%.

Groeiaandelen rendeerden -0,8%. De afgelopen vijf jaar leverden value-aandelen

wel een positief rendement op (7% per jaar) maar presteerden desondanks minder

dan de 9,5% per jaar van groeiaandelen.Eigenlijk al sinds eind 2006 presteert

'groei' beter dan 'value'.

In veel value-indices zijn bankaandelen overwogen vanwege de vaak lage

koers/boekwaarde- en koers/winst-verhoudingen. En bankaandelen presteerden

tijdens de kredietcrisis zoals bekend niet goed. Ook olieaandelen (en

nutsbedrijven) zijn in value-indices overwogen en ook veel van deze aandelen

presteren al langere tijd behoorlijk slecht.

Aandelen van bedrijven met hoge waarderingen presteren dit jaar juist wel goed.

De zogeheten momentumaandelen eveneens en opvallend genoeg presteren ook

aandelen van bedrijven die verlies maken dit jaar goed.

Vier scenario's

Dat value-aandelen zo sterk achterblijven bij groeiaandelen doet herinneren aan

eind jaren '90 hoewel aandelen dit keer lang niet zo duur zijn als toen. Wat de

prestaties van aandelen en value-aandelen betreft zijn er vier scenario's

denkbaar:

Hendrik Oude Nijhuis

Auteur, oud bestuurslid HCC Beleggen en BSC Duitenberger.

Oprichter Warrenbuffet.nl |

|

Hendrik Oude Nijhuis heeft Management,

Economics & Law aan de Universiteit Twente gestudeerd en

heeft zich jarenlang verdiept in de

strategieën van ‘s werelds beste beleggers. Zijn bestseller over

Warren Buffett is via de website http://www.warrenbuffett.nl/ gratis beschikbaar. Deze

column is

niet bedoeld als individueel advies tot het doen van

beleggingen. |

A)

|

Aandelen dalen,

value-aandelen dalen nog

meer |

| B) |

Aandelen dalen,

value-aandelen presteren

beter |

| C) |

Aandelen stijgen,

value-aandelen presteren

slechter |

D)

|

Aandelen stijgen,

value-aandelen stijgen nog

meer |

Op korte termijn heeft elk van bovenstaande scenario's een vrijwel gelijke kans

van ongeveer 25%. Op langere termijn echter zijn de kansen heel anders

verdeeld: de kans op scenario D is zelfs bijna 100% indien de periode maar lang

genoeg is.

Houd stand

Gezien het goede presteren van groeiaandelen de laatste jaren lijkt het

misschien aantrekkelijk om maar afscheid te nemen van value-aandelen. Rationeel

zou dat niet zijn: over langere periodes bezien zijn het telkens juist de

value-aandelen die het best renderen, onderbroken zo nu en dan door een periode

waarin groei beter presteert.

Voor iedere belegger met een gespreide portefeuille bestaande uit

value-aandelen en een voldoende lange beleggingshorizon is mijn devies in deze

donkere dagen voor value-beleggers dan ook eigenlijk heel simpel: houd

stand!

|

|

|

|

|

|

|

| Gedrag

zelfstandige beleggers vlgs onderzoek AFM. |

Bron: AFM.nl

|

De AFM heeft

een

rapport over haar onderzoek naar het gedrag en de prestaties van

zelfstandige beleggers gepubliceerd. *)

Dit

onderzoek voerde de AFM uit omdat veel beleggers zelfstandig beleggen zonder

professioneel advies of een vermogensbeheerder.

Actieve beleggingsstrategie

slechter dan

passieve beleggingsstrategie

De prestaties van zelfstandige beleggers met een actieve beleggingsstrategie

blijken gemiddeld genomen slechter dan die van een passieve beleggingsstrategie

zoals index-beleggen.

De AFM hoopt dat aanbieders van execution only beleggingsdienstverlening de

uitkomsten van het onderzoek gaan toepassen in hun dienstverlening zodat

zelfstandige beleggers goede beslissingen kunnen nemen. Ook roept de AFM deze

partijen op om te experimenteren met inzichten uit de gedragswetenschappen en

dit te delen met de AFM. Ten slotte hoopt de AFM dat dit rapport een startpunt

vormt voor een goede discussie in binnen- en buitenland over effectieve

manieren om beleggers te ondersteunen.

Veranderingen

Inzicht in beleggersgedrag is belangrijk, vooral nu de markt zich ontwikkelt.

Door technologische innovatie en wettelijke eisen voor adviesdienstverlening

gaan beleggingsondernemingen op zoek naar nieuwe manieren om beleggers aan zich

te binden. Ze zoeken naar betaalbare mogelijkheden om beleggers te

ondersteunen, bijvoorbeeld door online hulp te bieden bij het spreiden van

beleggingsportefeuilles of door risicovolle producten uit het assortiment te

verwijderen. Een belangrijke uitdaging voor wetgevers en beleidsmakers is om

gelijktijdig innovatie die in het belang van de klant is te faciliteren en

opkomende risico’s te vermijden.

Inzicht in consumentengedrag

Het onderzoek naar het gedrag van zelfstandige beleggers is een van de

onderwerpen waarbij gebruik wordt gemaakt van inzichten uit de

gedragswetenschappen. In verschillende landen en sectoren ziet de AFM dat

gedragswetenschappen worden ingezet om consumenten te helpen.

Ook de financiële sector in Nederland biedt deze mogelijkheden. In de

agenda van de AFM voor 2016-2018 is de doelgroep consumenten één

van de prioriteiten.

Door de kennis over het gedrag van consumenten te vergroten, wordt ook de

effectiviteit van het toezicht versterkt. Deze kennis zorgt er namelijk voor

dat de AFM beter begrijpt hoe consumenten beslissingen nemen, hoe aanbieders

hierop reageren en hoe de AFM effectieve interventies kan ontwikkelen.

*) Download rapport:

Inzichten-zelfstandige-beleggers.pdf (702kB)

|

|

|

|

|

|

|

| Emerging

markets de kans van 2016? |

Bron: Jeffrey Schumacher, CFA,

Morningstar

|

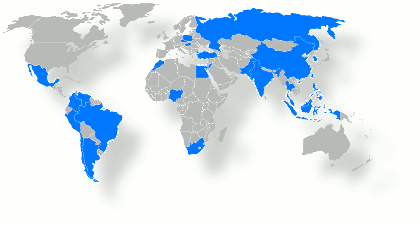

Opkomende landen staan al langere tijd onder druk. Toch zijn er beleggers die

in opkomende markten de positieve verassing van 2016 zien. Morningstar

bespreekt waar u op moet letten bij beleggen in opkomende markten en

presenteert haar favoriete beleggingsfondsen in dit segment.

Van de magie van opkomende markten is weinig meer over. De eens zo vitale

Chinese draak lijkt uitgeblust en het recent opheffen van het BRIC fonds

(Brazilië, India, China en Rusland) door Goldman Sachs is misschien wel

illustratief voor de malaise waarin de opkomende markten zich momenteel

bevinden. Over de afgelopen vijf jaar blijft de MSCI EM index ver achter bij de

MSCI World index, die uitsluitend bestaat uit aandelen uit ontwikkelde landen.

Beleggers in de MSCI World Index zagen hun vermogen in euro’s met 78

procent toenemen terwijl de MSCI EM index na vijf jaar drie procent in het rood

noteert.

Slechtnieuwsshow werkt een

negatieve spiraal

in de hand

Redenen voor het achterblijven van de eens zo mateloos populaire nieuwe

economieën zijn er in overvloed. Een belangrijke factor is de tanende

economische groei in China. Volgens de officiële cijfers groeide de

economie nog met 6,9 procent in het derde kwartaal van 2015. Hoewel dit fors

hoger is dan de gemiddelde wereldwijde groei van ongeveer 3 procent voor 2015,

is dit getal wel het laagst gerapporteerde groeipercentage sinds de economische

crisis van 2008. Daarbij komt nog dat veel beleggers de juistheid van de

officiële cijfers sterk in twijfel trekken, waarbij de werkelijke

economische groei in China volgens analisten eerder uitkomt op 5-6%.

Grondstofafhankelijkheid

De groeivertraging in China en de transitie van een investerings-en export

gedreven economische groei naar een door binnenlandse consumptie gedreven groei

hebben een stevige impact gehad op de grondstoffenmarkt. De prijzen van

basismaterialen stegen in het kielzog van het Chinese groeiwonder naar

historische hoogtepunten, maar staan nu mede door de afnemende vraag stevig

onder druk. De scherpe prijsdaling van grondstoffen heeft een grote impact op

opkomende economieën die voor een belangrijk deel afhankelijk zijn van de

grondstoffenhandel. Overheidsbegrotingen van landen zoals Nigeria, Rusland en

Brazilië staan onder druk, wat de economische groei negatief

beïnvloedt.

Braziliaanse puinhoop

Met Brazilië treffen we een land dat kampt met meer grote problemen.

Hoewel gedacht werd dat het WK voetbal van 2014 de Braziliaanse economie een

slinger kon geven, is de samba duidelijk uit de economie verdwenen.

Brazilië staat in brand, en niet om de minste redenen: minder export naar

China, oliebedrijf

Jeffrey Schumacher CFA,

Senior Fondsanalist

bij Morningstar Benelux |

|

na zijn opleiding aan de VU Amsterdam en

het behalen van het

certificaat Chartered Financial Analyst (CFA) aan het CFA Institute is hij

vanaf juni 2011 als Senior Fund Analyst werkzaam bij Morningstar. Daavoor

was hij van 2006 tot 2009 werkzaam bij Theodoor Gilissen Bankiers als

Equity/Commodity Analyst en aansluitend tot juni 2011 werkzaam als

Vermogensbeheerder Services / Fund Trading bij SNS

Securities. |

Petrobras, staatseigendom, is verwikkeld in een omvangrijk corruptieschandaal

dat zowel zakelijk als politiek Brazilië raakt, president Dilma Rousseff

staat zwaar onder druk en wordt onderworpen aan een afzettingsprocedure en

kerngrondstoffen zoals ijzererts, olie en koffie zijn hard in prijs

gedaald.

Dit alles gecombineerd met een werkloosheid van 7,9 procent, een inflatie van

meer dan 10 procent en een economische krimp van 4,5 procent in het derde

kwartaal en het wordt duidelijk waarom de Braziliaanse beursindex Bovespa in

het lopende jaar 8,75 procent in de min staat. Dit is echter in lokale valuta,

waardoor het verlies door een zwakker wordende real voor een eurobelegger

oploopt tot -28,85 procent.

Kapitaalvlucht

Een andere factor die opkomende markten parten speelt is de aanstaande

renteverhoging van de Fed. Bij de aankondiging van het afbouwen van de

steunmaatregelen in 2013, de zogenaamde taper tantrum, volgde al een

schokgolf door emerging markets en nu lijkt de historische renteverhoging weer

een startsignaal te zijn voor turbulentie in opkomende landen. Een stijgende

Amerikaanse rente kan zorgen voor uitstroom van kapitaal uit opkomende landen

en het aantrekken van de waarde van de Amerikaanse dollar.

Opkomende landen zijn de afgelopen jaren veel dollarschulden aangegaan, wat

druk kan zetten op de mogelijkheid om de leningen terug te betalen. Morgan

Stanley’s Fragile 5 (Indonesië, Zuid-Afrika, Turkije, India en

Brazilië) kunnen het wat dat betreft zwaar krijgen, net als de

valuta’s van opkomende landen.

Lage waardering

De impopulariteit van opkomende markten is duidelijk merkbaar. Beleggers

onttrokken miljarden uit opkomende landen, wat de koersen onder druk zette.

Hierdoor zijn de waarderingen van opkomende markten echter veel lager dan die

van ontwikkelde landen, wat een mogelijk interessant instapmoment kan zijn.

De onderstaande grafiek laat het verschil in waardering zien op basis van

koers/winst verhouding tussen de MSCI World Index en de MSCI EM Index over de

laatste vijf jaar.

Contrair positief

Ondanks, of misschien juist vanwege het achterblijven van emerging markets,

zijn er beleggers die het voor 2016 wel in deze landen zien zitten. Zo

verwachten bijvoorbeeld Mr. Emerging Markets Mark Mobius, East Capital,

Schroders en Goldman Sachs herstel van de economische groei en zien daarmee

2016 positief tegemoet voor opkomende landen.

De risico’s van emerging

markets

Beleggen in opkomende landen is echter niet zonder risico’s en beleggers

doen er goed aan om zich hierin te verdiepen en deze risico’s in

ogenschouw te nemen bij hun beleggingsbeslissing. Een aantal typische emerging

market risico’s op een rij:

Politiek

risico: regeringen in opkomende landen zijn niet zo stabiel als in

ontwikkelde landen en sommige regeringen hebben in het verleden bewezen om er

niet voor terug te deinzen om private bezittingen te nationaliseren. Daarnaast

kan politiek beleid de stabiliteit in de regio schaden, in het ergste geval met

sociale onrust en oorlog tot gevolg.

Illiquiditeit:

aandelen van ontwikkelde landen kunnen binnen een mum van tijd tegen een goede

prijs met lage kosten verhandeld worden, maar de liquiditeit van

aandelenmarkten van opkomende landen kan flink lager zijn. Dat kan zorgen voor

prijsinefficiëntie, vertraging van de uitvoering van orders en hogere

handelskosten.

Corporate

governance: aandeelhouders zijn de eigenaar van een bedrijf, maar ze

zijn niet de baas. Dat is het management. Hoewel het management in theorie het

belang dient van de aandeelhouders blijkt dit niveau van corporate governance

niet in iedere organisatie en in ieder land op hetzelfde niveau te liggen. Het

blijkt soms dat in opkomende landen het management of zelfs de overheid de

touwtjes stevig in handen hebben en de aandeelhouders daarmee buitenspel

zetten.

Valutarisico:

beleggen in niet-euro landen brengt een extra risico- en rendementsbron met

zich mee in de vorm van wisselkoersveranderingen. Hierdoor kan een koerswinst

van 10 procent in rook opgaan wanneer de lokale valuta waarin het aandeel is

aangekocht met 10 procent verzwakt ten opzichte van de euro. Daarbij kan de

volatiliteit van valuta’s van opkomende landen soms hevig zijn. Dit

wisselkoersrisico kan een belegger indammen door te kiezen voor een naar

euro’s gehedgde fondsklasse, waarbij het valutarisico via derivaten wordt

afgedekt.

Afhankelijkheid

van

grondstoffen: landen als Nigeria, Zuid-Afrika, Ghana, Brazilië en

Venezuela zijn in belangrijke mate afhankelijk van de grondstofprijzen. In

tijden van economische hoogconjunctuur groeien de bomen tot in de hemel, maar

wanneer het tij keert, dan komen overheidsbegrotingen onder druk te staan,

zoals nu het geval is. De afhankelijkheid van de grillige grondstoffenmarkt is

een risico waar beleggers in opkomende landen rekening mee moeten houden.

Morningstar’s favoriete emerging market beleggingsfondsen

Er zijn een aantal interessante beleggingsfondsen waar een belegger uit kan

kiezen wanneer hij zijn blootstelling aan deze regio wil vergroten. Dit kan

zowel via aandelenfondsen als obligatiefondsen (emerging market debt). Onze

favorieten op een rij:

Beleggingsfondsen met een Gold, Silver of Bronze Morningstar Analyst Rating in

de categorie Aandelen Emerging Markets, gerangschikt op YTD rendement:

Beleggingsfondsen met een Gold, Silver of Bronze Morningstar Analyst Rating in

de categorie Obligaties Emerging Markets Hard Currency, gerangschikt op YTD

rendement:

|

|

|

|

|

|

|

| Machinaal

beleggen met Sven Sterckx: F-score model Piotroski kan beter |

Bron: Analist.nl

|

Sven

Stercx

|

Binnen het valuebeleggen zijn er in principe maar een handjevol variabelen die

de revue passeren: de winstgevendheid, schuldratio’s en

kasstromen.

Uiteraard

zijn hier diverse afgeleides van maar de rode draad bij veel valuescreeners

zijn meestal deze 3 variabelen.

Eén van de bekendste valuebeleggers uit de VS: Joseph Piotroski scoort

al jaren fenomenale cijfers met zijn F-score model.

Volgens onze collega’s van de American Association of Individual

Investors (AAII) is zijn model met afstand het beste model voor de Amerikaanse

aandelen. Toch heeft Sven Sterckx van effectenhuis Dierickx, Leys en Cie (die

Paul Huybrechts als topman van de VFB gaat opvolgen) hier kritiek op. We

spreken hem hiervoor in Antwerpen.

De beste aandelenscreeners

voor de

Amerikaanse aandelen. Het F-score model van Piotroski laat alleen het

winstrevisiemodel voor zich. Bron AAII.com.

Joseph D.

Piotroski,

Stanford University Graduate School of Business

|

De resultaten van het Joseph

Piotroski’s

F-score model zijn toch fenomenaal, wat zou er daarom beter kunnen?

“Ten eerste heb ik zeer

veel

bewondering voor het werk van Piotroski. Zijn werk was baanbrekend. Het was

Piotroski die verder dacht dan enkel value investing en naast de destijds

gebruikte value parameter (boekwaarde) ook een kwalitatieve parameter

gebruikte.” Het F-score model kan in de ogen van de

econoom verbeteren door een net iets andere methodiek te hanteren.

Over de afgelopen jaren zijn de rendementen van het F-score model zeer

indrukwekkend maar het perfecte model bestaat niet. Zo noteert het F-score

model van begin januari tot en eind september met een min van ruim 28

procent.

Huidige methodiek F-score

model

Piotroski:

Piotroski pakt van deze eerste filteren op koers/boekwaarde simpelweg de 20

procent met de laagste waarden. Daarna gebruikt hij de volgende kwalitatieve

filtercriteria:

- Rendement op de activa over het afgelopen fiscale jaar

is positief

- Operationele kasstroom over het afgelopen fiscale jaar

is positief

- Stijgend rendement op de activa (afgelopen fiscale jaar

vergeleken met het

voorgaande)

- Operationele kasstroom hoger dan de nettowinst van het

voorgaande fiscale

jaar

- Verbeterende schuldratio

- Current ratio verbeterend

- Minder uitstaande aandelen (dus aandeleninkoop)

- Stijgende brutomarge

- Stijgende omzetten

Net als veel andere Amerikaanse aandelenscreeners worden hier ook bij voorbaat

alle financials en pennystocks verwijderd. Het gros van de Amerikaanse

beleggingsgoeroes stelt dat financiële gegevens van financials extreem

onduidelijk en doorgaans onbetrouwbaar zijn zodat hier niet op te bouwen

is.

Eerste filter op boekwaarden

te kort door de

bocht

Sterckx stelt dat Piotroski’s F-score model beter zou kunnen omdat de

eerste filtering eigenlijk te kort door bocht is. De kwalitatieve filter ( of

ook wel fundamentele momentumindicator genoemd) kwam er juist omdat de

screening op lage koers/boekwaarde op zich niet voldeed. Dit komt tot uiting in

de bijgevoegde tabel. Het screenen van aandelen op lage

koersboekwaardeverhouding gaf historisch het laagste resultaat. Aandelen met de

relatief lagere koers/boekwaarden hebben dit al vaak om een reden.

“Het zou beter zijn om deze

voorfiltering niet te doen en gewoon de markt te scannen op alle variabelen

(value en kwalitatief) direct. ” aldus Sterckx.

De econoom pleit dan dus voor een model zonder voorfiltering maar voor een

model waar de waardering en de kwaliteit gelijk worden gewogen. Hierdoor zouden

de aandelen die ondanks een relatief lage boekwaarde maar wel veel kwaliteit

hebben toch in de selectie kunnen komen. Dit biedt niet alleen meer potentieel

maar dempt volgens hem het risico omdat de filtering zo minder eenzijdig

wordt.

Net als diverse andere valuebeleggingsgoeroe’s raadt Sterckx ook aan geen

limiet te zetten op beleggingen in een bepaalde sector. “Als een model stelt dat veel olieaandelen nu

eenmaal goedkoop zijn dan moeten we in ons beleid hier niet van af gaan

wijken” aldus Sterckx.

Voorkeur

bedrijfswaarde/EBITDA

Sterckx noemt als beste screener de bedrijfswaarde / EBITDA. De bedrijfswaarde

is de som van de marktkapitalisatie, de schulden minus de cash. Dit cijfer

delen we door de EBITDA. Volgens Sterckx worden via deze screener bijna alle

relevante aandelenvariabelen meegenomen. Sterckx staat in zijn pleidooi voor

deze screener zeker niet alleen want in een recent onderzoek van Wesley Gray en

Jack Vogel van de universiteit van Philadelphia wordt deze screener tevens zeer

geroemd. Volgens Gray en Vogel die in hun paper ‘A Performance Horse-Race over the past 40

Years’ (2012) naar een hele reeks aandelenscreeners gekeken hebben

behoort deze ratio consistent tot de besten.

Lange termijn rendementen

EBITDA/TEV

De bovenstaande tabel uit het onderzoek van Gray en Vogel toont de rendementen

van diverse screeners verwerkt op de Amerikaanse beurs (CRSP database) over de

periode van 1971 tot en met 2010.

Ook hier zijn de financials en nutsbedrijven op voorhand verwijderd. Tevens

worden de aandelen met de 10 procent laagste marktkapitalisatie buiten

beschouwing gelaten. Er wordt alleen gewerkt met aandelen van bedrijven die

minimaal 8 jaar actief zijn.

De aandelen worden hier per groepen van 20% verdeeld op basis van hun positie

in de screener. Per juni ieder jaar wordt de portefeuille opnieuw ingesteld

(voor juni hebben de meeste bedrijven doorgaans hun jaarcijfers

gepubliceerd).

Panel A toont de

rendementen van de 20

procents-groepen per E/M, EBITDA/TEV, FCF/TEV, GP/TEV en B/M. Deze groepen

worden zowel gelijkgewogen (links) als value-gewogen (rechts). De eerste groep

(1) bestaat vooral uit groeiaandelen en groep 5 betreft de valueaandelen. We

zien dat bij alle groepen de jaarrendementen voor de valueaandelen hoger zijn

dan voor de groeiaandelen. Dit zowel voor de groep die gelijkgewogen is als

voor de valuegewogen groep.

Panel B toont de

Fama & French

variabelen (met tussen haakjes de T-waarden).

Maar als er goede screeners op de markt zijn, wordt dit dan niet direct weg

gearbitreerd? Sterckx stelt dat dit zeker niet het geval is want voor veel

markten is er amper goede en complete data. “Het

gebrek aan goede research, vooral voor de

Europese landen, is zeker een kans voor de belegger” aldus

Sterckx. Verder benadrukt hij dat het gebruik van screeners juist de emotionele

valkuilen, waar beleggers continu en masse instappen, juist uitsluit. Maar

beleggers moeten te allen tijde een helicopterview houden en waken voor

valuetraps zoals te hoge dividendrendementen, te lage koers/winst-verhoudingen

etcetera zo besluit Sterckx.

Dit artikel verscheen

eerder in het Analist

Journaal van oktober.

|

|

|

|

|

|

|

| Monetaire

en financiële statistieken Nederland |

Bron: DNB.nl

|

De onderstaand mozaïek

van grafieken

- bestrijkt een groot aantal deelgebieden. “Financiële

markten” bijvoorbeeld is onderverdeeld naar rentes, wisselkoersen,

aandelenkoersen en de emissiemarkt, “Financiële instellingen”

naar banken, pensioenfondsen etc. Veel deeltabellen zijn er ook over de

betalingsbalans. Verder zijn kerngegevens bijeengebracht over financiële

stabiliteit en de Nederlandse economie (o.a. in een macro-economisch

scorebord). De mini tabellen zijn voorzien van links naar door u zelf aan te

passen grafieken op de website van DNB.nl.

Rente jongste

10-jarige

staatslening

( In procenten

)

|

Balans huishoudens

( In miljarden

euro's )

|

Nieuwe woning hypotheken mfi's

( In miljarden

euro's

) |

Uitstaande leningen banken

( In procenten ) |

Beleidsdekkingsgr. pensioenfondsen

( In procenten ) |

Beleggings-instellingen

|

Saldo lopende rekening

4kw.som, ( In miljarden euro's ) |

Euro-dollar wisselkoers

|

Extern vermogen

( In miljarden

euro's ) |

Solvabiliteit verz. onder toezicht ( In procenten ) |

Goudprijs per kg

( In duizenden

euro's ) |

Spaardeposito's met opzegtermijn

( In procenten )

|

Bruto emissies lang schuldpapier ( In miljarden euro's )

|

|

|

|

|

|

|

|

| Wat wilt u doen binnen onze vereniging? |

| Bron: Redactie

HCC

Beleggen |

De HCC Beleggen

organiseert een aantal

activiteiten. De bekendste activiteiten die wij organiseren zijn de

beleggerssymposia, die we tweemaal per jaar houden in De Bilt, de regiogroepen

en deze nieuwsbrief. Een toenemend aantal mensen wil ook aktief meedoen.

Voor de organisatie van onze symposia

zijn wij voortdurend op zoek naar mensen die een bijdrage willen leveren aan de

totstandkoming hiervan. Voor de organisatie van onze symposia

zijn wij voortdurend op zoek naar mensen die een bijdrage willen leveren aan de

totstandkoming hiervan.

Het is niet alleen leuk om dergelijke evenementen te organiseren, maar het is

ook een ideale gelegenheid om je netwerk uit te breiden met interessante

contacten.

Ook voor deelname aan de

redactie van de nieuwsbrief en de website zijn wij voortdurend op zoek

naar mensen die het aandurven een column, een artikel of een recensie te

schrijven.

Zonder deel uit te maken van de organisatie kunt u vanzelfsprekend ook

meedoen

aan

één van de Regio- of Belangstellingsgroepen.

Maar ook andere dingen doen zoals het geven van een aardige lezing, met

anderen handelsstrategieën uitwerken, software onder de knie krijgen of

gewoon een groep vormen waarmee je samen de markt analyseert/bespreekt, behoort

tot de mogelijkheden.

Ben jij enthousiast en denk je dat een vrijwilligersfunctie jou op het lijf

geschreven is, neem dan per email contact op met het HCC Beleggen bestuur of met

de

redactie

|

|

|

|

|

|

|

|

|

| Disclaimer: Deze

publicatie komt tot stand op de redactie van beleggersonline.nl de website van

de HCC IG Beleggen. Noch de mate waarin de berichten, voorgestelde

scenario’s, risico’s en voorspellingen de marktverwachtingen

weerspiegelen, noch de mate waarin zij in de realiteit zullen tot uiting komen,

kunnen worden gewaarborgd. De voorspellingen zijn indicatief. De gegevens in

deze publicatie zijn algemeen en louter informatief. Ze mogen niet worden

beschouwd als beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen en/of de

Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk voor eventuele

verliezen. De waarde van uw beleggingen kan fluctueren, behaalde resultaten uit

het verleden geven geen garantie voor de toekomst. |

|

|

|

|

|

|