| |

|

|

november

2014

|

|

|

|

Wederom

een geslaagd symposium

(bekijk

ook de video's) |

| Bron: Jos van den Berkmortel, HCC Beleggen

Symposiumorganisatie |

4 oktober werd in de Bilt voor de 63e maal het symposium

gehouden. Er was sprake van een goede opkomst en er vonden vele geanimeerde

gesprekken plaats. Oude en nieuwe vrienden konden elkaar (weer) ontmoeten en

daarnaast ook nog eens aan interessante lezingen deelnemen.

Voor het eerst zijn er

tijdens de lezingen - door HCC Digimedia - opnames gemaakt. De meeste

presentaties zijn op de website en via onderstaande links te zien.

Al met al een heel geslaagd en druk bezocht 63ste HCC Beleggen Symposium en

zoals één van de bezoekers tegen me zei: "een hele goede dag en ik kan niet

wachten op de volgende".

Voor deze en andere bezoekers noteer alvast dat het

64ste HCC Beleggen Symposium

gepland staat op:

28

maart 2015!

|

Terug naar Inhoud

|

|

| Oproep Portfolio

123 |

Ervaring

met en/of actieve belangstelling voor Portfolio 123? Ervaring

met en/of actieve belangstelling voor Portfolio 123?

Welke gebruikers van beleggingssoftware Portfolio 123 hebben belangstelling

voor een gebruikersnetwerk,gericht op het gebruik van dit softwarepakket?

(ref.http://www.portfolio123.com/doc/features.jsp)

Als je belangstelling hebt, stuur dan svp een email naar r.ebels@solcon.nl onder vermelding “Portfolio

123”. |

|

|

|

|

RG

Flevoland-Overijssel is een van de HCC Beleggen Regio Groepen. Dit zijn regio

georienteerde groepen van beleggers die geregeld bijeenkomen om in ontspannen

sfeer met elkaar ervaringen, kennis en beleggings ideeën te delen

|

Onderwerpen als ervaring met broker software, handelssystemen, indicatoren,

werking van opties/turbo's enz. kunnen aan bod komen.

Benieuwd geworden naar deze groep beleggers, meld je dan per email aan bestuur@beleggersonline.nl

.

|

|

|

|

|

|

Hebben ETFs afgedaan voor

beleggers? |

| Bron: Morningstar, Jose Garcia-Zarate 21 oktober, 2014

|

ETFs hebben de eerste negen maanden van dit jaar al meer geld naar zich toe

zien stromen dan in 2013, 2012 en 2011. Maar in september was er een

netto-uitstroom. Is dit de voorbode van een strenge winter voor ETFs? |

Er is in het derde kwartaal van dit jaar EUR 10,4 miljard naar Europese ETPs

gevloeid (exchange-traded products zoals ETFs). Dat brengt het totaal voor de

eerste negen maanden van 2014 op EUR 33,4 miljard.

Door de combinatie van netto-instromen en kapitaalgroei is het beheerd vermogen

in ETPs van net iets meer dan EUR 300 miljard eind 2013 gestegen tot EUR 360

miljard.

|

|

Wat is

een ETF

Een exchange-traded fund (afgekort ETF) is een mandje beleggingen dat net als

een aandeel wordt verhandeld aan de beurs. Een ETF wordt in het algemeen

gebruikt om een specifieke marktindex te volgen. Vandaar dat ze ook wel

indextrackers worden genoemd. Er zijn ook traditionele beleggingsfondsen die

zich op een bepaalde index richten en deze dupliceren. Het verschil met een ETF

is, dat deze indexfondsen actief worden beheerd met een manager aan het roer

(die de index al dan niet probeert te verslaan) waar een ETF passief beheerd

wordt.

Wie bijvoorbeeld in de AEX-index wil beleggen kan een ETF kopen die de

Amsterdamse beursgraadmeter repliceert. Wanneer de AEX stijgt, neemt de ETF in

waarde toe en wanneer de AEX daalt daalt ook de waarde van de ETF. De belegger

heeft keus uit tal van indices zoals de S&P 500 Index, de MSCI World Index

en kleinere specifieke indices.

Een ETF kan ook worden gebruikt om grondstoffen of andere activa zoals valuta

te tracken. Wie in goud wil beleggen maar niet fysiek een staaf goud wil

aanschaffen kan een ETF kopen dat de goudkoers volgt (technisch gezien wordt

een grondstof ETF een exchange traded commodity (ETC) en een valuta-ETF een

exchange traded currency).

De eerste ETFs zagen het levenslicht in de Verenigde Staten in de jaren tachtig

en begin jaren negentig en hun populariteit in beleggingsland is sindsdien

geëxplodeerd. Institutionele en particuliere beleggers investeren inmiddels

miljarden euro’s in ETFs.

ETFS zijn hetzelfde als aandelen in die zin dat ze gemakkelijk ge- en verkocht

kunnen worden op de beurs en hun koers fluctueert gedurende de handelsdag.

Beleggers kunnen short gaan op ETFs, een stop-loss order gebruiken en ze

verkopen. In het kort geldt dat alles wat met aandelen kan ook met ETFs kan.

Net als bij aandelen betalen beleggers en commissie bij het kopen en verkopen

van ETFs.

Meer over ETF's op website van Morningstar: Klik Hier |

Op het eerste oog zijn deze ontwikkelingen in de fund flows positief. Drie

maanden vóór het einde van het jaar bedragen de netto-instromen al meer dan het

totaal voor elk van de drie voorafgaande jaren. Ook het beheerde vermogen

vertoont een mooie stijging. Maar toch was er in het derde kwartaal een

waarschuwing.

In september liet de Europese ETP-markt voor het eerst in 2014 een

netto-uitstroom optekenen.

Het cijfer voor september, een netto-uitstroom van net iets meer dan EUR 2,5

miljard euro, maakte abrupt een einde aan de tot dan toe pittige reeks van

maandelijkse netto-instromen.

Wat is er aan de hand?

Duitse groeivertraging

Uit een analyse van de gegevens blijkt dat de netto-uitstromen in september

grotendeels waren geconcentreerd in twee aandelentcategorieën: Duitsland en

large-caps uit de eurozone. Dit wijst erop, dat beleggers reageerden op de

stroom negatieve economische gegevens in deze maand - vooral over de

stagnerende Duitse economie - door hun longposities in aandelen af te wikkelen.

Seizoensgebonden factoren lijken een rol te hebben gespeeld in de daling van

het Duitse bbp in het tweede kwartaal. Maar zelfs als rekening wordt gehouden

met een potentieel technisch herstel in het derde kwartaal,blijft het een feit

dat de groeiverwachtingen op korte tot middellange termijn voor de grootste

economie van de eurozone – en dus ook voor de eurozone als geheel – neerwaarts

zijn herzien.

En deze keer zit er veel meer achter de downgrade dan de nadelen van de

zelfopgelegde bezuinigingen door de overheid. De groeivooruitzichten voor de

hele wereld zijn immers teruggeschroefd, hetgeen een donkere schaduw werpt over

Duitslands exportgerichte groeistrategie.

Afwikkelen aandelenposities

De vraag is of dit slecht nieuws is voor de ETP-markt met het oog op de

kapitaalstromen in het vierde kwartaal? Er is geen eenduidig antwoord.

Het is een feit dat de ETP-markt in Europa nog steeds een sterke voorkeur voor

aandelen vertoont en daarbinnen zijn vooral de ‘ouderwetse’ large-caps populair.

Daarom kan aanhoudend negatief macro-economisch nieuws in de rest van het jaar

leiden tot een verdere afwikkeling van ETP-posities in large-caps, wat dus

neerkomt op meer uitstromen.

Maar geld dat uit aandelen-ETPs wegstroomt,

verdwijnt niet zomaar. Beleggers moeten er een beleggingsalternatief voor

vinden. Maar geld dat uit aandelen-ETPs wegstroomt,

verdwijnt niet zomaar. Beleggers moeten er een beleggingsalternatief voor

vinden.

Dit is het moment om te wijzen op de gevarieerde keuzes in activaklassen die op

de ETP-markt beschikbaar zijn. Het is momenteel voor Europese beleggers met een

voorkeur voor ETPs relatief eenvoudig om volledige portefeuilles samen te

stellen waarin de meeste activaklassen vertegenwoordigd zijn.

Binnen aandelen zelf is het aanbod opmerkelijk ruim en beleggers kunnen

bovendien een onderscheid maken op basis van omvang, sector, land en regio of

strategie (bijv. waarde, groei, of dividend). Hetzelfde geldt voor vastrentende

beleggingen, grondstoffen en alternatieve activaklassen zoals bijvoorbeeld

vastgoed.

Het is perfect mogelijk om de beleggingsmix in een portefeuille te spreiden en

toch volledig belegd te zijn in ETPs. Het is daarom ook niet vanzelfsprekend

dat de uitstromen bij aandelen-ETPs per se wijzen op uitstromen voor de hele

ETP-markt.

Of het macro-economische klimaat beleggers ertoe aanzet om hun geld tijdelijk

alleen in contanten te parkeren, is een hele andere vraag. Voor de globale

nettokapitaalstromen in het vierde kwartaal zou dat inderdaad een probleem

kunnen vormen. Overigens niet alleen voor ETPs, maar ook voor beleggingsfondsen

als geheel.

Denkt u alles te weten over beleggen? Klik hier om dat te bewijzen met de Morningstar Investing

Mastermind Quiz. |

Terug naar Inhoud

|

|

|

|

|

Dragen actieve aandeelhouders bij aan een

betere wereld? |

| Bron: MeJudice, 24 okt 2014 | Harry Hummels |

Stakeholders

spreken ondernemingen aan op hun maatschappelijke prestaties.

Dat geldt ook voor aandeelhouders. Waartoe leidt nu zo’n gesprek over

maatschappelijke en milieuaspecten van het ondernemen?

Harry Hummels stelt dat institutionele beleggers meer druk kunnen uitoefenen op

ondernemingen dan particuliere investeerders.

Het middel van aandeelhouders -resoluties geeft de aandeelhouders een

instrument in handen om het gesprek aan te gaan met het management. Regelmatig

is dat overleg zo succesvol dat aandeelhouders de resolutie intrekken.

De vraag blijft dan wel of de uitkomsten van het overleg uiteindelijk ook

worden omgezet in concrete daden. Het monitoren van beloftes is noodzakelijk.

Opkomst van het governance vraagstuk

De opkomst van de moderne onderneming in de 19e en 20e eeuw laat tevens een

ontwikkeling zien op het terrein van governance. Clark (1981) onderscheidt vier

stadia in de ontwikkeling van de onderneming.

Het eerste stadium is dat van de eigenaar-entrepreneur die voor eigen rekening

en risico een grote onderneming bouwt. Te denken valt aan Rockefellers Standard

Oil Company, Carnegies Steel Company en J.P. Morgans conglomeraat van banken.

De eigenaar-ondernemer had zeggenschap over de onderneming en stuurde deze

tevens aan.

Stadium twee voltrekt zich aan het begin van de 20 e eeuw en laat de opkomst

zien van de manager. Hij neemt de uitvoerende taken over van de ondernemer.

Hier dient zich het vraagstuk aan van de governance van de onderneming en de

invloedsverdeling tussen ‘principal’ en ‘agent’ (Berle en Means, 1932). Hoe

zorgen de eigenaren ervoor dat de manager handelt in hun belang en niet in zijn

eigen belang?

Omdat de laatsten geen invloed meer hebben op het beleid van de onderneming

zijn zij van de manager afhankelijk om hun belangen te realiseren. De

aandeelhouders zijn ‘residual claimants’ geworden, afhankelijk van de

‘loyaliteit’ en de ‘zorg’ van de manager. In het derde stadium, dat zich

aandient rond 1960, doet de institutionele belegger zijn intrede.

Waar in stadium drie nog sprake is van een geconcentreerde aandeelhoudersmacht,

laat stadium vier een versnipperd aandeelhouderschap zien dat gerepresenteerd

wordt door commerciële asset managers. Hawley en Williams (2000) laten evenwel

zien dat er een vijfde stadium is waar institutionele beleggers – waaronder

pensioenfondsen, verzekeraars en zogenaamde sovereign wealth funds – hun

invloed herwinnen.

De macht van een relatief beperkte groep beleggers neemt zienderogen toe.

Harry Hummels

Hoogleraar aan de universiteit van Maastricht |

Harry

Hummels (1959) is hoogleraar Ethics, Organisations and Society binnen de School

of Business and Economics van Maastricht University (Finance Department).

Zijn onderzoek richt zich vooral op impact investing en verantwoord beleggen.

Daarnaast is hij geïnteresseerd in ethiek in de financiële wereld en schrijft

hij veel over microfinanciering. |

Hoe kunnen aandeelhouders

invloed uitoefenen?

Aandeelhouders hebben diverse rechten. Allereerst hebben ze het recht op

informatie over het reilen en zeilen van de ondernemingen waarin zij

investeren. Tevens hebben zij het recht om vragen te stellen tijdens de

aandeelhoudersvergaderingen, te stemmen en resoluties in te dienen. Hoewel dit

laatste vooral in Angelsaksische landen gebeurt, staat het ook aandeelhouders

van Nederlandse ondernemingen vrij agendapunten en voorstellen tot besluit te

agenderen.

Naast deze bij wet vastgelegde rechten staat het aandeelhouders vrij om in

gesprek te gaan met het management van de onderneming. Mocht het management

daartoe niet geneigd zijn, respectievelijk niet bereid zijn op de wensen van de

aandeelhouders in te gaan, dan kunnen de laatsten alsnog het onderwerp op de

agenda plaatsen en een voorstel tot besluit indienen.

De praktijk van

invloedsuitoefening

In zijn in 2013 aan Maastricht University verdedigde proefschrift heeft Michael

Viehs de praktijk van shareholder engagement onderzocht. Onder 'shareholder

engagement' wordt verstaan elke poging van de aandeelhouders om het beleid en

handelen van de onderneming te beïnvloeden.

Dan valt te denken aan het stemmen op aandeelhoudersvergaderingen, individuele

gesprekken met het management, deelname aan collectieve acties, sectorale

engagements, indienen van voorstellen voor besluiten, media-uitingen,

enzovoorts.

Onderzoek wijst uit dat institutionele beleggers deze strategieën gelijktijdig

inzetten (McCahery, Sautner, and Starks, 2013), al verschillen aandeelhouders

wel in hun voorkeuren voor de genoemde instrumenten.

Waar in Europa het gesprek met het management een veel gebruikte strategie is,

geven Angelsaksische aandeelhouders vaker de voorkeur aan het indienen van

resoluties (Eurosif, 2013). Het voordeel van deze laatste strategie is dat zij

beschikt over een ingebouwde maatstaf voor het meten van het succesvol

toepassen ervan. Naar aanleiding van een ingediende resolutie vindt er in de

regel overleg plaats tussen aandeelhouders en onderneming.

Als dat overleg tot tevredenheid van de aandeelhouders verloopt, trekken zij

voorafgaand aan de aandeelhoudersvergadering hun resolutie in. Onderzoek van

Bauer, Moers en Viehs (2012) toont aan dat institutionele investeerders in zo’n

34 procent van de gevallen hun resolutie voortijdig intrekken. Blijkbaar hebben

zij (in zekere mate) gekregen waarvoor zij kwamen.

Interessanter is echter dat resoluties die betrekking hebben op

maatschappelijke en milieuvraagstukken aanzienlijk vaker worden ingetrokken dan

die welke betrekking hebben op corporate governance vraagstukken. Het

gemiddelde over de periode 1997 – 2009 is 31,2 versus 16,8 procent. Kijken we

naar de indieners van de voorstellen dan zien we dat institutionele beleggers

(gemiddeld 33,9 procent) en vakbonden (34,6 procent) het meest frequent hun

voorstellen intrekken.

Effectieve engagement?

Op het eerste gezicht lijkt het uitoefenen van druk op het management van een

onderneming door het indienen van voorstellen tot besluiten relatief effectief

op het terrein van maatschappelijke en milieuvraagstukken. Viehs verklaart dit

succes door te wijzen op de mogelijke maatschappelijke reputatieschade als de

resolutie brede steun ontvangt.

Een tweede verklaring wijst op de relatieve vaagheid van de voorstellen – als

onderscheiden van vaak nauwkeurig omschreven corporate governance voorstellen.

Managers lijken eerder geneigd toezeggingen te doen, omdat zij voldoende

discretionaire bevoegdheden behouden om maatregelen te nemen. Ook zijn de

kosten die gepaard gaan met de maatschappelijke en milieuresoluties relatief

bescheiden.

De verklaringen zijn plausibel, maar laten een aantal aspecten buiten

beschouwing.

Een alternatieve verklaring is dat het toegeven aan de aandeelhouders op

maatschappelijk en milieuterrein de managers niet wezenlijk raakt (in hun

portemonnee). De onderwerpen zijn gewoon niet materieel – anders dan governance

gerelateerde vraagstukken.

Een alternatieve verklaring kan zijn dat de investeerders juist baat hebben bij

het tonen van succes. Met een hoog percentage ingetrokken resoluties kan de

belegger naar zijn achterban duidelijk maken dat hij effectief geweest is in

zijn engagement.

Een derde mogelijke verklaring zou onderhandelingstactisch van aard kunnen

zijn. Door toe te geven op maatschappelijk of milieuterrein hoopt de manager op

enige toegeeflijkheid van de aandeelhouders op governance vlak. Die resoluties

lijken, blijkens de geringere intrekkingsratio, aanzienlijk materiëler voor de

managers. Per slot van rekening weten managers dat zij morgen weer te maken met

vaak dezelfde kritische aandeelhouders. Het opbouwen van constructieve relaties

is dan wenselijk.

Lessen uit de praktijk

Institutionele beleggers kunnen, meer dan particuliere investeerders, druk

uitoefenen op ondernemingen. Dat doen zij door individuele en collectieve druk

en door het indienen van voorstellen tot besluiten.

Maatschappelijke stakeholders kunnen aanhaken op deze trend door samenwerking

te zoeken met pensioenfondsen, verzekeraars of andere institutionele beleggers.

Natuurlijk bestaan er verschillen tussen de belangen van aandeelhouders en

maatschappelijke stakeholders, maar het onderzoek van Viehs wijst juist uit dat

aandeelhouders en vakbonden soms drukken op dezelfde, gedeelde belangen.

Samenwerking tussen institutionele beleggers onderling en tussen de beleggers

en maatschappelijke stakeholders lijkt derhalve zinvol. Op dat terrein is

duidelijk winst te behalen.

Wel is het raadzaam om de deal aan de onderhandelingstafel gepaard te laten

gaan met het monitoren van de implementatie van de deal.

Het intrekken van een resolutie vormt slechts een eerste stap op weg naar

maatschappelijke verandering.

Referenties: onderaan

artikel op MeJudice |

Terug naar Inhoud

|

|

|

|

|

Het

verborgen inkomen van Nederlandse huishoudens |

| Bron: DNB |

Het bruto binnenlands product in Nederland ligt per hoofd van de bevolking

hoger dan in de EU. Maar het inkomen van Nederlandse huishoudens ligt slechts

op een gemiddeld niveau.

Door de collectieve financiering van het zorg- en pensioenstelsel blijft een

deel van het huishoudinkomen in Nederland verborgen. Elders in de EU krijgen

huishoudens een groter deel van het nationale inkomen in eigen handen, maar

moeten zij ook meer zelf betalen voor hun zorg en pensioen. |

Al lange tijd staat ons land op de ranglijst voor het bruto binnenlands product

(bbp) per capita bij de Europese top. De hoge productie leidt echter niet tot

een beter gevulde huishoudportemonnee (grafiek 1). Het inkomen dat direct naar

Nederlandse huishoudens gaat, het zogenoemde netto beschikbaar huishoudinkomen,

verschilt per capita nauwelijks van het gemiddelde in de EU (grafiek 1). In de

VS is het bbp per capita vergelijkbaar, maar ligt het huishoudinkomen

aanzienlijk hoger.

Grafiek 1 BBP, nationaal

inkomen en beschikbaar inkomen per capita in 2013 (EUR)

Bron: Eurostat, OECD en

CBS. Toelichting: T.b.v. de vergelijkbaarheid zijn alle cijfers vóór revisie

van de Nationale Rekeningen.

Wat Nederland verdient (het netto nationaal inkomen, nni) ligt iets lager dan

wat Nederland produceert (het bbp). Voor andere landen geldt dat ook. De

verklaring van het relatief lage Nederlandse huishoudinkomen ligt dan ook niet

bij de omvang van het nni, maar bij de verdeling ervan. Het aandeel van het nni

dat bij huishoudens neerslaat, is in Nederland veel lager. Grafiek 2 laat zien

dat in vergelijking met de VS en de EU de overheid, financiële instellingen en

niet-financiële vennootschappen een groter deel van de nationale koek

opstrijken.

Grafiek 2 Verdeling van het

netto nationaal inkomen in 2013

Bron: Eurostat, OECD en

CBS. Toelichting: T.b.v. de vergelijkbaarheid zijn alle cijfers vóór revisie

van de Nationale Rekeningen.

Meer inkomen naar andere

sectoren

Zo is het inkomensaandeel van de niet-financiële bedrijven in Nederland

aanzienlijk hoger. Dit komt mede doordat Nederland relatief veel multinationals

heeft. Zij behalen hoge inkomsten in het buitenland en houden die voor een

belangrijk deel in om buitenlandse investeringen te financieren. Indien ons

bedrijfsleven meer van haar inkomsten als dividend zou uitkeren, dan zou een

deel daarvan naar buitenlandse aandeelhouders gaan - wat de nationale koek

verkleint - en zouden binnenlandse aandeelhouders (huishoudens en

pensioenfondsen) een hoger inkomen ontvangen.

Daarnaast komt in Nederland een relatief groot deel van het netto nationale

inkomen bij financiële instellingen terecht. Daarbij gaat het niet alleen om

banken en verzekeraars, maar ook om pensioenfondsen. De hoge Nederlandse

pensioenbesparingen worden in de nationale boekhouding als inkomen van de

financiële sector geboekt. Deze besparingen worden aan de pensioenvermogens

toegevoegd en komen op termijn bij huishoudens terecht, in de vorm van

pensioenuitkeringen. In landen zonder ambitieuze pensioenvoorziening moeten

huishoudens zelf een deel van hun beschikbaar inkomen opzij zetten voor hun

oudedag.

Ten slotte gaat in Nederland een relatief groot deel van het inkomen naar de

overheid. Het overheidsaandeel is ruim drie keer zo groot als in de VS en ook

hoger dan gemiddeld in Europa. In Nederland worden relatief veel collectief

gefinancierde goederen en diensten door de overheid geleverd aan individuele

personen. Die hoge ‘individuele overheidsconsumptie’ hangt vooral samen met de

hoge zorguitgaven van de Nederlandse overheid. In de EU heeft Nederland de

hoogste zorguitgaven per capita. Vóór de herziening van het zorgstelsel in 2006

liepen alleen de zorguitgaven in het kader van de Ziekenfondswet via de

overheid en betaalden huishoudens met een particuliere verzekering hun

zorguitgaven uit hun eigen beschikbaar inkomen. In het nieuwe zorgstelsel

worden alle wettelijke zorgpremies ten laste van het beschikbaar inkomen

gebracht. Andere landen kennen vaak een veel kleiner collectief zorgstelsel,

waardoor huishoudens minder zorgpremies betalen. Zij betalen echter een groter

deel van hun zorguitgaven uit hun eigen portemonnee.

Een correctie voor het

verborgen inkomen

Bij een internationale vergelijking van het beschikbaar inkomen per capita

dient te worden gecorrigeerd voor het collectieve pensioenstelsel en de hoge

‘individuele overheidsconsumptie’. Grafiek 1 laat zien dat het beschikbaar

inkomen per capita in Nederland hoger ligt dan in de EU als dit verborgen

inkomen wel wordt meegenomen. Ook het verschil met de VS wordt door rekening te

houden met het verborgen inkomen aanzienlijk kleiner. |

Terug naar Inhoud

|

|

|

|

|

Onzekerheid over

huishoudportemonnee blijkt goede economische graadmeter |

| Bron: DNB |

|

De mate van onzekerheid van gezinnen over de eigen

financiële situatie bevat waardevolle informatie over de te verwachten

economische groei in het eurogebied. Minder onzekerheid pakt gunstig uit voor

de groei. De eigen financiële situatie

blijkt een betrouwbaarder indicator voor de toekomstige conjunctuur dan

onzekerheid van gezinnen over het algemeen economisch klimaat. |

|

Dit blijkt uit een DNB-analyse van de relatie tussen onzekerheid en de groei

van het bruto binnenlands product in het eurogebied. |

Hoe kan onzekerheid de

economische groei beïnvloeden?

Onzekerheid kan de economische groei op verschillende manieren beïnvloeden. Als

gezinnen onzekerder worden over hun toekomstige inkomen, kunnen zij ervoor

kiezen om meer te sparen en dus minder uit te geven.

Als bedrijven onzekerder worden over de toekomst, kunnen zij ervoor kiezen

investeringen uit te stellen in afwachting van meer informatie.

Ook kan onzekerheid over de winstgevendheid van individuele bedrijven ertoe

leiden dat banken een hogere risicopremie in rekening brengen voor leningen aan

bedrijven, wat een weerslag kan hebben op de groei in investeringen.

|

Onzekerheid in Europa

|

De

analyse gebruikt drie vormen van onzekerheid.

Het achtergronddocument beschrijft de constructie van de onzekerheidsmaatstaven

in detail. Klik hier om te downloaden |

Een eerste maatstaf meet hoe onzeker gezinnen zijn over de toekomst van de

macro-economie. Als gezinnen het in sterke mate oneens zijn over de

macro-economische vooruitzichten, geeft dit aan dat er grote onzekerheid

heerst. Een tweede maatstaf meet de volatiliteit in de financiële situatie van

individuele gezinnen. Een hogere volatiliteit betekent dat gezinnen onzekerder

zijn over hun toekomstige financiële situatie. Een derde maatstaf meet de

volatiliteit in de productie van individuele bedrijven. Een hogere volatiliteit

impliceert dat bedrijven onzekerder zijn over hun toekomst.

De grafiek toont de drie vormen van onzekerheid. Onzekerheid van gezinnen over

de eigen financiële situatie stijgt voorafgaand aan elk van de drie meest

recente recessies in het eurogebied.

Figuur 1: Onzekerheid in

Europa

Bron recessies: OESO.

Onzekerheid: eigen berekeningen op basis van data Europese Commissie

Onzekerheid houdt informatie

in over toekomstige groei

Uit econometrische analyse blijkt dat onzekerheid van gezinnen over de eigen

financiële situatie waardevolle informatie bevat over de toekomstige groei in

het Bruto Binnenlands Product (BBP). Als gezinnen minder onzeker worden over

hun financiële situatie, geeft dit het signaal dat BBP groei in de komende één

à twee jaar hoger gaat uitvallen. Daarentegen bevat onzekerheid bij gezinnen

over de algemene economische situatie geen noemenswaardige informatie over de

macro-economische groei in de nabije toekomst.

Onzekerheid bij bedrijven over de eigen productie bevat informatie over de

economische groei. Een daling in deze vorm van onzekerheid geeft het signaal

dat de economische groei het volgende kwartaal hoger gaat uitvallen. Anders dan

bij onzekerheid over individuele gezinnen, is de aangekondigde groeiversnelling

in dit geval dus kortdurend.

De hoofdconclusie is dat onzekerheid die gezinnen ervaren over hun eigen

financiële situatie een signaal geeft over de toekomstige economische groei.

Deze vorm van onzekerheid ligt in het eurogebied nog steeds hoger dan voor de

crisis. Als die zou dalen, kan dit het macro-economische herstel een steun in

de rug geven. Als bijvoorbeeld de werkloosheid vermindert, achten werknemers de

kans kleiner dat ze hun baan verliezen. In dat geval hebben ze minder reden om

te sparen uit voorzorg. |

Terug naar Inhoud

|

|

|

Verbetert grotere diversificatie

echt de prestaties in portefeuilleselectie? |

| Bron: Analist.nl |

|

Francesco

Cesarone,

Universita degli Studi Roma Tre - Dipartimento di Studi Aziendali |

Jacopo Moretti,

Universita degli Studi Roma Tre - Dipartimento di Studi Aziendali |

|

Fabio Tardella,

Sapienza Universita di Roma |

De

belangrijkste reden voor het creëren van modellen voor portefeuilleselectie is

het verlagen van investeringsrisico door middel van diversificatie. Het Gemiddelde

Variantie-model werd voor dit doel geïntroduceerd. Het bleek echter al snel

dat fouten in de schattingen van gemiddelden en covarianties kunnen resulteren

in verkeerde portefeuilleselectie en het investeringsrisico kunnen verhogen.

Om

het probleem aan te pakken van schattingsfouten die kunnen resulteren in

verkeerde portefeuilleselectie zijn verschillende modellen ontwikkeld waarvan

de geschiktheid besproken wordt in het onderzoeksverslag: "Does greater diversification really improve performance in

portfolio selection?"

Geselecteerde proefmonsters

en geëvalueerde modellen

De volgende zes datasets zijn gebruikt voor deze analyse:

- De FF25, die 25 Fama en Franse portefeuilles

bevat van firma's die op grootte en 'book to market ratio' gesorteerd zijn van

juli 1963 tot december 2004

- 48Ind, die 48 industrieportefeuilles bevat die de

aandelenmarkt van de V.S. vertegenwoordigen van juli 1963 tot december 2004

- 100Ind, die 100 industrieportefeuilles bevat die

de aandelenmarkt van de V.S. vertegenwoordigen van juli 1963 tot december 2004

- FTSE100, die 63 activa van de Ftse100 Market

Index bevat van januari 2007 tot mei 2013

- FtseMib, die 34 activa van de FtseMib Market

Index bevat van januari 2007 tot mei 2013

- Stoxx50, die 32 activa van de Eurostoxx50 Market

Index bevat van januari 2007 tot mei 2013.

De volgende vijf modellen maken onderdeel uit van onderzoek om het meest

geschikte model voor portefeuillediversificatie vast te stellen:

- Op Kardinaliteit Beperkte Minimale Variantie

Gelijk Gewogen Portefeuilles (CCMVEW)

- Op Kardinaliteit Beperkte Minimale Variantie

Portefeuilles (CCMV)

- Op Kardinaliteit Beperkte Minimale CVaR

Portefeuilles (CCMCVaR)

- Op Kardinaliteit Beperkte Minimale Semi-MAD

Portefeuilles (CCMSMAD)

- Gelijk Gewogen Portefeuille (EW)

De gelijkgewogen Portefeuille, die normaal beschouwd wordt als de veiligste en

meest geschikte manier om een portefeuille samen te stellen, wordt vergeleken

met de prestaties van portefeuilles die ontwikkeld zijn met behulp van andere

modellen.

In-sample analyse

Om de resultaten van de in-sample analyse samen te vatten: als we de mediaan

van de standaardafwijking van alle modellen nemen zien we dat het Gelijk

Gewogen model (EW) de hoogste mediaan van de standaardafwijking heeft van alle

modellen. Daarentegen hebben de modellen met een kardinaliteitsbereik de

laagste mediaan van hun standaardafwijking, wat betekent dat het Gelijk Gewogen

model meer risico heeft dan de andere modellen. De volgende grafiek toont de

resultaten van deze bevinding:

Spreidingsonderzoek

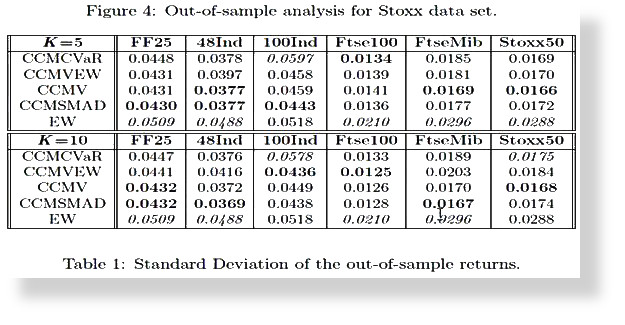

Out-of-sample resultaten

We gaan nu in op de prestaties van de portefeuilles en we evalueren de

out-of-sample resultaten van de portefeuilles die onder elk model geselecteerd

zijn. Omdat het onpraktisch is om de resultaten voor alle datasets en

kardinaliteiten te bespreken hebben we slechts twee kardinaliteiten beschreven,

namelijk 5 en 10. De keuze is gebaseerd op de waarneming dat K = 5 en K = 10

over het algemeen behoren tot de optimale bereiken waarin de verschillende

modellen het laagste in-sample risico voor elke dataset bereiken.

Het is merkwaardig dat het Gelijk Gewogen Portfolio (EW) bijna altijd de

slechtste prestatie heeft, met als enige uitzondering op de 100Ind markt,

terwijl de Op Kardinaliteit Beperkte Minimale CVaR Portefeuilles (CCMCVaR) de

hoogste standaardafwijking genereren. De resultaten worden getoond in de

onderstaande tabel:

Spreidenvanbeleggingen

De laatste prestatiemaat die in onze analyse wordt meegenomen is Max. Verlies,

wat het grootste out-of-sample verlies is dat door een model geleden is. Ook

hierin heeft de Gelijk Gewogen portefeuille altijd de slechtste prestatie voor

beide in beschouwing genomen kardinaliteiten (5 en 10), behalve op de

100Ind-markt waar de Op Kardinaliteit Beperkte Minimale CVaR Portefeuilles

(CCMCVaR) het grootste verlies opleveren.

Ccmv meest optimale

portefeuillemodel wat betreft diversificatie

Hoewel er geen enkel model duidelijk superieur is, kan het opgemerkt worden dat

de Op Kardinaliteit Beperkte Minimale Variantie (CCMV) portefeuilles de beste

waarden geven voor 3 van de 6 datasets voor K = 5 en voor 4 van de 6 voor K =

10, zoals weergegeven in de bovenstaande tabel.

Een relatief nieuw concept over portefeuillediversificatie en een nieuw

onderwerp voor vervolgonderzoek

De resultaten uit de proefmonsters ontkennen het idee dat het Gelijk Gewogen

(EW) model de beste methode is voor portefeuilleselectie, de Op Kardinaliteit

Beperkte Minimale Variantie (CCMV) modellen geven de beste resultaten voor zo

ver resultaten uit proefmonsters dit kunnen beoordelen. In het

onderzoeksverslag wordt verder geconcludeerd dat in de meeste gevallen het

beperken van het aantal toegestane assets in een portefeuille de prestaties van

de portefeuilles die geselecteerd zijn door de modellen verbetert.

De auteur noemt dit resultaat het 'kleine portefeuille-effect'. Het

onderzoeksverslag wordt echter afgesloten met de kanttekening dat

vervolgonderzoek nodig is om de validiteit van dit kleine portefeuille-effect

vast te stellen. |

Terug naar Inhoud

|

|

|

IG: Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt daarbij op het

vergroten van de kennis van het ontwikkelen en exploiteren van handelssystemen.

Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en statistische

analyse. Uiteraard wordt daarbij ook aandacht besteed aan ondersteunende

software. Regelmatig besteden we echter ook aandacht aan andere vormen van

beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van het

beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt daarbij op het

vergroten van de kennis van het ontwikkelen en exploiteren van handelssystemen.

Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en statistische

analyse. Uiteraard wordt daarbij ook aandacht besteed aan ondersteunende

software. Regelmatig besteden we echter ook aandacht aan andere vormen van

beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van het

beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. |

| Wij komen 9 keer per

jaar bijeen. Afwisselend in Berkel & Rodenrijs en Delft. |

|

Klik hier voor meer info Contactadres: janroozenburg@kpnplanet.nl |

|

|

|

Meedoen kan |

| Bron: Redactie HCC Beleggen |

De HCC Beleggen organiseert een aantal activiteiten. De

bekendste activiteiten die wij organiseren zijn de beleggerssymposia die we

tweemaal per jaar houden in De Bilt en deze nieuwsbrief.

Voor de organisatie van onze symposia

zijn wij voortdurend op zoek naar mensen die een bijdrage willen leveren aan de

totstandkoming hiervan. Voor de organisatie van onze symposia

zijn wij voortdurend op zoek naar mensen die een bijdrage willen leveren aan de

totstandkoming hiervan.

Het is niet alleen leuk om dergelijke evenementen te organiseren, maar het is

ook een ideale gelegenheid om je netwerk uit te breiden met interessante

contacten.

Ook voor deelname aan de

redactie van de nieuwsbrief en de website zijn wij dringend op zoek naar

mensen die mee willen doen.

Ook zonder deel uit te maken van de organisatie kunt u vanzelfsprekend ook meedoen aan één van de Regio-

of Belangstellingsgroepen.

Maar ook andere dingen doen zoals het geven van een aardige lezing, met anderen

handelsstrategieën uitwerken, software onder de knie krijgen of gewoon een

groep vormen waarmee je samen de markt analyseert/bespreekt, behoort tot de

mogelijkheden.

Ben je enthousiast en denk je dat een vrijwilligersfunctie jou op het lijf

geschreven is, neem dan contact op met het HCC Beleggen bestuur Klik Hier of met

de redactie Klik Hier |

Terug naar Inhoud

|

|

|

| Disclaimer: Deze publicatie komt tot stand op de redactie van

beleggersonline.nl de website van de HCC IG Beleggen. Noch de mate waarin de

berichten, voorgestelde scenario’s, risico’s en voorspellingen de

marktverwachtingen weerspiegelen, noch de mate waarin zij in de realiteit

zullen tot uiting komen, kunnen worden gewaarborgd. De voorspellingen zijn

indicatief. De gegevens in deze publicatie zijn algemeen en louter informatief.

Ze mogen niet worden beschouwd als beleggingsadvies. De schrijver(s) van deze publicatie en het bestuur

van de HCC IG Beleggen en/of de Redactie van de Nieuwsbrief zijn derhalve niet

aansprakelijk voor eventuele verliezen. De waarde van uw beleggingen kan

fluctueren, behaalde resultaten uit het verleden geven geen garantie voor de

toekomst. |

|