| |

|

|

inhoud: |

HCC Beleggen Nieuwsbrief 20130701 |

|

|

|

Economen en de club

van de zichtbare hand |

| Bron: Harry van Dalen, Me Judice 4 juni

2013 |

|

De systematische bestrijding van armoede kan als een succes van de

economische denkkracht van economen als Marshall, Keynes en vele

anderen worden gezien.

Dit is de leidraad die Sylvia Nasar in haar boek The Grand Pursuit

heeft gekozen.

Volgens Harry van Dalen is het boek weliswaar een echte 'page turner'

maar de lezer zal volgens hem toch met een aantal vragen blijven zitten.

De keuze van zogenaamde genieën is willekeurig en kwestieus en de jacht

naar welvaart lijkt verdacht veel op een 'feelgood movie', waarbij de

invloed van economen te mooi wordt voorgesteld. |

De sociale ingenieurs

Economen worden vaak gezien als betweters. Gevraagd en ongevraagd

beklimmen economen hun zeepkist en geven hun mening en advies ten beste

wat overheden moet doen of laten. Markten falen altijd wel ergens in de

wereld en dan is een helpende hand welkom. Maar wanneer begon die drang

om het lot in eigen hand te nemen? Wanneer dachten economen dat hun

denkraam ook wel eens dienst konden doen om de economie te beheersen?

Sylvia Nasar stelt in haar boek Grand Pursuit dat de activistische

econoom wakker werd geschud door de ellende en armoede die heerste in

de negentiende eeuw. De industriële revolutie moest nog zijn waarde

bewijzen, arbeiders trokken van het platteland naar de stad, waar de

armoede allerminst leek af te nemen. De ‘Poor Laws’ - het sociale

vangnet voor de armen - was zeker niet in staat om daar verandering in

te brengen en er was meer nodig en actief worden ingegrepen. Weg

derhalve met de onzichtbare hand, de krachtige metafoor van Adam Smith,

die ervoor zorgt dat privaat en publiek belang samen kunnen vallen. In

haar boek vertelt Nasar hoe economen met verbeeldingskracht en

zendingsdrang op zoek gingen naar instrumenten om het harde en

naargeestige leven zoals dat in de beste boeken van Dickens wordt

beschreven, te laten verdwijnen. Vanaf Marx en Marshall worden we

geleid naar de Fabian Society van Beatrice en Sidney Webb,

Keynes, Schumpeter, Hayek, Robinson, Samuelson, Sen en nog vele

anderen. Het is het verhaal van de club van de zichtbare hand, een

groepje economen die de economie in een wetenschap veranderde en die

het idee deden postvatten dat je het lot van een land in eigen hand kon

nemen en de toekomst maakbaar was.

Echte 'page turner'

Laat één ding duidelijk zijn: Sylvia Nasar weet als journalist een

verhaal te vertellen. Aan de hand van vele persoonlijke documenten

worden economen mensen van vlees en bloed. Sex, KGB-spionage,

liefdesaffaires, inzinkingen, oorlog, bankroet, politieke intriges, het

komt allemaal aan bod en het boek is van begin tot eind een ware ´page

turner´. Zoals het een goed journalist betaamt speelt ze de bal via de

band en krijg je als lezer zelf de gelegenheid om je eigen conclusies

te trekken. Stuk voor stuk zijn de hoofdstukken juweeltjes van

journalistiek. In haar beschrijving van het werk van Keynes, ten tijde

van de vredesconferentie in Parijs en het Bretton

Woods-akkoord, is Nasar op haar best.

Vooral het schetsen van de historische en politieke context werpt licht

op de ideeën; een kwaliteit die je niet vaak bij vakeconomen tegenkomt.

Nasar is weliswaar een kunstige rapporteur van het economisch denken,

maar niet zelf een denker. En dat is helaas haar achilleshiel. Hoe mooi

de individuele hoofdstukken ook zijn, wie het boek dichtklapt blijft

met gemengde gevoelens achter. Hoofdstukken eindigen vaak abrupt en ook

de epiloog van het boek is kort en gemakzuchtig alsof Nasar geen ideeën

heeft hoe ze de geschiedenis kan interpreteren. Het is een kunstig in

elkaar geweven verhaal waarin een collectie van uitzonderlijke

individuen voorbij komen die - zoals zij het neerzet - leefden in

tijden van hoop (negentiende eeuw), angst (interbellum) en

zelfvertrouwen (na de Tweede Wereldoorlog). Maar stel dat

buitenstaanders Grand Pursuit lezen om een blik op de economenwereld te

krijgen, geeft haar verhaal dan een accuraat beeld? Nasar dekt zich in

door te stellen dat het boek geen exercitie in de geschiedenis van het

economisch denken is, maar “een verhaal van de geboorte van een idee.”

Misschien ben ik een ongevoelige ziel, maar dat lijkt verdacht veel op

de geschiedenis van het denken.

..maar rammelend verhaal

De geloofwaardigheid van haar verhaal wordt deels ontkracht doordat het

een selectieve lezing van de geschiedenis van het economisch denken is.

Zo plaatst Nasar de geboorte van de econoom bij Marx en Marshall als

reactie op Malthus. Dat is ongenuanceerd omdat juist Malthus, niet

alleen officieel de eerste econoom in Engeland was, maar ook precies in

het rijtje van Nasar past van de ‘genieën’ die lieten zien dat mensen

het lot in eigen hand konden nemen. In 1798 kwam Malthus met zijn Essay

on the Principle of Population, waarin hij niet alleen de spanning

tussen economie en bevolkingsgroei aangaf, maar vooral ook de Utopische

denkers van zijn tijd aanviel. In de latere uitwerkingen van zijn essay

stelt Malthus dat de kwaliteit van leven van de armen verbeterd kon

worden als zij, door onderwijs, op latere leeftijd zouden trouwen en

kinderen krijgen. Niet voor niets stelt John Stuart Mill in 1844 dat

“het weliswaar als een paradox kan worden opgevat, maar het is

historisch gezien juist dat vanaf dat moment [verschijnen van Malthus

Essay] de economische positie van de werkende klasse door denkers werd

gezien als vatbaar voor structurele verbetering.”

Harry van Dalen

Hoogleraar Economie aan de Universiteit van Tilburg |

| Werkzaam

als senior onderzoeker bij het Nederlands Interdisciplinair

Demografisch Instituut (NIDI) te Den Haag en hoogleraar economie aan de

Universiteit van Tilburg. Hij publiceerde in 1996 (samen met Arjo

Klamer) het boek Telgen van Tinbergen – Het verhaal van de Nederlandse

economen, Meesters van de Welvaart (redactie, met Frank Kalshoven) en

De Cirkel van goede intenties – De economie van het publieke belang

(2005, samen met Coen Teulings en Lans Bovenberg). Zijn onderzoek omvat

onder andere migratie, vergrijzing, economie van de publieke sector en

geschiedenis van het economisch denken. Van Dalen was in het verleden

verbonden aan het Ministerie van Economische Zaken, de

Wetenschappelijke Raad voor het Regeringsbeleid en de Erasmus

Universiteit Rotterdam. Ook was hij columnist Economie in de Volkskrant

van 1991-1995. Hij is oud-secretaris van de Raad van Economisch

Adviseurs dat van 2005-2007 de Tweede Kamer van financieel-economisch

advies diende, en de Onderzoekscommissie DSB Bank die op 29 juni 2010

haar eindrapport uitbracht. Hij is in 1991 gepromoveerd aan de Erasmus

Universiteit Rotterdam. |

Het begin van het boek is daarmee twijfelachtig, maar ook in de rest

van het boek rammelt het. Zeker als men de ondertitel van het boek, The

Story of Economic Genius, serieus neemt. Echt geniaal waren wellicht

Marshall en zijn leerling Keynes. De laatste vooral doordat hij een

nieuwe taal en nieuwe blik op de macro-economie bood. Het zijn echter

de detonerende figuren in haar boek die het verhaal van genialiteit

ontkrachten. Het verhaal van de Britse econome Joan Robinson wordt

kleurrijk beschreven, maar wat vooral bijblijft is het beeld van een

krankzinnige vrouw met heel veel haar op haar tanden, die zich in haar

bekeringsdrang graag voor de kar van Mao en Stalin liet spannen. Het

geniale van Robinson heb ik zelf ook nooit in haar werk kunnen

ontdekken. Zij ging zeker niet op zoek naar de echte omstandigheden

waaronder Russische en Chinese boeren en burgers leefden. Ook Paul

Samuelson wordt ten tonele gevoerd en ook hij moet als een vreemd

element in haar verhaal worden gezien. Samuelson was een geweldig

wiskundig econoom maar bij uitstek toch iemand die economie vanuit de

leunstoel bedreef. Een houding die tot verkeerde beleidsaanbevelingen

kan leiden als het contact met de realiteit uit het zicht verdwijnt.

Nobelprijswinnaar Ronald Coase heeft dan ook meermalen de sterk

deductieve benadering van Samuelson bekritiseert als ‘blackboard

economics’. Kortom, de parade van economen heeft in Grand Pursuit iets

willekeurigs.

Het belang van

economie

Wat nog het meest door mijn hoofd bleef spoken bij lezing was de vraag

of we de welvaart van nu werkelijk aan economen te danken hebben. Te

gemakkelijk wordt het idee geaccepteerd dat de ideeën van economen er

toe doen en zegevieren. Hoewel ik mijn vak een warm hart toedraag word

ik een beetje ongemakkelijk van dit soort ‘feelgood’-verhalen en

gevolgtrekkingen. Met even veel recht kan men ook de positie innemen

dat economen er volstrekt niet toe doen en dat politici alleen maar

luisteren naar de economische verhalen die ze willen horen. Daarnaast

laat de geschiedenis van het denken ook zien dat economen erg goed

kunnen uitleggen wat zich in de achteruitkijkspiegel afspeelt, maar wat

er onder hun neus gebeurt bevindt zich vaak in hun dode hoek. De

industriële revolutie gaf bijvoorbeeld vele economen een eerste hands

kijk op wat technische vooruitgang zou kunnen betekenen. De klassieke

economen die in die tijd leefden (Malthus, Mill, Ricardo) hielden

echter vast aan een stationair wereldbeeld. Aan de vooravond van

beurscrash van 1929 zaten Keynes, Fisher, Schumpeter er allemaal naast

en alleen Hayek voorvoelde dat er iets stond te gebeuren. Als lezer zou

je op z’n minst een poging willen horen op deze belangrijke

waarom-vragen. Maar nog belangrijker is dat het naoorlogse beeld dat

geschetst wordt van het economenvolk onvolledig is. Nasar noemt dit een

periode van zelfvertrouwen, maar ik zou het eerder een periode van

hoog- of overmoed noemen waarin economen als sociale ingenieurs dachten

dat ze de economie konden bedwingen. Hayek was een van de weinigen die

de pretentie van kennis in deze periode aanstipte. De mechanisering van

ons wereldbeeld, waar Hayek naar verwees en die zijn oorsprong vond in

de negentiende eeuw, is na de oorlog niet alleen sterker geworden maar

is ook overgegaan in een economisering van ons wereldbeeld. Model en

werkelijkheid beginnen steeds meer in elkaar over te vloeien (Van

Dalen, 2011). Over die schaduwkanten krijg je niet veel te horen en

daarmee is het verhaal van de jacht naar welvaart een onvoltooid

verhaal. |

Terug naar Inhoud

|

|

|

|

RG

Flevoland-Overijssel is een van de HCC Beleggen Regio Groepen. Dit zijn regio

georienteerde groepen van beleggers die geregeld bijeenkomen om in

ontspannen sfeer met elkaar ervaringen, kennis en beleggings ideeën te

delen |

Onderwerpen als ervaring met broker software, handelssystemen,

indicatoren, werking van opties/turbo's enz. kunnen aan bod komen.

Benieuwd geworden naar deze groep beleggers, meld je dan per email aan bestuur@beleggersonline.nl

.

|

|

|

|

Massawerkloosheid:

We kunnen er maar beter aan wennen |

| Bron: Presseurop,

Público Lissabon, José Manuel Fernandes, 27 Juni

2013 |

De EU-leiders zullen tijdens de Europese Raad op 27 en 28 juli proberen

de werkgelegenheid een nieuwe impuls te geven, met name voor jongeren.

Maar in Portugal – en ook in veel andere Europese landen – begint de

werkloosheid steeds meer een structurele realiteit te worden, die op de

lange termijn niet met specifieke maatregelen valt op te lossen.

|

|

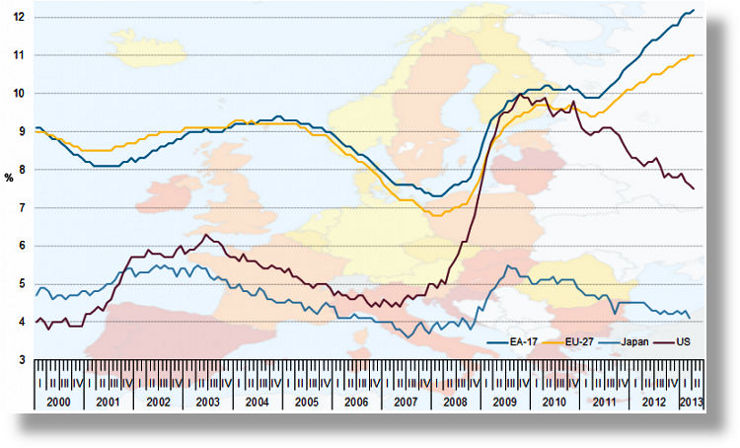

Volgens cijfers van Eurostat telde de Europese Unie in mei 2013 26,5

miljoen werklozen.Volgens cijfers van Eurostat telde de

Europese Unie in mei 2013 26,5 miljoen werklozen. |

Het gebeurde in de Rua das Portas de Santo Antão [straat in het centrum van Lissabon, red.]. Er kwam

een man op me af, die mij vroeg of ik misschien wist waar hij werk kon

vinden. Hij vertelde me dat hij uit Arouca [plaats ten oosten van

Porto, red.] kwam, waar hij hovenierswerk deed.

Hij maakte een wanhopige indruk op me. Het enige dat ik hem kon

aanraden, was om op bouwplaatsen te gaan vragen of er werk voor hem

was. En ik moest onwillekeurig denken dat hij in de omgeving van Arouca

meer kans zou maken dan hier in Lissabon. In de tijd van mijn

grootmoeder trokken mensen naar de hoofdstad in de hoop zich aan hun

lot van eeuwige armoede te onttrekken. Wie nu naar Lissabon trekt, doet

dat vooral uit wanhoop, zoals ik dat ook bij deze man waarnam.

Voor de gek houden

De werkloosheidsstatistieken zijn rampzalig. Politici geloven op de een

of andere manier – met meer of minder overtuiging – dat zij iets kunnen

doen tegen de werkloosheid. Dat ze die zelfs snel omlaag kunnen

brengen. Maar ze houden zichzelf en ons voor de gek.

Hoe aangrijpend al die verhalen van mannen en vrouwen uit Arouca,

Lissabon en andere plaatsen ook mogen zijn, de waarheid is dat de hoge

werkloosheid nog lange tijd zal aanhouden. En niet alleen in Portugal.

Twee jaar geleden voorzag niemand dat de werkloosheid in Portugal tot

zo´n hoog niveau zou stijgen. Maar wat men zich vooral niet kon

voorstellen was een werkloosheidspercentage van bijna 18 procent zonder dat dit tot grote

protesten zou leiden.

Als je de kranten van 2009, 2010 en 2011 doorbladert, is het niet

moeilijk om sombere voorspellingen te vinden over oproer dat zou

uitbreken als de werkloosheid tot 10, 12 of 15 procent zou stijgen.

Inmiddels zijn deze percentages zelfs overschreden en is er niets van

deze voorspellingen uitgekomen. Wat is er gebeurd?

Meer banen verloren

dan verwacht

Om te beginnen heeft de ontwikkeling van de werkloosheid de

verwachtingen overtroffen, doordat deze niet verliep zoals de

´coëfficiënten´ van macro-economen voorspelden. Door de recessie gingen

er meer banen verloren dan verwacht, omdat er meer banen gevaar liepen

dan men zich had voorgesteld. Vooral in de handel en de horeca,

aangezien dit de sectoren waren waarin wij het liefst een bedrijf

startten.

Daardoor heeft Portugal per duizend inwoners vier keer meer restaurants

en cafés dan het Europese gemiddelde. Bovendien besteedden de

Portugezen – gerekend naar percentage van het inkomen – tweemaal zoveel

aan maaltijden buiten de deur als Duitsers. De veranderde eetgewoonten

die we in deze tijden van crisis waarnemen, zijn fataal gebleken voor

deze economische sector.

Hetzelfde fenomeen deed zich ook voor in andere arbeidsintensieve

sectoren, zoals in de bouw. Het probleem is dat als de economische

activiteit aantrekt – áls dat al gebeurt – het niet te verwachten valt

– en ook niet wenselijk is – dat de cafeetjes opnieuw als paddenstoelen

uit de grond zullen schieten. Ook een opleving van de bouw is niet erg

waarschijnlijk. Dit betekent dat het niet eenvoudig zal zijn de huidige

werkloosheid op te lossen. Integendeel.

Grootste industriële

investering

In april van dit jaar heeft Galp [Portugese oliemaatschappij, red.]

zijn gerenoveerde raffinaderij in Sines in gebruik genomen. Het ging

hier om de grootste industriële investering uit de Portugese

geschiedenis: 1,4 miljard euro. De raffinaderij zal een enorme impact

hebben op onze betalingsbalans, aangezien wij nu diesel zullen gaan

exporteren. Dat is allemaal prachtig.

Behalve wat de impact op de werkgelegenheid betreft: er komen slechts

honderd banen bij. Dat is dus niets, of bijna niets. Dit voorbeeld zegt

veel over de dilemma´s van de moderne economieën.

Enorme investeringen, waaronder investeringen in de zware industrie,

kunnen grote gevolgen hebben voor het concurrentievermogen en de

betalingsbalans, maar leveren slechts heel weinig banen op. Soms leiden

ze zelfs tot een daling van het aantal werknemers. Wat voor Galp geldt,

geldt voor het merendeel van de industriële sector, zowel in Portugal

als in de rest van Europa.

Minder banen creëren

Daarom moeten wij ons enigszins terughoudend opstellen tegenover de

beloften over ´herindustrialisatie´, waar onze bestuurders en hun

Europese collega´s momenteel de mond vol van hebben: dat kan gunstig

zijn voor het bbp, maar weinig invloed hebben op de werkgelegenheid, en

een van de grote problemen in Europa is nu juist de werkloosheid. Denk

alleen maar aan de zes miljoen arbeidsplaatsen die de afgelopen vier

jaar in heel Europa zijn geschrapt, zoals de Internationale

Arbeidsorganisatie onlangs in een rapport meldde.

Maar de problemen beperken zich niet tot de industrie en de

automatisering van processen. Ze doen zich ook voor in andere sectoren,

zoals de dienstensector. Daar heeft innovatie tot meer efficiency

geleid, met als resultaat dat dezelfde dingen – of zelfs meer dingen –

bijna altijd met minder mensen worden gedaan.

Ook de meest innoverende sectoren van onze economieën, zoals de

sectoren die gelieerd zijn aan nieuwe technologieën en

biowetenschappen, kunnen zeer winstgevend zijn en een grote omzet

genereren, maar ze creëren minder banen dan vergelijkbare investeringen

in traditionelere sectoren – sectoren die al verzadigd zijn.

Chronische werkloosheid

|

|

Público

Lissabon,

Portugal Taal

: Portugees,

Oplage

: 42.000

website: Público

|

Sinds

zijn oprichting in 1990 heeft het orginele en moderne ‘Publiek’ zich al

snel een plek verworven in het eentonige journalistieke landschap van

Portugal. De krant laat zich inspireren door grote Europese dagbladen

en biedt wereldnieuws op uitstekende wijze.

Net als de andere dagbladen brengt deze toonaangevende krant elke week

verscheidene bijlagen, zoals het culturele magazine Pública.

De site is een echte webportal, die nieuws brengt dat elk uur

geactualiseerd wordt, en verschillende diensten aanbiedt die

gerelateerd zijn aan de papieren editie.

De eerste online versie dateert van 1996 en is zich blijven ontwikkelen.

Een sterk punt van deze site : complete dossiers over actuele Portugese

thema’s. |

Er zijn in Europa nog andere factoren die het scheppen van meer

werkgelegenheid in de weg staan. De eerste is het gebrek aan innovatie.

Op dit gebied lopen wij erg achter vergeleken met de Verenigde Staten.

De tweede factor wordt gevormd door de betrekkelijk hoge arbeidskosten

en de weinig flexibele arbeidsmarkt. Om eenzelfde product te maken

heeft een Amerikaanse fabriek meer arbeiders, terwijl een Europese

fabriek meer robots gebruikt. Deze laatste lijkt moderner, maar heeft

te kampen met de ons bekende werkgelegenheidsproblemen.

De derde factor is een ongunstige demografische ontwikkeling. Deze

zorgt voor grote financiële druk, doordat de kosten op het gebied van

sociale bescherming sterk stijgen. Tegelijkertijd betekent dit minder

vers bloed en minder slagvaardige en innoverende mensen die tot de

arbeidsmarkt toetreden. Het zal niet eenvoudig zijn om verandering te

brengen in deze situatie.

Het is algemeen bekend dat als een groei van meer dan 2 procent

uitblijft, er per saldo geen nieuwe banen bijkomen. Een dergelijke

groei is echter steeds meer een utopie – in Portugal, in Spanje, in

Frankrijk en wellicht zelfs in Duitsland. Dit betekent dat het erg

moeilijk voor ons wordt om de werkloosheid op te lossen. Het meest

waarschijnlijke is dan ook dat wij nu een tijdperk van chronische

werkloosheid binnengaan. Behalve als wij bereid zijn ons sociale

contract ingrijpend te veranderen.

Vernieuwende

oplossingen

We hoeven alleen maar aan het volgende dilemma te denken: bijna overal

in Europa heeft de hogere levensverwachting en de onhoudbaarheid van de

pensioenstelsels de regeringen ertoe aangezet om de pensioengerechtigde leeftijd te verhogen. Er

lijkt geen andere uitweg te zijn, gezien de traditionele scheiding

tussen kinderjaren en jeugd, en werkende leeftijd en ouderdom. Als de

ouderen echter langer actief blijven op een stagnerende arbeidsmarkt,

dan maken ze geen arbeidsplaatsen vrij voor de jongeren. En dat

vertaalt zich in een recordwerkloosheid onder jongeren.

Maar aangezien onze economieën een grote populatie gepensioneerden niet

kunnen betalen, lijkt de situatie muurvast te zitten. Behalve als je

denkt aan vernieuwende oplossingen, zoals het instellen van

overgangsperiodes tussen de actieve leeftijd en het pensioen, die

gekenmerkt worden door deeltijdbanen met een lager loon.

We moeten dus nieuwe manieren verzinnen om een goed te verdelen dat

waarschijnlijk zeldzamer is dan we dachten – betaald werk – en anders

leren aankijken tegen vrije tijd, vrijetijdsbesteding en leefpatronen

die minder worden bepaald door een onbegrensde toegang tot

consumptiegoederen. |

Terug naar Inhoud

|

|

Doe

het zelf beleggers in de regio Helmond Doe

het zelf beleggers in de regio Helmond

Wij zijn een klein studie-beleggerclubje dat zich richt op het

uitwisselen van kennis en ervaringen om zelf actief en succesvoller te

kunnen beleggen.

Wat we doen?:

- We bespreken elkaars aanpak en

strategieën, wisselen criteria uit die iedereen maakt bij de keuzes van

aandelen, opties en andere derivaten.

- Ook gaan we dieper in op specifieke

(optie-) constructies die succesvol kunnen zijn.

- We nemen ook deel aan seminars of andere

studiebijeenkomsten en wisselen alle relevante informatie over zelf

beleggen uit.

- We komen elke 3e maandag van de maand bij

elkaar en tussentijds wisselen we zaken uit via de mail.

We zoeken uitbreiding van ons groepje met enkele actieve beleggers die

kennis en ervaringen willen delen om beter voorbereid te kunnen

beleggen.

Neem bij interesse contact op via de mail met het

bestuur van de HCC Beleggen. Vermeld in de mail dat het om de groep

Helmond gaat.

|

|

|

|

|

Nieuwe regels voor

banken in problemen |

| Bron: Presseurop

Financial Times, El Periódico de Catalunya, 27 Juni 2013

|

Europa is weer een stap dichter bij een bankenunie nu de EU-ministers

van Financiën vanochtend vroeg overeenstemming hebben bereikt over hoe ze

verliezen op de crediteuren van omgevallen banken kunnen verhalen, schrijft de Financial Times.

|

|

De Financial Times is het toonaangevende zakendagblad

van de ‘City’ en de rest van de wereld. De krant heeft een groot

formaat en is gedrukt op zalmroze papier. Hij biedt een zeer

uitgebreide berichtgeving over internationale politiek, business en

financiën.

De Financial Times is opgericht in 1888 en is een van de weinige

kranten die meer aandacht besteden aan buitenlands- dan aan binnenlands

nieuws. De krant heeft Europese, Aziatische, Amerikaanse en, sinds

april 2008, een Midden-Oosteneditie.

Sinds 2006 werkt de redactie voor zowel de papieren- als de

Internetversie. De website is net als zijn papieren voorbeeld sober van

opzet. |

Financial

Times, Londen, Engeland, Taal : Engels Oplage : 448.000

website:

Financial

Times , gratis (beperkt)

account mogelijk |

Het financiële dagblad wijst erop dat de overeenkomst richting “een

bankenunie van de eurozone gaat die uiteindelijk de kosten van

toekomstige reddingsplannen voor banken zou kunnen delen”.

Volgens de krant hebben de Europese belastingbetalers al ongeveer € 1,6

triljoen uitgetrokken voor banken die het sinds de 2008 moeilijk hebben

vanwege de financiële crises.

Hoewel het Europees Parlement er nog over moet stemmen voordat de

overeenkomst in 2018 van kracht wordt, zou het verdrag in staat zijn “aandeelhouders, obligatiehouders en

sommige spaarders ertoe te dwingen bij te dragen aan de kosten van een

bankfaillissement”, terwijl individuele klanten, kleine

bedrijven en verzekerde tegoeden tot € 100.000 ontzien zouden worden.

|

|

Dit "dagblad van Catalonië" is opgericht

in 1978 in Barcelona. Het blad is populair en serieus, centrum-links

georiënteerd en vanoudsher komt het op voor de belangen van de

Cataloniërs.

In het begin bestond het alleen in het Catalaans, maar vandaag is de

krant in het Spaans en bestaat er sinds 1997 een Catalaanse versie. Het

behoort tot de Barcelonese persgroep Zeta.

Het was de eerste krant die in 1994 een website

lanceerde.

De site bestaat zowel in het Spaans als in het Catalaans, en biedt de

mogelijkheid hele pagina’s in PDF-formaat uit te printen.

|

El

Periódico de Catalunya, Barcelona,

Spanje, Taal : Spaans Oplage : 150.000

website:

El

Periódico |

Voor El Periódico, is het besluit van Ecofin:

| "

|

van essentieel

belang om het Europese bankensysteem te verstevigen en te voorkomen dat

fouten van bankiers opnieuw betaald moeten worden door de burgers, door

middel van injecties met publieke middelen en kortingen op sociale

uitkeringen. |

"

|

In de richtlijn, schrijft de krant, “wordt duidelijk vastgesteld” in

welke volgorde de bijdragen in geval van een redding van een bank

zullen plaatsvinden: “eerst de aandeelhouders, dan de houders van

preferente aandelen en achtergestelde schuldeisers [zogenaamde

junior-crediteuren, die minder goed verzekerd zijn, red.], als derde

obligatiehouders en als vierde de eigenaren van tegoeden hoger dan

100.000 euro.” De lidstaten wordt een zekere mate van flexibiliteit

verleend. Ze zullen daardoor direct, maar beperkt –na goedkeuring van

de Europese Commissie- kunnen ingrijpen:

| "

|

Duitsland en

zijn bondgenoten hebben geëist dat de kosten voor deze flexibiliteit

gefinancierd worden met nationale (publieke of private) middelen en dat

er alleen om Europese hulp met staatsgarantie kan worden gevraagd als

een land in moeilijkheden verkeert, zoals in het geval van Spanje.

Directe herkapitalisatie door middel van het Europese reddingsfonds

blijft het laatste redmiddel. |

"

|

|

Terug naar Inhoud

|

|

|

|

|

Uitzettingen op

buitenlandse private partijen toegenomen |

| Bron: DNB |

|

De buitenlandse uitzettingen van de Nederlandse financiële sector namen

in het eerste kwartaal toe met 62 miljard euro.Meer

dan de helft van deze groei richtte zich op de private sector onder

meer via in waarde gestegen aandelenbelangen. Deze groei deed zich

vooral voor op de Verenigde Staten waar de uitzettingen toenamen met

bijna 22 miljard euro. |

De buitenlandse uitzettingen van de Nederlandse banken, pensioenfondsen

en verzekeraars samen stegen in het eerste kwartaal van 2013 met 3,6%

tot EUR 1.781 miljard. Alle drie hiergenoemde typen financiële

instellingen droegen bij aan deze groei, waarbij de ontwikkeling bij de

pensioenfondsen relatief het sterkste was (+ 4,8%). Naar land bezien

vond de stijging in de buitenlandse uitzettingen vooral op de Verenigde

Staten plaats, met ruim een derde van de toeneming van de gezamenlijke

buitenlandse uitzettingen (bijna 22 miljard euro). Pensioenfondsen

zagen hun uitzettingen op de Verenigde Staten met ruim EUR 13 miljard

stijgen. Dit betrof een groei van de aandelenportefeuille,

hoofdzakelijk een gevolg van de koerswinsten op de aandelenbeurzen en

de Amerikaanse dollar. Zo steeg de Dow Jones in het eerste kwartaal met

11%. Ook de Nederlandse banken vergrootten hun belangen in de Verenigde

Staten als gevolg van toegenomen treasury-activiteiten, waaronder repo-

en effectentransacties.

De buitenlandse uitzettingen van de Nederlandse financiële sector op

het eurogebied namen met EUR 17 miljard toe. Vooral de banken breidden

hun exposures uit, onder meer in Frankrijk. Voorts vergrootten de

banken ook hun uitzettingen op de Belgische overheid door middel van de

aankoop van staatsobligaties. Verzekeraars breidden hun exposures op

Frankrijk en Duitsland met in totaal 3 miljard euro uit door eveneens

staatsobligaties aan te schaffen. Binnen het eurogebied, uitgezonderd

Nederland, kochten pensioenfondsen in het eerste kwartaal voor ruim EUR

3 miljard aan vastrentende waarden van debiteuren, vooral van

overheden. Tegelijkertijd leden verzekeraars, pensioenfondsen en banken

een licht koersverlies op hun obligatieportefeuilles als gevolg van de

opgetreden stijging van de kapitaalmarktrentes. De exposures van de

Nederlandse financiële sector op het Verenigd Koninkrijk zijn met ruim

EUR 5 miljard gedaald. Deze daling is volledig toe te schrijven aan de

Nederlandse banken (EUR -9 miljard), hetgeen zowel de private

sector als de overheid betrof. Deze afneming werd ten dele

gecompenseerd door de toegenomen uitzettingen van Nederlandse

pensioenfondsen op de Britse private sector (EUR +3 miljard) vanwege

onder andere koerswinsten op aandelen.

Als gevolg van de uitbreiding van de uitzettingen op de Verenigde

Staten zijn de buitenlandse uitzettingen van de Nederlandse financiële

sector op dit land weer het grootst. Eind 2012 nam Duitsland nog de

koppositie in (grafiek 1). Vooral de pensioenfondsen zijn

verhoudingsgewijs sterk vertegenwoordigd in de VS. Kenmerkend is dat de

totale Nederlandse financiële belangen in de VS zich sterk richten op

de private sector (82%).

Buitenlandse uitzettingen van de Nederlandse banken, pensioenfondsen en

verzekeraars , maart 2013

In Duitsland daarentegen is het aandeel van de uitzettingen op de

private sector kleiner (36%), omdat de Nederlandse financiële sector

zich veel meer toelegt op obligaties van vooral de Duitse overheid

(grafiek 2). Ook voor Frankrijk geldt dat.

Uitzettingen van de Nederlandse financiële sector op buitenlandse

sectoren, maart 2013

Download:

Uitzettingen van de Nederlandse financiële sector op

de geselecteerde landen - 2013K1 (XLS: 94.5 Kb) |

Terug naar Inhoud

|

|

|

|

|

Strengere regels

voor ratingbureaus van kracht |

| Bron: Redactie, AFM, Wikipedia

|

Ratingbureaus, ook wel kredietbeoordelaars 1) genoemd,

moeten sinds 20 juni aan strengere regels voldoen die hen meer

verantwoordelijk maken voor hun handelen. De nieuwe regels zijn verder

gericht op het verminderen van de te grote afhankelijkheid bij het

gebruik van ratings en op verbetering van de kwaliteit van het

ratingproces. Ook moeten ratingbureaus transparanter zijn als ze

landenratings uitgeven. Dat heeft de Europese Commissie in een nieuwe

verordening vastgelegd.

Kredietwaardigheids ratings als gehanteerd door de 4 grootste

kredietbeoordelaars voor lange en korte termijn schulden

De zogenoemde credit rating agencies zijn belangrijke spelers op de

financiële markten. Ratings hebben een directe impact op de

activiteiten van beleggers, kredietnemers, uitgevende instellingen en

overheden. Een afwaardering van een bedrijf kan bijvoorbeeld gevolgen

hebben voor het kapitaalsbeslag van een bank; een lagere rating

van overheidsschuld kan de kosten voor het lenen op de

kapitaalmarkt duurder maken voor dat land. ESMA houdt in Europa

toezicht op CRA’s.

Een overzicht van de vijf belangrijkste wijzigingen door de nieuwe

regelgeving.

1. Verminderd

overmatig vertrouwen op ratings

In lijn met G20-toezeggingen, verminderen de nieuwe regels de

afhankelijkheid van externe ratings. Financiële instellingen moeten hun

eigen kredietrisicobeoordeling versterken en niet uitsluitend en

automatisch op externe ratings vertrouwen. Europese toezichthoudende

autoriteiten dienen verwijzingen naar externe ratings te vermijden. Aan

deze autoriteiten wordt gevraagd hun regels en richtlijnen onder

de loep te nemen om te zien of ze referenties naar ratings kunnen

verwijderen als ze mechanistische effecten zouden kunnen creëren.

De regelgeving bevat ook een richtlijn om de afhankelijkheid van

externe ratings in de sectorale wetgeving voor collectieve

beleggingsfondsen (icbe's), beheerders van alternatieve

beleggingsfondsen (AIFMD) en instellingen voor pensioenvoorziening

(IORPD) te verminderen.

2. Verbeterde kwaliteit van de ratings van de overheidsschuld van de

EU-lidstaten

Om marktverstoring te voorkomen, hebben ratingbureaus voortaan

een kalender die aangeeft wanneer zij de lidstaten zullen waarderen.

Dergelijke (wijzigingen van) ratings worden beperkt tot drie keer per

jaar voor ‘unsolicited’ landenratings. Afwijkingen van deze methodiek

van ‘ongevraagde’ ratings blijven mogelijk in uitzonderlijke

omstandigheden en alleen als de CRA een passende uitleg geeft.

Bovendien moeten de ratingbureaus beleggers en de lidstaten op de

hoogte te brengen van de onderliggende aannames van elke rating, zodat

een beter begrip van de landenratings ontstaat.

3. Ratingbureaus

worden ter verantwoording geroepen voor hun daden

De nieuwe regels maken ratingbureaus meer verantwoordelijk voor hun

ratings. Ze zorgen ervoor dat een CRA aansprakelijk kan worden gesteld

in het geval van grove nalatigheid en als daardoor schade ontstaat voor

een investeerder of een uitgevende instelling.

4. Verminderde

belangenconflicten als gevolg van het beloningsmodel

De CRA-verordening is opgezet om de onafhankelijkheid van ratingbureaus

te verbeteren en belangenconflicten te elimineren door de invoering van

verplichte roulatie voor bepaalde complexe gestructureerde financiële

instrumenten (re-securitisaties). Er zijn ook beperkingen met

betrekking tot het aandeelhouderschap van de ratingbureaus. Om het

risico van belangenconflicten te verminderen, vereisen de nieuwe regels

dat ratingbureaus aandeelhouderbezit van 5 procent of meer van het

kapitaal of de stemrechten openbaar maken. Daarnaast zijn er

beperkingen ten aanzien van aandelenbezit van meerdere CRA’s

(cross-aandeelhouderschap).

5. Publicatie van de

ratings op Europese Rating Platform

Alle beschikbare ratings zullen vanaf juni 2015 op een Europees Rating

Platform worden gepubliceerd. Dit zal de vergelijkbaarheid en de

zichtbaarheid van ratings van financiële instrumenten door erkende

CRA’s verbeteren en moet ook beleggers helpen om hun eigen

kredietrisicobeoordeling te maken.

Als onderdeel van de CRA-regelgeving dient de Europese Commissie eind

2016 verslag te doen over de wenselijkheid en haalbaarheid van het

ondersteunen van een Europees ratingbureau dat zich toelegt op het

beoordelen van de kredietwaardigheid van de overheidsschulden van de

lidstaten en / of een Europese CRA voor overige ratings.

Deze nieuwe regels zijn een toevoeging op de reeds

bestaande CRA-verordeningen uit 2009 en 2011.

1) De bekendste kredietbeoordelaars zijn:

Fitch Ratings, Moody's en Standard & Poor's. Zij zijn eind 19e eeuw

ontstaan om grote beleggers meer duidelijkheid te geven over

investeringen in de spoorwegen. Tegenwoordig hebben zij ongeveer 90

procent van de westerse markt in handen. In het verleden werden de

kredietbureaus door de investeerders betaald, sinds de tweede

wereldoorlog worden zij gefinancierd door de overheden en bedrijven die

financiers willen aantrekken. In 2003 kwam er voor het eerst kritiek

omdat de energiereus Enron tot het faillissement een hoge rating

behield. Bij het uitbreken van de kredietcrisis gebeurde dit opnieuw

toen de pakketten met hypotheken ondanks een hoge beoordeling toch

zwaar giftig bleken. Andersom gebeurde recenter: december 2009 besloot

Fitch de rating van Griekenland onverwacht te verlagen. Prompt liepen

de tarieven voor Griekenland om zijn schulden te financieren op. Al

gauw werden de beoordelaars als boeman afgeschilderd in de eurocrisis

terwijl deze toch door jarenlang wanbeleid en gesjoemel met cijfers was

ontstaan.De Chinese

tegenhanger van deze Amerikaanse beoordelaars is Dagong Global Credit

Rating. Zij verlaagden al twee keer de rating van Amerikaanse

obligaties voordat S&P dat op 5 augustus 2011 voor het eerst deed.

Meer over kredietbeoordelaars zie de Credit

rating agency pagina (engelstalig) in

Wikipedia |

Terug naar Inhoud

|

|

|

|

|

Verlaging

meldingsdrempel naar 3 procent en melden bruto shortposities |

| Bron: AFM |

Op 1 juli 2013 treedt een wetswijziging in werking die bepaalt dat voor

de melding van aandelen en zeggenschap de eerste drempelwaarde daalt

naar 3 procent. Dat is nu nog 5 procent. Ook de meldingsplicht van

bruto shortposities wordt geïntroduceerd. Deze meldingsplicht geldt

naast de meldingsplicht van een netto shortpositie onder de Short

selling Verordening.

De wetswijziging vloeit deels voort uit het advies van de Monitoring

Commissie Corporate Governance Code.

De Autoriteit Financiële Markten (AFM) heeft de markt geconsulteerd

over de definitie en de berekening van een bruto shortpositie. |

Terug naar Inhoud

|

|

|

|

|

Vestia en andere

swapaffaires: wel of geen speculatie? |

| Bron: Piet Duffhues, Me Judice, 28 juni

2013. |

|

Vooral door de Vestia-affaire is het beeld ontstaan dat semi-publieke

organisaties actief zijn gaan speculeren op de renteontwikkeling door

het kopen van renteverzekeringen (zogenoemde swaps).

Speculeren lijkt niet de juiste term, omdat de swaps juist bedoeld zijn

om het financiële risico van renteschommelingen te verkleinen.

Dat gebeurt alleen op een manier die ook weer risico met zich meebrengt

– in deze zin is er wel sprake van speculatie.

Risico is er namelijk altijd, met of zonder swap, stelt Piet Duffhues.

De vraag is hoe er het best mee is om te gaan.

|

Achtergrond: hoe kon het zo fout gaan met de swaps?

Door het financiële debacle met renteverzekeringen (swaps) van de

Rotterdamse woningcorporatie Vestia is het beeld ontstaan dat deze

swaps eerder speculatief ingezet worden dan als middel voor

risicoafdekking. Verschillende vergelijkbare casussen zoals bij

ziekenhuizen en zelfs tenminste een universiteit deden zich voor.

De publiciteit rond deze debacles neemt nog steeds toe, mede door de

vele vragen die erdoor worden opgeroepen. Steeds speelt de vraag wie

precies verantwoordelijk was voor de grote deals in de

beheersingsinspanningen rondom renterisico’s. Zo mogelijk nog

belangrijker is de vraag hoe dergelijke transacties konden worden

goedgekeurd – ondanks het bestaan van allerlei gremia van bestuurlijke

en toezichthoudende instanties. De financiële positie van de

organisaties is in vele gevallen grote schade toegebracht wegens hoge

rentelasten en/of zwakke liquiditeit. Er is op verschillende fronten

blijkbaar niet juist geoordeeld (Raad van Bestuur, Raad van

Commissarissen, toezichthouders Den Haag). Opvallend is dat het zo vaak

fout is gegaan; swaps zijn op grote schaal in brede kring gebruikt. Dit

vraagt om een antwoord op de vraag in hoeverre is het aangaan van een

renteswap speculatief is te noemen.

Met of zonder swap:

focus op de toekomstige rente

Er moet iets mis zijn met het afdekkingsconcept zo lijkt het. Als dat

waar is, is er mogelijk ruimte voor het naast elkaar bestaan van een

speculatieve en een niet-speculatieve kwalificatie van een swap

afhankelijk van de gekozen interpretatie. Om dit te beoordelen moeten

we naar de werking van een renteswap kijken. Doel is een variabele

rente economisch om te vormen in een vaste rente (de zgn. ‘swaprente’).

Men leent variabel en verbindt daaraan een daarvoor geschikte swap.

Het vaste rente karakter van de swaprente kan het idee geven dat het

renterisico is afgedekt zodat van speculatie geen sprake is. Toch is

dit niet juist omdat de rente op de financiele markten (de zgn.

‘marktrente’) onvoorspelbaar is; hierdoor kunnen er verschillen

ontstaan tussen de swaprente en de marktrente. Achteraf kan

bijvoorbeeld blijken dat de renteswap beter niet was aangegaan: men zit

opgescheept met een te hoge vaste swaprente. Concurrenten die niet

hadden afgedekt genieten van de lagere marktrente (ten opzichte van de

gecontracteerde swaprente). De hedge pakt dan met andere woorden

verkeerd uit en is geen hedge. In het slechtste geval betekent dat de

ondergang van de ‘hedgende’ partij.

Piet Duffhues

Emeritus hoogleraar Ondernemingsfinanciering aan de Universiteit van

Tilburg. |

| Prof.dr.Piet

J.W.Duffhues (1941), sinds 2006 Emeritus hoogleraar

Ondernemingsfinanciering aan de Universiteit van Tilburg. Hij studeerde

Bedrijfseconomie met als specialisatie Ondernemingsfinanciering aan de

Universiteit van Tilburg (UvT). Promoveerde aan de UvT op het

proefschrift ‘Ondernemingsfinanciering: oriëntatie op integratie’

(promotor Prof.dr.P.W.Moerland). Is sinds medio 1999 gewoon hoogleraar

(full professor) in Ondernemingsfinanciering aan de Universiteit van

Tilburg en aan Tias Business School. Heeft uitgebreid netwerk in

de financiële wereld in Nederland. Werkt sinds emeritaat in april 2006

als full professor in Finance in deeltijd bij het Departement

Financiering van de Universiteit van Tilburg. |

Dit kan dus zeker niet worden gekwalificeerd als niet-speculatief,

integendeel: de swapper gaat door het afsluiten van een renteswap een

gok aan over de geldende toekomstige marktrente tijdens de looptijd van

de swap die vaak meerdere jaren omvat. De toekomstige rente is niet te

voorspellen. De conclusie tot nu toe is dat het renterisico niet wordt

afgedekt door een renteswap aan te gaan. De waarde van de swap kan voor

de hedger een groot verlies opleveren als de swaprente hoger is dan de

marktrente (negatieve netto contante waarde). Hieruit kan het stellen

van onderpand voortvloeien (tegenpartijrisico).

Waarom dan toch het

gevoel van een solide afdekking? Focus op de liquiditeit

Het antwoord op de wat de bron is van het gevoel van het bereiken van

een solide afdekking middels swaps is dat de vaste swaprente de toekomstige uitgaande geldstroom

vastprikt voor het betalen van rente. Het is daarmee een

liquiditeitsgedreven financieel instrument. Het afdekken heeft –afgezien van tegenpartijrisico in de swap

– blijkbaar betrekking op de bijdrage van een swap aan de

liquiditeitshandhaving van de swapper. Dat is iets anders dan de vraag

of men de juiste (toekomstige) rente heeft gehedged (wat niet het geval

is; zie boven) .

Liquiditeit en waardeveranderingen van swaps tijdens de looptijd moeten

met andere woorden duidelijk worden onderscheiden. Het afsluiten van

renteswaps geeft geen enkele zekerheid over de economisch juiste

toekomstige rente (dat is wat moet ik betalen als ik strikt variabel

financier?), wel over het liquiditeitsbeslag samenhangend met de te

betalen rente. Met die conclusie is het afsluiten van renteswaps altijd

een speculatieve transactie (zodat de pers toch gelijk heeft in haar

kwalificatie van speculatief gedrag): een onderneming of elke andere

organisatie kan er grote concurrentienadelen door oplopen doordat men

mogelijk de verkeerde rente betaalt in de kostprijs. Sluit men echter

geen swap af dan betaalt men wel de economisch juiste rente (dus de

term ‘’afdekking ‘’ is dan juist gerechtvaardigd!) maar men speculeert

ook dan, namelijk dat de toekomstige variabele rente wel eens tot een

hoog liquiditeitsbeslag kan leiden (als de rente stijgt). Er is

derhalve altijd speculatie zowel door swappers als door niet-swappers.

Waarom geen vaste

rente?

Maar waarom dan niet meteen een vaste rente gecontracteerd ? Ook in dat

geval speculeert de onderneming op het niveau van de toekomstige rente.

Die wordt immers net als bij de swap vastgeprikt voor een toekomstige

periode maar dat hoeft niet de economisch correcte vaste rente te zijn

gedurende de (aflopende) looptijd. Een voordeel is wel dat geen

onderpanden hoeft te stellen zoals bij een swap wel mogelijk is: er is

geen tegenpartijrisico. Tabel 1 geeft een samenvattend overzicht van de

verschillende leenmogelijkheden.

Tabel 1: Wijze van

lenen en gevolgen voor zekerheid economisch correcte rentelast en

liquiditeitsbeslag

| (1) Wijze van

lenen |

(2) Rentelast

zeker/ onzeker |

(3)

Liquiditeitsbeslag rentelast zeker/onzeker |

(4)

Liquiditeitsbeslag wegens onderpand |

| variabel

lenen, geen swap |

correcte

economische rentelast |

onzeker |

nee,

onderpand niet van toepassing |

| variabel

lenen, met swap |

gok op

correcte economische rentelast |

zeker |

ja, onderpand

van toepassing |

| vastrentend

lenen |

gok op

correcte economische rentelast |

zeker |

nee,

onderpand niet van toepassing |

Variabel lenen met

swap en vastrentend lenen verschillen slechts in kolom 4. Variabel

lenen zonder en met swap verschillen in alle kolommen 2 tot en met 4.

Uit tabel 1 vloeit de vraag voort waarom ondernemingen variabel lenen

met swap verkiezen in plaats van vastrentend te lenen. De swap geeft in

kolom 4 immers een liquiditeitsrisico (‘ja’) zoals Vestia dat heeft

moeten ervaren en dat risico bestaat niet als men vastrentend leent

(‘nee’). Een belangrijk antwoord is een te realiseren rentevoordeel in

kolom 2: de swaprente is mogelijk lager dan de actuele marktrente op

het moment van de swaptransactie. Dit voordeel staat tegenover het

nadeel in kolom 4. De swapbeslissing is een afweging tussen onder

andere deze twee factoren. Is de onderneming in staat om met een

gunstige rating goedkoop te lenen op de variabele rentende markt dan

kan een aanvullende swaptransactie haar per saldo een lagere vaste

rentelast opleveren dan wanneer ze rechtstreeks vastrentend leent.

Tot slotDrie opmerkingen als afronding:

- De rentelast in de toekomst is alleen

economisch correct als men variabel leent zonder swap (kolom 2); een

renteswap geeft geen enkele garantie op de economische correctheid van

de toekomstige rentelast (kolom2) en is daardoor altijd speculatief: de

pers heeft gelijk in haar kwalificatie van boosdoeners. Maar dit gaat

verder: elke swap is een nieuwe speculatie.

- Een renteswap geeft wel zekerheid over het

toekomstige liquiditeitsbeslag inzake de rentelast (kolom 3); een

renteswap geeft daarnaast echter onzekerheid over het toekomstige

liquiditeitsbeslag omdat het mogelijk is dat de tegenpartij onderpanden

eist tijdens de looptijd van de swap (kolom 4). Deze eis vervalt als

geen gebruik wordt gemaakt van swaps maar van opties op swaps

(‘swaptions’). Variabel lenen met een swaption geeft in kolom 2 een

zekere economisch correcte rentelast.

- Bijna alle organisaties motiveren het gebruik

van swaps als afdekking (‘hedge’). Die motivatie kan niet slaan op de

pretentie dat men uiteindelijk de economisch juiste rentelast betaalt

(zie kolom 2) , wel dat zij de invloed van variabele rentebetalingen op

de liquiditeit hebben uitgeschakeld (kolom 3). Bovendien draagt men het

liquiditeitsrisico van kolom 4 in het algemeen nauwelijks uit naar de

buitenwereld. Dit was zeker het geval bij Vestia waar het

afdekkingsconcept blijkbaar sloeg op kolom 2 van tabel 1.

|

Terug naar Inhoud

|

|

|

Meedoen

kan. |

| Bron: Redactie

HCC Beleggen |

De HCC Beleggen organiseert een aantal

activiteiten. De bekendste activiteiten die wij organiseren zijn de

beleggersymposia die we tweemaal per jaar houden in De Bilt.

Met name voor de organisatie van

deze symposia zijn wij op zoek naar mensen die een bijdrage willen

leveren aan de totstandkoming van onze symposia. Het is niet alleen

leuk om dergelijke evenementen te organiseren, maar het is ook een

ideale gelegenheid om je netwerk uit te breiden met interessante

contacten. Met name voor de organisatie van

deze symposia zijn wij op zoek naar mensen die een bijdrage willen

leveren aan de totstandkoming van onze symposia. Het is niet alleen

leuk om dergelijke evenementen te organiseren, maar het is ook een

ideale gelegenheid om je netwerk uit te breiden met interessante

contacten.

Maar ook andere dingen doen zoals het geven van een aardige lezing, met

anderen handelsstrategieën uitwerken, software onder de knie krijgen of

gewoon een groep vormen waarmee je samen de markt analyseert/bespreekt,

behoort tot de mogelijkheden.

Ben je enthousiast en denk je dat een vrijwilligersfunctie jou op het

lijf geschreven is, neem dan contact op met Michel Hupkens Klik Hier

|

Terug naar Inhoud

|

|

|

IG: Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002 houden

wij ons bezig met “Beleggen met behulp van de computer”. Het accent

ligt daarbij op het vergroten van de kennis van het ontwikkelen en

exploiteren van handelssystemen. Deze zijn vooral gebaseerd op methoden

uit de kwantitatieve en statistische analyse. Uiteraard wordt daarbij

ook aandacht besteed aan ondersteunende software. Regelmatig besteden

we echter ook aandacht aan andere vormen van beleggen zoals

Fundamentele analyse. Daarbij gaan we altijd uit van het beschrijven en

bespreken van een gestructureerde aanpak die gebaseerd is op objectieve

grondslagen. Sinds de oprichting in 2002 houden

wij ons bezig met “Beleggen met behulp van de computer”. Het accent

ligt daarbij op het vergroten van de kennis van het ontwikkelen en

exploiteren van handelssystemen. Deze zijn vooral gebaseerd op methoden

uit de kwantitatieve en statistische analyse. Uiteraard wordt daarbij

ook aandacht besteed aan ondersteunende software. Regelmatig besteden

we echter ook aandacht aan andere vormen van beleggen zoals

Fundamentele analyse. Daarbij gaan we altijd uit van het beschrijven en

bespreken van een gestructureerde aanpak die gebaseerd is op objectieve

grondslagen. |

| Wij komen 9

keer per jaar bijeen. Afwisselend in Berkel & Rodenrijs en Delft. |

|

Klik hier voor meer info

Contactadres: jhbvdmeulen@kpnmail.nl

|

|

|

|

Zet 5 opktober 2013

vast in uw agenda: |

| Bron: Redactie |

| wat |

61

ste HCC Beleggen Symposium

|

| waneer |

5 oktober 2013 |

aanvang 10.00 uur |

| waar |

Cultureel & Vergader Centrum H.F. Witte

|

|

|

Henri

Dunantplein 4 |

|

|

3731 CL De Bilt |

|

| aktiviteit |

- hele dag diverse lezingen in twee zalen

door boeiende sprekers,

- kennismaken met en hernieuwen van kontakt

met medebeleggers,

- kennismaken met regiogroepen,

- nieuwe ontwikkelingen, boeken en

programmatuur en kennis maken met financiele diensten, producten en

innovaties bij flink aantal leveranciers

|

|

locatie-info: |

Gezellig luch-restaurant aanwezig,

Parkeren gratis, In midden van Nederland goede aansluiting op

snelwegen, Bereikbaar per openbaar vervoer |

|

Terug naar Inhoud

|

|

|

Agenda |

| Bron: HCC Beleggen redactie

|

De HCC Beleggen Kalender op onze website

en deze Agenda zijn inmiddels een begrip onder beleggers in

Nederland en België geworden. Voor veel andere sites zijn wij de de

facto bron van informatie.

Toch zijn nog niet alle events in onze Agenda opgenomen. Daarom willen

we ook aanbieders van seminars, cursussen en beleggersbijeenkomsten in

de gelegenheid stellen, zelf hun events aan te kondigen, zowel op ons

forum als in onze nieuwsbrieven. Plaatsing van (vrij toegangkelijke)

educatieve bijeenkomsten zijn kostenloos.

(Bijeenkomsten met een educatief karakter

welke niet gratis toegankelijk zijn danwel bijeenkomsten met een niet uitsluitend educatief

karakter kunnen onder voorwaarden ook in onze agenda opgenomen worden.

Wilt u meer weten neemt u dan even contact op met de redactie)

|

Terug naar Inhoud

|

|

|

| Disclaimer: Deze publicatie komt tot stand op de

redactie van beleggersonline.nl de website van de HCC IG Beleggen. Noch

de mate waarin de berichten, voorgestelde scenario’s, risico’s en

voorspellingen de marktverwachtingen weerspiegelen, noch de mate waarin

zij in de realiteit zullen tot uiting komen, kunnen worden gewaarborgd.

De voorspellingen zijn indicatief. De gegevens in deze publicatie zijn

algemeen en louter informatief. Ze mogen niet worden beschouwd als

beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen

en/of de Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk

voor eventuele verliezen. De waarde van uw beleggingen kan fluctueren,

behaalde resultaten uit het verleden geven geen garantie voor de

toekomst. |

|