| |

|

|

inhoud: |

HCC Beleggen Nieuwsbrief 20120701 |

|

|

|

Verenigde Staten: een vertrouwd patroon

|

| Bron: Belfius.be |

Na een verrassend sterk jaarbegin verloor de

Amerikaanse economie dynamiek in de loop van het tweede kwartaal.

Opnieuw werd de toon gezet door het arbeidsmarktrapport, dat veruit de

meest invloedrijke macro-economische cijferreeks blijft in de V.S. en

de rest van de wereld. Zoals we in vorige edities van de Economische

Vooruitzichten al aanhaalden werd de banengroei in Q1 ondersteund door

een uitzonderlijk warme winter in de V.S.

Hierdoor was er een robuuste vraag naar werknemers in de bouwsector in

januari en februari. Naarmate dit positieve effect wegebde vanaf maart,

werd dit vertaald in een minder indrukwekkende groei van het aantal

jobs.

In mei kwamen er amper 69.000 nieuwe banen bij, wat ruim onder de

verwachtingen bleef en slechts een fractie is van de 255.000 die er

gemiddeld per maand bijkwamen tijdens het eerste kwartaal.

Bovendien werden de arbeidsdata van de voorbije maanden neerwaarts

herzien en was er een lichte klim van de werkloosheidsgraad naar 8,2%,

waardoor twijfel werd gezaaid op de financiële markten i.v.m. de

duurzaamheid van de economische heropleving.

Dit patroon komt vrij bekend voor, want ook in 2010 en 2011 maakte het

economisch optimisme in de V.S. in het begin van het jaar plaats voor

somberheid nog voor de zomer was aangebroken (grafiek 1).

De groeibijdrage van de consumentenuitgaven zal in Q2 dan ook zwakker

uitvallen dan in Q1 toen een lichte vorm van euforie zich meester

maakte van Joe Sixpack.

We rekenen wel op een sterkere bijdrage van de

bedrijfsinvesteringen maar wellicht zal de finale bbp-groei lager

zijn dan de 1,9% die voor Q1 2012 werd gerapporteerd.

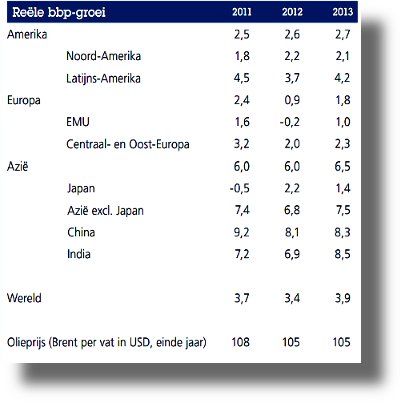

Tezelfdertijd is het weinig waarschijnlijk dat de groei buiten de VS

stevig genoeg is om via een klim van de uitvoer de terugval van de

binnenlandse vraag te compenseren.

Niet enkel de exportgroei naar het oude Europa is aan het vertragen

maar ook naar Azië en Zuid-Amerika.

De exportgroei met kleine broer Canada - en tevens de grootste

handelspartner van de V.S. – is zelfs negatief sinds eind 2011 en

fungeerde in het verleden vaak als leidende indicator voor de algemene

externe vraag.

Het ziet er dus naar uit dat de externe handel aanzienlijk minder zal

bijdragen aan de groei dan in 2010 en 2011 het geval was.

Om de hoek zien we echter al een nieuwe positieve ontwikkeling die de

consumentenuitgaven mogelijk kan ondersteunen in de komende maanden.

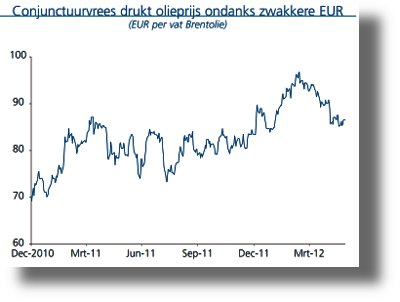

Nu het ‘driving season’ is aangebroken in de V.S., de periode waarin

veel Amerikanen lange autoritten ondernemen om familie en vrienden te

bezoeken, speelt de benzineprijs een nog grotere rol dan anders op het

vlak van het gezinsbudget.

De neerwaartse correctie van de benzineprijzen van de afgelopen

weken zal in dank aanvaard worden door de consumenten en kan de

teleurstellende arbeidscijfers en de onrust in Europa wat naar de

achtergrond verschuiven. Bovendien is er sinds kort ook een dalende

trend te zien in de kerninflatie wat het reële beschikbare inkomen van

de gezinnen ten goede zal komen.

De zachtere inflatietrend heeft nog een tweede voordeel, het zet nl. de

deur op een kier voor de Federal Reserve om op niet-conventionele wijze

de economie meer zuurstof te geven.

Eind juni loopt het meest recente aankoopprogramma van obligaties af

dat bekend staat als ‘Operation Twist’.

Het conventionele arsenaal – de Fed funds rente – is quasi

uitgeput aangezien die zich reeds op 0,25% bevindt zodat de financiële

markten speculeren over een nieuwe ronde kwantitatieve versoepeling

( ook bekend als ‘QE’ of ‘quantitative easing’-nvdr) die tot doel

heeft de lange termijnrentes te doen zakken.

De lagere obligatierentes zouden een goede zaak zijn voor de

Amerikaanse economie omdat ze vertaald worden naar lagere

hypotheekrentes die op hun beurt de ontleningkost van de gezinnen

verlichten.

Bovendien worden lagere rentes doorgaans positief onthaald op Wall

Street, wat voor een additionele vertrouwensboost kan zorgen.

Momenteel zit de Fed in een ‘wait and see’ positie, wat betekent dat ze

meer bevestiging moet krijgen dat de economische activiteit

verder verslapt vooraleer ze opteert voor het opkopen van

langlopende obligaties.

Maar de zwakke economische rapporten van de laatste weken hebben de

speculatie omtrent een nieuwe ronde van QE gevoed.

Deze speculatie op de obligatiemarkten heeft in combinatie met de

eurocrisis de vraag naar Treasuries opgedreven met als gevolg een

nieuwe daling van de renteniveaus.

Deze trend zal de komende weken aanhouden aangezien we meer

ontgoocheling verwachten op het vlak van de macro-economische data en

de nervositeit over de toekomst van de eurozone hoge toppen scheert.

Pas tegen het einde van het jaar wanneer er (hopelijk) een aanzet is

tot een structurele oplossing van de eurocrisis, en de internationale

beleggers gaan focussen op de fiscale uitdagingen in de V.S. zelf, zien

we een scenario waarbij de rentes op Treasuries substantieel stijgen.

|

Terug naar Inhoud

|

|

|

|

|

Stresstest voor Europeanen |

| Bron: presseurop.eu 27 Juni 2012 EL PAÍS

MADRID - Claudi Pérez |

|

Via een scherpere controle van de nationale begrotingen en de banken

geven de leiders van de EU-instellingen gehoor aan de Duitse wens van

een federaal Europa.

De kans bestaat echter dat dit voorstel tijdens de EU-top getorpedeerd

wordt door de andere lidstaten. |

|

De Europese crisis duurt inmiddels al

een paar jaar en tot nu toe heeft Duitsland een gierig leiderschap

laten zien, vol politieke berekeningen, ideologisch dogmatisme en

herhaalde weigeringen van zowel rechts als links. |

Angela

Merkel Angela

Merkel

Bondskanselier

Duitsland |

Wolfgang Schäuble

Duitse minister van Financiën

|

Jens

Weidmann

President

van de Duitse centrale bank |

De recessie in het zuiden zal om twee redenen voorlopig nog wel even

aanhouden: enerzijds de ongecontroleerde groei van de afgelopen jaren

waarvoor we nu de prijs betalen, en anderzijds de reddingsoperaties die

slechts een minimale solidariteit veronderstellen en die onder

aansporing van Berlijn gepaard gaan met een beleid van zeer strenge

(gevaarlijk strenge) bezuinigingen.

Kunstje

Dit kunstje moest het vertrouwen in de eurozone terugbrengen, maar

heeft de eenheidsmunt juist in een bestaanscrisis gestort. Maar tijden

veranderen.

Bondskanselier Angela Merkel, minister Wolfgang Schäuble en de

president van de Duitse centrale bank, Jens Weidmann, hebben de

afgelopen dagen een bestaand voorstel uitgebroed en gepresenteerd alsof

het nieuw is: nooit eerder in de afgelopen twintig jaar heeft Berlijn

zo onomwonden gesproken over een politieke unie.

Brussel nam de handschoen gisteren op met een ambitieus plan voor de

wederopbouw van Europa en lanceerde een voorstel waarmee de grenzen van

de EU worden afgetast, omdat de euro door machteloosheid gevaarlijk is

verzwakt.

Op voorwaarde dat de lidstaten vastberaden de weg naar een politieke

unie inslaan, is de EU bereid obstakels uit de weg te ruimen om

Duitsland over te halen op sommige terreinen concessies te doen.

Veel blijft echter ongewis, zoals vrijwel altijd als het om Europa gaat.

EU versie 2.0

Twee punten springen het meest in het oog. In de eerste plaats, welke

rol zal het Frankrijk van Hollande willen spelen?

Parijs zal zich niet beperken tot de tweede viool naast Duitsland, maar

moet tegelijkertijd zorgen dat niet wordt afgeweken van de

intergouvernementele koers en vechten tegen zijn diepe afkeer van het

federale model.

Herman van

Rompuy Herman van

Rompuy

Voorzitter van de Europese Raad |

José Manuel Baroso

Voorzitter van de Europese Commissie

|

Mario

Draghi

Voorzitter

van de ECB |

Jean-Claude

Juncker

Voorzitter

van de Eurogroep |

En in de tweede plaats, hoe krijgt men de diepe eurocrisis op zo kort

mogelijke termijn onder controle om een big bang te voorkomen? Beide

vragen blijven volledig onbeantwoord in het voorstel van de vier

voorzitters: Herman van Rompuy van de Europese Raad, José Manuel Baroso

van de Europese Commissie, Mario Draghi van de ECB en Jean-Claude

Juncker van de Eurogroep.

Vanaf morgen gaat Brussel tijdens een EU-top van staatshoofden en

regeringsleiders mogelijke oplossingen aandragen voor deze netelige

kwesties.

De verwachtingen zijn omgekeerd evenredig aan eerdere mislukkingen.

De leiders besluiten of dit plan wordt uitgevoerd of dat het louter bij

mooie woorden blijft, zonder duidelijk tijdpad.

Ze zullen echter snel met oplossingen moeten komen voor landen die aan

de rand van de afgrond staan.

Versie 2.0 van de EU is vooral geïnspireerd op de wens van Duitsland om

alle landen aan zeer strenge regels te onderwerpen. Volgens het plan,

dat als einddatum december aanhoudt, zal Brussel zich niet beperken tot

het vaststellen van een plafond voor de overheidsuitgaven en de

staatsschuld.

Sleutel van de kluis

Wil een lidstaat meer schuld maken dan zal hij "de noodzaak daarvoor

moeten aantonen en vooraf goedkeuring moeten krijgen" van de Europese

instellingen.

Dit besluit zou er dus op neerkomen dat de sleutel van de kluis in

feite wordt overhandigd aan zoiets als een superministerie van

Financiën, en dat uiteindelijk een [Europese, red.] staatskas wordt

opgericht.

Dat zou een overwinning zijn voor Berlijn, dat zo snel mogelijk tot een

begrotingsunie wil komen.

Als tegenprestatie zou Duitsland akkoord moeten gaan met iets wat nu

nog als taboe wordt beschouwd, namelijk het tot op zekere hoogte

gezamenlijk opdraaien voor de schulden.

Het spreekt vanzelf dat dit in fasen zou gaan en dat gezocht zal worden

naar compromissen, zoals Europa altijd heeft gedaan.

"Op de middellange termijn kan de uitgifte van gezamenlijk schuldpapier

worden onderzocht als onderdeel van een dergelijke begrotingsunie",

valt in het voorstel te lezen, hetgeen een nauwelijks verhulde

verwijzing is naar de euro-obligaties.

Begrotingsunie

Van Rompuys

slappe aftreksel |

| Het langverwachte nieuwe plan van de voorzitter van de

Europese Raad, Herman van Rompuy, om de toekomst van de eurozone zeker

te stellen is “minder ambitieus” en “aanzienlijk teruggeschaald” in

vergelijking met eerdere versies, aldus The Financial Times. Het plan,

dat oproept tot de invoering van euro-obligaties en de uiteindelijke

oprichting van een centraal 'ministerie van Financiën' op EU-niveau,

zal volgens het Britse zakenblad tijdens de Europese Raad van 28 en 29

juni worden besproken. De FT schrijft over het ingediende

ontwerpvoorstel: De

instellingen van de Europese Unie zullen de bevoegdheid krijgen nationale begrotingen te herschrijven. Het roept

de leiders van de eurozone op het 500 miljard euro gevulde noodfonds te

gebruiken voor de herkapitalisering van de Europese banken. Hoewel

eerdere versies van het rapport ook gedetailleerde

kortetermijnmaatregelen omvatten, om de huidige onrust op de markten

tegen te gaan, bevat het ontwerp dat door Van Rompuy op de website van

de Europese Raad is gepubliceerd veel minder details. Ook wordt er geen

tijdschaal voor de implementatie van het plan gegeven.

|

Daarnaast gaan we in de richting van een bankenunie: een

gemeenschappelijke toezichthouder, de ECB, met een gemeenschappelijk

garantiefonds en een herkapitalisatiefonds voor banken.

Zoals meestal zijn het de markten die de Europese wartaal het best

weten te vertolken. "Het gaat hier om een eerste noodzakelijke stap op

weg naar een politieke en fiscale unie, om Merkel zover te krijgen dat

ze akkoord gaat met iets wat lijkt op euro-obligaties", aldus

financiële bronnen.

Beweging

Dezelfde bronnen wijzen ook op de lacunes die door tegenstanders kunnen

worden aangegrepen om zich tegen de euro te blijven verzetten.

"Er is geen duidelijk tijdpad en het voorstel is ook niet concreet

genoeg, wat doet vermoeden dat men het achter de schermen nog lang niet

eens is. Het goede nieuws is dat Europa in beweging is.

Het slechte dat ze nog steeds alles voor zich uit blijft schuiven.

In het najaar van 2013 worden in Duitsland verkiezingen gehouden en

Berlijn hecht ondanks de ernst van de crisis altijd groot belang aan

electorale afwegingen."

Hoe dan ook, de voorbereidingen voor de EU-top zijn in volle gang. Dit

keer ligt de bal bij François Hollande, die het Europese project nieuw

leven heeft ingeblazen maar nog moet aangeven tot hoever hij bereid is

te gaan.

Verschillende leiders trekken echter al vragend hun wenkbrauwen op.

Minder dan 48 uur voor de top haastte Merkel zich om de volgende

kernachtige uitspraak te doen: "Alle schulden samen delen? Over mijn

lijk!" |

Terug naar Inhoud

|

|

|

|

|

|

Europese crisisaanpak gefaald |

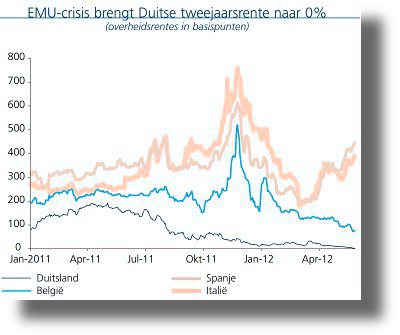

| Bron: KBC |

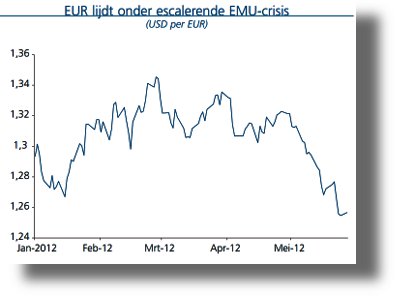

De Griekse begrotingschaos blijft de rest van de

EMU achtervolgen . Sinds de “vrijwillige” schuldherschikking van maart

2012 is het leeuwendeel van de Griekse overheidsschuld in handen van

andere Europese overheden, het steunfonds EFSF en het IMF . Vermits de

verdere ontwikkeling van de Griekse schuld daardoor volledig onder de

controle van Europese politici terechtkwam, gingen we ervan uit dat het

besmettingsgevaar voor de rest van de EMU-economie was geweken .

Dat was echter zonder het gebrek

aan een gemeenschappelijke visie op de Europese politiek gerekend . Dat was echter zonder het gebrek

aan een gemeenschappelijke visie op de Europese politiek gerekend .

Het fundamentele meningsverschil tussen de nieuwe Franse president

Hollande en de Duitse kanselier Merkel over de invulling van het

Fiscale Compact is hiervan het jongste voorbeeld .

Meteen doorprikt dit de mythe dat de oorzaak van de acute

schuldencrisis in de EMU te wijten is aan de ongebrijdelde

obligatiemarkten.

Wat de Griekse situatie betreft, zijn er na de nieuwe

parlementsverkiezingen van 17 juni drie scenario’s . Indien de vorige

coalitie, die het saneringsplan in ruil voor het tweede Europese

hulppakket heeft goedgekeurd, opnieuw een meerderheid haalt, zal dit

plan allicht onverkort worden uitgevoerd . Indien de Syrizapartij, die

weliswaar pro-EMU is maar het besparingsplan wil heronderhandelen, de

nieuwe regering leidt, komen we tot een totale patstelling tussen

Griekenland en de rest van de EMU. Ten slotte zou de

(onwaarschijnlijke) overwinning van een anti-Europese coalitie, die een

uitstap uit de EMU wil, allicht leiden tot een implosie van de Griekse

economie, met moeilijk in te schatten gevolgen voor de rest van Europa.

Volgens de recentste opiniepeilingen is het eerste scenario het

waarschijnlijkste.

Op korte termijn zou dat de status quo redden en alle betrokkenen

toelaten nog eens enkele maanden aan te modderen. maanden aan te modderen.

Op vrij korte termijn zal de discussie over de haalbaarheid van het

saneringsplan echter opnieuw op de agenda verschijnen . Het is immers

duidelijk dat Griekenland zijn overheidsschulden ook na de recente

schuldherschikking nooit zelfstandig zal kunnen terugdringen tot een

draagbaar deel van zijn bbp.

Een eventuele Griekse EMU-uittreding is niet zozeer besmettelijk door

zijn rechtstreekse effecten op de rest van de EMU, want die zijn na de

schuldherschikking van maart nog maar marginaal. Veel meer zou deze

uittreding een gevaarlijk precedent scheppen, die de speculatie voedt

over de vraag of grotere EMU-landen zoals Spanje ook de EMU zouden

verlaten .

Dat zou leiden tot een “self-fulfilling prophecy”, gedreven door hogere

risicoaversie, hogere overheidsrentes, verslechterende begrotingen,

saneringen en minder groei, waardoor uiteindelijk de gevreesde

insolvabiliteit een feit wordt.

Deze neerwaartse spiraal zou uitgerekend starten op een ogenblik dat de

Spaanse begroting worstelt met de steun aan banken die getroffen werden

door de vastgoedcrisis, zoals de nieuwe kapitaalinjectie in Bankia van

19 miljard EUR.

De tijd dringt

De tijd om de EMU-crisis bij de wortel aan te pakken loopt stilaan af.

De onzekerheid en de vrees voor chaos zorgen ervoor dat investeringen

worden uitgesteld en gezinnen hun spaarquote verhogen.

Daarbovenop komen  de begrotingssaneringen, die in

deze zwakke fase van de Europese conjunctuurcyclus zichzelf fnuiken

door de economische groei verder af te remmen . de begrotingssaneringen, die in

deze zwakke fase van de Europese conjunctuurcyclus zichzelf fnuiken

door de economische groei verder af te remmen .

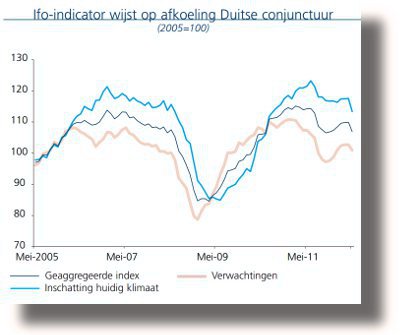

De voorbije maand werd de draagwijdte van deze besmetting zichtbaar.

De Duitse Ifo-indicator daalde onverwacht fors en ook de voorlopende

deelcomponent wees plots op een verder daling . De Duitse economie kan

de EMU-perikelen en het krimpen van haar Zuid-Europese afzetmarkten

blijkbaar niet langer compenseren door haar uitvoer naar de VS en

Opkomend Azië.

Ook het feit dat de Duitse tweejaarse overheidsrente gedaald is tot

welgeteld 4 basispunten illustreert de schrik van beleggers voor een

mogelijk einde van de EMU.

Welke uitweg?

De actuele EMU-crisis is in wezen geen schuldencrisis, maar wordt

veroorzaakt door het feit dat in 1999 een monetaire unie werd gecreëerd

zonder de daarbijhorende politieke en economische unie .

Ofwel zijn de EMUpolitici nu bereid om, naar analogie van de invoering

van de euro, een concreet tijdspad aan te kondigen om die tweede pijler

stapsgewijs in te voeren, ofwel is het europroject gedoemd om te

mislukken.

Indien die politieke wil er is, zijn er voldoende mogelijkheden om de

EMU ook op korte termijn te stabiliseren .

Zo kan het voorstel van een Europees amortisatiefonds, onder meer

voorgedragen door Duitse regeringsadviseurs, het vertrouwen op de

financiële markten snel herstellen .

Volgens dit voorstel hevelt ieder EMU-land het deel van zijn schuld

boven 60% van het bbp over naar een fonds met een looptijd van 25 jaar,

dat door alle EMUlanden gemeenschappelijk en hoofdelijk wordt

gewaarborgd .

Dat maakt een einde aan de vernietigend hoge financieringskost voor een

aantal landen.

Tegelijkertijd moet ieder land zijn deel van dit fonds wel degelijk

zelf afbetalen en een deel van zijn fiscale inkomsten daarvoor

reserveren .

Dat maakt het plan ook aanvaardbaar voor tegenstanders van een

transferunie.

Een bijkomende bouwsteen van een effectief crisisbeleid zou de directe

kapitaalinjectie door het steunfonds EFSF in banken in nood zijn .  Dat zou een belangrijke stap

zijn naar een financiële unie en vermijden dat nationale begrotingen

door dergelijke reddingsoperaties verder ontsporen . Ten slotte vereist

een dergelijke financiële unie ook dat er eindelijk een Europese

regelgever komt die een einde maakt aan de zogenoemde “regulatory

arbitrage”. Dat zou een belangrijke stap

zijn naar een financiële unie en vermijden dat nationale begrotingen

door dergelijke reddingsoperaties verder ontsporen . Ten slotte vereist

een dergelijke financiële unie ook dat er eindelijk een Europese

regelgever komt die een einde maakt aan de zogenoemde “regulatory

arbitrage”.

Verantwoordelijkheid

Bij al deze overwegingen moet Europa, met de EU als grootste economie

van de wereld, ermee rekening houden dat het ook een

verantwoordelijkheid heeft voor de wereldconjunctuur . Voorlopig zet

het economische herstel in de VS en de zachte landing in China zich

voort. Indien de EMU echter in chaos verzinkt, zal dit niet zonder

gevolgen blijven voor de rest van de wereldeconomie |

Terug naar Inhoud

|

|

|

|

|

Het spel is uit voor Griekenland |

| Bron: o.m. www.mejudice.nl, 26

juni 2012 |

|

Na de Griekse verkiezingen was er opluchting.

In Athene trad een nieuwe regering aan die Europa goed gezind is.

Die

opluchting zal echter van korte duur zijn, aldus de Tilburgse

economen Sylvester Eijffinger en Edin Mujagic.

Griekenland zal besluiteloos blijven en haar verplichtingen niet

nakomen.

Dit spel kan echter niet voortduren.

Doordat banken in de rest van de eurozone hun posities in Griekland in

het afgelopen jaar hebben kunnen afbouwen, heeft de Griekse regering

niet meer een sterke onderhandelingspositie. |

|

Griekenland

zal moeten concluderen dat het spel uit is. |

Valse opluchting

Hoewel Griekenland inmiddels een nieuwe regering heeft, schoven de

premier noch de minister van Financiën aan bij de Europese top eind

juni. Beiden zijn namelijk ziek. Een meer symbolische weergave van het

beeld dat Griekenland de zieke man van Europa is, is nauwelijks

denkbaar. Nadat medio juni bekend werd dat Pasok en Nea Demokratia een

meerderheid hadden behaald bij de tweede verkiezingen in iets meer dan

een maand, overheerste er opluchting en zelfs euforie in Europa.

Eindelijk was er een regering in Athene die de afgesproken maatregelen

kon gaan doorvoeren.

Echter, het lijkt allemaal veel mooier dan het is. Griekenland heeft

weliswaar een nieuwe regering, maar die is zeer instabiel. Zo wordt de

regering gedoogd door een zeer linkse partij. En Nederland weet maar al

te goed hoe stabiel een gedoogconstructie is. Bij elke poging de

afspraken over belastingverhogingen en bezuinigingen na te komen,

zullen de Grieken ongetwijfeld de straat op gaan. Dát weet de nieuwe

ministersploeg in Athene. De eerste daad van de nieuwe regering was dan

ook om bij de rest van Europa aan te dringen op twee jaar extra tijd om

de vereiste maatregelen te nemen. Zo wil men in Athene enkele

geplande belastingverhogingen toch maar niet implementeren, en wil men

de voorgenomen ontslagen onder ambtenaren schrappen, evenals een

pijnlijke loonsverlaging.

Confrontatie met

Europa

Daarmee kiest de nieuwe regering in feite voor de confrontatie met

Europa in plaats van met eigen onderdanen. Beide confrontaties uit de

weg gaan, is niet mogelijk. Griekenland maakt daarbij echter mogelijk

een belangrijke strategische fout. Sinds het begin van de crisis lukte

het Griekenland keer op keer weg te komen met het niet nakomen van de

afspraken. Athene denkt blijkbaar dat dat ook nu weer gaat lukken.

Daarin vergist Athene zich.

Toen de eurocrisis begon was het bekend dat een eventueel faillissement

van Griekenland onvoorspelbare en dramatische gevolgen zou hebben voor

de Europese banken en daarmee voor de overheidsfinanciën en economische

groei in de rest van de muntunie en daarbuiten. Grootschalige

bankfaillissementen en een diepe economische krimp zouden volgen. De

euro zou in een coma terechtkomen. Inderdaad, het voortbestaan van de

eurozone, zo niet de Europese Unie zoals wij die kennen, zou ernstig

gevaar lopen.

Sylvester

Eijffinger Sylvester

Eijffinger

Universiteit van Tilburg en CEPR |

Prof.

Dr. Sylvester C.W. Eijffinger is Hoogleraar Financiële Economie en Jean

Monnet Hoogleraar Europese Financiële en Monetaire Integratie, CentER

for Economic Research en Departement Economie, Universiteit van Tilburg

en Research Fellow, Centre for Economic Policy Research, Londen, VK en

CESifo Research Network, München, Duitsland.

Weblog Sylvester Eijffinger |

Europa kocht tijd

De angst voor een Grieks faillissement was dan ook de reden waarom de

eurolanden honderden miljarden euro’s overgemaakt hebben aan Athene om

dat land boven water te houden. Het was ook de reden waarom de Europese

Centrale Bank (ECB) een zeer ruim monetair beleid voerde ondanks het

feit dat Athene keer op keer alle regels en afspraken aan haar laars

lapte en telkens weer de deadlines en doelen voor wat betreft het

begrotingstekort en de staatsschuld, ruimschoots miste.

Ondertussen dwongen de toezichthouders van banken in andere eurolanden

hun financiële instellingen Griekse maar ook Spaanse en Italiaanse

staatsobligaties van de hand te doen. Om er zeker van te zijn dat er

ook kopers zouden zijn, begon de ECB op grote schaal staatsobligaties

van die landen te kopen. Enkele jaren later, anno 2012, hebben

veel banken in Europa hun portefeuille van de waardeloze

staatsobligaties zodanig verminderd dat het omvallen van bijvoorbeeld

Griekenland wel voor schade maar niet voor het omvallen van de banken

elders in Europa zal zorgen. Zeker omdat die banken bij de ECB voor

drie jaar lang onbeperkt kunnen lenen. Dat geeft ook ademruimte.

Omslag eurolanden

Edin

Mujagic Edin

Mujagic

Universiteit van Tilburg en OranjeLelie Consultancybureau |

| Monetair

econoom verbonden aan de Universiteit van Tilburg en OranjeLelie

Consultancybureau. Auteur van het boek ‘Tien jaar euro: biografie van

een jonge wereldmunt’. In mei dit jaar verschijnt zijn tweede boek,

'Torenhoge inflatie komt eraan: hoe die te verslaan'. Tussen 2004 en

2010 was Mujagic redacteur macro-economie van het zakenweekblad FEM

Business & Finance. |

De laatste maanden is echter een niet te overschatten omslag waar te

nemen in de opstelling van de overige eurolanden ten opzichte van

Griekenland. Zo vatte Jose Manuel Barosso, president van de Europese

Commissie, de ontmoeting van de Europese leiders in mei van dit jaar

samen met: "wij staan achter Griekenland zolang dat land zich aan de

afspraken houdt." Anders gezegd, als ze zich niet houden aan de

afspraken, dan kunnen we ook zonder Griekenland. Zeker toen het

uitlekte dat de eurolanden gevraagd werd om draaiboeken te maken voor

het geval dat Griekenland de muntunie zou verlatn. Nog niet zo lang

geleden werd de mogelijkheid dat de eurozone zonder Athene zou willen

of kunnen doorgaan vaak afgedaan als een absurd beeld.

Nu de banken zich niet meer in de gevarenzone bevinden bij een Grieks

faillissement - wat feitelijk het geval zal zijn bij het uittreden van

dat land uit de eurozone - nemen ook de Europese politici duidelijk

afscheid van de Helleense Republiek. Sommige bedrijven gaan zelfs

zo ver dat ze contant geld uit Griekenland weghalen, zoals Heineken.

Het Britse ministerie van Buitenlandse Zaken heeft het draaiboek klaar

liggen om eigen onderdanen te evacueren uit Griekenland. Zelfs veel

Grieken staan klaar om uit de euro te stappen, getuige de aanhoudende

stroom spaargeld uit Griekenland richting andere (euro)landen.

‘Grexit’ niet langer

fataal

Wat dit allemaal betekent is dat een Griekse uittreding uit de eurozone

niet langer fataal hoeft te zijn voor de eurozone, laat staan voor de

Europese Unie. Sterker nog, de kans dat Griekenland uit de eurozone zal

(moeten) stappen in de nabije toekomst is groter dan ooit. Tot voor

kort werkte de rest van de eurozone zich een slag in de rondte om

Griekenland aan boord te houden om op die manier het uiteenvallen van

de muntunie of zelfs de Europese Unie te voorkomen. Nu dat laatste zeer

onwaarschijnlijk is door een Grieks faillissement, heeft Europa de luxe

om ‘nee’ te zeggen tegen Griekenland als dat land zich weer eens niet

houdt aan de regels of de gemaakte afspraken niet nakomt. Wat heel lang

tot een oncontroleerbare chaos zou hebben geleid, leidt sinds kort

slechts tot een beheersbare ramp. Het verschil is enorm. Een

beheersbare ramp is weliswaar erg en economisch schadelijk, maar niet

fataal.

Spel is uit?

Zal Europa nu inderdaad ‘nee’ zeggen tegen Griekenland. Waarschijnlijk

niet. Maar de opstelling jegens Athene zal wel drastisch anders zijn.

Griekenland kan hooguit een jaar extra krijgen, zoals Spanje maar meer

ook niet. Duitsland heeft al gewaarschuwd niets te zien in het geven

van extra tijd aan Griekenland. Het land heeft voor die coulance te

veel krediet verspeeld in de afgelopen jaren.

Daarmee keert de plaatsvervanger van de premier en de minister van

Financiën met een weinig opbeurend bericht terug naar Athene: Europa

gaat veel harder om met ons, wij hebben geen troef meer in de

gesprekken met de andere eurolanden. De aftocht blazen van het front

met Europa betekent echter per definitie nieuwe spanningen binnen

Griekenland. Wat er ook gebeurt, een Grexit is na de recente

verkiezingen in Griekenland niet mínder maar juist meer waarschijnlijk

geworden. |

Terug naar Inhoud

|

|

|

|

|

Belangrijkste wijzigingen Nederlandse

biedingsregels |

| Bron: AFM |

| De Nederlandse

biedingsregels, waaronder het Besluit openbare biedingen (Bob), worden

met ingang van 1 juli 2012 gewijzigd. De nieuwe biedingsregels zullen

gelden voor openbare biedingen die worden aangekondigd vanaf 1 juli

2012. Voor biedingen die voor die tijd zijn aangekondigd blijven de

huidige biedingsregels gelden. |

Onderstaand

vijf belangrijke wijzigingen.

“Put up or shut up”

regeling

Een van de belangrijkste wijzigingen is de introductie van de

zogenaamde “put up or shut up” regeling (artikel 2a Bob nieuw). De AFM

kan op grond van deze regeling door een doelvennootschap worden

verzocht om een potentiële bieder te verplichten duidelijkheid te geven

over zijn bedoelingen. De potentiële bieder moet dan óf een openbaar

bod aankondigen, óf publiek maken dat hij geen openbaar bod zal

aankondigen. Als de potentiële bieder bekend maakt dat hij geen

openbaar bod zal aankondigen, dan mag deze potentiële bieder 6 maanden

lang geen nieuw openbaar bod aankondigen op dezelfde doelvennootschap.

Aankondiging

“vijandig bod”

Ook het artikel dat regelt wanneer een zogenaamd “vijandig bod” is

aangekondigd (artikel 5 lid 2 Bob), is gewijzigd. Wanneer een bod is

aangekondigd, beginnen de wettelijke termijnen die gelden voor het

biedingsproces te lopen. Een bod is net als onder de huidige

biedingsregels aangekondigd wanneer een bieder concrete informatie over

het voorgenomen openbaar bod publiek heeft gemaakt. Nieuw in dit

artikel is de mogelijkheid voor de doelvennootschap om onmiddellijk na

de mededeling van de bieder publiek te maken dat de bieder en de

doelvennootschap in gesprek zijn. De mededeling van de bieder geldt dan

niet langer als een aankondiging van een openbaar bod. Een

dergelijke mededeling van de doelvennootschap voorkomt dus dat de

wettelijk termijnen van beginnen te lopen.

Verhoging biedprijs

Verder wordt de bepaling dat de biedprijs slechts eenmaal mag worden

verhoogd, gewijzigd (artikel 15 lid 4 Bob nieuw). De nieuwe regels

staan het een bieder toe om tijdens de aanmeldingstermijn de biedprijs

meerdere keren te verhogen. Als de verhoging van de biedprijs betekent

dat de samenstelling van de geboden prijs wijzigt dan moet de bieder

een document publiceren. Dit is het geval als de biedprijs eerst uit

contanten bestond en na de verhoging ook uit effecten bestaat. Het

document dient alle gegevens te bevatten die van belang zijn voor de

aandeelhouder om zich een verantwoord oordeel te vormen over de

verhoging van de geboden prijs (artikel 15a Bob nieuw). Als de

resterende aanmeldingstermijn op het moment van verhoging van de

biedprijs minder dan zeven dagen is, wordt de termijn (van rechtswege)

verlengd tot zeven dagen.

Mededeling

transacties gereglementeerde markt

Een andere belangrijke wijziging ziet op het melden van transacties en

overeenkomsten tijdens een bod. Een bieder en een doelvennootschap

zijn, ook onder de huidige biedingsregels, verplicht een openbare

mededeling te doen over alle transacties en overeenkomsten in de

effecten waarop het openbaar bod ziet. Deze verplichting geldt vanaf

het moment van aankondiging van het bod tot en met het moment van

gestanddoening van het bod. Met het oog op transparantie zijn

transacties verricht op een gereglementeerde markt niet langer

uitgezonderd van deze verplichting (artikel 5 lid 4 Bob nieuw en 13 lid

1 Bob nieuw). Ook over transacties op een gereglementeerde markt moet

onder de nieuwe biedingsregels een openbare mededeling worden gedaan.

Aanmeldingstermijn

Tot slot wordt ook de minimale aanmeldingstermijn gewijzigd. De

minimale aanmeldingstermijn gaat van vier naar acht weken(artikel 14

lid 3 Bob nieuw).

nb.

Op korte

termijn zal de AFM een uitgebreide nieuwsbrief publiceren over de

nieuwe biedingsregels waarin meer wijzigingen zullen worden toegelicht.

|

Terug naar Inhoud

|

|

|

Vacatures HCC Beleggen 2012 |

| Bron: Bestuur HCC Beleggen

|

Om onze doelstellingen zo goed mogelijk vorm geven zijn

we op zoek naar leden die een bijdrage willen leveren aan de

activiteiten van onze vereniging. Om onze doelstellingen zo goed mogelijk vorm geven zijn

we op zoek naar leden die een bijdrage willen leveren aan de

activiteiten van onze vereniging.

Dat hoeft niet meteen een grote klus te zijn, maar leden die een

deeltaak willen verrichten -die relatief weinig tijd kost- zijn

zeer welkom. Met meer mensen kunnen we immers meer doen en dat maakt

het bovendien ook veel gezelliger. Enkele voorbeelden van deeltaken

waarvoor wij mensen zoeken zijn:

- het op ad-hoc basis een artikel schrijven voor

onze website of een cursus willen geven over alle vormen van beleggen,

de analysemethodieken, emotie en beleggen etc.

- beleggingssoftware beoordelen

- CD samenstellen met software, koersen, links

etc.

- het actueel houden van (een deel van) onze

website/ons forum

- webmaster voor en meewerken aan de nieuwe

inrichting van onze website

- het coördineren en organiseren van onze HCC

Beleggen symposia

- het verrichten van (deel)taken tijdens onze HCC

Beleggen symposia en/of beurzen

- een bestuursfunctie.

Uiteraard mag u zich aanmelden in groepjes. Dus als u, eventueel samen

met medebeleggers, onze vereniging wilt helpen laat het ons dan weten.

Trefwoorden hierbij zijn: vele handen maken licht werk, het moet vooral

leuk blijven, zo doe je ook nog eens interessante contacten op.

Denk ook eens aan het geven van een aardige lezing, met anderen

handelsstrategieën uitwerken, software onder de knie krijgen of gewoon

een groep vormen waarmee je samen de markt analyseert/bespreekt.

Lijkt het u iets om actief te worden? Heeft u vragen over de functies

of heeft u goede ideeën voor onze vereniging? Klik Hier

of meld u zich dan via de website ... een echte vereniging kan niet zonder u

als actief lid. |

Terug naar Inhoud

|

|

|

Agenda |

| Bron: HCC Beleggen redactie

|

|

De HCC Beleggen Kalender op onze website

en deze Agenda zijn inmiddels een begrip onder beleggers in

Nederland en België geworden. Voor veel andere sites zijn wij de de

facto bron van informatie.

Toch zijn nog niet alle events in onze Agenda opgenomen. Daarom willen

we ook aanbieders van seminars, cursussen en beleggersbijeenkomsten in

de gelegenheid stellen, zelf hun events aan te kondigen, zowel op ons

forum als in onze nieuwsbrieven. Plaatsing van (vrij toegangkelijke)

educatieve bijeenkomsten zijn kostenloos.

(Bijeenkomsten met een educatief karakter

welke niet gratis toegankelijk zijn danwel bijeenkomsten met een niet uitsluitend educatief

karakter kunnen onder voorwaarden ook in onze agenda opgenomen worden.

Wilt u meer weten neemt u dan even contact op met de redactie)

|

Terug naar Inhoud

|

|

|

| Disclaimer: Deze publicatie komt tot stand op de

redactie van beleggersonline.nl de website van de HCC IG Beleggen. Noch

de mate waarin de berichten, voorgestelde scenario’s, risico’s en

voorspellingen de marktverwachtingen weerspiegelen, noch de mate waarin

zij in de realiteit zullen tot uiting komen, kunnen worden gewaarborgd.

De voorspellingen zijn indicatief. De gegevens in deze publicatie zijn

algemeen en louter informatief. Ze mogen niet worden beschouwd als

beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen

en/of de Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk

voor eventuele verliezen. De waarde van uw beleggingen kan fluctueren,

behaalde resultaten uit het verleden geven geen garantie voor de

toekomst. |

|