| |

|

|

inhoud: |

HCC Beleggen Nieuwsbrief 20120601 |

|

|

|

Kan Spanje op eigen kracht overeind

komen? |

| Bron: presseurop.eu vertaling van artikel

uit uitgave van 29 Mei 2012 EL PAÍS MADRID door Claudi Pérez | Luis

Doncel |

|

Ondanks de geruststellende woorden van

de Spaanse premier is er geen ontkomen aan: |

|

binnenkort

zal Madrid, dat slachtoffer is van een ernstige bankencrisis, de EU om

steun moeten vragen. En dan is de kans groot dat het, net als Ierland

indertijd, aan een infuus wordt gelegd en onder curatele wordt

geplaatst. |

De onheilsprofeten wrijven zich alvast in de handen, overtuigd dat zij

gelijk zullen krijgen. Het wordt met de dag waarschijnlijker dat zich

een scenario zal voltrekken dat zowel de straten van Madrid als de

kantoren in Berlijn angst inboezemt, namelijk dat een groot EU-land

steun uit het Europese noodfonds vraagt.

De leider van de Spaanse

regering, Mariano Rajoy, heeft afgelopen maandag voor de zoveelste keer

ontkend dat de Spaanse banken met hulp van buitenaf moeten worden

gered. Niettemin wordt het land door de immense verliezen van Bankia

weer iets dichter naar de afgrond geduwd. De leider van de Spaanse

regering, Mariano Rajoy, heeft afgelopen maandag voor de zoveelste keer

ontkend dat de Spaanse banken met hulp van buitenaf moeten worden

gered. Niettemin wordt het land door de immense verliezen van Bankia

weer iets dichter naar de afgrond geduwd.

"Beter laat dan nooit"

Voordat we vernamen dat de staat nog eens 19 miljard euro extra in

Bankia gaat stoppen, hadden diverse deskundigen er al op gewezen dat de

Spaanse regering, hoe pijnlijk ook, financiële hulp van buitenaf zou

moeten vragen om haar financiële instellingen te herkapitaliseren. "Dat

had ze al veel eerder moeten doen, maar beter laat dan nooit", zegt

Daniel Gros, onderzoeker bij het Centre for European Policy Studies (CEPS).

"Waarschijnlijk zal Spanje dit jaar, onder toezicht van een trojka, aan

een of ander programma gaan deelnemen, wat een voorwaarde zal zijn om

nog meer steun van de Europese Centrale Bank te ontvangen om zo haar

soevereine schuld of haar banken te saneren", verklaarde William

Buiter, hoofdeconoom bij de Citigroup,

enkele maanden geleden al.

De vergelijking telt nog steeds veel onbekenden. We vragen ons vooral

af of Spanje uiteindelijk de sprong zal wagen. Maar ook welk systeem

zal worden gekozen, of de spaarders in paniek zullen raken of dat een

besmetting kan worden vermeden die eerst Italië en vervolgens Frankrijk

en België zou kunnen treffen.

Vorig jaar zomer hebben de leiders van de EU twee besluiten genomen

waardoor het eenvoudiger wordt een beroep te doen op het tijdelijke

noodfonds (EFSF).

Dankzij deze maatregelen kan worden

voorkomen dat een groot deel van de Spaanse bankensector omvalt. Eerst

werd de omvang van het fonds vergroot, van 440 tot 780 miljard euro, al

kan er in de praktijk nog steeds maximaal 440 miljard euro worden

geleend. Een maand later werd de toepassing van het fonds verbreed: het

steunmechanisme kon voortaan ook worden gebruikt om financiële

instellingen te herkapitaliseren, en wel via leningen aan de staten.

Het problematische hieraan is dat de geldstroom eerst naar de staat

gaat, die daarmee nieuwe schulden maakt en vervolgens het bedrag aan de

banken geeft. En dit systeem is aan voorwaarden gebonden: het is een

steunmaatregel, met alles erop en eraan, waarbij een tegenprestatie

wordt verlangd, net als in het geval van Griekenland, Ierland of

Portugal.

Het maakt dus weinig uit dat het een ‘beperkte’ reddingsoperatie

betreft (om de banken, niet de staat te redden), aangezien Europa eisen

kan stellen op het gebied van fiscaal beleid, openbare diensten,

privatisering of het beheer van bedrijven die steun ontvangen, en

strenge herstructureringsplannen kan opleggen.

Verontrustender is echter ongetwijfeld het risico dat Spanje gedurende

onbepaalde tijd geen financiële middelen op de markten kan verkrijgen.

"Je kunt allerlei synoniemen bedenken maar het is formeel gezien een

steunmaatregel", zo vat een hooggeplaatste bron binnen de Europese

instellingen het samen.

Eerst moet het ESM

operationeel zijn

| SCHULDENCRISIS ‘Rajoy-effect’

stelt markten niet gerust |

"Het

Rajoy-effect komt te laat en kan het leegbloeden van de markten niet

stelpen". Dit meldt El Mundo daags na de persconferentie van Rajoy die

hij hield om de gemoederen omtrent Bankia te kalmeren. De krant uit

Madrid laat zich kritisch uit over de ingreep van Rajoy, die volgens

het dagblad niet concreet genoeg is:

Het zou van de zotte zijn te proberen de aandacht van onze

financieringsproblemen af te wenden door ons te richten op de algemene

Europese context. De markten hebben het op ons voorzien vanwege de

toestand met Bankia en de onzekerheid die de Spaanse financiële sector

in zijn greep houdt. Maar ook vanwege de snelle financiële hulp die

Catalonië nodig heeft en de uitbreiding van dat probleem naar de andere

regio's.

El Mundo voegt eraan toe dat de regering komende vrijdag de aanmaak van

‘hispabonos’ zal aankondigen. Dat zijn staatsobligaties waarmee de

regio's die het diepst in de schulden zitten, zoals Catalonië,

Andalusië, Valencia, Murcia, de Balearen en Castilië-La Mancha geholpen

moeten worden. De financieringsbehoefte wordt voor de periode tot eind

2012 geschat op 17 miljard euro. Volgens de krant heeft het

kabinet-Rajoy al een plan in de aanmaak voor de regio’s die er het

ergst aan toe zijn:

De regering wil vanaf juni een groot reddingsplan voor een aantal

regio's financieren die op het punt van faillissement staan en die geen

andere keus meer hebben nu de markten geen brood meer zien in hun

obligaties. |

We stevenen af op een scenario dat doet denken aan de ervaringen van

Ierland: als goede huisvader probeert de staat zijn banken te steunen,

maar het te dichten gat is zo groot dat het land geen andere uitweg

ziet dan een beroep te doen op externe hulp. "Als het geld rechtstreeks

naar de banken zou gaan [een optie waartegen Duitsland zich verzet,

red.], zouden zij het ook zelf moeten terugbetalen", legt econoom Santiago Carbó

uit.

"Europa moet toezicht houden op de instellingen die steun ontvangen, en

regels voor die instellingen formuleren. Dat kan bijvoorbeeld via een

bankunie", voegt Guntram Wolff van de Belgische denktank Bruegel

daaraan toe. "Maar laten we onszelf niet voor de gek houden; dat

gebeurt niet zolang het ESM niet operationeel is."

Het ESM waarover Guntram Wolff spreekt, is het Europees

stabiliteitsmechanisme, dat op 1 juli het EFSF als permanent noodfonds

vervangt. Dit nieuwe systeem heeft niet alleen een groter bereik, met

500 miljard euro nieuw geld, maar is ook flexibeler. Om in werking te

treden, moet het echter nog wel door een flink deel van de lidstaten

worden geratificeerd. Uitstel van de invoering ervan kon wel eens

rampzalig uitpakken, nu Spanje in brand staat.

Wat zal er gebeuren als de Spaanse regering zich uiteindelijk gedwongen

ziet een beroep te doen op het noodfonds? Kenneth

Rogoff, hoogleraar aan Harvard, geeft het antwoord:

"Als de eurozone en de ECB niet snel duidelijke stappen voorwaarts

zetten, zal er in alle perifere landen een run op de banken ontstaan

met als gevolg een gigantische kapitaalvlucht. Om dat te voorkomen,

moeten er liquide middelen in de banksector worden gepompt. De eurozone

moet zich ontwikkeling in de richting van een fiscale unie, met

euro-obligaties. We zullen opnieuw getuige zijn van buitengewone

maatregelen, die tot voor kort ondenkbaar leken, zoals altijd het geval

is wanneer Europa op instorten staat." |

Terug naar Inhoud

|

|

|

|

|

|

Aandelen: nog altijd de beste belegging

voor de oude dag |

| Bron: www.mejudice.nl, 16 mei 2012.

|

|

Alleen door

in aandelen te beleggen hebben we straks genoeg geld voor het pensioen,

betoogde Larry Fink, oprichter en eigenaar van vermogensbeheerder

Blackrock, laatst in NRC Handelsblad.

Helemaal waar,

stelt Ewoud Jansen op basis van een analyse van het rendement op

aandelen voor een alledaagse belegger. |

Lange adem

Beleggen in aandelen is voor sommigen een dubieuze activiteit. Nu het

al jaren kwakkelen is op de beurzen lijkt het ook nog slecht te zijn

voor onze pensioenen. “Pensioenen verdampen op de beurs” hoor je. Er

wordt gesteld dat beleggen in aandelen helemaal niet zo rendabel is als

‘marktgelovigen’ beweren. Er zouden vraagtekens te plaatsen zijn bij de

vermeende superioriteit van aandelen als belegging. Zelfs een gewone

spaarrekening zou misschien wel beter zijn. Natuurlijk, het afgelopen

decennium was er weinig reden tot vreugde op veel beurzen maar beleggen

is een kwestie van lange adem, zeker bij een doel als pensioenopbouw.

Laten we daarom eens kijken hoe goed of slecht het is gegaan sinds

1983, toen de AEX index als graadmeter van de Amsterdamse beurs werd

geïntroduceerd.

Ewoud

Jansen Ewoud

Jansen

Fontys Hogeschool |

| Ewoud

Jansen is docent Finance & Accounting aan de Fontys Hogeschool,

International Business and Management Studies. Hij heeft zijn doctoraal

Bedrijfseconomie behaald aan de Universiteit van Tilburg. Hij is de

auteur van twee Engelstalige studieboeken op het gebied van Finance

& Accounting en publiceerde ook op het gebied van corporate

governance en schrijft met enige regelmaat opiniestukken. Daarnaast is

hij trainer en consultant in internationale samenwerkingsprojecten.

|

In 1983 opende de AEX voor de eerste keer op 45,38 punten en sloot eind

2011 op 312,47 punten (noot 1).

Een eenmalige inleg in januari 1983 van €1.000 zou eind 2011 €6.886

waard zijn (€1.000 * 312,47/45,38).

Die groei betekent een jaarlijks koersrendement van 6,9%

(29v(6.886/1.000) – 1 = 0,069).

De AEX is echter alleen gebaseerd op de koersontwikkeling van de

onderliggende aandelen en uitgekeerde dividenden worden er niet in

meegenomen.

Het jaarlijkse dividendrendement stel ik hier op 2% per jaar.

Verder neem ik aan dat het dividend op de eerste handelsdag van het

nieuwe jaar in aandelen wordt herbelegd.

Inclusief herbelegde dividenden zou de eenmalige inleg van €1.000 zijn

gegroeid tot €12.228. Dit is een jaarlijks totaal rendement van 9,0%

(29v(12.228/1.000) – 1 = 0,090).

Helemaal niet zo slecht. Iemand die in 1983 instapte in een mandje AEX

aandelen en er sindsdien niet meer naar heeft omgekeken kan tevreden

zijn.

Natuurlijk gaan we die persoon niet vertellen dat als hij in 2000 was

uitgestapt hij tot dan toe een jaarlijks koersrendement van 17% had

gemaakt.

De beurs stond toen irreëel hoog en sindsdien zijn de koersen weer naar

meer normale niveaus gedaald.

Doorsnee belegger

Een doorsnee belegger heeft echter niet veel aan een rendement

gebaseerd op een begin – en slotstand. Er zijn niet zo veel beleggers

die eenmalig een bedrag in aandelen steken en er 29 jaar niet naar

omkijken. Beleggers die een vermogen willen opbouwen, (bijvoorbeeld

voor een pensioen) zullen in de regel met enige regelmaat een bedrag

inleggen dat ze kunnen missen. Wat voor rendement haalt zo iemand? Dat

hangt natuurlijk sterk af van wanneer precies de afzonderlijke bedragen

worden ingelegd en hoe groot die bedragen zijn. Ontelbare combinaties

zijn hier mogelijk. Om dat probleem te omzeilen gaan we ‘middelen’. Dat

betekent het met vaste tussenpozen inleggen van een vast bedrag. We

gaan uit van een belegger die elk jaar op de eerste beursdag in januari

€1.000 inlegt en een pakketje AEX aandelen koopt voor dat bedrag. Is de

koers laag, dan koopt hij dus relatief veel aandelen en is de koers

hoog dan koopt hij minder aandelen voor de €1.000. De eerste inleg is

januari 1983, de laatste januari 2011. Met deze strategie zou de

belegger die in 1983 begon, eind 2011 een vermogen hebben van €53.486

(dividend niet meegerekend).

Met 29 jaarlijkse stortingen van €1.000 een jaar na de laatste storting

uitkomen op €53.486 betekent een jaarlijks koersrendement van 3,8%

(noot 2). Een stuk lager dan de 6,9% die de eenmalige instapper op

basis van koerswinsten verdiende. De sterke koersdalingen sinds 2000

treffen de middelaar maar niet de eenmalige inlegger. Voor zijn

koersrendement tellen alleen begin en eindstand, niet wat er

tussentijds gebeurd is. Uiteraard is een eenmalige inlegger die

instapte in 2000, toen de AEX een voorlopig all time high bereikte,

weer veel slechter af.

Het beeld voor de middelaar wordt gunstiger als we het jaarlijkse

dividend van 2% meenemen en aannemen dat het wordt herbelegd in

aandelen tegen de openingskoers van het nieuwe jaar. Op deze manier

heeft de middelaar na 29 jaar een pot opgebouwd van €81.007. Zo’n

eindbedrag bereiken na 29 keer €1.000 inleggen komt ongeveer overeen

met een jaarrendement van 6,2%. Dat is voor aandelen niet spectaculair

maar wel veel beter dan een spaarrekening.

AEX vs. Dow Jones

De AEX heeft het echter vooral sinds 2000 veel slechter gedaan dan

andere indices als bijvoorbeeld de Dow Jones. Als we bovenstaande

analyse loslaten op deze index dan is het beeld veel gunstiger. Op 1

januari 1983 opende de Dow op 1.046 punten om eind 2011 te sluiten op

een stand van 12.218. Dat is een koersrendement van 8,8%

(29v(12.218/1.046) – 1 = 0,088). Als we ook hier uitgaan van een

jaarlijks dividendrendement van 2% dan is een eenmalige inleg in 1983

van $1.000 gegroeid tot $22.059 eind 2011. Dat is een jaarlijks

rendement van 11.3% (29v(22.059/1.000) – 1 = 0,113).

Die 11,3% wederom alleen relevant bij een eenmalige inleg. Gaan we weer

middelen (maar nu in dollars) zoals eerder beschreven dan heeft de

belegger, alleen op basis van de koerstijgingen ultimo 2011 een

vermogen van $108.228 opgebouwd. Dat is een jaarlijks rendement van

7,8%. Ook hier doet de middelaar het slechter dan de eenmalige

instapper met zijn 8,8%. Het verschil is echter veel kleiner dan bij de

AEX en het resultaat is ook veel beter dan de AEX. Nemen we ook het

herbeleggen van dividenden mee (wederom 2% per jaar) dan is het

vermogen opgelopen tot $167.088. Dat eindbedrag impliceert een

jaarrendement van ongeveer 10,1%.

Voor de AEX zijn de gevonden resultaten als volgt samen te vatten:

Tabel 1. Jaarlijks

Rendement AEX, 1983 – 2011

| AEX,

1983 – 2011 |

Eenmalige

inleg |

Middelen |

|

Koersrendement |

6,9% |

3,8% |

| Totaal

rendement |

9,0% |

6,2% |

De resultaten voor de Dow Jones vertonen het volgende beeld:

Tabel 2. Jaarlijks

rendement Dow Jones, 1983 – 2011

| Dow Jones, 1983 – 2011

|

Eenmalige

inleg |

Middelen |

|

Koersrendement |

8,8% |

7,8% |

| Totaal

rendement |

11,3% |

10,1% |

Hoog rendement

Het beeld dat beleggen in aandelen onze pensioenen schaadt is onzin. De

gemiddelde rendementen zijn, ook met alle ellende van de laatste jaren,

hoger dan andere gangbare beleggingen. Het hier berekende jaarlijkse

totaal rendement is gebaseerd op een gemiddeld dividendrendement van

2%. Voor een nauwkeuriger beeld zouden de precieze jaarlijkse

dividendrendementen moeten worden gebruikt. De 2% is echter een

conservatieve aanname. Shoven en Sialm (2000) constateren bijvoorbeeld

dat in de periode van 1928 tot en met 1998, de fondsen in de Dow Jones

een jaarlijks gemiddeld dividendrendement kenden van 4,87%. Met een

dergelijk dividendrendement zou de middelaar in de Dow Jones een

eindwaarde bereikt hebben van $316.003 hebben, een jaarlijks rendement

van 13,4%.

De AEX doet het in vergelijking met andere indices slechter hetgeen het

belang van spreiding andermaal aantoont. Verder is het duidelijk dat

het rekenen met de huidige (extreem lage) rente om de contante waarde

van pensioenverplichtingen te berekenen onzinnig is. Een veel betere

maatstaf is het lange termijn gemiddelde rendement op de beleggingen

van pensioenfondsen. Indien aandelen een belangrijk deel van de

beleggingsportefeuille uitmaken zal dat gemiddelde rendement veel hoger

zijn dan de huidige, lage rente. De dekkingsgraden van de

pensioenfondsen zullen dan veel positiever blijken dan nu het geval is.

Noten:

1. De beginstand was eigenlijk 100 maar

door de invoering van de Euro moeten alle standen van voor 1999 gedeeld

worden door de Euro / Gulden verhouding van 2.20371 om een

vergelijking mogelijk te maken.

2. De eindwaarde (een jaar na de laatste

storting) van een reeks stortingen S is gelijk aan S * ((1+r)n+1 –

(1+r))/r, waarbij r het jaarlijkse rendement is en n het aantal

stortingen.

Referenties:

Shoven J. & C. Sialm, 2000, The Dow Jones Industrial Average, the

Impact of Fixing its Flaws, Journal of Wealth Management, 3 (3), 2000,

9-18. |

Terug naar Inhoud

|

|

|

|

|

Webinars: een interactieve optiecursus

via uw eigen computer |

| Bron: Nyse Euronext |

De derde vrijdag van de maand is

traditioneel expiratiedag, de dag waarop optieseries met een

contracttermijn van minimaal een maand aflopen. De derde vrijdag van de maand is

traditioneel expiratiedag, de dag waarop optieseries met een

contracttermijn van minimaal een maand aflopen.

Als het aan de afdeling Retail Relations van NYSE Liffe in Amsterdam

ligt, krijgt de dag vóór deze expiratiedag óók een speciale betekenis.

Dat is dus de derde donderdag van de maand. Die dag moet de dag van het

webinar worden.

Tijdswaarde

Tot nu toe zijn er webinars geweest in februari, maart en april. Zoals

de naam doet vermoeden gaat het bij een webinar om een seminar via het

world wide web, ofwel internet. Het meest recente webinar op 19 april

ging over effectief anticiperen met opties op marktbewegingen. Tevens

kwam daarbij aan de orde hoe je maximaal kunt profiteren van de

tijdswaarde in een optiecontract. Webinars hebben niet alleen een zeer

educatief karakter, ze zijn ook interactief. Deelnemers worden tijdens

het programma uitgenodigd vragen te beantwoorden en ze hebben de

mogelijkheid zelf vragen te stellen. Wie na het volgen van een webinar

het gevoel heeft dat hij ergens iets heeft gemist, hoeft niet te

wanhopen. Via YouTube kunnen webinars worden bekeken die al

plaatsvonden.

Duopresentatie

Bij het volgen van een webinar gebeuren op het scherm voortdurend drie

dingen.

Er is een live stream met een duopresentatie waarin een medewerker van

Euronext Liffe Retail Relations en André Brouwers, partner bij het

Beleggings Instituut, figureren.

De presentatie krijgt ondersteuning met samenvattingen en grafieken.

En ook komen meerkeuzevragen op het scherm waarop deelnemers

kunnen antwoorden via een systeem van aanklikken en verzenden.

Het juiste antwoord met uitleg komt meteen nadat de meeste deelnemers

op een vraag hebben gereageerd.

Naast een basisuitleg over opties komen tijdens de webinars ook meer

complexe zaken aan de orde, zoals meervoudige optiestrategieën. De

moeilijkheidsgraad van de webinars wordt per sessie opgebouwd, zodat u

deze serie kunt beschouwen als een doorlopende cursus waarbij het

niveau steeds hoger wordt.

Permanente educatie

Met het webinar laat NYSE Liffe zien dat de derivatenbeurs voortdurend

op zoek is naar nieuwe mogelijkheden om beleggers van nuttige

informatie te voorzien. Naast de vier op elkaar aansluitende

optiecursussen die de beurs verzorgt en die het hele jaar door op

verschillende locaties in het land worden gehouden, is er ook de

website aex.nl waarop u onder meer een kennistest, een begrippenlijst

en e-learningmodules vindt. U kunt u met deze modules in korte tijd

laten bijpraten over onderwerpen waar u meer vanaf wilt weten. Op

aex.nl staan ook de sheets die werden gebruikt ter ondersteuning van de

webinarsessies. Daarnaast kunt u op de hoogte blijven van het meest

recente nieuws via het Twitter-account van NYSE Liffe (aexnl) en heeft

de derivatenbeurs een eigen plek op Facebook (aex.nl). Via al deze

media komt het ideaal van permanente educatie op beleggingsgebied

binnen handbereik van elke belegger.

Opgeven voor een

webinar

Wie op de derde donderdag van de maand actief wil deelnemen aan een

webinar, dient over een inlogcode te beschikken. Deze kunt u aanvragen

via de website aex.nl. Klik hier om naar de aanmeldpagina te gaan |

Terug naar Inhoud

|

|

|

|

|

Discovery investing |

| Bron: beleggersonline.nl door J.J. Westenbrink (mei 2012)

|

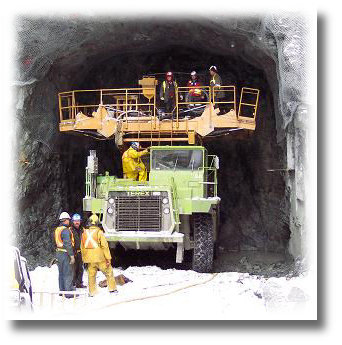

Discovery investing is het investeren in firma's

welke actief zijn op een gebied waar belangrijke ontdekkingen kunnen

worden gedaan zoals op het gebied van boren naar olie, gas en

steenkool, op het gebied van het vinden van goud, zilver en andere

belangrijke materialen, op het gebied van ontwikkeling van nieuwe

geneesmiddelen etc.

Er zijn diverse materialen

waarvan verwachtte schaarste zal optreden en ook materialen welke in de

westerse wereld niet voorhanden zijn en essentieel zijn voor de

energievoorziening en fabricage van hoogwaardige producten. In het

westen is men ook afhankelijk van China en andere landen voor deze

kritische materialen zoals mangaan, vanadium, grafiet, beryllium,

kobalt, gallium, germanium, wolfraam, de platinagroep, REE, indium e.a. Er zijn diverse materialen

waarvan verwachtte schaarste zal optreden en ook materialen welke in de

westerse wereld niet voorhanden zijn en essentieel zijn voor de

energievoorziening en fabricage van hoogwaardige producten. In het

westen is men ook afhankelijk van China en andere landen voor deze

kritische materialen zoals mangaan, vanadium, grafiet, beryllium,

kobalt, gallium, germanium, wolfraam, de platinagroep, REE, indium e.a.

Investeren in firma's actief in discovery investing vereist de nodige

research om die firma's te vinden met de grootste kans op succes op

waarde stijging en om de neerwaartse risico's te vermijden. In geval

van een belangrijke ontdekking zal dit tot grote winst -en ook

koerswinst leiden.

Een tot de verbeelding sprekend voorbeeld is bv. Western Silver Corp.,

een firma met exploitatie activiteiten in Mexico. Van dit aandeel steeg

de koers van 0.5 C$ in 2002 tot 24.8 C$ in 2006 toen het voor 1.2

miljard C$ werd overgenomen door GlamisGold.

Over discovery investing is bijzonder veel informatie beschikbaar.

Op de website van HCC Beleggen: beleggersonline.nl staat de rest

van deze introductie samen een paar voorbeelden.

Het betreft hier echter geen investeringsaanbevelingen. |

Terug naar Inhoud

|

|

|

DNB-conjunctuurindicator |

| Bron: DNB |

De DNB-conjunctuurindicator

blikt momenteel vooruit tot en met oktober 2012 en voorziet in deze

periode een afkoeling van de Nederlandse conjunctuur. De DNB-conjunctuurindicator

blikt momenteel vooruit tot en met oktober 2012 en voorziet in deze

periode een afkoeling van de Nederlandse conjunctuur.

De DNB-conjunctuurindicator geeft inzicht in de conjuncturele

vooruitzichten op de korte termijn. Anders dan de DELFI-ramingen, die de economische ontwikkelingen

op de middellange termijn (2 tot 3 jaar vooruit) voorspelt, heeft de

DNB-conjunctuurindicator tot doel omslagen in de Nederlandse

conjunctuur te signaleren. Daarbij kan maximaal zeven maanden vooruit

worden gekeken.

Realisatie en

voorspelling

De DNB-conjunctuurindicator bestaat uit twee reeksen: de realisatie van

de conjunctuur en de verwachte ontwikkeling daarvan in de nabije

toekomst. De realisatie van de conjunctuur is gebaseerd op de

maandelijkse cijfers van de industriële productie. Door zijn

internationale oriëntatie is de industrie een belangrijke graadmeter

voor de Nederlandse conjunctuur, die in grote mate wordt beïnvloed door

de internationale omgeving. De indicator van de toekomstige conjunctuur

is samengesteld op basis van consumenten- en producentenenquêtes,

financiële indicatoren en indicatoren voor de uitvoer (voor een

technische beschrijving van de laatste herziening van de

DNB-conjunctuurindicator, klik hier voor ESB-site).

Conjunctuurfases

De DNB-conjunctuurindicator onderscheidt vier conjunctuurfases. Na een

conjuncturele piek volgt een fase van afkoeling. In deze fase is de

economische groei lager dan het potentiële groeitempo (de groei die de

economie over een lange termijn gemiddeld kan volhouden), maar ligt de

economische activiteit nog wel boven zijn trendmatige niveau.

Zodra de indicator onder dit trendmatige niveau komt, begint de fase

van laagconjunctuur. Deze fase eindigt in een conjunctureel dal waarna

de economie in de herstelfase komt. Tijdens de herstelfase is de

economische groei hoger dan het potentiële groeitempo, maar ligt de

economische activiteit nog onder zijn trendmatige niveau. Zodra de

economie hier weer boven komt, begint de fase van hoogconjunctuur. Deze

fase eindigt in een conjuncturele piek, waarna de cyclus weer van voren

af aan begint.

Downloads :

Conjunctuurindicator (XLS: 109.5 Kb)

|

Terug naar Inhoud

|

|

|

|

|

AFM vraagt banken terughoudend te zijn

met verhogen renteopslag |

| Bron: AFM |

Een aantal banken heeft onlangs

de renteopslag verhoogd, die ze hypotheekbezitters in rekening brengen

bij hypotheken met een variabele rente. Een aantal banken heeft onlangs

de renteopslag verhoogd, die ze hypotheekbezitters in rekening brengen

bij hypotheken met een variabele rente.

Door deze hogere opslag van de variabele rente gaan de maandlasten van

consumenten omhoog.

Bij het Meldpunt Financiële Markten van de AFM zijn enkele tientallen

meldingen, klachten en vragen van consumenten over dit onderwerp

binnengekomen.

De AFM heeft die gedeeld met de betrokken banken en hen gevraagd om aan

te geven hoe ze in dit geval met de belangen van hun klanten zijn

omgegaan.

renteopslag:

- Percentage dat banken bovenop de

basisrente in rekening brengen bij kredietverlening. Ook: rentetoeslag.

- Verhoging van de afgesproken

rente door een bank omdat die zelf ook wordt geconfronteerd met een

hogere 'inkoop'-rente.

- Verhoging van de door een bank

gehanteerde hypotheekrentetarieven voor gevallen waarin er geen

Nationale Hypotheekgarantie (www.nhg.nl) geldt of wanneer er meer wordt

geleend dan bijvoorbeeld 75% van de executiewaarde.

|

| De Financiële Begrippenlijst,

www.dfbonline.nl is het meest uitgebreide,

Nederlandstalige financieel-economische lexicon. Een online financieel

woordenboek met 11018 begrippen op het gebied van economie, geld,

financiële markten, beurs en beleggen. Na registratie heeft u gratis

toegang tot alle begrippen met uitleg. |

Bij een variabele rente is de rente die consumenten voor de hypotheek

betalen, gekoppeld aan een mandje van verschillende rentes in de markt.

Hierdoor lopen zij meer risico, omdat hun maandlasten kunnen stijgen

als de rente in de markt stijgt.

In veel gevallen bestaat de variabele hypotheekrente uit twee

elementen: het basistarief en een opslag op dat basistarief.

Het basistarief wijzigt meestal als de rente ‘in de markt’ wijzigt,

maar daarnaast hebben banken vaak ook de mogelijkheid om de opslag op

dit basistarief naar eigen inzicht te wijzigen.

Banken zouden zeer terughoudend moeten zijn met het aanpassen van de

opslag. Hoewel banken inmiddels duidelijker communiceren over het

bestaan van de opslag, kunnen consumenten onvoldoende inschatten binnen

welke bandbreedte deze opslag kan bewegen op het moment dat ze een

hypotheek met een variabele rente afsluiten.

De renterisico’s zijn vooraf onvoldoende helder.

Consumenten gaan er over het algemeen vanuit dat de variabele rente

alleen meebeweegt met het mandje van marktrentes.

Het is voor consumenten in principe niet inzichtelijk hoe de opslag tot

stand komt.

Er zijn namelijk geen wettelijke verplichtingen die de hoogte van de

opslag reguleren of voorschrijven hoe deze moet zijn opgebouwd.

Wel behoren financiële instellingen hun klanten volgens de wet

duidelijke informatie te geven over hun financiële producten en

diensten, zeker als het gaat om maatregelen die de maandlasten sterk

beïnvloeden.

Overigens komt er per 1 januari 2013 door nieuwe wettelijke regels meer

transparantie over de rentes. Deze zijn vastgelegd in het

wijzigingsbesluit voor 2013 van de minister van Financiën.

Hierin staat onder meer dat banken en hypotheekverstrekkers hun klanten

duidelijk moeten maken hoe de opslag is opgebouwd.

Deze duidelijkheid moet zowel gegeven worden voorafgaand aan het

aangaan van een hypotheek als wanneer de rente wordt gewijzigd.

Aanbieders moeten daarbij aangeven welke elementen van de variabele

hypotheekrente variabel zijn en ze mogen daarbij niet alleen volstaan

met zeer algemene termen. Zij moeten zeer specifiek aangeven uit welke

componenten de opslag bestaat en in hoeverre deze kunnen wijzigen.

Als u een klacht wilt indienen, dan leest u meer over de procedure via

de volgende link, www.afm.nl/klacht. |

Terug naar Inhoud

|

|

|

Risicometer bij de Essentiële

Beleggersinformatie |

| Bron: AFM |

Vanaf

1 juli 2012 moeten alle beleggingsinstellingen de Essentiële

Beleggersinformatie beschikbaar hebben, het mag vanaf 1 juli 2011. Voor

beleggingsinstellingen is de Essentiële Beleggersinformatie de opvolger

van de Financiële Bijsluiter (Vereenvoudigd Prospectus). Vanaf

1 juli 2012 moeten alle beleggingsinstellingen de Essentiële

Beleggersinformatie beschikbaar hebben, het mag vanaf 1 juli 2011. Voor

beleggingsinstellingen is de Essentiële Beleggersinformatie de opvolger

van de Financiële Bijsluiter (Vereenvoudigd Prospectus).

De Financiële Bijsluiter van beleggingsinstellingen ziet er anders uit

dan die van andere complexe producten. Dit komt doordat deze is

gebaseerd op Europese regelgeving. De Essentiële Beleggersinformatie

zorgt ervoor dat consumenten deze informatie binnen Europa onderling

eenvoudiger kunnen vergelijken. Deze verandering geldt alleen voor dit

type Financiële Bijsluiter.

In reclame-uitingen voor beleggingsinstellingen die de Essentiële

Beleggersinformatie voeren (ongeacht of zij dit al voor 1 juli 2012

doen), moet een nieuwe risico-indicator met verplichte waarschuwingszin

staan. De waarschuwingszin luidt: ‘Loop geen onnodig risico. Lees de

Essentiële Beleggersinformatie.’ Deze zin moet samen met de risicometer

van het product worden opgenomen in de reclame.

Nieuwe waarschuwingsteksten Klik hier

NB In reclames van beleggingsinstellingen die ervoor kiezen voorlopig

nog de oude Financiële Bijsluiter te blijven gebruiken worden ook de

oude waarschuwingsteksten nog gebruikt. Klik hier |

Terug naar Inhoud

|

|

|

Impressie 58-ste HCC Beleggen Symposium.

|

| Bron: J.A. ten Wolde |

Tijdens het, inmiddels alweer voor de laatste

keer in Culemborg, gehouden 58e HCC Beleggen Symposium bestond het

programma uit 8 lezingen. Daarnaast was er tijd ingeruimd voor de ALV.

De lezingen waren zeer divers. Zo gaf Marten de Vries van Analist.nl

een over beleggingspsychologie. Marten liet zien dat beleggen voor

velen een spel is en waarom de kleine belegger (over het algemeen) het

spel niet lijkt te winnen.

De bezoekers verlieten de presentatie met een aantal op

marktpsychologie gebaseerde tips waardoor zij zich beter kunnen

voorbereiden op het beleggingsspel. De goed gevulde zaal genoot

zichtbaar van deze zeer geanimeerde lezing

Tycho Schaaf van Lynx hield een presentatie over systeemtraden. De

systemen geven handelssignalen af op basis van technische analyse.

Systeemtraden kan een uitkomst bieden voor beleggers die het overzicht

kwijtraken door een overvloed aan informatie.

Maar ook andere motieven kunnen ten grondslag liggen aan het

overstappen op systeemtraden. De lezing van Tycho werd ook erg goed

bezocht, dus kunnen we stellen dat de belangstelling groot is voor deze

vorm van beleggen.

François Franken gaf de bezoekers een beeld bij rendabele

optiestrategieën. Hij liet de bezoekers kennismaken met het meer

richten op het schrijven van opties.

Van belang is uiteraard om gedisciplineerd met deze vorm van beleggen

om te gaan zodat de beleggingsresultaten positief zijn en blijven.

François bracht de theorie met humor waardoor de presentatie leuk en

leerzaam was.

Naast de genoemde professionals hebben Edward Loef, Willem Okkerse,

Karel Mercx, Tjakko Wielinga en Wilfried Steentjes presentaties gegeven.

Ook over deze presentaties waren de bezoekers zeer te spreken.

Wij danken alle sprekers voor hun bijdragen aan deze geslaagde dag die

meer bezoekers trok dan de vorige keer.

Ons volgende symposium houden wij op 10 november 2012 in de Bilt, bij Cultureel &

Vergader Centrum H.F. Witte

Noteer deze datum alvast in uw agenda en let op dat wij in november

gaan verhuizen |

Terug naar Inhoud

|

|

|

Agenda |

| Bron: HCC Beleggen redactie

|

De HCC Beleggen Kalender op onze website

en deze Agenda zijn inmiddels een begrip onder beleggers in

Nederland en België geworden. Voor veel andere sites zijn wij de de

facto bron van informatie.

Toch zijn nog niet alle events in onze Agenda opgenomen. Daarom willen

we ook aanbieders van seminars, cursussen en beleggersbijeenkomsten in

de gelegenheid stellen, zelf hun events aan te kondigen, zowel op ons

forum als in onze nieuwsbrieven. Plaatsing van (vrij toegangkelijke)

educatieve bijeenkomsten zijn kostenloos.

(Bijeenkomsten met een educatief karakter

welke niet gratis toegankelijk zijn danwel bijeenkomsten met een niet uitsluitend educatief

karakter kunnen onder voorwaarden ook in onze agenda opgenomen worden.

Wilt u meer weten neemt u dan even contact op met de redactie)

|

Terug naar Inhoud

|

|

|

| Disclaimer: Deze publicatie komt tot stand op de

redactie van beleggersonline.nl de website van de HCC IG Beleggen. Noch

de mate waarin de berichten, voorgestelde scenario’s, risico’s en

voorspellingen de marktverwachtingen weerspiegelen, noch de mate waarin

zij in de realiteit zullen tot uiting komen, kunnen worden gewaarborgd.

De voorspellingen zijn indicatief. De gegevens in deze publicatie zijn

algemeen en louter informatief. Ze mogen niet worden beschouwd als

beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen

en/of de Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk

voor eventuele verliezen. De waarde van uw beleggingen kan fluctueren,

behaalde resultaten uit het verleden geven geen garantie voor de

toekomst. |

|