|  | | inhoud: | HCC Beleggen Nieuwsbrief 20120301 |

|

|

| HCC Beleggen levert een bijdrage aan de HCC inloopdag | | Bron: Redactie |  HCC organiseert op 14 maart 2012 in het Kruithuis te Groningen een zogenoemde ‘HCC inloopdag’ voor leden en niet-leden. HCC organiseert op 14 maart 2012 in het Kruithuis te Groningen een zogenoemde ‘HCC inloopdag’ voor leden en niet-leden.

We bieden deze dag een gevarieerd programma voor jong en oud, en organiseren dit in samenwerking met een aantal van onze HCC Interessegroepen en externe partijen. De gehele dag worden er in de grote zaal presentaties verzorgd. Ook is er de mogelijkheid een op een vragen te stellen. In de foyer presenteren de verschillende participerende bedrijven en groeperingen zich en is er de mogelijkheid specifieke informatie te vergaren.

Hoe ziet het programma er uit?

De ochtend staat in het teken van het gebruik van Tablets en Skype, fotobewerking op de computer, e-Reading en Genealogie.

DeSenioren Academie ig, Genealogie ig, De Fotofabriek en de e-Readers Group zorgen ervoor dat het een heel interessante ochtend gaat worden.

Naast dit ‘binnen’ programma is er ook een buiten activiteit. Onder begeleiding van Gerrit Stel kun je een interessante fotostadswandeling maken in Groningen. Hij neemt ons mee naar mooie en interessante plekken rondom de Schouwburg. Bij terugkomst hiervan is er nog een mogelijkheid aan te haken bij de presentatie over fotobewerking!

Het middagprogramma staat geheel in het teken van ouders met kinderen in de leeftijd van 6 tot 12 jaar. Het thema is veiligheid.

Doel van deze middag is ouders en kinderen te informeren en te laten kennismaken met de digitale wereld. Voor dit programma zijn we een samenwerking aangegaan met de Stichting Mijn kind online. Zij verzorgen deze middag een lezing over kinderen en sociale media en voeren hieraan gekoppeld een interactief theaterstuk op. Daarnaast zijn er presentaties over Internet veiligheid voor kinderen (SpicyLemon) en computerveiligheid in z’n algemeenheid (HitmanPro). Er is gedurende de middag ook voor kinderopvang gezorgd. Studenten van het Noorderpoortcollege verzorgen een speciaal programma.

’s Avonds is Beleggen het onderwerp.

Iedereen die geïnteresseerd is in beleggen is welkom.

Om 19.30 uur is er een interessante bijeenkomst voor iedereen die wil starten met beleggen.

Vanaf 20.30 uur is er een presentatie met als titel ‘Beleggen voor gevorderden’.

HCC Interessegroep Beleggen heet iedereen daar van harte welkom!

Voor het programma klik op deze link. | Terug naar Inhoud

|

|  |

|

| Pensioenfonds van financiële dienstverleners onder 85% dekkings graad

(betreft: AFM, Euronext, Euroclear, LCH Clearnet en DSI ) | | Bron: AFM | Het pensioenfonds Mercurius, dat onder meer de pensioenregeling van de Autoriteit Financiële Markten (AFM) uitvoert, behoort tot de pensioenfondsen die maatregelen moeten nemen om de dekkingsgraad te verbeteren. Eind 2011 bedroeg de dekkingsgraad van Mercurius 85 procent. Het pensioenfonds heeft veel last van de turbulentie op de financiële markten, de lage stand van de rente en de toegenomen levensverwachting.

Om het eerder gemaakte herstelplan te kunnen blijven uitvoeren, en de dekkingsgraad op termijn weer op het juiste niveau te krijgen, heeft het pensioenfonds een aangepast herstelplan ingediend bij toezichthouder DNB. Het bestuur van Pensioenfonds Mercurius informeert de belanghebbenden rechtstreeks over de inhoud van het bij DNB ingediende herstelpan. Ook de AFM-deelnemers zijn door het pensioenfonds geïnformeerd over de inhoud van de maatregelen van het bij DNB ingediende herstelplan.

Als toezichthouder op de pensioencommunicatie hecht de AFM sterk aan de tijdige en juiste informatie van pensioenfondsen, zeker in slechte tijden. Bovendien hecht de AFM eraan al haar belanghebbenden te informeren over de situatie rond haar pensioenregeling en wil zij op transparante wijze verantwoording afleggen over de financiering daarvan.

Schaalgrootte pensioenfonds

De Pensioenfederatie ziet het als haar missie de belangen van de Nederlandse pensioenfondsen optimaal te behartigen en de ontwikkeling van het pensioenstelsel te bevorderen. "Voor Elkaar" is een uitgave van de Pensioenfederatie en beoogt meer inzicht te geven in de ontwikkeling en de positie van collectieve pensioenen in Nederland.

'Voor Elkaar' neemt u in vogelvlucht mee van de oorsprong van ons pensioenstelsel tot aan heden en toekomst.

Klik hier om "Voor Elkaar" te downloaden |

Pensioenfonds Mercurius is niet alleen de uitvoerder van de AFM-pensioenregeling maar ook van de regeling van vier andere werkgevers, te weten Euronext, Euroclear, LCH Clearnet en DSI.

In de afgelopen jaren heeft de AFM een aantal acties ondernomen om de uitvoering van haar pensioenregeling te verbeteren. De AFM heeft extra capaciteit beschikbaar gesteld aan Mercurius om bij te dragen aan de ontwikkeling van het pensioenfonds.

De AFM is er voorstander van dat pensioenfonds Mercurius opgaat in een groter pensioenfonds. De AFM is van mening dat kleine pensioenfondsen als Mercurius niet kunnen standhouden en dat die moeten samengaan met andere pensioenfondsen om de pensioenuitvoering verder te professionaliseren en om schaalvoordelen te behalen. Om de noodzaak daarvan te benadrukken heeft de AFM de uitvoeringsovereenkomst met Mercurius in 2010 opgezegd. Deze opzegging zal in beginsel effect hebben per einde 2012.

Gelijktijdig zet de AFM zich ervoor in om te zorgen dat eind 2012 een alternatief voorhanden is voor de uitvoering van de pensioenregelingen van de betrokken werkgevers in pensioenfonds Mercurius.

Maatregelen AFM

De AFM heeft de afgelopen jaren een boekhoudkundige voorziening op haar balans opgebouwd om - binnen zekere grenzen - bij te dragen aan de bescherming van de pensioenaanspraken van haar medewerkers en oud-medewerkers.

Hoewel de AFM een voorziening heeft getroffen, ziet zij zich genoodzaakt het initiatief te nemen tot aanpassing van haar pensioenregeling aan de huidige omstandigheden. De AFM zal over de invulling hiervan in overleg treden met haar werknemers. Gedacht wordt aan maatregelen op het gebied van beperking van nieuwe aanspraken en een grotere bijdrage van werknemers in de premie.

De vijf leden van de Managementgroep van de AFM hebben daarop vooruitlopend het initiatief genomen tot aanpassing van hun pensioenregeling. In de eerste plaats wordt de opbouw van de eigen bijdrage in de pensioenpremie voortgezet totdat die 30% van de doorsneepremiekosten bedraagt. In de tweede plaats zullen vanaf 2014 de nieuwe ouderdomspensioenaanspraken niet meer ingaan met 65 jaar, maar met 67 jaar.

Pensioenfonds Mercurius

Mercurius is het pensioenfonds van Euronext en vier andere werkgevers die uit de effectenbeurs zijn voortgekomen. Daartoe behoort ook de AFM. De voorganger van de AFM, de Stichting Toezicht Effectenverkeer (STE), kwam namelijk voort uit het controlebureau van de effectenbeurs. | Terug naar Inhoud

|

|  |

| Goedkope aandelen | | Bron: KBC Bank | De recente ontwikkelingen in de Griekse tragedie en de houding van de hoofdrolspelers hebben aangetoond dat er na twee jaar van crisismanagement nog geen fundamentele oplossing voor de crisis van de Griekse overheidsfinanciën is. De bedreiging ervan voor het Europees financieel systeem lijkt wel weggenomen. Ook de economische data zijn aan de beterhand. Het risico van een nieuwe wereldwijde recessie is daardoor verder afgenomen. Voldoende redenen om de beleggingsportefeuille wat dynamischer in te vullen.

De eurocrisis is afgeboekt

Een echte oplossing is er niet, maar Europa is er in de voorbije maanden wel in geslaagd het Griekse probleem te isoleren en te beletten dat een eventueel Grieks faillissement de hele eurozone zou ontwrichten. De aanpak van de trojka van de Europese Commissie, de Europese Centrale Bank (ECB) en het Internationaal Muntfonds (IMF) heeft de risico’s voor de Europese economie in zijn geheel en voor de financiële sector in het bijzonder fors verkleind. Het besmettingsgevaar mag de voorbije weken dan wel sterk afgenomen zijn, helemaal verdwenen is het niet.

Conjunctuurhemel klaart op

Europa stevent af op een aantal kwartalen van negatieve groei. De forse daling van de vertrouwensindicatoren is pas heel recent gestopt. Als er nauwelijks economische groei is, wordt het nog moeilijker om de begrotingsdoelstellingen voor 2012 en 2013 te halen. De gevolgen van de zwakke conjunctuur in Europa voor de wereldeconomie zijn evenwel beperkt.

De economische omgeving in de eurozone verschilt sterk van die in de VS. In de voorbije maanden heerst er een opvallend conjunctuuroptimisme.

De toename van de werkgelegenheid en het toenemende ondernemersvertrouwen suggereren dat de economie er uit de gevarenzone van een recessie komt:

• De toonaangevende ISM van de verwerkende nijverheid stijgt al vier maanden op rij. Ze staat nu op 54,1, ver buiten de gevarenzone van een recessie. Ook de Amerikaanse consument toonde zich in de voorbije maanden in toenemende mate optimistisch. Niet toevallig valt de ontwikkeling van de conjunctuurbarometers samen met de ontwikkeling van de inflatie;

• In de voorbije vijf maanden kwamen er per maand gemiddeld 185 000 nieuwe banen bij. De werkloosheidsgraad is gedaald van 9,1% begin 2011 tot 8,3% in januari 2012. In dit verkiezingsjaar zal president Obama er alles aan doen om de jobgroei boven de 200 000 per maand te houden.

De kracht van desinflatie

De verwachte daling van de inflatie kan de economische groei aanzwengelen. In 2011 was de inflatie fors opgelopen onder druk van stijgende olie-, voedings- en grondstoffenprijzen. Die prijzen piekten al in het voorjaar van 2011. Sinds het najaar vertaalt zich dat nu ook in een afkoeling van de inflatie. Het jaar 2012 kan dus teruggeven wat 2011 ontnomen heeft: koopkracht voor de gezinnen, zuurstof voor de economie.

De olie- en grondstoffenprijzen spelen een belangrijke rol in het inflatiescenario. Er is altijd wel iets dat de oliemarkt verstoort. Vandaag zijn dat vooral de nucleaire ambities van Iran. Als de olieprijs rond het huidige niveau blijft, daalt de inflatie in Europa tot ongeveer +1,4% tegen het einde van 2012. Als de olieprijs tot 100 dollar per vat terugvalt, daalt de inflatie pijlsnel naar 0%. Alleen als de olieprijs tot 135 dollar stijgt, blijft de inflatie rond 3% schommelen.

Bedrijfsresultaten: positieve verrassingen krijgen de bovenhand

Over het vierde kwartaal van 2011 hebben Amerikaanse beursgenoteerde ondernemingen (S&P 500) een gemiddeld 3,5% hogere winst gerapporteerd. Minder spectaculair dan in de voorgaande kwartalen, maar nog altijd een puik resultaat.

In de VS liggen de bedrijfswinsten al 7% hoger dan het vorige historische record. De bedrijven uit de MSCI Europe publiceerden daarentegen een 6,5% lagere winst dan in het kwartaal voordien. De explosieve winsten in de voorbije kwartalen hebben de kasposities van de bedrijven verder aangedikt. Tijdens de voorbije crisisjaren hebben veel bedrijven hun investeringen sterk teruggeschroefd, maar we geloven dat een inhaalbeweging op gang kan komen. Het kwam nog niet echt tot uiting in de bbp-groeicijfers of de werkgelegenheidstatistieken, maar de Amerikaanse industrie liet in de voorbije maanden een krachtig herstel zien. Sinds het dieptepunt in mei 2009 (67,3%) is de capaciteitsbezettingsgraad al gestegen tot 78,1 in januari (ter vergelijking: het vorige hoogtepunt lag op 81,3%).

Waardering als buffer

De totale winstmassa van de Amerikaanse bedrijven (S&P 500) ligt vandaag meer dan 7% hoger dan het vorige record uit het tweede kwartaal van 2007. De aandelenkoersen liggen evenwel nog 14% lager. Dat is de essentie van de goedkope waardering van aandelen. | Terug naar Inhoud

|

|  |

|

| Schaarste kwalitatief goed onderpand onwaarschijnlijk | | Bron: DNB | De financiële crisis heeft marktpartijen en autoriteiten alerter gemaakt op de risico’s die met financiële activiteiten samen gaan. Om die risico’s te beheersen wordt er vaker dan vroeger om kwalitatief goed onderpand gevraagd. Sommige marktpartijen vrezen dat dit binnenkort schaars wordt. Onderzoek door DNB laat zien dat er in het eurogebied momenteel nog ruim voldoende goed onderpand voorhanden is maar dat de druk hierop wel toeneemt.

De vraag naar kwalitatief goed onderpand is in de laatste jaren flink toegenomen en neemt naar verwachting verder toe. Banken die geld willen lenen moeten sinds de financiële crisis vaker onderpand als zekerheidsstelling bieden. Door het faillissement van Lehman Brothers in 2008 heeft namelijk het onderlinge vertrouwen tussen banken een flinke knauw gekregen waardoor zij nu veel minder bereid zijn om andere banken ongedekt geld uit te lenen. Daarnaast zijn banken over een paar jaar gebonden aan nieuwe Bazelse liquiditeitsstandaarden waardoor zij meer hoogliquide financiële activa, die als onderpand dienst kunnen doen, 'onbelast' op hun balans moeten aanhouden. En ook op de derivatenmarkt zullen banken binnenkort meer onderpand nodig hebben gezien de verschillende initiatieven van autoriteiten om die markt veiliger te maken.

In hoeverre ook het aanbod van kwalitatief goed onderpand zal toenemen is niet op voorhand duidelijk. Aan de ene kant zijn in veel eurolanden de overheidstekorten door de crisis flink opgelopen, waardoor nieuw overheidspapier moest worden uitgegeven dat nu als onderpand dienst kan doen. Aan de andere kant hebben sommige eurolanden nu zulke hoge schulden dat de markt het overheidspapier uit die landen niet meer als hoogwaardig onderpand beschouwt.

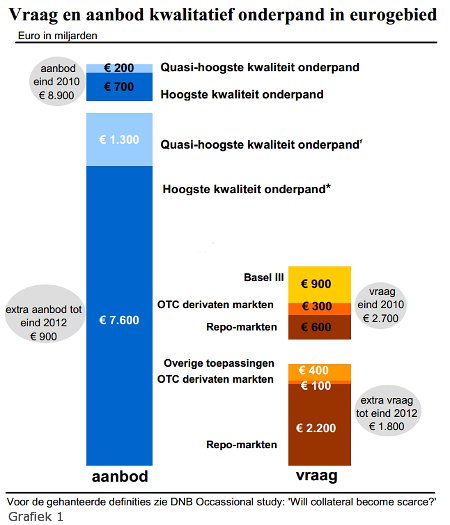

Omdat de vraag naar kwalitatief goed onderpand toeneemt en onzeker is hoe het aanbod ervan zich ontwikkelt, vrezen sommige marktpartijen dat kwalitatief goed onderpand schaars wordt. In een recente DNB Occasional Study 'Is Collateral Becoming Scarce?' door Anouk Levels en Jeannette Capel wordt onderzocht of deze vrees terecht is. Het onderzoek concludeert dat kwalitatief goed onderpand schaarser zal worden, maar dat schaarste in absolute zin niet waarschijnlijk is.

Omdat verschillende onderpandvragers elk hun eigen praktische invulling geven aan het begrip 'kwalitatief goed onderpand' en deze invulling ook door de tijd heen verandert, is gekozen voor een pragmatische definitie: de hoogste kwaliteit onderpand zijn de activa die alle relevante partijen in het eurogebied zonder hoeveelheidslimiet als onderpand of hoogste kwaliteit liquide activa accepteren.

De op één na hoogste ('quasi') hoogste kwaliteit onderpand bestaat uit activa die wel onder de hoogste kwaliteit liquide activa van Bazel III vallen maar waarvoor een hoeveelheidslimiet geldt.

Vervolgens is berekend hoeveel er nu van de (quasi) hoogste kwaliteit onderpand in eurogebied beschikbaar is en hoeveel extra er – door nieuwe uitgifte van staatsobligaties en covered bonds – tot eind 2012 bij komt. Vervolgens zijn er schattingen gemaakt hoeveel hoogste kwaliteit onderpand er eind 2010 nodig was (op repo-markten, voor monetaire transacties en de handel in derivaten) en wat er tot eind 2012 nog aan vraag bijkomt (door verdere ontwikkeling van de repo-markt, Bazel III en nieuwe regelgeving rond derivaten). Vervolgens zijn er schattingen gemaakt hoeveel hoogste kwaliteit onderpand er eind 2010 nodig was (op repo-markten, voor monetaire transacties en de handel in derivaten) en wat er tot eind 2012 nog aan vraag bijkomt (door verdere ontwikkeling van de repo-markt, Bazel III en nieuwe regelgeving rond derivaten).

Uitgaande van de gemaakte veronderstellingen, kan worden aangetoond dat het zeer plausibel is dat de druk op de bestaande hoeveelheid onderpand toeneemt.

Een ruwe schatting is dat door de drie bovengenoemde vraagverhogende factoren de vraag naar onderpand met EUR 1800 miljard toeneemt terwijl het aanbod van kwalitatief goed onderpand met slechts EUR 700 of 900 miljard euro stijgt, afhankelijk of alleen de hoogste kwaliteit of ook de quasi-hoogste kwaliteit onderpand in beschouwing wordt genomen (zie Grafiek 1).

Ruwe schattingen laten ook zien dat eind 2012 de totale vraag van banken naar onderpand (geschat op EUR 4500 miljard euro) ruim zal achterblijven bij het totale aanbod (EUR 9800 miljard euro).

Dit laatste betekent dat er geen aanwijzingen zijn voor absolute onderpandschaarste.

Individuele instellingen kunnen wel een tekort aan onderpand ervaren. Zij kunnen hierop inspelen door hun risico’s terug te dringen (waardoor ze minder onderpand nodig hebben) en meer activa aan te trekken die als onderpand dienst kunnen doen of hun bestaande hoeveelheid onderpand efficiënter trachten te gebruiken.

Ook hebben er door de crisis in Europa verschillende downgrades plaatsgevonden, waardoor marktpartijen minder genegen zijn activa uit de betrokken landen als onderpand te accepteren. Op dit moment voldoet echter het meeste overheidspapier nog ruim aan de definitie van 'kwalitatief goed onderpand'. Kortom vooralsnog lijkt er in het eurogebied nog ruim voldoende goed onderpand voorhanden maar de druk kan voor bepaalde financiële instellingen wel toenemen.

ref: Is Collateral Becoming Scarce? Evidence for the euro area. DNB Occasional Studies door Anouk Levels and Jeannette Capel Klik hier om deze studie te downloaden | Terug naar Inhoud

|

|  |

|

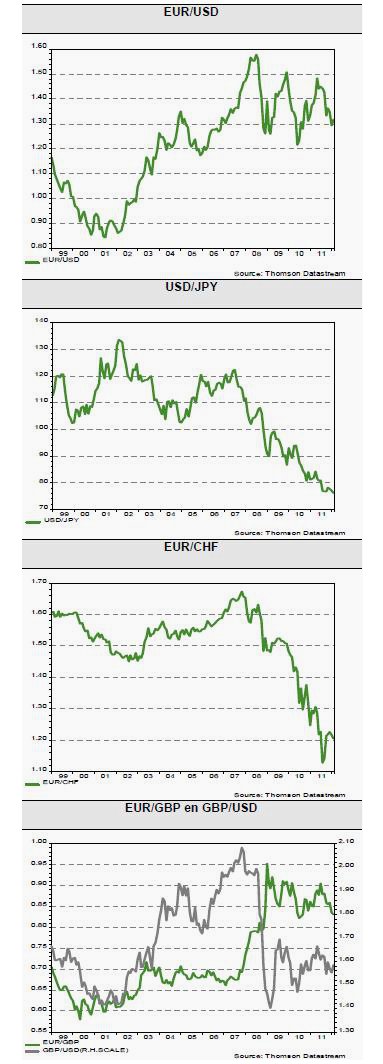

| Wisselmarkten: welke veerkracht voor de euro? | | Bron: Dexia | De euro biedt bijzonder goed weerstand tegenover de meeste munten en dus ook de VS dollar. De schommelingen rond 1,30 US dollar blijken te wijzen op een bodemvorming.

Het Europees intergouvernementeel pact voor meer economisch cohesie en budgettaire discipline, gekoppeld aan steun voor KMO’s en bestrijding van de jeugdwerkloosheid is een mijlpaal voor de versteviging van de eurozone. Zo ook de oprichting van het Europees Stabiliteits Mechanisme waardoor financiële stabiliteit beter kan gerealiseerd worden gezien de ruime bevoegdheden van deze nieuwe internationale financiële organisatie. Het Europees intergouvernementeel pact voor meer economisch cohesie en budgettaire discipline, gekoppeld aan steun voor KMO’s en bestrijding van de jeugdwerkloosheid is een mijlpaal voor de versteviging van de eurozone. Zo ook de oprichting van het Europees Stabiliteits Mechanisme waardoor financiële stabiliteit beter kan gerealiseerd worden gezien de ruime bevoegdheden van deze nieuwe internationale financiële organisatie.

Daarnaast is er de moedige politiek die Italië, Spanje, Portugal en zelfs Griekenland ten toon spreiden om hun economie structureel bij te sturen.

De vrijmaking van de tweede reddingsboei (130 miljard euro) voor Griekenland biedt uitzicht op een duurzame aanpak van de Europese schuldencrisis. Met dank aan de ECB die de financiële sector aan zeer voordelige voorwaarden alle liquiditeiten verschaft die nodig zijn en dat einde februari nog eens zal overdoen, telkens voor een periode van 3 jaar.

Aldus kan de gevreesde recessie waarschijnlijk omgebogen worden tot een zachte landing. Want het monetaire beleid blijft zeer soepel en een eventuele verdere daling van de basisrente door de ECB mag geenszins worden uitgesloten, zeker als de inflatie verder zou dalen.

Dit is echter nog geen verworvenheid omdat de grondstoffenprijzen hun inzinking gestopt zijn ingevolge ondermeer de betere economische ontwikkeling in de VS en de spanningen met Iran.

De Amerikaanse dollar levert terrein in omdat de rol van vluchtheuvelmunt iets minder in de verf komt te staan door de Europese ontwikkelingen. Ook van de FED moet de Amerikaanse dollar geen steun verwachten omdat de basisrente tot 2014 is bevroren.

De Amerikaanse economie mag dan wel positief uit de hoek komen, de Amerikaanse begrotingstekorten dalen geenszins. Voor de presidentsverkiezingen moet er geen doorbraak in het saneringsbeleid worden verwacht.

Ondertussen proberen de Japanse regering en de centrale bank bijna wanhopig om de opmars van de yen tegenover de Amerikaanse dollar een halt toe te roepen.

Wisselkoersinterventies leverden niets op zodat de yen zijn hoogste peil tegenover de Amerikaanse dollar bereikte sinds 1971 toen die wisselmarkten een punt zetten achter het Bretton Woods systeem. Het nieuwe relancepakket om de economie wat aan te zwengelen, zal waarschijnlijk de opmars van de yen niet kunnen stoppen, hooguit afremmen.

De euro moet in staat zijn om zijn positie min of meer te consolideren rond 1,30 Amerikaanse dollar. Terreinverlies zou er zijn moest de ECB haar rentebeleid versneld versoepelen om de economie wat ter hulp te snellen. Ook een plotse en gedurfde wijziging in het Amerikaanse begrotingsbeleid tijdens een verkiezingsjaar zou de euro kunnen verzwakken. Natuurlijk loert er ook gevaar bij politieke aarzeling om de recente beslissingen ter versterking van de eurozone met vertraging te implementeren. Deze negatieve risico’s mogen geenszins verdoezeld worden, maar voorlopig overheerst toch de terugkeer van het vertrouwen in de goede afloop van de schuldencrisis en dus het behoud van de eurozone. | Terug naar Inhoud

|

|  |

|

| 103 Fondsen gaan mogelijk korten op pensioenen | | Bron: DNB | 103 pensioenfondsen hebben in hun rapportage aan de Nederlandsche Bank (DNB) aangegeven te moeten korten op de pensioenen. Deze voorgenomen korting is noodzakelijk om eind 2013 voldoende hersteld te zijn.

Korten ultieme maatregel

298 fondsen hebben begin februari in de evaluatie van hun herstelplannen aan DNB gerapporteerd of er nog steeds sprake is van een concreet en haalbaar herstelplan, waardoor het minimaal vereist eigen vermogen (MVEV) en het vereist eigen vermogen (VEV) binnen de wettelijk gestelde termijnen (respectievelijk binnen 5 en 15 jaren) worden bereikt.  Toetsmoment daarbij was de financiële situatie van het fonds per 31 december 2011. Indien het herstelplan niet meer haalbaar is, dienen pensioenfondsen aanvullende maatregelen te nemen. Bijvoorbeeld, premieverhoging, bijstorting,een achtergestelde lening, of als uiterste maatregel, korten van pensioenenaanspraken en -uitkeringen. Toetsmoment daarbij was de financiële situatie van het fonds per 31 december 2011. Indien het herstelplan niet meer haalbaar is, dienen pensioenfondsen aanvullende maatregelen te nemen. Bijvoorbeeld, premieverhoging, bijstorting,een achtergestelde lening, of als uiterste maatregel, korten van pensioenenaanspraken en -uitkeringen.

117 fondsen hebben aangegeven in enige vorm aanvullende maatregelen te moeten nemen. Dit is in lijn met eerdere schattingen van DNB (ongeveer 125 pensioenfondsen).

Korten in cijfers

103 van de 117 fondsen hebben aangegeven over te moeten gaan tot een kortingsmaatregel. Dit raakt in totaal circa 7,5 miljoen actieve deelnemers, gepensioneerden en zogenoemde slapers. (NB: pensioendeelnemers die van werkgever zijn gewisseld en niet aan waardeoverdracht hebben gedaan, kunnen meerdere keren zijn meegeteld).

De totale pensioenverplichtingen van deze fondsen bedraagt ongeveer 390 miljard.

De gewogen gemiddelde korting die fondsen hebben opgenomen in hun evaluatie bedraagt 2,3 procent. 34 fondsen hebben aangegeven meer dan 7% te korten; hiervan willen15 fondsen van de mogelijkheid gebruik maken de korting te maximeren op 7%.

Voor de meeste fondsen geldt dat korten pas op 1 april 2013 aan de orde is. Een definitief besluit hierover wordt door de fondsen genomen op basis van de financiële positie per ultimo 2012. Op deze wijze wordt voorkomen dat de noodzaak van een korting wordt gebaseerd op één meetmoment. De Pensioenwet schrijft voor dat de fondsen te zijner tijd betrokkenen informeren uiterlijk één maand voordat de korting ingaat.

Een aantal fondsen kort per 1 april 2012

8 fondsen voeren, al dan niet in combinatie met een voorgenomen korting in 2013, al per 1 april 2012 a.s. een korting door. Het gaat hier om fondsen die verleden jaar al een voorwaardelijke korting hebben aangekondigd en/of fondsen die ervoor kiezen om een korting eerder door te voeren. Dit betreft 17000 actieve deelnemers, 9000 gepensioneerden en 33000 zogenoemde slapers. De totale pensioenverplichtingen van deze fondsen bedraagt 2,9 miljard. De gewogen gemiddelde korting die deze 8 fondsen willen doorvoeren, is 6,8%.

Namen van kortingsfondsen - Lijst Pensioenfederatie

Afgesproken is dat pensioenfondsen met een voorgenomen korting zich op vrijwillige basis bij de Pensioenfederatie melden. Op basis van het huidige wettelijke kader kan DNB immers zelf de namen van de fondsen niet bekend maken. De namen van de fondsen die hebben aangegeven tot een (voorwaardelijke) korting te besluiten, worden door de Pensioenfederatie bekendgemaakt.

Beoordeling evaluatie herstelplannen door DNB gestart

DNB gaat de komende maanden de evaluaties van de herstelplannen beoordelen. Dit betekent dat de ingediende evaluaties eerst worden getoetst op volledigheid. Vervolgens vraagt DNB waar nodig herrapportages op en wordt een inhoudelijke beoordeling van de ingediende evaluaties uitgevoerd. Bij de beoordeling van de ingediende evaluaties wordt enerzijds sectorbreed naar een aantal speerpunten gekeken zoals de gehanteerde premies en rendementen. Anderzijds vindt ook specifieke analyse op de ingediende evaluaties plaats, waarbij ook nadrukkelijk individuele fondskarakteristieken en risicoprofielen worden meegenomen in de afweging.

DNB zal uiterlijk in de loop van mei 2012 haar oordeel over de ingediende evaluaties schriftelijk aan de fondsen overbrengen.

Bij de fondsen die per 1 april 2012 een korting doorvoeren kijkt DNB bij de verdeling van de korting of het pensioenfonds een evenwichtige belangenafweging heeft gemaakt. Bij de andere fondsen gebeurt dit wanneer een voorgenomen korting ook daadwerkelijk moet worden doorgevoerd, per 1 april 2013. | Terug naar Inhoud

|

|  |

|

| Wilt u deelnemen aan de Regiogroep Overijssel en Flevoland ? | | Bron: Redactie | Beleggen is een leuke hobby, maar er zijn ook risico's aan verbonden. Kennis en vaardigheid zijn noodzakelijke voorwaarden voor duurzaam succes. Door bijeen te komen kunnen we van elkaar leren. Daarnaast is bijeenkomen met gelijkgestemden een belangrijk ingrediënt voor gezelligheid.

Binnen de regio Overijssel/ Flevoland zijn wij op zoek naar (beginnende) beleggers die deel willen nemen aan regionale bijeenkomsten. De groep is nog niet gestart. De bijeenkomsten zullen waarschijnlijk in de omgeving van Zwolle plaatshebben.

De leden van de groep bepalen wat er tijdens de bijeenkomsten wordt behandeld. Hierbij denken wij aan algemene thema’s (bijv. beleggingsmethodieken) en specifiek productgebruik (bijvoorbeeld beleggingspakketten).

Interesse om deel te nemen aan de regiogroep Overijssel/Flevoland, laat het ons dan per mail weten?

| Terug naar Inhoud

|

|

|

|

| Zet vast in uw agenda: HCC Beleggen Symposium 28 april 2012 te Culemborg |

|

Actief beleggen met aandelen en derivaten

Inschrijven vanaf 1 maart

Klik hierDe toegang is voor leden van HCC Beleggen gratis, niet-leden betalen bij binnenkomst een bijdrage in de administratiekosten van 15 euro. Zij kunnen ook lid worden van de HCC Beleggen waardoor de toegang gratis is. | Terug naar Inhoud

|

|

| Agenda | | Bron: HCC Beleggen redactie | | De HCC Beleggen Kalender op onze website en deze Agenda zijn inmiddels een begrip onder beleggers in Nederland en België geworden. Voor veel andere sites zijn wij de de facto bron van informatie.

Toch zijn nog niet alle events in onze Agenda opgenomen. Daarom willen we ook aanbieders van seminars, cursussen en beleggersbijeenkomsten in de gelegenheid stellen, zelf hun events aan te kondigen, zowel op ons forum als in onze nieuwsbrieven. Plaatsing van (vrij toegangkelijke) educatieve bijeenkomsten zijn kostenloos.

(Bijeenkomsten met een educatief karakter welke niet gratis toegankelijk zijn danwel bijeenkomsten met een niet uitsluitend educatief karakter kunnen onder voorwaarden ook in onze agenda opgenomen worden. Wilt u meer weten neemt u dan even contact op met de redactie) | Terug naar Inhoud

|

|

| | Disclaimer: Deze publicatie komt tot stand op de redactie van beleggersonline.nl de website van de HCC IG Beleggen. Noch de mate waarin de berichten, voorgestelde scenario’s, risico’s en voorspellingen de marktverwachtingen weerspiegelen, noch de mate waarin zij in de realiteit zullen tot uiting komen, kunnen worden gewaarborgd. De voorspellingen zijn indicatief. De gegevens in deze publicatie zijn algemeen en louter informatief. Ze mogen niet worden beschouwd als beleggingsadvies. De schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen en/of de Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk voor eventuele verliezen. De waarde van uw beleggingen kan fluctueren, behaalde resultaten uit het verleden geven geen garantie voor de toekomst. |

|