Doen de nieuwe EU-leden het beter dan de oude?

| Bron: Dexia Bank |

| De economische crisis sloeg niet in alle Oost-Europese

landen even hard

toe. Ze was bijvoorbeeld veel erger in Hongarije, Roemenië en de

Baltische staten – die een beroep dienden te doen op het Internationaal

Monetair Fonds (IMF) – dan in Polen of Tsjechië. Momenteel klautert de

regio uit het dal en zien we dat het economische herstel vooral door de

heropleving van de export gedragen wordt. We lichten u de toestand in

Polen, Tsjechië en Hongarije toe. Sterke Poolse groei Terwijl de economie van de eurozone met 4 % kromp, was Polen het enige land van de EU dat 2009 met een positief groeicijfer kon afsluiten (+1,7 %). De crisis sloeg er immers minder hard toe, aangezien Polen niet zo afhankelijk is van de export. De economische fundamenten waren gezond (weinig overheidsschulden en een beperkt -tekort), waardoor de overheid de nodige stimuleringsmaatregelen kon treffen. De consumptie kende dan ook geen inzinking. Ondertussen is het overheidstekort wel toegenomen van 1,9 % in 2007 tot bijna 7 % in 2009; de overheidsschuld schommelt rond 55 %. Zeer aanvaardbare niveaus, zeker als we ze vergelijken met de Griekse situatie. Voor 2010 wordt de groei op 2,8 % geraamd. De komende maanden zou het groeitempo wel wat kunnen vertragen. De werkloosheid is immers opgelopen tot 12,9 % en de overheid zal het tekort toch beginnen afbouwen. De organisatie van het Europese kampioenschap voetbal in 2012 is wel een opsteker voor de investeringen. Tsjechië: vooral cyclisch geraakt In 2009 zag Tsjechië, lang de beste leerling van de regio, zijn economie krimpen met 4 %. De Tsjechische economie is dan ook zeer afhankelijk van de export. Het herstel van de eurozone en, meer bepaald van Duitsland, is zeer belangrijk voor het land. Meer dan 1/3 van de Tsjechische uitvoer is immers bestemd voor Duitsland. De economische fundamenten zijn nog steeds vrij gezond: de overheidsschuld en het -tekort namen wel wat toe, maar zijn met respectievelijk 42 en 6 % van het bruto binnenlands product (bbp) toch zeer aanvaardbaar. De private consumptie blijft echter dalen. Door het terugschroeven van de herstelmaatregelen – onder andere het einde van zowel de schrootpremie als de hogere werkloosheidsuitkeringen – en de begrotingssanering – onder andere een verhoging van de btw, lagere ambtenarenwedden – stelt de Tsjechische consument zich terughoudender op dan de Poolse. In 2010 zal de economische groei 1,7 % bedragen. Moeilijkste kaarten voor Hongarije  Tijdens de voorbije crisis

kende de Hongaarse economie grotere problemen. Door de hoge

schuldenlast bij zowel de privésector als de overheid (80 % van het

bbp) is het land in grote mate afhankelijk van buitenlandse

investeerders. In oktober 2008 deed Hongarije een beroep op het IMF

voor een noodkrediet. Tijdens de voorbije crisis

kende de Hongaarse economie grotere problemen. Door de hoge

schuldenlast bij zowel de privésector als de overheid (80 % van het

bbp) is het land in grote mate afhankelijk van buitenlandse

investeerders. In oktober 2008 deed Hongarije een beroep op het IMF

voor een noodkrediet.Het IMF eiste een verdere sanering van de overheidsfinanciën, waardoor er geen ruimte was voor herstelmaatregelen. Niet te verwonderen dat de economie in 2009 met maar liefst 6,2 % kromp. De harde begrotingssanering bleef niet zonder gevolgen voor de binnenlandse consumptie, die al sinds begin 2008 in een neerwaartse spiraal zit. De Hongaren leverden sterk aan koopkracht in: ze zagen de belastingdruk toenemen, de sociale uitkeringen dalen, de lonen stagneren ... De werkloosheid is opgelopen tot 11,8 %. Het Hongaarse herstel moet dus van de buitenlandse afzetmarkten komen. Of de economie in 2010 opnieuw zal groeien, is dan ook zeer twijfelachtig. Herstel van de oost-europese munten Sinds het dieptepunt van maart 2009 zijn deze munten sterk gestegen tegenover de euro. Het verdere stijgingspotentieel lijkt ons de komende maanden eerder beperkt. De Hongaarse forint (HUF) en de Poolse zloty (PLN) kunnen wat volatieler zijn. Na de verkiezingen in Hongarije komt er wellicht een regeringswissel en het is afwachten of de rechtse partij het saneringsbeleid zal voortzetten. Ook in Polen komen er verkiezingen na het plotse overlijden van de president. Alhoewel de schuldniveaus van deze landen aanvaardbaar zijn, eist de markt toch een hogere rente, om het wisselkoersrisico te vergoeden. In vergelijking met de Duitse rente ligt de Poolse rente 2,5 % hoger, de Tsjechische 0,5 % en de Hongaarse 3,4 %. |

Eurostabiliteit op de proef

| Bron: KBC Groep |

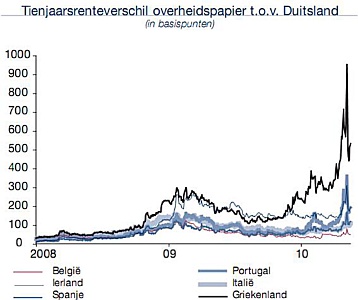

In de eurozone was alle aandacht gericht op de toestand

van de

overheidsfinanciën van een aantal perifere lidstaten in het algemeen,

en op die van Griekenland in het bijzonder. Een eerste hulppakket

opgesteld door de EMU-landen en het IMF ten belope van 110 miljard EUR

kon de markten slechts zeer tijdelijk kalmeren. Speculatie over een

Griekse default nam vlug weer toe, wat zich vertaalde in een fors

oplopend renteverschil van Griekse overheidsobligaties ten opzichte van

de Duitse. Deze spreadverwijding was bijzonder spectaculair aan het

korte einde van de rentecurve (op een tweejarige looptijd). De rente op

Duitse overheidobligaties daalde bovendien door de toegenomen vlucht

naar kwaliteitspapier.  Aangezien de aankondiging van het eerste hulppakket de markten niet gerust kon stellen, volgde enkele dagen later een reeks van nog veel uitgebreidere maatregelen, met een totaal volume van 750 miljard EUR (60 miljard gedragen via de Europese Commissie door alle EU-lidstaten, 440 miljard EUR potentiele garanties door EMU-lidstaten en 250 miljard EUR afkomstig van het IMF). De markten kwamen vooral weer wat tot rust door de beslissing van de ECB om niet alleen de bijzondere maatregelen ter liquiditeitsverschaffing weer in te voeren (die voor het eerst werden gebruikt in de financiële crisis na het Lehmanfaillissement), maar om ook te interveniëren op markten die niet meer naar behoren functioneren. Bij deze “disfunctionele” markten denkt de ECB in de eerste plaats aan de overheidsobligaties van landen als Griekenland. Het begin van de interventie door de ECB deed de renteverschillen weer dalen. Alhoewel het niet helemaal kan worden uitgesloten, lijkt hierdoor per saldo de waarschijnlijkheid van een default of schuldherschikking van de Griekse overheidsschuld zeer gering geworden. Op langere termijn hangt dit risico natuurlijk af van de mate waarin de discipline bij de sanering van de overheidsfinanciën de komende jaren blijft volgehouden. Op korte termijn stelt de ECB alles in het werk om de Europese financiële markten te stabiliseren en een besmetting van de Griekse problematiek naar andere perifere EMU-landen en de Europese banksector te voorkomen. In tegenstelling tot vorige maand gaan we er nu bijgevolg vanuit dat de ECB de beleidsrente de komende twaalf maanden niet zal verhogen. Het gevaar van een tweede ronde van de financiële (banken)crisis ligt immers op de loer. Allicht is de handelswijze van de ECB daarom op korte termijn zonder alternatief. Niettemin houdt dit op langere termijn ook gevaren in en kan potentieel de geloofwaardigheid en de onafhankelijkheid van de centrale bank in het gedrang brengen. Verankering van inflatieverwachtingen door een transparant en geloofwaardig beleid zijn immers van cruciaal belang. Het opkopen van staatsschuld op grote schaal, zelfs al gebeurt dit op de secundaire markt, behoort immers niet tot de normale taken van een centrale bank. Ook is het niet meteen duidelijk wat de ECB met de neutralisatie (sterilisatie) van de impact van deze opkopen op de geldhoeveelheid bedoelt. Tegelijkertijd verschaft ze immers via langlopende herfinancieringsoperaties onbeperkt alle gevraagde liquiditeit aan het financieel systeem. Op zijn minst kunnen we stellen dat het beleid van de ECB de voorbije weken een beetje meer begint te lijken op dat van de Amerikaanse Federal Reserve. |

Uitgeven van Eurobank- biljetten en Euromunten

| Bron: ECB |

| De Euro heeft het moeilijk. Je kunt ook zeggen dat het

de eerste

serieuze test van onze munt. Daar moet de Euro toch tegen kunnen, of

niet? Maar

hoe is de Euro ons geld geworden? HET BEGIN De euromunten en eurobankbiljetten zijn in 2002 in omloop gebracht, maar met de voorbereidingen daarvoor is al begin jaren negentig gestart. Op 7 februari 1992 werd in Maastricht het Verdrag betreffende de Europese Unie ondertekend. Dit verdrag regelt de bevoegdheden van de Europese Centrale Bank (ECB) en van de regeringen en centrale banken van de twaalf eurolanden met betrekking tot de uitgifte van euromunten en eurobankbiljetten. Het verdrag bepaalt dat alleen de ECB machtiging mag geven tot de uitgifte van bankbiljetten in het eurogebied, maar dat de bankbiljetten feitelijk door zowel de ECB als de nationale centrale banken (NCB’s) kunnen worden uitgegeven. Maar omdat de ECB niet met chartaal geld werkt, zijn het de NCB’s die de bankbiljetten in omloop brengen, innemen, verwerken en opslaan. De bankbiljetten die op enig moment in omloop zijn, worden volgens een vaste verdeelsleutel op de balans van de ECB en de NCB’s verantwoord, onafhankelijk van het land waarin zij circuleren. Het is intussen namelijk onmogelijk om nog te bepalen hoeveel biljetten er in een bepaald land in omloop zijn, omdat er binnen het eurogebied talrijke grensoverschrijdende eurotransacties plaatsvinden die nergens worden geregistreerd, bijvoorbeeld door toeristen. De euromunten vallen onder de verantwoordelijkheid van de nationale overheden, onder regie van de Europese Commissie in Brussel. De overheden van de eurolanden zijn de wettige uitgevers van de euromunten en als zodanig verantwoordelijk voor het ontwerp, de technische kenmerken en het slaan van de munten. Het is echter aan de ECB om elk jaar vast te stellen hoeveel euromunten er mogen worden uitgegeven; verder treedt de ECB op als onafhankelijke controleur van de kwaliteit van de geslagen munten. DE NAAM VAN DE MUNT EN HET €TEKEN De nieuwe naam van de munt, de euro, is in december 1995 vastgesteld door de Europese Raad, die toen in Madrid bijeen was. Andere voorstellen, zoals dukaat, ecu, florijn of frank, werden verworpen omdat ze te sterk met een bepaald land werden geassocieerd. Ook het voorstel om het voorvoegsel ‘euro-’ voor bestaande muntnamen te zetten, bijvoorbeeld euromark, haalde het niet. De Raad kwam overeen dat de naam in alle officiële talen van de Europese Unie (EU) gelijk moest zijn (rekening houdend met de verschillende alfabetten). Verder moest de nieuwe naam gemakkelijk uitspreekbaar zijn en vooral eenvoudig en representatief voor Europa.  Bij de nieuwe munt hoorde

natuurlijk ook een teken, en ook dat moest, net als de naam, duidelijk

de associatie met Europa wekken. Verder moest het gemakkelijk te

schrijven en aantrekkelijk zijn. De staf van de Europese Commissie

stelde een lijst op van dertig mogelijke tekens, die vervolgens tot

tien werden teruggebracht. Deze tien kandidaten werden daarna door

middel van een publieksenquête terugbracht tot twee. De definitieve

keuze werd gemaakt door de toenmalige voorzitter van de Europese

Commissie, Jacques Santer, en de commissaris voor Economische en

Financiële Zaken, Yves-Thibault de Silguy. Bij de nieuwe munt hoorde

natuurlijk ook een teken, en ook dat moest, net als de naam, duidelijk

de associatie met Europa wekken. Verder moest het gemakkelijk te

schrijven en aantrekkelijk zijn. De staf van de Europese Commissie

stelde een lijst op van dertig mogelijke tekens, die vervolgens tot

tien werden teruggebracht. Deze tien kandidaten werden daarna door

middel van een publieksenquête terugbracht tot twee. De definitieve

keuze werd gemaakt door de toenmalige voorzitter van de Europese

Commissie, Jacques Santer, en de commissaris voor Economische en

Financiële Zaken, Yves-Thibault de Silguy.Het euroteken is geïnspireerd op de Griekse letter epsilon, die de wieg van de Europese beschaving symboliseert. En de E is natuurlijk de eerste letter van het woord Europa. De dubbele streep symboliseert de stabiliteit van de munt. De officiële afkorting van de euro, EUR, is geregistreerd bij de internationale normeringsorganisatie ISO. DE INVOERINGSDATUM VAN DE NIEUWE MUNT Op de bijeenkomst van de Europese Raad in Madrid hebben de staatshoofden en regeringsleiders besloten dat de eurobankbiljetten en euromunten uiterlijk op 1 januari 2002 in omloop zouden worden gebracht, voorlopig naast de nationale munt. De precieze datum, ergens tussen 1 januari 1999 en 1 januari 2002, werd open gelaten in verband met de uiteenlopende voorkeuren van de diverse gebruikers en de lange productietijden van bankbiljetten en munten. De datum van 1 januari 2002 had voor- en nadelen. Een nadeel was dat aan het einde van het jaar traditioneel veel bankbiljetten worden gebruikt: door de kerstdrukte en omdat winkeliers begin januari uitverkoop houden en hun voorraden inventariseren, zijn er dan zo’n 10% meer biljetten in omloop. Men heeft nog enkele andere data overwogen, maar uiteindelijk was men het erover eens dat 1 januari 2002 de handigste datum was: het begin van het kalenderjaar en de datum die de nationale overheden verwachtten. In Madrid werd tevens besloten dat de ‘duale fase’, de periode waarin de euro tegelijk met de nationale valuta’s zou circuleren, maximaal zes maanden zou duren, al volgde daarna nog een discussie over de voor- en nadelen van een kortere overgangsperiode. Een kortere periode zou betekenen dat de banken, winkeliers en het publiek minder kosten zouden hoeven maken voor het gelijktijdig aanhouden van twee valuta’s, terwijl een langere overgangsperiode meer tijd zou geven om verkoopautomaten aan te passen. Er werd een compromis bereikt en de overgangsperiode werd verkort. In november 1999 bepaalde de Ecofin dat de duale fase tussen de vier weken en twee maanden zou duren. De banken zouden daarna nationale valuta’s blijven omwisselen, maar deze zouden niet langer als wettig betaalmiddel gelden. |

Fondsvermogen Nederlandse beleggingsfondsen weer gegroeid

| Bron: DNB Statistisch Nieuwsbericht Datum 26 mei 2010 |

| Het fondsvermogen van de Nederlandse beleggingsfondsen is in het eerste kwartaal van 2010 voor het vierde kwartaal op rij gegroeid, zo blijkt uit cijfers van de Nederlandsche Bank. De toename als gevolg van herwaarderingen en netto inleg kwam uit op ruim 5 procent. Het fondsvermogen bedroeg eind eerste kwartaal EUR 432 miljard.  De positieve herwaardering van de beleggingen (EUR 19 miljard) was in het eerste kwartaal, net als in de drie voorgaande kwartalen, voor het grootste deel terug te voeren op koerswinst op de aandelenportefeuille (8 procent). Daarin is ook het effect van de stijging van de Amerikaanse dollar ten opzichte van de euro begrepen. Dit kwartaal werd ook koerswinst genoteerd op obligaties (ruim 2 procent), na een herwaardering van nul een kwartaal eerder. De koerswinst op overheidsobligaties was iets hoger dan op bedrijfsobligaties. Naast de 'reguliere' inleg van netto ruim EUR 1 miljard was er in het eerste kwartaal weer sprake van bijzondere transacties in verband met herstructureringen bij het ABP en het Pensioenfonds Zorg en Welzijn. Zij hevelden dit kwartaal voor bijna EUR 14 miljard rechtstreeks aangehouden beleggingen over naar beleggingsfondsen. Voor nadere informatie kunt u contact opnemen met Tobias Oudejans (tel. 020-524 3100, 06-524 96 961) en Herman Lutke Schipholt (020-524 2712, 06-524 96 900) voorlichters van DNB. |

ECB-aankoop obligaties zonder inflatiegevaar

| Bron: DNB Datum 28 mei 2010 |

| De Europese Centrale Bank (ECB) koopt Europese

staatsobligaties op

nadat de markten dreigden stil te vallen vanwege de escalatie van de

problematiek rond Griekenland. Het geld dat de ECB daaraan uitgeeft,

haalt zij onmiddellijk weer terug uit de markt. Van het zonder meer

laten draaien van de geldpers is dus geen sprake. Evenmin van

inflatiegevaar. Begin mei dreigde de markt in staatspapier droog te vallen door aanhoudende zorgen over de financiële situatie van Griekenland. Om de markten weer beter te laten functioneren, besloot de ECB tot het opkopen van onder meer bepaalde staatsobligaties in euro’s. Ingrijpen was noodzakelijk omdat de ECB voor een goede implementatie van het monetaire beleid afhankelijk is van goed functionerende financiële markten. Normaal gesproken is de ECB alleen op de geldmarkt actief om de rente te sturen naar het gewenste niveau om de inflatie laag te houden. Zij doet dit vanuit het idee dat de rente op de geldmarkt weer doorwerkt naar andere rentes in de economie, zoals de krediet- en spaarrentes. Echter, als markten niet meer goed functioneren, vindt een dergelijke doorwerking niet plaats. Dat brengt de effectiviteit van het monetaire beleid in gevaar. Half mei is daarom begonnen met de aankoop van staatsobligaties: niet alleen door de ECB, maar ook door de andere centrale banken van het Eurosysteem, zoals DNB en de Bundesbank. Veilingen Om staatsobligaties te kunnen kopen, creëert de ECB in eerste instantie extra geld. Dat betekent echter niet dat de bankbiljettenpersen van Europa een extra zwengel krijgen. De ECB betaalt niet in cash, maar giraal. De sommen geld die de ECB betaalt voor deze obligaties moeten echter niet blijven hangen bij de banken: het doel van dit programma is namelijk niet hen van meer liquiditeiten te voorzien. Vandaar dat de ECB het geld dat ze uitgeeft aan obligaties, vervolgens direct weer terughaalt en vastzet op rekeningen bij de ECB.  Daarvoor houdt de ECB

wekelijks veilingen van vaste termijndeposito’s voor één week. Voor

zo’n veiling kunnen alle geïnteresseerde banken inschrijven en daarbij

aangeven voor welk bedrag en tegen welke rente ze willen meedoen. De

ECB honoreert de biedingen al naar gelang de gevraagde rente: de

laagste krijgt als eerste enzovoorts. De ECB gaat net zolang door met

het honoreren van de aanvragen totdat het eindbedrag exact gelijk is

aan de som geld die voor de aangekochte obligaties is betaald. Dus is

op enig moment voor 20 miljard euro aan staatspapieren gekocht, dan

volgt een veiling van 20 miljard. Daarvoor houdt de ECB

wekelijks veilingen van vaste termijndeposito’s voor één week. Voor

zo’n veiling kunnen alle geïnteresseerde banken inschrijven en daarbij

aangeven voor welk bedrag en tegen welke rente ze willen meedoen. De

ECB honoreert de biedingen al naar gelang de gevraagde rente: de

laagste krijgt als eerste enzovoorts. De ECB gaat net zolang door met

het honoreren van de aanvragen totdat het eindbedrag exact gelijk is

aan de som geld die voor de aangekochte obligaties is betaald. Dus is

op enig moment voor 20 miljard euro aan staatspapieren gekocht, dan

volgt een veiling van 20 miljard.Geen inflatiespook Er is al met al dus geen sprake van 'kwantitatieve verruiming', zoals in sommige landen waar eerder centrale banken ook obligaties zijn gaan aankopen, zoals de VS en het VK. Louter en alleen door deze ECB-maatregel zal het inflatiespook dan ook niet opdoemen aan de horizon. Overigens zet de ECB wel andere tijdelijke maatregelen in om banken van extra liquiditeit te voorzien. Zo kunnen banken tijdelijk onbeperkt geld lenen bij de centrale bank, mits zij voldoende onderpand inbrengen. Ook deze maatregelen zijn in lijn met de ECB-doelstelling van prijsstabiliteit: ze leiden dus niet tot hoge inflatie. Eurokoers Tot de aankoop van staatsobligaties is besloten om de markten op gang te krijgen. Het op peil houden van de koers van de euro is hierbij niet de insteek. Natuurlijk houdt de ECB ook de externe stabiliteit, de wisselkoers scherp in het oog. Maar de ECB richt zich met haar monetaire beleid primair op interne stabiliteit, prijsstabiliteit. Prijsstabiliteit, een belangrijke eigenschap van de euro, is van groot belang voor consumenten en binnenlandse en internationale investeerders. |

| Geschreven door J.J. Westenbrink (mei 2010) | ||||||||||||||||||

| In dit artikel zullen een aantal specifieke

eigenschappen van small

caps en selektie criteria worden beschreven, beperkt tot small caps

aktief in mijnbouw.Ook zullen een paar voorbeelden kort worden

beschreven. Kenmerken :

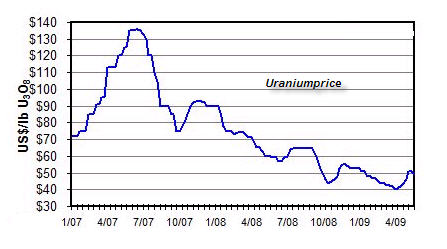

Om die selektie te kunnen maken lijkt een verdeling in sectors of aktiviteit een eerste vereiste. Hieronder volgt een aanzet in die richting. Enige selektie criteria Omdat small caps in het algemeen ongebruikelijke hoge koers/winst verhoudingen hebben, zal de investeerder ieder aandeel individueel moeten bekijken .Een vergelijking met een gemiddelde koers/winst verhouding van een small cap stock index als de Russell 2000 geeft hierbij een eerste indicatie. Belangrijker is echter de informatie welke Kitco geeft (zie referenties) over de diverse fondsen zoals koers/winst verhoudingen,koop- en verkoop aanbevelingen d.m.v. ratings speciaal voor mijnbouwfirma's aktief in ijzererts, goud, zilver, koper, uranium, platina, aluminium, kunstmest en steenkool. Deze ratings worden ook gegeven voor een groot aantal junior mijnbouwfirma's,dit zijn meestal exploiratiefirma's. Speciaal deze ratings zijn een bijzonder goed startpunt om tot een selectie of voorselectie van een aandeel te komen. Ook de websites van de diverse fondsen en de diverse bronnen op internet,zie ook referenties, geven veel extra informatie. Small caps per sector Mijnbouw In geval van mijnbouw dient allereerst nog een onderscheid gemaakt te worden tussen exploiratiefirma's (actief om naar ertsen te boren en velden te ontwikkelen etc.) en de produktiefirma's. De eerste zijn vaak extra volatiel en meer risicovol dan de produktiefirma's .Grote koersstijgingen bij succesvolle boringen,grote dalingen wanneer die resultaten uitblijven. Een goed advies lijkt -zie ook resource investor- niet direct te veel in 1 exploiratiefirma te investeren,maar om ,na selectie,dat geplande bedrag over bv 4 of 5 smallcaps te verdelen om het neerwaartse risico te verkleinen. Uranium mining  Het aantal small caps aktief

in uranium mining is groot,ruim 200,waarvan vele in de exploiratiefase.

Voor de produktiefirma's is buiten het algemene beursklimaat vooral de

toekomstverwachting van de uraniumprijs van grote,zo niet de

grootste invloed om al dan niet in uranium mining te

investeren. Verder zijn factoren als percentage uranium in het erts,de

produktiekosten ,de lokatie en het management van groot belang. Diverse

artikelen en rapporten geven geen eenduidige informatie over de

toekomstverwachting van de uraniumprijs. Echter de positieve

verwachting heeft de boventoon. Via de Kitco rating lijst is een

voorselektie van de smallcap te maken op basis van de ratings,waarna de

diverse websites van de voorgeselekteerde firma's kunnen worden

geraadpleegd,alsook diverse andere bronnen,zie referenties. Het aantal small caps aktief

in uranium mining is groot,ruim 200,waarvan vele in de exploiratiefase.

Voor de produktiefirma's is buiten het algemene beursklimaat vooral de

toekomstverwachting van de uraniumprijs van grote,zo niet de

grootste invloed om al dan niet in uranium mining te

investeren. Verder zijn factoren als percentage uranium in het erts,de

produktiekosten ,de lokatie en het management van groot belang. Diverse

artikelen en rapporten geven geen eenduidige informatie over de

toekomstverwachting van de uraniumprijs. Echter de positieve

verwachting heeft de boventoon. Via de Kitco rating lijst is een

voorselektie van de smallcap te maken op basis van de ratings,waarna de

diverse websites van de voorgeselekteerde firma's kunnen worden

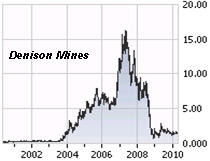

geraadpleegd,alsook diverse andere bronnen,zie referenties. Een voorbeeld van het koersverloop en verdere gedetailleerde informatie van een smallcap productie firma is bv. Denison Mines, zie http://www.denisonmines.com. De marktkapitalisatie van Denison is 548 MM $.De koers is na een top op 15$ enorm gedaald, deels of grotendeels door de daling van de uraniumprijs. Een grafiek van het koersverloop van Denison Mines en van de uraniumprijs is hieronder gegeven.

|

| De presentaties, van de sprekers en voor zover wij er over kunnen beschikken, zijn te vinden in de categorie: "Presentaties en Diversen" van de download pagina. We hebben een aantal interviews gemaakt door Beursupdate.tv ook op dezelfde download pagina van onze website geplaatst. Het gaat om de volgende video’s: |

In het kader van het thema

van het 54ste HCC Beleggen Symposium sprak Van Jean

Paul van Oudheusden

over hoe er ingespeeld kan worden op onzekere situaties. Om in te

spelen op onzekere factoren biedt RBS diverse types obligaties aan. Ook

hier zijn turbo's voor beschikbaar. Als belangrijkste tip noemt Van

Oudheusden het belang van de portefeuille als geheel centraal te

houden. In het kader van het thema

van het 54ste HCC Beleggen Symposium sprak Van Jean

Paul van Oudheusden

over hoe er ingespeeld kan worden op onzekere situaties. Om in te

spelen op onzekere factoren biedt RBS diverse types obligaties aan. Ook

hier zijn turbo's voor beschikbaar. Als belangrijkste tip noemt Van

Oudheusden het belang van de portefeuille als geheel centraal te

houden. |

De VEB heeft recent het

financiële Canon voor Nederland gelanceerd. De hoofdreden hiervoor is

dat de meeste Nederlanders nog een hoop kunnen leren over financiële

zaken. Jan Maarten

Slagter noemt het Canon een belangrijk instrument voor de

consument om financieel weerbaarder te worden. De VEB heeft recent het

financiële Canon voor Nederland gelanceerd. De hoofdreden hiervoor is

dat de meeste Nederlanders nog een hoop kunnen leren over financiële

zaken. Jan Maarten

Slagter noemt het Canon een belangrijk instrument voor de

consument om financieel weerbaarder te worden. |

Sem Van Berkel

is

een voorstander van defensieve optieconstructies. Daarnaast heeft hij

een fundamentele aanpak en gebruikt hij geen arbitrage. Van Berkel

belegt in principe alleen op de Amsterdamse beurs. Het van te voren

bepalen van het winst c.q. verlies en een lange termijn hanteren noemt

hij de belangrijkste zaken voor de beleggers. De "luie portefeuille" is

bij hem favoriet. Sem Van Berkel

is

een voorstander van defensieve optieconstructies. Daarnaast heeft hij

een fundamentele aanpak en gebruikt hij geen arbitrage. Van Berkel

belegt in principe alleen op de Amsterdamse beurs. Het van te voren

bepalen van het winst c.q. verlies en een lange termijn hanteren noemt

hij de belangrijkste zaken voor de beleggers. De "luie portefeuille" is

bij hem favoriet. |

Bob Emanuels

vergelijkt het beleggen op de beurs met het spelen van roulette.

Maximaal risico impliceert daarom ook 100% negatief rendement. Emanuels

verwijst naar de film Grounhog Day: net als in deze film nemen ook

beleggers pertinent de verkeerde beslissingen. Bij zicht op winst wordt

er minder risico genomen en andersom geldt dat ook. De combinatie van

risico en rendement is als het ware een schuifmaat voor het totale

resultaat van de portefeuille aldus Emanuels. Bob Emanuels

vergelijkt het beleggen op de beurs met het spelen van roulette.

Maximaal risico impliceert daarom ook 100% negatief rendement. Emanuels

verwijst naar de film Grounhog Day: net als in deze film nemen ook

beleggers pertinent de verkeerde beslissingen. Bij zicht op winst wordt

er minder risico genomen en andersom geldt dat ook. De combinatie van

risico en rendement is als het ware een schuifmaat voor het totale

resultaat van de portefeuille aldus Emanuels. |

Ronald Kok

ligt in

het kort de karakteristieken van op dividend gebaseerde strategieën

toe. Op de lange termijn zit hier behoorlijk veel alfa in aldus Kok.

Vooral op de langere termijn is het herbeleggen van dividenden zeer

aantrekkelijk. Hierdoor komt "Einstein's 8e wereldwonder" naar voren:

het rente-op-rente effect. Op de lange termijn wordt dit effect

parabolisch en knalt de alfa er uit aldus Kok. Ronald Kok

ligt in

het kort de karakteristieken van op dividend gebaseerde strategieën

toe. Op de lange termijn zit hier behoorlijk veel alfa in aldus Kok.

Vooral op de langere termijn is het herbeleggen van dividenden zeer

aantrekkelijk. Hierdoor komt "Einstein's 8e wereldwonder" naar voren:

het rente-op-rente effect. Op de lange termijn wordt dit effect

parabolisch en knalt de alfa er uit aldus Kok. |

Willem Okkerse

legt

in het kort de werking van zijn OK-score uit. Simpelweg komt dit uit op

het van te voren filteren op "goede" en "slechte" aandelen. Verder legt

Okkerse de werking van de Lorenz-Curve uit: dit komt neer op een

destillatie van de ratings van de grote Amerikaanse effectenhuizen.

Helaas kon Okkerse geen concrete aandelentips geven. Willem Okkerse

legt

in het kort de werking van zijn OK-score uit. Simpelweg komt dit uit op

het van te voren filteren op "goede" en "slechte" aandelen. Verder legt

Okkerse de werking van de Lorenz-Curve uit: dit komt neer op een

destillatie van de ratings van de grote Amerikaanse effectenhuizen.

Helaas kon Okkerse geen concrete aandelentips geven. |

Michel Hupkens

is

vrij sceptisch over de aandelenbeurzen. Hij stelt dat de rekeningen van

de staatsteunen nog steeds door de belastingbetalers betaald moet

worden. Hierdoor kan druk op de aandelenbeurzen niet uitblijven. Als

kansrijke sectoren noemt Hupkens de energiesector (door de toenemende

vraag uit China). Verder is Hupkens positief over de financials. Michel Hupkens

is

vrij sceptisch over de aandelenbeurzen. Hij stelt dat de rekeningen van

de staatsteunen nog steeds door de belastingbetalers betaald moet

worden. Hierdoor kan druk op de aandelenbeurzen niet uitblijven. Als

kansrijke sectoren noemt Hupkens de energiesector (door de toenemende

vraag uit China). Verder is Hupkens positief over de financials. |

Zet vast in uw Agenda:

HCC Beleggen Symposium no

55 6 november 2010

|

||||