..

|  | | Mei 2019 | | | | ..

| | | Bericht van het bestuur

| Bron: Hans van Kleef, HCC Beleggen

|

Beleggen IG heeft een nieuw bestuur. Frans Schreiber, Leo Rasch en Joop Visser hebben het stokje doorgegeven aan Hans van Kleef, Fred Steenwinkel en Henk Andeweg. De ledenvergadering heeft deze kandidaten vorige maand bij acclamatie gekozen tot voorzitter, penningmeester respectievelijk bestuurslid.

Het nieuwe bestuur spreekt zijn dank uit aan Frans, Leo en Joop voor het hoge niveau dat zij hebben weten te handhaven, waardoor de leden heel veel hebben kunnen leren van de Symposia, de website en de Nieuwsbrieven.

Het zal voor het nieuwe bestuur een grote uitdaging zijn om op de ingeslagen wegen verder te gaan. Alle nieuwe ontwikkelingen in beleggersland dwingen immers om steeds weer nieuwe initiatieven te ontplooien en alert te blijven bij de huidige activiteiten. | Er Is een nieuw en onervaren bestuur maar gelukkig zijn er ook ervaren krachten waarop veel van onze activiteiten steunen en op wie we kunnen blijven rekenen. Zo worden de Symposia uitstekend georganiseerd door Cees Bouman, Robert Dijkstra en Fred Hendriks. Zij worden geholpen door Bart Lenselink en Jos van den Berkmortel.

Ben Lageweg en Joop Visser ontfermen zich over de website.

En dan blijft dus de Nieuwsbrief over. De nieuwsbrief die u nu leest is volgeschreven door een aantal mensen van buiten. Hun namen staan bij de artikelen. Het verslag over het afgelopen Symposium is opgesteld door Cees Bouman.

Maar dan zijn we er nog niet: we hebben dan een stapeltje artikelen, maar nog geen Nieuwsbrief.

Voor deze Nieuwsbrief zijn (vooral) Joop Visser en de voorzitter aan het werk gegaan om de losse artikelen eventueel te redigeren en tot een mooi geheel te maken. Vervolgens moet de Nieuwsbrief dan ook nog daadwerkelijk worden verzonden. Dat is als je weet hoe het moet een klein karwei, maar Joop en ik kunnen dat niet voortaan erbij blijven doen.

Dus we zoeken nog mensen die zich willen ontfermen over een deel van de taken. En die zijn:

- De vaste schrijvers maandelijks vragen om hun bijdrage te leveren. Er is een lijst met auteurs die regelmatig een artikel willen insturen voor de nieuwsbrief.

- De ingeleverde artikelen nalopen (stijl en type- en taalfouten eruit halen) en omzetten in web formaat;

- Eventuel beeldmateriaal aanpassen voor web publicatie.

- De opmaak van de nieuwsbrief. Dat is één keer goed overleggen en dan met behulp van een bestaand template de nieuwsbrief opstellen.

- Het daadwerkelijk verzenden. Dat is even aanleren en dan is het weinig werk.

Wij zoeken hiervoor een paar leden die één of meer van bovenstaande taken op zich zouden willen nemen. Wij zoeken dus niet iemand die alles gaat doen, het is immers veel plezieriger om een en ander met een paar mensen aan te pakken, zodat het niet teveel werk is.

Vragen om nadere informatie en aanmelden kan bij de voorzitter: voorzitter@beleggen hcc.nl

Namens het bestuur van HCC!Beleggen

Hans van Kleef - Voorzitter | | | | | | | | | HCC expo op zaterdag 18 mei

| | Bron: Hans van Kleef, HCC!Beleggen |

Biotech is booming.

Maar welke aandelen kies je. Ga je voor een andere sector of doe je het anders? Zijn aandelen wel het meest geschikt voor jou? En hoe maak je je keuze. Op de HCC Beleggen stand kan je jouw kennis uitwisselen of aanvullen.

Niet alleen verandert de markt steeds, maar er zijn ook steeds nieuwe onderwerpen, technieken en strategieën waarin je je kunt verdiepen. Wij vertellen je graag hoe we dat doen. Wat doe jij met je geld? En met je vrije tijd? Wil je meer weten over HCC Beleggen of wil je meedoen?

| Gesprekken over fundamentele en technische analyse, keuze voor aandelen / opties / ETF’s / Dividenden / etc, portefuillebeheer en spreiding

Presentatoren Ronald Kok en Fred Hendriks zijn de hele dag op de stand beschikbaar voor vragen.

Kijk voor actuele informatie op hccexpo | | | | | | | | | Record aantal bezoekers op 72 ste symposium

| Bron: Cees Bouman, HCC Beleggen

|

Ruim 200 bezoekers op het 72ste symposium. Het bezoekersaantal ziet nu een duidelijk stijgende trend!

Een fraai sprekers programma was door Robert Dijkstra samengested. Bovendien was de beursvloer bemand met maar liefst 12 enthousiaste standhouders, waaronder 2 HCC interesse-groepen , COSA-beleggers groep en voor het eerst De Senioren Academie. Een groot aantal bezoekers hadden ook veel belangstelling voor de stands, interessante boeken en diensten werden uitgestald.

|  De eerste presentatie in de grootte zaal werd gegeven door Peter Siks van BinckBank met als onderwerp spannend beleggen met een ideale portefeuille en 5 (optie) strategieën. De eerste presentatie in de grootte zaal werd gegeven door Peter Siks van BinckBank met als onderwerp spannend beleggen met een ideale portefeuille en 5 (optie) strategieën.

In de kleine zaal gaf Johan van der Meer zijn presentatie, die ging over technische analyse met het grafiekenprogramma ProRealTime. In de kleine zaal gaf Johan van der Meer zijn presentatie, die ging over technische analyse met het grafiekenprogramma ProRealTime.

Het centrale thema van dit symposium "What Goes Down, Goes Up" is, gezien de recente koersontwikkelingen goed gekozen. Een interessante onderzoeksvraag is dan "welke beleggingsbeslissingen kan ik een volgende keer nemen om hier beter van te profiteren”?

Aan de hand van ProRealTime beoordeelde Johan de tegengestelde koersbeweging van december en januari. Hij bekeek of de grafieken aanknopingspunten gaven voor het antwoord op die vraag.

Tijdens de lunch was er ruim de tijd om even een bezoek te brengen op de beursvloer georganiseerd door Fred Hendriks. Bezoekers konden even in boeken bladeren en vragen stellen aan de standhouders. waar voor iedereen wel iets te halen viel. Een korte impressie van de beurs vloer:

Na de lunch werd het sprekers/presentatie programma voorgezet. In de grote zaal was het Nico Inberg van IEX die het actuele onderwerp dividend aandeel onder loep nam. De vraag was of dividend wel zo heilig was en veilig. Hij gaf een aantal voorbeelden van aandelen met hoog dividend, maar waar er later toch wat met het aandeel aan de hand was. Gelukkig toonde hij ook veilige dividend-aandelen.

In de kleine zal was het Philippe Dassonville van WHSelfinvest die een presentatie gaf over de Index verslaan met “positioning sizing”.

Hij vertelde hoe de lange termijn belegger, door middel van consistente positie, grootte en correctieniveaus, een index zoals S&P 500 of zelfs de Nasdaq100 kan outperformen.

In de volgende sessie kwamen 2 speciale sprekers aan de beurt. In de grote zaal was het Julius de Kempenaer met zijn vondst: Relative Rotation Graphs (TM) a new way to visualize relative strength. Kempenaer met zijn vondst: Relative Rotation Graphs (TM) a new way to visualize relative strength.

Juus de Kempenaer ging in zijn presentatie in op de achtergronden en het traject wat hij heeft doorlopen bij het ontwikkelen van Relatieve Rotation Graphs (RRG). Hij legde uit hoe je met deze nieuwe grafiekvorm in de dagelijkse praktijk kan werken en wat de voordelen hiervan zijn.

In de kleine zaal was er een presentatie die niet ging over grafieken en templates maar over een stukje psychologie. Deze presentatie werd gegeven door Alien Oelen Jurjens. Het tijdstip van de presentatie was bewust gekozen door Alien daar mensen alerter zouden zijn na de lunch; ook een stukje psychologie dus. In de kleine zaal was er een presentatie die niet ging over grafieken en templates maar over een stukje psychologie. Deze presentatie werd gegeven door Alien Oelen Jurjens. Het tijdstip van de presentatie was bewust gekozen door Alien daar mensen alerter zouden zijn na de lunch; ook een stukje psychologie dus.

Een uitgebreide Powerpoint presentatie was het niet want Alien gebruikte slechts 1 slide. Op deze slide stonden alle aspecten vermeld die van belang zijn om betere belegingsbeslissingen te maken.

Waar het om draaide is de negatieve stress te verminderen waardoor we een kwalitatief hogere verbinding met onze hersenen kunnen hebben.

Tijdens de presentatie waren de luisteraars scherp, want uit de toehoorders kwam de vraag aan Alien waarom het Connectivieit was i.p.v. Connectiviteit?

Alien was blij met deze scherpe opmerking van één van de toehoorders.

Presentaties over psychologie doen het altijd goed op het beleggers-symposium en worden algemeen gewaardeerd. De zaal was niet voor niets uitverkocht.

Als laatste kwam een oude bekende aan de beurt. Als laatste kwam een oude bekende aan de beurt.

Anne Grevinga die met zijn spreadsheet over Fundamentele Analyse en zijn top 10 en top 20 met vooral Amerikaanse aandelen zijn publiek dusdanig weet te boeien dat zelfs laat in de middag de zaal nog vol zat. De organisatie moest tenslotte een eind aan zijn optreden maken. Maar niet getreurd, Anne heeft een groot contigent volgers met regelmatige Webinars en updates van zijn top 10 en dat alles is helemaal gratis!

| | | | | | | | | | Apple, nu kopen ? ! | Bron: Jan Kolkman

|

Jan Kolkman,

oprichter van Stockpicker-signaal | | heeft tientallen jaren ervaring opgedaan met de belegging in aandelen bij een grote beleggingsmaatschappij en hij heeft zich daarna, via cursussen, symposia en heel veel lezen, gespecialiseerd in technische analyse. Hij hanteert diverse algemeen gebruikte indicatoren en daarnaast ook signalen uit eigen koker. |

Je zit als belegger altijd met de vraag: Doe ik er goed aan dit aandeel nu te kopen of moet ik nog even wachten. Maar in feite zit je nog vaker met de gedachte: dat aandeel had ik toen moeten kopen.

Momenteel heb ik echter de gedachte er goed aan te doen een belang te nemen in Apple.

Ik heb namelijk een artikel van Seeking Alpha gelezen, van 25 maart, waarvan ik jullie kennis wil laten nemen. Google daarvoor SEEKING ALPHA APPLE SWOT ANALYSE.

Het gaat om een SWOT analyse van Apple. SWOT staat voor

| STRENGTHS | sterke punten | | WEAKNESSES | zwakke punten | | OPPORTUNITIES | kansen | | THREATS | bedreigingen |

Ik ben van mening dat Apple de onderneming is waarover wereldwijd het meeste wordt geschreven. Na het lezen van dit artikel ben ik ervan overtuigd dat we er goed aan doen een belang te hebben (en te houden!!) in deze company.

|  I I

Ik stel voor een aantal turbo’s XL long te kopen. Bij voorbeeld de Binck XL Apple 140.4013, met een hefboom van 5.85. Die kosten momenteel € 4.40.

De formule voor de berekening van de waarde van de turbo is nu :

KOERS AANDEEL minus FINANCIERINGSNIVEAU gedeeld door de RATIO maal de VALUTA IN €

| KOERS AANDEEL(K) | FINANCIERINGS

NIVEAU (F)

| K - F

| RATIO 10

| VALUTA IN € | Waarde

turbo

| | 186.75 | 140.40 | 46.35 | 4.635 | 0.889 | 4.12 | | 200 | 140.40 | 59.60 | 5.96 | 0.889 | 5.29 | | 233 | 140.40 | 92.60 | 9.26 | 0.889 | 8.23 |

Wat is die nou waard als de koers stijgt naar 200 en verder naar 233 zijn all time high?

Dat betekent een stijging van 28.4 % terwijl het aandeel maar 7,1% stijgt.

En wanneer het aandeel Apple nou eens stijgt naar 233, zijn all time high?

Een stijging van maar liefst 99.8%, bij een stijging van het aandeel van 24,8%.

Willen we een andere turbo, bij voorbeeld de BINCK XL Apple 164.69, met een hefboom van 8.49 daarvan is de waarde 1.96 met een koers van 2.24.

KOERS AANDEEL (K)

| FINANCIERINGS

NIVEAU (F)

| K - F

| RATIO 10

| VALUTA IN € | Waarde

turbo

| | 186.75 | 164.69 | 22.06 | 2.206 | 0.889 | 1.96

| | 200 | 164.69 | 35.31 | 3.531 | 0.889 | 3.14 | | 233 | 164.69 | 68.31 | 6.831 | 0.889 | 6.07

|

Bij een koers van het aandeel van 200 dollar is de waarde van deze turbo dan 3.14 een fraaie waardestijging van 60.2%, en bij een koers van 233 dollar voor het aandeel 6.07. Dat wil zeggen plus 209.7%, dus een ruime verdrievoudiging van de waarde van de turbo.

Waarom een turbo en niet het aandeel ? Dat zal duidelijk zijn uit bovenstaande voorbeelden. Het wordt veroorzaakt door de hefboomwerking. Bij de aankoop van een turbo worden we eigenaar van het hele aandeel maar betalen slechts een fractie daarvan en we lenen de rest van de uitgevende bank. Het is vanzelfsprekend dat die hefboom naar beide kanten werkt. Dus als de koers daalt gaat de waarde van de turbo ook versneld omlaag.

Maar ik ben ervan overtuigd dat de koers op de lange termijn een positieve invloed zal hebben op de performance van de portefeuille en we daardoor een performance-verbetering kunnen bewerkstelligen ten opzichte van het aandeel.

Aan de andere kant wil ik niet zo’n grote hefboom dat wanneer het aandeel door een of andere oorzaak een dip maakt tot onder het financieringsniveau en we uitgestopt worden.

Door zo op een voorzichtige manier met een hefboom te werken kunnen we, naar mijn mening, als een goed huisvader, meeprofiteren van de winstgevende gedachtengang van wijlen Steve Jobs en zijn opvolger Tim Cook.

P.S.

Na het mailen van de tekst naar de redactie las ik nog een interessante inkijk in het bedrijf Apple van 27 maart 2019, eveneens van Seeking Alpha. Google daarvoor:

“Apple is undervalued as new services will act as trojan horses to drive revenue and brand loyalty”.

Wanneer we dan ook nog eens rekening houden met de nog steeds, ondanks omvangrijke inkoopprogramma’s van eigen aandelen, heel ruime kas en beleggingen op korte en lange termijn, gaat de koers/winst-verhouding die nu al niet hoog is met 15½ nog eens flink omlaag.

| | Historisch | Prospective | | Koers nu | 188.47 | 188.47 | | Koers/winst-verhouding | 15.55 | 14.77 | | Cash per aandeel | 18.33 | 18.33 | | Koers minus cash | 170.14 | 170.14 | | K/W ex cash | 14.04 | 13.33 | | Beleggingen korte en lange termijn | 44.74 | 44.74 | | Koers ex cash, beleggingen | 138.24 | 138.24 | | K/W ex cash, beleggingen | 11.41 | 10.83 |

Doordat die ruime kas en beleggingen in feite niet noodzakelijk zijn voor de normale bedrijfsvoering zijn ze in een bedrag per aandeel in mindering gebracht op de koers.

Hieruit blijkt dat het aandeel Apple nog steeds een forse onderwaardering heeft.

| | | | | | | | | | Turbo’s long en turbo’s long XL, prijsverschillen | Bron: Jan Kolkman

|

Jan Kolkman,

oprichter van Stockpicker-signaal | | heeft tientallen jaren ervaring opgedaan met de belegging in aandelen bij een grote beleggingsmaatschappij en hij heeft zich daarna, via cursussen, symposia en heel veel lezen, gespecialiseerd in technische analyse. Hij hanteert diverse algemeen gebruikte indicatoren en daarnaast ook signalen uit eigen koker. |

Wanneer we de prijzen van de diverse Binck Turbo’s XL long en de Binck Turbo’s long vergelijken, dan zien we bij een ongeveer gelijk stoploss niveau de XL-variant aanmerkelijk lager geprijsd is dan de gewone turbo long. Dit wordt veroorzaakt doordat bij de gewone turbo het financieringsniveau veel lager ligt dan het stoploss niveau, terwijl die niveaus bij de XL gelijk zijn.

Daar staat tegenover dat in het geval je wordt UIT gestopt bij de gewone turbo doorgaans nog een bedragje krijgt uitgekeerd, terwijl de de XL de uitkering sowieso NIHIL is.

Leo L. merkte terecht op dat je, zodra je door hebt dat je deze turbo beter niet had kunnen doen, je verlies kunt beperken door zelf een stoploss op te geven van bij voorbeeld 20 cent.

Het is op zich niet zo bezwaarlijk dat je meer betaalt dan de theoretische waarde, want dat krijg je in het geval van doorrollen, onder overigens gelijkblijvende omstandigheden, toch weer terug.

| Voor de degenen die nog niet zo thuis zijn in de wereld van de turbo volgt hier nog even de berekening van de theoretische waarde van de turbo:

(KOERS AANDEEL minus FINANCIERINGSNIVEAU) gedeeld door de RATIO maal de VALUTA-KOERS IN EURO’S.

De RATIO is de verhouding van het aantal turbo’s dat je moet hebben om met één aandeel mee te doen.

Klik hier voor spreadsheet met turbo voorbeelden.

Waarom kies je überhaupt voor een turbo en niet voor het aandeel ?

Omdat je enthousiast bent voor het aandeel en je bent er van overtuigd dat de koers gaat stijgen, al weet je dat nooit zeker. Daarom ga je beleggen met een hefboom, maar maak die niet heel groot.

Bij het kiezen van een turbo doe je er daarom goed aan te kiezen voor een matige hefboom en kies daarvoor een niveau dat niet te dicht bij de koers van het aandeel ligt. Zo zorg je er voor dat als de koers van het aandeel een beetje gaat zakken je niet gelijk wordt UIT gestopt. Want dat levert zeker verlies op, doordat die koers lager is dan waarop je bent ingestapt.

| | | | | | | | | | Somberheid troef | Bron: Corné van Zeijl, Actiam

| | |

Corné van Zeijl

Corné van Zeijl is analist en strateeg bij ACTIAM. | Daarnaast is hij een graag geziene beurscommentator bij onder meer RTL Z en BNR en schrijft hij columns voor verschillende media. Zijn opleiding heeft hij aan de Haagse Hogeschool gevolgd.

|

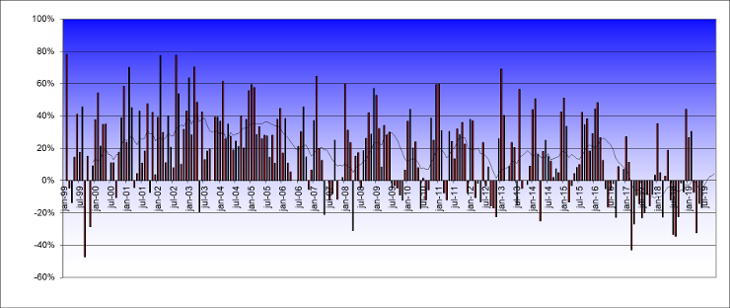

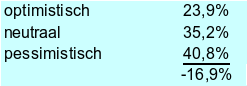

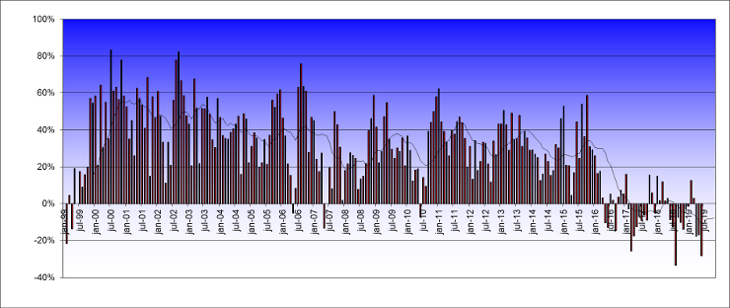

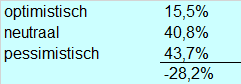

Het was weer een prachtige maand voor de AEX. De index is met maar liefst 4,1% gestegen. En dan is er nog een hoop dividend vanaf gegaan. Met AEX inclusief dividend, de AEX total return index, is met 5,0% gestegen. Er zijn jaren dat je met een dergelijk rendement in heel jaar tevreden bent. De experts hadden dit niet verwacht. Per saldo was men somber gestemd, net als in de maanden daarvoor.

Als ze consequent zijn, zou men bij stijgende koersen opnieuw somber moeten zijn. En dat is ook zo. 24% verwacht een stijging en 41% gaat van een daling uit. Dat is een tikje somberder dan voor april. De experts zien in de golf met nieuwe beursintroducties een indicator dat de markt zijn top wel heeft bereikt. Ook vindt men de eerste kwartaal winst cijfers niet overtuigend genoeg om een dergelijk koersstijging te rechtvaardigen.

|

Ook voor de langere termijn erg somber

Voor de wat langere termijn is de somberheid nog verder toegenomen. 16% verwacht hier een stijging terwijl maar liefst 44% ervanuit gaat dat de koersen over een halfjaar lager staan dan nu. Het is slechts één keer eerder voorgekomen dat men zo somber was. En dat was in juli vorig jaar. En let wel, de aandelenkoersen stonden toen een halfjaar later daadwerkelijk een flink stuk lager.

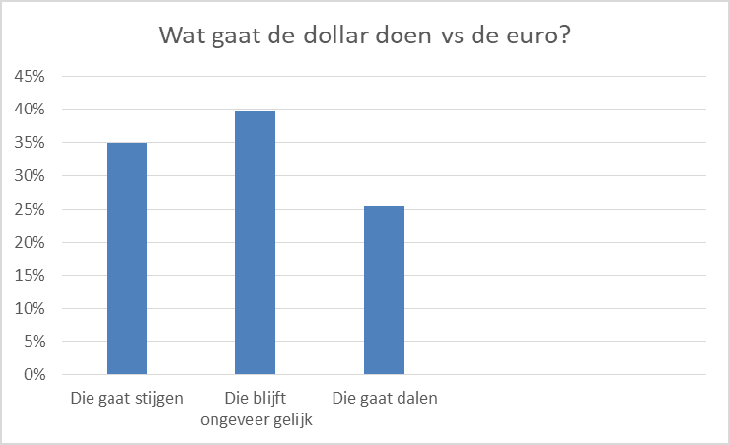

Dollar zal verder gaan stijgen

Deze maand ging de speciale vraag over de richting van de US dollar versus de euro. 35% verwacht een verdere stijging en 25% denkt dat de euro in kracht gaat winnen. Men kijkt vooral naar het verschil in de rentepercentages hier en aan de kant van de oceaan. En naar de verschillen in economische groei. Sommige dollar bulls droegen nog de onzekerheid over de opvolging van Draghi, de aanstaande overwinning van de populistische partijen in de Europese verkiezingen en de gevolgen van Brexit aan.

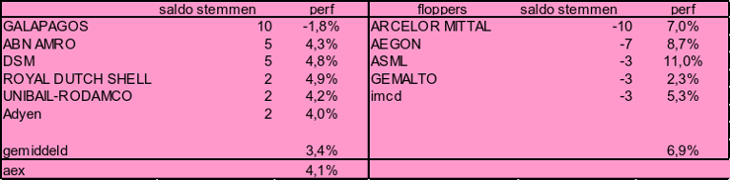

Aandelenkeuzes waren niet best

Ook de aandelenkeuzes waren niet zo best. Men had flink ingezet op Galapagos. Alleen dit aandeel daalde tegen de markt trend met 1,8%. De rest van de top aandelen steeg netjes in lijn met de rest van de markt. Bij de floppers was er ook maar één grote misser, ASML, Dat aandeel had moeten dalen aldus de experts, maar het ging met 11% omhoog. Per saldo deden de floppers het 3,5% beter dan de toppers. NB hetzelfde beeld zagen we bij de IEX lezers, alleen veel minder dramatisch. Zij hadden overigens ASML bij de toppers, maar dan weer Randstad bij de floppers. Dit laatste aandeel steeg maar liefst 17% in april!

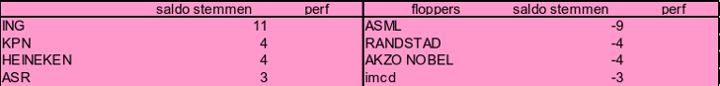

ING bovenaan de topperslijst

Voor de komende maand is ING met stip bovenaan de lijst met toppers gekomen. ING is meestal wel een aandeel wat vaak genoemd werd, maar de afgelopen maanden was het een beetje uit de gratie. Maar nu dus met stip op 1. Opvallend is ook dat ASR voor het eerst genoemd wordt. Het staat op de vierde plaats met 3 voorkeursstemmen. Bij de floppers heeft men opnieuw zijn geld ingezet op ASML. Nu er hier en daar wat sombere berichten binnen komen over de chips sector, denken de experts dat het aandeel gaat dalen in mei. Randstad vindt men veel te hard gestegen. Zo goed gaat het nou ook weer niet met de economie. Bij IMCD vinden de experts de hoeveelheid aandelen die de CEO verkoopt een zorgwekkend signaal en dus zet men het bij de floppers.

Ondanks de vakantie periode deden er deze maand toch 67 experts aan de enquête mee. | | | | | | | | | | Traden als antiekdealer Drew Pritchard | Bron: Rombout Kerstens, Keyword

| | |

Rombout Kerstens is directeur van Keyword Info Systems BV

en schrijver van het boek ‘Praktijkgids Indicatoren’. | Rombout is directeur van Keyword Info Systems BV. Keyword BV biedt, samen met derde partijen, oplossingen voor beleggers en traders als: (real-time) koersdata, (technische) analyse, portefeuillebeheer en training.

Alle grafieken in dit artikel zijn gemaakt met het softwarepakket ‘Wall Street Professional 5’. Meer info: www.keyword.nl |

Onderzoeken onder klanten van brokers tonen keer op keer aan dat 80 tot 90 procent van de traders geld verliezen. Maar wat maakt die kleine groep die kennelijk wél winst maakt succesvol? Voor het antwoord op die vraag ga ik vandaag te rade bij een Britse antiekdealer en een Limburgse beurshandelaar.

In het TV-programma ‘Salvage Hunters’ doorkruist de aimabele Britse antiekhandelaar Drew Pritchart met zijn hulpje Tee vanuit Wales het hele Verenigd Koninkrijk op zoek naar antieke en decoratieve objecten die hij weer kan doorverkopen.

Tijdens de urenlange ritten in hun bestelwagen zitten Drew en Tee voortdurend melige grappen te maken. Maar zodra ze zijn aangekomen bij een landhuis, vervallen loods of kringloopwinkel is Drew klaarwakker.

Met zijn scherpe oog voor kwaliteit en waarde weet hij zelfs in de meest volgepropte schuur nog een item te vinden waar hij winst op kan maken; ‘nooit opgeven en blijven zoeken’ is zijn devies. En heel belangrijk: ‘nooit over je limiet gaan tijdens de onderhandelingen’.

| Als u en ik met een dikke rol geld en een busje met chauffeur op zoek gaan naar mooie spullen dan komen wij aan het einde van de dag geheid thuis met een volle bestelwagen. In de volle overtuiging dat wij een klapper gaan maken met al die prachtspullen.

Om er na enkele maanden achter te komen dat er nog niets is verkocht. In plaats van succesvolle antiekhandelaars zijn wij beklagenswaardige ‘hoarders’ (dwangmatige verzamelaars) geworden met een schuur vol rotzooi. De scheidslijn tussen die twee is flinterdun.

Dwangmatig traden

Hetzelfde geldt voor actief handelen op de beurs. Dwangmatig traden zonder eerst kritisch naar een voorgenomen trade te kijken is net zo verliesgevend als zonder beleid in antiek handelen.

In zijn nieuwe boek ‘Traden kun je leren’ legt daytrader Michael Ahrens u uit hoe u naar iedere trade even kritisch moet kijken als Drew Pritchard naar een antiek kastje. En net als Drew is het geen schande als u ‘s avonds met een lege bus thuis komt. Het is altijd beter niet te handelen dan verliesgevend te handelen.

Blijf kritisch op uzelf

Niets is zo gemakkelijk om uzelf iedere keer wijs te maken dat u dit keer ‘goud’ in handen heeft. Om er daarna achter te komen dat u er toch weer naast zat. Het proces van iedere trade kritisch selecteren is echter extreem moeilijk. Het is een psychologisch spel met uzelf als tegenstander.

Om te slagen als trader hoeft u volgens Michael niet buitengewoon intelligent, hoogopgeleid of vermogend te zijn. Het is de wil om het vak te leren en de discipline om door te zetten als het tegen zit die beslissend zijn voor succes.

Zou de antiekhandelaar Pritchard nog iets kunnen leren van beurshandelaar Ahrens? Misschien wel. Want Drew’s zwakke punt is zijn liefde voor oude auto’s en motorfietsen. Die kan hij vaak niet laten staan. Tot groot verdriet van zijn vrouw Rebecca. “Blijf kritisch in de spiegel kijken Drew en daarna naar je parkeerplaats vol schroot”, zou Michael zeggen. | | | | | | | | | | Hcc Beleggen interessegroep Computerbeleggersgroep-ZH | |

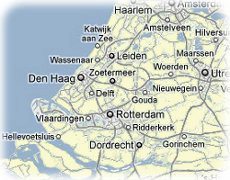

Computerbeleggersgroep-ZH |  Sinds de oprichting in 2002 houden wij ons bezig met “Beleggen met behulp van de computer”. Het accent ligt daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op objectieve grondslagen. Sinds de oprichting in 2002 houden wij ons bezig met “Beleggen met behulp van de computer”. Het accent ligt daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op objectieve grondslagen. | | Wij komen 9 keer per jaar bijeen. Afwisselend in Berkel & Rodenrijs en Delft. | | Klik hier voor meer info Contactadres: janroozenburg@kpnplanet.nl | | | | | | | | | | Hcc Beleggen interessegroep Noordbeleggen | groep Noordbeleggen is gestart in maart 2006 rond het beleggingsprogramma Vestics.

Inmiddelszijn wij verder gegaan in de boeiende wereld van het beleggen.

Zo doen we onze beleggingen op individuele basis en komen zo'n vijf keer per jaar bijeen. Het zijn 'interactieve' bijeenkomsten waarin nieuwtjes en ervaringen onder het genot van een kopje koffie worden uitgewisseld.

Naast het bespreken van het vaste onderwerp: de 'echte' portefeuille, komen ook onderwerpen als: ervaring met broker software, handelssystemen, indicatoren, werking van opties/turbo's enz aan bod.

Met als rode draad:

- Selecteren van Aandelen. - Selecteren van Opties.

- Werking en selectie van Turbo's - Selecteren van Beleggingsfondsen

Benieuwd? Kom kom gerust een keer kijken of het iets voor je is.

Mail voor meer info naar Ben Rietveld | | | | | | | | | | | | Disclaimer: Deze publicatie komt tot stand op de redactie van beleggersonline.nl de website van de HCC IG Beleggen. Noch de mate waarin de berichten, voorgestelde scenario’s, risico’s en voorspellingen de marktverwachtingen weerspiegelen, noch de mate waarin zij in de realiteit zullen tot uiting komen, kunnen worden gewaarborgd. De voorspellingen zijn indicatief. De gegevens in deze publicatie zijn algemeen en louter informatief. Ze mogen niet worden beschouwd als beleggingsadvies. De schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen en/of de Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk voor eventuele verliezen. De waarde van uw beleggingen kan fluctueren, behaalde resultaten uit het verleden geven geen garantie voor de toekomst. | | | | | | |

|