| |

|

|

Maart

2014

|

|

|

|

|

Inschrijving is geopend |

| Wat |

62

ste HCC Beleggen Symposium

Uit onderzoek blijkt dat de samenstelling van uw

beleggingsportefeuille een zeer groot effect op het uiteindelijke

rendement en risico heeft.

Zo laat Mebane Faber bijvoorbeeld in het boekje "The Ivy portfolio" zien hoe je op een

relatief simpele manier, met een portefeuille met een beperkt aantal

ETFs, de beleggingsresultaten van professionele partijen kunt benaderen.

De vraag hoe u uw portefeuille moet samen stellen is uiterst relevant.

Hierbij spelen vragen als: welke sectoren en fondsen,individuele

fondsen of beleggingsfondsen/ETFs, aandelen, obligaties of anders

zins, uitbesteden of zelfdoen, keuze op basis van fundamentele analyse

of technische analyse, hoe is het risicomanagement geregeld, etc.

Kortom er zijn vele keuzes te maken.

Tijdens het 62ste symposium "overweeg uw portefeuille" zullen diverse

sprekers antwoord geven op deze en andere vragen op het gebied van

portefeuille beheer. Elke spreker zal vanuit zijn eigen

invalshoek en ervaring het onderwerp benaderen.

|

| Waneer |

5 april 2014 |

aanvang 10.00 uur |

Waar |

Cultureel & Vergader Centrum H.F.

Witte |

|

|

Henri

Dunantplein 4 |

|

|

3731 CL De Bilt |

|

| Aktiviteit |

-

hele dag diverse lezingen in twee zalen door

boeiende sprekers, hele dag diverse lezingen in twee zalen door

boeiende sprekers,

- kennismaken met en hernieuwen van kontakt

met medebeleggers,

- kennismaken met regiogroepen,

- nieuwe ontwikkelingen, boeken en

programmatuur en kennis maken met financiele diensten, producten en

innovaties bij flink een aantal leveranciers

|

|

Locatie-info: |

Gezellig lunch-restaurant aanwezig.

Parkeren gratis. In midden van Nederland met goede aansluiting op

snelwegen. Goed bereikbaar per openbaar vervoer |

|

Terug naar Inhoud

|

|

|

Beheerd vermogen

neemt toe |

| Bron: DNB |

Beheerd

vermogen van Nederlandse beleggingsfondsen op recordhoogte

Het aantal Nederlandse beleggingsfondsen is in het vierde kwartaal van

2013 met 37 toegenomen tot 1624 (een recordniveau). De beleggingen

(‘assets under management’) van de Nederlandse beleggingsinstellingen

stegen met 3,0% kwartaal-op-kwartaal (EUR 18,8 miljard) tot EUR 644,1

miljard in het vierde kwartaal van 2013.

Deze toename werd vooral veroorzaakt door inleg in nieuwe

beleggingsfondsen en koerswinsten op de aandelenbeleggingen. Het

beheerd vermogen bevindt zich ultimo 2013 op het hoogste niveau sinds

de start van de beleggingsinstellingenstatistiek in het vierde kwartaal

van 2008 (zie figuur 1).

Figuur 1:

Beleggingen van Nederlandse beleggingsfondsen

* = de overige

beleggingen betreffen onder andere vastgoed, leningen, deposito’s en

derivaten.

De netto-inleg in Nederlandse beleggingsfondsen bedroeg EUR 6,2 miljard

in het vierde kwartaal van 2013, waarvan EUR 6,8 miljard door inleg bij

nieuwe beleggingsfondsen. Obligatiefondsen waren het populairst onder

beleggers met een netto-inleg van EUR 4,2 miljard. Ook in de overige

fondsen (EUR 3,0 miljard), vastgoedfondsen (EUR 0,8 miljard), gemengde

fondsen (EUR 0,8 miljard) en hedgefondsen (EUR 0,3 miljard) werd geld

ingelegd. Aan de aandelenfondsen werd echter voor EUR 2,9 miljard

onttrokken door beleggers.

De beleggingsinstellingen behaalden een totaalrendement van 1,8% k-o-k

op hun beleggingen in het vierde kwartaal van 2013. Op beleggingen in

aandelen (EUR 252,3 miljard) werd een koerswinst (omgerekend in euro’s)

behaald van 3,1% k-o-k. De MSCI World Index gemeten in euro’s – een

veel gebruikte benchmark – steeg met 5,7%. De koersen van aandelen van

de opkomende markten (MSCI Emerging Markets Index gemeten in euro’s)

daalden echter in het laatste kwartaal van 2013 met 0,2% k-o-k. De

Nederlandse aandelenfondsen die in opkomende markten beleggen behaalden

daardoor een negatief totaalrendement (-0,2% k-o-k). Op de beleggingen

in obligaties (EUR 205,5 miljard) werd een koersverlies geleden van

0,3% k-o-k (omgerekend in euro’s). Dit werd veroorzaakt door een

koersverlies op staatsobligaties (-0,7% k-o-k), terwijl er op de

beleggingen in bedrijfsobligaties een koerswinst werd behaald van 0,3%

k-o-k.

Geringe stijging

beheerd vermogen Nederlandse geldmarktfondsen in 2013

Het beheerd vermogen van Nederlandse geldmarktfondsen is gestegen naar

EUR 2,1 miljard in 2013 van EUR 2,0 miljard in 2012 (zie figuur 2).

Deze geringe stijging werd volledig veroorzaakt doordat een

verzekeringsfonds is opengesteld voor externe beleggers.

Zonder deze openstelling zou het beheerd vermogen met EUR 0,2 miljard

zijn gedaald. De Nederlandse geldmarkfondsen hebben EUR 1,1 miljard in

het buitenland belegd. Het aantal Nederlandse geldmarktfondsen nam met

1 toe tot 17 in 2013 (noot 1).

Figuur 2:

Nederlandse geldmarktfondsen

* het balanstotaal

is exclusief feeder-fondsen (om dubbeltellingen te voorkomen)

Vergeleken met andere landen zijn de Nederlandse geldmarktfondsen

beperkt van omvang. Volgens statistieken van EFAMA – de Europese

belangenverenging van vermogensbeheerders en beleggingsinstellingen –

hebben geldmarktfondsen wereldwijd EUR 3475 miljard onder beheer in het

derde kwartaal van 2013. In de VS zijn de geldmarktfondsen het grootst

van omvang met een beheerd vermogen van EUR 1985 miljard, terwijl

Europese geldmarktfondsen EUR 935 miljard onder beheer hebben in het

derde kwartaal van 2013.

Noot 1: Het

betreft cijfers van in Nederland gevestigde geldmarktfondsen.

Buitenlandse geldmarktfondsen die in Nederland worden aangeboden zijn

niet opgenomen in deze cijfers. Nederlandse geldmarktfondsen hebben

vanwege hun beperkte omvang geen rapportageverplichting inzake de

monetaire en financiële statistiek aan DNB. De cijfers in dit

Statistisch Nieuwsbericht zijn verzameld door middel van een jaarlijkse

enquête onder beheerders van beleggingsinstellingen. |

|

|

|

advertentie

|

|

|

|

RG

Flevoland-Overijssel is een van de HCC Beleggen Regio Groepen. Dit zijn regio

georienteerde groepen van beleggers die geregeld bijeenkomen om in

ontspannen sfeer met elkaar ervaringen, kennis en beleggings ideeën te

delen |

Onderwerpen als ervaring met broker software, handelssystemen,

indicatoren, werking van opties/turbo's enz. kunnen aan bod komen.

Benieuwd geworden naar deze groep beleggers, meld je dan per email aan bestuur@beleggersonline.nl

.

|

|

|

|

Het sprookje

van de efficiënte markt hypothese en de zeven onregelmatigheden..

|

| Bron: Dr. Ben J.L. van den Anker

|

|

Het idee dat alle informatie accuraat in de aandelenmarkt verwerkt is

wordt in de afgelopen decennia langzaam losgelaten.

Er zijn soms bijzondere omstandigheden , ook wel ‘anomalies’ of

onregelmatigheden genoemd, die aanjager voor het behalen van

additioneel rendement kunnen zijn.

Nadat bekend werd dat er abnormale rendementen behaald konden worden

speelden beleggers hierop overigens handig in.

Veel van deze ‘stock anomalies’ zijn dus, ofwel verdwenen na verloop

van tijd, of van mindere betekenis geworden. |

In deze inleiding bespreek ik beknopt een zevental onregelmatigheden

die redelijk persistent blijken te zijn en wellicht van waarde voor

beleggers kunnen zijn.

De bekendste voorbeelden van deze onregelmatigheden zijn gerelateerd

aan de kalender.

- Het januari effect toont bijvoorbeeld hogere

volumes en prijzen in de eerste maand van het jaar. De verklaring

hiervoor is dat in verband met belasting aangifte het in de U.S. kan

renderen om slecht renderende aandelen aan het einde van het jaar van

de hand te doen om in januari teruggekocht te worden. Na verloop

van tijd zijn de effecten ook hier minder waarneembaar.

- Het maandag effect laat lagere omzetten en

rendementen zien op de eerste dag van de week. In de periode

1928-1978 behaalde de maandag in bijvoorbeeld de Amerikaanse stock

market (op één uitzondering na) de slechtste rendementen van de week. 1

- De laatste dag (of dagen) van de maand en de

eerste paar dagen van de daaropvolgende maand hebben in het

verleden echter bovengemiddelde rendementen vertoond. Een wellicht

logische verklaring hiervoor is dat de salarisbetaling aan het einde

van de maand tot sterker koopgedrag en dus hogere volumes kan

leiden dan tijdens de periode midden in de maand.

-

Ben van den Anker (1976) is

schrijver / columnist en lid centrale

directie aan het Candea College Ben van den Anker (1976) is

schrijver / columnist en lid centrale

directie aan het Candea College |

| Hij

heeft zijn PhD in Business & Management tijdens een negen jarig

verblijf in Zuidoost Azië aan de International Graduate School of

Business (University of South Australia) behaald. Hij is auteur van het

boek The perceived role of Host Country Nationals in Expatriate

Adjustment (2010, Ben van den Anker). Zijn onderzoek richt zich met

name op de rol van cross-culturele interactie in het functioneren van

expatriates. Daarnaast is hij voor de International Business Review

revisor voor wetenschappelijke artikelen op het snijvlak business en

management. |

Ook de dag voor een vakantie lijkt hogere rendementen op te kunnen

leveren, daar handelaren in een vakantie wellicht minder in de

gelegenheid zijn te handelen. Deze observatie van hogere

rendementen en volumes voor een vakantie blijkt wereldwijd relevant te

zijn.

- Een van de meest waardevolle observaties is dat

small cap bedrijven consistent beter presteren dan de large cap

bedrijven. Dit is eenvoudig te verklaren door het gegeven dat een

bedrijf als Microsoft bijvoorbeeld 7 miljard extra moet omzetten voor

een omzetstijging van 10% terwijl een small cap firma een 7 miljoen

behoeft voor dezelfde omzetstijging. De bedragen zijn willekeurig

gekozen, maar het principe moge duidelijk zijn.

- Dan zijn er nog aandelen die minder in de

belangstelling liggen. Deze aandelen krijgen niet de aandacht van

analisten die ze wellicht verdienen en pas op het moment als

rendementen opvallen, krijgt een breder publiek aandacht voor deze

aandelen. Aandacht voor de kleinere bedrijven kan dus wellicht lonen!

- Daarnaast heeft ook de AEX in januari reeds

laten zien dat de winnaars van het afgelopen jaar de verliezers van het

nieuwe jaar kunnen worden. Ik moet hierbij altijd denken aan het

gezegde ‘what goes up must come down!’.

Naast deze 7 onregelmatigheden zijn er in de

aandelenmarkt-literatuur nog vele voorbeelden te vinden van andere

onregelmatigheden. De opkomst van de gedragseconomie draagt bij

aan het veranderende perspectief van de rationele markt. Mensen zijn en

blijven wezens die zich soms door andere drijfveren laten leiden dan de

koele en zakelijke fundamentals die onder de waardering van aandelen

liggen. Prijzen en volatiliteit kunnen tot stand komen door andere

factoren dan die factoren, die traditioneel de waardering van aandelen

bepalen. Het ‘gedrag’ van aandelen blijkt dus ook in 2014 inconsistent

met de overbekende waarderingssystemen. Het loont dus om ook de

menselijke factor mee te nemen in handelsbeslissingen opdat de lezer

nog lang en gelukkig moge beleggen! |

Terug naar Inhoud

|

|

Doe

het zelf beleggers in de regio Helmond Doe

het zelf beleggers in de regio Helmond

Wij zijn een klein studie-beleggerclubje dat zich richt op het

uitwisselen van kennis en ervaringen om zelf actief en succesvoller te

kunnen beleggen.

Wat we doen?:

- We bespreken elkaars aanpak en

strategieën, wisselen criteria uit die iedereen maakt bij de keuzes van

aandelen, opties en andere derivaten.

- Ook gaan we dieper in op specifieke

(optie-) constructies die succesvol kunnen zijn.

- We nemen ook deel aan seminars of andere

studiebijeenkomsten en wisselen alle relevante informatie over zelf

beleggen uit.

- We komen elke 3e maandag van de maand bij

elkaar en tussentijds wisselen we zaken uit via de mail.

We zoeken uitbreiding van ons groepje met enkele actieve beleggers die

kennis en ervaringen willen delen om beter voorbereid te kunnen

beleggen.

Neem bij interesse contact op via de mail met het

bestuur van de HCC Beleggen. Vermeld in de mail dat het om de groep

Helmond gaat.

|

|

|

|

|

Kwaliteit

beleggingsondernemingen onvoldoende. |

| Bron: AFM |

|

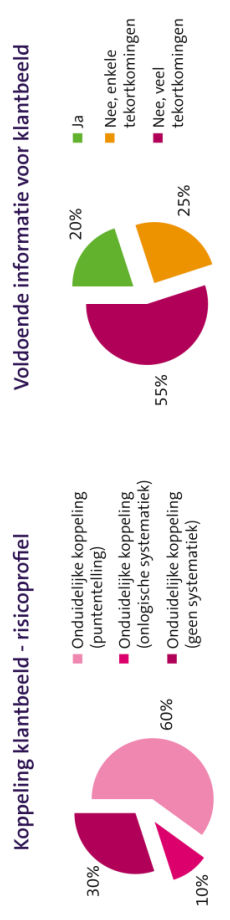

Uit onderzoek at de AFM in 2013 heeft uitgevoerd naar de kwaliteit van

beleggingsdienstverlening blijkt dat de kwaliteit van

beleggingsdienstverlening van slechts enkele banken en

beleggingsondernemingen voldoende tot goed is. Bij het merendeel van de

beleggingsondernemingen en banken dient de kwaliteit verbeterd te

worden. |

|

Het onderzoek richtte zich op banken en beleggingsondernemingen die

vermogensbeheer of beleggingsadvies aanbieden aan vermogende beleggers.

De AFM heeft van dertien ondernemingen in 142 dossiers de

cliëntinventarisatie, de passendheid van de beleggingsportefeuille en

het beleggingsbeleid beoordeeld.

Banken en beleggingsondernemingen hebben toegezegd dat zij de kwaliteit

van beleggingsdienstverlening zullen verbeteren. Een aantal partijen

heeft al verbetermaatregelen geïmplementeerd. De kwaliteit van de

beleggingsdienstverlening is vanaf dit jaar nog belangrijker geworden,

nu klanten rechtstreeks gaan betalen voor advies na invoering van het

provisieverbod voor beleggingsondernemingen.

Resultaten onderzoek

Uit het onderzoek blijkt dat de kwaliteit van de

beleggingsdienstverlening bij enkele ondernemingen voldoende tot goed

is. Tegelijkertijd blijkt dat het merendeel van de ondernemingen de

kwaliteit van de dienstverlening dient te verbeteren.

Beleggingskaders ontbreken in veel gevallen

Met een gedegen beleggingsbeleid kan worden voorkomen dat risicovoller

wordt belegd dan met de cliënt is afgesproken en het vergroot de

transparantie over verwachte risico’s en rendementen.

Een goed beleggingsbeleid stelt ondernemingen beter in staat om

passende instrumenten te selecteren en instrumenten met weinig of geen

toegevoegde waarde te vermijden. De meerderheid van de onderzochte

ondernemingen blijkt voor de selectie van financiële instrumenten geen

risico-, rendement en/of kostenparameters te hebben vastgelegd en/of

deze gegevens niet te meten.

Als de parameters bij de selectie van

financiële instrumenten niet worden gemeten, kan een onderneming geen

gestructureerde afweging maken. Daarnaast controleert het merendeel van

de ondernemingen beleggingsportefeuilles enkel op basis van rendement.

Dit kan er in resulteren dat een portefeuille niet past bij de cliënt.

Uit het onderzoek blijkt ook dat enkele ondernemingen wel voldoende

aandacht besteden aan parameters voor de selectie van financiële

instrumenten, en het controleren van de beleggingsportefeuille. Als de parameters bij de selectie van

financiële instrumenten niet worden gemeten, kan een onderneming geen

gestructureerde afweging maken. Daarnaast controleert het merendeel van

de ondernemingen beleggingsportefeuilles enkel op basis van rendement.

Dit kan er in resulteren dat een portefeuille niet past bij de cliënt.

Uit het onderzoek blijkt ook dat enkele ondernemingen wel voldoende

aandacht besteden aan parameters voor de selectie van financiële

instrumenten, en het controleren van de beleggingsportefeuille.

Cliëntinventarisatie

en -actualisatie verdienen meer aandacht

Bij de inventarisatie is van belang dat de onderneming inzicht heeft in

de actuele kenmerken en wensen van de cliënt. Alleen door voldoende

inzicht in deze cliëntgegevens, kan de onderneming ervoor zorgen dat

het beleggingsadvies of vermogensbeheer passend is. Uit het onderzoek

blijkt dat de financiële positie in circa de helft van de onderzochte

dossiers voldoende concreet en diepgaand is uitgevraagd. De

doelstelling, de risicobereidheid en de kennis en ervaring wordt in

minder dan de helft van de onderzochte dossiers voldoende concreet en

diepgaand uitgevraagd. In een aantal dossiers is de informatie niet

meer voldoende actueel. Daardoor is er een risico dat de onderneming

zich niet baseert op de juiste cliëntgegevens. Een paar partijen hebben

de inventarisatie wel voldoende concreet en diepgaand uitgevoerd. In

deze gevallen waren de cliëntgegevens ook actueel.

Passendheid

beter vaststellen en waarborgen

Kern van de beleggingsdienstverlening is het adviseren van de cliënt

over zijn beleggingsportefeuille of het beheren daarvan, gegeven de

kenmerken en wensen van die cliënt. Een aantal ondernemingen kan

verbeteringen doorvoeren door te controleren of de

beleggingsportefeuille past bij de cliënt. In circa één derde van de

onderzochte dossiers passen de cliëntgegevens en de

beleggingsportefeuille bij elkaar. Verder is in circa één derde van de

onderzochte dossiers niet duidelijk of er voldoende rekening wordt

gehouden met de kenmerken en wensen van de cliënt, omdat essentiële

informatie over de cliënt ontbreekt. Ten slotte blijkt dat in circa één

derde van de onderzochte dossiers sprake is van niet passend beheer of

advies. Daarmee zal het verwachte risico of rendement in de

portefeuille anders zijn dan wat met de cliënt is afgesproken.

Opzet

onderzoek

Het onderzoek richtte zich op banken en beleggingsondernemingen die

vermogensbeheer of beleggingsadvies aanbieden aan vermogende beleggers.

De AFM heeft de cliëntinventarisatie, de passendheid van de

beleggingsportefeuille en het beleggingsbeleid beoordeeld. Er zijn

onderzoeken gedaan bij dertien banken en beleggingsondernemingen. Deze

ondernemingen vertegenwoordigen naar schatting samen ruim de helft van

de markt voor vermogensbeheer en beleggingsadvies in Nederland,

uitgedrukt in vermogen onder beheer. Het onderzoek bestond uit

gesprekken met het senior management, het beoordelen van antwoorden van

ondernemingen op vragen inclusief onderbouwing met beleidsstukken en de

beoordeling van advies- en beheerdossiers van individuele cliënten. De

AFM heeft voor haar onderzoek 142 dossiers onderzocht.

Het onderzoek heeft zich gericht op de dienstverlening aan vermogende

cliënten. Vanzelfsprekend gelden voor de dienstverlening aan alle

cliënten dezelfde wettelijke eisen, maar niet altijd is volledig

maatwerk haalbaar. Om voor alle doelgroepen de kwaliteit van de

dienstverlening te verbeteren en waar nodig rekening te houden met een

kostenefficiënte dienstverlening heeft de AFM in 2013 het visiedocument

‘Dienstverlening op maat’ gepubliceerd. In dit

document is een aantal principes benoemd waarmee de dienstverlening

afgestemd kan worden op de behoefte, situatie en portemonnee van de

cliënt. Deze principes kunnen mogelijk ondersteunen bij het

optimaliseren van de dienstverlening aan niet vermogende cliënten.

Vergelijkende Kosten

Maatstaf

Vanaf 1 januari 2014 betalen beleggers rechtstreeks voor

beleggingsdienstverlening, waardoor de beleggingsdienstverlening

onafhankelijker en transparanter wordt.

De AFM maakt zich sterk voor een Vergelijkende Kosten Maatstaf

(voorheen TCO). Deze maatstaf zal de belegger naar verwachting een

beter inzicht in de totale kosten van de dienstverlening geven, zodat

hij de dienstverlening en de kosten daarvan vooraf beter kan

vergelijken. |

Terug naar Inhoud

|

|

|

|

|

Beleggen

anno 2014: neem jij zelf de touwtjes in handen? |

| Bronnen: Redactie, AFM |

Op 1 januari 2014 is het provisieverbod voor beleggingsondernemingen

van kracht geworden.

Banken, beleggingsadviseurs en vermogensbeheerders brengen kosten voor

beleggingsadvies, vermogensbeheer of execution only voortaan direct in

rekening bij jou als belegger. |

|

Doordat de kosten op een rij staan, kun je

als belegger beter de verschillende dienstverleners beter met elkaar

vergelijken. Doordat de kosten op een rij staan, kun je

als belegger beter de verschillende dienstverleners beter met elkaar

vergelijken.

Ook kun je bewuster afwegen welke toegevoegde waarde je bank,

beleggingsadviseur of vermogensbeheerder levert voor de kosten die hij

in rekening brengt. De nieuwe wereld waarin provisies tot het verleden

behoren en direct betalen voor beleggen de norm is, vraagt ook een

kritische blik van de belegger zelf.

Alleen dan kun je daadwerkelijk profiteren van de kansen die het

beleggingslandschap anno 2014 je biedt.

Kies het soort beleggingsdienstverlening dat bij jou past

Beleggers die zelf beleggen via execution only zijn zonder provisies

goedkoper af.

Maar een keuze voor het type dienstverlening dat bij jou past, baseer

je niet alleen op de kosten.

Vraag

je ook af wat je over beleggen weet, hoeveel je uit handen wilt geven

en hoeveel tijd je aan het beleggen wilt c.q. kunt besteden.

De antwoorden hierop spelen een rol bij het bepalen van de keuze om

zelf te gaan beleggen via execution only, advies af te nemen of je

vermogen te laten beheren. Lees

de vier tips hieronder.

De markt voor beleggingsdienstverlening staat niet stil. De grens

tussen de verschillende typen dienstverlening vervaagt en

dienstverleners bieden steeds vaker op maat gesneden dienstverlening

aan.

Dit stelt je als belegger in staat om het beste van de wereld van zelf

beleggen, beleggingsadvies of vermogensbeheer te combineren. Zo draagt

het provisieverbod niet alleen bij aan het vergroten van de

kostentransparantie, maar stimuleert het ook innovatie in de sector.

Vier tips als je

gaat beleggen

Stel jezelf vooraf de vragen: Wat wil je behalen met je belegging? Wat

gaat het beleggen je kosten? En welke risico’s brengt het beleggen met

zich mee?

Tip

1: Bedenk met

welk doel je belegt

Sommige beleggers beleggen omdat ze het leuk vinden, met geld dat zij

niet direct nodig hebben. Maar ga je beleggen met een specifiek doel,

bedenk dan welk bedrag je wilt opbouwen voor dat doel. Voorbeelden van

een specifiek doel zijn het opbouwen van pensioen of een spaarpot voor

de studie van je kinderen. Hoe duidelijker je doel, hoe groter de kans

dat je je doel ook echt bereikt. Kom je er niet uit, neem dan een

adviseur in de arm en vraag of hij je helpt bij het scherpstellen van

je doel.

Tip

2: Stel vast

welke onzekerheden voor jou acceptabel zijn

Een vuistregel is dat meer rendement samen gaat met meer risico.

Stel dit voor jezelf vast aan de hand van je doel. Hoe erg is het als

het bedrag dat je opbouwt toch lager is dan vooraf de bedoeling was?

Hoeveel tijd heb je nog om bij een tegenvallend rendement op een andere

manier bij te sparen? Check de risico’s van een beleggingsproduct

in de EBi voor je je geld erin belegt. Lees meer over de EBi.

Tip

3: Let op

kosten. Ze verlagen je rendement bij beleggen

Beleggen kost ook geld, zoals de kosten voor bijvoorbeeld

beleggingsadvies of transactiekosten. Kosten kunnen je rendement

verlagen. Niet alle kosten van beleggen zijn direct zichtbaar voor jou.

Vraag daarom een totaaloverzicht aan je adviseur. Op zo’n overzicht

staat vaak het bruto rendement (hier zijn de kosten nog niet vanaf

gehaald). Vraag altijd na met welk soort rendement je te maken hebt.

Lees meer over het verschil tussen bruto en netto rendement.

Tip

4: Zorg dat je

snapt wat er met je geld gebeurt

Beleggingsproducten kunnen complex zijn. Zorg dat je begrijpt wat er

met je geld gebeurt en wat dat voor jou betekent. Is je inleg

gegarandeerd of kun je minder overhouden dan waar je mee begon? Kun je

altijd bij je geld of staat het voor een bepaalde periode vast?

|

Wat doet de AFM in

markt?

De AFM probeert ook de kwaliteit van traditionele vormen van beheer en

advies in de gaten te houden. Zo heeft de AFM in 2013 marktbreed

onderzoek gedaan naar deze vormen van dienstverlening. De resultaten

van dit onderzoek zijn opgenomen in een onlangs verschenen

rapport.

Slechts enkele

banken leveren voldoende kwaliteit

Uit het onderzoek blijkt dat de kwaliteit van beleggingsdienstverlening

van slechts enkele banken en beleggingsondernemingen voldoende tot goed

is.

Bij het merendeel van de beleggingsondernemingen en banken dient de

kwaliteit echter verbeterd te worden. Banken en beleggingsondernemingen

hebben toegezegd verbeteringen door te voeren.

Wat kun jij doen?

Om jou een passend advies te geven moet een beleggingsadviseur of

vermogensbeheerder zich een zo compleet mogelijk beeld vormen van onder

meer jouw financiële huishouding, beleggingsdoel, kennis en ervaring en

risicobereidheid.

Daar hebben beleggingsdienstverleners wel jouw hulp bij nodig. Door een

open gesprek te voeren met jouw beleggingsdienstverlener, hem concrete

informatie over jouw persoonlijke situatie te verstrekken, en vragen te

stellen als je iets niet duidelijk is, stel je hem in staat een passend

advies te geven.

De AFM heeft een checklist opgesteld waarmee je kunt controleren of

je beleggingsadviesgesprek goed is verlopen en of er wellicht nog zaken

zijn die je met je adviseur moet bespreken.

Ook kan de checklist je helpen bij de voorbereiding op een

(vervolg)adviesgesprek.

Stel voor jezelf vast welke behoeftes je hebt, kijk welk type

dienstverlening bij je past en ga in gesprek met je

beleggingsdienstverlener: zo creëer en benut je de kansen die beleggen

anno 2014 je biedt.

Bij vragen of klachten kun je contact opnemen met het Meldpunt

Financiële Markten van de AFM via het contactformulier

of tijdens kantooruren telefonisch met: 0800-5400-540.

Vanuit het buitenland is het teloonnummer: 0031-20-79- 3851. |

Terug naar Inhoud

|

|

|

|

|

Banken aan het stuur, politiek op de

achterbank |

| Bron: Dik Degenkamp, Me Judice, 5

februari 2014 |

|

Politici doen alsof zij de banken in handen hebben, maar dat is niet

meer geloofwaardig.

In plaats van banken te dwingen zich op te splitsen in nutsbanken en

investeringsbanken, wordt het aan banken zelf overgelaten om de boel

niet uit de hand te laten lopen.

Steeds opnieuw blijkt dat politici na een hoop gepraat precies doen wat

de banken hen voorstellen, stelt Dik Degenkamp. |

Banken in de lift

Banken doen het goed de laatste tijd op de beurs. Dat is begrijpelijk,

want de gewone belastingbetalers hebben hen uit de modder getrokken en

ze kunnen nu zo goed als ongestoord op de oude weg voortgaan.

Structureel wordt de sector niet aangepakt en wat er aan maatregelen

wordt genomen is boterzacht en wordt pas over jaren ingevoerd of nu al

versoepeld.

Versoepeling

kapitaaleisen

Het Basel-comité heeft namelijk begin januari de kapitaaleisen voor de

banken versoepeld; de zoveelste overwinning voor de bijna

onoverwinnelijke bankensector. Economen hebben zelfs een mooie naam

voor dit verschijnsel: ‘capture’, de overheid als gevangene van

belangengroepen. Deze versoepeling zit onder andere in een andere

soepele definitie van de zogenaamde leverage ratio. Dat is de befaamde

hefboom.

Een korte uitleg voor niet-economen. Ik koop met eigen geld een boek

voor 10 Euro en verkoop dat voor 11 Euro, winst op eigen geld 10%. Nu

leen ik 90 Euro en met 10 eigen geld koop ik 10 boeken voor 100 en

verkoop ze voor 110. De winst is nu 10 in plaats van 1; op eigen geld

maak ik nu geen 10 maar (haast) 100%! Ik moet natuurlijk wel rente

betalen over het geleende geld, maar fiscaal wordt geleend geld (vreemd

vermogen) vaak veel vriendelijker behandeld dan eigen geld (eigen

vermogen); dus in plaats van 10% winst op het eigen geld kun je wel

rekenen op 70 á 80%. Zo werkt de hefboom omhoog, maar als het tegen zit

net zo hard omlaag. En hoe minder eigen geld in zaken wordt gestopt,

hoe groter de toppen en de dalen.

Zo werkt het ook bij banken en daar was de verhouding niet 1 op 9,

eigen geld op vreemd geld, maar 1 op 33 of nog meer. Dat is geen

leverage maar great leverage. En laat nu net voor de Bank for

International Settlements de Amerikaan Alan M. Taylor een uitermate

interessante studie onder deze titel te hebben gepubliceerd (Taylor

2012). Terecht schrijft Taylor dat deze tijd ‘different’is, maar in een

andere betekenis dan die welke Greenspan c.s. aan deze term gaven. De

zogenaamde ontwikkelde landen hebben in betrekkelijk korte tijd een

financieel waterhoofd ontwikkeld. Vanaf de jaren tachtig van de vorige

eeuw startte de deregulerings- en schuldenboom met – zoals wij nu weten

– desastreuze gevolgen.

Feitelijke gevolg van dit alles is dat na een krediet-uitbarsting in

zowel de publieke als de private sector, zowel de ‘normale’ als de

financiële recessie langer duren. In de praktijk was sprake van

teugelloos topbankieren. In Europa was geen sprake van bovennationaal

toezicht en in Nederland klungelde (DSB-bank) of sliep (SNS) de

Nederlandsche Bank, om in een te laat stadium wakker te schrikken. Van

het verleden is in Nederland niets geleerd; of moeten wij zeggen dat

iedereen dondersgoed wist wat gebeurde, maar dat de banken de macht in

handen hadden en nog steeds hebben? Al lang geleden heb ik gepleit

dubbelrollen in het economisch leven te elimineren; het levert

schizofrene situaties op.

Om drie uur op de

golfbaan

De vorige grote crisis van de jaren dertig ligt wat dieper in het

geheugen. Maar wie zich een beetje verdiept in de geschiedenis kan zien

dat in de Verenigde Staten toen de bankzaken structureel zijn

aangepakt. De Glass-Steagall Act haalde de zogenaamde commercial en de

investment banks echt uit elkaar. De commercial banks, in Nederlands

nutsbanken halen deposito’s op, kort en wat minder kort lopend geld en

zetten dit op langere termijn uit. Een betrekkelijk ‘saaie’ tak van

financiële ‘sport’; laag risico met bijbehorend ontbreken van

superrendementen, maar ook geen diepe dalen. Voor die banken gold de

3-6-3-regel, op spaargeld 3% rente geven, hypothecair uitlenen tegen 6%

en om 3 uur op de golfbaan.

Hoe anders bij de investment banks; hier het snelle grote geld,

financiële instrumenten, emissieovernames, financiering van gewone

overnames van ondernemingen et cetera. Volgens Glass-Steagall mochten

de twee soorten banken niet op elkaars terrein komen; zij mochten en

konden elkaar niet besmetten. Een uitstekende regeling, die ook goed

heeft gewerkt, maar onder invloed van de neoliberale

dereguleringshausse in 1999 ten onder is gegaan.

Dik Degenkamp

oud-hoogleraar rechtswetenschap Rijksuniversiteit Groningen |

| De

heer Degenkamp heeft na zijn doctoraal economie zijn doctoraal rechten

behaald. Hij was parttime econoom bij de Raad van State en

wetenschappelijk medewerker Recht Universiteit van Amsterdam. Nadat hij

hoogleraar rechtswetenschap aan de Rijksuniversiteit Groningen was, was

hij de laatste vier jaar hoogleraar rechtswetenschap Nyenrode.

|

Volgens de Belgische econoom

De Grauwe is deze splitsings-aanpak, ook wel ‘narrow banking’

genoemd, de enige aanpak die zal kunnen werken. Het feit dat commercial

en investment banks zich op elkaars terrein konden begeven vormde in De

Grauwe’s woorden een "lethal combination" (De Grauwe 2010). Hij heeft

dan ook – en mijns inziens terecht – geen goed woord over voor de

aanpak in de Basel-akkoorden waarin uitsluitend minimale eigen

vermogenseisen worden vastgesteld, maar waarin van echte splitsing geen

sprake is. Die kapitaaleisen stellen verder bijzonder weinig voor. En,

zoals hiervoor reeds is vermeld zijn die minimale eisen ook nog eens

versoepeld. Die Basel-aanpak zal dus niet werken; er is sprake van

fantoom-bestrijding. De financiële sector moet structureel veranderen

dus geen verzekerbanken meer en verder een echte splitsing van nuts- en

zakenbanken. Maar gaan wij naar het iets nabijere verleden, dan zullen

wij zien dat hier niets van zal komen en dat het business as usual

wordt, tot voordeel van weinigen en tot voorspelbare grote schade voor

velen.

Hoe spelen de banken

het toch klaar?

De meest eenvoudige verklaring voor het winner takes all-spel van de

banken is de slogan ‘geld is macht’. Maar het proces kan wel een beetje

concreter worden beschreven. Op nationaal niveau hebben wij eerst de

parlementaire commissie De Wit gehad. Die adviseerde om de banken niet

echt te splitsen, maar om een hek te zetten om de risicovolle

activiteiten, het zogenaamde ringfencing. Op Europees niveau is vooral

van belang het zogenaamde Liikanen-rapport; ook die club pleitte niet

voor een volledige splitsing van nuts- en zakenbanken, voorgesteld werd

een juridische constructie waarin een topholding zowel nuts- als

zakenbanken onder zijn vleugels zou krijgen.

Hier komen wij voor de eerste keer de heer Wijffels tegen, een haast

alomtegenwoordige lobbyist voor het bankwezen. Met mooie praatjes over

maatschappelijk verantwoord ondernemen en ‘sustainable finance’ slaagt

hij erin wetgevingsonweer voor de banken te verijdelen. Niet dat er

niet een tsunami van geschreven recht op de banken is neergedaald, maar

het nuttig effect daarvan kan zeer worden betwijfeld als gevolg van het

ontbreken van echt structurele wijzigingen van de sector. Wijffels

komen wij ook weer tegen in de Commissie Structuur Nederlandse Banken.

Die commissie publiceerde in juni 2013 het rapport “Naar een dienstbaar

en stabiel bankwezen”, gefabriceerd onder voorzitterschap van dezelfde

Wijffels. Ook die commissie kiest voor zogenaamde universele banken,

dus geen bankensplitsing. Ter versterking van de kapitaalpositie van de

banken wordt in het voorbijgaan geadviseerd de bankenbelasting te

heroverwegen. Die maakt het volgens de commissie moeilijker het eigen

vermogen van de banken te versterken. Een slap rapport en een nog

slapper lid van die commissie die zich al snel gedeeltelijk van het

rapport distantieerde (Arnoud Boot).

Ook de Nederlandsche Bank is tegen splitsing. Gesteld wordt dat het een

“onmogelijk systeem” is en zakenbanken geen financiers zullen vinden,

een volstrekt onbewezen stelling. Ook een rare stelling, in aanmerking

genomen het feit dat juist de zogenaamde ‘funding gap’ (het tekort aan

deposito’s bij banken) door velen als een probleem wordt gezien. Het

spaargeld van de mensen zit namelijk voor een belangrijk deel bij de

pensioenfondsen en dat geld moet naar de veilige nutsbanken en niet

naar de zakenbanken worden gesluisd. Maar ook het kabinet voelt niets

voor splitsing; het streeft naar een “solide, transparante, integere en

concurrerende bankensector, die de klant centraal stelt en dienstbaar

is aan de reële economie”, maar men sluit zich aan bij Liikanen, dus

geen echte splitsing (Ministerie van Financiën 2013).

Zelfregulering is

vrijbrief

Eind januari is ook de Europese Commissie definitief door de knieën

gegaan.Voor banken gaat geen ‘te groot’gelden en nationale

toezichthouders mogen beslissen of interne ‘hekjes’ moeten worden

aangebracht. En zo modderen we voort, met zelfregulering in de vorm van

allerlei codes. ‘Zelfregulering’, terecht door Willem Buiter een

oxymoron genoemd. Die codes hanteren het zogenaamde comply or explain

principe. Dat principe houdt in dat als je je in strijd met de regels

gedraagt, je je volgens dat principe toch aan de regels houdt als je

maar uitlegt waarom je je niet aan de regels houdt. Een kwaadaardige

nieuwvorming in het recht, waar de direct belanghebbenden uiteraard

bijzonder enthousiast over zijn. Dit soort regels doet zeker geen pijn.

Dat geldt ook voor de nieuwe liturgie die is ingevoerd voor bankiers:

de bankierseed. Twee vingers in de lucht kost niet veel en doet zeker

ook niet veel. De enigen die profiteren van deze ontwikkelingen zijn

organisatoren van congressen, juridische specialisten, uitgevers en

uiteraard de banken. Politici doen alsof zij de zaak in de hand hebben;

steeds minder mensen geloven dat.

Ref:

Commissie Structuur Nederlandse Banken, Naar een dienstbaar en stabiel

bankwezen, juni 2013.

Grauwe, Paul de, The banking crisis: causes, consequences and remedies,

in 'De kredietcrisis', red. N.E.D. Faber e.a., Kluwer 2010.

Ministerie van Financiën, 2013, brief dd 23-8-2013 aan Tweede Kamer,

Den Haag.

Liikanen report , Banking structural reform (follow-up to the Liikanen report)

Taylor, Alan M., 2012, The great leveraging, BIS working paper 398, BIS,

Bazel. |

Terug naar Inhoud

|

|

|

|

|

Inflatie

slechts 0,7% in de EMU |

| Bron: KBC bank |

In vergelijking met de Fed en de Bank of England

bevindt de Europese Centrale Bank zich nog in een vroeger stadium van

haar beleidscyclus. Ze bezint zich erover hoe ze met haar beleid de

Europese conjunctuur een extra duwtje in de rug kan geven.

EMU Inflatie

brokkelt verder af

Vooral het feit dat de inflatie in de EMU in januari slechts 0,7%

bedroeg, zit haar dwars. Haar inflatiedoelstelling voor de middellange

termijn bedraagt immers net geen 2%.

Alhoewel de ECB geen reden voor deflatievrees ziet, zal ze allicht wel

ingrijpen. Een laatste verlaging van haar beleidsrente tot bijvoorbeeld

10 basispunten is bijgevolg waarschijnlijk om een kruipende stijging

van de geldmarktrente te verhinderen.

ECB balans krimpt

In tegenstelling tot de andere grote centrale banken ziet de ECB ook

haar balans gestaag krimpen.

Dat is het gevolg van de terugbetaling door de banksector van de

grootschalige liquiditeitsverstrekking door de ECB. Het risico bestaat

dat in zo’n internationale constellatie de euro te sterk zou worden en

via dalende invoerprijzen de inflatie ongewenst verder zou doen dalen.

Dat is precies wat er in Japan gebeurde tijdens de Grote Recessie van

2009.

Twee Opties

Om een herhaling in de EMU te voorkomen, heeft de ECB twee opties.

Ten eerste kan ze stoppen met het geld te neutraliseren dat ze tijdens

vroegere obligatieaankopen creëerde (de zogenoemde sterilisatie). Dat

zou de geldhoeveelheid in de EMU eenmalig met zo’n 175 miljard EUR

kunnen verruimen. Om een sterker effect te bereiken, zou ze echter een

grootschalig aankoopprogramma moeten starten zoals de Fed. De enige

markten die daarvoor in de EMU over een voldoende liquiditeit

beschikken, zijn die van overheidsobligaties.

De aankoop van obligatiemandjes volgens de verdeelsleutel van het

kapitaal van de ECB lijkt dan ook een verdedigbare manier om de

geldgroei in de EMU op peil te houden. |

Terug naar Inhoud

|

|

|

|

|

Meedoen kan

|

| Bron: Redactie HCC Beleggen

|

De HCC Beleggen organiseert een aantal

activiteiten. De bekendste activiteiten die wij organiseren zijn de

beleggersymposia die we tweemaal per jaar houden in De Bilt.

Met name voor de organisatie van

deze symposia zijn wij voortdurend op zoek naar mensen die een bijdrage

willen leveren aan de totstandkoming van onze symposia. Het is niet

alleen leuk om dergelijke evenementen te organiseren, maar het is ook

een ideale gelegenheid om je netwerk uit te breiden met interessante

contacten. Met name voor de organisatie van

deze symposia zijn wij voortdurend op zoek naar mensen die een bijdrage

willen leveren aan de totstandkoming van onze symposia. Het is niet

alleen leuk om dergelijke evenementen te organiseren, maar het is ook

een ideale gelegenheid om je netwerk uit te breiden met interessante

contacten.

Maar ook andere dingen doen zoals het geven van een aardige lezing, met

anderen handelsstrategieën uitwerken, software onder de knie krijgen of

gewoon een groep vormen waarmee je samen de markt analyseert/bespreekt,

behoort tot de mogelijkheden.

Ook deelname aan redactie van de website, de nieuwsbrieven, het beheren

van het forum of website of delen daarvan behoort tot de mogelijkheden.

Ook zonder deel uit te maken van de organisatie kunt u vanzelfsprekend

ook meedoen aan een van de Regio- of Belangstellingsgroepen.

Ben je enthousiast en denk je dat een vrijwilligersfunctie jou op het

lijf geschreven is, neem dan contact op met Michel Hupkens Klik Hier

|

Terug naar Inhoud

|

|

|

Agenda |

Inschrijven: Klik Hier |

| Bron: HCC Beleggen redactie

|

|

De HCC Beleggen Kalender op onze website

endeze Agenda zijn inmiddels een begrip onder beleggers in Nederland en

België geworden. Voor veel andere sites zijn wij de de facto bron van

informatie.

Toch zijn nog niet alle events in onze Agenda opgenomen. Daarom willen

we ook aanbieders van seminars, cursussen en beleggersbijeenkomsten in

de gelegenheid stellen, zelf hun events aan te kondigen, zowel op ons

forum als in onze nieuwsbrieven. Plaatsing van (vrij toegangkelijke)

educatieve bijeenkomsten zijn kostenloos.

(Bijeenkomsten met een educatief karakter

welke niet gratis toegankelijk zijn danwel bijeenkomsten met een niet uitsluitend educatief

karakter kunnen onder voorwaarden ook in onze agenda opgenomen worden.

Wilt u meer weten neemt u dan even contactop met de redactie)

|

Terug naar Inhoud

|

|

|

|

| Disclaimer: Deze publicatie komt tot stand op de

redactie van beleggersonline.nl de website van de HCC IG Beleggen. Noch

de mate waarin de berichten, voorgestelde scenario’s, risico’s en

voorspellingen de marktverwachtingen weerspiegelen, noch de mate waarin

zij in de realiteit zullen tot uiting komen, kunnen worden gewaarborgd.

De voorspellingen zijn indicatief. De gegevens in deze publicatie zijn

algemeen en louter informatief. Ze mogen niet worden beschouwd als

beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen

en/of de Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk

voor eventuele verliezen. De waarde van uw beleggingen kan fluctueren,

behaalde resultaten uit het verleden geven geen garantie voor de

toekomst. |

|