|

|

|

|

inhoud: |

HCC Beleggen Nieuwsbrief 20111201 |

|

|

|

Verenigde Staten:

positieve correctie van het economische vertrouwen in Q3 |

| Bron: Dexia Bank Research |

Terwijl de financiële markten de afgelopen weken

verwikkeld waren in een partij Grieks-Romeins worstelen, liepen in de

VS een reeks data rapporten binnen die wijzen op een versteviging van

de economische activiteit en hebben geleid tot een heropleving van het

economische vertrouwen.

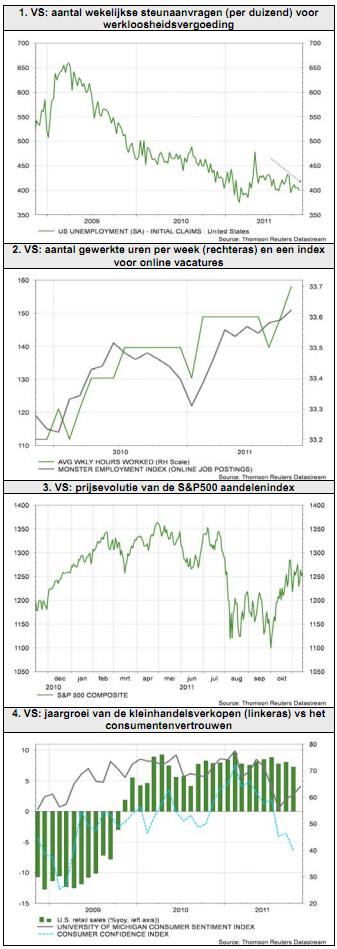

In de eerste plaats waren het vooral de bemoedigende signalen van de

arbeidsmarkt die de kansen op een recessie in de VS hebben doen slinken.

Het wekelijkse cijfer van de ‘jobless claims’ (nieuwe werklozen die een

steunaanvraag indienen voor werkloosheidsuitkeringen) dook recent onder

de psychologische 400.000 grens wat arbeidsanalisten optimistisch stemt

voor de komende arbeidsmarktrapporten.

Ook andere variabelen van de arbeidsmarkt, zoals het aantal gewerkte

uren en online vacatures zijn de afgelopen maanden geklommen wat vaak

een voorbode is van een hogere vraag naar werkkrachten.

In combinatie met sterke kwartaalwinsten en de goede prestatie van Wall

Street in oktober, hebben de sterker dan verwachte banencijfers het

vertrouwen van de Amerikaanse consument opgekrikt.

Op grafiek 4 is te zien dat de vertrouwensindex van de University of

Michigan sedert oktober aan het klimmen is, terwijl de trend voorlopig

negatief blijft voor de beter bekende consumentenindex van de

Conference Board. We verwachten de komende maanden ook een stijging te

zien van deze laatste index geholpen door de positieve factoren

hierboven vermeld.

De kleinhandelsverkopen in het derde kwartaal groeiden meer dan 8% in

vergelijking met hetzelfde kwartaal in 2010 ondanks een vertragende

groei van het beschikbaar inkomen, wat impliceert dat de gezinnen hun

spaarinspanningen hebben verminderd tijdens Q3.

Het ziet er naar uit dat ook in het laatste kwartaal van 2011 de

consumentenbestedingen aan een robuust tempo zullen groeien, ditmaal

geholpen door lagere inflatiecijfers die het reële beschikbare inkomen

zullen ondersteunen.

De komende maanden verwachten we op basis van de recente evolutie van

de grondstoffenprijzen een verdere ontspanning van de

consumenteninflatie, zowel wat betreft de hoofd- als de kerninflatie,

wat de koopkracht van Joe Sixpack zal ten goede komen tijdens de

traditionele kerstinkopen.

De stijging van de olieprijzen in oktober zal volgens ons dit positieve

korte termijnscenario niet bedreigen aangezien de benzineprijzen aan de

pomp over dezelfde periode stabiel zijn gebleven.

Toch is het aangewezen om de recente positieve economische rapporten in

het juiste perspectief te plaatsen.

Het zwakke tweede kwartaal zorgt er immers voor dat we van een lage

basis vertrekken zodat een opwaartse correctie van het vertrouwen

onvermijdelijk geworden was.

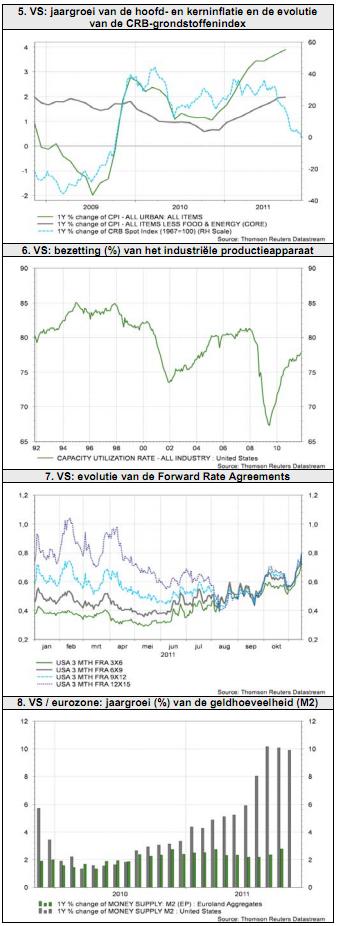

Ondanks de recente verbetering van het economische sentiment blijft de

consumentenvertrouwensindex ver onder de normale niveaus en is tot nu

toe slechts de helft van de daling goed gemaakt die opgelopen werd

tijdens de vorige recessie. Ook de capaciteitsbezetting van de

industriële sector slaagde er pas recent in om opnieuw het pre-Lehman

niveau te bereiken, en hij bevindt zich nog ver onder het

langetermijngemiddelde.

Zoals verwacht werden er op de

beleidsvergadering van de Federal Reserve begin november geen

belangrijke wijzigingen doorgevoerd van het monetaire beleid. Zoals verwacht werden er op de

beleidsvergadering van de Federal Reserve begin november geen

belangrijke wijzigingen doorgevoerd van het monetaire beleid.

De Fed funds rente wordt dus stabiel gehouden tussen 0% en 0,25% en ook

‘Operation Twist’ waarbij langlopende Treasuries worden gekocht met de

opbrengst van de verkoop van kortlopende obligaties, wordt voortgezet.

De centrale bank verwees naar de recente verbetering van de

kleinhandelsverkopen maar benadrukte dat de teneur op de huizenmarkt

somber blijft en de jobcreatie vrij zwak.

Bovendien zien de monetaire beleidsmakers vooral neerwaartse risico’s

op het vlak van de economische vooruitzichten, meer bepaald de

mogelijke fall-out van de Europese schuldencrisis.

De Fed gaf ook haar nieuwe economische vooruitzichten mee voor

2012-2013, waarbij vooral de opwaartse herziening van de

werkloosheidsgraad opviel.

N.a.v. de vragenronde herhaalde voorzitter Bernanke dat de korte

termijnrente ten minste tot medio 2013 op de huidige lage niveaus zal

blijven.

De recente stijging van de FRA-rentes lijkt ons overdreven en we

verwachten dan ook de komende weken een correctie van deze trend.

Uit de begeleidende commentaren van het FOMC (Federal Open Market

Committee) blijkt nog maar eens het verschil in aanpak in Washington in

vergelijking met de monetaire politiek die in Frankfurt wordt gevoerd.

De pragmatische aanpak van het monetaire beleid in Washington

contrasteert sterk met de meer orthodoxe houding van de ECB, die zich

vooral focust op het beperken van de inflatie en minder aandacht

besteed aan de magere groeivooruitzichten.

De Fed daarentegen is eerder bevreesd dat de economie terechtkomt in

een deflatoire spiraal zoals die waardoor Japan al bijna 15 jaar lang

geplaagd wordt.

Als gevolg van deze expansieve politiek krijgt de Amerikaanse economie

sinds de zomer dan ook veel meer zuurstof toegediend dan het geval is

in de eurozone.

Op grafiek 8 is te zien dat in de eerste helft van 2010 het tempo

waarmee de geldhoeveelheid groeide aan beide kanten van de Atlantische

oceaan vergelijkbaar was.

Een eerste loskoppeling van de twee trends gebeurde vanaf Q4 2010.

Nu stellen we vast dat de kloof tussen de eurozone en de VS. wat

betreft de groei van de geldmassa verder werd uitgediept sinds deze

zomer.

De gemiddelde jaar op jaar groei van de (M2) geldmassa sinds juli van

dit jaar bedroeg 9,4%, terwijl dit in de eurozone slechts 2,4%

was. |

Terug naar Inhoud

|

|

|

|

|

De guldenkwestie of

de kostbare les van een onmogelijk project |

| Bron:

Me Judice |

Op

speciaal

verzoek van de redactie van Me Judice hebben een aantal economen zich

gebogen over de vraag of een terugkeer van de gulden een wijs plan is.

In deze bijdrage neemt de Rotterdamse econoom Arjo Klamer de

guldenkwestie onder de loep. Hij stelt dat de gezien het ontbreken van

een hechte gemeenschap en een politieke unie het europroject al vanaf

het begin gedoemd was te mislukken wanneer de gemeenschap onder druk

komt te staan.

Wat is verstandig beleid?

De huidige Nederlandse politici gaan niet beslissen dat de gulden terug

komt. Daarvoor is de verwevenheid en binding met de euro te sterk. De

vraag is eerder wat verstandig beleid is wanneer de euro niet langer

houdbaar blijkt te zijn. Gaan we mee met de Duitsers of zouden we er

beter aan doen een eigen koers te varen en de gulden weer in te voeren?

Tot ongeveer maart dit jaar was een discussie over een verkleining van

de eurozone nog ondenkbaar. Suggereerde je het einde van de euro, dan

kwam je van Mars. Nu spreken ook beleidsmakers openlijk over beide

opties. Dat kan nu omdat de voorspellingen van de critici van de euro

al na iets meer dan vijf jaar uitgekomen zijn. Zoals voorspeld hebben

de eurolanden bij een gebrek aan een stevige politieke unie de grootst

mogelijke moeite de euro te managen; de euro maakt de onderlinge

verschillen pijnlijk duidelijk alsook het ontbreken van goede

correctiemechanismes. Strengere regels en steviger toezicht gaan dit

gebrek niet goedmaken.

Terug naar de basisprincipes van geld

Bij het monetaire ontwerp van de toekomst is het van belang rekenschap

te geven van het falen van de euro en te letten op de belangrijke

basisprincipes voor een goed functionerend geldstelsel.

1. Een geldeenheid fungeert niet alleen als ruilmiddel, maar ook als

rekeneenheid. Een eenduidig ruilmiddel vergemakkelijkt de ruil. Dat is

de efficiëntieslag van een gemeenschappelijke munt. Maar de

rekeneenheid staat voor de waarde van de munt. Wanneer door een

heterogeen economisch gebied, met regio’s die onderling sterk

verschillen in economische kracht, overal dezelfde eenheid geldt,

verliezen partijen inzicht in de onderlinge waardeverschillen. Een

eigen munt biedt de kans om de eigen economie apart te prijzen, een

kans die verloren gaat met een gemeenschappelijke munt. Veel economen

zien graag prijzen die fluctueren om aanpassingen sneller en

efficiënter te doen verlopen. |

Arjo Klamer Arjo Klamer |

|

Arjo

Klamer is hoogleraar in de Economie van de Kunst en Cultuur aan de

Erasmus Universiteit Rotterdam.

Hij promoveerde in 1981 aan de Duke University in de Verenigde Staten.

Zijn proefschrift werd omgewerkt tot het baanbrekende boek

Conversations with Economists (Littlefield and Roman, 1984) dat voor

het eerst de retoriek van economen zichtbaar maakte.

In 1990 publiceerde hij The Making of An Economist (Westview Press,

samen met David Colander), waarin hij de opleiding van economen

beeldend in kaart bracht. In 1996 bracht hij samen met Harry van Dalen

de wisselwerking tussen beleid en wetenschap in Nederland in beeld in

het boek Telgen van Tinbergen (Balans). Meer recent van zijn hand zijn

In Hemelsnaam: de economie van overvloed en onbehagen (ten have, 2006)

en Speaking of Economics: How to be in the conversation (Routledge

2007).

In 2005 richtte hij de Academia Vitae in Deventer op.

De Academia Vitae is een academische instelling voor mensen die midden

in het leven staan. Zij grijpt terug op de principes van de brede

klassieke, academische vorming. Van 2005 tot 2010 was hij decaan van

Academia Vitae.

In het publieke debat heeft hij zich gemengd door de ratio van de

Europese integratie aan de orde te stellen bijvoorbeeld bij de

invoering van de EMU en de Europese Grondwet

|

2. Een

geldeenheid moet beheerd worden. En daar is een stevige politiek

eenheid voor nodig. Zoals de casus van de euro weer eens heeft

duidelijk gemaakt, vraagt een stevige munt een krachtige politiek en

een betrouwbare centrale bank. Het managen van geld is niet alleen een

zaak van monetaire autoriteiten maar ook van economische autoriteiten.

Het gaat niet alleen om de beheersing van de rente en van de

geldhoeveelheid maar ook om beheersing van de overheidsbegroting, de

huizenmarkt, de internationale handel en de lonen en de prijzen.

Nu ondermijnen onevenwichtigheden in de financiële sector, de

huizenmarkt maar vooral in de internationale handel de euro. In

de nabije toekomst zou het inflatiespook kunnen opkomen en zal het gaan

om de beheersing van grondstoffenprijzen en van de lonen.

3. Geld fungeert ook als bindmiddel. Een munt circuleert in een

geografische ruimte en accentueert de handelsstromen in die ruimte. Een

goede munt bestendigt een gedeelde ervaring, zoals de dollar dat

deed bij haar invoering in het begin van de 20ste eeuw, en de mark

ooit. Een lokale munt versterkt de lokale economie. Niet

onbelangrijk is de overweging dat een munt een sterke gemeenschap nodig

heeft om haar waarde vast te houden.

De euro voldoet niet aan deze basisprincipes. Een gulden doet dat wel.

Wanneer de eurozone uiteenvalt, zullen de Nederlanders de neiging

hebben om samen met de Duitsers, en eventueel wat meer landen, een

muntunie te vormen. Dat gaat een tijd werken totdat Nederlanders genoeg

hebben van het aan de leiband lopen van de Duitsers, of wanneer de

Duitsers genoeg krijgen van de bemoeizucht van de Nederlanders. Zolang

nationale sentimenten sterk zijn, blijft een gemeenschappelijke munt

een onrealistisch ideaal.

De euro werd ingevoerd tegen beter weten in (Klamer, 1998). Hardnekkig

vasthouden aan een verkeerde constructie is hopeloos en kostbaar. Het

zou zo veel beter zijn als beleidsmakers erkennen dat de euro een

mislukt experiment is geweest, om te kunnen werken aan een

ordelijke transitie naar een wereld met meerdere munten,

waaronder de gulden. |

Referenties:

Klamer, A.,

1998, Euro wordt speelbal van national politici, de Volkskrant, 28

december 1998. Bron foto: Flickr |

Terug

naar Inhoud

|

|

|

|

|

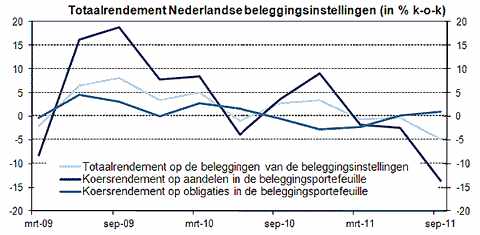

Beleggingsinstellingen

lijden fors verlies op hun beleggingen |

| Bron: DNB |

In het derde kwartaal van 2011 is het

fondsvermogen van de Nederlandse beleggingsinstellingen met 0,3% k-o-k

(EUR 1,3 miljard) afgenomen tot EUR 466,8 miljard. Het is de eerste

afname van het fondsvermogen sinds het tweede kwartaal van 2010.

Het aantal beleggingsinstellingen nam in het derde kwartaal van 2011

met 3 af tot 1440.

Beleggingsinstellingen rapporteerden een negatief totaalrendement van

4,9% k-o-k in het derde kwartaal van 2011. Dit is het grootste verlies

op de beleggingsportefeuille sinds de start van de

beleggingsinstellingenstatistiek in het vierde kwartaal van 2008.

Aandelenmarkten stonden in het derde kwartaal van 2011 onder

neerwaartse druk als gevolg van de wereldwijd tegenvallende economische

groei en de Europese schuldencrisis.

Op de aandelenbeleggingen werd dan ook een koersverlies geleden van

13,6% k-o-k in het derde kwartaal van 2011. In dezelfde periode daalde

de MSCI World index (gemeten in euro’s) met 10,4% k-o-k en de AEX met

17,5% k-o-k. Op de beleggingen in obligaties werd een koerswinst

behaald van 1,0% k-o-k. De koerswinst op staatsobligaties bedroeg 2,3%

k-o-k. De gedaalde kapitaalmarktrente in de VS, Duitsland en Frankrijk

als gevolg van het verslechterde economische sentiment ligt hier aan

ten grondslag. De beleggingsinstellingen rapporteerden een bescheiden

koersverlies van 0,3% k-o-k op hun beleggingen in bedrijfsobligaties.

Hedgefondsen lieten een positief totaalrendement zien van 5,8% k-o-k in

het derde kwartaal van 2011, ondanks de daling van de benchmark (Dow

Jones Credit Suisse Hedge Fund Index) met 4,8% k-o-k.

De appreciatie van de Amerikaanse dollar vis-à-vis de euro met 6,6%

k-o-k speelde hierbij een belangrijke rol, aangezien een groot deel van

de beleggingen van Nederlandse hedgefondsen zich buiten het eurogebied

bevinden.

De netto-inleg in de beleggingsinstellingen bedroeg EUR 23,1 miljard.

Dit bedrag is opwaarts vertekend door onder meer zogeheten

overhevelingen waarbij institutionele beleggers direct aangehouden

beleggingen overhevelden naar beleggingsinstellingen. Gecorrigeerd

hiervoor resteerde een netto-inleg van EUR 7,5 miljard die met name van

institutionele beleggers afkomstig was. Aandelenfondsen rapporteerden

(na correctie voor overhevelingen) een netto-inleg van EUR 7,2 miljard.

Vastgoedfondsen (EUR +1,1 miljard), overige fondsen (EUR +1,3 miljard)

en hedgefondsen (EUR +0,4 miljard) lieten een kleinere netto-instroom

zien. Beleggers onttrokken voor EUR 2,5 miljard aan de obligatiefondsen.

Voor nadere

informatie (DNB) kunt u contact opnemen met Herman Lutke Schipholt

(020-524 2712, 06-524 96 900) en Kees Verhagen (tel. 020-524 2272,

06-211 23 922). |

Terug naar Inhoud

|

|

|

Duidt de recente

stijging van de geldgroei op herstel van economische groei over een

jaar? |

| Bron: DNB 24 november 2011

|

|

De

recente stijging van de geldgroei in het eurogebied is nog te pril

om als signaal te dienen voor economisch herstel in de tweede helft van

2012, maar een verdere stijging zou een hoopvol teken kunnen zijn.

Omslagpunten in

de geldgroei vertonen namelijk een opmerkelijke samenhang met

omslagpunten in de groei van het bruto binnenlands product van het

eurogebied ongeveer een jaar later.

De groei van de geldhoeveelheid is een belangrijke variabele in het

duiden van de vooruitzichten ten aanzien van conjunctuur en inflatie

voor het monetaire beleid van de Europese Centrale Bank (ECB). De

stijging van het gemiddelde prijspeil in het eurogebied, oftewel

inflatie, wordt immers op de lange termijn mede bepaald door de groei

van de geldhoeveelheid.

De ECB maakt onderscheid tussen drie monetaire aggregaten op basis van

verschillen in liquiditeit, dat wil zeggen het gemak waarmee geld kan

worden aangewend voor bestedingen. Het meest liquide geldbegrip,

kortweg M1, bestaat uit munten en bankbiljetten in omloop en

betaalrekeningen. Geld in M1 kan direct worden gebruikt voor

bestedingen. Het ligt daarom voor de hand dat bewegingen in M1 sterk

samenhangen met ontwikkelingen in economische activiteit.

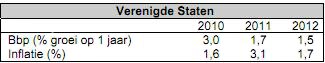

De grafiek toont de jaarlijkse groeivoeten van het volume van het bruto

binnenlands product van het eurogebied (kortweg reële bbp) en de reële

M1 (M1 gecorrigeerd voor inflatie), waarbij de laatste reeks vier

kwartalen in de toekomst is verschoven. Het eerste wat opvalt is

dat sinds de jaren negentig de fluctuaties van de M1-groei veel groter

zijn geworden dan die van de bbp-groei. Dit suggereert dat M1 ook voor

andere doeleinden wordt gebruikt dan voor het aankopen van goederen en

diensten. De grotere uitslagen van de M1-groei weerspiegelen mede dat

beleggers, om hun portefeuille te managen, meer gebruik zijn gaan maken

van bancaire tegoeden, die meetellen in M1.

Het tweede dat opvalt is dat omslagpunten in de groei van M1 een sterke

samenhang vertonen met omslagpunten in de groei van het bbp-volume van

het eurogebied.

Ongeveer een jaar na een omslag

in de groei van M1 volgde in het verleden zeer regelmatig een omslag in

de groei van het bbp. Sinds de crisis lijkt de samenhang bovendien

bijzonder sterk. Ongeveer een jaar na een omslag

in de groei van M1 volgde in het verleden zeer regelmatig een omslag in

de groei van het bbp. Sinds de crisis lijkt de samenhang bovendien

bijzonder sterk.

Zo kwam in de loop van dit jaar, na de piek in de M1-groei van eind

2009, inderdaad een einde aan het snelle groeiherstel in het eurogebied.

Tot in het tweede kwartaal van dit jaar bleef de M1-groei afnemen, naar

een dieptepunt van 1,3%.

In het derde kwartaal herstelde de groei enigszins tot 2%.

Mocht dit inderdaad een keerpunt van de M1-groei zijn, dan zou dat een

positief signaal kunnen zijn voor de bbp-groei over een jaar. Om dit

signaal op waarde te kunnen schatten beschouwen we de onderliggende

factoren achter het meest recente groeicijfer van M1.

Traditioneel wordt het transactiemotief aangehaald als de basis van de

voorspelkracht van M1. De verklaring is dat wanneer het publiek een

herstel van economische activiteit verwacht, het in aanloop naar dat

herstel in toenemende mate liquide middelen zal aanhouden. Deze

verklaring voor het aantrekken van de M1-groei valt echter moeilijk te

rijmen met het recent sterk gedaalde consumenten- en

producentenvertrouwen. De intensivering van de schuldencrisis deze

zomer heeft veel burgers onzeker gemaakt. Een meer waarschijnlijke

verklaring voor de weer wat aantrekkende M1-groei biedt het

voorzorgsmotief: als bedrijven en huishoudens onzekerder worden over

hun toekomstige inkomsten, stellen ze investeringen en uitgaven uit en

houden ze meer liquide middelen aan om onverwachte tegenvallers op te

vangen.

Een zelfde patroon viel waar te nemen na het faillissement in 2008 van

de Amerikaanse zakenbank Lehman Brothers, waarna de mondiale recessie

toesloeg. Ook toen daalden het consumenten- en producentenvertrouwen en

nam de M1-groei sterk toe, zonder dat het een voorbode was van

toenemende economische activiteit. Een derde verklaring voor

fluctuaties in de M1-groei biedt het monetaire beleid. Centrale banken

verlagen tijdens een recessie de beleidsrente meestal fors, zoals in

het najaar van 2008. De lagere beleidsrente en de verwachting dat de

rente voorlopig laag blijft zorgen voor kleinere verschillen tussen de

rente op betaalrekeningen en de rente op termijndeposito’s.

Rekeninghouders derven daardoor minder rente-inkomsten als ze hun

inkomsten op betaalrekeningen laten staan, met als gevolg dat zij

minder geld op termijndeposito’s zetten en M1 stijgt. Dat de

economische activiteit een aantal kwartalen later weer toeneemt, zoals

ook in 2009 gebeurde, heeft dan meer te maken met de lage renteomgeving

en niet per se met de gestegen M1-groei.

Al met al kan gesteld worden dat de eigenschappen van M1 als

voorlopende indicator van economische activiteit opvallend sterk zijn,

maar dat het niet noodzakelijk een oorzakelijk verband betreft. Op

basis van deze samenhang kan enige hoop worden geput uit de recente

verbetering van de M1-groei, maar een herstel van de economie over een

jaar is tegen de achtergrond van de schuldencrisis verre van zeker. Om

meer zekerheid te krijgen zullen we moeten afwachten of de M1-groei

verder toeneemt en het transactiemotief de overhand krijgt. Dit zal

waarschijnlijk afhangen van een herstel van het consumenten- en

producentenvertrouwen. |

Terug naar Inhoud

|

|

|

|

|

Waarom hogere

kapitaaleisen beter zijn voor het bankwezen |

| Bron: DNB |

Het is een

misverstand te denken dat hogere kapitaalseisen automatisch ten koste

gaan van de kredietverstrekking door banken. Dat zal alleen het geval

zijn bij banken met een ongezond bedrijfsmodel. Die zullen hun balansen

zien krimpen. En dat is precies het oogmerk van het beleid.

Één van de lessen uit de bankencrisis van 2007-2008 is dat de

minimumkapitaaleisen voor banken moeten worden verhoogd. In het akkoord

van het Bazels Comité (Basel III) zijn daarom afspraken gemaakt over

het versterken van zowel de omvang van de buffer als de kwaliteit van

het beschikbare kapitaal (risicoabsorberend vermogen).

Hogere kapitaaleisen zullen leiden tot een stabieler financieel

stelsel. Met meer eigen vermogen zijn banken beter in staat om

onverwacht hoge verliezen op te vangen. Daarnaast worden banken

ontmoedigd om onverantwoorde risico’s te nemen, omdat ze minder

vertrouwen op de overheid als achtervang.

Voor banken met een gezond bedrijfsmodel zullen de kosten van een

hogere kapitaaleis gemitigeerd worden door een lagere risico-opslag in

de financieringskosten. Door de hogere kapitaalbuffer zijn de banken

namelijk ook steviger en zijn zij beter in staat kapitaal aan te

trekken. Hierdoor kunnen zij hun kredietverstrekking op peil houden.

Het afbouwen van impliciete overheidsgaranties zal wél leiden tot

hogere fundingkosten, vooral voor banken die bovenmatig op deze

garanties leunen om goedkoop financiering aan te trekken. Dit is echter

ook een beoogd doel. Investeringen die voor hun winstgevendheid

berusten op overheidsgaranties zijn een risico voor de financiële

stabiliteit en dienen ontmoedigd te worden.

Twee redenen voor

hogere kapitaaleisen

Overheden kunnen zich genoodzaakt zien een bank die in de problemen

komt, te hulp te schieten, vanwege de maatschappelijke kosten indien de

stabiliteit van het financiële stelsel in gevaar komt. Dit gegeven

verstoort bij banken de prikkels voor het nemen van risico’s: de

positieve uitkomsten komen ten goede van de bank terwijl de meest

negatieve uitkomsten door de overheid worden opgevangen. Een tweede

averechtse prikkel is dat het banken stimuleert om in te spelen op deze

impliciete garantie door financiële instrumenten te ontwikkelen met

grote staartrisico’s. Een product met een groot staartrisico heeft, in

vergelijking met andere financiële producten, een relatief kleinere

kans op kleine verliezen maar een relatief grotere kans op catastrofale

verliezen.

Met deze producten verhogen banken hun rendement, ten koste van

onevenredig hoge verliezen in het uitzonderlijke geval dat het mis

gaat. Banken houden onvoldoende rekening met de (maatschappelijke)

kosten van deze risico’s omdat ze er uiteindelijk niet mee

geconfronteerd worden ('gokken met de overheid als achtervang').

Zodoende vormt deze vorm van financiële innovatie een risico voor de

financiële stabiliteit.

Hogere kapitaaleisen trekken deze averechtse prikkels weer recht door

risico’s meer voor rekening te laten komen van de aandeelhouders. Hoe

hoger het kapitaal, hoe meer de risico’s bij de aandeelhouders terecht

komt, als verstrekker van risicodragend kapitaal en hoe kleiner de

overheidssubsidie voor roekeloos gedrag.

Wat zijn de effecten van hogere kapitaaleisen op fundingkosten van

banken?

Banken zullen als gevolg van de nieuwe internationale afspraken met

hogere buffers moeten opereren of de risico’s op hun balans afbouwen.

De hamvraag is of dit tot minder en duurder krediet leidt.

Men hoort soms dat elke euro aan extra bankkapitaal een euro minder aan

financiering voor het bedrijfsleven zou zijn. Dit is onjuist: een hoger

eigen vermogen is geen 'onbenut kapitaal'. Banken worden ook niet

gedwongen hun balans af te bouwen. Wel verandert de samenstelling van

het vermogen (als bron van de financiering) doordat de bank zich meer

met eigen vermogen moet financieren. Dit beïnvloedt alleen de

kredietverlening (de aanwending van het vermogen) indien deze

samenstelling ook tot hogere kapitaalkosten leidt.

Omdat bankkapitaal duurder is dan vreemd vermogen zou men kunnen denken

dat hogere kapitaaleisen automatisch tot hogere kosten voor banken

leidt, zodat banken verplicht zijn hun eigen kredietverstrekking

duurder te maken. Dit effect wordt echter (deels) teniet gedaan. Banken

met meer kapitaal zijn ook steviger, waardoor zowel eigen vermogen als

vreemd vermogen goedkoper zal worden wanneer hogere kapitaalbuffers

opgelegd worden. De economische wetenschap toont aan dat voor banken

die slechts beperkte risico’aangaan deze effecten zelfs helemaal tegen

elkaar wegvallen. Zo houden banken hun kredietverlening op peil.

Daarbij moet nog wel opgemerkt worden dat banken bij meer eigen

vermogen een belastingvoordeel deels verliezen, omdat de vergoeding van

vreemd vermogen aftrekbaar is van de vennootschapsbelasting en

dividenden niet.

Het bovenstaande geldt echter niet voor activiteiten van banken die

alleen rendabel zijn als gevolg van de impliciete overheidsgarantie,

typisch banken die veel staartrisico’s aangaan. Hogere kapitaalbuffers

maken weliswaar ook deze banken stabieler, maar leggen de kosten van

deze risico’s, die voorheen bij de overheid lagen, nu bij de

aandeelhouders neer. Dit zal leiden tot hogere fundingkosten voor deze

banken, waardoor de genoemde activiteiten van de balans verdwijnen.

Deze vorm van balanskrimp is maatschappelijk gewenst, omdat er geen

sprake is van economisch toevoegde waarde: de activiteiten die

verdwijnen zijn alleen rendabel omdat zij kunnen meeliften met de

kosteloze overheidsgarantie.

Conclusie

Hogere kapitaaleisen zijn een essentieel instrument om de financiële

stabiliteit van het bankwezen te versterken. Het zorgt ervoor dat

banken beter in staat zijn om schokken op te vangen en het dwingt

banken tot beter risicobeheer, omdat ze de kosten van hun risico’s zelf

moeten dragen. Dit zal ertoe leiden dat banken risico’s zullen afbouwen

of beter zullen beprijzen. Dit leidt tot een versterking van het

bankwezen, waarbij geldt dat banken met een gezond bedrijfsmodel hun

kredietverlening op peil zullen kunnen houden. |

Terug naar Inhoud

|

|

|

Nieuwe Eurobiljet

app helpt je een echt biljet herkennen |

| Bron: DNB |

Met de feestdagen kopen we met z’n allen massaal

cadeautjes en hebben we veel geld in handen.

Een goed moment om mensen bewust te maken hoe je eurobiljetten kan

controleren.

De Nederlandsche Bank introduceert op 1 december de 'Eurobiljet app'.

Met deze app kan je, door middel van de echtheidskenmerken echte

eurobiljetten onderscheiden van valse.

Verder vertelt de app je wat je moet doen als je denkt dat je een vals

biljet in handen hebt.

Echtheidskenmerken

In alle eurobiljetten zijn echtheidskenmerken verwerkt. Hiermee is het

voor iedereen eenvoudig om een echt eurobiljet te herkennen en te

onderscheiden van vervalsingen.

De Eurobiljet app laat je in vier stappen zien hoe je eurobiljetten kan

controleren op echtheid.

Door te kijken, te kantelen en te voelen, kun je biljetten eenvoudig

zelf controleren. Het virtuele biljet van de app werkt net als een echt

biljet. Zo is de verhoogde inkt ook echt te voelen en wanneer je je

telefoon tegen het licht houdt, zie je wat er gebeurt met het watermerk.

Betalingsverkeer

veilig en betrouwbaar

Een van de taken van De Nederlandsche Bank is toe te zien op een veilig

en betrouwbaar betalingsverkeer. Eurobiljetten zijn door middel van de

echtheidskenmerken goed beveiligd tegen namaak, maar het is wel

belangrijk dat mensen alert zijn en voldoende kennis hebben van deze

kenmerken.

In het eerste halfjaar van 2011 waren er in Nederland 14.400 valse

biljetten. In Nederland is met 63% het 50 euro biljet favoriet bij de

vervalsers. Het ontvangen van een vals biljet is een vervelende

ervaring. Valse biljetten worden namelijk niet vergoed. Mocht je

twijfelen over de echtheid van een biljet, controleer het biljet dan

goed voor je het aanneemt, bijvoorbeeld met behulp van de nieuwe app.

Als je vermoedt dat je een vals biljet in handen hebt, geef het dan

niet uit. Het uitgeven van een vals biljet is namelijk strafbaar.

De Eurobiljet app is ontwikkeld voor Apple en Android. Voor de overige

smartphones is een mobiele website ontwikkeld. De app is gratis te

downloaden:

Android

, Apple , Mobiele website

, Bekijk

ook de promotiefilm op Youtube. |

Terug naar Inhoud

|

|

|

Agenda |

| Bron: HCC Beleggen redactie

|

De

HCC Beleggen Kalender op onze website en deze Agenda zijn

inmiddels een begrip onder beleggers in Nederland en België geworden.

Voor veel andere sites zijn wij de de facto bron van informatie.

Toch zijn nog niet alle events in onze Agenda opgenomen. Daarom willen

we ook aanbieders van seminars, cursussen en beleggersbijeenkomsten in

de gelegenheid stellen, zelf hun events aan te kondigen, zowel op ons

forum als in onze nieuwsbrieven. Plaatsing van (vrij toegangkelijke)

educatieve bijeenkomsten zijn kostenloos.

(Bijeenkomsten met een educatief

karakter welke niet gratis toegankelijk zijn danwel bijeenkomsten met een niet uitsluitend educatief

karakter kunnen onder voorwaarden ook in onze agenda opgenomen worden.

Wilt u meer weten neemt u dan even contact op met de redactie)

|

|

Terug naar Inhoud

|

|

|

| Disclaimer: Deze publicatie komt tot stand op de

redactie van beleggersonline.nl de website van de HCC IG Beleggen. Noch

de mate waarin de berichten, voorgestelde scenario’s, risico’s en

voorspellingen de marktverwachtingen weerspiegelen, noch de mate waarin

zij in de realiteit zullen tot uiting komen, kunnen worden gewaarborgd.

De voorspellingen zijn indicatief. De gegevens in deze publicatie zijn

algemeen en louter informatief. Ze mogen niet worden beschouwd als

beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen

en/of de Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk

voor eventuele verliezen. De waarde van uw beleggingen kan fluctueren,

behaalde resultaten uit het verleden geven geen garantie voor de

toekomst. |

|