|

|

| inhoud:

|

HCC

Beleggen Nieuwsbrief 20110201 |

|

|

|

Overheidsfinanciën

binnen de EMU blijven voor onrust zorgen: |

| Bron: KBC Bank |

Het belangrijkste agendapunt van de financiële markten

tijdens de

voorbije weken was de houdbaarheid van de overheidsfinanciën binnen de

EMU. Vanaf de tweede helft van december liepen de CDS-premies

op 5 jaar voor overheidsobligaties van de zogenaamde GIPSlanden verder

fors op.

De uitschieter was de Griekse CDS-premie die opliep tot 10,3

procentpunten op 10 januari. Als gevolg van de aanslepende politieke

impasse kwamen ook de Belgische overheidsobligaties in het vizier van

de financiële markten. Voornamelijk dankzij ingrepen door de ECB

daalden de CDS-premies weer, maar zij blijven niettemin nog altijd op

een onrustwekkend hoog peil. De onzekerheid op de financiële markten

zal nog een hele tijd aanhouden en allicht pas structureel afnemen

wanneer de EMU-overheden expliciet een garantie geven voor alle

overheidsobligaties binnen de EMU. Het permanent maken van het

bestaande reddingsmechanisme EFSF vanaf midden 2013 is een belangrijke

eerste stap, maar nog niet voldoende om de markten gerust te stellen.

De afwezigheid van een onvoorwaardelijke garantie speelt hierin allicht

een cruciale rol.

Een bijkomend probleem is de sterke verwevenheid van de problematiek

van de overheidsfinanciën met de gezondheid van de financiële sector.

Die is het gevolg van ten eerste de belangrijke blootstelling van die

sector aan overheidsobligaties, en ten tweede van de sterke onderlinge

afhankelijkheid van de financiële instellingen, die het gevaar van een

domino-effect na een eventuele schuldherschikking inhoudt. Dit

besmettingsgevaar geeft aan de problematiek van de overheidsschulden

een toxisch karakter, dat voor een stuk vergelijkbaar is met dat van de

CDO-problematiek. Het besmettingsgevaar leidt bovendien tot de vrees

dat het bestaande reddingsmechanisme EFSF niet voldoende

gekapitaliseerd zou zijn om alle overheden in financieringsproblemen

desnoods te kunnen ondersteunen. Voor een deel kan dit probleem worden

opgelost door de middelen van het EFSF te verhogen. Het EFSF beschikt

op dit ogenblik indien nodig over 750 miljard EUR (inclusief de hulp

door het IMF). De uiteindelijke finaliteit van een dergelijke piste

ligt echter in een volledige en onvoorwaardelijke garantie voor alle

EMU-overheidsobligaties, voorzien van de nodige controlemaatregelen om

gebrekkige budgettaire discipline door individuele lidstaten te

voorkomen.

|

Terug naar Inhoud

|

|

|

Beleggen in

grondstoffen: actief of passief? |

| Bron: Jan de Koning |

De

aanhoudende prijsstijging van veel grondstoffen trekt een toenemend

aantal particuliere beleggers richting deze markt. Of het nu om goud,

zilver of tarwe gaat, beleggers willen een graantje meepikken van de

onevenwichtige vraag- en aanbod verhoudingen in de grondstoffenmarkt.

En geef ze eens ongelijk. Een belegger in grondstoffen profiteert van

de groei in opkomende landen, beschermd zijn vermogen op optimale wijze

tegen hoge inflatie en ‘last but not least’: een belegging in

grondstoffen verlaagt het risico van de totale portefeuille. Echter:

hoe te beleggen in grondstoffen?

Direct

Een belegger die een goudklomp koopt omdat hij denkt dat de goudprijs

gaat stijgen, investeert op een directe manier in grondstoffen. Direct

beleggen in grondstoffen betekent zonder grote omwegen investeren in

deze beleggingscategorie. Als belegger kunt u vanzelfsprekend een

goudklomp of zilveren munten kopen, maar wie direct wil inspelen op een

prijsstijging van olie of aardgas wordt geconfronteerd met de nodige

problemen. Zelfs wanneer u de ruimte heeft om een olievaten in uw tuin

op te slaan, zal uw partner, de buurt en de overheid niet staan te

juichen over uw nieuwste investering. Gelukkig is er een alternatief.

Op de wereldwijde termijnmarkten (futuresmarkten) worden veel

grondstoffen namelijk op een andere ‘directe’ manier verhandeld. Op

deze markten kunnen handelaren contracten kopen (of verkopen) die recht

geven op de fysieke levering (of leverplicht) van een bepaalde

grondstof op een vastgesteld moment in de toekomst. Spreekt men over de

handel in grondstoffen, dan bedoelt men in de regel de handel in

termijncontracten op grondstoffen. Koopt u een dergelijk contact, dan

profiteert u direct van een eventuele prijsstijging van de

desbetreffende grondstof. Heel direct dus.

Een groot nadeel voor veel beleggers is de omvang van deze financiële

contracten. Wanneer u bijvoorbeeld een termijncontract op een vat

Texaanse ruwe olie koopt, dan heeft u weliswaar recht op de levering

van 1000 olievaten, maar wordt u ook geacht ruim 87.000 dollar neer te

leggen voor een dergelijk contract. Geen sinecure voor de gemiddelde

belegger die direct in grondstoffen wil beleggen…

Banken en fondsbeheerders hebben dit probleem voor u opgelost door

gestructureerde producten te creëren of fondsen te lanceren die direct

in grondstoffen beleggen. Door deel te nemen in een dergelijk fonds,

kunt u met een veel kleiner bedrag direct inspelen op de bewegingen van

de grondstoffenmarkt.

Grafiek:

Relatieve

rendementsontwikkeling van Grondstoffen

(DJ

UBS Commodity Total Return Index versus Eurostoxx-50).

|

Bron:

Bloomberg

en Somerset.nl Bron:

Bloomberg

en Somerset.nl |

Indirect

Indirect beleggen in grondstoffen is ook mogelijk. Een belegger die op

deze manier investeert in grondstoffen doet dit met een omweg. Om te

investeren in een prijsstijging van goud koopt hij of zij bijvoorbeeld

de aandelen van een mijnbouwbedrijf dat deze grondstof delft. Een

andere mogelijkheid is het kopen van de aandelen van een bedrijf dat

speciale machines produceert die gebruikt worden bij de

mijnbouwproductie. Er is nog een indirecte manier.

Enkele landen zijn rijk aan grondstoffen. Denk hierbij aan Zuid-Afrika,

Australië en Canada. U zult begrijpen dat deze landen volop profiteren

van de toegenomen activiteit in de grondstoffensector. Sommige

beleggers kiezen er dan ook voor om een indextracker te kopen op de

belangrijkste beursindex van bijvoorbeeld Australië of Canada. Enig

nadeel hierbij is dat u ook indirect belegt in ondernemingen die in

deze index zijn opgenomen, maar zelf op geen enkele wijze profiteren

van de grondstoffensector.

Tot slot is het mogelijk om in vastgoed te beleggen dat zich in de

buurt van mijnbouwlocaties bevindt. Een groei van de grondstoffensector

heeft namelijk een aanzuigende werking op veel andere economische

activiteit in een bepaalde regio, waardoor vastgoedprijzen kunnen

stijgen.

Beste

keuze

Direct of indirect in grondstoffen: wat is de beste keus? Persoonlijk

geef ik de voorkeur aan een zo direct mogelijke investering in

grondstoffen middels de termijnmarkt of via afgeleide producten. Ik

beleg dus liever zelf in goud dan in een mijnbedrijf dat naar goud

zoekt. Hier heb ik een drietal motieven voor.

Ten eerste is een directe investering minder tijdrovend dan een

indirecte. Het analyseren van de vraag- en aanbod verhoudingen van een

bepaalde grondstof kan intensief zijn. Heeft u research gedaan, dan

kunt u vervolgens meteen een directe positie in de betreffende

grondstof nemen. Belegt u echter indirect, dan moet u ook nog opzoek

naar het juiste bedrijf dat het beste profiteert van de stijging die u

voor ogen heeft. Zo kom ik tot het tweede motief.

Heeft u namelijk een onderneming gevonden waarvan u denkt dat deze

profiteert van een stijgende grondstofprijs, dan heeft u bij lange na

geen garantie dat deze onderneming daar daadwerkelijk van gaat

profiteren. Stakende werknemers, onbehoorlijk ondernemingsbestuur, het

doen van te dure overnames: als indirecte belegger in grondstoffen zijn

er tal van zaken die u mee moet nemen in uw analyse.

Tot slot blijkt volgens de Universiteit van Yale, dat het direct

beleggen in grondstoffen uitzicht biedt op een tot drie maal toe (!) zo

hoog rendement als een indirecte belegging. Vanzelfsprekend zijn er

bedrijven te vinden die veel meer in waarde kunnen stijgen dan de

grondstof die zij delven. Maar hoe verder grondstoffen in prijs

stijgen, hoe groter de stakingsdreiging bij producenten wordt en hoe

meer ondernemingsfraude op de loer ligt.

Laat ik daarom afsluiten met een uitspraak van de bekende Amerikaanse

schrijver (en belegger!)

Mark Twain over het indirect beleggen in grondstoffen:

“Een

goudmijn is een gat in de grond met een leugenaar erboven”.

|

Terug naar Inhoud

|

|

|

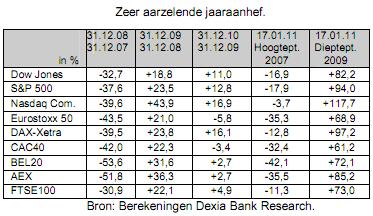

Aandelenmarkten: solide basis voor herstel?:

|

| Bron: Dexia Bank |

2010 was een moeilijk beursjaar. Het

contrast met 2009 was groot omdat de

beurzen vanaf de lente

een grillig en volatiel verloop

kenden ingevolge het uitbreken van

de Europese schuldencrisis en de remmende

invloed

die ervan uitging voor het

economisch herstel.

De meeste hier beschouwde Europese beurzen sloten het

jaar af met een bescheiden positieve

return van 3 à 5%. Frankfurt

daarentegen was uitstekend op dreef

(+16,1%) en kon zo wedijveren met

de Amerikaanse beurzen die allemaal ruim 11%

hogerop klommen. De Eurostoxx50

presteerde ondermaats (5,8%) omwille van

de CAC40 (3,4%) en natuurlijk de zeer

slechte score voor de Zuid Europese beurzen die

10 tot 35% verloren.

Op mondiaal vlak viel de mooie opmars van

zg. grondstoffenlanden op, naast de merkwaardige

16% daling van de Chinese beurs. Bij

de sectoren waren de banken de

negatieve uitschieters gezien de zowat 40%

indexdaling.

Voor 2011

zijn de verwachtingen hoog gespannen.

Men gaat ervan uit dat de economische

opleving zich zal doorzetten

ondanks de begrotingsbesparingsmaatregelen die

reeds in heelwat Europese landen

werden genomen. Normaal zal de bbpgroei lager

uitvallen dan

in 2010 maar van een

mogelijke “double dip” is geenzins

sprake. De economie wordt natuurlijk ondersteund door

de voortzetting van het soepel monetair

beleid door de centrale baken, alsook van

de liquiditeiteninjectie ten voordele van

de financiële instellingen, die nog volop in

herstructurering zijn na de

crisis van 2008. Daarnaast wordt

gerekend op de Duitse locomotief die

na een +3,6% expansie

in 2010 nog eens met 2,4%

zou kunnen groeien onder

impuls van de sterkere concurrentiekracht

en een hernemende vraag van de gezinnen. Voor 2011

zijn de verwachtingen hoog gespannen.

Men gaat ervan uit dat de economische

opleving zich zal doorzetten

ondanks de begrotingsbesparingsmaatregelen die

reeds in heelwat Europese landen

werden genomen. Normaal zal de bbpgroei lager

uitvallen dan

in 2010 maar van een

mogelijke “double dip” is geenzins

sprake. De economie wordt natuurlijk ondersteund door

de voortzetting van het soepel monetair

beleid door de centrale baken, alsook van

de liquiditeiteninjectie ten voordele van

de financiële instellingen, die nog volop in

herstructurering zijn na de

crisis van 2008. Daarnaast wordt

gerekend op de Duitse locomotief die

na een +3,6% expansie

in 2010 nog eens met 2,4%

zou kunnen groeien onder

impuls van de sterkere concurrentiekracht

en een hernemende vraag van de gezinnen.

Met grote belangstelling wordt uitgekeken naar

een politieke

doorbraak op Europees vlak omtrent

de lancering van een permanent

en waarschijnlijk sterk

verruimd Europees stabilisatiefonds

(2 000 miljard euro?), alsook omtrent de

“collective action” clausule voor de obligaties die vanaf

midden 2013 zullen worden uitgegeven,

omtrent de concrete invulling van het

economisch beleid met eventuele

sancties en misschien ook omtrent

de lancering van een programma

van euroobligaties.

Begin februari zou hieromtrent meer

duidelijkheid moeten komen. Als dat het

geval is dan zou kunnen gewerkt

worden aan een ietwat duurzame oplossing

voor de aanslepende schuldencrisis. Er moet

worden vermeden dat de opeenvolgende

veilingen van Portugese, Spaanse

en Italiaanse overheidsobligaties telkens

uitgroeien tot speculatieve

bewegingen en verhoogde onrust.

Tegen deze achtergrond zouden de

bedrijven moeten in staat zijn om

hun winsten te verbeteren, na de

financiële herstructureringen die vele onder hen

reeds gedaan hebben

in de nasleep van de crisis.

In elk geval

wijzen de waarderingsindicatoren op een context

die geenszins duur is. Gehoopt wordt dat de

dividenduitkeringen zouden kunnen stijgen,

wetende dat het dividendrendement

vorig jaar reeds hoger lag dan het

obligatierendement. De focus op aandelen

met een aantrekkelijk dividend

is niet zo abnormaal als men weet

dat de return die de aandelen

in de voorbije decennia konden

neerzetten voor meer dan 50%

bestond uit dividenden. Opvallend is

ook de hernieuwde fusie en

overnameactiviteit, die grotendeels wordt

gefinancierd met de ruim beschikbare

liquiditeiten en of aandelenruil. Het is

dan ook niet verwonderlijk

dat beheerders het gewicht voor aandelen

in een gediversifieerde portefeuille optrekken,

hoewel niet iedereen zover gaat om aandelen te

overwegen tegenover de gebruikte benchmark.

De risico’s ten aanzien van dit

vertrouwvol vooruitzicht zijn nochtans niet te

onderschatten. Het

gevaar bestaat dat de snel

oplopende grondstoffenprijzen, die al dan niet uitgelokt

worden door speculatieve posities, uitmonden in

een hogere inflatie, die dan door een

verstrakking van de monetaire

politiek door de centrale banken zou

kunnen bestreden worden. Uiteraard is

dergelijk scenario nefast voor de economische

groei, voor de herstructurering van de

financiële sector en voor de beurs.

Een analoge evolutie zou eveneens

kunnen uitgelokt worden door een uit

de hand lopende kwantitatieve

versoepeling door de Federal Reserve en

een weigering van de Amerikaanse

regering om een

geloofwaardig meerjarig

begrotingssaneringsplan aan te kondigen. Een

algemene verhoging van het rentepeil wordt dan

onvermijdelijk.

Een ander risico is dat de

schuldencrisis ontspoort

en toch aanleiding geeft tot een

herschikking voor een van

de zwaar belaagde ZuidEuropese landen.  Hoewel de Europese

Unie dit kost wat kost wil vermijden, blijft

de mogelijkheid bestaan zolang er

geen doorbraak komt

zoals hierboven werd beschreven. Het

is evident dat we dan op onbekend

terrein komen en alles

uiteindelijk mogelijk wordt. Zeker

is dat we dan een nieuwe

bankcrisis moeilijk zullen kunnen

ontlopen omwille van de

omvangrijke posities in ZuidEuropees overheidspapier.

De beurzen en de economie zouden hieronder

zwaar lijden. Hoewel de Europese

Unie dit kost wat kost wil vermijden, blijft

de mogelijkheid bestaan zolang er

geen doorbraak komt

zoals hierboven werd beschreven. Het

is evident dat we dan op onbekend

terrein komen en alles

uiteindelijk mogelijk wordt. Zeker

is dat we dan een nieuwe

bankcrisis moeilijk zullen kunnen

ontlopen omwille van de

omvangrijke posities in ZuidEuropees overheidspapier.

De beurzen en de economie zouden hieronder

zwaar lijden.

Een derde risico is het

uiteenspatten van de al dan niet

zeepbelachtige expansie van de groeimarkten

ingevolge een te snelle

verstrakking van het Chinese

monetaire beleid of een op de

spits gedreven valutaoorlog met hernieuwd

protectionisme. Hoewel de kans hierop

relatief klein is, mag de mogelijkheid niet

worden uitgesloten in

een marktomgeving die bol staat

van speculaties en hypes die telkens uitmonden in

overdreven volatiliteit.

Hoewel institutionele en particuliere beleggers nog

altijd drempelvrees hebben ten

aanzien van aandelen, zou

de aantrekkingskracht van de

beurzen toch moeten toenemen. In

het meest gunstige scenario, wanneer we

gespaard blijven van de vermelde risico’s,

is een positieve return

van 7 to 10% haalbaar voor dit

kalenderjaar. Deze prognose is veeleer bescheiden

maar vrij realistisch gezien de verwachte

dividendenexpansie en de overtuiging dat

de economische opleving zich zal

doorzetten, zij het waarschijnlijk vertraagd.

|

Terug naar Inhoud

|

|

|

Advertentie:

|

| Op talrijk verzoek : |

BAM

!

Beurs Analyse Magazine NL

www.BamNL.nl

|

| 10

Handelssystemen per jaar |

voor ambitieuze traders

door

Frans Schreiber |

Elke maand bespreking van een nieuw handelsmodel,

op basis van onder andere :

|

| De voormalige reeks Handelssystemen, sinds feb’2000

geschreven door F.

Schreiber RBA© in het blad TKA (dat gestopt is per dec 2010), zal

worden voortgezet in het blad BamNL. Hiermee wordt een podium gecreëerd

waarop traders en investeerders zich kunnen aansluiten, van kunnen

leren en de beschreven tactieken mogen verbeteren, zodat er een sterk

platform voor actieve handelaren ontstaat. Een eigen uitgave geeft

bovendien meer ruimte om op specifieke situaties – backtesten,

programmeren, codes, resultaten en vragen - in te gaan. Bij voldoende

deelname zal er een BamNL-dag worden georganiseerd, waar de modellen

nog eens uitgebreid aan bod komen. |

BamNL!

|

|

|

| Word Nu

abonnee! Meld u

aan via www.BamNL.nl |

| meer info verkrijgbaar in info@BamNL.nl, het eerste

nr verschijnt in de

eerste week van februari |

| Zorg dat u geen nummer mist! |

BamNL verschijnt tienmaal per jaar op blad, een

jaarabonnement kost E

99.50,

dat is slecht E 9.95 per trading systeem

|

|

Terug naar Inhoud

|

|

|

Adviseer Nout

Wellink eens een keer: |

| Bron: DNB |

Games: de interactieve manier van leren

De Europese Centrale Bank en de nationale centrale banken van het

Eurosysteem, waaronder DNB, hebben een paar educatieve games

uitgebracht.

Uitgangspunt in deze games is dat er telkens naar een advies aan Nout

Wellink moet worden toegewerkt

Inflatie en het dagelijkse leven

Deze in ECB-verband

ontwikkelde game Inflation-island laat de speler

ervaren hoe inflatie het dagelijkse leven beïnvloedt. In Inflation

Island leren de spelers over de voordelen van prijsstabiliteit en de

negatieve effecten van deflatie, hoge inflatie en

hyperinflatie op particulieren en de samenleving. Deze in ECB-verband

ontwikkelde game Inflation-island laat de speler

ervaren hoe inflatie het dagelijkse leven beïnvloedt. In Inflation

Island leren de spelers over de voordelen van prijsstabiliteit en de

negatieve effecten van deflatie, hoge inflatie en

hyperinflatie op particulieren en de samenleving.

Het geeft inzicht in de gevolgen van inflatie voor de economie en de

maatschappij als geheel. Ook wordt aandacht geschonken aan 'uitwassen'

als hyperinflatie en deflatie.

Monetaire beleid

In €conomia – het monetairbeleidsspel

- zitten de spelers zelf aan de knoppen van het monetaire beleid. Ze

nemen besluiten over de rente om de inflatie te beteugelen. Ze worden

bijgestaan door een team van adviseurs en door indicatoren als de geld-

en productiegroei.

Macro-economie Macro-economie

Wat gebeurt er als de olieprijs stijgt of de koers van de euro omhoog

gaat? En wat zijn de gevolgen van de Chinese economie die 'boomt' en

van de vergrijzing in Nederland? Het interactieve online programma

Scoren met beleid maakt duidelijk hoe deze actuele gebeurtenissen de

macro-economie beïnvloeden.

Scoren met beleid Dit

programma maakt aanschouwelijk hoe bepaalde gebeurtenissen de

macro-economie beïnvloeden en is gebaseerd op een economisch

kringloopmodel. Het schetst de verbanden tussen diverse

macro-economische grootheden. Zowel monetair beleid als budgettair

beleid komen aan bod. Evenals de dilemma's waar de beleidsmakers mee te

maken krijgen.

|

Terug naar Inhoud

|

|

|

| Advertentie: |

Samen

meer rendement

TradersClub

Magazine

50 pagina’s vol technische en kwantitatieve analyse, redactie: Harry

Geels

Workshops

o.a. met Aloys Mattijssen, Geert-Jan Nikken, Gokhan Erem, Michael

Ahrens en Rombout Kerstens

Nieuwsbrieven

Need-to-know informatie voor actieve beleggers

Meld u gratis aan op de website en ontvang 1 magazine ter kennismaking:

www.tradersclub.nl

|

Terug naar Inhoud

|

|

|

AFM beboet SNS om

Madoff-fondsen: |

| Bron: redactie |

SNS Bank is door de AFM beboet wegens nalatigheid in de

advisering van

klanten in buitenlandse beleggingsfondsen in de jaren 2008 en

2009. Het ging onder meer om fondsen die belegden in

constructies gelieerd aan beleggingsfraudeur Bernard Madoff.

SNS Bank, onderdeel van de

financiële beursgenoteerde instelling SNS Reaal, gaat mogelijk in

beroep tegen de boete. SNS Bank, onderdeel van de

financiële beursgenoteerde instelling SNS Reaal, gaat mogelijk in

beroep tegen de boete.

De twee bestuurlijke boetes van ieder 30.000 euro betreffen de periode

januari 2008 tot en met mei 2009.

Volgens de Autoriteit Financiële Markten heeft SNS Bank onder meer

nagelaten klanten vooraf te wijzen op de risico's van buitenlandse

beleggingsfondsen die niet onder (adequaat) toezicht staan.

Kennis

en ervaring

De klant is door SNS Bank niet gevraagd naar zijn kennis en ervaring

met dit type fondsen, aldus de toezichthouder. ,,Hierdoor kon SNS niet

beoordelen of dit type fondsen wel geschikt was voor deze klanten en

was zij niet in staat om indien nodig de klanten hiervoor te

waarschuwen.''

Volgens SNS Bank ging het om een beperkte groep klanten die op advies

van hun eigen financieel adviseur belegden in de niet-geregistreerde

buitenlandse beleggingsfondsen. Toch staakte SNS Bank de

dienstverlening en legde begin december 2009 een voorstel neer tot

tegemoetkoming bij gedupeerde klanten. Hierop is ongeveer 75 procent

van hen ingegaan.

Derde

boete

SNS Bank is ook een derde boete opgelegd, van 5000 euro, die nog niet

door de AFM openbaar is gemaakt. De grondslag van deze boete is nog

niet definitief vastgesteld.

Bernard Madoff werd eind 2008 gearresteerd voor megazwendel. Beleggers

wereldwijd gingen voor tientallen miljarden het schip door de

piramidespel-constructie. In 2009 werd Madoff veroordeeld tot een

gevangenisstraf van 150 jaar.

Werkwijze

van Madoff

Madoff bediende zich van een piramidespel-achtig soort bedrog, waarbij

oude "investeerders" hun rendement krijgen uitgekeerd uit de inleg van

nieuwe "investeerders". Dit gaat goed zolang het nieuw aangetrokken

kapitaal de uitkeringen te boven gaat. De fraudeur heeft echter wel een

goed verkopend verhaal nodig, en bovendien een zich uitbreidend netwerk

in sneeuwbalvorm.

Een Ponzifraude wordt daarom wel een affinity fraud genoemd: het leunt

sterk op onderling vertrouwen van de deelnemers.

Madoffs systeem voldeed aan beide voorwaarden; hij zorgde er bovendien

voor dat zijn uitkeringen niet al te hoog waren, zodat zijn kaartenhuis

niet te snel zou instorten.

De 'strategie' waarmee Madoff

zijn vehikel verkocht, bestond uit een stelsel van door middel van

opties afgedekte aandelen van de 35 meest indexgerelateerde

beursfondsen. Risico's werden verkleind door put-opties te kopen die

een minimumprijs garandeerden. In ruil hiervoor werden call-opties

geschreven (verkocht), die echter de mogelijke winsten op de aandelen

afdempten. Dat leidt tot verkleind risico, maar ook tot geringere

winstmarges. De 'strategie' waarmee Madoff

zijn vehikel verkocht, bestond uit een stelsel van door middel van

opties afgedekte aandelen van de 35 meest indexgerelateerde

beursfondsen. Risico's werden verkleind door put-opties te kopen die

een minimumprijs garandeerden. In ruil hiervoor werden call-opties

geschreven (verkocht), die echter de mogelijke winsten op de aandelen

afdempten. Dat leidt tot verkleind risico, maar ook tot geringere

winstmarges.

De strategie van Madoffs fonds was echter niet opzienbarend: hij keerde

rendementen uit van rond de 10%. Het opzienbarende was dat zijn fonds

vrijwel nooit verliezen registreerde: slechts drie maal in 87 maanden.

Het netwerk dat Madoff exploiteerde was aanvankelijk dicht bij huis:

goede vrienden en sociale kringen waarin hij verkeerde, exclusieve

clubs in Florida en New York, en charitatieve instellingen. Naderhand

werd veel van het netwerk verzorgd door hedge funds en banken, die het

door hen beheerde kapitaal geheel of gedeeltelijk in Madoffs fonds

investeerden en daarvoor commissie en een percentage opstreken.

Die instellingen werden dus tussenpersonen die geen vragen stelden en

meeprofiteerden van het netwerk.

Madoff hoefde zelf geen contact meer te onderhouden met individuele

klanten en dat deed hij dan ook niet. Hij volstond met het verzenden

van maandelijkse staatjes van uitgekeerde bedragen en een korte uitleg

van zijn split-strike strategy. Nadere vragen ging hij stelselmatig uit

de weg.

Het is tot dusverre onmogelijk te reconstrueren of Madoff zijn zwendel

vanaf het begin zo had opgezet, of dat hij pas na verloop van tijd op

zijn Ponzi-plan overging. De vroegste aanwijzingen voor fraude dateren

van het begin van de jaren '80. Op dat moment was Madoff, via zijn

beleggingskantoor, reeds een zeer gerespecteerd man op Wall Street.

meer over

Bernard Madoff zie: Wikipedia

|

Terug naar Inhoud

|

|

|

De droom-machine: |

| Bron: Traders

Emilio Tomasini |

Minstens een keer in zijn trading-carrière zoekt elke

trader naar de

„droom-machine“ – of hij dit nu toegeeft of niet. Maar wat is dat

eigenlijk?

Als men hiernaar zoekt is het tenslotte belangrijk om te weten of ze

überhaupt bestaat en mocht dit het geval zijn, hoe ze eruit ziet.  We zouden ook kunnen

vaststellen dat er helemaal geen droom-machine bestaat en dat we ons

enkel inbeelden dat we iets dergelijks gevonden hebben. We zouden ook kunnen

vaststellen dat er helemaal geen droom-machine bestaat en dat we ons

enkel inbeelden dat we iets dergelijks gevonden hebben.

De droom-machine is een algoritme dat zonder een of ander risico veel

geld genereert. Als men hierover nadenkt, heeft men meestal een tool

voor ogen dat tientallen of zelfs honderde trades per dag doet – en wel

met een heel geringe drawdown en een zekere dagelijkse winst.

Mocht het tot verliezen komen, dan verdelen we ze over de hele dag. En

omdat het algoritme vele trades per dag doet, is het eenvoudig om de

break-even te bereiken en nu en dan een aantal mooie winsten te

bereiken.

|

|

|

Emilio Tomasini

Emilio

Tomasini is een professionele, full time trader. Hij handelt aandelen

discretionair en is systeemhandelaar voor futures (grondstoffen,

aandelen- en obligatie-futures). Verder adviseert hij institutionele

handelaars bij het quantitatieve traden.

Meer informatie over hem leest u op www.emiliotomasini.com. Zijn

e-mailadres is tomasini@emiliotomasini.com

|

|

|

In een paar boeken vindt men een functie die de drawdown en het

rendement met het aantal trades in verbinding brengt.

Het zou dan net hetzelfde zijn als men honderden trades per dag doet of

honderden trades in zijn volledige carrière.

Dit betekent: wat men als actieve trader op korte termijn op een dag

ziet, ziet een trader op lange termijn in zijn gehele loopbaan.

De droom-machine is nu het volgende: Ze doet talrijke intraday trades,

heeft enkel binnen een dag drawdowns en elke dag eindigt met winst.

Bevalt deze machine u?

Het is een high-frequency-trading-systeem. Niemand weet wat een

high-frequency-trading-systeem is, maar iedereen weet wat een

droom-machine is.

Nadat we de machine gedefinieerd hebben, praten we nu over de

mogelijkheid dat ze daadwerkelijk bestaat. De eerste gedachte is of we

de droom-machine al ooit een keer in actie hebben gezien. Ik kan deze

vraag met ja beantwoorden.

Bijvoorbeeld: Laatst hebben een paar trader-collega’s 300 000 Euro

gewonnen – met een Excel-programma dat automatisch vraag en aanbod

genereert. Uw trading-kapitaal bedroeg 100 000 Euro. Niet slecht. Dit

gebeurt echter enkel als er iets ergs op de markten gebeurt, zoals

bijvoorbeeld Griekenland dat blut raakte. Anders verdient de

droom-machine 200 tot 300 Euro per dag, dus peanuts in vergelijking met

haar succesdagen.

Ongeveer 13 jaar geleden zag ik een andere droom-machine in de

derivatenmarkt. Ze kocht en verkocht aandelen-index-futures in de

50-tick-chart. Na een paar maanden ging de machine echter alweer op de

fles, hoewel haar uitvinders met meerdere 100 000 (vandaag Euro’s)

schuld achterbleven.

Vandaag de dag zijn er veel software-aanbieders die producten verkopen

waarmee men een systeem met gewoonlijke indicatoren zoals de RSI of

stochastiek kan ontwikkelen en dat een ondoorzichtige logica en een

genetisch optimeringsproces vertoont. Gewoonlijk gaat het bij

dergelijke software-programma’s om de zogenaamde „Black Boxes“, die men

alleen kan gebruiken als men voldoende vertrouwen heeft in een God.

Volgens mijn ervaring kan een trader met de codes van deze systemen

echter aantrekkelijke winsten op de DAX behalen.

Al bij al kunnen we vaststellen dat sommige vormen van de droom-machine

ook vandaag nog bestaan of tenminste in het verleden hebben bestaan.

Het gerucht dat er vandaag de dag high-frequency-trading-systemen

bestaan die elke dag een vermogen genereren maar die zelden in actie

worden beleefd, is onder traders alom bekend.

Ik ben van mening dat men het geloof in een droom-machine nooit mag

opgeven. Elke trader heeft dat geloof. Het is bijna een

religieus geloof, dat u een goed gevoel geeft. Gooi de droom-machine

dus niet over boord.

Laat me hopen dat er op zekere dag zo’n machine bestaat die me rijk zal

maken zonder pijn en zonder drawdowns; die het geld in mijn

portefeuille schudt zoals de waterkraan dat doet met het gieten van

water in een fles. Wat zou ons tradersleven zijn zonder de hoop om op

een dag een droom-machine te vinden? "

|

Terug naar Inhoud

|

|

|

Zet

alvast in uw

agenda:

2 april 2011

56 ste HCC Beleggen Symposium

Agenda

|

| Bron: HCC Beleggen redactie |

Terug naar Inhoud

|

|

|

|