..

|

|

|

November

2017

|

|

|

|

..

|

|

| Inderdaad,

geen dag het zelfde ! |

Bron: Frans Schreiber, voorzitter HCC

groep

Beleggen

|

Het thema van ons afgelopen symposium was "Geen dag hetzelfde" en inderdaad,

geen dag hetzelfde, wat een symposium ! We kwamen stoelen en banken

tekort en mensen stonden te dringen om toch nog in de zaal een plekje te

bemachtigen!! Als dit zo door gaat moeten we de volgende keer Ahoy maar

afhuren..

De

symposium commissie - waar ik met name Robert Dijkstra wil noemen om zijn

fantastische inzet en het er in slagen gerenommeerde sprekers uit te nodigen -

was meer dan ooit in zijn opzet geslaagd. De

symposium commissie - waar ik met name Robert Dijkstra wil noemen om zijn

fantastische inzet en het er in slagen gerenommeerde sprekers uit te nodigen -

was meer dan ooit in zijn opzet geslaagd.

Meer dan 200 bezoekers kwamen ons vergezellen om de hoogte te worden gebracht

van de nieuwste ontwikkelingen op beleggers gebied. En dat begon direct al

goed.

Harry Klip & Hans van den Boogaard, van de Crypto Academie lieten zien dat

deze munten flink in waarde aan het stijgen zijn en bovendien een hoge

volatiliteit hebben. En daar kun je natuurlijk als trader goed gebruik van

maken. Aandelen schijnen tegenwoordig saai te zijn als ik anderen mag geloven

om hun lage volatiliteit, cryptomunten is heel andere koek. Sprongen van 10% op

een dag gebeurt regelmatig. En wanneer je dan op het juiste moment opties

inzet, kunnen de winsten heel groot worden. Natuurlijk moeten we de kans op een

flink verlies ook niet onderschatten, want opties zijn instrumenten voor

specialisten.

Daarna kwam Cees Smit van Todays Groep ons bijpraten over de toestand van de

wereld.

Cees was in zijn element, want hij zag dat de beurs momenteel veel te duur is

en er dus een flinke correctie te wachten staat.

Hij verdient vooral in sterk dalende markten en heeft juist zijn grote klappers

gemaakt tijdens de internetcrisis in 2002 en de bankencrisis in 2008.

Tijdens deze laatste crash verdiende hij meer dan 200% en legde aan het publiek

uit hoe hij dat heeft gedaan.

De derde lezing werd gedaan door Aat Schornagel. Aat is wiskundige en

statistisch sterk onderlegd en één van de grootste

optiehandelaren van Nederland. Aat liet een paar dingen zien die gebeuren op de

Amsterdamse beurs en waarmee mensen hun voordeel mee kunnen doen, waarbij de

mond van het publiek open viel: zo eenvoudig en toch fantastische

rendementen.

Hij is een fan van dagopties en legde uit hoe hij deze inzet en waarom. Na

afloop werd hij bestormd door het publiek die nog lang niet uitgeleerd

waren.

Als laatste kwam Anne Grevinga in de grote zaal. Anne heeft een schare fans die

nooit genoeg krijgen van Anne zijn berekeningen en mening over de fundamentele

onderbouwing van bedrijven en investeringen.

Zijn lezing liep met 45 minuten uit en ook toen wilde nog niemand de zaal

verlaten. Als voorzitter moest ik tenslotte wel ingrijpen om te stoppen, omdat

de beheerder de deuren wilde sluiten en het dan een zondagsdienst was

geworden.

Kortom, een succesvolle en een geweldige dag, inderdaad, geen dag hetzelfde

!

Frans Schreiber

voorzitter Hcc Groep Beleggen

|

|

|

|

|

|

|

| Zitten

we in een nieuwe bubbel? |

Bron: Martin Boer, Florizon

|

|

|

Martin Boer

Data analist, ICT specialist en is samen met Erick Erdtsieck oprichter van Florizon.com. |

| Martin

Boer heeft zich na zijn

studie Sterrenkunde aan de Rijks Universiteit Groningen in zijn werk als ICT

specialist altijd bezig gehouden met data analyse en patroonherkenning. De

beurs lijkt weliswaar een complex probleem maar bestaat de praktijk uit kleine

behapbare deelproblemen zodra je in staat bent voldoende afstand te nemen. Dit

is een van de pijlers waarop Florizon is gebaseerd. |

Je hoort de laatste tijd steeds vaker analisten op de radio die waarschuwen

voor een nieuwe aandelen bubbel. De economie draait op volle toeren en er zijn

genoeg bedrijven met goede prognoses, dus daar ligt het niet aan.

Het vervelende is alleen dat de echte economie en de

beleggingswereld weliswaar veel raakvlakken hebben, maar niet 1 op 1 gekoppeld

zijn, al willen analisten u graag doen geloven dat dat wel zo is.

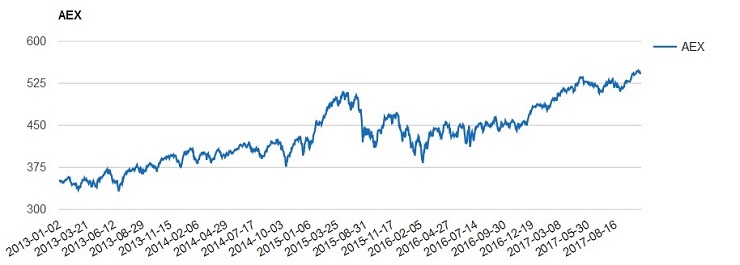

AEX stijgende

Het afgelopen jaar, van eind oktober 2016 tot eind oktober 2017, is de AEX met

zo'n 18% gestegen en dat is dan nog exclusief dividend ook! En de AEX is zeker

niet de enige index met mooie cijfers. Prachtige cijfers nietwaar?

Het vervelende is, er zijn maar heel erg weinig bedrijven die 18% winstgroei

maken, dus daar zit toch iets scheef.

De koersen lopen veel harder op dan de winsten.

Fig1: Ontwikkeling

van de AEX de

afgelopen 5 jaren, zo'n 9,5% stijging per jaar, zonder

dividend!

Inflatie? Asset inflatie!

De afgelopen jaren is veel geld in aandelen (en huizen) gevlucht omdat

obligaties en andere vormen van rente te weinig opbrengen. Aandelen zijn

daardoor een schaars goed geworden met de bijbehorende prijsstijgingen tot

gevolg. De onderliggende resultaten lijken minder relevant, maar uiteindelijk

moet daar toch de winst vandaan komen.

Omdat er ook al erg weinig analisten zijn die 18% koerswinst voorspeld zullen

hebben is het niet heel gek om te concluderen dat de aandelen nu eigenlijk best

aan de prijzige kant zijn.

Daarvoor kunnen we twee factoren aanwijzen.

Fig2: Een laag

sentiment betekent dat

aandelen duur zijn t.o.v. de waarde van de onderliggende bedrijven.

Je kunt de waarde ook lezen als een rapportcijfer van

de markt of

als het gemiddelde verwachte rendement op een aandelenbelegging inclusief

dividend.

Rol ECB

Het opkoopprogramma van de ECB en ook andere centrale banken wereldwijd, heeft

voor behoorlijk veel verstoring op de rentemarkten gezorgd. De 10-jarige Duitse

staatslening (Bund) doet -1,34% (d.d. 26-10-2017) Daarmee leggen we geld toe op

een lening en verplaatst het kapitaal zich naar aandelen en huizen.

Realiseer je eens wat dat betekent voor het pensioen, aangezien pensioenfondsen

verplicht zijn een groot deel in “veilige havens” te beleggen.

Zeker die fondsen die onder water staan profiteren in mindere mate van de

stijgingen.

Het door de ECB gecreëerde geld vindt zijn weg niet naar de gewone burger

maar wordt via de gewone banken geconverteerd. Zij verkopen hun (slechte)

bezittingen aan de centrale bank en kopen vervolgens weer nieuwe bezittingen op

de markten, enzovoort.

Inmiddels is het balanstotaal van de centrale bank meer dan 4.000 miljard, zo'n

10.000 euro per Europese burger. Wat zou er gebeurd zijn als het geld

rechtstreeks was gegeven?

Een gezin had de 40.000

euro kunnen gebruiken

om schulden af te lossen, dat leverde een gezondere wereld met minder

bankafhankelijkheid!

Aangezien de stimuleringsmaatregelen van de ECB teruggeschroefd gaan worden is

de kans groot dat de rente langzaam maar zeker gaat stijgen.

Hierdoor zal een deel van het in aandelen gevluchte geld weer uit aandelen

gehaald worden. Aandelen worden hierdoor minder schaars, en de prijzen zullen

vanzelf dalen.

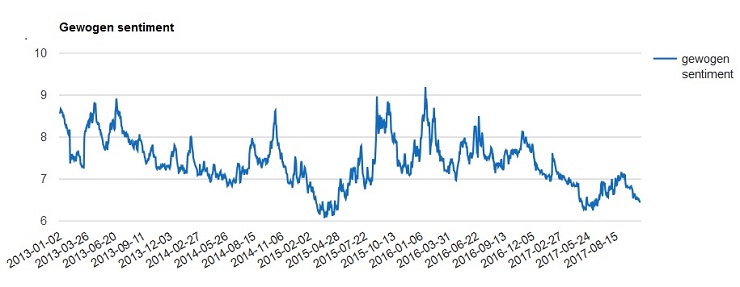

Aandeelhouders fêteren

Een 2e factor is dat veel bedrijven de afgelopen jaren hoge schulden zijn

aangegaan. Deels voor investeringen voor interne groei, deels voor overnames en

voor een heel groot deel om activistische aandeelhouders tevreden te houden. Er

zijn veel bedrijven die tot over hun oren in de schulden zitten.

Dat is nu nog niet zo'n probleem, maar hier komt de stijgende rente voor de 2e

keer om de hoek kijken; de rentelast gaat de komende jaren bij veel bedrijven

best pijn doen. Dat betekent gedwongen verkopen, herinvesteringen en allemaal

andere zaken die de koersen zullen drukken. Dingen waar beleggers buikpijn van

krijgen.

Fig3: GE

meerjarenoverzicht:

geen groeier meer, maar wel flink dividend uitkeren en

aandelen

inkopen,

betaalt 5 mld aan rente en heeft 200 mld aan lange

termijn schulden (ca.

2,5%)

Heb geduld, wees selectief!

Toch is er geen reden om heel somber te zijn, wie niet alleen de koersen maar

ook de onderliggende bedrijven in de gaten houdt kan eenvoudig bepalen welke

aandelen veiliger, en welke minder veilig zijn. En ach, als de aandelen

eventjes te duur zijn, dan zetten we het geld toch gewoon even op de bank. De

rente gaat omhoog, dus ouderwets sparen kan dan weer. En als de koersen flink

inzakken, dan is dat juist het moment om weer in te stappen.

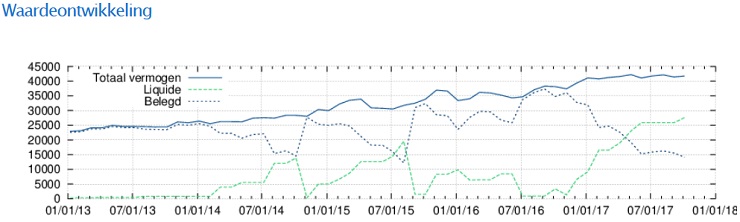

Fig4:

Waardeontwikkeling

demoportefeuille met de Florizon Aandelen Assistent,

13% rendement per jaar, exclusief dividend, inmiddels

is 2/3

liquide.

|

|

|

|

|

|

|

| Hcc

Beleggen

interessegroep Computerbeleggersgroep-ZH |

|

Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. |

| Wij komen 9 keer per jaar

bijeen. Afwisselend

in Berkel & Rodenrijs en Delft. |

| Klik hier voor meer info Contactadres: janroozenburg@kpnplanet.nl |

|

|

|

|

|

|

| Philips

kwartaalcijfers onderstrepen groeipotentieel op lange termijn |

Bron:

Robert van den Oever, Morningstar

|

De

derdekwartaalcijfverwachting

en bevestigen het groeipotentieel voor de lange termijn.

Bekijk de video waarin Morningstar-analist Jeffrey Voers

van

Philips zijn conform nk uitlegt waarom Philips ondergewaardeerd is.

De cijfers van Royal Philips NV over het derde kwartaal van 2017 voldoen aan de

verwachtingen van Morningstar en bevestigen de trend van de voorafgaande

kwartalen, waarin Philips de verwachtingen eveneens waarmaakte.

De margegroei en kostencontrole waren sterk, evenals de inname van nieuwe

orders die 5% groeide. De omzet groeide 4% en dat was voor een groot deel te

danken aan opkomende markten. China, India en Latijns-Amerika boekten

dubbelcijferige omzetgroei.

De professionele healthcare portfolio boekte een goede orderinname.

Bijvoorbeeld in China boekte Philips dubbelcijferige groei met nieuwe orders

voor 'diagnostic imaging'.

De divisie 'personal health' profiteerde an de opkomende middenklasse in

opkomende markten die méér geld wil uitgeven aan elektrische

tandenborstels en scheerapparaten uit het hogere segment.

Het derde kwartaal was bijzonder goed voor de business rond 'connected care',

de informatievoorziening aan en monitoring van patiënten. Die groeide 8%

in omzet en 440 basispunten in marge. Philips heeft in 2016 en 2017 veel

geïnvesteerd in deze activiteiten en de groei zal naar verwachting in de

komende kwartalen doorzetten.

Morningstar-analist Jeffrey Vonk handhaaft zijn Fair Value van 40 euro voor het

aandeel Philips.

Volgens de analist is Philips een van de aantrekkelijkste aandelen binnen zijn

sector.

De redenen daarvoor heeft Vonk onlangs uiteengezet in een uitgebreid company

report waaruit we de belangrijkste bevindingen voor u op een rij hebben

gezet: Philips kan met healthcare meer waarde creëren dan beleggers

denken

Jeffrey Vonk licht zijn visie op Philips verder toe in deze video, waarin hij

vertelt waarom het groeipotentieel van Philips volgens hem ondergewaardeerd

wordt. Bekijk hier de video:

|

|

|

|

|

|

|

| Doel,

opzet, nut en resultaten van CoSA’s demo-portefeuille. |

Bron: HCC Beleggen CoSA-werkgroep

|

|

|

CoSA, Computerondersteunde Selectie van Aandelen, gebaseerd op fundamentele

analyse van bedrijven. Er wordt primair gekeken naar omzet, nettowinst, eigen

vermogen, dividenden en winst per aandeel om de kwaliteit van een bedrijf te

bepalen. Pas als het bedrijf kwalitatief aan minimum eisen voldoet wordt er

naar de koersen gekeken.

|

Indien u

meer wilt weten over de

activiteiten van CoSA, kunt u de voorlopige CoSA-webpagina (klik hier), raadplegen of

contact

opnemen met de voorzitter: Jan van der Meulen via CoSA-L@beleggersonline.nl

U kunt zich met hetzelfde mailadres aanmelden voor het ontvangen van

informatie, zoals de wekelijks verschijnende CoSA-nieuwsbrief en voor het

verkrijgen van toegang tot de voor CoSA-leden beschikbare Europese

CoSA/SSG-verzameling.

|

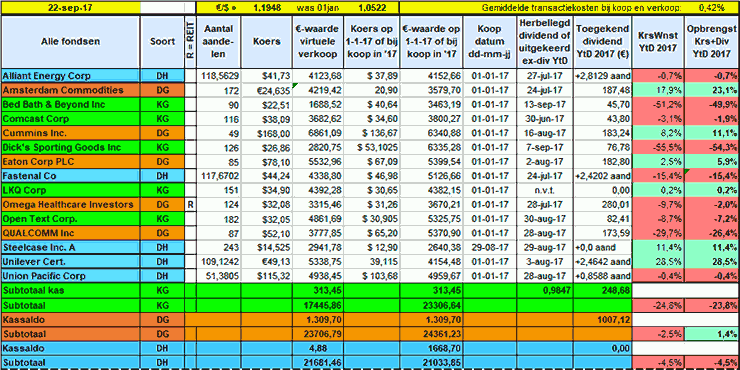

Vanaf 2011 onderhoudt de werkgroep CoSA een demonstratieportefeuille om de

CoSA-leden te laten zien hoe de door CoSA gepropageerde wijze van beleggen in

de praktijk uitpakt.

Daartoe is de demo-portefeuille zo realistisch mogelijk opgezet, inhoudende dat

transactiekosten bij koop en verkoop in de koop en verkoopwaarden worden

verrekend. Ook worden de valutakosten bij koop en verkoop verrekend, zodat de

invloed van valutawinsten of -verliezen zichtbaar is.

De Demo-portefeuille bestaat in feite uit drie deel-portefeuilles:

- KoersGroeibeleggen(KG),

- DividendGroeibeleggen(DG) en

- DividendHerbeleggen(DH).

Vanaf 2011 wordt de KG-portefeuille aangehouden en na het ontwikkelen van de

methoden DG en DH hebben we daarvoor vanaf 2016 deel-portefeuilles

toegevoegd.

De aan- en verkoop voor zo’n deelportefeuille wordt bepaald door de

regels die gelden voor de betreffende methoden. In eerdere artikelen zijn we

nader ingegaan op deze methoden.

Wekelijks wordt de portefeuille bijgewerkt, waarbij de actuele waarde van een

aandeel wordt berekend alsof het aandeel is verkocht op de slotkoers van de

actuele week met in achtneming van de transactiekosten en de valutaverhouding,

bijv. €/$.

Wekelijks worden de koersen, eventuele dividenduitkeringen en dividend-

herbeleggingen verwerkt en de tabel aangepast. Een voorbeeld ziet u

hieronder.

Het kopen en verkopen van aandelen in de portefeuille vindt uitsluitend plaats

op basis van de door de CoSA-programmatuur gegeven koop- en verkoopadviezen.

Dit om de werking van de CoSA-programmatuur volledig tot uiting te laten komen

in de resultaten die met de demo-portefeuille worden bereikt. Elke

menselijke/emotionele inmenging wordt aldus voorkomen.

Koop in de portefeuille vindt plaatst met behulp van de CoSA-rangtabel en

daarbij wordt het hoogst gerangschikte aandeel, dat nog niet in de portefeuille

voorkomt, aangeschaft. Mits dit aandeel een koop-advies heeft. Uiteraard wordt

eerst de Rangtabel gesorteerd naar de van toepassing zijnde methode KG, DG of

DH.

Verkocht wordt een aandeel, als dit voor een of meer verkoopvoorwaarden een

kwaliteitsgrens neerwaarts heeft overschreden.

De portefeuille bevat 15 aandelen, waarvan vijf koersgroeiaandelen (KG), vijf

dividendgroeiaandelen (DG) en vijf herbeleggingsaandelen (DH). Het stelt ons in

staat om de drie soorten aandelen met elkaar te vergelijken wat gedrag en

resultaat betreft .

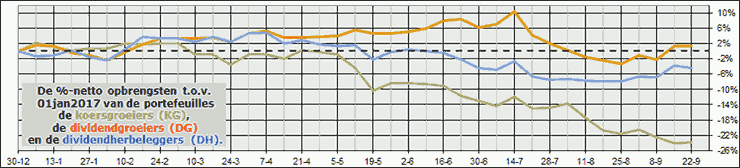

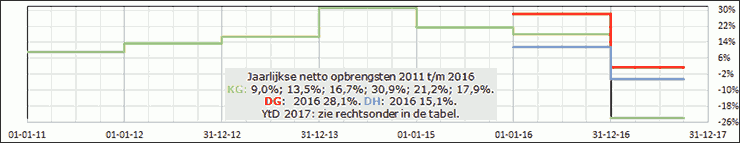

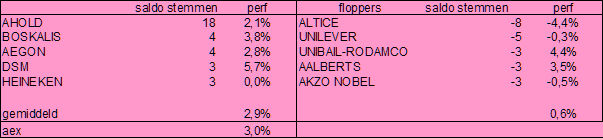

Grafisch zien we het verloop van de drie soorten aandelen in 2017 hier onder

afgebeeld.

Bij het bekijken van de grafiek moeten we ons realiseren, dat op 22-sep-2017 de

€/$ 14,3% was gestegen t.o.v. 01-jan-2017. In de DG- en de

DH-portefeuilles zit elk één aandeel genoteerd in de Euro, maar

de overige 13 aandelen noteren in USD’s. Dus hebben deze twee sterke

stijgingen van de Euro de rendementen negatief beïnvloed. We hebben er

echter voor gekozen om het valutaeffect niet op enigerlei wijze te compenseren.

Het ene jaar werkt het nadelig, maar een ander jaar heb je een voordeel. In

2015 daalde de Euro t.o.v. de USD met 10,3% en in 2016 met 3,6%.

Er is nog een tweede effect op het verschillende verloop van de KG-, DG- en

DH-portefeuilles te zien. De verschillen worden veroorzaakt door de

verschillende invloeden van enerzijds de koersen en anderzijds de

dividenden.

De KG-portefeuille wordt primair bepaald door tenminste 12 %/jr koersgroei en

secundair door de al of niet aanwezige dividenduitkeringen.

De DG-portefeille wordt primair bepaald door tenminste 2,6 %/jr dividendgroei

en secundair door de koersgroei die minimaal de inflatie en belastingdruk

compenseert.

De DH-portefeuille wordt primair bepaald door én tenminste 10 %/jr

koersgroei én tenminste 5 %/jr dividendgroei.

We laten elke week ook het verloop van de resultaten vanaf 01-jan-2011 t/m

15-sep-2017 in een kanteelgrafiek zien.

Deze grafieken tonen het rendement per jaar per

beleggingsmethode inclusief valutaeffecten.

Werkgroep CoSA

Indien u meer wilt weten over de activiteiten van CoSA, kunt u de voorlopige

CoSA-webpagina (klik hier), raadplegen of contact opnemen met de

voorzitter:Jan

van der Meulen via CoSA-L@beleggersonline.nl U kunt zich met hetzelfde

mailadres aanmelden voor het ontvangen van informatie, zoals de wekelijks

verschijnende CoSA-nieuwsbrief en voor het verkrijgen van toegang tot de voor

CoSA-leden beschikbare Europese CoSA/SSG-verzameling.

|

|

|

|

|

|

|

| Fibonacci |

Bron: Jan Kolkman,

Stockpicker-signaal

|

Jan Kolkman,

oprichter van Stockpicker-signaal |

| heeft

tientallen jaren ervaring opgedaan

met de belegging in

aandelen bij een grote beleggingsmaatschappij en hij heeft zich daarna, via

cursussen, symposia en heel veel lezen, gespecialiseerd in technische analyse.

Hij hanteert diverse algemeen gebruikte indicatoren en daarnaast ook signalen

uit eigen koker. |

Je hebt allicht wel eens van Fibonacci gehoord, maar wat kan iemand die al

honderden jaren geleden is overleden ons leren over beleggen, ook al is hij dan

een Italiaans wiskundige. Je zult zeggen: toen bestonden er nog helemaal geen

aandelen.

Fibonacci reeks

Fibonacci was een Italiaans wiskundige die leefde in de 13e eeuw. Hij vond een

getallenreeks waarvan het nieuwe getal steeds bestaat uit de som van de twee

voorgaande getallen.

Begin reeks: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, ....

Als we een bepaald getal delen door het voorgaande dan blijkt de uitkomst

steeds 1,618 te zijn. En als we een getal delen door het volgende getal dan is

de uitkomst steeds 0,618.

Later is ontdekt dat deze ratio’s behalve op allerlei natuurkundige

fenomenen ook op koersen kunnen worden toegepast en men kwam zo tot de

ontdekking dat retracements vaak met de percentages 38,2 %, 50 % en 61,8 %

plaatsvinden.

- Fibonacci heeft ontdekt dat een bepaalde verhouding in

de natuur wel heel

vaak voorkomt, zoals :

- in het patroon van de zaden van een zonnebloem, daar

kun je de spiralen

zien waarvan sommige met de klok meedraaien en andere tegen de klok in lopen.

De grootte van de zonnebloem bepaalt het aantal spiralen. Meestal tel je 34

spiralen die de ene kant op wijzen en 55 naar de andere kant

- bekijk eens de roosjes van een bloemkool, waar ook een

spiralenpatroon is

te ontdekken, meestal 5 met de klok mee en 8 de andere kant op

- in de lengte van je neus in verhouding tot de breedte

- in de afstand tussen je ogen en de breedte van het

gezicht

- in de verhouding van het middelste botje in je vinger

tot het langste botje

en het kortste botje

- in het octaaf van een piano dat wordt gevormd door 8

witte toetsen en 5

zwarte, in totaal dus 13 toetsen

- in het hartslagpatroon dat zichtbaar is in een ECG

Maar ook in de kunst zoals de afmeting van bouwwerken zien we dikwijls de

verhouding van de breedte in verhouding tot de hoogte als 0,618. En deze

cijfercombinatie is in feite heel bijzonder. Wanneer je daar het cijfer 1 bij

optelt, dan krijg je dus 1,618 en wanneer je dat vermenigvuldigt met het

oorspronkelijke 0,618, dan is de uitkomst 1.

De reeks van

Fibonacci is ontstaan door de

cijfers:

|

0 +

1 =

1

1 +

1 = 2

1 +

2 = 3

2 +

3 = 5

3 +

5 = 8

5 +

8 = 13

8 +

13 = 21

13 + 21 =

34

21 + 34 =

55

34 + 55 =

89

55 + 89 =

144

89 + 144 =

233

144 + 233 =

377

|

|

Waarom vind je een gebouw of

schilderij

mooi?

Zo iets wordt mooi gevonden wanneer die verhouding klopt, dat wil zeggen

voldoet aan de Divina Proportia ook wel Gulden Snede genoemd. Laten we als

voorbeeld een rechthoek tekenen waarvan de korte zijde 0,618 maal de lange

zijde meet. Teken dan in die rechthoek een vierkant, die zo groot is als de

korte zijde. Het vlak dat in de oorspronkelijke rechthoek over blijft is weer

een rechthoek met dezelfde verhouding. Teken in die rechthoek weer op dezelfde

manier een vierkant en ga zo door met vierkanten tekenen in de resterende

rechthoek. Dit is op zijn minst frappant te noemen.

Maar wat heb je er als

belegger

aan?

Welnu, we weten allemaal dat de koersen niet in een rechte lijn omhoog of

omlaag gaan. Na een mooie opgaande lijn zien we vaak winstnemingen

optreden.

Je vraagt je dan af wanneer die golf van winstnemingen ophoudt. Wanneer is er

weer sprake van een evenwichtssituatie tussen vraag en aanbod. Of anders

geformuleerd wanneer vindt de meerderheid van de kooplustige beleggers dat er

voldoende winst is genomen, en de koers op een aantrekkelijk aankoopniveau is

beland en anderen van mening zijn dat verkopen niet meer zinvol is.

Het gaat er niet om of ik als belegger geloof wat die Leonardo voor ons

betekend heeft, maar doordat veel beleggers er naar handelen wordt het in feite

een selffulfilling prophecy. Het doet er dus niet toe of je erin gelooft of

niet, maar doordat een grote groep de regels van Fibonacci hanteert, werkt

het.

Wat is een Retracement?

Het Engelse to retrace one’s steps betekent op zijn schreden terugkeren.

Nadat een koers gedurende enige tijd gestegen of gedaald is, beweegt de koers

meestal een tijd in de tegenovergestelde richting. Daarmee wordt een deel van

de oorspronkelijke beweging teniet gedaan. Dit verschijnsel heet correctie of

retracement. De correctie eindigt vaak op 38,2%, 50 % of 61,8 % van de

voorgaande beweging.

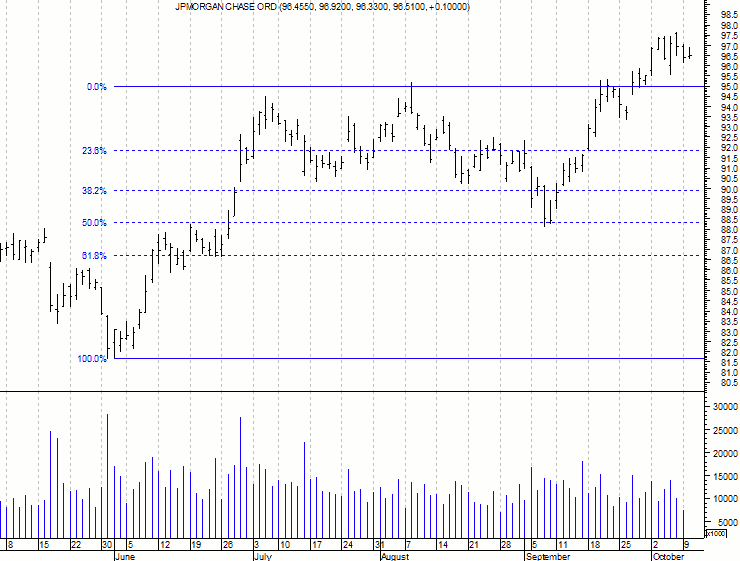

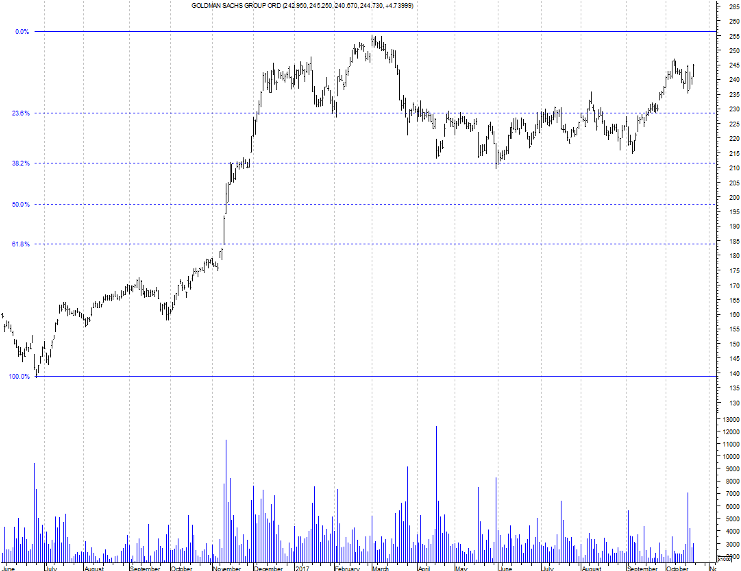

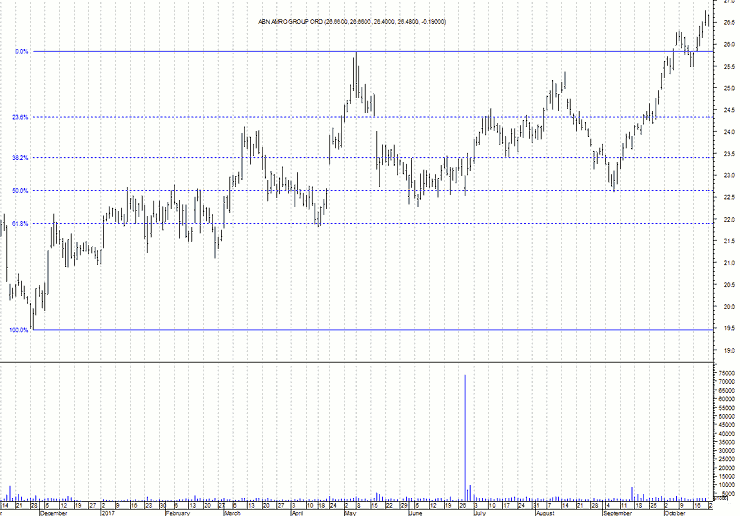

Hierbij een overzicht van een aantal retracements van aandelen die deel

uitmaken van de AEX-index en de Dow Jones Industrials.

Het is duidelijk geen complete lijst van de componenten van deze indices, omdat

niet elke correctie bij zijn op deze manier berekende target eindigt, de ene

wat hoger en de ander wat lager.

|

AANDEEL

PERIODE KOERS PERIODE KOERS RETRACEMENT TARGET

GEHAALD

LOW LOW HIGH

HIGH PERCENTAGE

AALBERTS FEB13

16.00 MRT15 30.50

38.2 25.00 SEP15

ABN-AMRO NOV16

19.46 MEI17 25.83

50.0 22.60 SEP17

AEGON

JUL16 3.01 FEB17

5.45 50.0

4.30 MEI17

AHOLD

JAN13 10.00 JUL17

23.00 61.8

15.00 AUG17

AKZO-NOBEL DEC16 57.00

APR17 83.00

38.2 73.00 MEI17

AKZO-NOBEL DEC16 57.00

APR17 83.00

38.2 73.00 MEI17

ASML

DEC16 93.00 APR17

125.00 38.2 113.00

JUN17

ASML

DEC16 93.00 APR17

125.00 38.2 113.00

JUL17

GALAPAGOS FEB16

36.00 APR17 89.75

50.0 63.20 JUL17

GALAPAGOS FEB16

36.00 APR17 89.75

50.0 63.20 AUG17

ING

MRT13 5.70 JUL15

16.00 61.8

9.60 FEB16

WOLTERS-KLUWER DEC16 31.40 MEI17

40.20 50.0

35.90 JUL17

CISCO

MEI16 25.90 MRT17

34.70 50.0

30.30 MEI17

GOLDMAN SACHS JUN16 139.00 MRT17

256.00 38.2 212.00

JUN17

HOMEDEPOT NOV16 119.00

MEI17 161.00 38.2

145.00 JUL17

JOHNSON&JOHNSON DEC16 109.00 MRT17

129.00 38.2 121.00

APR17

JPMORGAN MEI17

81.60 AUG17 95.00

50.0 88.30 SEP17

MERCK

JAN17 58.40 FEB17

66.90 61.8

61.90 APR17

PROCTER&GAMBLE NOV16 81.30 MRT17

92.00 61.8

85.50 MEI17

VISA

OKT14 49.00 NOV16

84.00 23.6

75.00 NOV16

WALMART JAN17

65.70 MEI17 80.50

50.0 73.00 JUL17 |

|

|

Fig1: JPMORGAN |

Fig2: GOLDMAN SACHS |

Fig3: ABN-AMRO

|

U zult wellicht opmerken dat

er naast de

karakteristieke Fibonacci retracement percentages als 23,6%, 38,2%, 61,8% en

76,4% ook het percentage van 50,0 % tussen staat. Dit is inderdaad geen

Fibonacci retracement percentage volgens de regels van Fibonacci, maar omdat

een correctie daar dikwijls wel voldoende steun vindt, hoort die wel in de rij

thuis van retracement percentages.

Veel beleggers hebben wel gehoord van de retracement niveaus, maar er is nog

iets interessants te berekenen wanneer we Fibonacci getallen hanteren. Namelijk

de zogenoemde extension niveaus. Daar hebben we mee te maken wanneer de

beweging van de koers groter is dan de voorgaande.

Stockpicker-signaal zal in de volgende signalen ook retracement en extension

target-niveaus opgeven, voor zover dat zinvol is.

|

|

|

|

|

|

|

| Hcc Beleggen interessegroep

Noordbeleggen |

groep Noordbeleggen

is

gestart in maart 2006 rond het beleggingsprogramma Vestics.

Inmiddelszijn wij verder gegaan in de boeiende wereld van het beleggen.

Zo doen we onze beleggingen op individuele basis en komen zo'n vijf keer per

jaar bijeen. Het zijn 'interactieve' bijeenkomsten waarin nieuwtjes en

ervaringen onder het genot van een kopje koffie worden uitgewisseld.

Naast het bespreken van het vaste onderwerp: de 'echte' portefeuille, komen ook

onderwerpen als: ervaring met broker software, handelssystemen, indicatoren,

werking van opties/turbo's enz aan bod.

Met als rode draad:

- Selecteren van Aandelen.

-

Selecteren van Opties.

-

Werking en selectie van Turbo's - Selecteren van

Beleggingsfondsen

Benieuwd? Kom kom gerust een keer kijken of het iets voor je is. Mail voor meer

info naar Ben

Rietveld |

|

|

|

|

|

|

| Hoe

hoog kunnen we gaan? |

Bron: William Chau

|

|

|

William Chau

Ondernemer,

IT trainer,

actief daytrader en oprichter van traderacademie.nl |

| William

is na een carrière

in het bedrijfsleven zelfstandig verder gegaan. Naast IT houdt hij zich al

jarenlang bezig met traden en heeft hierin diverse cursussen en opleidingen

gevolgd. Zijn methodieken zijn Marktprofiel en Order Flow. Naast actief traden

is zijn passie het overdragen van deze kennis aan geïnteresseerden. Vanuit

deze gedachte is traderacademie.nl

onstaan. |

Hoe hoog kunnen we gaan?

Dat is een vraag die menigeen zich al enige tijd stelt, maar vooralsnog is er

geen eind in zicht

In fig.1 zien we dat de S&P 500 zich in de vakantie (augustus)

zijdelings bewoog, maar vanaf september een opgaande trend laat zien.

Hierbij kunnen we in het Marktprofiel wel een paar observaties maken.

Begin september schoot de S&P omhoog naar het niveau van 2500 waar hij zich

3 weken lang ophield, wat duidelijk te zien is aan het grijze gebied in de 3

profielen van september.

In oktober gebeurde hetzelfde: een spurt in de eerste week naar het 2550

niveau, waar het de tweede week van oktober vertoefde, alleen zag het profiel

van deze tweede week er anders uit dan de tweede week in september. Het profiel

zag er ‘normaler’ uit.

Fig.1 S&P 500

wekelijks

Marktprofiel

Fig.2

|

Als we de eerste en de

tweede week samenvoegen

uit beide maanden wordt het plaatje duidelijker.

In fig.2 is dit gedaan en is te zien

dat in september je te maken hebt met een grijs gebied met in feite 2 extremen

of ook wel pieken.

In de derde week van van september zie je dan dat de prijs het

‘gat’ tussen deze twee pieken als het ware opvult.

In oktober hadden we te maken met 1 piek, dus een veel normalere verdeling van

de prijs.

In de derde week van oktober zie je dat de prijs zich overwegend boven dit

gebied bevindt. |

Ook de DAX is aan een enorme opmars bezig en is de 13000 grens inmiddels

gepasseerd (zie fig.3).

Het prijsverloop was min of meer gelijk aan de S&P 500 en is sinds augustus

een ongelooflijke 1000 punten in waarde gestegen.

Als je de grafieken goed bekijkt zie je dat de vormen varieren van korte brede

profielen aan de ene kant en lange smalle profielen aan het andere uiterste.

Als je te maken hebt met lange smalle profielen, dan spreken we van een trend

profiel. De prijs is dan in een trend en de kans dat deze trend zich voortzet

in dat profiel is vrij groot. Kijken we naar fig. 3 dan zien we dat de eerste

en de derde week van september de DAX in een trendweek zat en ook de derde en

vierde week van oktober zijn een trendweek. De overige profielen waren veel

korter en dus breder, en bewoog de prijs zich dan ook veel dichter bij elkaar.

Met Marktprofiel kun je de markten op een statistische manier analyseren, iets

wat met andere methodes niet mogelijk is. Het is zowel geschikt voor korte

termijn traden als langere termijn beleggen.

Fig.3 DAX wekelijks

Marktprofiel

|

|

|

|

|

|

|

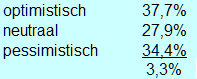

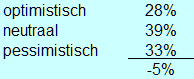

| Optimisme

heel voorzichtig terug |

Bron: Corné van Zeijl,

Actiam

|

|

|

Corné van Zeijl

Corné van Zeijl is analist en strateeg bij ACTIAM. |

Daarnaast

is hij een graag

geziene beurscommentator bij onder meer RTL Z en BNR en schrijft hij columns

voor verschillende media. Zijn opleiding heeft hij aan de Haagse Hogeschoold

gevolgd.

|

Er

is een

heel heel voorzichtig optimisme te zien.

Met name vanwege de continue lage rente en redelijk goede winstcijfers.

Voor het komende halfjaar is dat optimisme er nog niet.

Gemalto is opvallende topper voor november. Na de extreme koersdalingen dit

jaar. Arcelor Mittal kunt maar beter even niet hebben. Overigens waren de

keuzes de afgelopen maand wederom heel goed.

Afgelopen maand waren de beurzen opnieuw hoger.

De AEX steeg met 3,0%, nadat ook september al een plus van 4% had neergezet. De

eerste winst cijfers lijken positief, maar er zitten ook genoeg

teleurstellingen bij. De economische cijfers onderbouwen dit ook. En na de ECB

meeting is de rente niet gestegen zoals sommige vreesden. Dat alles leidt tot

een voorzichtig optimisme onder de experts.

Dat is voor het eerst sinds januari dit jaar.

Voor het komende halfjaar is dat optimisme er niet. De verwachting is dat over

een halfjaar de angsten voor afbouw van QE weet de kop op steken. Ook de hoge

waardering van aandelen zijn een reden om voorzichtig te zijn.

Weer goede aandelenkeuzes

De performance van de aandelenkeuzes was wederom erg mooi. De toppers gingen

deden het een streepje minder dan de AEX. De grote winst kwam vooral van de

floppers. Er zaten drie dalers bij de floppers. Altice, Unilever en AKZO gingen

alle drie naar beneden. Per saldo zou een long / short fonds een bescheiden

plus van 2.3% hebben verdiend.

Gemalto favoriet

Voor de komende maand gaan de beleggers er van uit dat Gemalto de grote topper

gaat worden. Na de enorme koersdalingen van dit jaar, is het wellicht tijd voor

herstel, nu de kwartaal cijfers voor het eerst zonder winstwaarschuwing gepaard

gingen. Ahold blijft hoog bij de toppers staan net als Heineken. Maar met de

olieprijs zo hoog is Shell ook een logische keuzen. Bij de floppers kiest men

weer eens voor Arcelor. ASML liet goede cijfers zien, maar is iets te hard

gelopen zo vindt men. KPN, Galapagos en Altice vervolmaken de floplijst.

Deze maand deden er 61 experts aan de enquête mee.

Ik wou alle deelnemers ook weer deze maand heel hartelijk bedanken voor hun

deelname.

|

|

|

|

|

|

|

| De

vele zombiebedrijven in Europa |

| Bron: Hendrik Oude Nijhuis |

|

Hendrik Oude Nijhuis

Auteur, oud bestuurslid HCC Beleggen en BSC Duitenberger.

Oprichter Warrenbuffet.nl |

|

Hendrik Oude Nijhuis heeft

zich

jarenlang verdiept in

‘s werelds beste beleggers. Hij is medeoprichter van Beterinbeleggen.nl

en zijn

bestseller over Warren Buffett is via de website http://www.warrenbuffett.nl/

gratis beschikbaar. Deze column is niet bedoeld als individueel advies tot het

doen van beleggingen. |

Maar liefst 9% van alle niet-financiële

bedrijven

in Europa met een beursnotering zijn wat analisten van Bank of America zombies

noemen. Dat blijkt uit een recent artikel getiteld "Zombie-companies-littering-europe" van het financiële

dienstverleningsbedrijf

Bloomberg.

Aan de vooravond van de kredietcrisis lag het percentage zombiebedrijven in

Europa op 6%. Terwijl op dat moment de rente een stuk hoger lag dan nu.

Wat zijn zombiebedrijven?

De analisten van Bank of Amerika, de grootste bank van de Verenigde Staten,

spreken van een zombiebedrijf wanneer de verhouding tussen (bruto)

bedrijfswinst enerzijds en de renteverplichting anderzijds 1 of minder is. Bij

deze bedrijven is de volledige jaarwinst onvoldoende om aan de

renteverplichting te voldoen. Over het terugbetalen van schulden hebben we het

hier dan nog niet.

Met name zombiebedrijven zijn kwetsbaar wanneer de rente op enig moment weer

stijgt. Energiebedrijven, vanwege de lage olieprijs, en beursgenoteerde

bedrijven in Zuid-Europa zijn oververtegenwoordigd in de lijst van Europese

zombiebedrijven.

Het Italiaanse mediaconglomeraat Mediaset is een voorbeeld van een

zombiebedrijf. Dat geldt ook voor het Zweedse energiebedrijf Lundin Petroleum,

het Franse reclamebedrijf Publicis Groupe en het Nederlandse telecombedrijf

Altice.

Lage groei productiviteit

Critici houden de Europese Centrale Bank (ECB) vanwege het beleid van een

kunstmatige lage rente verantwoordelijk voor de toename van het aantal

zombiebedrijven in Europa. En daarmee indirect ook voor de misallocatie van

kapitaal, lage productiviteitsgroei en in het verlengde daarvan stagnerende

reële lonen.

Het zijn gewone burgers die opdraaien voor de toename en het in leven houden

van dergelijke zombiebedrijven. Zij zien als gevolg van de lage rente de

koopkracht van hun spaargeld slinken. Feitelijk is er sprake van een overdracht

van geld van spaarders naar zombiebedrijven, onder het mom van behoud van

banen.

De analisten van Bank of Amerika stellen dat de ECB zich terdege bewust moet

zijn van de vele zombiebedrijven in Europa die afhankelijk zijn van goedkope

leningen. De ECB moet extra terughoudend en geduldig zijn met het afbouwen van

het stimuleringsbeleid, vanwege een golf van faillissementen die anders

dreigt.

Niet alleen maar somber

Dat de volledige jaarwinst niet volstaat om zelfs maar aan de

renteverplichtingen te kunnen voldoen wil niet zeggen dat een faillissement

voor dergelijke bedrijven onvermijdelijk is. Wellicht verbeteren de

marktomstandigheden, zijn er verbeteringen in de bedrijfsstrategie mogelijk of

wellicht dat er nog andere mogelijkheden zijn om de situatie te verbeteren.

Aandelen van zombiebedrijven presteren vaak heel goed wanneer de

marktomstandigheden verbeteren of wanneer duidelijk wordt dat zo'n bedrijf

terugkeert naar het land der levenden. Maar beleggen in zombies blijft erg

speculatief en ze vormen een categorie die beleggers bij voorkeur mijden.

Overigens zit er voor beleggers ook een positieve kant aan de vele

zombiebedrijven die Europa rijk is. Ze vergroten namelijk de kans dat de rente

langer dan verwacht laag blijft. Dat vormt een stimulans voor aandelen en zorgt

mogelijk voor een verzwakking van de euro.

|

|

|

|

|

|

|

| Jaarlijkse

Beleggersdag Stichting Rechtsbescherming Beleggers (SRB) 2017 |

Bron: Constant Stevense, SRB

|

Op zaterdag 25 november a.s. organiseert de Stichting Rechtsbescherming

Beleggers de jaarlijkse SRB-Beleggersdag.

Onder leiding van dagvoorzitter René de Monchy (financieel economisch

journalist bij BNR nieuwsradio en voorzitter van de Nederlandse Vereniging van

Journalisten) bieden wij een uniek programma voor beleggers en andere

geïnteresseerden..

Gasten

Na de welkomstkoffie trapt de heer E.H.R.G. Winter, Voorzitter van de Raad van

Bestuur van het beursgenoteerde detacheerder DPA de SRB-Beleggersdag af.

In het tweede deel van het ochtendprogramma volgt heer D. Penninckx, Voorzitter

van de Raad van Bestuur FNG, actief op het gebied van de mode.

Die geeft dan zijn visie op de markt in het algemeen en zijn bedrijf in het

bijzonder.

Na de traditioneel goedverzorgde lunch delen de heer A. Ladega, CFO van

RoodMicrotec en de heer R. Blickman, Voorzitter van de Raad van Bestuur van het

midkapaandeel Besi BE Semiconductor Industries hun visie op de toekomst van hun

bedrijf.

Beide bedrijven zijn actief in de wereld van de computerchips.

Zoals gewoonlijk biedt de stichting de aanwezigen na alle presentaties de

mogelijkheid tot het stellen van vragen aan onze gasten.

Ook dit jaar zal de tijdens de Beleggersdag van de Stichting Rechtsbescherming

Beleggers de SRB Investor Relationsprijs worden uitgereikt (welke toegekend

wordt aan bedrijven die het belang van beleggers en aandeelhouders optimaal

voor ogen houden).

De prijs gaat dit jaar naar industrieel toeleverancier Hydratec en zal in

ontvangst worden genomen door de heer B.F. Aangenendt CEO van Hydratec

Industries NV.

Programma

De registratie van de deelnemers start om 09:00 uur, waarna er tijd is voor een

kop koffie en nadere kennismaking. Het ochtendprogramma begint om 09:50 uur.

Voorzitter Constant Stevense zal de Beleggersdag openen met een kort

welkomstwoord.

Om 10:00 uur begint de eerste presentatie, welke tot ongeveer 11:00 duurt.

Daarna volgt de tweede presentatie, welke duurt tot 12:15 uur. Tussen de

presentaties is er in een ruimte buiten de zaal de mogelijkheid om onder het

genot van een kopje koffie met elkaar van gedachten te wisselen en na te

praten.

Na het ochtendprogramma een lunch aan met warme en koude gerechten. Deze duurt

tot 13:30 uur.

Het middagprogramma na de lunch start om 13:30 uur, waarna het officiële

gedeelte van de dag om 16:00 uur eindigt.

De dag wordt besloten met het huishoudelijk gedeelte voor alle betrokkenen bij

SRB. Het bestuur geeft dan inzicht in het gevoerde beleid en de toekomstplannen

en zal vragen beantwoorden.

De kosten voor de dag zijn voor aangeslotenen € 50,--. Voor niet

aangeslotenen is dat € 10,-- meer.

Voor meer informatie zie website: http://www.stichtingsrb.nl/

|

|

|

|

|

|

|

Na

het

werk en dan?

|

Wat doe jij met je geld?

En met je vrije tijd?

HCC!beleggen is dringend op zoek naar actieve vrijwilligers om deel te nemen

aan het bestuur (zo zoeken we op dit moment een secretaris), bijvoorbeeld de redactie

over de

nieuwsbrief te voeren, als webmaster te fungeren, te helpen bij het organiseren

van symposia en andere

bijeenkomsten en meer. Ben jij een enthousiaste belegger?

Meld je dan aan via het bestuur

of de redactie van HCC!beleggen.

Wie zoeken we?

Er is behoefte aan vrijwilligers die zich met verschillende zaken willen

bezighouden. Zo zoeken we mensen die graag in het bestuur willen plaatsnemen,

verschillende redacteuren voor diverse werkzaamheden, maar ook zijn we opzoek

naar mensen die graag contacten onderhouden met bijvoorbeeld leden, en/of

sprekers/standhouders voor onze symposia.

Bestuur

Binnen het bestuur van HCC!beleggen is dringend behoefte aan versterking. We

zijn op zoek naar een secretaris,

maar indien je

affiniteit hebt met beleggen en je bestuurlijke ambities op een ander gebied

liggen, komen we ook heel graag met je in contact.

Redacteuren

We zoeken redacteuren

die zo’n

één à twee uur per week willen besteden aan het aanleveren

van artikelen voor onze website en/of de nieuwsbrieven. Het gaat dan om

onder meer

artikelen over economische onderwerpen, specifieke beleggingsartikelen of

andere voor onze leden interessante onderwerpen.

Die nieuwsbrief moet natuurlijk ook in elkaar gezet worden. Ben je handig met

een computer en heb je ongeveer vier uur per maand tijd, dan kun je je hiervoor

aanmelden. Dit kan natuurlijk ook in combinatie met het leveren van de content

voor website en/of nieuwsbrief.

Contactpersonen

Heb je meer affiniteit met mensen dan met teksten? Wees welkom want we zijn ook

naarstig op zoek naar sociaal bedreven, communicatief vaardige mensen die

contacten met bijvoorbeeld sprekers voor symposia maar ook met leden willen

onderhouden. Dit zal ongeveer twee uur van je tijd per maand kosten. Ook

hiervoor wordt natuurlijk wel interesse in beleggen verwacht.

Heb je zin en tijd ons te helpen, meld je dan aan via het het bestuur of de redactie van HCC!beleggen

|

|

|

|

|

|

|

|

|

| Disclaimer: Deze

publicatie komt tot stand op de redactie van beleggersonline.nl de website van

de HCC IG Beleggen. Noch de mate waarin de berichten, voorgestelde

scenario’s, risico’s en voorspellingen de marktverwachtingen

weerspiegelen, noch de mate waarin zij in de realiteit zullen tot uiting komen,

kunnen worden gewaarborgd. De voorspellingen zijn indicatief. De gegevens in

deze publicatie zijn algemeen en louter informatief. Ze mogen niet worden

beschouwd als beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen en/of de

Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk voor eventuele

verliezen. De waarde van uw beleggingen kan fluctueren, behaalde resultaten uit

het verleden geven geen garantie voor de toekomst. |

|

|

|