..

|

|

|

Januari

2018

|

|

|

|

..

|

|

Zet vast in uw agenda: 70ste HCC Beleggen

Symposium,

De Bilt, 28 april 2018

|

|

|

|

|

|

|

|

Wat

brengt ons 2018? |

Bron: Frans Schreiber, Voorzitter

HCC Beleggen

|

Het jaar is nog maar net begonnen en de aandelen koersen gaan

alweer wereldwijd omhoog. Na een geweldig aandelen jaar 2017, lijkt

het of de trend omhoog niet te stoppen is.

En dit alles ondanks de gevaren van een twitterende Trump, een rode

knop op het buro van een dictator in Noord-Korea en ondanks de ECB

die noodgedwongen de rente laag houdt, om de zuidelijke landen van

de Euro zone niet in de problemen te brengen.

|

|

Frans Schreiber RBA

Voorzitter HCC

Beleggen,

Partner en bestuurder bij Elite

Fund Management, deze instelling staat onder

toezicht van de AFM en DNB.

|

Hij is sinds 1992 lid van HCC beleggen en een

fanatieke belegger met behulp van de computer.

Frans is specialist in het ontwerpen en traden van automatische

handelssystemen sinds 1992.

Het door hem beheerde All

Markets Fund is geheel gebaseerd op deze automatische

handelende computersystemen.

Daarnaast is hij beheerder van het Long/Short Fonds de Dutch

Darlings, dat alleen handelt in aandelen op de

Amsterdamse beurs. Beide fondsen hebben een vergunning van de

AFM.

Opleiding: Faculteit Diergeneeskunde, aan de Universiteit Utrecht.

Register Beleggings Analist, opleiding VU. Seminars TradeStation,

Kaufman, Larry Williams, Schwager, Rafke. Lid van de Nevada Club,

New York. |

Veel analisten waarschuwen voor te hoge koers-winst verhoudingen.

En misschien hebben ze wel gelijk.

Echter in december 2016 was ik te gast op een hedgefund event waar

veel grote jongens aanwezig waren, die meer dan 1 miljard belegd

vermogen beheerden.

Trump was net gekozen en allemaal waren ze of uit de markt of waren

zelfs short.

En wat gebeurde er in 2017? Ondanks de te hoge koerswinst

verhoudingen volgens sommige analisten, schoten de koersen verder

omhoog.

Het kan dus toch nog duurder duurder worden...

Toppen zijn moeilijk te timen, veel moeilijker dan bodems.

Dus degenen die verstandig zijn gaan met de trend mee.

En daar hebben wij op onze club Hcc Beleggen ervaring mee: let your

winners run, cut your losses en de trend is your friend. En de

trend is nog steeds stijgende, ondanks dat we misschien steeds meer

hoogtevrees krijgen.

Behalve dat de trend in aandelen stijgende is, is ook de trend in

onze interesse groep stijgende.

De afgelopen keer waren er meer dan 50% bezoekers meer, op ons

symposium, dan de keer ervoor !!

Dankzij onze vrijwilligers, die een geweldig programma

organiseerden, met boeiende sprekers en een voortreffelijke

organisatie. En er meldden zich nieuwe vrijwilligers aan, om ons te

helpen het volgende symposium te plannen.

Ik hoop dat u allemaal op het inmiddels 70ste HCC Beleggen

symposium komt op 28 april 2018!

Intussen wens ik u een voorspoedig en hoog renderend, maar vooral

gezond 2018 !

Frans Schreiber, voorzitter Hcc groep Beleggen

|

|

|

|

|

|

|

| Hcc

Beleggen

interessegroep Computerbeleggersgroep-ZH |

|

Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. |

| Wij komen 9 keer per jaar

bijeen. Afwisselend

in Berkel & Rodenrijs en Delft. |

| Klik hier voor meer info Contactadres: |

|

|

|

|

|

|

|

|

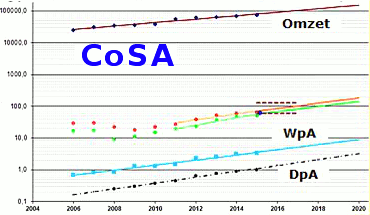

Resultaten

CoSA-portefeuilles |

Bron: HCC Beleggen

CoSA-werkgroep

|

|

|

CoSA, Computerondersteunde Selectie van Aandelen, gebaseerd op

fundamentele analyse van bedrijven. Er wordt primair gekeken naar

omzet, nettowinst, eigen vermogen, dividenden en winst per aandeel

om de kwaliteit van een bedrijf te bepalen. Pas als het bedrijf

kwalitatief aan minimum eisen voldoet wordt er naar de koersen

gekeken.

|

Indien

u meer wilt

weten over de activiteiten van CoSA, kunt u de voorlopige

CoSA-webpagina (klik hier),

raadplegen of contact opnemen met de

voorzitter: Jan van der Meulen via e-mail.

U kunt zich met hetzelfde

mailadres aanmelden voor het

ontvangen van informatie, zoals de wekelijks verschijnende

CoSA-nieuwsbrief en voor het verkrijgen van toegang tot de voor

CoSA-leden beschikbare Europese CoSA/SSG-verzameling.

|

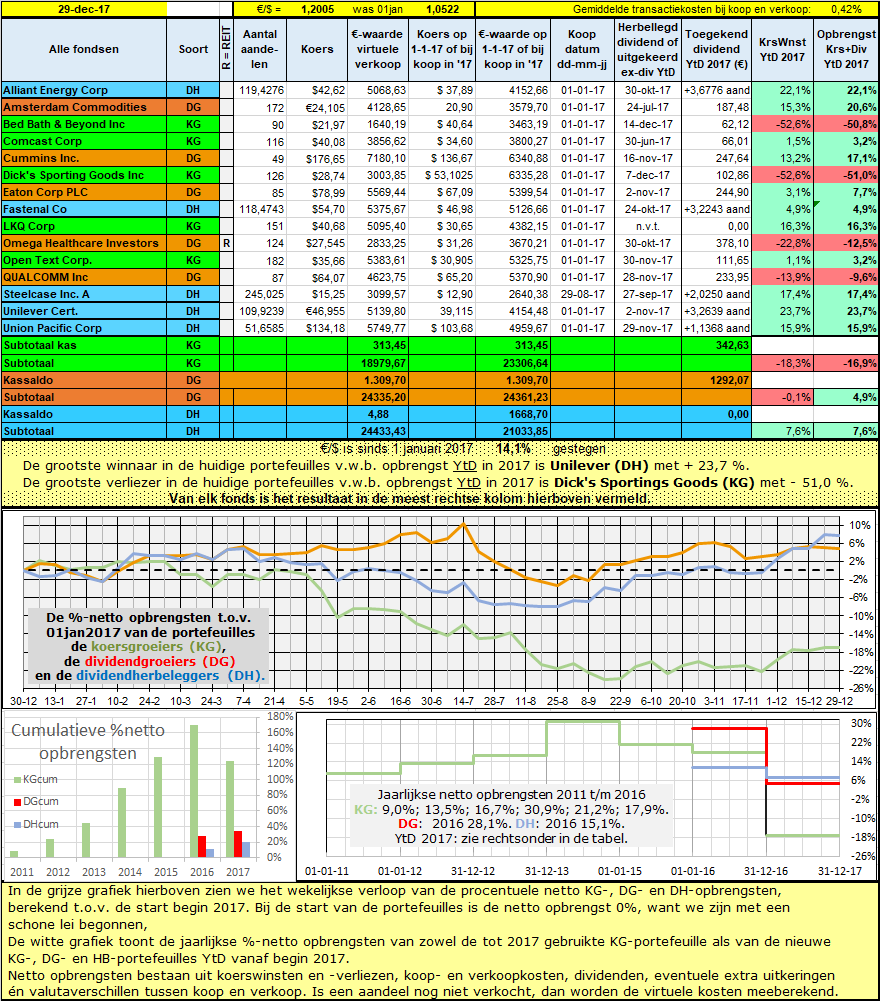

De CoSA-werkgroep heeft drie methoden ontwikkeld voor het beleggen

in aandelen op de lange termijn. We lichten die methoden hier kort

toe. Zij zijn uitgebreider besproken in vorige artikelen in deze

Nieuwsbrief.

Allereerst was dat de methode

KoersGroeibeleggen(KG)

die beoogt aandelen te selecteren waarvan we rendement verwachten

te behalen door koersstijging van het aandeel.

Later zijn daaraan toegevoegd de methoden

DividendGroeiBeleggen(DG), rendement te behalen door aandelen te

selecteren die een redelijk dividend bieden dat bovendien zal

groeien en DividendHerbeleggen(DH), waarbij het uitgekeerde

dividend wordt herbelegd in het aandeel.

Natuurlijk zijn we er in geïnteresseerd welke resultaten met onze

methoden op de langere termijn worden behaald. We hebben daartoe

drie sub-portefeuilles samengesteld die bestaan uit de aandelen met

de beste rendementsverwachting op de startdatum voor elke methode.

In de Nieuwsbrief van HCC Beleggen van oktober 2017 hebben we een

artikel gewijd aan de opzet van deze subportefeuilles. In dit

artikel tonen we ook de cumulatieve resultaten die sinds de start

van de portefeuilles zijn behaald en gaan we in op de invloed van

de koersontwikkeling van de US-dollar.

Door het volgen van deze portefeuilles krijgen we dus inzicht in de

lange termijn resultaten van onze beleggingsmethoden. Onderwerp van

nader onderzoek binnen de werkgroep is in hoeverre het beheer van

deze portefeuilles moet worden aangepast. Bijvoorbeeld als

resultaten van bedrijven tegenvallen.

In onze wekelijkse verschijnende CoSA-Nieuwsbrief tonen we de

samenstelling van deze portefeuilles en de waardeontwikkeling op

grond van de koerswinst of –verlies, eventuele uitgekeerde

dividenden, transactiekosten bij koop en verkoop en valutawinst of

-verlies.

Vanaf begin 2016 werden drie verschillende lange termijn

portefeuilles met respectievelijk KG-, DG- en DH-aandelen wekelijks

bijgewerkt.

Vóór 2016 was er slechts één KG-portefeuille die vanaf 2011 t/m

2015 tien verschillende aandelen bevatte en vanaf 2016 vijf

verschillende aandelen. Ook de DG- en DH-portefeuilles hebben vanaf

2016 elk vijf verschillende aandelen.

De netto opbrengsten per jaar en per portefeuille worden

procentueel weergegeven. Het is dan – ondanks het verschil in

aantallen aandelen en omvang – mogelijk de verschillende jaren en

de portefeuilles onderling te vergelijken..

Het is daardoor ook mogelijk om de cumulatief procentuele netto

opbrengsten van elk van de portefeuilles in één grafiek te tonen.

Het resultaat voor de portefeuilles eind week 52 in 2017 wordt

getoond. De cumulatieve procentuele netto opbrengsten in 2017 zijn

YtD.

Fig1 De CoSA portefeuilles

per 29 december 2017.

Resultaten

subportefeuilles

2017

2017 was geen succesvol jaar voor de CoSA-portefeuilles als we naar

de grafieken en de kanteelgrafieken van de portefeuilles in 2017

kijken. Vooral de KG-portefeuille was het zwarte schaap, maar

kijken we naar de prestaties van deze portefeuille sinds de start

in 2011 dan blijkt, dat tot eind 2017 gemiddeld 12,2%/jr

netto opbrengst werd verwezenlijkt ondanks het slechte jaar

2017.

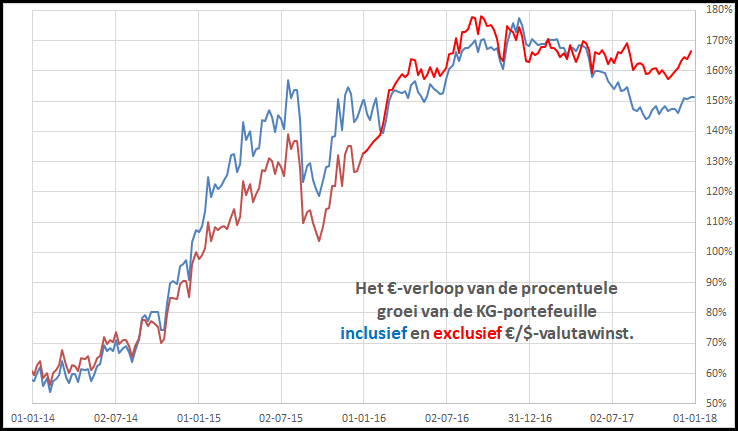

Valuta-invloeden

De resultaten voor 2017 zijn negatief beïnvloed door de daling met

14,1% van de US-dollar t.o.v. de Euro. Omdat het merendeel van de

aandelen in de portefeuilles in US-dollars wordt genoteerd hebben

we daar dus veel last van gehad. Daar staat tegenover dat we in

2014 en 2015 geprofiteerd hebben van een sterke US-dollar. Wij

hebben er voor gekozen de US-dollar niet af te dekken in onze

portefeuilles, maar het staat een belegger natuurlijk vrij daar een

andere keuze in te maken.

Fig2

Deze grafiek toont de resultaten incl. en excl.

valuta-invloeden.

|

|

|

|

|

|

|

|

|

|

|

Koop

bedrijven met groeiende omzetten |

Bron: Ronald Kok,

Analist.nl

|

|

|

Ronald Kok (RBA)

Financieel analist, entrepeneur en uitgever van o.a. Analist.nl |

| Na zijn

economie

opleiding aan de Erasmus Universiteit Rotterdam, VBA aan de

VU Universiteit van Amsterdam bleef hij zich verder

specialiseren w.o. EFFAS , en focust hij zich nu vooral op

financiële analyse en de praktische toepasbaarheid van

beleggingsstrategieën. Zijn aandachtsgebieden zijn vooral de

Amerikaanse en Europese aandelen. Daarnaast focust Ronald zich ook

op derivatenstrategien, asset-allocatie en

risicomanagement. |

Dat beleggen eigenlijk heel simpel zou moeten zijn zien we in onze

praktijk maar al te vaak terug. In onze eerdere publicaties haalden

we eerder het nut aan van het gebruik van aandelenscreeners. Dit

komt op niets anders neer dan de gehele aandelenmarkt filteren op

basis van bepaalde criteria en die aandelen dan kopen. We bekijken

in deze bijdrage naar de waarde van het beleggen in aandelen die de

afgelopen 4 jaar een groeiende omzet zagen, niets meer en niets

minder.

Kopen van omzetgroeiers

Deze strategie van het kopen van bedrijven met al een paar jaar

groeiende omzetten komt neer op het kopen van bedrijven die bij de

winnaars behoren en ook aan marktparticipatie groeien. Het puur

focussen op omzetgroei klinkt natuurlijk erg kort door de bocht (er

wordt immers niet naar andere zaken zoals schulden gekeken). Toch

is het zeker interessant om vooral te kijken naar de

omzetontwikkeling want dit is natuurlijk de basis van de resultaten

van het bedrijf. De hoogte van de omzet bepaalt de nettowinst, de

winst per aandeel, het eventuele dividend, de schuldpositie, de

kasstromen et cetera. De omzetontwikkeling staat als het ware dus

bovenaan in de piramide van bedrijfsresultaten.

Aandelenfilter; de

resultaten en

dan?

Zoals we aangaven filtert deze screener de markt puur op omzetgroei

op jaarbasis. Bedrijven die in de afgelopen 4 jaar een omzetdaling

of stagnatie hadden worden dus verwijderd; het gaat puur om de

omzetgroeiers. Het resultaat van deze screener wordt dan

aangekocht. Dit is natuurlijk wel vrij kort door de bocht want stel

dat deze screener 500 aandelen oplevert, dan raden wij natuurlijk

niet aan om al deze 500 aandelen te kopen. Tussen de 10 en de 20

aandelen lijkt in onze ogen een redelijk aantal. Dit als aanvulling

op de aandelen die u verder in uw portefeuille zou moeten hebben

want wij raden zeker een aantal aandelen in de portefeuille aan van

tussen de 30 en de 40. Dit om uw risico’s te verlagen want hoe

goedkoop een aandeel vaak lijkt, op termijn gaat zelfs ieder

aandeel ooit failliet (ook de Amerikaanse superbelegger Warren

Buffett koopt aandelen die failliet gaan).

Rendementen 2005-2015 4-jaarsomzetgroeiers

Gemiddelde leverde het mandje met de omzetgroeiers zo’n 9 procent

per jaar op (exclusief dividendrendementen). Dit is natuurlijk een

mega rendement maar we moeten benadrukken dat ook dit mandje geen

gegarandeerde rendementen biedt. Zo ziet u dat in 2008 dit mandje

aandelen een behoorlijke tik omlaag maakte en zelfs ruim 47 procent

aan waarde verloor. Dergelijke negatieve rendementen zien we niet

vaak bij de aandelenscreeners in het rampjaar 2008, daar lagen de

meeste verliezen rond de 40 procent.

Rendementen 4-jaars

omzetgroeiers

per marktkapitalisatie

De bovenstaande grafiek laat de rendementen zien over de periode

van 2005 tot en met 2015 (de waarden van 2016 staan er nog niet bij

omdat nog niet alle bedrijven hun jaarcijfers over 2016 verwerkt

hebben). We zien dat de rendementen voor alle 5 de groepen positief

zijn maar dat de rendementen van de midkaps (bedrijven met

marktkapitalisaties tussen de 5 en de 10 miljard euro) wel het

laagste zijn geweest (gemiddeld 4 procent per jaar).

Kleinere bedrijven in het

voordeel

De grote winnaar is hier de groep met microcaps. Dit zijn bedrijven

met marktkapitalisaties tot maximaal 500 miljoen euro, die ruim 13

procent per jaar won. Dit is op zich redelijk verklaarbaar want het

zijn ook juist de kleinere bedrijven die makkelijker aan omzet

kunnen winnen en tevens zien we doorgaans ook veel hogere

rendementen bij de kleinere bedrijven (de small-/microcappremie).

Dus beleggers die deze strategie willen uitvoeren doen er (op basis

van de historische data) beter aan om de kleinere bedrijven wat

meer te laten overwegen ten koste van de grotere bedrijven. Het

nadeel hiervan is wel het meer mislopen van dividenden want het

zijn juist de grotere bedrijven die meer dividenden uitkeren en de

kleinere bedrijven doen dit vaak amper.

|

|

|

|

|

|

|

| Hcc Beleggen interessegroep

Noordbeleggen |

groep Noordbeleggen

is

gestart in maart 2006 rond het beleggingsprogramma Vestics.

Inmiddelszijn wij verder gegaan in de boeiende wereld van het beleggen.

Zo doen we onze beleggingen op individuele basis en komen zo'n vijf keer per

jaar bijeen. Het zijn 'interactieve' bijeenkomsten waarin nieuwtjes en

ervaringen onder het genot van een kopje koffie worden uitgewisseld.

Naast het bespreken van het vaste onderwerp: de 'echte' portefeuille, komen ook

onderwerpen als: ervaring met broker software, handelssystemen, indicatoren,

werking van opties/turbo's enz aan bod.

Met als rode draad:

- Selecteren van Aandelen.

-

Selecteren van Opties.

-

Werking en selectie van Turbo's - Selecteren van Beleggingsfondsen

Benieuwd? Kom kom gerust een keer kijken of het iets voor je is. Mail voor meer

info naar Ben

Rietveld |

|

|

|

|

|

|

|

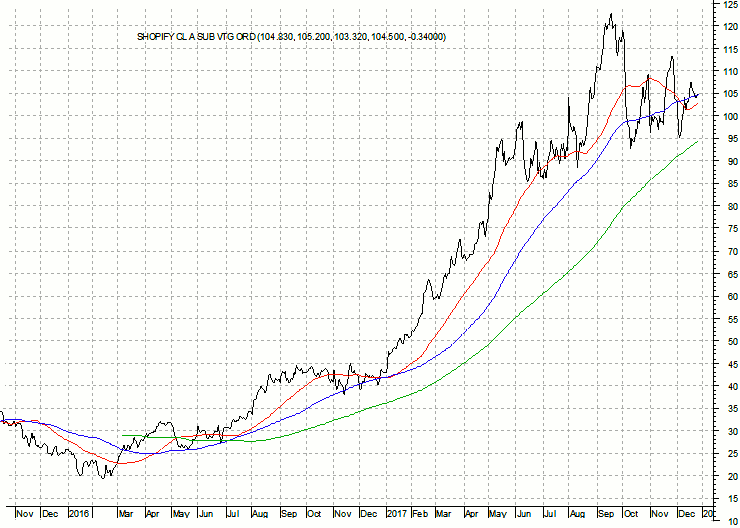

Shopify |

Bron: Jan Kolkman,

Stockpicker-signaal, 28 december 2017

|

Jan Kolkman,

oprichter van Stockpicker-signaal |

| heeft

tientallen jaren ervaring opgedaan

met de

belegging in aandelen bij een grote beleggingsmaatschappij en hij

heeft zich daarna, via cursussen, symposia en heel veel lezen,

gespecialiseerd in technische analyse. Hij hanteert diverse

algemeen gebruikte indicatoren en daarnaast ook signalen uit eigen

koker. |

Dit aandeel heeft in oktober een flinke opdoffer gekregen doordat

Andrew Left een felle aanval deed en propageerde short te gaan in

dit aandeel. Shopify zou hooguit de helft waard zijn, dus zo’n 60

dollar. De koers daalde van 123,94 naar 89,35 dollar. Daarna kwam

er mooi herstel naar 117.07 dollar. Maar op woensdag 29 november

was er een algehele malaise in de technologie-aandelen op Wall

Street waarbij Shopify meer dan 7 procent prijsgaf.

Ik ben echter van mening dat er voor Shopify een mooie toekomst in

het verschiet ligt omdat het online shoppen steeds meer ingang

vindt en omdat Shopify niet zelf verkoopt, maar honderd duizenden

detaillisten in staat stelt hun business te doen zonder zich al te

veel met de back office te hoeven bemoeien.

Verder is de decembermaand de periode dat de detailhandel normaal

gesproken topomzetten draait en we zitten nu, in grote delen van de

wereld, in een conjuncturele fase dat er weer geld wordt

uitgegeven.

Black Fiday was goed.

De Telegraaf had een kop in de krant van 25 november

‘Online verkopen VS op Black Friday naar

record’.

Het onderzoeksbureau Adobe Digital Insights heeft op basis van de

verkopen bij de honderd grootste Amerikaanse internetbedrijven

becijferd dat er op Black Friday voor 5 miljard dollar aan geplande

verkopen is gedaan en dat er op Cyber Monday. de maandag na Black

Friday, nog eens voor 6,6 miljard dollar aan orders is gepland.

De koopjesjacht op Black Friday, die steeds meer online plaats

vindt, is het startschot voor detailhandels-bedrijven in de

Verenigde Staten in de belangrijke laatste maand van het jaar in de

aanloop naar Kerstmis.

100 miljard dollar

Adobe houdt er rekening mee dat dit jaar in de periode van november

tot en met december Amerikaanse consumenten voor het eerst in de

geschiedenis meer dan 100 miljard dollar gaan uitgeven, dat is een

toename van 13,8 procent in vergelijking met een jaar geleden. Die

toename is belangrijk, maar als je kijkt naar dat bedrag van

100.000.000.000 dollar en het dan berekent per hoofd van de

Amerikaanse bevolking, dan zie je dat dit het fenomenale bedrag

meer dan 300 dollar per persoon oplevert.

De naam Black Friday (Zwarte

Vrijdag)

Deze naam doet in eerste instantie helemaal niet zo positief aan.

Je denkt als belegger makkelijk terug aan Black Monday, de dag dat

de Dow Jones op 19 oktober 1987 met maar liefst 22 procent omlaag

ging. Maar Black Friday verwijst naar het feit dat verkopers

tijdens deze sale zo goed verkopen dat ze zwarte cijfers gaan

schrijven. Want door die extra omzet gaan ze van rode cijfers, wat

verlies betekent, naar zwarte cijfers die de winstgevende fase

aangeven.

Black Friday is de dag wanneer men in Amerika de zoektocht naar

Kerstcadeaus begint. Deze dag is gunstig voor zowel het winkelend

publiek als voor de handelaren. De meest gewaardeerde spullen zijn

op die dag speelgoed en elektronische artikelen, zoals de Apple

producten. De elektronische producten van Apple zijn het hele jaar

door zeer gewild, maar in het bijzonder op Black Friday, omdat ze

dan veel lager geprijsd worden.

De belangrijkste reden dat Apple’s elektronische producten zoals de

iPhone en de iPad zo enorm populair zijn is omdat ze elke jaar weer

opnieuw nieuwere modellen introduceren en deze modellen komen

steeds met betere functies en faciliteiten. Het is als het ware een

trend geworden bij liefhebbers van Apple apparatuur om tot de

eersten te behoren die het nieuwste model hebben weten te

bemachtigen. Al lijkt het er op dat de consument in het algemeen

wat nuchterder begint te worden en niet meer het allernieuwste voor

het doet er niet toe wat voor prijs wil aanschaffen.

Dat die gekte niet alleen Amerika betreft moge blijken uit het

bericht dat Mediamarkt zijn online bezoek zag vervijfvoudien ten

opzichte van een jaar geleden.

Shopify komt in de week van 13 tot 19 februari met de vierde

kwartaalcijfers en ik heb zo de indruk dat de koers voor half

januari, op basis van de naar verwachting goede cijfers, een mooie

koerssprong zal maken.

Waarom voor half januari

?

Als we namelijk een dalende weerstandslijn tekenen van de high van

bijna 124 in september naar de 117 in november en een stijgende

steunlijn van 89 begin oktober naar de 97 in november en dan beide

lijnen extrapoleren, dan vinden het kruispunt van beide lijnen half

januari.

Door het voortschrijden van de tijd is het logisch dat de koers uit

die driehoek moet breken. Dan is vanzelfsprekend de vraag aan welke

kant zal die uitbraak plaats vinden: naar boven of naar

beneden.

Maar met de achtergrond van het Black Friday weekend in gedachten

ben ik er van overtuigd dat de uitbraak aan de bovenkant zal zijn.

Verder vooruitdenkend zie ik de koers doorschieten richting 135

dollar, waarna de koers door winstnemingen zou kunnen terugzakken

naar 124, voordat dat-ie z’n weg omhoog gaat voortzetten.

Wat nu te doen ??

Als ik ze niet al had zou ik nu wat aandelen Shopify kopen en

daarbij ook wat call opties. Ja ik heb liever turbo’s long, maar

die heb ik nog niet kunnen vinden.

Ik heb de turbo’s creërende banken al gevraagd waarom er geen

turbo’s op het aandeel Shopify beschikbaar zijn, maar heb nog

reactie gekregen. Verder heb ik die vraag voorgelegd aan Investor

Realtions van Shopify zelf. Van Citibank heb ik nu een reactie en

verwacht over enkele weken een definitief antwoord.

Quitte of meer winst ??

Bij de beoordeling van call opties wordt vaak gekeken naar hoeveel

procent het aandeel zou moeten stijgen om met zo’n call in de

winstgevende fase te komen. Dat doe je met volgende formule:

(uitoefeningsprijs + koers call) / koers aandeel ^( 1 / looptijd in

jaren) * 100 –100.

Stijgt de koers tijdens de looptijd van de optie met exact dat

percentage dan speel je quitte met je call.

Ik wil echter niet alleen quitte spelen, maar

winst maken en wel meer winst dan

dat ik zou maken als ik

rechtstreeks in het aandeel zou beleggen.

Die berekening heb ik de TUROV CALL genoemd en die luidt:

(uitoefeningsprijs / ( koers aandeel – koers call) ) ^ ( 1 /

looptijd in jaren) * 100 –100.

De gehanteerde koersen zijn voor het aandeel $ 104.50,

Voor de call 130 jan 19 $ 12.24, de call agio per jaar 34.4%, idem

Turov 39.0%,

Voor de call 160 jan 20 $ 12.81, de call agio per jaar 27.0%, idem

Turov 31.3% en

voor de call 175 jan 20 $ 9.75, de call agio per jaar 32.2%,

idem Turov 38.6%.

Waarom heet die laatste berekening de Turov call ? Daniel

Turov, destijds beleggingsanalist bij Cowen, heeft in mei 1970 deze

formule voor het eerst gepubliceerd in een artikel in het

Amerikaanse financiële weekblad Barron’s.

Dit zijn forse

percentages, maar ik ben er van overtuigd dat er met deze

calls

een

aantrekkelijk rendement kan worden gehaald. De belegger is

vanzelfsprekend

helemaal

vrij dat te kiezen wat hem het best past: de aandelen of een

optie.

Koers/winst-verhouding

Er zijn nogal wat analisten die Shopify enigszins negatief

beoordelen omdat de onderneming nog geen winst maakt. Maar we

kunnen gerust zijn: de netto winst per aandeel over 2017 zal naar

verwachting 6 cent zijn en 24 cent over 2018. dat is op zich een

flinke toename van 300 procent, al blijft de prospective

koers/winst-verhouding met boven de 400 fors. We kunnen ook denken

aan een onderneming als Amazon die jarenlang geen winst liet zien,

maar wel flink in koers steeg.

De koers van Shopify is nu 104,50 dollar, terwijl de

koersgemiddelden in de buurt liggen met 102.85 voor het 50-daags

gemiddelde, 104.65 voor het 100-daags en 94.31 voor het 200-daags

gemiddelde.

Citron’s Rapport creëert

koopkans

Er zijn heel wat beleggers die vinden dat Shopify nog steeds gebukt

gaat onder Andrew Left’s Citron Report, maar een man als Philip

Laffont van Coatex Management vindt dat geen bezwaar. Hij ziet er

zelfs voordeel in, want hij kocht ruim zeven miljoen aandelen en

bouwde daarmee een belang van 8,2 procent op in Shopify.

|

|

|

|

|

|

|

|

Buffett

over bitcoin |

| Bron: Hendrik Oude Nijhuis, Beter in

beleggen |

|

Hendrik Oude Nijhuis

Auteur, oud bestuurslid HCC Beleggen en BSC Duitenberger.

Oprichter Warrenbuffet.nl |

|

Hendrik Oude Nijhuis heeft

zich

jarenlang

verdiept in ‘s werelds beste beleggers. Hij is medeoprichter van Beterinbeleggen.nl

en zijn bestseller over Warren

Buffett is via de website http://www.warrenbuffett.nl/ gratis

beschikbaar. Deze column is niet bedoeld als individueel advies tot

het doen van beleggingen. |

De

virtuele munt bitcoin is afgelopen jaar explosief in prijs

gestegen. Deze extreme stijging maakt dat veel media erover

berichten. Dat zorgt weer voor extra belangstelling voor het kopen

van bitcoins wat de prijs stuwt. En daarover wordt in de media

vervolgens weer bericht...

Toezichthouder op de financiële markten AFM (Autoriteit Financiële

Markten) waarschuwde recent voor de risico's verbonden aan het

investeren in virtuele munten zoals bitcoin. Niet onterecht wat mij

betreft aangezien sommige particulieren inmiddels huis en haard

blijken te hebben verkocht en al hun spaargeld in virtuele munten

zoals bitcoins hebben omgezet.

Munger: "Rattengif"

Van bitcoin als belegging moet Warren Buffett (87) niets weten. En

zijn briljante, ietwat oudere zakenpartner Charlie Munger (93)

vergeleek bitcoin eerder al met rattengif. Munger kwam daar later

nog eens op terug en stelde toen dat hij zich met deze vergelijking

nog vrij netjes had uitgedrukt.

Op het gebied van beleggen hebben Buffett en Munger overigens niet

altijd gelijk (met name wat technologieondernemingen betreft stelt

Buffett dat hij eerder kansen zoals Google simpelweg heeft gemist),

maar uiteindelijk vaak wel. Dit maakt het de moeite om na te gaan

hoe Buffett en Munger over bepaalde beleggingscategorieën denken,

zoals in dit geval dus bitcoins.

Buffett: "Een echte

bubbel"

Meerdere keren per jaar ontvangt Buffett in zijn woonplaats Omaha,

Nebraska in de Verenigde Staten groepen bedrijfskundestudenten die

hem naar alles mogen vragen. Bij zo'n sessie afgelopen oktober werd

Buffett naar zijn kijk gevraagd op het investeren in virtuele

munten zoals bitcoins.

"De waarde van een bitcoin kan niet worden bepaald omdat bitcoins

geen inkomsten genereren", aldus Buffett. Hij voegde eraan toe dat

evenmin bepaald kan worden tot welk niveau de prijs van bitcoin zal

stijgen en dat zo bezien van "een echte bubbel" sprake is.

Onveranderde mening

Dat Buffett erg sceptisch is ten aanzien van het investeren in

bitcoins komt niet bepaald als een verrassing. In 2014 stelde hij

over bitcoin: "Blijf er uit de buurt. Het is in essentie een fata

morgana." Deze uitspraak deed Buffett in een uitzending van

tv-zender CNBC:

In het videofragment stelt Buffett dat hij bitcoin als een moderne

variant van een betaalcheque ziet. Buffett geeft aan wel de

voordelen van de onderliggende technologie te zien maar stelt dat

dit niet maakt dat bitcoins zelf een enorme intrinsieke waarde

zouden hebben.

Hoewel ik net als Buffett zeker nuttige toepassingen zie van de

technologie waarop virtuele munten als bitcoin gebaseerd zijn

plaats ik evenals Buffett grote vraagtekens bij de vermeende enorme

intrinsieke waarde die virtuele munten zoals bitcoin zouden hebben.

Ik mijd bitcoin om die reden zelf.

Buffett: "De allerdomste reden om een aandeel te kopen is omdat de

prijs ervan opgelopen is." Voor de meeste andere zaken - zoals

virtuele munten - geldt dit eigenlijk precies zo...

|

|

|

|

|

|

|

| Hcc Beleggen interessegroep

CoSA |

CoSA, Computerondersteunde Selectie van Aandelen, gebaseerd op fundamentele

analyse van bedrijven. Er wordt primair gekeken naar omzet, nettowinst, eigen

vermogen, dividenden en winst per aandeel om de kwaliteit van een bedrijf te

bepalen. Pas als het bedrijf kwalitatief aan minimum eisen voldoet wordt er

naar de koersen gekeken. |

Indien u

meer wilt

weten over de activiteiten van CoSA, kunt u de voorlopige CoSA-webpagina

(klik hier), raadplegen of contact opnemen met de

voorzitter: Jan van der Meulen via

U kunt zich met hetzelfde mailadres aanmelden voor het ontvangen van

informatie, zoals de wekelijks verschijnende CoSA-nieuwsbrief en voor het

verkrijgen van toegang tot de voor CoSA-leden beschikbare Europese

CoSA/SSG-verzameling. |

|

|

|

|

|

|

|

Bitte

ein Bitcoin? |

Bron: Martin Boer, Florizon

|

Ook wij krijgen regelmatig vragen, of verhalen, over Bitcoins te

horen. En wat wij daar dan van vinden.

Ons antwoord is dat we het

niet weten.

Betaalmiddel of

beleggingsobject?

Technisch is een Bitcoin, of een andere digitale munt, best te

verdedigen, maar momenteel lijkt de Bitcoin meer een

beleggingsobject dan een betaalmiddel.

Betaalmiddelen zijn nuttig omdat ze hun waarde behouden.

Bij beleggingsobjecten is het idee juist dat de waarde verandert en

idealiter stijgt ten opzichte van stabiele betaalmiddelen.

Ontwikkeling van de Bitcoin de afgelopen

maand, de hype voorbij?!

Bitcoin afgeserveerd als

betaalmiddel

Een voorbeeld: Steam is de grootste webwinkel voor computerspellen

ter wereld en die hebben een tijdje Bitcoins als betaalmiddel

gebruikt. De reden dat ze ermee gestopt zijn is nogal knullig;

blijkbaar is het zo dat als je een transactie in Bitcoins snel wilt

afhandelen de coin exchanges, zeg maar 'de Bitcoin bank' daar een

percentage voor vraagt. Helaas is dat percentage blijkbaar

gerelateerd aan de waarde van de Bitcoin en niet aan de

transactie.

Het kwam er dus op neer dat het Steam de afgelopen tijd al snel €

35 kostte om een computerspel te verkopen voor € 25. Je hoeft geen

financieel expert te zijn om door te hebben dat dat niet erg lang

vol te houden is.

Steam had ervoor kunnen kiezen om de Bitcoins op te potten in

plaats van ze direct in te wisselen, maar het bedrijfsresultaat was

dan volledig afhankelijk geworden van de koers van de Bitcoin. Dat

het management van Steam daar niet op zat te wachten moge duidelijk

zijn.

Ontwikkeling van de Bitcoin de afgelopen

jaren, de meest lucratieve belegging ooit

Kernprobleem: vertraging in

de

transactieverwerking

Is er minder haast, dan is een Bitcoin transactie wel gratis, maar

het leuke van betaalmiddelen was juist altijd dat je er snel mee

kunt betalen. Niets zo vervelend om na het tanken een uur te moeten

wachten voor je betaling geaccepteerd is.

|

|

Martin Boer

Data analist, ICT specialist en is samen met Erick Erdtsieck

oprichter van Florizon.com. |

| Martin

Boer heeft

zich na zijn studie Sterrenkunde aan de Rijks Universiteit

Groningen in zijn werk als ICT specialist altijd bezig gehouden met

data analyse en patroonherkenning. De beurs lijkt weliswaar een

complex probleem maar bestaat de praktijk uit kleine behapbare

deelproblemen zodra je in staat bent voldoende afstand te nemen.

Dit is een van de pijlers waarop Florizon is

gebaseerd. |

Gelukkig zijn tankstations van alle gemakken voorzien, tot je je

realiseert dat die gemakken geld, en daarmee dus tijd kosten en een

tankstation verdacht veel op Hotel California gaat lijken, je komt

er nooit meer weg.

Dit is natuurlijk onzin, maar het geeft wel aan dat waardevastheid

en omloopsnelheid van Bitcoins ernstig tekort schieten om ze als

betaalmiddel te gebruiken.

Met het pinnen is de afgelopen Kerstperiode een nieuw record

gevestigd, van 18,2 miljoen pintransacties. 567 transacties per

seconde konden worden verwerkt door de infrastructuur van

Equens.

De kosten voor een transactie bedragen ca. 5 cent. Bitcoin heeft

nog wel even te gaan voordat deze performance kan worden

behaald.

We kunnen vraagtekens zetten bij de Bitcoin als beleggingsobject.

Indien je geen zekerheid van uitvoering hebt tegen de huidige

marktprijs en de transactieverwerking enige minuten (een uur?) op

zich laat wachten. We kijken dan tegen en achterhaalde tickertape

aan, vergelijkbaar in de aandelencrash van 1987.

Wat overblijft is dat de Bitcoin eigenlijk alleen geschikt is voor

speculatie. En aangezien wij als fundamenteel analisten liever niet

speculeren zijn we daardoor uitgepraat over de Bitcoin.

|

|

|

|

|

|

|

|

Jaarverwachtingen

2018 |

Bron: ACTIAM

|

|

|

Corne van Zeijl

Corne van Zeijl is analist en strateeg bij ACTIAM. |

Daarnaast

is hij een

graag geziene beurscommentator bij onder meer RTL Z en BNR en

schrijft hij columns voor verschillende media. Zijn opleiding heeft

hij aan de Haagse Hogeschoold

gevolgd.

|

Afgelopen jaar was men veel te voorzichtig voor de AEX. De index

ging niet met slechts 1,3% maar met 12,7% omhoog.

Ook voor 2018 blijft men erg terughoudend.

De experts gaan van een stijging van 2,5% uit, een AEX van 558.

Voor 2018 moet u volgens de experts Galapagos en AEGON hebben.

Van Arcelor Mittal kunt u maar beter blijven.

De AEX heeft een mooi jaar achter de rug. Dat

hadden de experts niet verwacht. Er werd slechts van een magere

koerswinst uitgegaan.

Men had een stijging van 483 naar 490 verwacht (+1,3%).

Bijna niet de moeite van het risico waard.

Maar heel rustigjes stoomde de AEX op naar 545, een plus van 12,7%.

Er waren slechts 11 experts van de 109 die dachten dat de AEX hoger

2017 slotstand zou eindigen. De overige 98 waren te somber.

Voor het komende jaar is men wederom zeer behoudend. De gemiddelde

AEX verwachting van alle 127 experts die meededen (een record

aantal) ligt op 558, dat is een stijging van slechts 2,5%. De

mediaan, voor de cijfernerds onder u, ligt iets hoger op 572.

Ongeveer een vijfde van de ondervraagden gaat van een daling uit.

De grootste optimist verwacht een stijging van 19%, de grootste

pessimist een daling van 33%.

De commentaren die bij de antwoorden werden gevoegd varieerden

tussen het laatste mooie jaar en het jaar dat de grote daling gaat

inzetten. De meeste experts dragen de monetaire omstandigheden als

belangrijkste factor voor aandelen aan. Sommige denken dat aandelen

in het tweede halfjaar hier serieus last van gaan krijgen. Andere

denken at het pas in 2019 gaat spelen. Over de winsten is men

positief gestemd. Wel noemen diverse experts de beurs

omstandigheden in de USA als risico factor. Hoge waardering,

stijgende rente en de laatste loodjes van de huidige economische

cyclus. Het heeft er alle schijn van dat na negen jaar economische

groei er toch eens een einde aan komt, ondanks de stimulering door

de lagere belastingen.

Andere belangrijkste factoren die werden genoemd zijn Trump

(wanneer niet), politiek onzekerheid, o.a. door Oost-Europese

revolte in de EU en Italiaanse verkiezingen en het TINA effect.

Immers de rente is voorlopig nog heel erg laag.

Aandelenkeuzes 2018

Als eerste zal ik met u de keuzes van afgelopen jaar doorlopen. Die

waren goed, maar ze hielden de AEX niet bij. Het lijstje met meest

gekozen aandelen ging met ruim 7% omhoog. De topper van 2017, DSM

(+40%), stond er ook bij. U ziet de koers rendementen en de total

return rendementen. Voor als u graag het dividend er bij telt.

KPN

|

11

|

3,3%

|

7,8%

|

AEGON

|

9

|

1,7%

|

7,4%

|

AHOLD

|

9

|

-8,5%

|

-5,7%

|

| BOSKALIS |

4

|

-1,7%

|

-1,7%

|

DSM

|

4

|

39,9%

|

43,7%

|

|

|

5,9%

|

10,3%

|

Ook de floppers van 2017 hadden ze goed gezien. Zowel Unibail -7%

als Altice -54% stonden bij de floppers. Opvallend detail is dat

Vopak (-19%) en Gemalto net buiten de floppers waren gevallen (-10%

ondanks overnamebod).

ABN

AMRO

|

-5

|

27,8%

|

33,7%

|

ALTICE

|

-5

|

-53,6%

|

-53,6%

|

UNIBAIL-RODAMCO

|

-6

|

-7,4%

|

-3,0%

|

ARCELOR

MITTAL

|

-14

|

28,8%

|

28,8%

|

|

|

-1,1%

|

-1,5%

|

Per saldo gingen de toppers met 7% omhoog en de floppers met 1%

naar beneden. Een goede performance, zou ik zeggen. NB, ook in 2016

hadden experts als groep een prachtig resultaat neergezet. Toen zou

een fictief long/short fonds netto 29% hebben verdiend.

De beste beursexpert had als topper DSM (+39,9%) en als flopper

Altice (-53,6%) gekozen. Dat was gelijk ook de meest optimale keuze

met een rendement van 93,4%. De top-10 is nagenoeg geheel gevuld

met mensen die Altice als flopper hadden. Hij mag in januari de

beurs openen met een ferme gongslag.

2018 keuzes

Gezien de uitstekende keuzes in de afgelopen jaren is het

interessant om naar de toppers en de floppers van het komende jaar

te kijken.

Altice is een van de meest genoemde bedrijven. De ene helft denkt

dat het bedrijf het zal overleven en dat de koers daarom tot

oude hoogten kan herrijzen. De andere helft denkt dat het

bedrijf failliet zal gaan of in ieder geval een herfinanciering

moet aankondigen. Per saldo hielden de optimisten en de pessimisten

elkaar in evenwicht. Dit zijn de aandelen die u in 2018 moet

hebben. Galapagos en AEGON staan gebroederlijk op nummer 1 van de

favorieten. Op ruime afstand volgens ING en Shell.

|

Saldo

|

GALAPAGOS

|

13

|

AEGON

|

23

|

ING

|

7

|

ROYAL

DUTCH SHELL

|

7

|

En deze niet. Arcelor staat opnieuw bovenaan bij de floppers,

net als in 2017. Oen was het geen goede keuze. Verder Unibail van

wege de rentegevoeligheid en de overname van Westfield waar niet

iedereen even blij mee is. AKZO staat ook bij de floopers, terwijl

een aantal experts toch denkt dat het alsnog wordt overgenomen.

|

Saldo

|

VOPAK

|

-5

|

AKZO

NOBEL

|

-7

|

UNIBAIL-RODAMCO

|

-7

|

ARCELOR

MITTAL

|

-8

|

Maandrapport

De verwachte eindejaarsrally kwam er, maar was wel een heel

kleinte. De AEX ging met 0,8% omhoog. Dat is nog heel wat, gezien

de flinke dollar tegenwind. Voor de komende maand houdt het

optimisme stand. 46% verwacht een stijging, 24% een daling. Dit

niveau van optimisme is ongeveer gelijk aan dat van afgelopen

maand.

optimistisch

|

45,7%

|

neutraal

|

30,3%

|

pessimistisch

|

23,6%

|

|

22,0%

|

Voor het komende halfjaar is er ook nog een bescheiden optimisme

aanwezig.

optimistisch

|

35,4%

|

neutraal

|

43,3%

|

pessimistisch

|

21,3%

|

|

14,2%

|

De keuzes van de experts hebben in de december een kleine

underperformance laten zien. Dat is opmerkelijk omdat de grootste

flopper een overname bod kreeg te verwerken, waardoor het maar

liefst 55% in koers steeg. Het technische herstel in Altice hadden

ze uitstekend voorzien. Maar voor de komende maand halen ze daar

hun geld weer snel van tafel. In al dit koersgeweld zou de goede

keuze voor KPN en Unibail bij de floppers bijna niet opvallen. Maar

ook die gingen flink naar beneden. Overigens hadden de IEX lezers

zowel Altice en Gemalto in hun flopper portefeuille. Ik hoef u niet

uit te leggen dat dat een dramatisch rendement heeft

opgeleverd.

saldo

stemmen

|

perf

|

|

|

floppers

saldo stemmen |

perf

|

|

AHOLD

|

|

|

|

|

GEMALTO

|

|

55,1%

|

ASML

|

|

|

|

|

AKZO

NOBEL |

|

01,9%

|

ALTICE

|

|

|

|

|

UNIBAIL-RODAMCO |

|

-2,3%

|

ROYAL

DUTCH SHELL

|

|

|

|

|

KPN

|

|

-5,6%

|

|

|

|

|

|

|

|

|

gemiddeld

|

|

8,9%

|

|

|

|

|

12,3%

|

|

|

Omdat Galapagos een verhoogde kans heeft om te worden overgenomen

is het logische dat het bovenaan bij de toppers staat. Verder

wederom Ahold, ING en Shell. Bij de floppers staat Unibail

bovenaan. Het aandeel is rente gevoelig en niet iedereen is even

enthousiast over de overname van Westfield.

saldo

stemmen

|

perf

|

|

|

floppers

saldo stemmen |

perf

|

|

GALAPAGOS

|

11

|

|

|

|

UNIBAIL-RODAMCO |

-8

|

|

| AHOLD |

6

|

|

|

|

ARCELOR

MITTAL

|

-6

|

|

ING

|

6

|

|

|

|

VOPAK

|

-5

|

|

ROYAL

DUTCH SHELL

|

6

|

|

|

|

AALBERTS

|

-4

|

|

|

|

|

|

|

AKZO

NOBEL |

-4

|

|

Er deden deze maand 127 experts aan de enquête mee (had ik al

gezegd dat het een record is). Waarvoor mijn grootste dank. Onder

de deelnemers die het afgelopen jaar de meeste keren hebben

meegedaan zijn wordt als aanmoediging ook een aantal prijzen

verloot.

Dan rest mij nog u een prachtig 2018 jaar te wensen.

Met vriendelijke groet, Corne van Zeijl |

|

|

|

|

|

|

| Monetaire

en financiële statistieken Nederland |

| Bron: DNB.nl |

De onderstaande

grafieken

bestrijken een groot aantal deelgebieden. Financiële

markten bijvoorbeeld is onderverdeeld naar rentes, wisselkoersen,

aandelenkoersen en de emissiemarkt, Financiële instellingen

naar banken, pensioenfondsen etc. Veel deeltabellen zijn er ook over de

betalingsbalans. Verder zijn kerngegevens bijeengebracht over financiële

stabiliteit en de Nederlandse economie (o.a. in een macro-economisch

scorebord). De mini tabellen zijn voorzien van links naar door u zelf aan te

passen grafieken op de website van DNB.nl.

Uitstaande leningen banken

( In procenten ) |

Spaardeposito's met

opzegtermijn ( In procenten )

|

Nieuwe woning hypotheken mfi's (In miljarden

euro's

)

|

Rente jongste

10-jarige

staatslening ( In procenten

)

|

Goudprijs per kg

( In duizenden

euro's )

|

Saldo lopende rekening 4kw.som (

In miljarden euro's )

|

Extern vermogen

( In miljarden

euro's )

|

Euro-dollar wisselkoers

|

Bruto emissies lang

schuldpapier

(In miljarden euro's

)

|

Solvabiliteit verz. onder toezicht

( In procenten )

|

Beleidsdekkingsgr. pensioenfondsen

( In procenten )

|

Beleggings-instellingen

|

|

|

|

|

|

|

|

| HCC!beleggen

zoekt actieve vrijwilligers |

Wat doe jij met je geld?

En met je vrije tijd?

HCC!beleggen is voortdurend op zoek naar actieve vrijwilligers om deel

te nemen aan het bestuur (zo zoeken we op dit moment dringend een secretaris) en ook bijvoorbeeld mensen

die de redactie

over de nieuwsbrief mede willen voeren of als webmaster te fungeren, te helpen

bij het

organiseren van symposia en andere bijeenkomsten en meer. Ben jij een

enthousiaste belegger en wil je ook wat doen voor onze vereniging? Meld je dan

aan via het bestuur

of de redactie van HCC!beleggen.

Wie zoeken we?

Er

is behoefte aan vrijwilligers die zich met verschillende zaken willen

bezighouden. Zo zoeken we mensen die graag in het bestuur willen

plaatsnemen, verschillende redacteuren voor diverse werkzaamheden,

maar ook zijn we opzoek naar mensen die graag contacten onderhouden met

bijvoorbeeld leden, en/of sprekers/standhouders voor onze symposia.

Bestuur

Binnen het bestuur van HCC!beleggen is dringend behoefte aan

versterking. We zijn op zoek naar een secretaris, maar

indien je affiniteit hebt met beleggen en je bestuurlijke ambities op

een ander gebied liggen, komen we ook heel graag met je in contact.

Redacteuren

We zoeken redacteuren

die zo’n één à twee uur per week willen besteden aan het

aanleveren van artikelen voor onze website

en/of sociale media en de nieuwsbrieven. Het gaat dan om onder meer

artikelen over economische

onderwerpen,

specifieke beleggingsartikelen of andere voor onze leden interessante

onderwerpen selecteren dan wel schrijven beoordelen promoten etc.

Die nieuwsbrief moet natuurlijk ook in elkaar gezet worden. Ben je handig met

een computer en heb je ongeveer vier uur per maand tijd, dan kun je je hiervoor

aanmelden. Dit kan natuurlijk ook in combinatie met het leveren van de content

voor website en/of nieuwsbrief.

Contactpersonen

Heb je meer affiniteit met mensen dan met teksten? Wees welkom want we zijn ook

naarstig op zoek naar sociaal bedreven, communicatief vaardige mensen die

contacten met bijvoorbeeld sprekers voor symposia maar ook met leden willen

onderhouden. Dit zal

ongeveer twee uur van je tijd per maand kosten. Ook hiervoor wordt natuurlijk

wel interesse in beleggen verwacht.

Heb je zin en tijd ons te helpen, meld je dan aan via het het bestuur of de

redactie van HCC!beleggen

|

|

|

|

|

|

|

|

|

| Disclaimer: Deze

publicatie komt tot stand op de redactie van beleggersonline.nl de website van

de HCC IG Beleggen. Noch de mate waarin de berichten, voorgestelde

scenario’s, risico’s en voorspellingen de marktverwachtingen

weerspiegelen, noch de mate waarin zij in de realiteit zullen tot uiting komen,

kunnen worden gewaarborgd. De voorspellingen zijn indicatief. De gegevens in

deze publicatie zijn algemeen en louter informatief. Ze mogen niet worden

beschouwd als beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen en/of de

Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk voor eventuele

verliezen. De waarde van uw beleggingen kan fluctueren, behaalde resultaten uit

het verleden geven geen garantie voor de toekomst. |

|

|

|