..

|

|

|

Januari

2018

|

|

|

|

..

|

|

|

Inschrijving

geopend: 70ste HCC beleggers symposium 28 april 2018 |

André

Brouwers

-Opties-

|

Geert-Jan

Nikken

-TA-

|

Hans van der

Helm

-Hedgefund

strategieën-

|

Brian

Scharrenberg

-Beleggen

&

emoties-

|

Het mooie van beleggen is dat de manier waarop je dat doet niet

uitmaakt, zolang je het doel maar in de gaten houdt.

"Het kan de berg niks

schelen

waarlangs je hem beklimt".

Zoals in deze Japanse spreuk kun je linksom, maar ook rechtsom naar

de top. Oftewel, er zijn vele wegen en methoden die tot succes

leiden. En net als bij het beklimmen van een berg, ga je bij het

beleggen soms eerst een beetje naar beneden om verderop weer verder

omhoog te kunnen gaan.

Het 70ste HCC-beleggen symposium wordt dan ook

weer een zeer interessante dag!

Als altijd zijn er diverse sprekers die je iets geheel 'nieuws'

laten zien, of het reeds bekende weer eens in een ander daglicht

plaatsen.

Naast de huidige toestand van de economie en het beleggen komen

onder meer opties, kwantitatief beleggen, de emoties rond het

beleggen en hoe daar mee om te gaan, value beleggen en zelfs

beleggen in de filmindustrie aan de orde.

Het doel is dat je aan het eind van de dag met een groot aantal

ideeën naar huis gaat. Je kunt deze dan zelf direct, afhankelijk

van jouw eigen situatie, inpassen en toepassen in jouw

beleggingen.

De locatie is verder heel geschikt om je in de loop van de jaren

opgedane contacten aan te halen en nieuwe contacten te leggen.

|

|

Zet zaterdag 28 april 2018

vast in

je agenda, en schrijf je nu

al in voor dit Symposium! |

HCC-leden: Gratis

Entreekaart

(inschrijven verplicht!) >>

Klik hier

Niet leden: Entreekaart à €15,- >>

Klik hier

Locatie:

Cultureel & Vergader Centrum H.F. Witte

Henri

Dunantplein 4

3731

CL,

De Bilt

|

|

|

|

Programma overzicht

70ste HCC Beleggen symposium 28 april 2018

|

|

|

HCC Beleggen

Gelegenheid tot

kennismaking met medebezoekers, standhouders en

HCC

Beleggen

|

|

|

HCC Beleggen

Jaarlijkse ALV

HCC! Beleggen

|

|

|

Agenda |

|

| 11:00 - 11:50 |

Collenbergh zaal |

|

| 11:00 - 11:50 |

Statenkamer |

|

|

|

|

| 12:30 - 13:20 |

Collenbergh zaal |

|

| 12:30 - 13:20 |

Statenkamer |

|

|

|

|

| 13:40 - 14:40 |

Collenbergh zaal |

|

| 13:40 - 14:40 |

Statenkamer |

|

|

|

|

| 14:55 -

15:45 |

Collenbergh zaal |

|

|

|

|

|

|

16:00 Einde |

|

|

|

| Locatie: Cultureel & Vergader Centrum H.F.

Witte, Henri Dunantplein 4, 3731 CL, De Bilt |

|

|

|

|

|

|

|

Hcc Beleggen interessegroep

Computerbeleggersgroep-ZH |

|

Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002

houden wij ons bezig met “Beleggen met behulp van de computer”. Het

accent ligt daarbij op het vergroten van de kennis van het

ontwikkelen en exploiteren van handelssystemen. Deze zijn vooral

gebaseerd op methoden uit de kwantitatieve en statistische analyse.

Uiteraard wordt daarbij ook aandacht besteed aan ondersteunende

software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we

altijd uit van het beschrijven en bespreken van een gestructureerde

aanpak die gebaseerd is op objectieve grondslagen. Sinds de oprichting in 2002

houden wij ons bezig met “Beleggen met behulp van de computer”. Het

accent ligt daarbij op het vergroten van de kennis van het

ontwikkelen en exploiteren van handelssystemen. Deze zijn vooral

gebaseerd op methoden uit de kwantitatieve en statistische analyse.

Uiteraard wordt daarbij ook aandacht besteed aan ondersteunende

software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we

altijd uit van het beschrijven en bespreken van een gestructureerde

aanpak die gebaseerd is op objectieve grondslagen. |

| Wij komen 9 keer per jaar

bijeen.

Afwisselend in Berkel & Rodenrijs en Delft. |

| Klik hier voor meer info

Contactadres: |

|

|

|

|

|

|

|

|

|

|

Actueel

dividend opgenomen in Rangtabel en CoFA |

Bron: HCC Beleggen

CoSA-werkgroep

|

|

|

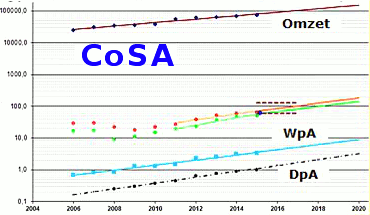

CoSA, Computerondersteunde Selectie van Aandelen, gebaseerd op

fundamentele analyse van bedrijven. Er wordt primair gekeken naar

omzet, nettowinst, eigen vermogen, dividenden en winst per aandeel

om de kwaliteit van een bedrijf te bepalen. Pas als het bedrijf

kwalitatief aan minimum eisen voldoet wordt er naar de koersen

gekeken.

|

Indien u

meer wilt

weten over de activiteiten van CoSA, kunt u de voorlopige

CoSA-webpagina (klik hier),

raadplegen of contact opnemen met de

voorzitter: Jan van der Meulen via

e-mail.

U kunt zich met hetzelfde mailadres

aanmelden voor het

ontvangen van informatie, zoals de wekelijks verschijnende

CoSA-nieuwsbrief en voor het verkrijgen van toegang tot de voor

CoSA-leden beschikbare Europese

CoSA/SSG-verzameling.

|

De CoSA-werkgroep heeft drie methoden ontwikkeld voor het beleggen

in aandelen op de lange termijn.

Allereerst was dat de methode Koers- Groeibeleggen(KG) die beoogt

aandelen te selecteren waarvan we rendement verwachten te behalen

door koersstijging van het aandeel.

Later zijn daaraan toegevoegd de methoden

DividendGroeiBeleggen(DG), rendement te behalen door aandelen te

selecteren die een redelijk dividend bieden dat bovendien zal

groeien en DividendHerbeleggen(DH), waarbij het uitgekeerde

dividend wordt herbelegd in het aandeel.

Voor elk van deze methoden maken we gebruik van kengetallen om tot

een oordeel over de geschiktheid van het aandeel als belegging te

komen.

Voor elk kengetal hebben we daarbij grenzen gekozen die bepalen of

een Koop-, Houden- dan wel Verkoop-advies geldt.

Deze kengetallen worden afgeleid uit data als Omzet, Winst/aandeel,

EigenVermogen/aandeel en Dividend/aandeel.

We gebruiken hierbij de data uit de laatste 10 jaarverslagen. In

eerdere artikelen, die in het archief van HCC Beleggen beschikbaar

zijn, zijn we uitgebreid op deze werkwijze ingegaan.

Kwartaaldividend

In het jaar na het verschijnen van het laatste jaarverslag moeten

we een schatting maken van de cijfers die voor dat jaar zullen gaan

gelden. Dat is niet helemaal bevredigend als we bij voorkeur de

actuele waarde willen zien. Dat geldt bijvoorbeeld voor het

Dividendrendement. In onze rapportages vermelden we het Actuele

Dividendrendement en dan verdient het de voorkeur dat dit actuele

rendement ook feitelijk overeenkomt met het rendement dat een koper

van het aandeel zal ontvangen. Tot voor kort was dit actuele

dividendrendement echter het resultaat van een extrapolatie van de

dividenden in de beschikbare boekjaren. Sinds kort hebben we de

beschikking over de grootte van het laatste kwartaaldividend dat

een bedrijf uitkeert. Door dit met de factor vier te

vermenigvuldigen ontstaat een reële benadering van het actueel

uitgekeerde dividend, waaruit o.b.v. de actuele koers eenvoudig het

actuele dividendrendement valt te berekenen. Veel Europese

bedrijven keren slechts 1 of 2 keer per jaar dividend uit. Daarvoor

geldt dus een andere vermenigvuldiging. Vooral voor

dividendbeleggers - methoden DG en DH – is dit naar onze mening een

duidelijke verbetering van de informatie die we verschaffen.

Dit is mede van belang omdat het dividend voor de aandeelhouder een

belangrijke maatstaf is om te beoordelen of het ‘bedrijf nog goed

op de rails staat’. De dividenduitkering is niet manipuleerbaar.

Het is natuurlijk ook verstandig om het dividend te vergelijken met

de Winst/aandeel en de CashFlow/aandeel.

Aanpassing Rangtabel en

CoFA

In onze Rangtabel tonen we een overzicht van alle aandelen die we

volgen. In dit overzicht wordt nu dus het Actuele Dividendrendement

getoond. Tevens hebben we een apart werkblad toegevoegd waarin voor

elk aandeel ook het actuele dividend zelf wordt gegeven. Hieronder

is een deel van de Rangtabel opgenomen. Deze is daarbij gesorteerd

voor de DG-methode. Bovenaan staan de aandelen die op dit moment

een DG-Koop-advies krijgen. We zien verder de kolommen met

kengetallen die bij onze beoordelingen van belang zijn.

We stellen ook het programma CoFA beschikbaar waarmee de gebruiker

een diepgaande analyse van een aandeel kan maken. In dit programma

kunnen nu het actuele dividend en koers worden ingevoerd. Waardoor

in de tabellen met kengetallen het advies dat wordt gegeven

gebaseerd is op deze actuele

Bovenstaand plaatje toont een deel van het werkblad met Conclusies.

Getoond worden o.a. de ontwikkeling van de Omzet, WpA en DpA in de

lopende en komende boekjaren van het Duitse bedrijf Continental AG.

Ook zien we het zgn. Koerskanaal. Dit geeft de prognose voor de

koersontwikkeling in de komende 5 boekjaren o.b.v. de door onze

berekeningen bepaalde groei van de Winst/aandeel.

|

|

|

|

|

|

|

|

Trump

en de beurs |

Bron: Martin Boer,

Florizon

|

|

|

Martin Boer

Data analist, ICT specialist en is samen met Erick Erdtsieck

oprichter van Florizon.com. |

| Martin Boer heeft zich

na zijn

studie Sterrenkunde aan de Rijks Universiteit Groningen in zijn

werk als ICT specialist altijd bezig gehouden met data analyse en

patroonherkenning. De beurs lijkt weliswaar een complex probleem

maar bestaat de praktijk uit kleine behapbare deelproblemen zodra

je in staat bent voldoende afstand te nemen. Dit is een van de

pijlers waarop Florizon is gebaseerd. |

Eigenlijk wilde ik het deze keer hebben over het effect van Trump

op beurskoersen wereldwijd. Zijn aankondiging van afgelopen week

over de invoering van handels-belemmeringen had een duidelijk

effect op de koersen wereldwijd. Kort gezegd, de beleggers waren er

niet gelukkig mee. Omdat er wel vaker sterke koersdalingen zijn

geweest leek het me aardig om eens wat terug te

kijken.

Invloed van het nieuws

Zo was er dus een sterke daling in de week voorafgaand aan

bijvoorbeeld 16 oktober 2014. Door nu te kijken op wikipedia

probeerde ik terug te vinden waar beleggers

toen zo nerveus van werden. De meest voor de hand liggende

kandidaten waren de inval van Rusland op de Krim, en de oorlog

tegen IS.

In beide situaties was er echter geen echt aanwijsbare reden te

vinden waarom beleggers juist in die weken zo van de leg

raakten.

Een andere sterke afwijking was te vinden in januari 2016. Hier

lijkt Noord Korea de boosdoener, zie weer wikipedia

, maar terugkijkend is het nu ook weer niet

zo dat de situatie voor of na die tijd nou zo heel veel anders

was.

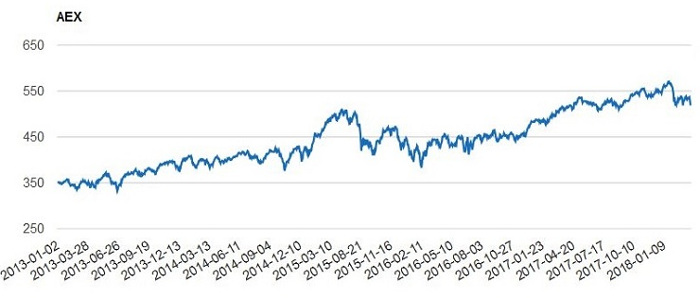

Ontwikkeling van de

AEX de

afgelopen 5 jaar, nu weer in correctiemode

En dat is eigenlijk steeds het geval; wereldnieuws, zoals ook de

uitslag van het Brexit referendum, heeft een directe invloed op de

beurskoersen, maar een paar weken later lijkt alles alweer vergeten

te zijn.

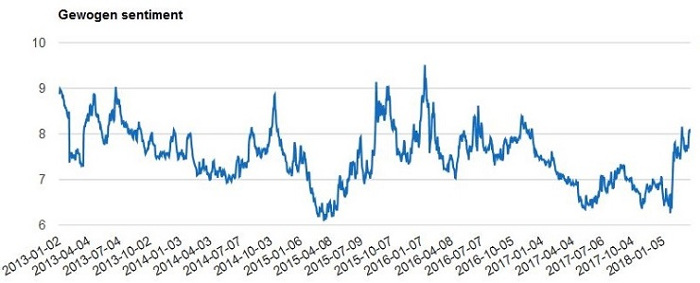

Marktsentiment

We gebruiken zelf een andere grafiek, het zogenaamde

marktsentiment, waarin stijgingen en dalingen van de beurs sterker

opvallen. Kort gezegd: een hoog sentiment betekent dat de koersen

relatief laag staan, en andersom. Als het sentiment sterk stijgt,

betekent dat dat de beurzen flinke klappen krijgen.

Het marktsentiment:

lagere

koersen in de AEX geven betere verwachtingen

Trek je eigen plan

Eigenlijk is er maar 1 conclusie te trekken; beleggers wereldwijd

reageren nerveus en zelfs paniekerig op nieuws en het lijkt

onverstandig om in die paniek mee te gaan. Trek dus gewoon uw eigen

plan, en zie een hoog sentiment, dus lage koersen, eerder als

signaal om in- dan om uit te stappen.

En de aankondiging van Trump? Hoewel die op het moment van

schrijven nog niet echt van mening veranderd lijkt te zijn, hebben

de beurzen zich alweer hersteld. Of het een storm in een glas

water is zal de toekomst uitwijzen, maar de beleggers zijn alweer

gekalmeerd.

Trek dus gewoon uw eigen plan en ga niet mee in de paniek van het

moment. Als er iets gebeurt wat relevant genoeg is om koersen

wereldwijd echt blijvend te laten kelderen, dus een permanente

verlaging van bedrijfswinsten in alle sectoren voor de komende

jaren, dan helpt uitstappen u ook niet.

Instappen daarentegen wellicht wel.

|

|

|

|

|

|

| Hcc Beleggen interessegroep

Noordbeleggen |

groep

Noordbeleggen is gestart in maart 2006 rond het

beleggingsprogramma Vestics.

Inmiddelszijn wij verder gegaan in de boeiende wereld van het

beleggen.

Zo doen we onze beleggingen op individuele basis en komen zo'n vijf

keer per jaar bijeen. Het zijn 'interactieve' bijeenkomsten waarin

nieuwtjes en ervaringen onder het genot van een kopje koffie worden

uitgewisseld.

Naast het bespreken van het vaste onderwerp: de 'echte'

portefeuille, komen ook onderwerpen als: ervaring met broker

software, handelssystemen, indicatoren, werking van opties/turbo's

enz aan bod.

Met als rode draad:

- Selecteren van Aandelen.

- Selecteren van Opties.

-

Werking en selectie van Turbo's - Selecteren van

Beleggingsfondsen

Benieuwd? Kom kom gerust een keer kijken of het iets voor je is.

Mail voor meer info naar Ben Rietveld |

|

|

|

|

|

|

|

Buffett’s

nieuwe ingezonden brief |

Bron: Hendrik Oude Nijhuis,

Beterinbeleggen.nl

|

|

Hendrik Oude Nijhuis

Auteur, oud bestuurslid HCC Beleggen en BSC Duitenberger.

Oprichter Warrenbuffet.nl |

|

Hendrik Oude Nijhuis

heeft zich

jarenlang

verdiept in ‘s werelds beste beleggers. Hij is medeoprichter van

Beterinbeleggen.nl

en zijn bestseller over Warren

Buffett is via de website http://www.warrenbuffett.nl/ gratis

beschikbaar. Deze column is niet bedoeld als individueel advies tot

het doen van beleggingen. |

"Ik heb goed nieuws. Ten eerste zullen de meeste Amerikaanse

kinderen een veel beter leven krijgen dan hun ouders. En ten tweede

zal de levensstandaard nog vele generaties blijven stijgen." Met

deze woorden begint Warren Buffett zijn ingezonden brief in het

Amerikaanse opinieblad Time.

Economisch wonder

Over de toekomst van de Verenigde Staten is Buffett zoals altijd

optimistisch gestemd. Zelfs toen pessimisme hoogtij vierde ten

tijde van de kredietcrisis was Buffett optimistisch.

In een ingezonden brief in de New York Times met de titel

"Buy American. I Am"

stelde hij in 2008 immers dat het juist toen een gunstig moment was

om aandelen te kopen.

Wie eind 2008 het reguliere nieuws volgde zou juist vermoeden dat

het einde der tijden aanstaande was. Huizenprijzen daalden,

aandelen waren wereldwijd al fors gedaald, vele banken moesten

worden gered en de werkloosheid liep sterk op.

In zijn brief stelde Buffett toen dat veel grote bedrijven over

vijf, tien en twintig jaar opnieuw recordwinsten zouden laten zien.

Inmiddels zijn we tien jaar verder en hebben aandelenmarkten nieuwe

records bereikt, is de werkloosheid in de Verenigde Staten nog niet

eerder zo laag geweest en ook waren de winsten bij bedrijven nog

nooit zo hoog als nu. Exact zoals door Buffett voorspeld tien jaar

geleden.

Buffett's vertrouwen in economische groei is terug te voeren op

twee zaken: voortdurende innovatie en productiviteitsverbetering.

"Het economische wonder is nog maar net begonnen. Amerikanen zullen

in de toekomst profiteren van nog veel meer en betere goederen en

diensten", aldus Buffett in zijn nieuwe brief in opinieblad Time

zoals beschikbaar via de link hierboven.

Enige zorgen

Technologische vooruitgang is uiteindelijk positief voor een

economie. Maar op korte termijn leidt het dikwijls tot verlies van

werkgelegenheid en tot onzekerheid bij de mensen die hun banen als

gevolg van automatisering en technologische vooruitgang zien

verdwijnen.

"De uitdaging zal zijn om de baten [van het economische wonder] ten

goede te laten komen aan zowel degenen die hiervan zelf nadeel

ondervinden als aan degenen die er profijt van hebben. Wat dit

aspect betreft maken veel Amerikanen zich terecht zorgen", aldus

Buffett.

Buffett is overigens ook wat bovenstaand aandachtspunt betreft zelf

optimistisch gestemd: "De vele jaren van voorspoed die we nog voor

ons hebben leiden ongetwijfeld tot rijkdom bij velen en een goed

bestaan voor ieder ander." "Met minder moeten we geen genoegen

nemen", zo besluit Buffett zijn ingezonden brief.

|

|

|

|

|

|

|

|

Lente

brengt optimisme |

Bron: Corné van Zeijl,

ACTIAM.

|

|

|

Corné van Zeijl

Corné van Zeijl is analist en strateeg bij ACTIAM. |

Daarnaast

is hij een

graag geziene beurscommentator bij onder meer RTL Z en BNR en

schrijft hij columns voor verschillende media. Zijn opleiding heeft

hij aan de Haagse Hogeschoold

gevolgd.

|

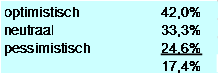

Hierbij de uitslag aan de enquête onder beursexpert voor april. Men

is duidelijk een stuk positiever geworden, vooral door de

voortdurende lage rente en de afname van de politieke onrust.

Opvallend is dat voor de wat langere tijd dat optimisme wat minder

is terug te zien. De individuele aandelenkeuzes waren heel mooi

over de afgelopen maand.

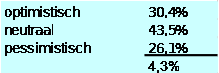

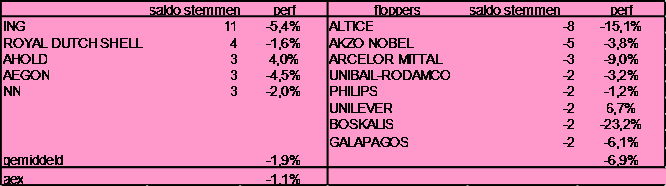

Voor april staat ING op nieuw op nummer 1 bij de toppers.

Bij de floppers staat het gebruikelijke stel, Arcelor, Altice, AKZO

en Unibail.

Afgelopen maand waren de experts neutraal en de index kwam per

saldo ook nauwelijks van zijn plek (-1,1%).

Voor de komende zien de experts het weer zitten. 42% van de experts

denkt dat de AEX gaat stijgen in april. 25% verwacht een

daling.

De optimisten zien een goede economie, een lage rente en minder

onrust op het politieke front als pluspunten.

Eén expert ziet de onrust op de beurs als aanleiding voor Draghi om

het voet nog iet langer op het gaspedaal te houden. Dat levert

langer een lage rente op en dat is weer positief voor aandelen. Men

denkt wel dat de toegenomen bewegelijkheid in de markten aanwezig

blijft

Voor de halfjaar prognoses zien de experts het wat minder

rooskleurig in. Er zijn slechts 4,3 procentpunten meer optimisten

dan pessimisten. Opvallend, want meestal is men positiever op de

langere termijn dan op de kortere, maar dat is deze maand niet

zo.

Prima keuzes in maart

De aandelenkeuzes waren prima de afgelopen maand. De topper hadden

iets beter gekund. Alleen Ahold sprong er echt bovenuit. Maar

gescoord werd er vooral met de floppers. Altice, Arcelor Mittal,

Galapagos en vooral Boskalis (die zat toen nog in de AEX) lieten

flinke minnen zien. Alleen jammer van Unilever. Dat aandeel ging

met 6,7% omhoog. Maar per saldo gingen de floppers met bijna 7%

naar beneden. Vandaar dat een fictief long/short fonds afgelopen

maand maar liefst 5% zou hebben verdiend. Een top maand dus. Ook de

IEX lezers lieten een positieve performance zien, maar een stuk

minder dan de experts. Hun netto performance was 1,9%.

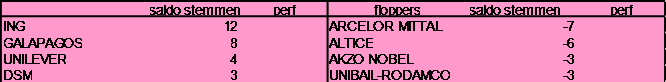

ING weer bovenaan bij toppers

Bij de toppers van april staat ING weer fier bovenaan, net als

vorige maand. Alleen leverde het toen een min van een dikke 5% op.

Galapagos is een opvallende mover. Afgelopen maand stond het nog

bij de floppers en dat was een goede keuze, maar de experts vinden

het aandeel wel genoeg gedaald. Voor april staat het op nummer 2

bij de toppers. Aan de flopperskant komen we allemaal bekenden

tegen. Arcelor, Altice, AKZO en Unibail.

Er deden

69

experts met de enquête mee.

|

|

|

|

|

|

|

|

Herbalanceren

loont |

Bron: Tjerk Smelt,

Indexus

|

|

|

Tjerk Smelt

Financieel- en beleggingsadviseur bij Indexus. |

| Tjerk

schrijft

regelmatig over diverse beursgerelateerde onderwerpen en maakt

dagelijks de vertaalslag van uitgangspunten en doelstellingen naar

een verantwoorde beleggingsportefeuille. Meer weten over

indexbeleggen? Download

gratis ons eBook ‘ETF, Theorie &

Praktijk’ |

De beurzen zijn in beweging, dat is een understatement. Na jaren

van gestage opmars en ook een positief begin van 2018, heeft er nu

een correctie plaatsgevonden. Is dat nieuw? Welnee, een beurs is

niet langs een liniaal te leggen.

Onder invloed van positief en negatief bedrijfsnieuws,

beleidsaanpassingen, uitspraken van Centrale Banken, presidenten

met boute acties, up- en downgrades van koersdoelen en nog veel

meer

ingrediëntenwordt

de dagelijkse handel en koersvorming bepaald. Hoe ga je als

belegger daarmee om? Toekijken en het over je heen laten komen,

heel actief inspelen op deze bewegingen of de middenweg?

Voor elk van deze strategieën is wat te zeggen en het is ook te

onderbouwen. Op het moment dat je dit verpakt in een goed

commercieel verhaal zal de gemiddelde belegger er geen

tegenargumenten op kunnen verzinnen, enthousiast worden en er in

meegaan.

Bijvoorbeeld is er op een website van een aanbieder van

indexbeleggingen het advies te lezen dat je het financiële nieuws

met een gerust hart kan overslaan, dat je er niet mee bezig moet

zijn, koers moet houden en er wel verstandig aan te doen om zo nu

en dan toch te kijken of je moet herbalanceren.

Eens per jaar is wel voldoende. De onderbouwing bij

indexbeleggingen is dan dat een beurs toch niet te verslaan is en

handelen alleen tot extra kosten zal leiden. Dus koop simpelweg de

index!

De belegger of beheerder die actief inspeelt op de beurs zal als

argument gebruiken dat de beurs in beweging is. De wereld verandert

en dan lijdzaam toekijken kan dan niet het devies zijn.

Bijvoorbeeld in staatsobligaties beleggen terwijl het rendement

bijna 0% is en het risico aanwezig is dat de rente gaat stijgen, is

je kop op een hakblok leggen.

Nee, dan moet je actie ondernemen. De economie kent bovendien een

cyclus en bij elk segment past een (combinatie van) andere sectoren

om in te beleggen. Dat betekent dus monitoren en aanpassen. Voor

het actieve beleggen bestaan natuurlijk 1001 verschillende

strategieën.

Of moet je dus de middenweg kiezen? Waarom herbalanceren we

eigenlijk? Wanneer er bijvoorbeeld belegd wordt in een breed

gespreide portefeuille, zoals belegd in beleggingsfondsen of

indexbeleggingen, sluit je de specifieke risico’s sowieso uit. Maar

door de marktwerking kan de verhouding tussen aandelen en

obligaties (asset allocatie) door de tijd heen veranderen. Dan

verandert dus ook het risicoprofiel. Bij een herbalancering draag

je dan zorg voor een constantere asset allocatie. Daarnaast room je

winsten af en koop je lager bij. Herbalanceren werkt dus niet bij

een beurs die doorlopend één kant op beweegt; maar juist uitermate

goed in beurzen in beweging.

De hamvraag is vervolgens hoe vaak en wanneer moet je

herbalanceren? Daar zijn ook 1001 theorieën over. Herbalanceren na

een minieme beweging kost meer dan het oplevert, alhoewel

transactietarieven de afgelopen 10 jaar hard gedaald zijn.

Herbalanceren na een minimale beweging van bijvoorbeeld 5% zou dan

logischer zijn. Maar wat nu als de portefeuille schommelt binnen

een bandbreedte van 4,5%? Dan een frequentie instellen;

bijvoorbeeld per week, maand, kwartaal of jaar?

Er zijn ontelbaar veel onderzoeken naar gedaan. De uitkomsten zijn

redelijk vergelijkbaar en de conclusie is dat herbalanceren loont.

Vooral bij de portefeuilles met een mix van aandelen en obligaties

levert het herbalanceren een extra rendement op. Dat is logisch te

verklaren omdat er niet alleen tussen de regio’s of sectoren

geherbalanceerd wordt, maar ook tussen de verschillende assets. En

de verschillende assets (aandelen en obligaties) reageren anders op

de verschillende omstandigheden. Herbalanceren tussen aandelen

(regio’s en sectoren) loont minder omdat de correlatie veel groter

is. Wel kan er dan voordeel behaald worden (in koers of minder

risico) door valutabewegingen.

Maar welke frequentie zou aangehouden moeten worden? Wat verwacht u

van de beurs? Kijk maar eens dicht bij huis naar de AEX van de

afgelopen 10 jaar; enorm veel pieken en dalen en die houden zich

niet aan een bepaalde regelmaat of kalender. Eens per jaar

herbalanceren lijkt dan te weinig. De frequentie en het nut daarvan

hangt dus af van uw risicoperceptie, de asset allocatie en

uiteindelijk de volatiliteit van de beurzen (aandelen en

obligaties). Dit laatste is helaas niet te sturen, het periodiek

herbalanceren wel!

|

|

|

|

|

|

| Hcc Beleggen

interessegroep CoSA |

CoSA, Computerondersteunde Selectie van Aandelen, gebaseerd op

fundamentele analyse van bedrijven. Er wordt primair gekeken naar

omzet, nettowinst, eigen vermogen, dividenden en winst per aandeel

om de kwaliteit van een bedrijf te bepalen. Pas als het bedrijf

kwalitatief aan minimum eisen voldoet wordt er naar de koersen

gekeken. |

Indien

u meer wilt weten over de activiteiten van CoSA, kunt u de

voorlopige CoSA-webpagina (klik hier), raadplegen of contact opnemen met

de voorzitter: Jan van der Meulen via

U kunt zich met hetzelfde mailadres aanmelden voor het ontvangen

van informatie, zoals de wekelijks verschijnende CoSA-nieuwsbrief

en voor het verkrijgen van toegang tot de voor CoSA-leden

beschikbare Europese CoSA/SSG-verzameling. |

|

|

|

|

|

|

|

Aankopen

van insiders nu niet meer zo relevant |

Bron: Ronald Kok,

Analist.nl

|

|

|

Ronald Kok (RBA)

Financieel analist, entrepeneur en uitgever van o.a. Analist.nl |

| Na zijn

economie

opleiding aan de Erasmus Universiteit Rotterdam, VBA aan de

VU Universiteit van Amsterdam bleef hij zich verder

specialiseren w.o. EFFAS , en focust hij zich nu vooral op

financiële analyse en de praktische toepasbaarheid van

beleggingsstrategieën. Zijn aandachtsgebieden zijn vooral de

Amerikaanse en Europese aandelen. Daarnaast focust Ronald zich ook

op derivatenstrategieën, asset-allocatie en

risicomanagement. |

Veel beleggers kijken vaak met grote belangstelling naar de

aankopen van insiders bij bedrijven.

We zouden kunnen denken dat als grote beleggers die dicht bij het

vuur zitten hun belangen uitbreiden dat dit goede voortekenen

kunnen zijn.

Denkt u bijvoorbeeld maar naar de voorbeeldfuncties die o.a. George

Soros, Marc Coucke en Warren Buffett hebben.

Wanneer we echter naar de resultaten kijken van deze ‘insider

portefeuilles’ dan vallen de resultaten erg tegen..

Met insiders bedoelen we, op basis van de Securities Exchange Act

uit 1934, beleggers die een belang van 10 procent of meer in een

bedrijf hebben. De term betreft dus individuele beleggers, fondsen,

directieleden et cetera. Wanneer iemand die al een heel groot

belang in het bedrijf heeft zijn belang wijzigt heeft dit vaak veel

exposure in de media. Het idee er achter is dat wie dichter bij het

vuur zit ook een informatievoorsprong zou kunnen hebben.

De FSMA publiceert dagelijks alle mutaties van de grote

beleggers (evenals de shortposities).

In Nederland houdt de AFM dit bij. Wij houden deze wijzigingen

dagelijks bij en we zien wel dat het vaak maar een klein groepje

aandelen is waarbij er relatief veel wijzigingen zijn bij de

meerderheidsdeelnemers. Het zijn vaak de kleinere bedrijven waarbij

vaak grote aandeelhouders hun belangen wijzigingen.

Dit is ook vrij logisch want het is natuurlijk eenvoudiger om een

groot belang in een kleiner bedrijf te kopen dan in een grotere.

Daarnaast zien we vooral bij de biotechaandelen veel mutaties bij

de grootaandeelhouders.

Criteria aandelenscreener insiders:

- Marktkapitalisatie tussen 50 miljoen en 1 miljard dollar

- Financials en vastgoed niet erbij

- Minimaal drie aankopen van insiders afgelopen 6 maanden

- Pers saldo meer aankopen dan verkopen door insiders

- Minimaal 2 procent van het aandelentotaal afgelopen 6

maanden

aangekocht door insiders

Voorsprong insiders

gesmolten

Onze collega’s van het Amerikaanse AAII (American Association of

Individual Investors) houden een speciale screener bij die

automatisch de aandelen koopt waar relatief veel

meerderheidsaandeelhouders in zitten (alleen de aankopen). In de

periode 1966 tot 1996 outperformde deze screener de markten met

ruim 7 procent per jaar. Dit was natuurlijk een gigantisch verschil

en deels goed te verklaren door de forse informatie-asymmetrie die

er in de jaren voor het internet was. In de afgelopen jaren zien we

maar hele magere rendementen van deze screener. Het lijkt er op dat

de grote beleggers die dichtbij het vuur zitten een maar marginale

informatievoorsprongen hebben en dat deze eigenlijk wel door de

markten verdisconteerd zijn.

Erg volatiele rendementen:

gemiddeld negatief.

Over de periode 2003 tot en met 2017 lag het gemiddelde rendement

van deze aandelenscreener op -0,8 procent per jaar. Dit is

natuurlijk heel bedroevend laag want de S&P 500 leverde

bijvoorbeeld ruim 5,5 procent per jaar op over dezelfde periode

(zie de onderstaande grafiek). We zien verder ook een enorme

volatiliteit bij de rendementen hetgeen vooral verklaard kan worden

doordat er voornamelijk kleinere bedrijven in deze screener

zitten.

Insiders versus S&P

500

Bron:

AAII

|

|

|

|

|

|

|

|

Dit

zijn de aantrekkelijkste wereldwijde large cap aandelen |

Bron: Robert van den Oever,

Morningstar

|

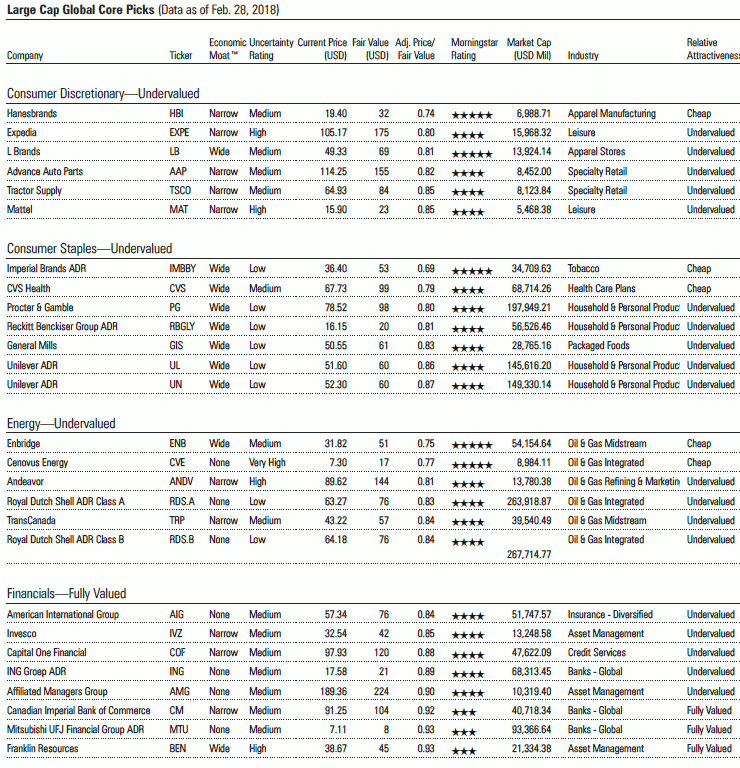

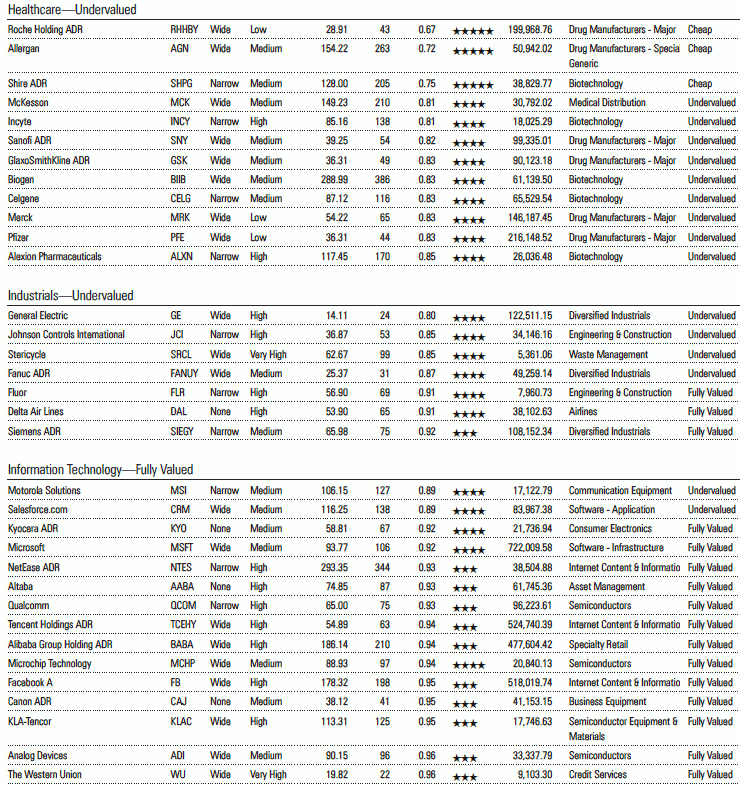

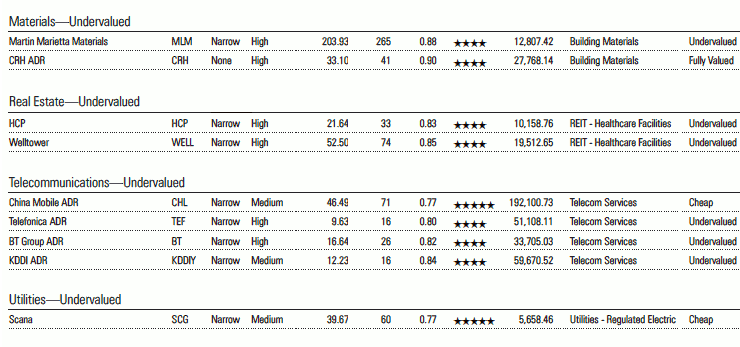

De wereldwijde aandelenindices zijn nog altijd overgewaardeerd,

hoewel de beurscorrectie van begin februari wel effect had. De

overwaardering is daardoor iets verminderd. Het had ook effect op

welke volgens Morningstar de aantrekkelijkst gewaardeerde

wereldwijde aandelen zijn. Dit is de Large Cap Global Core Pick

List voor maart..

Morningstar's

Large Cap Global Core Pick List is de maandelijkse lijst met de

aantrekkelijkst gewaardeerde wereldwijde large cap aandelen die een

Narrow of Wide Moat rating hebben. De bedrijven op de lijst hebben

concurrentievoordelen voor de lange termijn, ofwel Economic

Moat.

De aandelenanalisten van Morningstar selecteren voor elke sector

‘top picks’ die concurrentievoordeel hebben en tegelijk

ondergewaardeerd zijn. Daarin verschilt de Large Cap Global Core

Pick List van die andere lijst, de Ultimate Stock Pickers, want die

wordt samengesteld uit de aandelen die favoriet zijn bij een groep

van 26 fondsmanagers die Morningstar hoog aanslaat op hun

deskundigheid.

De Large Cap Global Core Pick List legt de nadruk op Amerikaanse

aandelen en wereldwijde aandelen die op de Amerikaanse

aandelenbeurzen verhandelbaar zijn. Op de wereldwijde lijst kunnen

dus aandelen verschijnen die ook deel uitmaken van de Europe Core

Pick List.

De lijst wordt, net als de Europe Core Pick List, maandelijks

herzien; aandelen die minder ondergewaardeerd zijn, vallen af, en

worden vervangen door bedrijven waar nog wel ruimte zit tussen de

actuele koers en de Fair Value die Morningstar voor ze

berekent.

Ondergewaardeerde

sectoren

Omdat de lijst wordt samengesteld uit ondergewaardeerde aandelen,

is de waardering duidelijk anders dan die van de wereldwijde large

cap markt. De lijst noteert aan de hand van de data per eind

februari 2018 op 87% van de Fair Value, terwijl de S&P 500

aandelen die actief worden gevolgd door Morningstar-analisten samen

op 102% noteren. Een maand geleden was dat respectievelijk 91% en

106%.

De gedaalde percentages illustreren het effect van de correcte op

de aandelenmarkten van begin februari. De S&P 500 daalde 3,89%

in februari, maar desondanks is de markt nog altijd

overgewaardeerd.

De sector met de laagste waardering is nu gezondheidszorg die

noteert op 81% van zijn Fair Value. De aandelenanalisten van

Morningstar zien ook aantrekkelijke waardering in de sectoren

consumer discretionary, consumer staples, energie, industrie,

grondstoffen, vastgoed, telecommunicatie en nutsbedrijven, die

allemaal op minder dan 90% van hun Fair Value noteren.

Sectoren in detail:

'consumer

discretionary'

We bekijken de sectoren meer in detail, te beginnen met 'consumer

discretionary'. Daar verdwijnen Under Armour en TripAdvisor ten

gunste van Expedia en Tractor Supply. Morningstar-analist Dan

Wasiolek licht toe waarom Expedia interessant is:

'Expedia heeft een toonaangevend netwerk van travel services

opgebouwd en dat heeft een sterk klantenbestand opgeleverd. Dat zal

ook de komende jaren van kracht blijven, al zal de concurrentiedruk

toenemen door consolidatie bij andere aanbieders en door het

gevecht om een plek in opkomende markten. Het opbouwen van een

netwerk van kleinere hotels in Europa, die een groot deel van die

markt uitmaken, is tamelijk kostenintensief, maar geen

onoverkomelijke horde, en het is nodig om het netwerk verder

dekkend te maken. Expedia versnelt dit jaar zijn internationale

expansie. In opkomende markten heeft Expedia belangrijke

partnerships gesloten met lokale partijen, onder andere in China,

dat de komende 5 jaar goed zal zijn voor 20% van de online

boekingenmarkt.'

'Consumer staples'

Kijken we vervolgens naar de sector 'consumer staples', dan

verdwijnen Mondelez International, Anheuser-Busch InBev en Campbell

Soup. om plaats te maken voor Reckitt Benckiser Group, General

Mills en Unilever. Analist Erin Lash over de keuze voor General

Mills:

'General Mills krijgt een Wide Moat rating vanwege zijn sterke

merken zoals Cheerios, Haagen-Dasz en Yoplait en zijn

kostenvoordelen. Bovendien verwachten wij dat het rendement op

geïnvesteerd vermogen hoger zal blijven dan de kapitaalkosten,

zelfs in een dalende markt. Door de sterke merken en de schaal

kunnen retailers niet om General Mills heen; ze willen die

producten graag in hun schappen hebben en dat is de basis voor

sterke langdurige relaties met afnemers, ondanks de sterke

concurrentie van andere merkfabrikanten. General Mills werkt aan

innovaties die meeliften op consumententrends, zoals natuurlijke en

biologische voeding. De schaalgrootte en kostenefficiency zorgen

voor veel middelen om te investeren in toekomstige groei en dat

businessmodel blijft op lange termijn werken.'

Energie

In de energiesector moeten de drie aandelen Total en Range

Resources wijken voor Andeavor en Royal Dutch Shell.

Financials

In de financiële sector komen Mitsubishi UFJ Financial Group,

Canadian Imperial Bank of Commerce en Franklin Resources nieuw op

de lijst. Dat gaat ten koste van BlackRock, Societe Generale en

Lloyds Banking Group.

Gezondheidszorg

In de sector gezondheidszorg verdwijnen Cardinal Health en Royal

Philips van de lijst en daarvoor in de plaats komen Biogen en

Celgene. Morningstar-analist Karen Andersen over Biogen:

'Biogen heeft een sterke winstgevendheid bereikt met drie

belangrijke geneesmiddelen op het gebied van oncologie en

neuro-immunologie, en tevens heeft een nieuw middel tegen MS het

marktleiderschap op dat gebied verder versterkt. Wij denken dat de

concurrentie de middelen van Biogen niet kan matchen en door de

nadruk op onderzoek en ontwikkeling zal Biogen zijn voorsprong

weten te behouden. Dit draagt bij aan de Wide Moat rating.'

Industrie

De sector Industrie ziet Siemens komen en neemt afscheid van United

Continental Holdings. Morningstar-analist Jeffrey Vonk over de

keuze voor Siemens:

'Siemens is een sterke innovator in technologie en heeft wereldwijd

een leidende positie in electrical engineering. De diverse

activiteiten van het conglomeraat zullen gestroomlijnd worden zodat

een beter gefocust bedrijf ontstaat dat duideolijke keuzes maakt

over waar het zijn investeringsgeld aan alloceert. Zo zal de

divisie gezondheidszorg verzelfstandigd worden. De vereenvoudiging

van het concern moet het beter bestand maken tegen cyclische

effecten. Overnames in de toekomst zullen alleen voor bepaalde

kernactiviteiten plaatsvinden.'

Zeven wissels bij IT

In de IT-sector vinden we zeven wisselingen: Motorola Solutions,

Kyocera, Analog Devices, Canon, Alibaba Group, Altaba en Facebook

zijn nieuw en Adobe Systems, Broadcom, LM Ericsson Telephone, Nokia

Oyj, Skyworks Solutions, CSRA en Qorvo verdwijnen van de lijst.

Grondstoffen

De sector telecommunicatie services neemt afscheid van Mosaic en

verwelkomt CRH. Een maand eerder was het nog andersom.

Vastgoed

In de vastgoedsector wisselt Vornado Realty van plek met

Welltower.

Bekijk hier de volledige Large Cap Global Core Pick List voor

maart:

|

|

|

|

|

|

|

|

|

Ben

je goed in communicatie? |

Wat doe jij met je geld?

En met je vrije tijd?

HCC!beleggen is voortdurend op zoek naar actieve

vrijwilligers ( Op dit

moment

zoeken we

dringend leden die mee willen helpen komende

symposia te organiseren).

Verder zoeken we leden die deel willen nemen aan het bestuur

(secretaris)

en

ook bijvoorbeeld mensen die de redactie over de nieuwsbrief mede

willen voeren of als webmaster willen fungeren.

Ben jij een enthousiaste belegger en wil je ook wat doen voor onze

vereniging? Meld je dan aan via het

bestuur of de redactie

van HCC!beleggen.

Wie zoeken we?

Er is behoefte aan vrijwilligers die zich met verschillende zaken

willen bezighouden. Zo zoeken we mensen die graag in het bestuur

willen plaatsnemen, verschillende redacteuren voor diverse

werkzaamheden, maar ook zijn we opzoek naar mensen die graag

contacten onderhouden met bijvoorbeeld leden, en/of

sprekers/standhouders voor onze symposia.

Bestuur

Binnen het bestuur van HCC!beleggen is dringend behoefte aan

versterking. We zijn op zoek naar een secretaris, maar

indien je affiniteit hebt met beleggen en je bestuurlijke ambities

op een ander gebied liggen, komen we ook heel graag met je in

contact.

Redacteuren

We zoeken redacteuren

die

zo’n één à twee uur per week willen besteden aan het aanleveren van

artikelen voor onze website en/of sociale media en de

nieuwsbrieven. Het gaat dan om onder meer artikelen over

economische onderwerpen, specifieke beleggingsartikelen of andere

voor onze leden interessante onderwerpen selecteren dan wel

schrijven beoordelen promoten etc.

Die nieuwsbrief moet natuurlijk ook in elkaar gezet worden. Ben je

handig met een computer en heb je ongeveer vier uur per maand tijd,

dan kun je je hiervoor aanmelden. Dit kan natuurlijk ook in

combinatie met het leveren van de content voor website en/of

nieuwsbrief.

Contactpersonen

Heb je meer affiniteit met mensen dan met teksten? Wees welkom want

we zijn ook naarstig op zoek naar sociaal bedreven, communicatief

vaardige mensen die contacten met bijvoorbeeld sprekers voor

symposia maar ook met leden willen onderhouden. Dit zal ongeveer

twee uur van je tijd per maand kosten. Ook hiervoor wordt

natuurlijk wel interesse in beleggen verwacht.

Heb je zin en tijd ons te helpen, meld je dan aan via het het bestuur of de redactie van HCC!beleggen |

|

|

|

|

|

|

|

|

| Disclaimer: Deze publicatie komt tot stand op de redactie

van beleggersonline.nl de website van de HCC IG Beleggen. Noch de

mate waarin de berichten, voorgestelde scenario’s, risico’s en

voorspellingen de marktverwachtingen weerspiegelen, noch de mate

waarin zij in de realiteit zullen tot uiting komen, kunnen worden

gewaarborgd. De voorspellingen zijn indicatief. De gegevens in deze

publicatie zijn algemeen en louter informatief. Ze mogen niet

worden beschouwd als beleggingsadvies. De

schrijver(s) van deze publicatie en het

bestuur van de HCC IG Beleggen en/of de Redactie van de Nieuwsbrief

zijn derhalve niet aansprakelijk voor eventuele verliezen. De

waarde van uw beleggingen kan fluctueren, behaalde resultaten uit

het verleden geven geen garantie voor de

toekomst. |

|

|

|