..

|

|

|

Mei

2017

|

|

|

|

..

|

|

Zet vast in uw agenda:

69ste HCC Beleggen symposium, 28 oktober 2017

|

|

|

| Tegenvallend

resultaat, sobere Buffett echt niet altijd beter |

Bron: Ronald Kok, Analist.nl, vanaf

Berkeyville, Omaha, USA, 6 mei 2017

|

Dit weekend zijn wij aanwezig bij de jaarlijkse aandeelhoudersvergadering in

Omaha van het investeringsvehikel Berkshire Hathaway van de Amerikaanse

superbelegger Warren Buffett.

Samen met Charlie Munger voert Buffett het bewind aan van één de

wereld’s grootste en meest succesvolle beleggingsondernemingen.

Een beleggingsfonds noemen we Berkshire Hathaway echter niet want u betaalt bij

het bezit van de Berkshire Hathaway aandelen uiteraard geen

beheersfee.

This is Charlie and

I am Warren

De altijd komische Warren Buffett trapte de

jaarlijkse AVA in Omaha af met de woorden: "This

is Charlie and I am Warren".

En daar bleef het niet bij zo werden de volgende opmerkingen gemaakt:

Buffett over indexbeleggen: heeft de beleggers miljarden bespaard en zal nog

meer besparen

Warren Buffett feliciteert Vanguard opr. Bogle, wordt maandag op mijn

verjaardag, 88. Buffett: "over 2 jr mag Jack

bij ons in de directie"

Charlie: "veel mensen willen excelleren, wij

willen alleen maar rationeel zijn."

Warren en Charlie: "vroeger waren we jong en

onbezonnen; nu oud en onbezonnen"

Warren Buffett over overname Unilever: "wij,

3G en Kraft hadden zeker nog 50mrd$ extra over naast de geboden

130mrd$"

Warren Buffett over beleggen: "belangrijkste

is hoogte vd rentes. Wie president is, is totaal irrelevant"

Warren Buffett : "actief beleggen 1 groot

drama: geen correlatie kosten en rendement"

Buffett over beloning opvolger: "als ze

daarvoor een consultant gaan inhuren kom ik terug."

Verder gehoord:

"luchtvaart goedkoop nu net

als treinen

eerder"

"Warren en Charlie haten EBITDA: verzonnen om mee te manipuleren!"

Centrale hal

Gisteren en vandaag is ook de centrale hal open voor beleggers. Hier staan

diverse bedrijven waar Berkshire Hathaway in belegt (zoals Duracell, Brooks en

PCP..

Eerder dit jaar kwam Buffett’s vehikel Berkshire Hathaway vaak in

het nieuws in verband met de wensen voor de overname van Unilever .

Dit werd door Unilever van de hand gewezen en Berkshire Hathaway trok zijn bod

in.

In de wandelgangen merken we echter hier nog steeds twijfel over en we sluiten

daarom niet uit dat Warren Buffett later dit jaar toch nog een hoger bod voor

Unilever gaat uitbrengen temeer daar Warren Buffett nu opmerkte: "bod op

Unilever had 50mrd hoger gekund"

Warren Buffet

Warren Buffett, die al jaren in de top 10 van rijkste mensen op aarde is, woont

al jaren in een weliswaar luxe maar ook niet overdreven luxe huis in het

centrum van Omaha.

Tot voor kort stonden daar zelfs geen bewakingscamera's en was er ook geen

hek.

Van zijn huis rijdt hij zelf naar zijn hoofdkantoor dat maar uit 28 man

bestaat. Het hoofdkantoor is gevestigd in een eenvoudig

bedrijfsverzamelcomplex.

Tussen zijn huis en kantoor zit een McDonald's en het verhaal gaat (volgens

valuebelegger Ansgar

John

Brenninkmeijer) dat Buffett nog vaak hier zijn ontbijt zelf ophaalt.

Tegenvallend resultaat,

sobere Buffett echt

niet altijd beter

Ondanks de vele roem die Berkshire Hathaway al jaren krijgt deed de Standard

& Poors 500 index het de afgelopen jaren wel beter dan Buffett’s

vehikel.

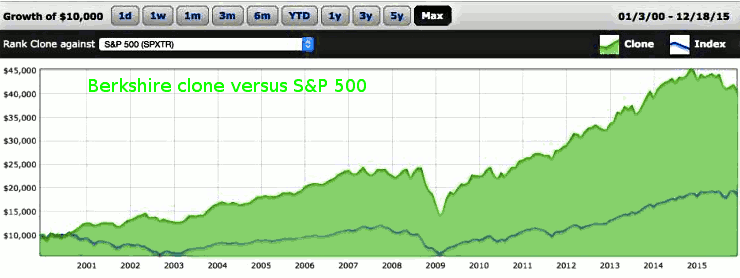

In de onderstaande grafiek (met dank aan Mebane Faber) ziet u dat Berkshire

Hathaway het op de langere termijn wel beter deed dan de S&P 500: gemiddeld

ligt het rendement van het Berkshire aandeel op ruim 15 procent per jaar versus

7 procent voor de S&P 500 index. Maar juist op de kortere termijn zien we

recent dus wel een underperformance.

U ziet dat sinds 2009 de groene lijn (de S&P 500) het beter deed dan Warren

Buffett's vehikel. Verder zien we toch ook een redelijk gelijk opgaand verloop

tussen beide lijnen.

|

|

Ronald Kok (RBA)

Financieel analist, entrepeneur en uitgever van o.a. Analist.nl |

| Na zijn

economie opleiding aan de

Erasmus Universiteit Rotterdam, VBA aan de VU Universiteit van Amsterdam

bleef hij zich verder specialiseren w.o. EFFAS , en focust hij zich nu

vooral op financiële analyse en de praktische toepasbaarheid van

beleggingsstrategieën. Zijn aandachtsgebieden zijn vooral de Amerikaanse

en Europese aandelen. Daarnaast focust Ronald zich ook op

derivatenstrategieën, asset-allocatie en

risicomanagement. |

Hiermee willen we nogmaals benadrukken dat zelfs Warren Buffett de markten niet

kan voorspellen.

Sterker nog, hij raadt beleggers met klem aan om louter in de goedkope (en vaak

betere) indexfondsen te gaan beleggen. Dit raadt hij zelfs zijn kinderen

aan.

Verder keert Berkshire Hathaway geen dividenden uit, hetgeen vrij opvallend is

want dit is juist waar de meeste beleggers naar zoeken. Warren Buffett geeft

als verklaring hiervoor dat de Amerikaanse regering simpelweg veel te veel

dividendbelasting inhoudt en hij het veel beter kan beleggen voor zijn

aandeelhouders.

In onze ogen doet u er het beste aan om als u zelf in losse aandelen gaat

beleggen dat u uw keuzes baseert op een mix van de beste aandelenscreeners. Dit

omdat niet één screener altijd goed 'werkt' en ook de beste

screeners absoluut geen garanties voor de toekomst bieden.

Historisch erg succesvolle screeners zijn o.a. die van Joseph Pitroski, Joel

Greenblatt en de diverse dividendaristocratenscreeners. Meer hier over leest u

in ons magazine Analist Journaal en in het researchportaal Analist Pro.

Gratis livestream Berkshire

Hathaway

Klikt u verder hier voor de gratis livestream van Yahoo Finance. Houd u

verder

ook onze website en twitterberichten in de gaten om op de hoogte te zijn van

Warren Buffet's vergadering.

|

|

|

|

|

|

|

| Resultaten

diversificatie strategie |

Bron: Rinus van der Vegt

|

Rinus van der Vegt

Gepensioneerd procestechnoloog.

Particulier belegger sinds 1960

|

Op het symposium van 25 maart 2017 hebben Harry Geels en Frans Schreiber het

All Markets Fund en het hedgefonds Dutch Darlings gepresenteerd.

Dutch Darlings is bedoeld als een instrument om via diversificatie extra

rendement te behalen. In deze bijdrage wordt dit effect gekwantificeerd.

Persoonlijk pas ik

risico spreiding toe

door te beleggen met meerdere strategieën, met als zwaartepunt een

variant van de Allocatie Momentumstrategie, zoals beschreven in www.beurstrendsonline.nl.

Uit gepubliceerde maandrendementen kan men per strategie de moneylines

construeren.

Deze zijn in fig-1 weergegeven voor de Momentumstrategie, het All Markets Fund

en Dutch Darlings.

Als referentie is tevens de koop en houd strategie voor de AEX

meegenomen.

Fig-1 Moneylines

Bepalend voor het beleggingsresultaat zijn het gemiddelde en de spreiding van

de maandrendementen en de Maximale Draw Down die men kan oplopen.

Deze zijn voor de periode 2009-2016 weergegeven in fig-2 en 3

Fig-2 Rendement en

Risico diverse

handelssystemen

Fig-3 Maximale Draw

Down

De beste resultaten werden in deze periode behaald door de Allocatie Momentum

strategie.

Maar de Maximum Draw Down van ruim 21% is wel vrij hoog. Het is eenvoudig te

berekenen welk voordeel diversificatie met een fractie Dutch Darlings oplevert.

De fractie Dutch Darlings werd daartoe gevarieerd van 0-50%. De resultaten zijn

gegeven in grafiek 4-6.

Fig-4 Moneylines van

Allocatie

Momentum strategie met variabele fractie Dutch Darlings

Fig-5 Rendement en

Risico Allocatie

Momentum strategie met variabele fractie Dutch Darlings

Fig-6 Maximum Draw

Down met variabele

fractie Dutch Darlings

Conclusie:

Door toevoeging van een fractie Dutch Darlings neemt zowel het rendement als

het risico toe.

De Rendement Risico Ratio verbetert nauwelijks.

Op de Maximum Draw Down heeft dit een zeer gunstig effect: bij een fractie van

20 % daalt de Maximum Draw Down van 22% naar 17 %.

Deze conclusie betreft de periode 2009-2016 waarin de AEX in een bull markt

verkeerde.

In een Bear Market zullen de resultaten geheel anders zijn.

De Allocatie Momentum strategie stapt dan over op Obligaties. In geval die op

dat moment

ook dalen gaat men Cash. Over de prestaties van Dutch Darlings zijn dan geen

scores bekend.

|

|

|

|

|

|

|

| Stabiel

portefeuillemanagement is een eitje. |

Bron: Martin Boer, Florizon.

|

|

|

Martin Boer

Data analist, ICT specialist en is samen met Erick Erdtsieck oprichter van Florizon.com. |

| Martin

Boer heeft zich na zijn

studie Sterrenkunde aan de Rijks Universiteit Groningen in zijn werk als ICT

specialist altijd bezig gehouden met data analyse en patroonherkenning. De

beurs lijkt weliswaar een complex probleem maar bestaat de praktijk uit kleine

behapbare deelproblemen zodra je in staat bent voldoende afstand te nemen. Dit

is een van de pijlers waarop Florizon is gebaseerd. |

Het vervelende is echter om erachter te komen of dat eitje hard dan wel zacht

gekookt moet worden, gepocheerd, gebakken, geklutst, of misschien is een omelet

met tuinkruiden toch wel zo lekker.

Het belangrijkste is natuurlijk om niet alle eieren in een enkel mandje te

gooien. Spreiden is een goed uitgangspunt voor zowel eieren als kapitaal.

Gooien is misschien ook niet de beste woordkeuze, doe het liever met

beleid.

Beleggingsstrategieën

Er zijn eigenlijk twee grote beleggingsstrategieën; sparen met een laag

rendement in de ene hoek en gokken met een mogelijk hoog risico in de andere.

Daartussenin zit een scala aan mogelijkheden.

Het belangrijkste is om te bepalen welke strategie het beste bij je past.

Er is

geen goed of kwaad, je hoeft alleen maar te weten waar je je goed bij voelt.

Een gokker wordt nooit gelukkig van een langlopend deposito van ruim 4% en

zelfs al wint de spaarder de hele avond, echt gelukkig gaat hij niet worden in

het casino, de angst alles te kunnen verliezen zal als een donkere schaduw

boven z'n hoofd blijven hangen.

Speltip

1; bepaal bij

welk risico en rendementsverhouding je jezelf het gelukkigst

voelt.

Risicobeperking

Voor de meeste mensen zal dit betekenen dat een relevant deel van hun kapitaal

op een spaarrekening staat te vegeteren. Toch heeft de bankencrisis laten zien

dat dit ook niet zonder risico is.

Gelukkig zijn er alternatieven om het risico

te verlagen; er is altijd wel een product te vinden wat een tegengestelde

beweging laat zien.

Tegelijkertijd zijn er ook producten die stiekem gekoppeld

zijn zonder dat dat direct duidelijk is.

Een bekend voorbeeld is een werknemer

die slim meent te zijn door aandelen van z'n eigen bedrijf te kopen. Als hij

echter ontslagen wordt omdat het bedrijf enkele jaren onder de maat presteert,

is z'n spaargeld helaas ook verdwenen. De prijs van goud is op dezelfde manier

meestal, maar niet altijd, omgekeerd evenredig gekoppeld aan andere

producten.

Speltip 2; kies een aantal

tegenstrijdige producten om het risico te verlagen.

Dezelfde tactiek kunnen we gebruiken bij het kopen van aandelen, want in de

economische cycli zullen niet aandelen tegelijkertijd op dezelfde manier

reageren.

Helaas zijn de economische cycli niet meer zo eenvoudig te lezen als

20 jaar geleden omdat de economie van China niet in de pas loopt met die van

Europa of de VS. Het voordeel is echter wel dat bepaalde wereldwijd opererende

industrieën nu stabieler zijn dan voorheen.

Toch blijft het belangrijk om te beginnen met een spreiding over de

verschillende economische cycli en de supersectoren, en op die manier omlaag te

werken via sectorgroepen, sectoren en uiteindelijk de daadwerkelijke

bedrijven.

Speltip

3; spreiding,

spreiding, spreiding.

Hier is te zien dat

een gelijke

verdeling over bedrijven niet automatisch een evenwichtige portefeuille

oplevert; de cyclische aandelen hebben de overhand.

Timing

Nu zijn we eindelijk waar het om gaat; de aandelen van de afzonderlijke

bedrijven.

Ik ben waarschijnlijk een tikje bevooroordeeld maar in mijn optiek

is de standaardopmerking van technische analyse dat 'alle informatie zit in de

koers' tegengesteld aan het feit dat die koers daarop enorme uitschieters kan

maken.

Als alle informatie daadwerkelijk in de koers zat zou de koers stabiel

met de winst van het bedrijf omhoog gaan. Hetzelfde kan echter gezegd worden

voor fundamentele analyse: ook hier is de verwachting dat de koersen stabiel

bewegen met de dynamiek van het bedrijf.

De waarheid is dat koersen vooral bewegen op basis van emoties, en de

kortstondige crash van April 2013

(http://business.time.com/2013/04/24/how-does-one-fake-tweet-cause-a-stock-market-crash/)

is daar een bewijs van.

Wie zekerheid wil in z'n beleggingen moet het dus niet hebben van z'n emoties,

en al helemaal niet van die van de markt, maar maar van een zorgvuldig beleid.

Als een bedrijf onderliggend 'goed' is komt die koers vanzelf wel.

Koop dus

aandelen als ze goedkoop zijn, en verkoop ze als ze duur zijn.

Speltip

4; heb

geduld.

De simulatie laat

zien dat gedurende

2014 de markt te duur wordt en er in oktober 2014 een correctie plaatsvindt

waardoor het aantrekkelijk is om dan flink in te kopen. Hetzelfde gedrag is te

zien in augustus 2015.

Nu hetzelfde plaatje

met de

portefeuille (mutaties), maar dan uitgedrukt in vermogensopbouw. Op dit moment

is ca. 1/3 liquide, in juli 2015 was dat 60%.

Met deze speltips moet het

mogelijk

zijn om een behoorlijk rendement met een goede nachtrust te

combineren.

|

|

|

|

|

|

|

| Het

nut van een seintje |

Advertorial

|

Jan Kolkman,

oprichter van Stockpicker-signaal |

| heeft

tientallen jaren ervaring opgedaan

met de belegging in

aandelen bij een grote beleggingsmaatschappij en hij heeft zich daarna, via

cursussen, symposia en heel veel lezen, gespecialiseerd in technische analyse.

Hij hanteert diverse algemeen gebruikte indicatoren en daarnaast ook signalen

uit eigen koker. |

Is de hulp van Stockpicker-signaal zinvol voor u als belegger?

Vroeger

zette je je geld op de bank, bij voorbeeld in de vorm van een deposito.

Daar krijg je nu maar een schijntje voor, terwijl de fiscus uit gaat van een

bepaald rendement dat je wordt geacht te maken. Of je dat rendement haalt, dat

is te omslachtig voor de fiscus. Bovendien berekent de bank je voor bepaalde

onmisbare diensten, die voorheen gratis waren, sluipend allerlei kosten. Laten

we eerst even voor ons zelf bepalen waardoor je nu succes kunt hebben.

In de eerste plaats moet je een doel hebben en verder moet je een weg

uitstippelen hoe je dat doel wilt bereiken.

Onbekend maakt onbemind

U bent gewend aandelen te kopen die in Amsterdam worden verhandeld of misschien

wel een aandeel dat deel uitmaakt van de Dow Jones index. Maar wat weet u dan

van die onderneming of hoe goed kent u het aandeel?

Wat willen we maken?

Het doel kan zijn om een goede performance neer te zetten. En wat is dan goed?

Het streven is er om bij voorbeeld 30 procent performance per jaar te

maken.

Zo hoorde ik deze week de uitspraak:

If your

dreams

don’t scare you, they aren’t big enough

Daarvoor doen we er goed aan een gunstig moment van aankoop te kiezen. Daarbij

kijken we niet zo zeer naar de stand van een index als de AEX in Amsterdam of

de Dow Jones in New York, maar naar kansrijke momenten van individuele

aandelen. En daarvoor hanteren we een aantal indicatoren uit de kwantitatieve

technsiche analyse. Stockpicker-signaal gaat dus geen jaarverslagen doorploegen

of iets dergelijks.

Zo kan ik me herinneren dat ik begin jaren 80 een Deens aandeel kocht, Novo

Industries, dat heet nu na een fusie met een andere noordeling Novo Nordisk.

Mijn collega’s verklaarden me voor gek. Dat aandeel is net

verdrievoudigd, zeiden ze. Maar korte tijd na mijn aankoop verdrievoudigde de

koers nog eens.

Sinds 2013 heb ik een track record opgebouwd door de selectie van aandelen die

er technisch goed bij liggen. Daarbij kijk ik niet zo zeer naar de onderneming,

maar veel meer naar wat de belegger in het algemeen van dat aandeel vindt.

Laten we eens kijken wat een belegging volgens Stockpicker-signaal kan

opleveren, waarbij we uitgaan van een veilige 8 procent per kwartaal. Onderaan

dit artikel vindt u de berekening hiervan.

Het zou mooi zijn als we de mening van de belegger in het algemeen zouden

kennen. Dat is echter een utopie. Naar die mening vragen is ten eerste

onmogelijk, maar ook niet zinvol omdat je toch geen objectief antwoord zou

krijgen. Nee, we moeten een manier vinden om het gedrag van de belegger in het

algemeen te peilen. Eén van de gouden regels in de wereld van het

onroerend goed is dat er drie dingen belangrijk zijn: Locatie, locatie en

locatie.

Maar onroerend goed is niet de business van Stockpicker-signaal. Wij houden ons

bezig met de belegging in aandelen. En daar zijn net zo goed drie dingen

belangrijk: Discipline, discipline en discipline.

Stockpicker-signaal geeft u daarom de volgende suggestie mee om volgens een

vast plan te werk te gaan. Dat plan hoeft niet veel tijd te kosten. Wanneer u

een aankoop gedaan hebt, neem dan voor u zelf een bepaald percentage in

gedachten dat u haalbaar acht, bij voorbeeld 10 procent, en geef gelijk na uw

aankoop een verkooporder op voor een derde deel van het aantal gekochte

aandelen op de limiet die dus tien procent hoger ligt dan de aankoop. Dat is

alvast ‘profit in the pocket’. Waarom niet het hele pakket

verkopen? Om van de mogelijkheid te profiteren dat de koers verder oploopt.

Een bekend spreekwoord is dat van winst nemen nog nooit iemand armer is

geworden. Dat is helemaal waar, maar het beperkt wel je winstkansen. Geef dan

ook, gelijk na uw aankoop, een tweede order op om nog een derde deel van het

aantal gekochte aandelen te verkopen op bij voorbeeld 20 procent winst en een

derde order voor de resterende aandelen voor het geval de koers 30 procent

winst aanwijst. Hiermee voorkom je dat je achteraf zegt: Op die koers had ik

wel willen verkopen. Haalt een aandeel die koersstijging niet, dan kun je

gewoon aan het einde van de driemaands periode afscheid nemen en het opnieuw

proberen in een ander aandeel. We spreken hier wel steeds van een kwartaal, dit

is echter geen kalenderkwartaal, maar een willekeurige driemaands periode.

Dat geloven we niet Het zou best kunnen zijn dat je die percentages aan de hoge

kant vindt, maar de koersstijging winst, dat wil zeggen de hoogste koers ten

opzichte van de startkoers, ligt nu gemiddeld op 27 procent. Toen een tijd

geleden dat percentage op 23 stond, vond iemand die ik sprak dit niet

geloofwaardig, waarna ik op onderzoek ben gegaan waardoor dat hoger lag dan

zijn verwachting. Het antwoord staat op de website www.stockpicker-signaal.nl onder

het

kopje: ‘Dat geloven we niet’.

Met deze manier van handelen zit Stockpicker-signaal momenteel op 9½

procent niet per jaar, maar per kwartaal. Ik sprak onlangs iemand die zei: Je

mag mijn centen beleggen voor de helft van die percentages, maar dan wel met

garantie. Mijn reactie was dat ik zijn centen niet MAG beleggen, want dan doe

ik aan vermogensbeheer en dat is mij niet toegestaan door de AFM (Autoriteit

Financiële Markten).

Bovendien kan ik die garantie niet geven. John Pierpoint Morgan, de oprichter

van wat nu de grote bank/vermogensbeheerder JPMorgan-Chase is, werd eens

tijdens een presentatie het volgende gevraagd: "Mijnheer Morgan, dat is nou allemaal wel aardig

wat u

verteld hebt, maar wat gaat de beurs nou het komende halfjaar doen."

Tja, was het antwoord, dat is een interessante vraag. Daar moet ik over

nadenken.

Even later zei hij - de zaal één en al oor - "de beurs zal blijven

fluctueren".

Sindsdien is die uitspraak bekend als de Morgan-Law.

Ik kreeg begin deze week een seintje dat een bepaald aandeel een grote toekomst

tegemoet gaat en ook waarom. Daarom heb ik dat aandeel op mijn manier bekeken

en heb ik wat aandelen gekocht.

Nu zie ik dat de koers het heel goed doet, dus dacht ik bij me zelf: Had ik er

maar meer gekocht. U kent wellicht het gezegde: Had ik is goed, maar heb ik is

beter. Maar ik ben blij dat ik gekocht heb en ik ga vandaag wat bijkopen. Ja,

dan wordt mijn gemiddelde aankoopkoers wel hoger, maar is wel lager dan de

aankoop van nu.

| De

berekening per driemaands periode |

| Bedrag van

investering |

10000 |

18000 |

40000

|

| Bruto rendement |

800 |

1440

|

3200

|

Abonnementskosten

|

300 |

300

|

300

|

| Rendement |

500 |

1140

|

2900

|

Rendement in

percentage

|

5% |

6,33%

|

7,25%

|

Dit aandeel maakt geen deel uit van de signalen van Stockpicker-signaal, ook

niet in de komende signalen, maar die naam stel ik als bonus beschikbaar voor

het afsluiten van een abonnement van een half jaar op Stockpicker-signaal voor

de prijs van drie maanden.

U kent wellicht ook de uitspraak dat resultaten uit het verleden geen garantie

zijn voor de toekomst, maar ze laten wel zien waartoe het systeem van

Stockpicker-signaal in staat is.

Ons motto is: Wil je het beter doen dan de rest, dan moet je het anders doen

dan de rest

|

|

|

|

|

|

|

| Hcc

Beleggen

interessegroep Computerbeleggersgroep-ZH |

|

Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. |

| Wij komen 9 keer per jaar

bijeen. Afwisselend

in Berkel & Rodenrijs en Delft. |

| Klik hier voor meer info Contactadres: |

|

|

|

|

|

|

| Drie

ingrediënten (om schatrijk te worden) |

Bron: Hendrik Oude Nijhuis

|

|

Hendrik Oude Nijhuis

Auteur, oud bestuurslid HCC Beleggen en BSC Duitenberger.

Oprichter Warrenbuffet.nl |

|

Hendrik Oude Nijhuis heeft

zich

jarenlang verdiept in

‘s werelds beste beleggers. Hij is medeoprichter van Beterinbeleggen.nl

en zijn

bestseller over Warren Buffett is via de website http://www.warrenbuffett.nl/

gratis beschikbaar. Deze column is niet bedoeld als individueel advies tot het

doen van beleggingen. |

De

laatste

jaren behoort Warren Buffett steevast tot een van de rijkste mensen op aarde.

Eerder - in 2008 - was hij trouwens al eens het rijkst. Maar het jaar daarop

werd hij weer ingehaald door zijn goede vriend en Microsoft-oprichter Bill

Gates.

Voor zijn inspanningen voor Berkshire Hathaway (het investeringsvehikel van

Warren Buffett) incasseert Buffett een salaris van US $ 100.000,- per jaar.

Daarmee wordt iemand niet de rijkste persoon ter wereld...

Dat Buffett ondanks zijn bescheiden salaris toch zo rijk geworden is wordt

verklaard door het combineren van drie ingrediënten, die in zeker opzicht

inwisselbaar zijn.

Het gaat om de volgende ingrediënten:

- Een fors startkapitaal

- Een hoog rendement

- Veel tijd

Toen Buffett 39 jaar was (in 1969) had hij reeds een fors 'startkapitaal' weten

op de bouwen van US 25 miljoen. Dit bedrag had hij verdiend met de zeer goede

prestaties van zijn partnerships en een voor Buffett gunstige

vergoedingsstructuur van deze investeringsfondsen.

Sinds Buffett bij Berkshire Hathaway de regie voert (sinds 1965) steeg het

aandeel van dit voormalige textielbedrijf met gemiddeld 20,8% per jaar. Dat is

ruim 10% per jaar meer vergeleken met het rendement van de S&P 500

(inclusief dividend) over dezelfde periode.

Dat Buffett met zijn forse - maar nog niet wereldschokkende - startkapitaal met

een hoog rendement kon uitgroeien tot de rijkste man ter wereld wordt verklaard

door het resterende ingrediënt: veel tijd. Het hoge rendement en de lange

periode verklaren dat Buffett's persoonlijke vermogen in 2008 is toegenomen tot

US $ 62 miljard.

Voor Buffett zijn de drie ingrediënten stuk-voor-stuk onmisbaar geweest om

tot een van 's werelds rijkste personen uit te groeien. Om echter 'gewoon'

financieel onafhankelijk te worden volstaat iedere willekeurige combinatie van

twee van de drie ingrediënten.

Iedere jongere bezit sowieso al een ingrediënt voor financiële

onafhankelijkheid: de factor tijd. Doodzonde dit zonder enige inspanning

verkregen ingrediënt te laten verdwijnen...

|

|

|

|

|

|

|

| Hcc Beleggen interessegroep

Noordbeleggen |

groep Noordbeleggen

is

gestart in maart 2006 rond het beleggingsprogramma Vestics.

Inmiddelszijn wij verder gegaan in de boeiende wereld van het beleggen.

Zo doen we onze beleggingen op individuele basis en komen zo'n vijf keer per

jaar bijeen. Het zijn 'interactieve' bijeenkomsten waarin nieuwtjes en

ervaringen onder het genot van een kopje koffie worden uitgewisseld.

Naast het bespreken van het vaste onderwerp: de 'echte' portefeuille, komen ook

onderwerpen als: ervaring met broker software, handelssystemen, indicatoren,

werking van opties/turbo's enz aan bod.

Met als rode draad:

- Selecteren van Aandelen.

-

Selecteren van Opties.

-

Werking en selectie van Turbo's - Selecteren van Beleggingsfondsen

Benieuwd? Kom kom gerust een keer kijken of het iets voor je is. Mail voor meer

info naar Ben

Rietveld |

|

|

|

|

|

|

| Experts

blijven somber |

Bron: Corné van Zeijl,

Actiam

|

|

|

Corné van Zeijl

Corné van Zeijl is analist en strateeg bij ACTIAM. |

Daarnaast

is hij een graag

geziene beurscommentator bij onder meer RTL Z en BNR en schrijft hij columns

voor verschillende media. Zijn opleiding heeft hij aan de Haagse Hogeschoold

gevolgd.

|

De experts blijven volhardend in hun pessimisme. Geo-politieke spanning, en een

mogelijke stijgende rente zijn en blijven (ook

voor

het komende halfjaar)

hier de

oorzaak van.

De aandelenkeuzes over de afgelopen maand was niet reuze.

Men verloor een flink stuk rendement, waarmee de winst van de maand daarvoor

een groot deel werd ingeleverd.

Voor de komende maand is beleggen simpel.

AKZO is by far het mest populaire aandeel.

Het werd maar liefst 26 keer genoemd als beste aandeel (van de 62 experts die

aan de enquête meededen).

Beleggingsexperts zijn normaal gesproken optimistisch van aard. Maar dit jaar

zeker niet. De maands vooruitzichten, net als die voor de komende 6 maanden,

geven al een tijdje een sombere verwachting weer. Voorlopig is dat (nog) niet

uitgekomen.

Ook voor de komende maand is dat niet anders. Nu is het in mei wel wat

makkelijker. Er gaan immers vrij veel aandelen ex-dividend en dat geeft sowieso

wat neerwaartse druk. In april was dat ex-dividend effect op de AEX 0,6%.

Afgelopen maand liet de AEX een redelijke bescheiden plus van 0,9% zien,

ondanks de euforie die er was ontstaan toen de uitslag van de eerste ronde van

de Franse presidentsverkiezingen naar buiten kwamen. Voor de komende tweede

ronde lijkt een winst voor Macron al te zijn ingeprijst. De polls geven een

stand van 60-40 Macron – LePen aan. De wedkantoren prijzen daarom al een

90% kans voor en Macron overwinning in.

Nu waren de wedkantoren ook al overtuigd dat er geen Brexit zou komen en dat

ook Trump niet zou winnen. Maar de Macron – LePen marges zijn wel stukken

groter dan die ten tijde van Brexit / Trump.

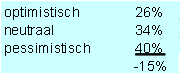

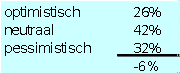

Voor mei gaat 26% van en stijgende beurs uit en 40% van een dalende beurs. De

optimisten zien nog koerspotentie door Trump’s belastingplannen. Een 15%

belastingtarief is simpelweg goed voor bedrijven. Een andere reden om positief

te zijn is het mooie winstseizoen. Zelfs in de USA worden de winsten nu naar

boven bijgesteld. Eerder was dat alleen in Europa het geval.

De pessimisten zien een stijgende rente en geo-politieke spanningen als

grootste risico.

6 maands vooruitzichten

De vooruitzichten voor de komende 6 maanden zien niet anders. En ook daar

worden dezelfde redenen aangevoerd. Rente, geopolitiek, winsten en Trump.

Geen goede maand voor expert keuzes

De aandelen binnen de AEX blijven een beperkte bandbreedte. De grootste stijger

was Altice. Ik denk dat dat vooral door de uitslag van de eerste ronde in

Frankrijk was. Veel van Altice’s activiteiten zitten in Frankrijk en deze

zijn nogal gevoelig voor overheidsingrijpen. De grootste daler was Arcelor

Mittal. Dat kwam door de gedaalde ijzererts prijs. Hoewel zij veel gebruiken,

is een dergelijke vaak een indicator dat de cyclus in de staalsector op zijn

retour is. KPN daalde ook hard, dat kwam onder andere door het uitgekeerde

dividend.

De keuzes waren deze maand niet zo goed. Veel van de superwinst afgelopen maand

moest weer worden ingeleverd. Alleen AKZO en DSM lieten bij de toppers een plus

zien. Een alle floppers gingen omhoog. Veel slechter had het niet gekund. Per

saldo verloor een fictief long/short fonds maar liefst 5,3%. De particuliere

beleggers gemeten door www.iex.nl lieten ook een min zien maar die was

veel bescheidener (-2,0%).

AKZO number one

Voor de komende maand is het makkelijk. AKZO is by far the number one. Maar

liefst 26 experts (van de 62 die er in totaal aan deelnamen) denken dat AKZO de

topper van de maand gaat worden. 2 mensen gaan juist van een daling van het

AKZO aandeel uit. De redenatie is dat PPG in ieder geval niet weg gaat en

waarschijnlijk een bod gaat plaatsen voor het einde van de maand. Dat betekent

een flinke upside, terwijl de downside beperkt is. Op zeer grote afstand volgen

Ahold en Randstad.

Aan de flopperskant staat Galapagos bovenaan. Men vindt het aandeel te ver

doorgestegen. Dan komen Altice en Unilever waar naar verwachting al het goede

nieuws nu wel in zit. Gemalto en Unibail vervolmaken de lijst.

Aan de enquête deden 62

experts mee (ondanks de vakantie

periode).

|

|

|

|

|

|

|

| De

risico’s van indexbeleggen |

Bron: Tjerk Smelt, Indexus

|

|

|

Tjerk Smelt

Financieel- en beleggingsadviseur bij Indexus. |

| Tjerk

schrijft regelmatig over

diverse beursgerelateerde onderwerpen en maakt dagelijks de vertaalslag van

uitgangspunten en doelstellingen naar een verantwoorde beleggingsportefeuille.

Meer weten over indexbeleggen? Download gratis ons eBook ‘ETF, Theorie &

Praktijk’ |

Indexbeleggen

bestaat al decennia en de voordelen worden steeds bekender bij de belegger.

Toch bestaat er ook nog steeds bepaalde scepsis en sommige beleggers zien in

indexbeleggen grotere gevaren dan de meer klassieke wijze van beleggen in

aandelen, obligaties en beleggingsfondsen.

Maar wat zijn nou precies de risico’s van indexbeleggen?

Eenheidsworst

Er wordt wel eens gesuggereerd dat door de groei van het indexbeleggen

uiteindelijk teveel beleggers dezelfde positie innemen en dat er dan geen

reële koersvorming tot stand komt.

Daarnaast is men bang dat er door het indexbeleggen automatisch gekocht wordt

in aandelen of obligaties die anders minder snel in het oog van de belegger

zouden springen.

Met de toename van het indexbeleggen neemt ook het aantal varianten toe.

Wanneer een index bestaat uit aandelen of obligaties die een te hoge waardering

kennen is de oplossing eenvoudig: koop de betreffende index niet.

Er is immers keus genoeg, denk hierbij bijvoorbeeld aan een index

ex-financials.

Op die wijze komt er vanzelf diversificatie.

Er zijn inmiddels circa 5000 verschillende beursgenoteerde

indexbeleggingen.

Een ander aspect is dat een index als het ware zelfreinigend is. Wanneer er

bijvoorbeeld een bedrijf failliet gaat wordt dat vervangen door een ander

bedrijf. Kleinere, minder verhandelde aandelen van bedrijven worden ook

vervangen op het moment dat er zich grotere, meer verhandelde aandelen van

bedrijven aandienen. Denk bijvoorbeeld aan het aandeel ABN dat vrij snel na de

nieuwe beursintroductie in de AEX-index opgenomen werd.

Zekerheden voor de

indexbelegger

En wat gebeurt er als een aanbieder van een indexbelegging omvalt of de bank

waar de indexbelegging in bewaring is? Kunnen iShares, Vanguard of Think

bijvoorbeeld failliet?

De kans dat aanbieders van indexbeleggingen omvallen is gelukkig klein, maar

dat mag nooit uitgesloten worden. De indexbelegging blijft dan gewoon

voortbestaan, die is namelijk in het bezit van de belegger en de aanbieder is

‘slechts’ de beheerder.

Het beheer dient dan voortgezet te worden door een andere partij of de

indexbelegging wordt simpelweg geliquideerd en dan valt het vermogen vrij. Dit

risico is dus gelijk aan het risico van beleggen in een beleggingsfonds. En bij

een faillissement van de bewaarbank is er ook geen risico dat u als belegger uw

vermogen kwijt bent.

De zekerheden op dat gebied zijn gelijk aan het beleggen in aandelen of

beleggingsfondsen.

De beleggingen staan geregistreerd op naam van de belegger en niet op naam van

de bank en blijven derhalve buiten de boedel.

Synthetische ETF’s

De angst voor het onbekende houdt vanzelfsprekend beleggers tegen om te

investeren.

Dat is logisch; ga immers nooit investeren in een instrument waar u de werking

niet van kent.

De basis van indexbeleggen is eigenlijk heel eenvoudig: investeer in een index

waarvan je op de komma nauwkeurig de samenstelling van kan achterhalen, tegen

zeer lage kosten en met een uitstekende liquiditeit (dus makkelijk

verhandelbaar). Voeg daar de term ‘synthetisch’ aan toe en er

ontstaat onduidelijkheid, en terecht, want hoe werkt dat dan?

Synthetische indexbeleggingen doen eigenlijk precies hetzelfde als fysieke:

simpelweg de index volgen. Het verschil is dat er bij de synthetische

beleggingen een prijsafspraak wordt gemaakt in plaats van fysiek die index aan

te schaffen.

Deze afspraak wordt (vanuit de wet en regelgeving) echter gedekt door minimaal

90% fysiek onderpand en vaak meer dan 100%. Dit onderpand dient te voldoen aan

strenge criteria qua spreiding en kwaliteit. Het risico voor de belegger is

hierdoor zeer klein.

Wat belangrijker is, is dat synthetische indexbeleggingen tegenwoordig slechts

met een vergrootglas te vinden zijn. Natuurlijk, bij grondstoffenbeleggingen of

heel exotische markten komt het nog vaak voor, maar bij de reguliere indexen

nauwelijks.

De discussie over synthetische indexbeleggingen is dus meer voor de bühne

dan dat het een reëel vraagstuk is.

Uitlenen

Het uitlenen van effecten is een heel gebruikelijke wijze om het rendement op

de beleggingen te verhogen. Denk niet aan procenten per jaar maar meer aan

basispunten.

Het uitlenen van effecten is niet iets specifieks dat hoort bij indexbeleggen,

maar beleggen in het algemeen. Grote beleggers, zoals beleggingsfondsen, doen

dat al sinds jaar en dag.

Door regelgeving is het risico van uitlenen heel laag, bijvoorbeeld door

maximalisatie van het percentage dat uitgeleend mag worden aan een enkele

partij, of de garanties die verstrekt worden door lener of uitlener.

Het echte risico

Het echte risico bij indexbeleggen is gelijk aan het grootste risico dat

beleggers lopen: uw keuzes en continuïteit. Het beleggen in

indexbeleggingen kan net zo divers als het beleggen in aandelen, obligaties en

beleggingsfondsen.

Maar ook bij indexbeleggingen dienen keuzes gemaakt te worden.

De keuze van vandaag is weloverwogen, maar kan over een week, een maand of een

jaar uitgewerkt zijn.

Uw beleggingsportefeuille verdient continuïteit; de index doet dat niet

voor u want dat is een gegeven. Indexbeleggen is derhalve geen eindstation,

maar slechts het begin!

|

|

|

|

|

|

|

| De

aantrekkelijkste dividendaandelen volgens de Ultimate Stock Pickers |

Bron: Robert van den Oever,

Morningstar

|

Morningstar

bekijkt elk halfjaar welke aandelen die de Ultimate Stock Pickers in

portefeuille hebben, het hoogste dividendrendement bieden.

Deze keer staan aandelen in de sector gezondheidszorg centraal. Ondanks de

brede stijging van de aandelenmarkten, biedt die sector nog aantrekkelijk

gewaardeerde aandelen met een sterk dividendrendement.

De stijgende koersen op de aandelenmarkten in de Verenigde Staten de afgelopen

maanden, en intussen ook in Europa, hebben gevolgen voor het dividendrendement

op aandelen. In de zes maanden sinds het vaststellen van de vorige editie van

de lijst is de benchmark index S&P 500 met 12% gestegen. Het gemiddelde

dividendrendement van de index is mede daardoor gedaald naar 1,9% ten opzichte

van 2,1% een halfjaar geleden.

Ook voor de keuzes van de Ultimate Stock Pickers heeft het gevolgen, want nu

steeds meer aandelen dicht in de buurt komen van de Fair Value die

Morningstar’s aandelenanalisten berekenen, moeten zij omzien naar

aandelen die méér opwaarts potentieel hebben.

Met het oog op de lange termijn is het immers zaak om aandelen in portefeuille

te nemen die ondergewaardeerd zijn, zodat er nog rendement te behalen valt op

weg naar de waarde die ze onderliggend vertegenwoordigen. De enige sector die

momenteel dat potentieel biedt is gezondheidszorg. Daarom concentreren

Morningstar’s analisten Joshua Aguilar en Eric Compton zich deze keer op

de bedrijven uit die sector.

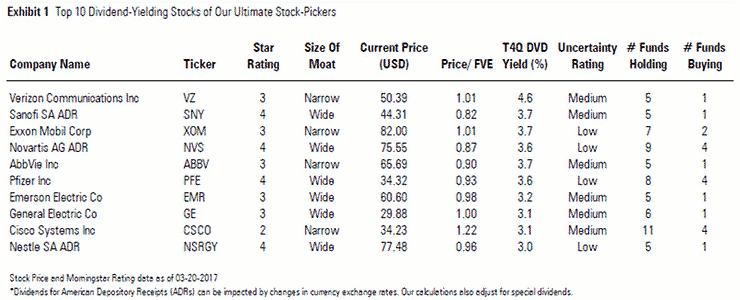

Top-10 met het hoogste

dividendrendement

Maar eerst de Top-10 van aandelen met het hoogste dividendrendement. Zoals u

van ons gewend bent, krijgt u twee lijsten. De eerste is de top-10 van aandelen

met het hoogste dividendrendement die de Ultimate Stock Pickers in portefeuille

hebben. Dat is deze:

In vergelijking met de vorige editie zijn Wells Fargo, Unilever en Procter

& Gamble (alle drie ‘Wide Moat’) van de lijst afgevallen. Voor

hen in de plaats zijn gekomen: Sanofi, Nestlé en Verizon. De eerste twee

hebben een ‘Wide Moat’ rating en Verizon is ‘Narrow

Moat’ rated.

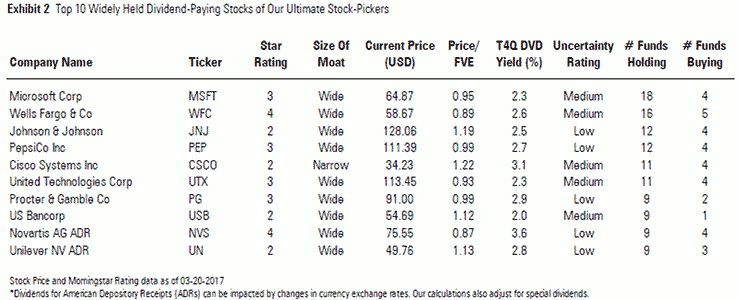

Top-10 widely held Divident

paying

stocks

De tweede lijst wordt samengesteld aan de hand van scherpere criteria voor de

aandelen.

Het dividendrendement moet boven het gemiddelde van de S&P 500 ligt en ze

moeten bij meer dan vijf Ultimate Stock Pickers in portefeuille zitten.

Daarnaast moeten de bedrijven meer concurrentievoordeel bieden dan hun

categoriegenoten. Dat betekent een Economic Moat rating van ‘Wide’

of ‘Narrow’ en een Uncertainty Rating van ‘low’ of

‘medium’. Dat leidt tot de volgende lijst:

Deze lijst weerspiegelt de bedrijven die een beter dividendrendement opleveren

dan de benchmark S&P 500, maar tegelijk in een stabiele omgeving opereren

met geringe onzekerheid over hun toekomstige kasstromen. Die kenmerken

reduceren het neerwaarts risico voor de belegger, zo leggen Aguilar en Compton

uit.

Opvallend is dat beide lijsten deze keer nauwelijks overlap kennen. Novartis en

Cisco zijn de enige twee aandelen die op beide lijsten prijken.

Sector Healthcare nader

bekeken

De enige sector die onderwaardering kent over een breed front is

gezondheidszorg. Terwijl de markt behoorlijk steeg, biedt Healthcare nog altijd

mogelijkheden om aandelen te kopen die een stuk onder hun Fair Value noteren.

Niet voor niets vinden we daarom vier aandelen uit deze geplaagde sector terug

in de top-10 van aandelen met het hoogste dividendrendement: Sanofi, Novartis,

Pfizer en AbbVie. Van hen heeft alleen AbbVie een ‘Narrow Moat’

rating, de andere drie zijn ‘Wide Moat’.

Wel is de onderwaardering over het algemeen wat geringer dan in voorgaande

edities van de Ultimate Stock Pickers Top-10 van aandelen met het hoogste

dividendrendement. Eerder lichtten we regelmatig aandelen toe die rond 80% van

hun Fair Value noteerden, maar door de stijging van de aandelenmarkten is

zo’n lage waardering momenteel niet te vinden, ook niet in

Healthcare.

Tegelijk bieden deze aandelen ook een relatief betere veiligheidsmarge. Want de

keuzes van de Ultimate Stock Pickers zijn altijd een balans tussen rendement en

risico. Aandelen kunnen nog zo goedkoop zijn, als dat gepaard gaat met een hoog

risico, dan halen ze alsnog de lijst niet. Langetermijnbeleggen is een zaak van

relatieve waardering, ofwel aantrekkelijke waardering in verhouding tot het

risico dat ermee gepaard gaat.

Sanofi

Sanofi is van alle aandelen op beide lijsten het goedkoopste, met een

koers/Fair Value verhouding van 0,82. Het bedrijf profiteert volgens

Morningstar-analist Damien Conover van een breed en hoogstaand aanbod aan

merkgeneesmiddelen en –vaccins dat zorgt voor een sterke kasstroom.

Fabrikanten van generieke middelen kunnen dat nog niet evenaren, zodat er

voorlopig geen prijserosie dreigt. Ook voor de toekomst zit Sanofi goed, want

de pijplijn is goed gevuld met nieuwe medicijnen, vooral op specialistisch

gebied waar concurrentie gering is. Alles bij elkaar vindt de analist Sanofi

ondergewaardeerd.

Pfizer

Met een koers/Fair Value verhouding van 0,93 is Pfizer iets minder goedkoop,

maar aantrekkelijk genoeg om door vier Ultimate Stock Pickers in portefeuille

te worden gehouden. De schaalgrootte en slagkracht van het bedrijf geven het

een voorsprong bij het ontwikkelen van nieuwe medicijnen. Ook zorgt het brede

productenaanbod voor een sterke en veilige kasstroom. Analist Conover, die ook

dit bedrijf volgt, verwacht veel van de nieuwe middelen op het gebied van

kanker, hart- en vaatziekten en immunologie die Pfizer nu lanceert. Door zijn

omvang kan Pfizer die op de markt brengen in zowel volwassen als opkomende

markten, zodat ze een sterke inkomstenstroom voor de toekomst opleveren.

AbbVie

Het aandeel AbbVie heeft 17% gewonnen sinds november vanwege meer duidelijkheid

over de toekomst van het Amerikaanse zorgstelsel. Eerdere onzekerheid drukte

het aandeel een tijdlang. Ondanks die koersstijging is het aandeel volgens

analist Conover nog altijd aantrekkelijk gewaardeerd. Het bedrijf maakt enkele

medicijnen die een dominante marktpositie hebben, zoals het immunologie-middel

Humira dat goed is voor de helft van de omzet en zelfs nog iets meer dan de

helft van de marge. Vanaf 2019, als er patenten aflopen, zal de concurrentie

van generieke producten voelbaar worden, maar de pijplijn biedt tegen die tijd

nieuwe middelen, waaronder het middel Imbruvica dat wordt ingezet tegen kanker.

Deze grote namen van Pfizer zijn complex en lastig na te maken zodat ze

vooralsnog een sterke marktpositie zullen blijven houden, met dito

kasstroom.

Novartis

Novartis is relatief goedkoop met een koers/Fair Value van 0,87. Dat zagen ook

hier vier Ultimate Stock Pickers die het opnamen. Het bedrijf heeft een

‘Wide Moat’ rating en biedt een lage onzekerheid dankzij een sterke

en zeer brede productenportfolio. Naast merkmedicijnen maakt Novartis ook

generieke producten, oogverzorging en consumentenproducten. Dit

gediversifieerde aanbod geeft het bedrijf een voordeel ten opzichte van zijn

concurrenten. Het aandeel is ondergewaardeerd vanwege de mislukking van een

nieuw medicijn waarvan veel werd verwacht. Dat is echter een tijdelijk

probleem, vindt analist Conover. Volgens hem zal de groei vanaf 2018 weer

aantrekken door andere nieuwe medicijnen uit de pijplijn die dan op de markt

komen.

Lees meer over de Ultimate

Stock

Pickers:

- De aantrekkelijkste dividendaandelen volgens de Ultimate Stock

Pickers

- Sector Gezondheidszorg maakt inhaalslag bij Ultimate Stock

Pickers

- Morningstar introduceert Europese variant Ultimate Stock

Pickers

- Deze aandelen droegen meest bij aan rendement Ultimate Stock

Pickers

|

|

|

|

|

|

|

| HCC!beleggen

zoekt actieve vrijwilligers |

Wat doe jij met je geld?

En met je vrije tijd?

HCC!beleggen is op zoek naar actieve vrijwilligers om bijvoorbeeld de redactie

over de nieuwsbrief te voeren, als webmaster te fungeren, te helpen bij het

organiseren van symposia en andere bijeenkomsten en meer. Ben jij een

enthousiaste belegger?

Meld je dan aan via het bestuur

of de redactie van HCC!beleggen.

Wie zoeken we?

Er is behoefte aan vrijwilligers die zich met verschillende zaken willen

bezighouden. Zo zoeken we verschillende redacteuren voor diverse werkzaamheden,

maar zijn we ook opzoek naar mensen die graag contacten onderhouden met

bijvoorbeeld sprekers voor onze symposia.

Redacteuren

We zoeken redacteuren die zo’n twee uur per week willen besteden aan het

aanleveren en op de website

plaatsen van

content. Het gaat dan om onder meer artikelen over economische onderwerpen,

specifieke beleggingsartikelen of andere interessante financiële

onderwerpen.

Ook zoeken we redacteuren die zo’n zes uur per maand kunnen besteden aan

het leveren en plaatsen van financieel -economische content voor de

maandelijkse nieuwsbrief.

Die nieuwsbrief moet natuurlijk ook in elkaar gezet worden. Ben je handig met

een computer en heb je ongeveer vier uur per maand tijd, dan kun je je hiervoor

aanmelden. Dit kan natuurlijk ook in combinatie met het leveren van de content

voor website en/of nieuwsbrief.

Contactpersonen

Heb je meer affiniteit met mensen dan met teksten? Wees welkom want we zijn ook

naarstig op zoek naar sociaal bedreven, communicatief vaardige mensen die

contacten met bijvoorbeeld sprekers voor symposia willen onderhouden. Dit zal

ongeveer twee uur van je tijd per maand kosten. Ook hiervoor wordt natuurlijk

wel interesse in beleggen verwacht.

Heb je zin en tijd ons te helpen, meld je dan aan via het het bestuur of de

redactie van HCC!beleggen

|

|

|

|

|

|

|

|

|

| Disclaimer: Deze

publicatie komt tot stand op de redactie van beleggersonline.nl de website van

de HCC IG Beleggen. Noch de mate waarin de berichten, voorgestelde

scenario’s, risico’s en voorspellingen de marktverwachtingen

weerspiegelen, noch de mate waarin zij in de realiteit zullen tot uiting komen,

kunnen worden gewaarborgd. De voorspellingen zijn indicatief. De gegevens in

deze publicatie zijn algemeen en louter informatief. Ze mogen niet worden

beschouwd als beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen en/of de

Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk voor eventuele

verliezen. De waarde van uw beleggingen kan fluctueren, behaalde resultaten uit

het verleden geven geen garantie voor de toekomst. |

|

|

|